Сегодня предлагаем вашему вниманию статью на тему: "нужна ли касса для ип". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

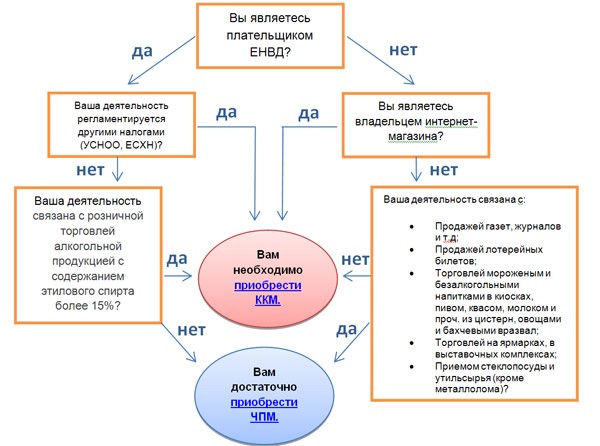

Один из основных вопросов, которыми задаются начинающие индивидуальные предприниматели – при каких условиях и на каких системах налогообложения необходимо применение контрольно-кассовых машин. В данном материале рассмотрим все ситуации, в которых индивидуальным предпринимателям без кассовой техники не обойтись, а также те случаи, когда использование кассовых аппаратов не является для них строго обязательным.

Как гласит закон, все индивидуальные предприниматели, которые производят продажу товаров или оказание услуг за наличные денежные средства или путем приема оплаты через банковские карты, обязаны иметь и использовать при расчетах с клиентами контрольно-кассовые машины. Это правило распространяется в основном на тех представителей бизнеса, которые ведут свою деятельность с населением, поскольку именно граждане расплачиваются за товары и услуги при помощи налички или банковских карт.

Отсутствие кассового аппарата у предпринимателя возможно в том случае, если финансовые операции он проводит с помощью безналичных перечислений на расчетные банковские счета юридических лиц или других ИП.

Закон устанавливает ряд требований, которым должны соответствовать контрольно-кассовые машины.

- все кассовые аппараты, используемые в коммерческой деятельности должны в обязательном порядке пройти регистрацию в налоговой инспекции по месту жительства индивидуального предпринимателя;

- для применения в работе подходят только те модели кассовой техники, которые перечислены в государственном реестре. Убедиться в том, что та или иная касса имеется в реестре, можно двумя путями: либо проверив при покупке голографическую наклейку с нужной информацией, либо самостоятельно изучив перечень гос. реестра на официальном сайте налоговой службы.

Внимание! Каждая контрольно-кассовая машина печатает чеки с определенными реквизитами, в зависимости от рода деятельности. Поэтому, прежде чем останавливать свой выбор на том или ином кассовом аппарате, нужно убедиться в том, что именно он подходит для работы данному индивидуальному предпринимателю.

Важно! Кроме контрольно-кассовых машин существуют чекопечатающие машинки. Эти устройства не считаются налоговыми органами за контрольно-кассовою технику, поскольку, у них нет блока памяти ЭКЛЗ. Чекопечатающие машинки в своей работе используют в основном те предприниматели, которые работают по ЕНВД.

Контрольно-кассовые машины не продаются в обычных магазинах. Их продажей и обслуживанием занимаются специальные организации, прошедшие Государственную экспертную комиссию по ККМ. Реализацией кассовых аппаратов эти компании занимаются как в головных офисах, так и через разветвленную розничную сеть. При этом они реализуют не только новые кассовые машины, но и подержанные.

Нужно отметить, что те модели ККМ, которые уже были в использовании, должны быть обязательно сняты с учета налоговой инспекции и иметь новый блок ЭКЛЗ.

Индивидуальный предприниматель, остановивший свой выбор на упрощенной схеме налогообложения, при наличных расчетах с клиентами, обязательно должен иметь кассовый аппарат. В тех случаях, если покупатель или потребитель услуг ИП производит оплату через банковские дебетовые или кредитные карты, выдавать кассовые чеки тоже необходимо.

- контрольно-кассовую технику можно не применять, если индивидуальный предприниматель- «упрощенец» работает только через безналичные банковские переводы на расчетные счета юридических лиц и других ИП;

- индивидуальный предприниматель работает в отдаленном или труднодоступном районе, где применение кассовых аппаратов по каким-либо причинам невозможно;

- при оказании некоторых видов услуг населению есть установленное законом право заменять кассовые чеки выдачей бланков строгой отчетности.

Как и в случае с «упрощенкой» при работе на общей системе налогообложения, индивидуальному предпринимателю необходимо иметь кассовый аппарат всегда, если присутствуют наличные денежные расчеты или расчеты с применением банковских карт.

Исключения по применению кассовых аппаратов ИП, находящимся на общем налогоисчислении также аналогичны тем, что действуют для «упрощенцев».

Те индивидуальные предприниматели, которые перешли на ЕНВД имеют право не пользоваться кассовым аппаратом. Вместо этого, если покупатель или потребитель услуг потребует, ему необходимо выдать либо бланк строгой отчетности, либо товарный чек, либо квитанцию. При этом в каждом из этих документов должны содержаться строго установленные сведения:

- название самого документа – квитанция, БСО или товарный чек;

- основные данные: порядковый номер и дата выдачи документа клиенту, инициалы индивидуального предпринимателя; его ИНН;

- наименование товаров и услуг и их количество;

- полная сумма оплаты;

- обязательно: должность и ФИО сотрудника, выдавшего документ с его подписью.

Многие ИП, находящиеся на ЕНВД используют для печати таких документов уже упомянутые выше чекопечатающие машинки. Поскольку их не нужно ставить на учет в налоговые органы, это особенно удобно для предпринимателей, находящихся на ЕНВД.

Внимание! Даже в тех случаях, когда применение контрольно-кассовой техники не является законной обязанностью предпринимателя, он может обзавестись ею на добровольных началах, например, для контроля за продавцами. В этом случае регистрировать кассовый аппарат в налоговой инспекции не надо.

Независимо от того, на какой системе налогообложения находится индивидуальный предприниматель, в некоторых случаях он имеет право не использовать ККМ. Например, применение кассового аппарата не обязательно, если предприниматель занимается:

- продажей периодической печатной продукции: журналов и газет;

- продажей проездных и талонов на общественный транспорт;

- продажей лотерейных билетов;

- продажей ценных бумаг;

- розничной продажей безалкогольных напитков на разлив и мороженого;

- продажей предметов религиозного толка;

- весь перечень видов деятельности, освобожденных от обязательного применения ККМ.

В этих и еще ряде случаев, подробно прописанных в законе РФ, предприниматели имеют право не использовать контрольно-кассовую технику.

Нужен ли кассовый аппарат для ИП — кому разрешено работать без ККМ?

Что такое кассовый аппарат и для чего он нужен?

Прежде чем говорить о том, может ли ИП работать без кассового аппарата, не опасаясь штрафов, обсудим, что подразумевается под этим понятием. Многие начинающие предприниматели любую технику, печатающую чеки, ошибочно относят к категории ККТ (контрольно-кассовой техники), хотя это не так.

Главная особенность ККТ, которая позволяет контролирующим органам проводить проверки — наличие в технике фискальной памяти, доступ к которой защищен паролем. Этот код известен только сотрудникам налоговой инспекции, поэтому предприниматель не сможет самостоятельно удалить или изменить данные, зарегистрированные кассовым аппаратом.

Альтернативой кассовой машины служат БСО (бланки строгой отчетности), к примеру, билеты в транспорте, кинотеатрах, квитанционные книжки для оплаты ЖКХ. Такие «ручные» чеки должны иметь уникальные серию и номер, обладать рядом атрибутов, позволяющих идентифицировать место выдачи (наименование юрлица и адрес торговой точки), дату, вид и сумму операции. Развитие техники привело к тому, что появились не только типографские БСО, но и аппаратные, изготовленные специальной техникой. В последнее время все большее распространение получают БСО -123, для распечатки которых достаточно принтера, компьютера и доступа к онлайн-системе.

Итак, вы открываете свой бизнес и хотите узнать, обязан ли ИП иметь кассовый аппарат, или можно обойтись бланками строгой отчетности. Упомянутый ранее 54-ФЗ обязует использовать ККТ всем организациям, в которых предусмотрены расчеты с клиентами:

Контрольно-кассовая техника применяется на территории Российской Федерации в обязательном порядке всеми организациями и индивидуальными предпринимателями при осуществлении ими расчетов, за исключением случаев, установленных настоящим Федеральным законом.

Реализация подакцизных товаров лишает предпринимателя права работать без кассового аппарата: в данном случае использование ККМ обязательно.

При выборе УСН играют роль численность работников и годовой доход, но установленные ограничения (менее 100 человек и 80 млн рублей соответственно) позволяют использовать упрощенную систему большей части российских предпринимателей. И у многих из них при регистрации возникает вопрос: если ИП на упрощенке, нужен ли кассовый аппарат?

Мы уже говорили, что необходимости в использовании ККТ нет только у ИП, работающих по патентной системе или находящихся на ЕНВД. Предприниматели на других системах налогообложения (ОСНО , УСН , ЕСХН ) таких послаблений не имеют. Однако исключения, которые касаются видов или места осуществления деятельности, распространяются на организации всех видов налогообложения, в том числе упрощенки.

Какой кассовый аппарат выбрать для ИП и как правильно его зарегистрировать?

Если вы положительно ответили на вопрос, обязан ли в вашем случае ИП иметь кассовый аппарат, то нужно понимать: мало просто приобрести и подключить ККТ, нужно еще правильно зарегистрировать его и своевременно проводить техобслуживание. Без этих процедур налоговая инспекция посчитает, что вы нарушаете законодательство, и вправе выписать штраф.

Чтобы избежать неприятных последствий, следует внимательно отнестись к установке ККТ:

- Первый этап — выбор и покупка аппарата. На вопрос, какой кассовый аппарат выбрать для ИП, однозначного ответа нет. Вы можете купить новую или подержанную технику, фискальный регистратор или полноценны кассовый аппарат, с ящиком для денег или нет. Главное требование — приобретаемая модель обязана входить в «Государственный реестр контрольно-кассовой техники». При отсутствии вашего ККМ в этом перечне налоговая инспекция не даст разрешения на регистрацию, и вы только потеряете деньги. Именно поэтому приобретать аппарат следует только у сертифицированных ЦТО, которые не только продадут технику, но и будут проводить сервисное обслуживание.

- Второй этап — регистрация ККМ в налоговых органах. Для этого потребуется паспорт устройства, заявление и договор с ЦТО. Сотрудник налоговой осмотрит аппарат, защитит его от взлома секретным кодом, поставит пломбу на корпус. Только после этого техника может считаться зарегистрированной.

- Третий этап — правильное использование ККМ. Помимо печати чека, предприниматель обязан вести ряд журналов, делать отчеты, открывать и закрывать смену. Кроме того, ЦТО обязано проводить ежегодное сервисное обслуживание аппарата.

Итак, может ли ИП работать без кассового аппарата? Да, может, если его деятельность подходит под исключения, оговоренные в федеральном законодательстве. Однако отказ от дорогостоящей фискальной техники не позволяет предпринимателю вести расчеты произвольным образом. Организация обязана выдавать клиентам чеки, квитанции определенной формы (БСО), которые подтверждают факт покупки или оплаты услуг. Кроме того, применение чекопечатающих машинок, электронных систем учета операций облегчают предпринимателю учет операций и контроль доходов.

С 1 июля 2017 года предприниматели устанавливают специальные онлайн-кассы, чтобы отчитываться о продажах в налоговую. Модульбанк разработал два варианта касс, которые подходят под требования закона.

В 2017 году Госдума приняла 54 ФЗ. Согласно ему предприниматели не могут использовать традиционные кассовые аппараты, а должны поставить онлайн-кассы.

Онлайн-касса отличается от обычной фискальным накопителем, он установлен вместо ЭКЛЗ — кассовой ленты. Устройство сохраняет информацию с выбитых чеков: название и количество товара, время продажи, номер ККМ, фамилию и имя кассира.

Информация передается и хранится у посредника — оператора фискальных данных. Он хранит ее и отправляет в налоговую — ФНС в режиме реального времени видит, сколько денег получает компания. Разобрались, нужна ли онлайн-касса для ИП и в каких случаях ее можно не покупать.

Требования коснулись всех сфер бизнеса и систем налогообложения. Поставить кассу должны все, включая тех предпринимателей, кто раньше мог работать без ККМ, например, интернет-магазины или торговые автоматы.

Размер бизнеса не важен: онлайн-кассу обязательно использовать и ритейлеру с миллиардным оборотом в год, и ларьку возле дома, который получает в месяц 20 000 рублей прибыли.

Индивидуальные предприниматели также должны использовать онлайн-кассу. Сроки регистрации зависят от налогового режима:

- ИП на основной системе и упрощенке перешли на новый порядок в 2017 году. Если собственник начинает в 2018 бизнес на этих режимах, он обязан продавать через онлайн-кассу. Кроме ИП на УСН в сфере услуг, они пользуются отсрочкой до 2019 года;

- ИП на ЕНВД и патенте, у которых в штате нет работников, должны поставить кассу на учет в налоговой до 1 июля 2019;

- для ИП на вмененке и патентной системы, которые работают со штатными сотрудниками, дедлайн подключения — 1 июля 2018 года.

Закон разрешает некоторым категориям индивидуальных предпринимателей работать без кассы или не отправлять сведения в ФНС. К таким относятся собственники в труднодоступных местах или местах без связи:

- труднодоступные места — это села и деревни, куда сложно добраться. Туда не ходит транспорт, нет нормальных дорог. Предприниматели в таких местах могут не пользоваться кассовым аппаратом, но должны выдавать покупателям бланк строгой отчетности. Он подтверждает, что покупка была оплачена;

- места, удаленные от сетей связи — это местности без стабильного интернета. В таких деревнях ИП обязаны поставить онлайн-кассу с фискальным накопителем, но могут не передавать данные в налоговую.

Списки таких мест утверждаются региональными властями. Узнать, относится ли деревня к труднодоступному или удаленному от связи месту, можно в районной администрации.

Обязательно ли ИП иметь кассовый аппарат, если принимает банковские карты

ИП обязан иметь кассовый аппарат, если клиенты расплачиваются наличными или банковской картой. Это касается электронных денег тоже: Минфин разрешает принимать оплату с электронных кошельков без кассы до 1 августа 2018 года. Потом все равно нужна касса.

Исключение — если ИП получает оплату на свой расчетный счет от организации. Например, собственник работает программистом и делает приложение для компании. Она переводит деньги с расчетного счета на его, поэтому касса не нужна.

Обязан ли ИП иметь кассовый аппарат, если клиенты платят на почте

Есть два способа не покупать онлайн-кассу и не нарушить 54 ФЗ. Первый — сделать оплату наложенным платежом. Как это работает: покупатель заказывает куртку на сайте, приходит на почту, оплачивает заказ и забирает его. Чек в этом случае выдает почта, поэтому наличие кассового аппарата у ИП необязательно.

То же самое можно сделать и с курьерской службой. Клиент заказывает товары, приезжает доставка, получает деньги и выбивает чек. В обоих ситуациях между предпринимателем и покупателем есть посредник, поэтому ИП не надо ставить кассу. Схемы работают, если это единственный способ оплаты. Когда за товар можно заплатить на сайте, то касса уже нужна.

Закон разрешает в определенных случаях не использовать кассовый аппарат. Главное — выдавать покупателям бланки строгой отчетности. Без кассы можно:

- продавать сезонные овощи, фрукты, арбузы и дыни на развалах;

- продавать безалкогольные напитки на розлив и мороженое;

- готовить еду для школьных столовых;

- работать носильщиком в аэропорту и на вокзале;

- торговать газетами, журналами и иконами;

- ремонтировать и красить обувь;

- делать ключи;

- колоть дрова и вспахивать огороды;

- продавать ценные бумаги и билеты в общественном транспорте;

- заниматься разносной торговлей.

Полный список таких исключений есть во второй статье 54 ФЗ.

Главное в онлайн-кассе — фискальный накопитель. Без чипа касса не сохраняет и не передает информацию оператору и налоговой. Обязательно стабильное подключение к интернету, чтобы касса отправляла данные. Чтобы поставить онлайн-кассу, ИП нужно:

- Выбрать аппарат. На сайте налоговой есть реестр касс, которые разрешено использовать в работе. В нем 117 моделей под любую сферу бизнеса: для мелкой розницы, крупных ритейлеров, вендинга.

- Заключить договор с оператором фискальных данных. Чтобы избежать мошенников, нужно выбирать оператора из списка на сайте налоговой.

- Зарегистрировать кассу в налоговой. Можно заказать эту услугу при покупке, а можно сделать самостоятельно, в сети есть пошаговые инструкции и видео.

Модульбанк разработал Модулькассы, которые помогают предпринимателям следить за бизнесом. Они собирают статистику по продажам: какие товары имеют спрос, в какое время продажи идут активнее, какой средний чек и многое другое. Предприниматель может корректировать ассортимент и время работы, в режиме реального времени видеть популярность товаров.

Мы постоянно улучшаем кассы, чтобы сделать их быстрее и удобнее. Поэтому цена и количество моделей могут меняться. Актуальная информация — на главной странице сайта.

По закону 54-ФЗ «О применении контрольно-кассовой техники» торговля в стране поэтапно переходит на онлайн-ККТ — сегодня зарегистрировано более 2,3 млн новых касс. Чтобы разобраться, кому нужно ставить кассовый аппарат в этом году, читайте нашу статью.

Для перехода на новый порядок мало просто купить кассу и зарегистрировать ее в ФНС. В чеках теперь надо пробивать наименования товаров — а значит, вам потребуется кассовая программа, которая это умеет. Наше приложение Касса МойСклад поддерживает это и все остальные требования 54-ФЗ. Скачайте и попробуйте прямо сейчас: это бесплатно.

Все, что связано с использованием ККТ, регулирует 54-ФЗ. Этот закон отвечает и на вопросы, кто и когда должен ставить кассу, обязан ли ИП иметь кассовый аппарат, кто вообще освобожден от установки новой техники. Разберем для начала, зависит ли применение ККТ от формы собственности бизнеса.

Нужно ли ставить кассовый аппарат для ИП в 2019 году?

Нужен ли кассовый аппарат для ИП — раньше решали сами предприниматели: они могли выбирать, чем подтверждать покупку. Можно было использовать не только кассовые чеки, но и другие документы — например, товарный чек. После принятия поправок в 54-ФЗ порядок изменился.

Так обязательно ли ИП иметь кассовый аппарат сегодня? Для некоторых предпринимателей, например, тех, кто занят в рознице и общепите и имеет наемных сотрудников, эта обязанность наступила уже в июле 2018.

А к июлю 2019 года поставить кассы обязаны уже все — и ИП, и организации. Важно, что техника должна быть нового образца — с подключением к интернету для онлайн-передачи данных в налоговую.

Применение ККТ не зависит от формы собственности организации, то есть ООО тоже должны использовать новые кассы. При этом срок перехода на новый порядок определяется налоговым режимом. Далее мы подробно разберем, кому и когда надо ставить кассу в зависимости от формы налогообложения.

Раньше отдельным категориям предпринимателей на вмененке можно было не использовать ККТ, но поправки в закон обязали их установить новую технику. Теперь при ЕНВД кассовые аппараты обязательны для всех. Различается только срок установки: кто-то должен был поставить кассу уже в этом году, а кому-то дали еще год отсрочки. Подробнее об этом — ниже.

Кассовый аппарат для ИП на ЕНВД: нужен ли, когда ставить, штрафы за отсутствие

К июлю 2019 года должны поставить ККТ те, кто оказывает услуги населению. Для ИП, работающих в рознице, общепите или торгующих подакцизными товарами, все зависит от того, есть ли наемные сотрудники. Если их нет — с установкой кассы можно немного подождать (хотя мы не рекомендуем тянуть до самого дедлайна в июле 2019), если есть — установить ККТ надо было еще в прошлом году.

При установке кассы надо не забыть про оснащение рабочего места продавца. Но клиентам МоегоСклада можно об этом не думать — мы предлагаем уже готовое АРМ кассира. Это альтернатива дорогим POS-системам, которая позволит потратить на автоматизацию рабочего места продавца вполовину меньше. С удобным АРМ кассира МойСклад можно вести складской учет, регистрировать продажи, пробивать чеки. Просто запустите программу на компьютере или ноутбуке, а затем подключите к нему фискальный регистратор и сканер.

Если предприниматель проигнорирует закон, его оштрафуют — до 50% выручки, прошедшей «мимо кассы» (не меньше 10 000 рублей). За повторное нарушение, если сумма расчетов в совокупности будет 1 млн рублей и более, с 1 июля 2018 года грозит штраф от 800 000 до 1 млн рублей или приостановление деятельности на срок до 90 суток.

Касса для ООО на ЕНВД: когда устанавливать, какие грозят штрафы

Организации на вмененке тоже должны поставить ККТ. Те, кто занят в рознице, общепите или продаже подакцизных товаров — уже должны были обзавестись кассой к 1 июля прошлого года, остальные — обязаны успеть до 1 июля 2019.

За несоблюдение закона организациям грозит штраф до 100% выручки, полученной без применения ККТ, но не менее 30 000 рублей. С июля этого года, если компанию поймают повторно, а сумма расчетов составит более 1 млн рублей, налоговики смогут взыскать от 800 000 до 1 млн рублей.

Раньше организациям и ИП, применяющим патентную систему налогообложения, разрешалось выдавать покупателям документы, заменяющие кассовые чеки. Но с июля 2018 они должны перейти на новую ККТ. До лета 2019 года подождать с установкой кассы могут те, кто работает в рознице и общепите и не имеет наемных сотрудников. Узнайте подробнее об онлайн-кассах — здесь.

Однозначно — да. Если вы выбираете упрощенную систему налогообложения, то должны использовать ККТ. При этом, если юрлицо (ИП или ООО) на УСН оказывает услуги населению, кассовый аппарат не нужен до 1 июля 2019 года — при условии, что выдаются бланки строгой отчетности. Для тех, кто занят в общепите, отсрочка зависит от наличия наемных сотрудников. Если их нет — кассу надо установить к 1 июля 2019 года, если есть — она должна была появиться к июлю 2018.

Затягивать с покупкой не стоит — в прошлом году на новый порядок перешли около 1 млн предпринимателей! В этом году возможен дефицит фискальных накопителей — а значит, цены взлетят, причем на фоне ажиотажа и задержек в поставках: как показал прошлый опыт, большинство бизнесменов тянут буквально до последних недель. Чтобы сэкономить время, деньги и нервы, подумайте о приобретении новой ККТ заранее — сейчас действуют выгодные акции, а вся техника в наличии.

Онлайн-торговля как вид деятельности не попадает в список освобожденных от использования ККТ. А это значит, что кассовый аппарат для интернет-магазина нужен.

Рекомендуем заранее просчитать все затраты. Возможно, одной кассы будет недостаточно. Если платеж был проведен онлайн, нужна ККТ, зарегистрированная по url интернет-магазина. Когда оплату принимает курьер, ему требуется специальная мобильная касса. Если же у интернет-магазина есть пункт самовывоза, где можно оплатить покупку, там должна быть еще одна ККМ. Ее надо регистрировать по физическому адресу этой точки.

В МоемСкладе предусмотрена интеграция с большинством популярных платформ для реализации интернет-магазинов. Кроме того, для наших пользователей мы проводим бесплатные семинары и вебинары, где разъясняем новые правила работы по 54-ФЗ.

Зависит от того, чем занимается компания. Если это розничный магазин, то ответ однозначный — да. При этом квитанции терминала по приему платежных карт (или, как его называют, слипа) недостаточно. Нужен полноценный кассовый аппарат, который может напечатать наименования купленных товаров с ценами, скидками и стоимостью по каждой позиции.

Если вы оказываете услуги населению, то кассу нужно применять с 1 июля 2019 года. При этом до этой даты каждому клиенту надо выдавать бланки строгой отчетности.

Кому не нужно ставить кассовые аппараты в 2018 году?

Некоторые виды деятельности закон вообще освобождает от выдачи покупателям каких-либо документов. ИП и организации на любой системе налогообложения могут не использовать кассовый аппарат при торговле:

- бахчевыми, овощами и фруктами вразвал, а также живой рыбой;

- мороженым и прохладительными напитками в киосках и лотках;

- вразнос и на розничных рынках и ярмарках (кроме торговли в отдельных крытых павильонах или магазинах);

- молоком, маслом или керосином в розлив;

- газетами и журналами на бумажном носителе;

- изделиями художественных народных промыслов.

Среди предпринимателей, кому можно не ставить кассовый аппарат в 2018 году, есть те, кто оказывает услуги:

- по вспашке огородов и распилу дров;

- по ремонту и покраске обуви;

- по изготовлению ключей и мелкому ремонту ювелирных изделий и очков;

- нянь и сиделок;

- носильщиков на вокзалах.

Кроме того, освобождены от использования ККТ аптечные и фельдшерские пункты в селах, а также точки по приему утильсырья и стекла, библиотеки.

Федеральный закон № 54-ФЗ определяет постепенный переход на онлайновую кассовую технику. Но однозначного ответа на вопрос «Когда нужна касса для ИП?» нет, так как с 01.07.2019 подавляющее число предпринимателей должно использовать онлайн-кассы. Однако в 54-ФЗ есть перечень исключений, благодаря которым часть бизнесменов сможет работать по-старому — без касс — и после июльского дедлайна в 2019-ом.

Готовить бизнес к изменениям в законах заранее — хорошая привычка, у купленной техники путь в жизнь начнется с небыстрого этапа регистрации в налоговой системе. Часть ККТ надо будет снабдить программой и выбрать оператора фискальных данных (ОФД). Профессиональная помощь значительно облегчит труд и ускорит регистрацию — стандартные решения для всех видов бизнеса спасут от изобретения колеса.

Подробнее про июльский дедлайн 2018-го года. Не все ИП горят желанием переходить на «высокие» онлайн-технологии, и 53-ФЗ позволяет части консервативных и экономных предпринимателей жить как прежде еще год. Все зависит от выбранного налогового режима и вида деятельности.

Раньше ИП сами решали, нужна ли им ККТ. Новые технологии позволили налоговой наблюдать за предпринимателями: клиент совершает покупку, и информация об этом мгновенно поступает в базу данных. Не удивительно, что ФНС заставляет всех, где это возможно, переходить на онлайн-кассы. В 19-ом году почти каждый окажется под онлайн-надзором.

Предприниматели на ЕНВД и патенте с наемными работниками должны работать по-новому уже с июля 18-го года. Они обязаны установить кассы, если бизнес относится к следующим предприятиям:

- общественного питания;

- розничной торговли;

- торговли товарами с акцизами.

Остальные ИП, работающие без помощи наемных рабочих, не спеша готовятся к 19-му году.

Аналогичная ситуация для предпринимателей с патентом: бизнесмен с наемными работниками в торговле и питании уже завел кассу, остальные могут ждать до лета 19-го года.

Если в бизнесе есть наемные сотрудники, хотя бы один человек, и бизнес на ЕНВД — у ИП с июля 18-го года должна быть ККТ. Самые простые устройства, вроде ПТК MSPos-K, стоят 11 900 рублей (без ФН), нет необходимости из-за этого получать штраф.

Для нарушителей предусмотрены налоговые взыскания: будет изъято от 25% до 50% выручки, которая не была проведена через кассовый аппарат (но не менее 10 000 рублей). Для тех, кто после первого штрафа не внедрил ККТ, предусмотрены особенные меры: повторное нарушение грозит закрытием бизнеса на три месяца. Точные суммы штрафа в каждом случае индивидуальные, но лучше не попадать в ситуацию штрафника.

В случае упрощенной и общей систем дело проще — наличие кассовой техники обязательно уже в июле 18-го года, исключение из правила составляют ИП, оказывающие услуги населению. Перечислим популярные виды малых бизнесов на УСН/ОСНО, которым ККТ не нужна до июля 19-го года:

- починка обуви, телефонов, компьютеров, телевизоров, мебели;

- чистка одежды;

- стирка;

- ремонт автомобилей;

- фотография;

- сауны, парикмахерские.

Услуг, которые являются исключением для закона 54-ФЗ, множество, полный список можно найти на сайте налоговой или в других достоверных источниках (сайт КонсультантПлюс). Для бизнеса на УСН и ОСНО в сфере общественного питания действует правило ЕНВД: если нет наемных работников, касса не нужна до июля 19-го года.

Важно! По прогнозам аналитиков до конца 18-го года на кассу перейдет 1 млн предпринимателей. Цены на ККТ вырастут, мы советуем купить онлайн-кассу по цене 11 900–25 000 рублей.

Большая часть ИП должна обзавестись кассовыми аппаратами в 19-м году, другая часть — уже в 18-м. Послабления сделаны для сферы питания, мелкооптовой и штучной торговли.

Кассовые «каникулы» до июля 2018-го года получили некоторые виды интернет-торговли, но по ситуации на 1-е июля 18-го года магазины, торгующие через Интернет, имеют ККТ. Иначе их ждет штраф. Торговля через Интернет обладает множеством нюансов, и обсуждать их — дело отдельной статьи. В чеках должен быть указан URL-адрес магазина, а курьеру нужна мобильная касса.

Мы разобрались в случаях, когда ИП на ЕНВД, ПНС, УНС и ОСНО нужна касса в 18-19-м годах.

В заключение расскажем о редких случаях, когда касса не нужна. Торговцы рыбой и фруктами, продавцы в лотках не нуждаются в кассе. Аналогично для тех, кто пилит за деньги дрова, сидит с ребенком, носит вещи на вокзалах. Аптеки в деревнях и селах не обязаны использовать ККТ.

Все ИП с 19-го года будут работать через кассу, исключение останется для совсем мелкого бизнеса. Даже если вы шьете обувь, в 19-м году вам понадобится касса, не забудьте выбрать модель заранее.

Переход российского бизнеса на новое кассовое оборудование не обошел и предпринимателей из сферы услуг. Реформа, стартовавшая в 2016 году, проходит в несколько этапов, так как единоразовая мера могла привести к дефициту техники и ажиотажу среди покупателей. Первая часть реформы позади: многие уже работают с новой техникой. А к 1-му июля 2019-го большинство индивидуальных предпринимателей будут обязаны ее ввести. Лишь немногие категории смогут обходиться вообще без касс. Нужна ли касса для различных категорий ИП, работающих в сфере услуг, и какие документы они обязаны предоставлять клиентам — расскажем в этой статье.

Сейчас некоторые ИП, оказывающие услуги населению (общая и упрощенная система уплаты налогов), еще выдают своим клиентам бланки строгой отчётности. Такой документ подтверждает факт оказания услуги. Их печатают заранее и заполняют от руки. Согласно нововведениям законодательства, с 1-го июля 2019 года такие бланки заменят чеки.

Таблица «Сроки перехода предпринимателей, оказывающих услуги, на новые ККМ»

* Голубой цвет — момент перехода на новые кассы;

** обязаны выдавать заказчикам бланки строгой отчетности;

*** расширенный чек (с наименованием всех выполненных работ).

Нужна ли касса для ИП: сфера услуг с 1 июля 2019 года

Индивидуальные предприниматели из сферы услуг в 2018 году получили послабление: им отсрочили ввод новых ККМ. До 1 июля 2019 года они смогут работать в прежнем режиме, выдавая заказчикам лишь БСО.

Однако после этой даты им придется настроить работу по-новому: установить онлайн-кассу (с доступом в Интернет и фискальным накопителем), поставить её на учет в налоговых органах, заключить договор с оператором фискальных данных. Изменение коснутся всех форм налогообложения: ОСНО, УСН, ЕНВД, ПСН.

С этой же даты (01.07.2019) у ИП сферы услуг (на ОСНО) также появится обязанность выдавать расширенный чек — с указанием всех выполненных работ. Для остальных форм налогообложения — с 1 июля 2021 года.

Важно! Оказывающим услуги предпринимателям на вмененке и патенте положен налоговый вычет на покупку новой ККМ. Размер — 18 000 рублей (на каждый экземпляр техники). Эта сумма вычитается при уплате в казну налогов. Учитывается цена самой кассы, сопутствующих работ по установке, стоимость ПО и фискального накопителя.

Нужна ли касса для ИП: в каких сферах услуг можно работать без ККМ

Некоторым индивидуальным предпринимателям в их бизнесе касса не нужна. Законодательство разрешает им работать без неё. Система налогообложения, размер бизнеса и наличие сотрудников роли не играют.

Как правило, это те, кто занимается общественно-полезной деятельностью, которая мало ориентирована на получение прибыли (столовые в школах, библиотеки, аптеки в селах). Или те, у кого установить кассу трудно из-за специфики бизнеса (продавцы кваса из бочек, переносчики багажа и др.)

Кассы не нужны ИП, которые:

- вспахивают земельные участки, косят траву, пилят дрова;

- ремонтируют обувь;

- занимаются металлоремонтом;

- ухаживают за детьми и пожилыми людьми;

- сдают в аренду свою недвижимость;

- помогают с переносом багажа и др.

Отмена онлайн-ККТ актуальна для ИП, задействованных в социально важных сферах услуг:

- аптечных и фельдшерских пунктах в селах;

- точках по приему утильсырья и стекла;

- библиотеках.

Полный перечень таких работ и услуг указан в тексте законопроекта № 344028-7. Чтобы уточнить, касается ли отмена онлайн-касс вашего бизнеса, пройдите тест ФНС.

Также освобождены от обязанности использовать ККМ предприниматели из труднодоступной местности. Такие населенные пункты закрепляются каждым субъектом РФ самостоятельно на законодательном уровне. Это села, поселки, деревни, где ИП разрешено не использовать кассы при расчетах с заказчиком. Условие — выдача ему документа, который подтверждал бы, что услуга оказана, работа выполнена.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.