Сегодня предлагаем вашему вниманию статью на тему: "взносы на опс". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Страховые взносы на ОПС: что это? Уплата страховых взносов на ОПС

На сегодняшний день любой работающий человек расчитывает на получение достойной пенсии. Для того чтобы ее получить, необходимо официально работать и платить налоги. Каждый гражданин нашей страны слышал такой термин, как страховые взносы на ОПС. Что это такое? На протяжении всей своей жизни мы работаем и отчисляем часть своей заработной платы в Пенсионный фонд. Из этих отчислений формируется пенсия людей преклонного возраста, вышедших на заслуженный отдых по выслуге лет, а также людей с ограниченным физическими возможностями. Таким образом, страховые взносы ОПС, что это такое, будет более подробно рассмотрено далее, являются гарантией нашей безбедной старости.

При этом для каждой категории расходов формируется свой фонд, который формирует бюджет и отвечает за выполнение социальных обязательств. Страховые взносы ОПС, что это такое уже было рассмотрено ранее, отчисляются в Пенсионный фонд. Страховые пенсионные взносы, на базе которых создается пенсионный бюджет , отчисляются работодателями в процентном отношении к заработной плате наемного сотрудника, но при всем этом не отнимаются от нее, а считаются отдельной статьей расходов страховщика.

ОПС – это система, созданная государством с целью компенсации гражданам, вышедшим на пенсию, части потерянного дохода. Эти граждане относятся к категории застрахованных лиц.

Принципы функционирования ОПС основаны на индивидуальном учете трудовой деятельности каждого гражданина, что позволяет государству:

- вести учет страховых поступлений на лицевой счет каждого гражданина;

- осуществлять мониторинг трудоустройства гражданина и продолжительность работы на нем;

- определять количество пенсионных баллов, на основании которых и рассчитывается размер заслуженной пенсии.

Страховые выплаты производятся всем гражданам, которые вышли на пенсию в результате достижения пенсионного возраста, приобретения инвалидности или утраты кормильца.

С заработной платы каждого официально устроенного работника отчисляются следующие страховые выплаты:

- Страховые взносы на ОПС, что это и зачем мы уже разобрали, – 22% в случае, если размер годовых отчислений не превышает установленный лимит. В противном случае, размер отчислений снижается до 10%.

- Страховые отчисления в связи инвалидности и материнства – 2,9% до момента достижения установленной максимальной величины, после чего сборы прекращают взыматься.

- Сборы на ОМС — 5,1%.

- Отчисления на случай получения травм на производстве — от 0,2 до 8,5 процента. При этом размер страхового взноса в ОПС зависит от рода деятельности.

При этом важно понимать, что, согласно действующему законодательству, данная тарификация будет действовать до конца 2019 года, после чего размер отчислений будет увеличен.

Формирование и расчет Пенсионного фонда имеет некоторые особенности. В текущем году размер страховых отчислений с одного сотрудника на предприятии достигал размера 876 000 рублей, а размер отчисления, превышающего этот лимит, изменялся с 22 до 10 процентов.

Лимит страхования на случай получения травмы и временной потери работоспособности, а также материнства составляет 755 000 рублей, однако при его достижении отчисления прекращаются. Помимо этого, он может быть понижен за счет выплаченных больничных и декретных.

Расчет объема страхового отчисления осуществляется в момент утверждения и начисления заработной платы, а их отчисления происходят ежемесячно. Отчеты в налоговую сдаются поквартально. Передача документов для компаний со штатом сотрудников более 25 человек осуществляется только в электронном виде, а для компаний, в которых меньше наемных работников, доступен бумажный вариант сдачи.

Какие категории граждан обязаны оплачивать страховые взносы

- Граждане, совершающие выплаты другим лицам.

- Компании, в штате которых числится хотя бы 1 наемный сотрудник.

- ИП.

- Физические лица, не попадающие под категорию ИП.

- Самозанятое население.

На представителей различных категорий налогоплательщиков накладывается обязательство отчислять страховые взносы по каждой категории ОПС. В 2016 году вступил в силу закон, согласно которому, самозанятое население определяется в отдельную категорию налогоплательщиков, обязанных отчислять страховые взносы на ОПС, что это и зачем, мы уже рассмотрели, в фиксированном размере.

Как происходит процедура уплаты страховых отчислений

Согласно Налоговому кодексу РФ, страховые взносы на ОПС должны перечисляться 15 числа каждого месяца. Если 15 попадает на праздничный или выходной день, то крайняя точка для оплаты взносов переносится на первый рабочий день. Если по какой-либо причине компания или индивидуальный предприниматель не успели вовремя перечислить страховой взнос, то с них он будет взыскан принудительно регулирующим органом.

Налоговая база формируется следующим образом:

- основной тариф – 22%;

- дополнительный тариф – 10%; начисляется в случае превышения установленного лимита;

- взносы на ОМС – 5,1%.

Стоит отметить, что предельный размер страховой базы, с которого необходимо уплачивать страховые сборы, составляет 796 тысяч рублей.

Ведение учета по страховым взносам осуществляется отдельно по каждому виду страхования. Для каждого взноса используется расчетный документ, в котором указывается казначейский счет и КБК. Страховые взносы на ОПС оплачиваются в банке. Если в населенном пункте нет банка, то перечисление страховых взносов может осуществляться через кассу местной администрации или по почте. При этом взносы уплачиваются в полном объеме, без разделения на страховую и накопительную части.

Данные меры со стороны государства были приняты для того, чтобы:

- обеспечить более безопасные условия труда для рабочих;

- установить определенный класс условий труда, с целью обеспечения гарантий и выплаты компенсаций соответствующего объема.

Страховые взносы ОПС и ОМС в данном случае рассчитываются, исходя из результатов, полученных во время проведения специальной оценки условий труда.

При расчете действуют следующие правила:

- Если спецоценка была проведена, то размер дополнительного взноса устанавливается, исходя из класса опасности, с которым связано производство. Чем выше он будет, тем большего размера будут страховые взносы.

- Если оценка не проводилась, то базовый тариф равен 9% для Списка 1 и 6% – для всех других списков.

Оценка условий труда должна выполняться работодателем как минимум один раз в 5 лет, а ее проведением должно заниматься руководство предприятия.

Страховые взносы на ОПС в фиксированном размере распространяются на всех налогоплательщиков, за исключением нескольких категорий.

В настоящее время происходят кардинальные изменения в области пенсионного обеспечения граждан РФ. На данный момент пока не произошло изменений в сфере обязательного пенсионного страхования (ОПС). Страховые взносы на ОПС также остаются за работодателем. Они представляют собой обязательные платежи в процентном отношении к доходам работников и не являются фиксированной суммой (кроме ИП). Сущность ОПС состоит в том, что при достижении гражданами пенсионного возраста им предоставляется денежное пенсионное обеспечение. С 01.01.2017 функции по страховым взносам выполняет ФНС.

Рассмотрим взносы на ОПС, действующие в 2018 году.

Федеральный закон “Об обязательном пенсионном страховании в Российской Федерации” от 15.12.2001 N 167-ФЗ регулирует основы ОПС

НК РФ часть 2 Глава 34. Страховые взносы определяет обязанность работодателей производить выплаты по ОПС

Федеральный закон от 01.04.1996 N 27-ФЗ определяет обязательность персонифицированного учета ОПС

Приказ ФНС России от 10.10.2016 N ММВ-7-11/551@ определяет формы отчетности по взносам на ОПС, его заполнение и представление

С 01.01.2017 года всех плательщиков страховых взносов учитывает ФНС.

Постановка на учет в ФНС организаций и ИП осуществляется на основании ЕГРЮЛ и ЕГРИП:

В настоящее время для основной категории плательщиков страховых взносов на период до 2020 года включительно НК РФ установлен тариф страховых взносов на ОПС в размере 22% с предельной величины базы для исчисления страховых взносов по данному виду страхования и 10% сверх предельной величины базы для исчисления страховых взносов на ОПС.

Заместитель директора Департамента О.Ф. Цибизова

Плательщиками являются работодатели (организации, ИП, физические лица), которые ежемесячно рассчитывают и уплачивают взносы не позднее 15 числа следующего месяца, после произведения выплат физическим лицам.

Сумма страховых взносов рассчитывается в рублях и копейках и исчисляется отдельно на ОПС, ОСС, ОМС.

Если сумма осуществленных расходов на выплату страховых взносов превысит общую исчисленную сумму, то полученная разница подлежит зачету ФНС в счет предстоящих платежей по страхованию или возмещению.

В соответствии со ст. 420 НК РФ подлежат обложению ОПС такие выплаты, производимые в рамках:

- трудового договора и по ГПД

- договора авторского заказа

- договора об отчуждении исключительного права

Для ИП, не осуществляющих выплаты физическим лицам, признается МРОТ, установленный на начало расчетного периода, а если величина за расчетный период более 300000 рублей, объект обложения – его доход.

База рассчитывается как сумма выплат, начисленных работодателем-плательщиком страховых взносов, за исключением сумм, не подлежащих обложению (пособия, компенсации, материальная помощь и др.), база для начисления определяется отдельно по отношению к физическому лицу индивидуально по окончании каждого месяца нарастающим итогом с начала года.

База для исчисления страховых взносов на ОПС имеет ограничение, после которого страховые взносы, уплачиваемые при расчете по тарифу страховых взносов на ОПС в размере 22%, облагаются выплаты сверх предельной величины в размере 10% с превышения.

Предельная величина базы подвергается индексации ежегодно с 1 января соответствующего года исходя из средней заработной платы в РФ.

Предельная величина базы для исчисления взносов на ОПС в 2018 году составляет 1021000 руб.

Тариф страховых взносов в целом в 2018 году составляет 30%:

- 22% – на ОПС в пределах 1021000 руб. и 10% сверх базы

- 2,9% – на ОСС

- 5,1% на ОМС

Для определения базы для взносов на ОПС учитываются все выплаты и вознаграждения работникам, кроме:

- государственных пособий

- компенсаций

- командировочных расходов в пределах норм

Расчет производится нарастающим итогом. До достижения суммы выплат 1021000 руб. (в 2018 году) начисляется 22% на ОПС, сверх этой суммы – 10%. Расчет взносов – в рублях и копейках (без округления).

Перечисленные взносы списываются на затраты.

Сотрудник Зубарев А.Л. получает ежемесячно 50000 руб., других начислений не было. Рассчитать взносы на ОПС за август 2018г.

Начисления нарастающим итогом в августе составили 400000 руб. (50000 руб. * 8 мес.), что ниже предельной величины 1021000 руб., поэтому за август будут произведен расчет исходя из 22%.

50000 руб. * 22% = 11000 руб. будет перечислено за август на ОПС до 15 сентября.

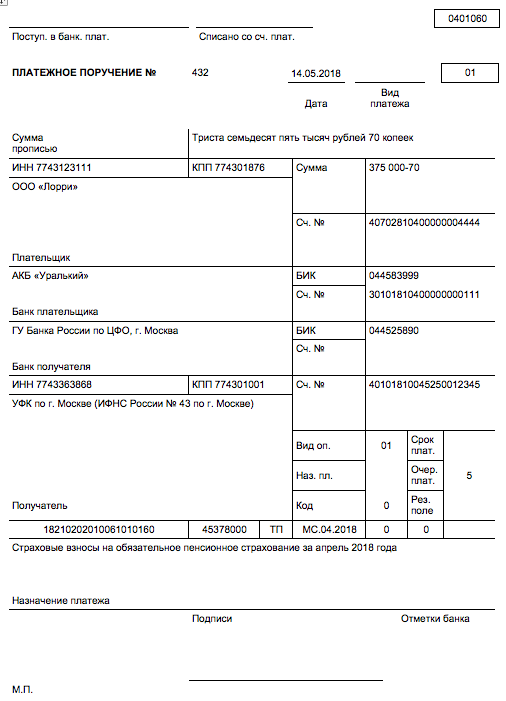

Платежи перечисляются платежным поручением, где обязательно указывается код бюджетной классификации в поле 104. Взносы в ФНС в 2018 году уплачиваются по каждому виду страхования отдельно.

КБК для взносов на ОПС указывается – 1821020201061010160, независимо от того, основной платеж или пени и штрафы

Уплата взносов производится ежемесячно не позднее 15 числа следующего месяца, а отчетность предоставляется ежеквартально.

Расчет по страховым взносам (РСВ) в 2018 году предоставляется по форме, утвержденной ФНС РФ от 10.10.2016 года № ММВ-7-11/551@, срок сдачи которого согласно ст.431 НК РФ – 30 число следующего за отчетным периодом месяца (например за 9 месяцев 2018 г. – 30.10.2018, за год – 30.01.2019 г.).

РСВ представлена титульным листом и 3 разделами с приложениями. В случае, если в организации более 25 сотрудников, то РСВ сдается в электронном виде, если 25 и менее – может быть и в бумажном виде (на усмотрение работодателя). Если в РСВ обнаружена ошибка, то на исправление дается 5 дней (10 дней для бумажной отчетности). Контрольные соотношения показателей РСВ утверждены приказом ФНС России от 10.10.2016 № ММВ-7-11/551@.

Важно! Плательщики, не выплачивающие суммы физическим лицам: ИП, адвокаты, медиаторы, нотариусы и иные занимающиеся частной практикой лица), кроме глав КВХ, не обязаны заполнять и представлять РСВ.

Плательщики взносов могут произвести зачет или возврат излишне уплаченных сумм или взносов, пеней и штрафов.

Излишне уплаченная сумма может быть зачтена:

- в счет предстоящих платежей

- в счет погашения задолженности по пеням и штрафам

- возвращена плательщику

Зачет в счет предстоящих платежей или пеней и штрафов производится самостоятельно по решению ФНС, что не может быть препятствовать плательщику представить заявление в письменной или электронной форме, о зачете сумм.

Также переплату по взносам на ОМС можно зачесть в счет ОПС и наоборот (но не ОСС).

Для возврата взносов, излишне уплаченных, плательщик подает заявление (можно подать в течение 3 лет с даты выплаты) и сумма возвращается в течение 1 месяца после получения заявления. Но при наличии задолженности по пеням и штрафам, то возврат можно произвести только после их зачета в счет ее погашения.

При передаче данных из ПФР в ФНС с 01.01.2017 г. произошли ошибки и плательщику нужно обратиться в органы ПФР и повести сверку расчет за периоды до 01.01.2017 года, по результатам сверки оформляется акт, подтверждающий наличие или отсутствие невыплат. ФНС РФ не имеет права без подтверждающего документа, подписанного электронной цифровой подписью, вносить изменения в данные ПФР, переданные в ФНС.

Вопрос №1: Какие тарифы взносов на ОПС применяются участниками СЭЗ на территориях Крыма и Севастополя?

Ответ: На территориях Крыма и Севастополя в течение 10 лет со дня получения ими статуса СЭЗ действует страховой тариф – 7,6% (в т.ч. на ОПС – 6,0%).

Вопрос №2: Начислять ли страховые взносы на командировочные, за которые работник не отчитался?

Ответ: Если работник согласен вернуть сумму командировочных, то они удерживаются из заработной платы, если нет, то нужно начислить НДФЛ и страховые взносы. Если деньги будут возвращены самостоятельно или через суд, то подается уточненный РСВ.

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Из других регионов РФ звоните: 8 (800) 550-34-98

Работодатели – ключевые участники российской пенсионной системы. Страховые взносы на обязательное пенсионное страхование, которые они начисляют и уплачивают в ПФР с выплат и иных вознаграждений в пользу работников, – это будущие пенсии их сотрудников и выплата пенсий нынешним пенсионерам.

Пенсионный фонд России является администратором страховых взносов на обязательное пенсионное и обязательное медицинское страхование.

Плательщиками страховых взносов являются:

- лица, производящие выплаты и иные вознаграждения физическим лицам:

- организации;

- индивидуальные предприниматели (в том числе главы КФХ);

- физические лица, не являющиеся индивидуальными предпринимателями;

- самозанятое население: индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой, арбитражные управляющие не производящие выплаты и иные вознаграждения физическим лицам и уплачивающие страховые взносы за себя.

Если плательщик относится к нескольким категориям, он уплачивает страховые взносы по каждому основанию.

ВАЖНО! Для самозанятого населения с 1 января 2016 года в целях раздельного учета страховых взносов внесены изменения в коды подвидов доходов бюджетов для КБК, применяемых для уплаты страховых взносов на обязательное пенсионное страхование в фиксированном размере:

– исчисленные с суммы дохода плательщика, не превышающие предельной величины дохода;

– исчисленные с суммы дохода плательщика, полученной сверх предельной величины дохода (1%).

Введены новые КБК для уплаты страховых взносов на обязательное медицинское страхование в фиксированном размере.

ВАЖНО! Для всех категорий плательщиков с 1 января 2016 года внесены изменения в коды подвидов доходов КБК в целях раздельного учета пеней и процентов по соответствующему платежу.

Порядок уплаты страховых взносов

15 число каждого месяца – последний день уплаты страховых взносов на обязательное пенсионное и обязательное медицинское страхование за предыдущий месяц. Уплачивать необходимо ежемесячно. Если последний день срока приходится на выходной или нерабочий праздничный день, то днем окончания срока считается ближайший следующий за ним рабочий день. Начисленные, но неуплаченные в срок страховые взносы признаются недоимкой и подлежат взысканию.

22% – основной тариф страховых взносов на обязательное пенсионное страхование.

+ 10% тарифа страховых взносов, если величина базы для начисления страховых взносов у работодателя больше установленной величины.

5,1% – тариф страховых взносов на обязательное медицинское страхование.

Некоторые категории плательщиков применяют пониженные тарифы страховых взносов. Они также освобождены от уплаты страховых взносов по дополнительному тарифу 10%.

796 000 рублей – предельная величина базы, с которой уплачиваются страховые взносы в систему обязательного пенсионного страхования в 2016 году (в соответствии с Постановлением Правительства РФ от 26.11.2015 №1265).

База для начисления страховых взносов определяется отдельно в отношении каждого работника с начала расчетного периода по истечении каждого календарного месяца нарастающим итогом. При исчислении страховых взносов по дополнительному тарифу для отдельных категорий работодателей, имеющих рабочие места на вредных и опасных производствах, положение по ограничению базы для начисления страховых взносов не применяется.

Уплачивать страховые взносы по каждому виду страхования необходимо отдельными расчетными документами, которые направляются в банк с указанием соответствующих счетов Федерального казначейства и кодов бюджетной классификации.

Страховые взносы на обязательное пенсионное страхование необходимо уплачивать без деления на страховую и накопительную части.

При отсутствии банка плательщики страховых взносов – физические лица могут уплачивать страховые взносы бесплатно через кассу местной администрации либо через организацию федеральной почтовой связи.

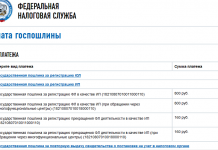

Коды бюджетной классификации (КБК) для уплаты страховых взносов можно посмотреть здесь.

Уплата страховых взносов на обязательное медицинское страхование, а также подготовка отчетности по уплаченным и начисленным платежам происходит по той же схеме, что и на обязательное пенсионное страхование. При перечислении страховых взносов в фонды обязательного медицинского страхования страхователь обязан указывать в платежных поручениях свой регистрационный номер.

Исчерпывающую информацию и консультацию о порядке уплаты страховых взносов можно получить в территориальном органе Пенсионного фонда России по месту регистрации страхователя. Помимо этого, на сайте ПФР в «Кабинете страхователя» страхователь может посмотреть реестр платежей, получить справку по сверке расчетов, оформить платежное поручение, рассчитать взносы, выписать квитанции и многое другое в режиме реального времени. Кроме того, в разделе «Электронные сервисы» есть сервис «Формирование платежных документов», с помощью которого можно подготовить платежное поручение.

Страховые взносы на обязательное пенсионное страхование

Ключевым моментом нашей пенсионной системы являются страховые взносы. Все мы являемся участниками системы обязательного пенсионного страхования (ОПС). Пенсионное обеспечение гарантировано всем гражданам нашей страны.

Все страхователи, плательщики страховых взносов, осуществляют платежи за себя и за своих сотрудников согласно установленным для каждого случая нормативам и в оговоренные законом сроки.

- Базовый тариф, предусмотренный для основной категории работодателей, составляет 22%. Однако существуют отдельные категории, для которых размер тарифа значительно ниже, а в некоторых случаях и вовсе отсутствует.

- Кроме того, существует ограничение, касаемое предельной суммы начисленного дохода, с которого и уплачиваются взносы в ФНС (до 2017 года — в ПФР).

Все эти понятия раскрываются в законе № 167-ФЗ от 15.12.2001 г. «Об обязательном пенсионном страховании в РФ».

Таким образом, важность отведенной для страховых взносов роли очевидна, так как они являются единственным источником финансирования пенсионных выплат и составляют основу нашей будущей пенсии.

Принципы обязательного пенсионного страхования в РФ

Обязательное пенсионное страхование (ОПС) представляет собой целую систему мер, созданную государством для частичной компенсации гражданам утраченного ими дохода после выхода на пенсию. Граждане, на которых распространяется ОПС называются застрахованными лицами.

Принципы ОПС основаны на введенной системе индивидуального учета граждан и позволяют:

- учитывать поступление страховых платежей на лицевом счете каждого застрахованного лица;

- фиксировать данные о месте его работы и продолжительности трудовой деятельности;

- определять количество накопленных пенсионных баллов для расчета будущей пенсии.

Ключевыми участниками системы ОПС являются сами застрахованные лица, страхователи и страховщики.

Страхователи являются непосредственными плательщиками страховых взносов. В роли таких участников ОПС могут выступать:

- организации;

- индивидуальные предприниматели (ИП);

- физические лица, уплачивающие взносы за себя и за других лиц;

- самозанятое население (нотариусы, адвокаты и др.)

Что касается страховщиков, то в их роли могут выступать:

- в части страховой пенсии: Пенсионный фонд Российской Федерации;

- в части накопительной пенсии: различные негосударственные пенсионные фонды (НПФ).

Главным администратором здесь конечно же является ПФР, так как он управляет всеми пенсионными средствами в системе ОПС.

Все денежные средства, поступающие в ФНС (до 2017 года — в ПФР), учитываются на индивидуальных лицевых счетах граждан согласно действующей системе индивидуального (персонифицированного) учета по номеру страхового свидетельства (зеленой ламинированной карточке).

Страховые взносы на ОПС — это суммы, начисленные со всех выплат и иных вознаграждений в пользу работника и уплаченные работодателем в соответствии с законодательством. Эти взносы представляют собой будущие пенсии данных сотрудников и составляют пенсионные выплаты нынешних получателей пенсий.

Распределение взносов осуществляется согласно действующим нормативам и выбранному гражданином вариантом пенсионного обеспечения.

Непосредственное перечисление денежных сумм осуществляет страхователь, выполняющий две важные функции:

- уплата взносовза своих сотрудников;

- собственные платежи за себя.

Что касается граждан — застрахованных лиц, получивших страховое свидетельство обязательного пенсионного страхования, то к ним относятся:

- граждане РФ;

- постоянно или временно проживающие на территории нашей страны иностранцы;

- лица без гражданства.

Работодатели ежемесячно перечисляют страховые взносы с заработной платы своих работников. Однако не все четко представляют два основных момента: начисляются они из фонда оплаты труда сотрудника до вычета всех налогов, а перечисляются непосредственно страхователем из собственных средств.

Плательщиками взносов за своих сотрудников являются:

- организации, имеющие наемных работников;

- индивидуальные предприниматели (ИП), включая глав фермерских хозяйств, имеющие в своем подчинении сотрудников;

- лица, не являющиеся ИП, но производящие уплату вознаграждений физлицам.

Большинство застрахованных лиц, за которых страхователи платят взносы, работают по трудовому договору или договору гражданско-правового характера.

Если страхователь относится к нескольким категориям, то перечисление платежей он осуществляет по нескольким основаниям.

Страховые взносы на обязательное пенсионное страхование в 2018 году

При начислении взносов на ОПС важно определить предельную величину заработной платы, с которой и происходит уплата. Если доход превышает данную величину, то предусмотрены еще 10% тарифа. Максимальный уровень взносооблагаемой базы определяется правительством каждый год, в 2018 году он равен 1021000 рублей (в 2017 году — 876 тыс. руб.).

Размер тарифов зависит от следующих параметров:

- категории страхователя;

- возраста сотрудника;

- от суммы дохода, начисленного сотруднику в течение года.

Особые тарифы предусмотрены для страхователей, имеющих льготные рабочие места. При исчислении же платежей по дополнительному тарифу при наличии таких мест ограничение предельной базы не действует.

Для некоторых категорий плательщиков действуют пониженные тарифы страховых взносов, а кто-то и вовсе освобожден от уплаты по ряду оснований.

Сумма (тариф) страхового взноса на обязательное пенсионное страхование

Каждый из нас, являясь застрахованным лицом, формирует свои пенсионные права и свою будущую пенсию. Для этого наши работодатели перечисляют 22% с нашей зарплаты ежемесячно на наши индивидуальные счета.

Распределяться этот тариф может двумя способами в зависимости от выбранного варианта пенсионного обеспечения:

- В первом случае, индивидуальный тариф в размере 16% полностью пойдет на формирование страховой пенсии, а солидарный тариф — 6% обеспечит выплату фиксированной части пенсии нынешним ее получателям.

- Другой случай относится к гражданам 1967 года рождения и моложе, которые могли выбрать до 2016 года вариант пенсионного обеспечения с накопительной выплатой, и молодым сотрудникам, имеющим право такого выбора в течение первых пяти лет своей трудовой деятельности. Для всех них индивидуальный тариф составит 10% на формирование страховой выплаты и 6 % на накопительную, солидарный тариф при этом остается неизменным.

Такой основной тариф в системе ОПС предусмотрен для плательщиков, применяющих общую систему налогообложения.

Дополнительные взносы в Пенсионный фонд (при вредных условиях труда)

С 2013 года для работодателей, имеющих вредные и опасные для жизни и здоровья рабочие места, были введены дополнительные тарифы. Они применяются в отношении всех выплат в пользу застрахованных лиц, занятых на таких видах работ.

Согласно закону № 426-ФЗ «О специальной оценке условий труда» работодателем проводится такая оценка с привлечением соответствующей организации с целью:

- обеспечить безопасность работника во время работы;

- установить определенный класс условий труда для обеспечения гарантий и компенсаций сотрудникам.

Выбор тарифа дополнительного взноса зависит в данном случае от факта проведения спецоценки.

- при наличии специальной оценки доп. тариф страховых взносов будет установлен на основании принятого класса опасности, причем чем опаснее условия труда (самый опасный — 4 класс, оптимальный — 1 класс), тем выше тариф платежа;

- при отсутствии спецоценки тариф взносов равен 9% для работ по Списку 1 и 6% — по Списку 2 и «малым» спискам.

Оценка условий труда проводится работодателем не реже одного раза в пять лет.

Тариф страховых взносов ниже общеустановленных 22% применяется к следующим категориям плательщиков:

Каждый работник обходится работодателю дороже, чем месячная зарплата, зафиксированная в договоре. Если НДФЛ (в размере 13%) со своего заработка работник платит самостоятельно, то все пенсионные и страховые взносы работодатель оплачивает из своего кармана.

Каждый месяц с зарплаты работника (с суммы оклада, премий и других выплат), работодатель обязан перечислить 22% в ПФР, 5.1% в ФОМС, а также 2.9% в ФСС. Таким образом, помимо зарплаты, которая выдается работнику на руки, еще 30% перечисляется в бюджет. Произвести выплаты во внебюджетные фонды работодатель должен до 15 числа месяца, следующего за отчетным. При зарплате свыше предельной величины (в 2014 г. она составляет 624 тыс.р.) он перечисляет взносы в ПФР по тарифам 10%.

Эти правила применимы для всех организаций и ИП, имеющих наемных работников, независимо от системы налогообложения (ОСНО, ЕНВД или УСН). Для некоторых организаций установлены льготные тарифы страховых взносов. Например, для ИТ-компаний тариф в ПФР составляет 8%, 4% – в ФОМС и 2% – в ФСС. Для отдельных видов деятельности для компаний на УСН (например, строительных компаний) тариф в ПФР составляет 20%, взносы в ФСС уплачиваются только на травматизм. Льготы есть и у резидентов «Сколково» – они платят только 14% в ПФР.

По всем начисленным и уплаченным взносам работодатели обязаны ежеквартально предоставлять отчеты в ПФР и ФСС.

Ранее все взносы в ПФР на работников до 1967 г.р. разделялись на две платежки – на накопительную часть пенсии (6%) и страховую часть (16%). С 2014 г. уплата всех страховых взносов производится единой платежкой на страховую часть (на КБК 392 1 02 02010 06 1000 160).

С 2014 г. также увеличились страховые взносы для СМИ на 2% и отменены льготы для инжиниринговых организаций.

ИП не платят сами себе зарплату, поэтому они производят оплату взносов в фиксированном размере.

В 2014 г. правила уплаты взносов ИП за себя изменились, теперь их размер зависит от величины полученного дохода.

Взносы для ИП с доходом до 300 тыс. р. рассчитываются по формуле: 12 МРОТ*26%. С учетом того, что МРОТ на 2014 г. установлен на уровне 5554 р., размер взносов составит 17328.48 р. Таким образом, для небольших предпринимателей размер взносов по отношению к 2013 г. сократился практически в два раза с 35667.66 р. в 2013 г.

Для ИП с суммой доходом более 300 тыс.р. составит 12 МРОТ*26% + (доход – 300 000)*1% но не более 12 МРОТ *8*26% (142 026.89 р.).

Взносы в размере 17328.48 р. необходимо уплатить до конца декабря 2014 г. в ПФР, еще 3399.05 р. – перечислить в ФОМС.

1% от суммы доходов свыше 300 р. ИП обязан перечислить до 1 апреля 2015 г. Сведения о доходе ИП ПФР будет получать из налоговых органов на основании представленных деклараций.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.