Сегодня предлагаем вашему вниманию статью на тему: "можно ли индивидуальному предпринимателю работать без кассы в 2019 году". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Ввиду того, что установка кассовых аппаратов нового вида требует определённых затрат, переход к использованию ККТ был разделён на несколько этапов. Отсрочка дала возможность малому предпринимательству подготовиться к внедрению онлайн-касс, как технически, так и финансово. Нужна ли касса ИП на УСН в 2019 году, каковы критерии её выбора и как сэкономить на покупке ККМ нового типа?

Часть предпринимателей поставили онлайн-ККТ сразу же после выхода новой редакции закона 54-ФЗ, часть — через год, и некоторые категории коммерции получили право на установку новых моделей контрольно-кассового оборудования только к 01.07.2019.

В первых рядах на ККМ перешли индивидуальные предприниматели на упрощённой системе налогообложения, занимающие следующие коммерческие ниши:

- оптовая и розничная торговля продукцией различного назначения;

- продажа алкогольных напитков — крепкий алкоголь, пиво;

- реализация товаров с акцизом — бензин, табак, топливо, моторные масла, спирт и т.д.

Вышеперечисленные категории видов деятельности используют ККМ с 01.07.2017 года. Вместе с ними кассовое оборудование установили те предприниматели, которые ранее применяли аппараты с ЭКЛЗ для проведения приходно-расходных операций.

К 1 июля 2018 года новые аппараты с фискальной памятью поставили владельцы заведений общественного питания с работниками — кофейни, столовые, рестораны и т.д.

Последний этап внедрения онлайн-касс подходит к концу 1 июля 2019 года. Правительство не планирует откладывать внедрение ККТ ещё на год, а это значит, что к концу июня коммерческие предприятия, которым надлежит применять ККТ, установят и зарегистрируют их в соответствии с действующими правилами.

Согласно нововведениям закона 290-ФЗ, пока отсрочкой пользуется «упрощёнка», предоставляющая различные услуги и выполняющая работы для населения, за исключением заведений общепита с наёмными работниками. Такие виды предпринимателей могут не пользоваться ККМ до 1 июля, но составляют квитанцию или БСО, оформленные по требованиям закона 54-ФЗ. Вместе с ними право временно не применять кассовый аппарат получили и владельцы вендингового бизнеса, не имеющие заключённых трудовых договоров.

Кроме того, до 2019 года ККМ не ставят предприниматели, принимающие оплату от физлиц по безналу:

- за ремонт помещений:

- за коммунальные услуги;

- при расчете за аренду жилья;

- при выдаче займов под различные нужды — покупка товаров, оплата услуг и работ;

- при зачёте и возврате авансовых платежей.

При этом БСО оформлять не нужно, но применять банковские карты и электронные кошельки при расчёте не разрешается.

Полный перечень видов коммерческой деятельности, которые освобождены от применения онлайн-ККТ, приведен в п.2 ст.2 закона 54-ФЗ. Среди них такие категории «упрощенцев»:

- продажа мороженого, безалкогольных напитков и молока в киосках;

- реализация печатных изданий (не менее 50 % от общего оборота точки) и сопутствующих товаров (канцелярии);

- продажа билетов в салоне транспортного средства;

- разносная торговля ТНП и продуктами питания на бортах воздушных судов и в поездах;

- торговля продуктами с автоцистерн, бахчевыми и овощными культурами вразвал;

- продажа товаров на рыночных комплексах и ярмарках;

- ремонт обуви, изготовление ключей, галантереи, приём утильсырья;

- торговля изделиями собственного изготовления (handmade, живопись);

- некоторые услуги населению: уход за детьми и стариками, доставка багажа на вокзалах, обработка земли, подготовка дров, проведение религиозных обрядов;

- сдача собственного жилья.

Столовые, расположенные в учебных заведениях и предназначенные для обеспечения питанием работников и учащихся, также не ставят ККТ. Не применять её также позволительно для предпринимателей, находящихся в труднодоступных районах, перечень которых определён субъектом РФ. Однако в этом случае кассир обязан предоставить посетителю расчётный документ с реквизитами кассового чека. При расчётах с другими организациями и предпринимателями по безналу без использования карт или электронных кошельков, операции можно не оформлять через кассовый аппарат.

Принципы работы онлайн-кассы и расчётной техники, находившейся в обиходе до 2017 года, существенно отличаются. Прежде всего перемены коснулись комплектации и настройки ККТ:

- Онлайн-касса не может работать без интернета, так как теперь она передаёт информацию об операции в момент её проведения. Сначала сведения попадают к ОФД, а затем направляются в налоговую.

- Внутри устройства установлен элемент, представляющий его фискальную память, пришедший на смену ЭКЛЗ. Это фискальный накопитель. Он собирает данные по операциям и кодирует их — именно в таком виде информация попадает к ОФД. Без этой комплектующей расчётную технику нельзя считать онлайн-кассой.

Помимо этого, ККМ нового типа формирует чеки с фискальным признаком, печатает, направляет их адресату по сети Интернет или и то, и другое одновременно — в зависимости от возможностей модели и потребностей бизнес-деятельности.

Какую модель выбрать? Всё зависит от особенностей бизнес-процесса. Рассмотрим наиболее подходящие варианты для каждого отдельного случая:

- Выездная торговля, курьерская доставка. В этом случае для «упрощёнки» подойдёт мобильный недорогой экземпляр с базовым функционалом и беспроводным интернетом. ККТ должна быть компактной и оснащённой принтером чеков. Среди недорогих моделей с кнопочной клавиатурой можно выделить «Агат 1Ф», «Атол 90Ф».

- Интернет-магазины. Если предприниматель рассчитывается с покупателями по безналу, он может обойтись моделью без чекового принтера. Но курьеру такой тип ККМ не подойдёт — он обязан выдать покупателю чек при расчёте. Поэтому здесь всё зависит от организации работы интернет-магазина. Лучшие предложения — «Меркурий 180Ф», «РП Система 1 ФС».

- Стационарная торговля. Здесь следует обратить внимание на скорость печати чека, так как при больших потоках покупателей необходимы минимальные временные затраты на обслуживание одного клиента. Если магазин торгует алкоголем, ему нужен аппарат, поддерживающий подключение УТМ для ЕГАИС. Для небольших магазинов подойдут фискальные регистраторы, для крупных супермаркетов — автоматизированные системы или планшетные устройства. Среди популярных моделей «Штрих М 01Ф», «Эвотор 5».

- Заведения общепита. Для организации такого бизнеса понадобится ККМ с возможностью подключения денежного ящика, электронных весов, УТМ. С помощью такого устройства обслуживание клиентов максимально автоматизируется. Подойдут модели из линейки «Эвотор», «АТОЛ» и т.д.

Использовать онлайн-ККТ удобно всем сторонам бизнес-процесса. Предприниматель получает автоматизацию всего бизнеса, он может контролировать работу каждой торговой точки через интернет. Кассир использует многофункциональную товароучётную систему и с лёгкостью ведёт учёт приходно-расходных операций. Покупатель отмечает быстроту обслуживания и получает чек в электронном виде. Налоговой службе нет необходимости проводить частые проверки, так как она следит за деятельностью предпринимателя удалённым способом.

ИП с УСН нужна касса: как в 2019-м сэкономить на её покупке?

Если бизнес ведётся только по УСН и совмещать её с другим режимом не планируется, сэкономить на покупке онлайн-ККТ можно, если бизнесмен находится на ставке «Доходы минус расходы». Подробнее об этом:

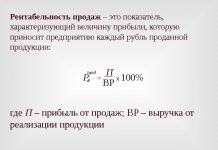

- Налоговая ставка 6 %. Это вариант выплаты налогов, при котором налоговый взнос исчисляется с учётом всех доходов предприятия. Органы местной власти получили возможность снижать ставку для малого бизнеса до 1 %. Ввиду того, что процент минимален, а при расчёте взноса участвуют все вырученные средства без вычета затрат на различные нужды предприятия, преференции в части покупки кассового оборудования не предусмотрены.

- Налоговая ставка 15 % (может быть снижена до 5 %). Субъект хозяйствования с таким видом налогообложения может немного сэкономить не на покупке техники, а на выплате налогов, так как взнос высчитывается из доходов за минусом расходов. Приобретение, подключение и регистрацию единицы техники предприниматель учитывает, как затраты на нужды бизнеса и вычитает израсходованные средства из доходов. Таким образом сумма налога уменьшается, а учитывая, что не все регионы снижают ставку до 5 % — это существенная экономия.

Есть два вида налогоплательщиков, получивших возможность оборудовать торговые точки онлайн-ККТ за счёт государства, и «упрощёнка» не в их числе. Преференции предусмотрены только для ИП на патенте и на вменённом налоге. Тем не менее есть некоторые лазейки, используя которые, можно сэкономить на покупке устройства.

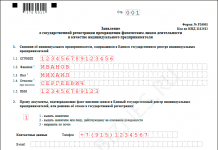

- Перейти на патент. Молодые бизнесы, которые только начали свою деятельность, могут перейти с упрощённой системы на патентную, если это не противоречит действующим положениям НК РФ. Обязательное условие — вид бизнеса ИП может облагаться, как по упрощёнке, так и по ПСН. Подать заявление на смену режима налогообложения нужно до 15 января следующего отчётного года.

- Купить патент дополнительно к действующей системе. При этом до конца отчётного периода нужно оставаться на упрощёнке, совмещая два налоговых режима. Если ИП выгодно приобрести патент, он может учесть все доходы по ПСН, а по упрощёнке показывать «ноль». В конце отчётного периода от УСН можно отказаться, либо перевести на эту систему какой-то из видов деятельности предприятия.

Когда, помимо УСН, продажа определённых товаров и предоставление услуг облагаются по ЕНВД или же у предпринимателя имеется патент, он имеет право на оформление налогового вычета. Для оборудования одного рабочего места государство выделяет 18000 руб. Эта сумма вычитается из обязательных налоговых взносов. Важные условия:

- вовремя зарегистрированная кассовая техника;

- покупка ККМ учитывается строго по ЕНВД или по ПСН.

Предполагается, что приобретённая ККТ должна использоваться для проведения операций, облагаемых по ЕНВД или по ПСН, т. е., по тем режимам, по которым она учтена при оформлении вычета. Но по факту закон не запрещает пользоваться такой онлайн-кассой для осуществления расчётов по «упрощёнке». Многие виды кассовых аппаратов поддерживают установку товароучётных конфигураций, позволяющих проводить расчёты по нескольким налоговым режимам. Поэтому одного экземпляра ККТ для оборудования торговой точки, в которой реализуются товары, облагаемые по разным налоговым системам, будет вполне достаточно.

Каждый плательщик УСН, обязанный поставить кассовый аппарат, должен выделить средства на его покупку. В противном случае предпринимателю придётся потратиться на погашение штрафа, назначенного за отсутствие ККТ в торговой точке. Нарушителю придётся понести ответственность за:

- Отсутствие кассового оборудования. Штраф: 25-50 % от дохода, полученного без ККТ, но не меньше 10 тыс. руб.

- Повторное обнаружение отсутствия ККМ. Если сумма вырученных без кассы средств составила более 1 млн. руб. — приостановление бизнеса на 3 мес.

- Использование ККТ, которая не отвечает требованиям закона 54-ФЗ. Наказание — предупреждение или выплата штрафа от 1,5 до 3-х тыс. руб.

- Отказ в выдаче чека покупателю. Наказание — предупреждение или взыскание 2 тыс. руб.

Избежать ответственности и сберечь заработанные деньги бизнесмен может, вовремя установив и зарегистрировав ККМ. Пока отсрочка действует до 1 июля будущего года. Потом штрафы будут применяться в отношении всех без исключения «упрощенцев», не использующих кассу, если закон диктует иное.

Применение ККМ в 2019 году: что нужно знать предпринимателю

С принятием закона 54-ФЗ предпринимателей обязали приобретать кассовое оборудование нового образца. Некоторые категории бизнеса получили отсрочку до 1 июля 2019 года, однако, позаботиться о покупке техники необходимо заранее, чтобы успеть установить и зарегистрировать аппараты до крайнего срока. Мы расскажем о том, кому положена отсрочка, кто может работать без кассы и что нужно для правильного использования контрольно-кассовых машин (далее — ККМ) в 2019 году.

Переходите на онлайн-кассу? Подберем ККТ для ИП за 5 минут.

- Все ИП, предоставляющие услуги населению, независимо от используемой системы налогообложения и наличия трудовых договоров.

- ИП на спецрежимах без сотрудников: ЕНВД, патент (для некоторых ИП на ПСН отменили применение ККМ, подробнее читайте ниже).

- ИП, торгующие с помощью вендинга и не имеющие сотрудников (кроме механических автоматов, принимающих платежи монетами, например, для продажи конфет или бахил).

Остальные физлица либо освобождены от использования ККМ в 2019-м, либо перешли на новую технику в 2017 или 2018 годах (даты можно уточнить здесь).

Для отдельных категорий бизнеса государство сделало исключение и избавило от необходимости покупать кассовую технику. Чтобы ИП мог работать без новой техники, нужно проверить, попадает ли предприниматель под одну из следующих категорий:

- Предприниматель работает в труднодоступной местности.

Если ИП ведет свою деятельность на отдаленных территориях, он вправе не использовать онлайн-кассы. Также смягчили условия для территории, где нет доступа к Интернету — там можно использовать технику в автономном режиме. Список таких районов опубликован на официальных сайтах субъектов РФ. - ИП использует только безналичный расчет и сотрудничает с предпринимателями и юрлицами.

Это условие не касается торгового эквайринга — кассир обязан выдавать чек нового образца, если клиент использует электронные средства платежа.

- парикмахерских и косметических услуг;

- предпринимателей, ремонтирующих автомобили и другие транспортные средства, а также осуществляющих пассажирские перевозки;

- предпринимателей, занимающихся медицинской деятельностью, в том числе ветеринарных клиник;

- охотников, рыболовов (только товарное и спортивное рыболовство);

- предпринимателей, ремонтирующих ПК и технику для связи;

- производства молочной продукции;

- тех, кто организует занятия спортом и физкультурой;

- проката.

Также в поправках говорится о рознице и общепите, которые осуществляют свою деятельность через объекты торговых сетей. Таким ИП на ПСН также нужно устанавливать новое оборудование (в 2018 году, если есть сотрудники и в 2019, если нет). Подробнее о перечне исключений можно узнать в п. 2.1 ст. 2 54-ФЗ.

Некоторые типы бизнеса.

От использования ККМ освобождены те предприниматели, кто занимается:

- изготовлением ключей;

- разносной торговлей товаров;

- ремонтом обуви;

- продажей религиозных предметов (свечи, иконы и др) в церкви или на смежной местности;

- присмотром за больными или детьми;

- реализацией журналов и газет (не менее 50 % из всего товарооборота) и прочее.

Полный список категорий бизнеса указан в п. 2. ст. 2. 54-ФЗ. Тем, для кого не подходят данные критерии, рекомендуется уточнить сроки перехода для своего бизнеса.

Индивидуальные предприниматели, получившие отсрочку до 2019 года обязаны предоставлять своим клиентам бланки строгой отчетности (БСО). Они могут быть заполнены вручную или напечатаны на кассе без фискального накопителя. БСО подтверждает факт продажи или оказания услуг. Если вы ИП, использующий ЕНВД или патент, выдавать бланк должны только по желанию клиента, а в остальных случаях — обязательно.

БСО заполняется в момент продажи, его можно заказать в типографии или использовать автоматизированные системы для печати. Главным условием является соответствие документа требованиям законодательства (подробный перечень необходимых реквизитов для БСО указан в ст. 4.7 290-ФЗ). Невыдача БСО является нарушением и приравнена к работе без использования ККМ. В 2019 году Федеральная налоговая служба (ФНС) вправе оштрафовать физлицо на сумму от 25 % до 50 % от выручки (и не менее 10 000 руб), которая не была оформлена соответствующим образом.

Чтобы правильно выбрать кассовый аппарат и сэкономить на приобретении оборудования, предпринимателю необходимо понять принцип работы данной техники и подобрать устройство конкретно под свои потребности. Новая кассовая машина представляет собой аппарат, оснащенный специальным чипом — фискальным накопителем (далее ФН), который обеспечивает передачу информации о каждой продаже в налоговую. Касса должна быть подключена к интернету и формировать чеки нового образца (о реквизитах и правилах оформления мы писали здесь).

Принцип работы ККМ в 2019 году следующий:

- Покупатель рассчитывается за покупку наличными или картой.

- Кассир завершает операцию купли-продажи, данные поступают на фискальный накопитель.

- ККМ печатает чек со всеми необходимыми реквизитами.

- Фискальный накопитель шифрует и передает данные оператору фискальных данных (далее ОФД) — компании, которая обеспечивает взаимодействие с налоговой.

- ОФД проверяет сведения о покупке и отправляет в ФНС.

- Клиент по желанию получает электронный чек на мобильный телефон или e-mail.

К онлайн-кассам нового образца государство разработало определенные требования (подробнее с правилами можно ознакомиться в ст. 4 54-ФЗ). Соответствующие требованиям законодательства аппараты включены в специальный реестр разрешенной к использованию ККМ в 2019-м. Поэтому, перед покупкой следует проверить наличие устройства в списке. Для этого нужно зайти на официальный сайт ФНС и воспользоваться сервисом «Проверка ККТ». Тоже самое нужно сделать при покупке фискального накопителя с помощью сервиса «Проверка ФН».

Кассовые аппараты отличаются друг от друга по нескольким параметрам:

- Cкорость печати. Измеряется в мм/сек или строк/сек. Также изготовители иногда для измерения скорости используют параметр «количество чеков в минуту».

- Возможность подключения периферийного оборудования. Для этого в аппаратах есть соответствующие интерфейсы — USB, RS-232 и прочие, которые позволяют подключать к аппарату сканеры штрихкодов, денежный ящик, весы и др.

- Способ подсоединения к интернету. Некоторые модели могут подключаться по Wi-Fi, другие используют мобильный интернет или кабель.

- Ширина и тип чековой ленты, способ ее замены. В зависимости от модели, кассы могут работать либо с офсетной бумагой, либо с термобумагой различной ширины, которая измеряется в мм (самая распространенная — 57 мм). При большом потоке клиентов удобным способом замены считается принцип «положи и печатай», без разбора корпуса аппарата. Также у некоторых устройств есть функция автоотреза ленты.

- Мобильность и работа в автономном режиме. Данный параметр важен для курьерских служб, выездной торговли, кейтеринга и прочего. Некоторые аппараты обеспечивают до 72 часов работы без подзарядки.

- Дизайн. В продаже у производителей есть модели с кнопками, сенсорным экраном, различных цветов и габаритов.

Также предпринимателю стоит обратить внимание на дополнительный функционал аппарата. Например, если ИП торгует подакцизной продукцией, касса должна поддерживать ЕГАИС. Некоторые аппараты поддерживают совмещенные режимы налогообложения.

Подбирать ККМ в 2019 г. стоит с помощью специалистов, исходя из потребностей бизнеса и заложенного бюджета. Обычно компании не только консультируют при покупке, но и помогают в настройке ПО и установке.

После покупки техники нужно пройти несколько этапов до того, как технику можно применять в работе.

- Покупка фискального накопителя. В дальнейшем меняется раз в 13, 15 и 36 месяцев, в зависимости от модели.

- Заключение соглашения с оператором фискальных данных. Для обеспечения взаимодействия с налоговой службой, предприниматель должен выбрать ОФД, который будет передавать сведения в налоговую. Для этого заключается договор с компанией-посредником на ежемесячное или ежегодное обслуживание. Перед подписанием договора проверьте, включена ли компания в специальный реестр налоговой, с которым можно ознакомиться на сайте ФНС (на 1 октября 2018 года в него включены 19 компаний).

- Поставить кассовую технику на учет в ФНС. Для этого можно не посещать налоговую лично и зарегистрировать кассу на официальном сайте. Подробный порядок действий мы описывали в нашем блоге.

- Настроить ПО. Для полноценной работы с кассой необходимы программы — обмен данными с базой товаров, подключение к 1С и прочее. Некоторые программы бесплатно предоставляет производитель, другие нужно настраивать под конкретный аппарат.

Все перечисленные действия можно совершить самостоятельно или воспользоваться помощью специализированных компаний, которые помогают с выбором тарифов ОФД под заложенный бюджет, настраивают и устанавливают аппарат, регистрируют кассу в налоговой. Если физлицу дана отсрочка на работу без ККМ до 2019 года, ему стоит побеспокоиться о приобретении оборудования уже сейчас, чтобы сэкономить средства и избежать проблем с налоговой в будущем.

Может ли ИП работать без кассового аппарата в 2018 – 2019 году

Для раскрытия информации о получаемых индивидуальными предпринимателями доходов ИФНС России предусмотрен обязательный переход на новый принцип расчетов с покупателями через онлайн-оборудование. В зависимости от вида деятельности, а также от режима налогообложения и наличия наемных сотрудников разработаны различные сроки перехода, подготовлены исключения из общих правил.

В связи с поправками в закон № 54 – ФЗ о применении ККМ для осуществления расчетов, возникла необходимость масштабного перехода к новым правилам: использованию онлайн-касс, чеки которых автоматически отображаются в системе ФНС России. Данное нововведение коснулось всех юридических лиц и индивидуальных предпринимателей, за некоторым исключением, но предусмотрены различные сроки перехода. Сроки зависят от выбранной системы налогообложения, а также от наличия наемных работников.

Стандартные системы налогообложения и использование ККТ для ИП

С 1 июля 2017 года большинство индивидуальных предпринимателей, осуществляющих свою деятельность на ОСНО и упрощенной системе налогообложения, должны использовать онлайн-кассы при расчетах с контрагентами наличными денежными средствами. Все затраты на переоборудование рабочего места можно будет учесть в расходах.

Следует иметь в виду! Обязательным условием осуществления расчетов является заключение договора с ОФД, а также регистрация новой ККТ в налоговой инспекции. Выбранное оборудование должно попадать в перечень допустимой контрольно-кассовой техники.

Индивидуальные предприниматели, оказывающие различные услуги населению (кроме сферы общественного питания) имеют право осуществить модернизацию ККТ до 01 июля 2019 года.

Сфера общественного питания (в т. ч. реализация алкогольной продукции): кассовый аппарат для ИП должен быть приобретен для расчетов наличными до 01 июля 2018 года при наличии наемных работников, до 01 июля 2019 года при их отсутствии.

Для планирования финансовых затрат предпринимателей законодательством предусмотрена отсрочка перехода на новое оборудование в некоторых сферах бизнеса. Так, обязанность использования онлайн-касс с 01 июля 2018 года наложена на ИП на ЕНВД и патенте, осуществляющих розничную торговлю и работающих в сфере общественного питания при наличии наемных сотрудников. Для остальных переход будет происходить до 01 июля 2019 года (подробнее про модели касс для ИП на ЕНВД и ПСН).

Примечание от автора! При найме сотрудников индивидуальный предприниматель, работающий в сфере общественного питания или розничной торговли, теряет льготный период и обязан приобрести оборудование и зарегистрировать его в течение 30 дней.

Для повышения мотивации индивидуальных предпринимателей на специальных режимах выполнять требования законодательства предусмотрена компенсация затраченных денежных средств на переоборудование. При этом установлен максимальный размер возврата налога за кассовый аппарат – 18 тыс. рублей за каждую единицу новой контрольно-кассовой техники. ИП на ЕНВД необходимо приложить объяснительную записку к декларации за тот квартал, в котором была зарегистрирована ККМ, а ИП на патенте необходимо прислать специальное уведомление.

Многие индивидуальные предприниматели получают отплату от клиентов по безналу на расчетный счет банковскими карточками. В данном случае заключается договор эквайринга с банком (например, Сбербанк), и проводятся платежи по специальному терминалу. Однако необходимость использования при этом ККМ зависит не от наличия терминала, а от деятельности ИП: розничная торговля – обязательна покупка нового онлайн-оборудования, услуги населению – отсрочка до 01 июля 2019 года с обязанностью выдавать бланки строгой отчетности.

В 2018 году предусмотрены следующие размеры штрафных санкций при неприменении контрольно-кассового оборудования, в соответствии с законодательством, для ИП: штраф от 25% до 50% от суммы расчетов без ККТ. Минимальный лимит штрафа – 10 тыс. рублей.

С учетом специфики некоторых сфер предпринимательской деятельности, а также местонахождения бизнеса ИП законом предусмотрены исключения:

При отсутствии контрольно-кассовой техники индивидуальный предприниматель обязан выдавать по требованию покупателя документ, подтверждающий произведенные расчеты, с указанием всех обязательных реквизитов.

Минфин решил задержать введенте онлайн касс для ИП на один год. Проверьте с помощью статьи, коснется это вас или нет. В конце статьи смотрите экспертную таблицу: кто может работать с онлайн кассой и без в 2019 году: полный список по режимам налогообложения.

Большинство ИП на общей системе и УСН уже перешли на онлайн-кассу в 2019 году. Таковы требования закона.

А вот многие ИП, которые платят ЕНВД и патентный налог, до сих пор не применяли ККТ.

В 2019 году начали работать с кассой предприниматели, которые оказывают услуги общественного питания и заключали трудовые договоры на любом режиме, а также розничные продавцы с работниками на ЕНВД и патенте.

Далее расскажем по порядку, как работать ИП с кассой и кому предоставлена отсрочка до 1 июля 2020 года. Внимательно прочитайте всю статью и изучите таблицы и схему.

Чиновники существенно изменили список льготников, которые работают на патентной системе. Большинство ИП на патенте и ЕНВД вправе не применять ККТ.

С 1 июля 2019 года предприниматели без наемных сотрудников должны были перейти на онлайн кассы. По словам главы Минфина, введение онлайн касс для ИП преждевременно, надо перенести срок вступления в силу закона на 2020 год.

«Перенести срок обязательного применения контрольно-кассовой техники такими налогоплательщиками, индивидуальными предпринимателями, на год», — заявил Силуанов.

С 1 февраля 2017 года

Прекращается регистрация кассовых аппаратов старого образца

С 1 июля 2017 года

Все налогоплательщики (кроме тех, кто работает на ЕНВД, ПСН или выдаёт БСО) обязаны передавать данные в онлайн-режиме.

С 1 июля 2018 года

Перейти на новые ККТ обязаны работающие на ЕНВД и ПСН, а также те, кто при оказании услуг населению выдавал БСО

С 1 июля 2020 года

(срок будет перенесен с 1 июля 2019 год)

Работать без ККТ до 1 июля 2020 года могут предприниматели, которые:

- продают товары, оказывают услуги общепита на ЕНВД и не заключали трудовые договоры с работниками;

- оказывают другие виды услуг на ЕНВД;

- продают товары, оказывают услуги общепита на патентной системе и не заключили трудовые договоры с работниками;

- занимаются другими видами патентной деятельности, за исключением услуг носильщиков и по присмотру за детьми и инвалидами, уходу за престарелыми, приему стеклопосуды и вторсырья для компаний и ИП;

- оказывают услуги населению на всех налоговых режимах;

- продают товары в автоматах и не заключали трудовые договоры с работниками.

Работать без кассы после 1 июля 2020 года смогут коммерсанты, которые:

- занимаются льготной деятельностью, например продажей журналов и мороженого;

- ведут бизнес в отдаленных и труднодоступных местностях;

- занимаются аптечной и медицинской деятельностью в сельской местности.

У многих ИП на патенте появилось право работать без ККТ даже после 1 июля 2019 года. В этом случае в документы об оплате понадобится включать дополнительные обязательные реквизиты.

Те же ИП, которые работают без кассы до июля 2019 года, продолжают выдавать документы об оплате только по требованию клиентов. Тогда предусматривать в бланках дополнительные реквизиты не надо. Надо ли ИП на патенте работать с кассой и какие документы выдавать, смотрите в схеме.

Важное изменение в правилах ККТ для предпринимателей на патенте: квитанции и другие документы, заменяющие чеки, можно выдавать не только при расчетах наличными и картами, но и при других безналичных оплатах населения. Раньше этот же пункт предусматривал выдачу документа только при расчетах наличными и картами через POS-терминалы.

Закон не определяет, как передавать клиенту квитанцию, если он платит в безналичном порядке и при расчете не общается с ИП. Поэтому порядок выдачи документов разработайте самостоятельно. Например, отправляйте документы на бумаге в виде сканов по электронной почте или вручайте клиентам при оказании услуг.

Срок, в который надо передать документ клиенту, закон тоже не предусматривает.

Про все изменения читайте в живой книге “Онлайн кассы в 2019 году”. Задайте любой вопрос по ККТ и получите ответ бесплатно.

В 2019 году начали работать с ККТ вмененщики, которые занимаются розницей, общепитом и заключали трудовые договоры с работниками.

Остальные предприниматели на вмененке (без работников) могут работать без кассы до 1 июля 2019 года. Однако власти готовят поправки в закон, которые разрешат ИП без работников работать на ЕНВД без кассы до 1 июля 2020 года. Вероятность принятия закона близка к 100%, так как поправки анонсировало Правительство.

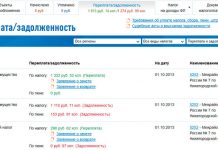

Вмененщики, которые работают без кассы, вправе выписывать товарные чеки и квитанции об оплате. Такие документы выдавайте по-прежнему по требованию клиентов. Важно, что последние изменения предусматривают возможность выдать документы при любых расчетах — наличными и в безналичном порядке.

Список обязательных реквизитов, которые надо включать в документы об оплате коммерсантам на патенте и ЕНВД, смотрите в памятке.

Какие реквизиты включать в документы об оплате коммерсантам на ЕНВД и патенте

Индивидуальные предприниматели на общей налоговой системе и УСН вправе не применять ККТ до 1 июля 2019 года, только если оказывают услуги населению и выдают на бумаге бланки строгой отчетности.

Коммерсанты вправе не применять кассу и не выдавать документы об оплате, если ведут льготные виды деятельности из статьи 2 Закона № 54-ФЗ, к примеру, продают мороженое, газеты, журналы, ремонтируют обувь, сдают в аренду собственное жилье.

ИП, которые оказывают услуги или выполняют работы для населения. Выдавать бумажные БСО вправе большинство ИП, которые оказывают услуги или выполняют работы для населения. Исключение — коммерсанты в общепите, которые заключили трудовые договоры. Они обязаны применять ККТ уже сейчас.

На кассе можно пробивать чеки или формировать электронные БСО. Реквизиты у чека и электронного БСО одинаковые. Оба документа касса отправит в ФНС в режиме реального времени.

Бумажные бланки строгой отчетности можно выдавать только при расчетах наличными и картами через POS-терминал. При других безналичных оплатах с помощью электронных средств платежа безопасней применять ККТ. Так нам разъяснили специалисты налоговой службы.

Недавно Минфин сделал вывод о том, что если «физики» платят за услуги платежными поручениями, то до 1 июля 2019 года продавцы могут не применять ККТ и не выдавать БСО. Причина — специальных правил для таких случаев нет (письмо от 15.06.2018 № 03-01-15/41183).

Коммерсанты, которые на УСН или общем режиме продают товары, готовую продукцию, уже работают с кассой.

Остальные ИП на УСН и общей системе. Коммерсанты, которые на УСН или общем режиме продают товары, готовую продукцию, уже работают с кассой.

До 1 февраля 2021 года ИП на упрощенке вправе не указывать в чеках ККТ наименования товаров и их количество (п. 17 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ). Однако цену товаров ИП на УСН все равно обязаны отражать (п. 1 ст. 4.7 Закона № 54-ФЗ). Поэтому упрощенцы могут в чеке указывать одной строкой товары с одинаковой ценой. В этом случае понадобится отразить товар, его цену и итоговую стоимость. Например, товар 1 с ценой 100 руб. и стоимостью 500 руб.

Это позволит ИП на УСН до февраля 2021 года применять недорогие ККТ с небольшой памятью для наименований товаров.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.