Сегодня предлагаем вашему вниманию статью на тему: "комиссия банка при усн доходы минус расходы – расчеты через терминал". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

- 1 Учет услуг банка при УСН «доходы минус расходы» (нюансы)

- 2 Как учесть на УСН доходы, когда оплата проходит через банковский терминал или интернет-эквайринг на сайте с комиссией

- 3 УСН с объектом “доходы”: включать ли в выручку комиссию, которую удерживает банк при платежах с карт (по договору эквайринга)?

- 4 Тема: Оплата через терминал и комиссия банка при УСН

- 5 Как учесть возврат денег при оплате банковской картой усн доходы минус расходы

- 6 Организация применяет УСН с объектом налогообложения “доходы минус расходы”. Клиенты иногда расплачиваются с помощью платежных карт. Организация применяет в этом случае счет 57. В какой момент сумма, оплаченная клиентом по платежной карте, признается доходом продавца? В каком объеме сумма признается доходом (полностью или за вычетом суммы банковской комиссии)?

- 7 Признание дохода на УСН с объектом «доходы» при оплате через терминал

Учет услуг банка при УСН «доходы минус расходы» (нюансы)

Услуги банка при УСН – доходы минус расходы встречаются в деятельности каждого хозсубъекта. За проведение платежей, сопровождение и регистрацию счета, применение дистанционной системы документооборота, осуществление эквайринга и иные услуги банки взимают плату. В этом материале разберем, в каких случаях и какие услуги от банка может принять упрощенец, исчисляя налог на УСН.

Затраты, допустимые для снижения базы упрощенного налога, зафиксированы в п. 1 ст. 346.16 НК РФ.

Ознакомиться со списком таких затрат и с регламентом их принятия можно в статье «Перечень расходов при УСН “доходы минус расходы”».

К затратам при УСН, связанным с банковским взаимодействием, принадлежат расходы, зафиксированные в подп. 9 п. 1 вышеупомянутой статьи:

- проценты, оплаченные за предоставленные займы и кредиты;

- комиссионные за услуги, оказываемые кредитными структурами.

Подробнее о том, как включаются проценты в расходы, читайте в публикации «Принимаемые для налогообложения проценты по кредиту — 2018».

При этом траты на услуги банков учитываются в порядке, применяемом ст. 254, 255, 263, 264, 265 и 269 НК РФ для вычисления налога на прибыль. Ст. 264 причисляет оплату услуг кредитных учреждений к прочим расходам. Что же касается трат за услуги кредиторов, в письме Минфина РФ от 14.07.2009 № 03-11-06/2/124 дается четкое разъяснение о том, с какими банковскими операциями они должны быть связаны. Эти операции упомянуты в ст. 5 закона от 02.12.1990 № 395-1 «О банках и банковской деятельности».

В соответствии с вышеупомянутым законом к издержкам, вызванным проведением банковских операций, имеют отношение следующие:

Кроме основных банковских операций в ст. 5 закона № 395-1 дан список услуг кредитных организаций, которые, согласно всё тому же письму Минфина, дозволено принять в расход:

Принимаемые издержки обязаны подтверждаться соответствующей первичкой. К налоговому учету их берут в момент оплаты (п. 2 ст. 346.16 НК РФ).

Все иные траты, возникающие в ходе взаимодействия с банками, не упомянутые выше, взять в расход для расчета упрощенного налога нельзя. Остановимся на отдельных услугах кредиторов, которые вызывают вопросы при принятии в виде затрат для УСН.

Банковские расходы по выплатам зарплаты на карточки

По письму Минфина от 14.07.2009 № 03-11-06/2/124 комиссия за перевод зарплаты на карты работников считается банковской операцией и уменьшает базу для вычисления налога на УСН. Для принятия этих издержек необходимо указать в трудовом договоре, что зарплата перечисляется не через кассу, а в безналичном порядке.

При этом расходы за открытие карт сотрудникам, по мнению Минфина, высказанному в этом письме, нельзя взять в зачет для налогового учета. А вот по письму московской налоговой службы от 02.06.2005 № 20-12/40107 учесть в расходах для расчета налога на прибыль банковские комиссионные за выпуск карточек сотрудникам организации с целью перечисления на них выплат работодателя можно, но при условии, что эти траты по договору берет на себя организация. Так как банковские комиссии для УСН принимаются в расход согласно нормам ст. 264 и 265 НК РФ, выводы указанного выше письма налоговой службы применимы и для упрощенного налога. Как видим, позиции Министерства финансов и налоговой службы РФ различны.

С развитием информационных систем применение «Клиент-банка» представляется естественным процессом. Для оперативной работы банкиры предоставляют подобные услуги. В их экономической оправданности нет сомнений. Ст. 346.16 НК РФ показывает на допустимость взятия в расход банковских услуг в порядке, оговоренном в ст. 265 НК РФ. Подп. 15 п. 1 этой статьи буквально указывает на допустимость принятия в расходы услуг банка, вытекающих из применения электронных систем передачи документов от банкиров к заказчику и обратно.

Затраты, вытекающие из сопровождения проводимых расчетов, а также связанные с инкассацией и пересчетом принимаемых денег, их доставкой в отделение банка являются затратами, уменьшающими базу для УСН. Для признания данного вида расхода стоимость услуг инкассации и РКО фиксируется в договоре, заключенном с банковским учреждением.

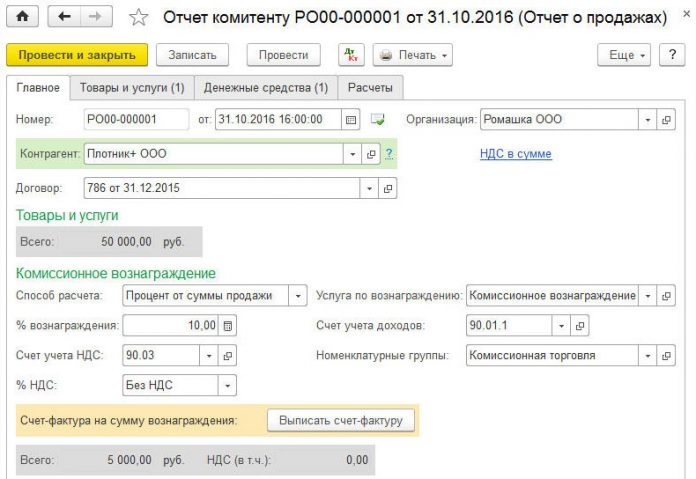

Оплата покупателя по эквайрингу зачисляется в доход упрощенца в полной сумме с учетом банковской комиссии в момент зачисления средств на расчетный счет продавца. А можно ли зачесть в расход для УСН эту комиссию? Да, можно. Основание — подп. 24 п. 1 ст. 346.16 НК РФ (как комиссионные, агентские вознаграждения).

Список издержек, снижающих базу по упрощенному налогу, изложен в п. 1 ст. 346.16 НК РФ. Расходы на банковские услуги приведены в подп. 9 п. 1 ст. 346.16 НК РФ — они представлены в виде процентов, оплаченных за займы и кредиты, или комиссий за услуги кредитных учреждений.

Услуги банкиров, которые снижают базу по упрощенному налогу, даны в ст. 5 закона от 02.12.1990 №395-1. Банковские услуги к ним относятся, но в определенном перечне. Банковские комиссионные при УСН берут в расходы в момент фактической оплаты на основании подтверждающей первички.

Как учесть на УСН доходы, когда оплата проходит через банковский терминал или интернет-эквайринг на сайте с комиссией

Доброго дня, уважаемые читатели! Сегодня осветим небольшой, но важный для многих упрощенцев вопрос: в какой сумме учитывать доход, если покупатель оплачивает покупку через установленный в магазине банковский терминал или онлайн на сайте интернет-магазина, принимающего оплату с помощью системы интернет-эквайринга?

Приведем пример: Дело в том, что порядок получения дохода предпринимателем в данном случае будет таким:

- покупатель оплачивает с помощью пластиковой карточки через терминал (торговый эквайринг или мобильный эквайринг) всю сумму покупки, например, 6 000 рублей;

- банк, с которым у предпринимателя заключен договор, удерживает из этой суммы комиссию за свои услуги, например, в размере 2% — 120 рублей;

- остальную часть денег банк зачисляет на расчетный счет предпринимателя – 5 880 рублей.

Какую же из двух сумм – 6 000 или 5 880 рублей – следует указать в КУДИР и, соответственно, учесть в декларации по УСН, когда нужно будет рассчитать налог?

Такие вопросы нам присылали не раз. Аналогичная ситуация складывается и в случае, когда вы работаете как интернет-магазин, принимающий оплату с помощью интернет-эквайринга или платежного агрегатора.

Прочитайте статьи по теме:

Во всех этих случаях, сумма, зачисляемая на расчетный счет предпринимателя или компании, тоже будет меньше той, которую клиент реально заплатил за покупку – банк или агрегатор также вычтут из нее свою комиссию за свои посреднические услуги.

На упрощенке, когда налог считается исходя только из суммы доходов, в составе этих доходов учитывается та сумма, которую заплатил клиент. Удержанную комиссию вычесть нельзя. То есть, согласно нашему примеру, в КУДИР «Доходы», а потом и в декларацию должна попасть вся сумма в 6 000 рублей.

На УСН-Доходы доход считается как вся сумма поступлений за проданный товар без учета расходов. А комиссия банка или агрегатора как раз является расходом предпринимателя – это его оплата за оказываемые контрагентом услуги. Так как на такой упрощенке расходы не принимают участия в расчете налога, то и вычитать их из сумм, оплаченных покупателями не нужно.

На упрощенке с таким объектом налогообложения комиссия банка или агрегатора учтется в расходах. Таким образом, в КУДИР «Доход минус расход» вы отразите в доходах – 6 000 рублей, а в расходах – 120 рублей. В итоге в декларации у вас в базу для расчета по налогу попадут только 5 880 рублей, с которых вы и будете считать налог.

Для тех, кому нужна официальная точка зрения по этому вопросу – смотрите недавнее письмо Минфина России № 03-11-11/54526 от 19.09.16.

Добавлю еще вот что. Датой поступления дохода в данном случае будет дата, когда деньги были зачислены на расчетный счет ИП или ООО. Основанием для его отражения будут выписка банка или акт от компании, выполняющей функции платежного агрегатора.

УСН с объектом “доходы”: включать ли в выручку комиссию, которую удерживает банк при платежах с карт (по договору эквайринга)?

Организация применяет ЕНВД и УСН с объектом налогообложения “доходы”. Она заключила договор эквайринга с банком для приема платежей от покупателей по пластиковым картам, выручка на расчетный счет поступает с указанием комиссии, например, сумма – 2429,64 руб., комиссия – 44,54 руб. Как указанное поступление отражается в бухгалтерском учете и в целях налогообложения?

На основании п. 7 ст. 346.26 НК РФ и п. 8 ст. 346.18 НК РФ налогоплательщики, перешедшие по отдельным видам деятельности на уплату единого налога на вмененный доход для отдельных видов деятельности (ЕНВД) и одновременно применяющие упрощенную систему налогообложения (УСН) по иным видам деятельности, ведут раздельный учет доходов и расходов, имущества, обязательств и хозяйственных операций по разным специальным налоговым режимам. При этом учет имущества, обязательств и хозяйственных операций в отношении видов предпринимательской деятельности, подлежащих обложению ЕНВД, осуществляется налогоплательщиками в общеустановленном порядке.

Согласно п. 1 ст. 346.18 НК РФ в случае, если объектом налогообложения являются доходы организации или индивидуального предпринимателя, налоговой базой признается денежное выражение доходов организации или индивидуального предпринимателя без уменьшения на расходы.

Порядок определения доходов регламентируется ст. 346.15 НК РФ, согласно которой при определении доходов налогоплательщик учитывает:

– доходы от реализации, определяемые в соответствии со ст. 249 НК РФ;

– внереализационные доходы, определяемые в соответствии со ст. 250 НК РФ.

В соответствии с п. 1 ст. 249 НК РФ доходом от реализации признается выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных. Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги), выраженные в денежной и (или) натуральной форме (п. 2 ст. 249 НК РФ).

Несмотря на то, что на расчетный счет выручка от реализации поступит за вычетом комиссии банка, с учетом положений п. 2 ст. 249, п. 1 ст. 346.15 НК РФ в доходах налогоплательщика должна быть отражена общая сумма выручки от реализации товаров (работ, услуг) без уменьшения на сумму банковской комиссии (письма Минфина России от 31.07.2012 N 03-11-06/2/100, от 14.05.2012 N 03-11-11/161, и от 21.11.2007 N 03-11-04/2/280, а также разъяснения УФНС России по Калининградской области в материале “Вопрос: Индивидуальный предприниматель применяет упрощенную систему налогообложения (далее – УСН). Каким образом исчисляется налоговая база при поступлении денежных средств на расчетный счет налогоплательщика через платежные системы? Подлежит ли включению в налоговую базу по налогу, уплачиваемому в связи с применением УСН, комиссия оператора платежной системы, удержанная им до перечисления платежей на расчетный счет?”).

При безналичном характере расчетов, производимых при оплате покупателями товаров с использованием пластиковых карт, доход налогоплательщика при применении им УСН следует учитывать в момент поступления денежных средств на расчетный счет (п. 1 ст. 346.17 НК РФ).

Согласно разделу 5 (п. 5.3) Типовых правил эксплуатации контрольно-кассовых машин при осуществлении денежных расчетов с населением, утвержденных письмом Минфина России от 30.08.1993 N 104, расчеты посредством кредитных (пластиковых) карт относятся к безналичным расчетам с покупателями. При оплате покупателями товаров с использованием пластиковых карт пробитые кассовые чеки действительно подтверждают факт совершения покупки (реализации товаров, работ или услуг), однако в момент их оформления (авторизации карты) денежные средства не поступают ни в кассу организации, ни на ее банковский счет.

Следовательно, учитывая характер расчетов, производимых с использованием пластиковых карт, датой получения доходов следует считать дату поступления на расчетный счет средств, списанных со счетов физических лиц, использующих карты (письма Минфина России от 03.04.2009 N 03-11-06/2/58, от 23.05.2007 N 03-11-04/2/138 и от 21.11.2007 N 03-11-04/2/280, УФНС России по г. Москве от 26.11.2010 N 16-15/124515@).

Как правило, списание или зачисление денежных средств по операциям, совершаемым с использованием платежных карт, осуществляется не позднее рабочего дня, следующего за днем поступления в кредитную организацию реестра платежей или электронного журнала. В результате между поступлением денежных средств на счет и фактической оплатой происходит разрыв во времени. Для отражения таких операций Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению, утвержденными приказом Минфина РФ от 31.10.2000 N 94н, предусмотрен счет 57 “Переводы в пути”.

С учетом с п.п. 6, 12 ПБУ 9/99 “Доходы организации” выручка при рассматриваемом способе оплаты признается в бухгалтерском учете в полном объеме в сумме, определенном договором, независимо от того, когда и в какой сумме деньги поступят на счет продавца. Сумма оплаты услуг банка в бухгалтерском учете относится к прочим расходам организации (п. 11 ПБУ 10/99 “Расходы организации”).

То есть в бухгалтерском учете рассматриваемые операции можно отразить следующими записями:

Дебет 62 “Расчеты с покупателями и заказчиками” Кредит 90, субсчет “Выручка”

– 2429,64 руб. – отражена выручка;

Дебет 57 Кредит 62

– 2429,64 руб. – передан электронный журнал в банк;

Дебет 51 “Расчетные счета” Кредит 57

– 2385,10 руб. – поступили денежные средства на расчетный счет;

Дебет 60 “Расчеты с поставщиками и подрядчиками” Кредит 57

– 44,54 руб. – удержана комиссия банка;

Дебет 91 “Прочие доходы и расходы”, субсчет “Прочие расходы” Кредит 60

– 44,54 руб. – отражена комиссия банка в составе прочих расходов.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Волкова Ольга

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Комиссия при оплате через терминал — расход при УСН

При оплате услуг связи через терминалы оплаты к расходам добавляется комиссия за услуги исполнителя. Многие интересуются: можно ли комиссионное вознаграждение так же считать расходом?

В соответствии с пп. 24 п. 1 ст. 346.16 НК РФ расходы на комиссию будут признаны. Комиссия, то есть комиссионное вознаграждение, считается расходом при применении упрощенной системы доход минус расход. Поэтому данные о расходов на комиссии при оплате различного рода услуг связи лучше собирать, чтобы в конечном счёте уменьшить сумму налога.

Однако налоговая не забывает добавить, что расходную часть нужно ещё доказать. Комиссия при оплате через терминал должна подтверждаться соответствующими документами. Ссылаясь на ч. 12 ст. 4 Федерального закона от 03.06.2009 № 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами», налоговая уведомляет, что платёжный агент должен использовать ККТ с фискальной памятью и контрольной лентой при обработке платежей.

Так же к чеку предъявлены особые требования. Например, в ст. 5 Закона № 103-ФЗ содержит перечень требований, которым должен соответствовать кассовый чек, выдаваемый при осуществлении оплаты за мобильную связь, где будет указана сумма комиссионного вознаграждения.

Что включают расходы банка при УСН «доходы минус расходы», а также какие есть исключения из общего правила. Об этом вы узнаете из нашей статьи.

На сегодня всё большее число фирм и ИП активно пользуются услугами банка при УСН «доходы минус расходы». При этом кредитные организации предоставляют своим клиентам-упрощенцам довольно широкий спектр услуг. Соответственно, возникает вопрос про налоговый учет банковских расходов при УСН «доходы минус расходы».

В пункте 1 статьи 346.16 Налогового кодекса РФ перечислены затраты, которые при итоговом расчёте снижают единый налог на УСН. В подпункте 9 этой нормы речь идёт о расходах на услуги банка при УСН.

Если толковать его буквально, то расходы на банковское обслуживание при УСН включают 2 позиции:

- Установленные проценты банка при УСН «доходы минус расходы» за пользование кредитами и займами (без ограничений).

- Затраты на оплату услуг кредитных учреждений (без ограничений).

На практике упрощенец можно обращаться как в банки, так и небанковские кредитные учреждения. Так вот: Налоговый кодекс в этом плане разделения не проводит. То есть расходы на обслуживание банка при УСН включают и обращение в кредитную организацию, которая не имеет статуса банка.

Исходя из статьи 5 Закона «О банках и банковской деятельности» № 395-1 банковские услуги при УСН «доходы минус расходы» могут включать следующее:

- привлечение денежных средств фирмы/ИП на УСН во вклады (до востребования и на конкретный срок);

- размещение этих денег от своего имени и за свой счет;

- открытие и ведение банковских счетов упрощенца;

- переводы денег по поручению упрощенца;

- инкассация валюты, векселей, платежных и расчетных документов;

- кассовое обслуживание упрощенца;

- выдача банковских гарантий;

- электронные денежные переводы.

За любую из этих операций комиссия банка при УСН «доходы минус расходы» может быть отнесена на затраты. При этом комиссия банка входит в расходы при УСН независимо от ее размера, установленного кредитной организацией.

Многие упрощенцы приобретают корпоративные карты. Обычно они помогают ускорению и упрощению различных расчетов в рамках хозяйственной и/или основной деятельности. Так вот: за перечисление денежных средств на корпоративные карты комиссия банка в расходы при УСН тоже может быть отнесена. Как и плата за выдачу расчетной чековой книжки.

Кроме того, банки могут совершать ряд сделок. Полного перечня в указанном законе нет. Однако вот самые популярные из них:

- выдачу поручительств за упрощенца, которые предусматривают исполнение денежных обязательств;

- приобретение права требования от третьих лиц исполнения денежных обязательств;

- доверительное управление деньгами и иным имуществом упрощенца;

- сдача в аренду упрощенцу специальных помещений или сейфов для хранения документов и ценностей;

- лизинговые операции;

- оказание упрощенцу консультационных и информационных услуг.

Отдельный разговор с отнесением обслуживания «банк-клиент» в расход при УСН. Налоговики полагают, что в затраты упрощенцы могут относить только те услуги кредитной организации, предоставляемые ею в рамках системы «клиент-банк», которые перечислены нами выше. То есть – прямо названы в ст. 5 Закона «О банках и банковской деятельности» № 395-1 (письмо ФНС от 28.07.2005 № 22-1-11/1451).

И наоборот: нельзя уменьшить единый налог на услуги по установке и эксплуатации электронных систем документооборота между банком и упрощенцем, поскольку в законе они не названы. В частности, речь идёт о системе «клиент-банк».

Тема: Оплата через терминал и комиссия банка при УСН

4200. 200 рублей – это Ваши расходы, которые при УСн 6% просто на налог на влияют

Andyko по поводу договоров на реализацию: Есть просто договор что дают товар до определенного числа и больше ничего, а есть договора на комиссию, что товар дается на срок до января 2012 года например и комиссия должна быть не больше 50% от стоимости по накладной. как вести учет по этим договорам при нашей системе налогообложения?

Искорка карточка регистрации ККМ – это когда покупается ккм? сертификаты и накладные на товар-накладные есть, а вот про сертификаты даже не спросила, но он моежт быть один к договору или как они даеются, делаются?

документы на цены (приказ,внутренние накладные) – должны быть какие то внутренние накладные, на которых указываются цены по которым мы продаем товар ?(видела на накладных от поставщика карандашом помечены наши цены, это получается нужно самим сделать такую же накладную, то лько с нашими ценами?) Приказ на что?

Как учесть возврат денег при оплате банковской картой усн доходы минус расходы

Как на УСН Доходы минус расходы учитывать оплату, поступающую на электронный кошелек?

Я первый год – ИП без работников на УСН «Доходы минус расходы», опыта мало. Закупаю товар и перепродаю его через Интернет.

Деньги за товары поступают от иностранных покупателей на электронный кошелек, а с него — на расчетный счет в банке. Про электронный кошелек ничего не говорится.

Значит в моем случае, датой признания дохода будет – поступление денег на банковский счет, а не на ЭЛЕКТРОННЫЙ кошелёк.

: По какому принципу расходы учитываются при УСН Предприятия и предприниматели в ходе своей деятельности производят расходы, которые в дальнейшем приведут к получению дохода.

Но сумму произведенных затрат можно на упрощенной системе налогообложения (УСН) учесть только на одной разновидности УСН. Это им позволяет сделать п. 2 ст.346.18 НК РФ, который определяет как рассчитывается налог при УСН «доходы минус расходы». Система УСН «доходы» имеет пониженную ставку, но не позволяет принять к учету расходы, за исключением оплаченных страховых взносов, на которые налогоплательщик может снизить сумму исчисленного обязательного платежа, но в пределах нормы.

Учет расходов при УСН доходы минус расходы 2017, так же как и доходов ведется в налоговом регистре КУДиР. Декларация по УСН также фиксирует произведенные субъектом расходы накопительно по каждому отчетному периоду.

Как учесть возврат денег при оплате банковской картой усн доходы минус расходы

Организация применяет УСН с объектом налогообложения «доходы минус расходы».

Затем, при новой продаже возвращенного товара, в доходах отражается поступление от второго покупателя, а в расходы в тот момент списывается сумма денег, которую вы вернули первому покупателю.

Считается, что как будто вы вновь выкупили товар и теперь его реализовали. Это невыгодно для фирм на УСН «Доходы», ведь расходы они учесть не могут.

Возврат аванса покупателю: как вернуть правильно и не налететь на штрафы Если этот аванс возвращается покупателю, то вы имеете право принять начисленный ранее НДС к вычету. Это связано с тем, что условия для такого вычета по п.5 ст.171 НК выполняются. Договор поставки расторгнут, а аванс возвращен покупателю.

Важно: чтобы не нервировать налоговых инспекторов и себя, в платежном поручении на возврат предоплаты в поле «Назначение платежа» укажите не только основание для перечисления – возврат предоплаты, но и напишите реквизиты договора поставки. 346.17 Налогового кодекса (далее — Кодекс).

Возврат предоплаты в налоговом учете При возврате предоплаты фирма обязана уменьшить доходы того налогового (отчетного) периода, в котором был произведен возврат (абз.

3 п. 1 ст. 346.17 НК РФ). Тем самым законодательство предоставляет возможность исключить из объекта налогообложения фактически неполученные доходы в том налоговом периоде, когда авансы были возвращены покупателю. Так, при возврате в 2019 году авансов, полученных в 2015 году, на их сумму следует уменьшить базу по «упрощенному» налогу (авансовым платежам) в 2019 году.

Данный порядок распространяется на компании, применяющие УСН как с объектом налогообложения «доходы», так и «доходы, уменьшенные на величину расходов» (пост. АС ВСО от 19.01.2015 № Ф02-5409/14).

УСН с объектом — доходы: включать ли в выручку комиссию, которую удерживает банк при платежах с карт (по договору эквайринга)?

УСН с объектом «доходы»: включать ли в выручку комиссию, которую удерживает банк при платежах с карт (по договору эквайринга)?

Согласно п. 1 ст. 346.18 НК РФ в случае, если объектом налогообложения являются доходы организации или индивидуального предпринимателя, налоговой базой признается денежное выражение доходов организации или индивидуального предпринимателя без уменьшения на расходы.

Что включают расходы банка при УСН «доходы минус расходы», а также какие есть исключения из общего правила. Об этом вы узнаете из нашей статьи.

На сегодня всё большее число фирм и ИП активно пользуются услугами банка при УСН «доходы минус расходы».

При этом кредитные организации предоставляют своим клиентам-упрощенцам довольно широкий спектр услуг. Соответственно, возникает вопрос про налоговый учет банковских расходов при УСН «доходы минус расходы». В пункте 1 статьи 346.16 Налогового кодекса РФ перечислены затраты, которые при итоговом расчёте снижают единый налог на УСН.

Признание дохода на УСН с объектом «доходы» при оплате через терминал

В каком порядке признается доход на УСН с объектом налогообложения «доходы», если покупатель оплачивает товар через терминал?

N 03-11-11/54526 Как бы там ни было, при определении базы по УСН в состав доходов включается выручка от реализации. Причем таковая складывается из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной форме (п. 2 ст. 249 НК). Соответственно, если товар оплачивается по карточке, то несмотря на то, что на расчетный счет «упрощенца» деньги поступают уже за «вычетом» банковской комиссии, в состав доходов надлежит включить полную стоимость товара без каких-либо «вычетов».

Как учесть на УСН доходы, когда оплата проходит через банковский терминал или интернет-эквайринг на сайте с комиссией

1 декабря 5377 0 Автор: Шмидт Николай 5377 0

В чем суть вопроса? Приведем пример: Дело в том, что порядок получения дохода предпринимателем в данном случае будет таким: Какую же из двух сумм – 6 000 или 5 880 рублей – следует указать в КУДИР и, соответственно, учесть в декларации по УСН, когда нужно будет рассчитать налог?

Такие вопросы нам присылали не раз. Аналогичная ситуация складывается и в случае, когда вы работаете как интернет-магазин, принимающий оплату с помощью интернет-эквайринга или платежного агрегатора.

Организация применяет УСН с объектом налогообложения “доходы минус расходы”. Клиенты иногда расплачиваются с помощью платежных карт. Организация применяет в этом случае счет 57. В какой момент сумма, оплаченная клиентом по платежной карте, признается доходом продавца? В каком объеме сумма признается доходом (полностью или за вычетом суммы банковской комиссии)?

Рассмотрев вопрос, мы пришли к следующему выводу:

Для целей налогообложения сумма, оплаченная клиентом по платежной карте, признается доходом продавца – налогоплательщика УСН в момент поступления денежных средств на его расчетный счет в размере, равном стоимости реализованных товаров (работ, услуг), без вычета суммы банковской комиссии.

Рекомендуем ознакомиться с материалом:

– Энциклопедия решений. Бухгалтерский учет получения денежной выручки через ККТ с использованием банковских карт.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Лазарева Ирина

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Комиссию, которую банк взимает с работодателя за перечисление заработной платы на банковские счета работников, «доходно-расходный» упрощенец может учесть в составе расходов.

Ведь при УСН с объектом «доходы минус расходы» упрощенец вправе уменьшить полученные доходы на расходы, связанные с оплатой услуг, оказываемых кредитными организациями. Такие расходы принимаются по тем же правилам, что предусмотрены для исчисления налога на прибыль. А в «прибыльных» целях к прочим расходам относятся, в т.ч.расходы на оплату услуг банков.

Соответственно, на сумму банковской комиссии можно безбоязненно уменьшать базу по «упрощенному» налогу.

Новостная рассылка для бухгалтера

Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время.

Получайте бесплатную рассылку бухгалтерских новостей на электронную почту.

Признание дохода на УСН с объектом «доходы» при оплате через терминал

В каком порядке признается доход на УСН с объектом налогообложения “доходы”, если покупатель оплачивает товар через терминал?

Комментарий к Письму Минфина России от 19 сентября 2016 г. N 03-11-11/54526

Реалии сегодняшнего дня таковы, что продавцам товаров (работ, услуг) приходится предлагать своим покупателям различные способы оплаты их покупки. Однако для “упрощенцев”, которые уплачивают единый налог с “доходов”, “пластиковые” расчеты сулят определенные налоговые потери. Это в очередной раз подтвердил Минфин в Письме от 19 сентября 2016 г. N 03-11-11/54526. Напомним, что порядок определения доходов на УСН установлен ст. 346.15 Налогового кодекса (далее – Кодекс). Пунктом 1 данной нормы закреплено, что при определении объекта налогообложения учитываются доходы, определяемые в порядке, установленном п. п. 1 и 2 ст. 248 Кодекса. То есть в состав доходов на УСН включаются доходы от реализации и внереализационные доходы, определяемые в соответствии со ст. ст. 249 и 250 Кодекса соответственно. А поступления, поименованные в ст. 251 Кодекса, базу по “упрощенному” налогу не увеличивают. Также в состав доходов “упрощенцы” не включают полученные дивиденды, доходы, полученные в рамках осуществления “вмененной” деятельности, если УСН совмещается с уплатой ЕНВД, и доходы по государственным и муниципальным ценным бумагам. Это следует из пп. 2 п. 1.1 ст. 346.15 Кодекса.

Как бы там ни было, при определении базы по УСН в состав доходов включается выручка от реализации. Причем таковая складывается из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной форме (п. 2 ст. 249 НК). Соответственно, если товар оплачивается по карточке, то несмотря на то, что на расчетный счет “упрощенца” деньги поступают уже за “вычетом” банковской комиссии, в состав доходов надлежит включить полную стоимость товара без каких-либо “вычетов”.

Дальнейшее развитие событий зависит от того, какой объект налогообложения выбран “упрощенцем”, то есть единый налог уплачивается с “доходов” или с доходов, уменьшенных на произведенные расходы. Во втором случае при расчете “упрощенного” налога налогоплательщик вправе учесть расходы, перечень которых установлен п. 1 ст. 346.16 Кодекса. И в пп. 9 данной нормы в том числе поименованы расходы, связанные с оплатой услуг, оказываемых кредитными организациями.

“Упрощенцам”, которые выбрали объект налогообложения “доходы”, в этой части повезло меньше – банковскую комиссию они не вправе учесть в расходах вне зависимости от того, что фактически данные суммы даже “не пройдут” по их счетам.

Пример. Физлицо по карте оплатило товар на сумму 10 000 руб. На счет компании, которая применяет УСН, по этой сделке поступило 9700 руб. за минусом банковской комиссии.

При определении базы по “упрощенному” налогу компания включает в состав доходов всю сумму, уплаченную покупателем, то есть 10 000 руб.

Отметим также, что “упрощенцы” признают доходы кассовым методом. В силу п. 1 ст. 346.17 Кодекса датой получения доходов признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом. Таким образом, при осуществлении расчетов с покупателями с использованием банковских карт доход признается в момент поступления денежных средств на расчетный счет организации.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.