Сегодня предлагаем вашему вниманию статью на тему: "кбк для оплаты торгового сбора в 2019-2020 году". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Торговый сбор в Москве в 2019 году: ставки, сроки и КБК (таблица)

В 2019 году в Москве действует торговый сбор. Кто его платит, по каким ставкам и в какие сроки власти города сказано в законе от 17.12.2014 № 62. Обобщим данные в удобных таблицах.

Торговый сбор – не налог, но его обязаны платить все организации и предприниматели, которые занимаются торговлей на территории Москвы.

ИП и организации, которые занимаются торговлей, обязаны ежеквартально рассчитывать торговый сбор и перечислять платеж в инспекцию по месту учета (ст. 417 НК). Основанием для уплаты торгового сбора является уведомление о постановке на учет.

Перечислить ежеквартальный платеж в бюджет нужно в срок не позднее 25-го числа месяца, следующего за кварталом.

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Торговый сбор (ТС) — это местный налог, установленный для организаций и ИП, которые ведут торговлю с использованием движимого и недвижимого имущества. Для его уплаты нужно заполнить платежное поручение, важный реквизит которого — КБК. В статье расскажем, кто платит торговый сбор, в какие сроки и какие КБК при оплате торгового сбора использовать в 2019 году.

Установить торговый сбор власти могут в любом муниципальном образовании и городах федерального значения. В 2019 году сбор действует только по Москве на основании принятого летом 2016 закона города Москвы №62.

На данный момент плательщиками сбора являются московские организации и предприниматели на упрощенке и на общей системе, ведущие торговлю через объекты движимого и недвижимого имущества. ИП на патенте и налогоплательщики на ЕСХН полностью освобождены от сбора.

К объектам ТС относят стационарные и нестационарные торговые сети, склады, ларьки, киоски и розничные рынки. Обязанность уплатить сбор появится даже после одного использования объекта в течение квартала. Право собственности не влияет на уплату. Даже если объект торговли в аренде, сбор должны платить вы, а не собственник.

Когда у вас возникает объект обложения сбором, нужно самостоятельно подать уведомление в налоговый орган. Укажите информацию об объекте и все его характеристики. Проверкой поданной информации занимается налоговая служба. Не забывайте вовремя подавать уведомление об изменении характеристик объекта. Если торговые площади увеличились в течение квартала, сбор придется заплатить по большей ставке.

Сроки уплаты сбора

Сроки уплаты сбора

Уплачивайте торговый сбор за каждый квартал не позднее 25 числа следующего за кварталом месяца. За 2019 год нужно оплатить сбор в сроки:

- Первый квартал — 25.04.2019;

- Второй квартал — 25.07.2019;

- Третий квартал — 25.10.2019;

- Четвертый квартал — 27.01.2020.

Для уплаты ТС нужно рассчитать его сумму за квартал самостоятельно. Ставки сбора устанавливаются по районам и территориям, для Москвы ставки содержатся в статье 2 Закона №62. Сумма сбора зависит от количества торговых объектов и их площади. Это физический показатель.

Сумма ТС = Ставка (ст. 2 закона Москвы № 62) * ФП

Доход от торговли не влияет на величину сбора. Еще раз отметим: даже если вы торговали на объекте хотя бы один день за квартал, придется заплатить сбор в полном объеме. Поэтому совсем невыгодно начинать деятельность в конце налогового квартала, как и заканчивать её в начале.

Пример расчета. ИП Демидов продает фермерскую продукцию на территории Москвы. У него есть торговый павильон площадью 60 кв.м. в Тверском районе, два киоска в Черемушках и один фургончик.

Ставка ТС в Тверском районе за объект свыше 50 кв.м. составляет 1200 рублей за каждый кв.м. в пределах 50 кв.м. и 50 рублей за каждый полный и неполный кв.м. сверх 50 кв.м. В Черемушках стоимость одного киоска составит 40,5 тысяч рублей. Сбор за фургончик — 40,5 тысяч рублей. Рассчитаем общий торговый сбор:

50 ×1200 + (60 − 50) × 50 = 60 500 рублей — сбор за торговый павильон

40 500 × 2 = 81 000 рублей — сбор за два киоска

60 500 + 81 000 + 40 500 = 182 000 рублей — общий торговый сбор

Демидов уплатит торговый сбор — 182 000 рублей за квартал.

Не забывайте, что сумма сбора зависит от площади торгового зала, при её расчете не учитывайте склады и подсобные помещения. Рекомендуем отдельно выделить в плане или договоре аренды торговую площадь, чтобы проверяющие не начислили штрафы.

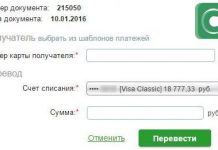

ИП и юрлица уплачивают сбор в налоговую по месту учета плательщика сбора. Для уплаты ТС оформите платежное поручение. Отдельное платежное поручение формируйте на каждый объект сбора. Формируя платежку, укажите реквизиты ИФНС, свой КПП и код ОКТМО. Уплачивая сбор за недвижимость, укажите ОКТМО муниципалитета по месту расположения павильона. Уплачивая сбор по месту расположения фирмы, посмотрите код ОКТМО в уведомлении о постановке на учет.

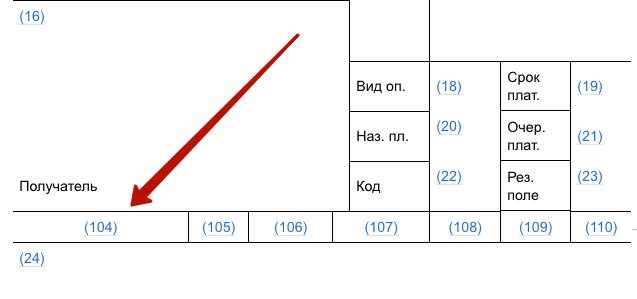

Чтобы торговый сбор зачислили на верный счет, правильно указывайте в поручении код бюджетной классификации. Для кода предусмотрено специальное поле 104. Определите назначение платежа и впишите соответствующий КБК — основной платеж, пеня или штраф. В 2019 году КБК для торгового сбора не изменились, они одинаковы для ИП и юрлиц:

- Уплата торгового сбора — 182 1 05 05010 02 1000 110

- Уплата пеней – 182 1 05 05010 02 2100 110

- Перечисление штрафов – 182 1 05 05010 02 3000 110

Торговый сбор не увеличивает налоговую нагрузку. На его сумму можно уменьшить обязательные платежи по налогам: НДФЛ, единый налог для упрощенки и налог на прибыль организаций.

Санкции в виде штрафов применяют не только к зарегистрированным неплательщикам сбора, но и к предпринимателям, не вставшим на учет вовремя.

- Несвоевременная постановка на учет грозит штрафом 10 тысяч рублей.

- За ведение торговли без постановки на учет штраф составит 10% от полученного за это время дохода, но не менее 40 тысяч рублей. С директора взимают отдельный штраф до 3000 рублей в соответствии с КоАП РФ.

- За несвоевременное уведомление об изменении характеристик объекта обложения — штраф 200 рублей за каждый не вовремя поданный документ.

- При неуплате суммы сбора или его части штраф составит 20% от неоплаченной суммы, если невыплата умышленная — 40%.

Оплачивая штраф, сформируйте платежное поручение и укажите в строке 104 соответствующий код бюджетной классификации. Не забывайте и о необходимости уплатить пени за просрочку уплаты сбора.

Автор статьи: Елизавета Кобрина

Облачный сервис Контур.Бухгалтерия поможет сформировать платежное поручение без ошибок. Ведите учет, отправляйте отчетность через интернет и консультируйтесь с нашими экспертами. Первый месяц пользования сервисом доступен новым пользователям бесплатно.

КБК на уплату торгового сбора в 2019 году: сроки и порядок уплаты

С 1 июля 2015 года ИП и предприятия России ежеквартально вносят в казну торговый сбор. Для этого нужно заполнить платежную квитанцию, в которой указывается показатель платежа — КБК на торговый сбор 2019 года. В статье дана информация о кодах бюджетной классификации для этой пошлины и краткая характеристика сбора.

Торговый сбор — тип местного налога, тариф которого устанавливается на муниципальном уровне. Налоговые средства вносят за работу, связанную с розничной торговлей через объекты движимой и недвижимой собственностью. В каждом регионе страны действуют индивидуальные процентные ставки по налогу на торговлю для частных предпринимателей, компаний и физлиц. Так как ежегодно шифры меняются, КБК на торговый сбор 2018 для ИП (Москва) изменился на действующие в 2019 году.

Согласно п. 1 ст. 411 гл. 33 НК РФ ФЗ № 117 от 05.08.2000 (ред. 25.12.2018), пошлину с продажи уплачивают предприниматели и компании, которые торгуют через стационарные торговые точки в городах федерального значения. Таким образом, обязанность уплаты пошлины возлагается на предприятия и ИП, продающих:

- на стационарных объекта с торговыми залами. Например, отдел в торговом центре, «островки» (маленькие торговые объекты в центре холла ТЦ);

- на отдельно стоящих точках. Например, лотки в парковых зонах, торговля с грузовых автомобилей без наличия складов, мобильные кофейни и т. п.;

- компании-управленцы рынков.

Сбор с продажи уплачивать — прямая обязанность ИП или компании и неуплата наказывается штрафом. Чтобы стать плательщиком, нужно встать на учет в налоговой инспекции согласно ст. 416 гл. 33 НК РФ.

Согласно п. 2 ст. 417 гл. 33 НК РФ, пошлину за продажу на стационарных и нестационарных объектах вносят ежеквартально до 25 числа того месяца, который идет за прошедшим кварталом.

Несвоевременное внесение взноса наказывается штрафом:

- неумышленная неуплата — 20% от исчисленной суммы;

- намеренная неуплата — 40% от начисленной суммы.

Коды бюджетной классификации для уплаты пошлины с продажи указаны на официальных ресурсах налоговиков — ФНС в разделе сроки уплаты. В платежном поручении КБК торгового сбора указываются в поле 104 с обязательным указанием кода администратора доходов — 182 (первые три цифры).

Минфин поменял порядок применения КБК. Новые правила действуют с 2019 года. Кроме этого, появились 12 новых КБК. В статье вы сможете скачать актуальные коды бюджетной классификации на 2019 год.

Коммерческие организации и ИП применяют коды бюджетной классификации ежедневно, когда составляют платежные поручения. Налоговая и фонды используют КБК, чтобы отслеживать, за какие налоги и штрафы средства поступают в бюджет. Поэтому так важно указать верный код. Ведь одна неверная цифра в платежке и вместо налога компания заплатит пени. А в карточке расчетов с бюджетом отразится недоимка. Ошибок становится больше, когда Минфин меняет КБК и правила их применения.

С 1 января 2019 года Минфин ввел 12 новых КБК. Кроме этого чиновники изменили порядок применения кодов бюджетной классификации.

С 4 февраля в 26 регионах РФ изменятся реквизиты доходных счетов казначейства. Переходный период продлится с 4 февраля по 29 апреля 2019 года. С 30 апреля старые счета закроют, применять их будет нельзя.

Ошибок в платежках становится больше, когда Минфин меняет КБК. Налоговики рассказали, что компании путают коды из-за изменений по штрафам и пеням за взносы в ПФР по дополнительным тарифам.

Если в платежке указать неверный счет казначейства, поступят ли деньги в бюджет?

Нет изменений в 2019 году по кодам НДФЛ. Выбор КБК зависит от того, кто перечисляет налог (налогоплательщик или налоговый агент): например, для компаний, уплачивающих налог за сотрудников, для ИП, платящего НДФЛ за себя, и для физлиц, получивших доход от продажи имущества, применяются разные коды классификации.

При уплате НДС код выбирается в зависимости от того, какие операции облагались налогом – реализация в пределах Российской Федерации, или ввоз в РФ зарубежных товаров. КБК НДС – 2019 для юридических лиц и коды для ИП одинаковы.

Организации на ОСНО будут платить налог на прибыль по тем же КБК, что и в 2018 году. КБК налога на прибыль приведены в таблице далее:

На «упрощенке» КБК зависят от применяемого объекта налогообложения. Упрощенцам с «доходно-расходным» объектом следует внимательно отнестись к выбору КБК при уплате минимального налога: с 2016 г. применяется единый код, как для уплаты единого налога, так и для минимального. Если минимальный налог уплачивается за периоды более ранние, чем 2016 год, для него используется отдельный КБК.

Коды для УСН «доходы минус расходы» и КБК УСН «доходы» 2019 года:

КБК ЕНВД 2019 для ИП будут такими же, как для «вмененщиков»-юридических лиц:

КБК: патентная система налогообложения 2019 год

Патент уплачивают предприниматели, выбирая КБК, соответствующий виду бюджета.

С КБК на 2017 год и 2018 год вы можете ознакомиться в отдельных материалах.

С 01.01.2019 Приказ Минфина от 01.07.2013 № 65н, которым утверждались коды бюджетной классификации, утрачивает силу (ч.1 Письма Минфина от 10.08.2018 N 02-05-11/56735). И взамен него финансовое ведомство уже издало новый КБК-документ (Приказ Минфина от 08.06.2018 N 132н (далее – Приказ № 132н)).

Несмотря на то что КБК-2019 утверждены новым документом, КБК по основным налогам и взносам остались неизменны, то есть такими же, что и в 2018 году. В связи с этим приводить изменения КБК в 2019 году в сравнительной таблице просто нет смысла. Но в приведенных ниже таблицах вы найдете КБК, которые будут действовать в 2019 году.

КБК для уплаты налогов для организаций и ИП на ОСН

Торговый сбор и порядок его уплаты устанавливает НК РФ (глава 33). На сегодня данный сбор действует лишь в Москве. Ставки торгового сбора в столице, а также льготы по нему, определены законом г. Москвы № 62 от 17.12.2014 (с изм. на 29.11.2017). Какие ставки ожидаются в 2019 году, рассмотрим далее.

Если деятельность плательщика ЕСХН или ИП на патенте подпадает под действие спецрежима и торгового сбора, от сбора по таким видам деятельности он освобождается.

Согласно п. 1 ст. 414 НК РФ, местные власти ставки квартального сбора устанавливают в рублях в расчете на торговый объект (объект осуществления торговли) либо на его площадь. Максимум ставки ограничен суммой стоимости патента, выданного на 3-месячный срок по соответствующей деятельности.

Торговый объект – объект (стационарный или нестационарный), торговая точка, помещение, сооружение, здание, при помощи которых ведется торговля, а также недвижимый объект, посредством которого ведется организация розничных рынков. В свою очередь, к торговле НК РФ относит куплю-продажу товаров (мелкооптовую, розничную, оптовую) через торговую сеть (стационарную или нестационарную) и товарные склады.

Помимо объекта, площади торгового зала (она не включает площадь бытовых помещений, мест хранения и приема товара, где не обслуживают покупателей), московские ставки сбора зависят от того, к какому административному округу города объект принадлежит территориально.

Для ставки по розничным рынкам (ее возможный максимум 550 руб. за 1 кв.м – п. 4 ст. 415 НК РФ) применяется коэффициент-дефлятор, утверждаемый Минэкономразвития ежегодно. В 2018 г. его размер равен 1,285, а в 2019 году планируется увеличить его до 1,317 (проект приказа выложен на портале нормативных актов). Это значит, что максимально возможная ставка в 2019 г. составит 724,35 руб. (550 х 1,317), а организация розничных рынков Москвы будет облагаться по ставке 65,85 руб. (50 х 1,317) за 1 кв. м рыночной площади.

Торговый сбор 2019 – ставки (таблица отражает размеры ставок сбора, утвержденных в ст. 2 закона г. Москвы № 62 с учетом нового коэффициента):

Объекты ведения торговли

Ставки по АО (административным округам) г. Москвы, руб. в квартал

Торговый сбор в 2018-2019 годах — КБК, сроки и порядок уплаты

Торговый сбор законодатели ввели в хозяйственную практику совсем недавно — в 2015 году. Разобраться с новым платежом помогут материалы одноименной рубрики.

01.07.2015 вступила в силу новая гл. 33 Налогового кодекса РФ, посвященная торговому сбору. Это местный платеж, установленный для таких городов федерального значения, как Москва, Санкт-Петербург и Севастополь. Пока в последних 2 городах специальный закон о торговом сборе не принят, что означает, что платить его не нужно. В других регионах России торговый сбор пока не введен.

Почему власти северной столицы медлят с внедрением нового сбора, вы можете узнать из комментария губернатора, приводящегося в этой статье.

В чем суть появившегося перечисления в бюджет? Торговый сбор — это платеж за право торговли с использованием недвижимости (стационарный магазин) или движимого имущества (развозная торговля). Используемое имущество — объект обложения торговым сбором.

Города — участники системы торгового сбора могут установить список льгот. Например, в Москве участники ярмарок, владельцы вендинговых автоматов и некоторые другие компании сбор не платят.

Подробнее о том, как взимается торговый сбор в столице, читайте в публикации «Торговый сбор в 2017 году — кто и куда платит?»

Ставки по торговому сбору устанавливают законодательные акты городов — участников системы нового сбора. При этом сумма сбора не может быть выше стоимости патента на 3 месяца, предоставленного для осуществления аналогичной деятельности. Городам федерального значения разрешили устанавливать разные ставки торгового сбора для некоторых фирм, причем ставку можно уменьшить даже до нуля.

В каком размере заплатят сбор в столице, читайте в материале «Меняется ли размер торгового сбора с 1 июля?».

Полную информацию о ставках вы можете посмотреть в ст. 2 закона г. Москвы от 17.12.2014 № 62.

ОБРАТИТЕ ВНИМАНИЕ! По торговому сбору, как и по ПСН, упрощенке и вмененке, действует коэффициент-дефлятор (ст. 415 НК РФ).

Узнайте его размеры на 2017-2018 годы из публикаций:

Кто должен уплачивать торговый сбор в 2018–2019 годах

Платят сбор организации и коммерсанты, осуществляющие виды предпринимательской деятельности, по которым в Москве принят закон о торговом сборе. То есть каждый владелец магазина или иной торговой точки в столице платит торговый сбор.

ВНИМАНИЕ! Этот платеж не относится к предпринимателям на патенте и ЕСХН.

А вот как быть вмененщикам — им нужно платить и торговый сбор, и вмененный налог? Московские бизнесмены не платят ЕНВД уже давно, так как этот спецрежим у них отменен. А для других городов определено, что с торговли может взиматься только один налог — или ЕНВД, или торговый сбор.

Перечень лиц, обязанных перечислять торговый сбор, указан в этой статье.

ВАЖНО! Плательщиками являются не только фирмы, зарегистрированные непосредственно в городах применения торгового сбора, но и компании, у которых есть точки торговли на территории этих городов. То есть если у фирмы, стоящей на учете в Подмосковье, есть еще и магазин в самой столице, то она должна встать на учет как плательщик торгового сбора в ИНФС по месту нахождения магазина.

Для бизнесменов столицы мы подготовили инструкцию, как встать на учет в качестве плательщика торгового сбора.

Этот платеж в столице контролируют не только налоговики, но и Департамент экономической политики и развития Москвы. Коммерсанты и предприятия до июля 2015 года должны были сообщить ФНС, что являются плательщиками торгового сбора. А функция департамента — проверять, все ли фирмы подали сведения налоговикам; в случае искажения данных сотрудники департамента передадут свои данные о торговых объектах в соответствующие налоговые инспекции.

Департамент экономической политики и развития г. Москвы регулярно обновляет список объектов, по которым не представлены или представлены недостоверные уведомления по торговому сбору (доступен по ссылке http://depr.mos.ru/deyatelnost_departamenta/tax-policies/the-list-of-objects-of-trade-presumably-used-for-carrying-out-types-of-entrepreneurial-activities-in.php). Что делать, если вы не согласны с наличием вас в списке, узнайте здесь.

Компания, решившая заняться торговлей, должна поставить в известность ИНФС.

Когда это нужно сделать и какие документы ждут от бизнесмена в налоговой, читайте в материале «Уведомление о торговом сборе — бланк и образец».

После получения уведомления налоговики принимают решение о выдаче свидетельства, подтверждающего необходимость платить торговый сбор.

Образец свидетельства вы найдете в этой статье.

Для столичных коммерсантов мы подготовили перечень документов ФНС, на основании которых коммерсант регистрируется как плательщик торгового сбора или же уведомляет инспекторов об окончании торговли.

Поскольку торговый сбор введен в действие совсем недавно, у компаний возникает множество вопросов по объекту обложения данным налогом. Например, платить ли торговый сбор, если реализация товаров происходит прямо в офисе?

В нашей публикации мы отвечаем на этот вопрос, опираясь на разъяснения Минфина.

А о том, кто платит торговый сбор по договорам комиссии, расскажет вам эта публикация.

Для тех компаний, кто ошибочно зарегистрировался в качестве плательщика торгового сбора, в этой статье мы подготовили порядок действий по аннулированию уведомления в ФНС.

О процедуре снятия с учета для плательщиков торгового сбору узнайте из этого материала.

Платят торговый сбор и организации, и предприниматели.

Поскольку чаще всего у ИП нет большого штата бухгалтеров, которые помогут ему разобраться с новым платежом, мы подготовили материал «Как рассчитать торговый сбор для ИП в 2017 году».

Торговый сбор фирмы, имеющие магазины в столице, платят каждый квартал.

Подробнее о том, как заплатить торговый сбор, читайте в статье «Торговый сбор в 2017 году – кто и куда платит?».

Разобраться со сроками уплаты торгового сбора в 2018 году поможет материал «Каковы сроки уплаты торгового сбора в 2018 году?».

Размер платежа рассчитывается как ставка торгового сбора, умноженная на физический показатель объекта торговли (площадь магазина, например). В зависимости от типа объекта различается механизм расчета налога:

- по мобильным объектам и стационарным помещениям площадью до 50 кв. м ставка устанавливается непосредственно за объект торговли, без привязки к площади;

- стационарные объекты площадью больше 50 кв. м платят дополнительно за каждый последующий квадратный метр площади 50 руб.

- для розничных рынков размер торгового сбора равен площади, умноженной на ставку сбора и коэффициент-дефлятор.

Ставки каждый город устанавливает самостоятельно, но в пределах, указанных в НК РФ.

Для торгового сбора КБК устанавливаются в том же порядке, что и для остальных налогов: 14–17 цифры меняются в зависимости от того, перечисляется налог, пени по нему или штраф.

КБК торгового сбора вы можете найти в публикации.

Оплачивают торговый сбор компании так же, как и другие бюджетные платежи — заполняя платежное поручение.

Порядок заполнения платежки зависит от типа объекта осуществления торговли: здание или движимый торговый объект.

Если вы сомневаетесь в правильности заполнения поручения, воспользуйтесь материалами статьи «ФНС рассказала, как заполнить платежку на торговый сбор», написанной на основе рекомендаций налоговых инспекторов.

ВАЖНО! Если у вас несколько объектов торговли, то платежное поручение нужно составлять для каждого из них отдельно.

Если опоздать с перечислением торгового сбора в бюджет или перечислить его не вовремя или не в полном объеме, возможен штраф. О его размерах узнайте из этого материала.

Пока по торговому сбору не сдают декларацию. Однако обязательства по учету торговых объектов у коммерсантов есть. Кроме того, организации — плательщики торгового сбора, как и все юрлица, обязаны вести бухгалтерский учет.

Какие проводки сделать при начислении торгового сбора, расскажет эта статья.

Торговый сбор совместим с такими системами налогообложения, как ОСН и УСН.

Можно ли упрощенцу учесть в расходах суммы сбора, читайте в нашей статье.

Московским плательщикам торгового сбора на ОСН законодательство разрешает уменьшить налог на прибыль на сумму сбора.

А как быть с предпринимателями, ведь они НДФЛ с предпринимательской деятельности рассчитывают по правилам, аналогичным расчету налога на прибыль для организаций?

Торговый сбор можно учесть в декларации по НДФЛ. Это предусмотрено формой декларации – читайте о ней в материале «Готова новая 3-НДФЛ».

Несмотря на то, что декларации по торговому сбору пока не существует, отчитываться в ИНФС всё равно придется.

В каких случая — читайте в нашей статье.

Торговый сбор — платеж для бизнесменов новый, поэтому он вызывает множество вопросов. Чиновники еще будут дорабатывать правила расчета и уплаты этого налога. Главное, что интересует сейчас налогоплательщиков по всей стране: введут ли в их регионе торговый сбор? Читайте нашу рубрику «Торговый сбор» — мы будем держать вас в курсе последних изменений законодательства в области налогообложения торговли

Особенности КБК по торговому сбору в Москве в 2019 году

КБК – это код бюджетной классификации, которые представляют собой инструмент, с помощью этих чисел проводят анализ денежных поступлений по квитанциям за налоги, штрафы и государственные пошлины. Этот реквизит обязан знать любой плательщик, готовый к перечислению налогов и других платежей на государственные счета. Актуальный номер КБК для платежа – это основа реквизитов.

Любые числа, представляющие собой определенную последовательность, являются прямым показателем платежа с информацией об адресате. Счет определяется для каждого адресата в отдельности, несмотря на то, что все деньги отправляются государству. Индикатор, одним из которых является КБК, упрощают распределение средств внутри государственной казны.

Любой предприниматель, который занимается розничной торговлей на территории страны, обязан платить налоги за торговый сбор. Оплата является местной и необходима для контроля в сфере розничной торговли. Платить обязаны как движимые, так и статичные объекты за торговый сбор.

Торговый сбор был введен в конце 2019 года, а началом действия был июль 2019 года. Относят данный вид налогообложения к категории местного уровня.

Именно по этой причине в официальных положениях прописаны лишь основные тезисы:

- налоговый период;

- сроки выплат;

- порядок расчета;

- круг лиц, подвергаемых налогообложению;

- перечень объектов, которые должны выплачивать торговый сбор;

- пределы ставок.

При этом, установлением более конкретизированных правил занимается местное управление субъектов Российской Федерации, которые готовы принять налог и начать его сбор.

Для того, чтобы плательщики были обязаны выплачивать средства в государственную казну, субъект РФ обязан вынести местный законодательный акт, в котором будут прописаны одни из следующих разрешенных порядков:

- Определение тех, кто является налогоплательщиков, а также групп для этих лиц.

- Все субъекты должны быть разделены на категории для предприятий.

- Определить отдельные виды деятельности, а так же установить для них особенности сбора.

- Определить условия для налогообложения особенных территорий.

- Определить, как должен проводиться порядок сбора ставок. В самом налоговом кодексе сказано, что ставка также может быть равна нулю.

- Информация обо всех объектах, подвергаемых налогообложению, должна быть передана в ИФНС. Все полученные данные необходимы для контроля данных, которые передает сам плательщик сбора. Проверки будут проводиться соответствующими инспекциями.

Единственный субъект Российской Федерации, который решил принять торговый сбор – Москва. На момент начала 2019 года, только этот город взимает налоги в виде сбора. Субъект принял закон «О торговом сборе» в июле 2019 года, как только он стал действительным.

Сам Налоговый кодекс не подразумевает, что кто-то должен платить за сбор меньшую сумму, чем нужно. Руководители Москвы же прописали в законе города, что есть определенные группы налогоплательщиков, а также виды деятельности, которым предоставляются льготы. После введения закона, также был добавлен расширенный список льгот, охватывающий больший круг лиц и предпринимателей.

Обязанность платежа ложится на плечи лиц и предпринимателей ежеквартально. Расчет ведется с принятием во внимание коммерческой составляющей, а также критерий торговых мест. Ставка определяется на муниципальном уровне, при этом ее можно снижать до нуля.

Налог обязаны платить любые предприниматели, которые получают хоть какой-то доход с продаж товаров. Объем, количество сделок – все это не имеет значения.

При этом есть ряд предпринимателей и организаций, которые вовсе не должны платить торговый сбор.

Поправка включает в себя следующих предпринимателей:

- Предпринимателей, занимающихся деятельностью на просторах Интернета, но при одном условии – они не имеют контакта с потребителем. В качестве контакта учитывается даже курьерская служба.

- Фирмы, которые распространяют свой товар только со склада.

- Именные предприятия, имеющие патент.

- Плательщики ЕСХН.

Также есть и особенные случаи, когда торговый сбор также не взимается:

- при продаже собственного автомобиля;

- торговцы, занимающиеся своей деятельностью на ярмарках, которые проводятся несколько дней;

- продавцы билетов в развлекательные места, как цирк, музей, кино;

- разносчики прессы;

- лица, занимающиеся продажей культовых предметов в мечетях, храмах и так далее.

Реквизиты платежа указываются те, в которых состоит на учете плательщик. Так как в Москве несколько инспекций, этот параметр является актуальным. В квитанцию необходимо вписать реквизиты этой налоговой инспекции.

Еще одно условие – вставать на учет необходимо по месту нахождения торговой точки на карте, что позволяет устранить лазейку для предпринимателей, которые могли бы регистрировать свое предприятие в другом регионе, при этом вести торговлю на территории Москвы. В любом случае, владелец торговой точки будет обязан выплачивать деньги в московскую ИФНС.

Каждая строчка соответствует номеру поля, поэтому реквизиты разбиваются по строкам:

- Название и номер налогового органа, строка 16.

- ИНН, строка 61.

- КПП, строка 103.

Лицо или организация, которая должна выплачивать торговый сбор, должна указывать в платежки следующие данные:

Налог необходимо выплачивать до 25 числа месяца, который располагается за рассматриваемым периодом, то есть, КБК по торговому сбору в Москве в 2019 году необходимо определить и выплатить не позднее:

Реквизиты, в зависимости от типа платежа:

План проверок на 2019 год смотрите здесь.

Правила назначения КБК по торговому сбору в Москве в 2019 году

Так как налог является ежеквартальным, то и все показатели берутся из рассматриваемого периода. Выплачивать сбор должны те лица и компании, которые ведут свою деятельность на территории города.

Чтобы рассчитать сумму, необходимо знать фактические характеристики продаваемого объекта, например, площадь. Схема вычислений заканчивается на умножении результата на ставку.

На данный момент в законодательстве Москвы указаны только максимальные ставки, а взносы устанавливаются самими структурами.

- 1200 р за кв. м. площади зала торговли;

- 50 рублей за учитываемый полный и неполный квадратный метр необходимого торгового помещения, если оно превышает 50 кв. м.

- 420 р за кв. метр площади;

- 50 рублей за полный и неполный квадратный метр торгового зала, если он больше 50 кв. м.

- 600 р за кв. м. необходимой площади;

- 50 р за полный или неполный квадратный метр зала торговли при превышении.

Сумма для уплаты в Москве напрямую зависит от района, в котором располагается место торговли. Исходя из этого, точки, которые располагаются в районе ЦАО, выплачивают ставку в размере 60000 рублей, КБК по торговому сбору в Москве в 2019 году по каждому из мест будет отличаться. Для точек в пределах МКАД ставка составляет 30000 рублей, а за его пределами 21000 рублей.

Что касается нестационарных объектов, то для них размер ставок принимает следующие значения: ЦАО – 81000 рублей, МКАД – 40500 рублей, за пределами МКАД – 28350 рублей. Но в том случае, если метраж зала для продаж превышает допустимое значение, то за каждый превышаемый кв. м. нужно платить 50 рублей. В Москве и Московской области эти суммы имеют наибольшие показатели.

Так как большинство торговых объектов находятся под присмотром у налоговой инспекции, уклоняться от подачи уведомления бесполезно, потому что инспекция знает о деятельности, которой занимается торговая точка.

Помимо этого, распознаванием нелегальных предпринимателей занимается Департамент экон. политики и развития г. Москвы. Работа департамента ведется в сотрудничестве с ФНС, поэтому при обнаружении таких торговцев тут же отправит сведения в соответствующую инстанцию.

Если просрочить срок подачи уведомления, а также незаконно осуществлять деятельность, то инспекция вправе выписать штраф в размере десяти процентов от прибыли, которая была заработана за весь нелегальный период работы, но штраф не может составлять менее 40000 рублей.

Если же налоговая служба совсем не была оповещена при помощи уведомления, то выписывается штраф в размере двухсот рублей. Важно: штраф может быть выписан только при визите выездной проверки, в ходе которого был составлен акт об отсутствии соответствующих для ведения торговли.

За работу, осуществляемую без уведомления ФНС, предусматривается не только штраф, но и определенные санкции. Если предприниматель не подав уведомление, то ему запрещается уменьшать основной налог на сумму, которая была уплачена в качестве торгового сбора.

Уведомление об уплате торгового сбора подавать до того, как начнется деятельность, не требуется. Выплаты нужно производить с момента функционирования торговой точки. Это подкреплено соответствующей статьей в НК РФ.

Уведомление нужно подать в форме ТС-1 в течение 5 дней, которые считаются рабочими, со дня первого дня работы магазина.

Если торговым объектом является недвижимость, то потребуется встать на учет в соответствующей инспекции, согласно месту нахождения торговой точки. При иных случаях встать на учет требуется по месту нахождения главного офиса.

Здесь приведена формула расчета пени в 2019 году.

МРОТ на сегодняшний день в 2019 году смотрите по ссылке.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.

Сроки уплаты сбора

Сроки уплаты сбора