Сегодня предлагаем вашему вниманию статью на тему: "какой срок исковой давности по налогам ип". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Как определяется срок давности по налогам ИП? У многих предпринимателей данный вопрос вызывает интерес. Срок исковой давности, который определен в гражданском законодательстве тремя годами, не распространяется на имущественные отношения. Налоговые отношения, как отдельная отрасль права, регулируются Налоговым кодексом.

Если нет в данном сборнике нормативных документов оговорок о применении норм Гражданского кодекса, то, соответственно, они и не действуют. Исковая давность по налогам для ИП законодательством не оговаривается.

Но есть другая норма, которая актуальна для налогоплательщиков и проистекает из положений Налогового кодекса.

Для налогоплательщиков, которым является и любой индивидуальный предприниматель, установлен период выставления требования уплаты налога в случае отсутствия платежа или неполного его размера со стороны контролирующих органов.

Данный факт может быть выявлен в ходе камеральной проверки, иных контрольных мероприятий, проводимых специалистами налоговой инспекции, или после получения данных из федерального казначейства.

Промежутки времени для выставления требования уплаты налога не нужно путать со сроком давности по уплате налога, такой срок не установлен, и задолженность по налоговым платежам может быть списана, по существующей практике, только по факту смерти плательщика — индивидуального предпринимателя или в случае признания его банкротом.

Списание производится на основании решения суда уполномоченными специалистами фискальных органов. Фактически на практике можно припомнить много резонансных случаев по пересмотру налоговых обязательств, значительному их увеличению и большим платежам со стороны налогоплательщиков до начисленных в пользу государства сумм. На деле по выставленному налоговыми органами иску нарушение срока исковой давности, о котором правомочен заявить ответчик, не может быть принято судом в качестве аргумента для отказа в судопроизводстве.

Каков срок исковой давности по налогам для ИП? Налоговым кодексом определены временные промежутки для последовательного выполнения действий по взысканию выплат по выявленной недоимке:

- Законодательно определен период для направления уведомления налогоплательщику о наличии недоимки. После выявления этот документ должен быть подготовлен и вручен адресату в течение 3 месяцев. Если недоплата выявлена в результате камеральной проверки, то срок для погашения задолженности определяется в 10 дней. Решение о выставлении инкассовых требований к счетам всегда индивидуальное и принимается на усмотрение специалиста фискального органа.

- Индивидуальному предпринимателю отводится определенный отрезок времени на добровольную выплату задолженности.

- При неисполнении обязанности в добровольном порядке фискальные органы правомочны обратиться в суд для инициирования решения о принудительном взыскании недоимки с ИП.

По наработанной практике, промежуток времени, который отводится для проведения уведомительных и профилактических мероприятий с налогоплательщиком по имеющейся задолженности, равняется максимум 10 месяцам. После этого следует обращение в судебные органы, которые могут своим решением обратить взыскание за счет имущества должника, обычно это объекты недвижимости. Мероприятия по реализации вместе с решением суда занимают около 2 лет, что в сумме делает примерно равным срок давности по налогам ИП со сроком исковой давности в судопроизводстве при ущемлении прав в юрисдикции Гражданского кодекса.

В случае обращения взыскания на имущество индивидуального предпринимателя временной промежуток его будет максимален. Суд вправе по ходатайству истца вынести решение о взыскании средств с банковских счетов налогоплательщика. Период для обращения в суд с таким требованием определен в 6 месяцев.

Это способ наиболее простой, но малоэффективный. Он приводит к блокировке счетов предпринимателя, но не лишает его права ведения бизнеса за наличный расчет.

При реализации мероприятий по взысканию задолженности с налогоплательщика важна дата начала процесса. Если задолженность выявлена в ходе камеральной проверки, то точкой отсчета является дата вступления в силу решения по итогам проверки. Если нарушение в виде недоимки выявлено по итогам окончания налогового периода и после минования даты приема платежей, то датой начала мероприятий будет время фактического выявления неоплаты, если отчетность сдана в установленные для этого сроки.

Если сроки предоставления отчетности нарушены, то инициализация мероприятий по взысканию начинается с даты, следующей за датой фактической сдачи отчетности.

В результате выходит, что срок давности уплаты налогов ИП не установлен. Нормированы только сроки проведения мероприятий со стороны налоговой инспекции. Если эти сроки не соответствуют законодательно регламентированным, то у налогоплательщика появляется шанс в судебном порядке отстоять возможность невзыскания с него налога (или недоплаты по налогу).

Но на практике вероятность этого ничтожна, так как органы правосудия с пониманием относятся к ходатайствам представителей налоговых органов о продлении сроков исковой давности в связи с неожиданными, но уважительными обстоятельствами, приведшими к такой ситуации.

Обязанность уплачивать налоги в бюджет возникает у всех — у индивидуальных предпринимателей, организаций, физических лиц. И вопреки распространённому мнению о том, что уплатить налоги могут потребовать в любой момент, это не совсем так.

Индивидуальный предприниматель в процессе своей деятельности обязан уплачивать все необходимые налоги в сроки, установленные законом. Однако на практике нередко возникают ситуации, когда в процессе проверок налоговые органы обнаруживают недоимку по налогам. В этом случае первое, что делает ИФНС — направляет должнику официальное уведомление с требованием оплатить налог и начисленные по нему пени. Помимо суммы задолженности, в этом уведомлении будут прописаны точные сроки, в которые индивидуальный предприниматель обязан уплатить налог.

В случае если должник не внёс необходимую сумму в этот срок, налоговые органы вправе обратиться в суд с исковым заявлением либо взыскать задолженность самостоятельно, направив документы в банк, где у индивидуального предпринимателя открыт расчётный счёт.

Обращаться в суд могут не только налоговые органы, но и индивидуальные предприниматели

Обязанность налогоплательщиков уплачивать налоги, согласно Налоговому кодексу РФ, является бессрочной. Но для взыскания суммы задолженности отводится строго определённое количество времени — 3 года, с момента совершения налогового нарушения. Это необходимо потому, что чем больше времени проходит с момента такого правонарушения, тем сложнее доказать виновность. По прошествии трёх лет налогоплательщику не могут предъявляться обвинения в совершении налогового правонарушения. Но важно понимать, с какого момента времени начинают отсчитывать эти 3 года.

Если налоговые органы выявили недоимку по уплате налога за второй квартал 2017 года, то трёхлетний срок начинает отсчитываться не с 01.07.2017, а с 01.01.2018.

Переплата по налогам также может быть основанием для обращения в суд

Не только налоговые органы обращаются с исками, то же самое могут делать и индивидуальные предприниматели. Им разрешено выдвигать требование зачесть или вернуть переплаченный налог. Срок для обращения в судебные органы установлен такой же — 3 года.

Если ИФНС обнаруживает переплату, то она обязана уведомить об этом ИП в течение 10 дней с момента выявления переплаты. А индивидуальный предприниматель, в свою очередь, должен написать заявление на зачёт переплаты в счёт будущих налоговых платежей либо на возврат этой суммы на расчётный счёт.

Не пропустите срок исковой давности, иначе взыскать излишне уплаченный налог будет проблематично

Бывают случаи, когда индивидуальный предприниматель закрывает бизнес, не ведёт никакой коммерческой деятельности, и вдруг приходит уведомление о том, что обнаружена недоимка по налогам. Сразу возникает вопрос — как такое возможно. Ведь ИП нельзя закрыть без предварительной уплаты всех необходимых налогов.

Дело в том, что фискальные органы могут обнаружить недоплату не сразу. Обычно это происходит в ходе дополнительных проверок либо на основании данных Федерального казначейства о поступивших налоговых платежах. Поэтому даже после закрытия ИП может возникнуть обязанность оплатить недостающую сумму налога, так как срок исковой давности по уплате налога составляет 3 года, и закрытие ИП никак не влияет на этот срок.

Налогообложение — сфера довольно сложная. Главное, не стоит забывать вовремя платить налоги в бюджет и помнить о том, что не всегда недоимка или переплата по налогу — вина налогоплательщика. Индивидуальный предприниматель наравне с фискальными органами может обращаться в суд, чтобы обжаловать требование налоговых органов, если он считает, что была допущена ошибка.

Сроки давности по налогам для индивидуального предпринимателя

Ведение любой бизнес-активности неразрывно сопряжено с обязательствами перед государством, на территории которого работает бизнесмен. Оптимальным вариантом является проведение положенных выплат в назначенные для этого сроки. Однако зачастую у предпринимателя по тем или иным обстоятельствам может не оказаться возможности выполнить свои налоговые обязательства в установленный законом срок. В таких ситуациях в действие вступает право контролирующих органов истребовать задолженности и недоимки, в том числе и в судебном порядке. Предприниматель должен знать, чем ему грозит нарушение сроков уплаты налогов и каков срок исковой давности для истребования долгов фискальными службами.

Что представляет собой срок исковой давности в контексте уплаты налогов ИП

Российским законодательством предусмотрены конкретные сроки давности для выплаты населением налогов и сборов. Тем не менее более корректной является формулировка «срок давности взыскания налога». Другими словами, речь идёт о том, на протяжении какого времени фискальные органы имеют возможность законно требовать неуплаченный налог с нерадивого плательщика. Сроком исковой давности в контексте налоговых выплат традиционно называют временной период, до окончания которого контролирующие инстанции имеют право задолженности по выплатам в бюджет истребовать с привлечением решений судебных органов.

Срок для взыскания неуплаченных налогов с индивидуальных предпринимателей

Если предприниматель нарушил условия своевременности выплат в казну государства, налоговики имеют право истребовать с должника сумму долга в неоспоримом порядке (смотри пункт 1 статьи 46 НК РФ). Требование о взыскании долга контролирующие инстанции обязаны озвучить не позже двух месяцев после просрочки первично назначенного срока выплаты. Если названное решение не было принято и озвучено в упомянутый двухмесячный срок, налоговикам остаётся лишь возможность взыскать долги с неплательщика в судебном порядке. В соответствии с законодательством, на обращение с заявлением в судебные инстанции ФНС отведено шесть месяцев после момента просрочки первично назначенного срока оплаты налогов. Таким образом, учитывая рассмотренный выше двухмесячный период для взыскания, на обращение в суд фактически остаётся лишь четыре месяца.

Важно! Нельзя путать понятие исковой давности по уплате налогов с понятием срока давности привлечения к ответственности за совершение налоговых правонарушений.

В 2017 году президентом России была выдвинута инициатива налоговой амнистии, призванная освободить некоторые категории граждан, к которым относятся также и индивидуальные предприниматели, от уплаты налоговых задолженностей за определённые периоды. Однако не стоит надеяться на то, что такие амнистии будут проводиться постоянно. Общая рекомендация налогоплательщикам по-прежнему заключается в своевременной оплате всех положенных взносов.

Существует также срок давности для устранения налоговых переплат. В этом случае закон разрешает обращаться в суд не только контролирующим службам, но и самим индивидуальным предпринимателям, а также организациям, которые в силу определённых обстоятельств переплатили в бюджет сумму по налогам, штрафам либо пеням.

ИП, переплативший в бюджет, имеет гарантированное законом право подать в ФНС заявление с просьбой зачесть уплаченные излишки в счёт других платежей либо вовсе вернуть их обратно на расчётный счёт. Срок давности для возврата излишка уплаченных налогов составляет три года с момента уплаты в государственную казну обсуждаемой суммы (смотри пункты 7 и 14 статьи 78 НК РФ). В случае получения отказа со стороны фискальных органов либо при отсутствии вообще какой бы то ни было реакции с их стороны на поступившее заявление бизнесмен вправе направить иск в судебные инстанции.

Если же фискальные органы взыскали излишнюю сумму налогов, штрафов либо пеней, ИП имеет законное право обратиться в своё отделение ИФНС с заявкой на возврат переплаты. На это отводится месяц с того момента, как была получена достоверная информация о факте излишнего взыскания либо вступило в силу судебное постановление, подтверждающее этот факт.

По истечении месяца истец имеет право на решение своего вопроса уже в судебном порядке. При таких обстоятельствах срок исковой давности по налогам составит уже три года с даты взыскания либо с момента получения налогоплательщиком соответствующей информации. При этом законодательство сохраняет за плательщиком, который подвергся чрезмерному взысканию налогов, право обратиться в суд напрямую, минуя процедуру обращения в фискальные органы (смотри пункты 3 и 9 статьи 79 НК РФ).

В практике автора данного материала встречался случай, когда возникала необходимость обращаться в суд для устранения факта переплаты по налогам. Причиной возникновения переплаты послужила недостаточная компетентность приходящего бухгалтера, а также настойчивость налоговой инспекции в отстаивании своих позиций. С приходом нового бухгалтера на предприятие налоговая переплата была обнаружена, и после неудачных коммуникаций с налоговой инспекцией было составлено заявление в суд. Оно было отправлено ещё до истечения срока давности. Суд принял решение в пользу предприятия, и благодаря оперативно предпринятым действиям удалось выполнить перерасчёт уплаченных налогов.

Срок исковой давности часто работает не только на пользу фискальным органам, но и на благо самим предпринимателям. Законом установлен определённый период, в течение которого бизнесмен, по каким-либо причинам заплативший в бюджет больше средств, чем необходимо, может заявить об этом и потребовать пересчёта платежей. К сожалению, далеко не все предприниматели знают о такой возможности. Именно поэтому критически важным является уделять внимание изучению изменений в налоговом законодательстве. Такой сознательный подход к ведению дел и к взаимодействию с государственными контролирующими инстанциями поможет бизнесу сэкономить достаточное количество средств, а его владельцу сбережёт нервы и время.

Являюсь ИП есть задолжность по налогам за 2011 год. скажите имееться ли срок давности для списания по налогам и пеням? . спасибо.

В соответствии с Поручением Президента Российской Федерации, а также Федеральным законом от 28.12.2017 № 436-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» предусмотрено списание налоговой задолженности для следующих категорий налогоплательщиков: Для индивидуальных предпринимателей и физических лиц, которые ранее занимались предпринимательской деятельностью, списанию подлежит сумма налоговой задолженности по налогам, уплата которых связана с осуществлением предпринимательской деятельности (за исключением налога на добычу полезных ископаемых, акцизов и налогов, подлежащих уплате в связи с перемещением товаров через границу Российской Федерации), образовавшаяся по состоянию на 01.01.2015, а также соответствующая сумма по пени, начисленная на указанную задолженность, и задолженность по штрафам.

Есть ли исковой срок давности по уплате налогов для ИП? У меня остались налоги от деятельности ИП с 2002 по 2009 годы, тогда я ИП закрыла. Сейчас снова открыла в 2016 году и налоговая выставляет мне все эти налоги. Прошло 10-15 лет! Насколько это правомочно?

Неправомерно это Статья 196 ГК РФ. Общий срок исковой давности (действующая редакция) Гражданский кодекс РФ Глава 12 Статья 196 1. Общий срок исковой давности составляет три года со дня, определяемого в соответствии со статьей 200 настоящего Кодекса. 2. Срок исковой давности не может превышать десять лет со дня нарушения права, для защиты которого этот срок установлен, за исключением случаев, установленных Федеральным законом от 6 марта 2006 года N 35-ФЗ “О противодействии терроризму”.

Есть ли срок исковой давности по налогам? ИП закрыла в 2010 году. Страховые взносы платила пока работала. После расторжения аренды долго не могла закрыть ИП. Сдавала 0 декларации по ЕНВД. Вчера 28 Ноября 2017 г. прислали исковое требование из налоговой в суд, что я должна около 28 000,00 налога и 10 000,00 пени за страховые взносы 2009-2010 годы. Правамерно ли это и что мне делать. Очень надеюсь на Вашу помощь. Заранее спасибо.

Вам нужно в суде заявить о применении срока исковой давности. Если до настоящего времени налоговая никак не пыталась взыскать с Вас эти платежи – то суд скорее всего откажет им.

Вам нужно в суд подготовить возражения – укажите что срок исковой давности на предъявление этих требований у вас прошел, в иске должны отказать.

Существует ли срок давности по транспортному налогу и страховым взносам для ип.

Доброго вам времени суток. К сожалению не по налогам не по страховым взносам в Пенсионный фонд не существует срока исковой давности, более того пенсионный фонд и налоговая могут взыскивать недоимки самостоятельно. Удачи вам и всего наилучшего.

Если уже существует решение о взыскании налога то он не спишется Решение о взыскании налога за счет имущества налогоплательщика (налогового агента) — организации или индивидуального предпринимателя принимается в течение одного года после истечения срока исполнения требования об уплате налога. Решение о взыскании налога за счет имущества налогоплательщика (налогового агента) — организации или индивидуального предпринимателя, принятое после истечения указанного срока, считается недействительным и исполнению не подлежит. В этом случае налоговый орган может обратиться в суд с заявлением о взыскании с налогоплательщика (налогового агента) — организации или индивидуального предпринимателя причитающейся к уплате суммы налога. Заявление может быть подано в суд в течение двух лет со дня истечения срока исполнения требования об уплате налога.

Здравствуйте. Сроки исковой давности по взысканию страховых взносов для ИП не существует. Если у вас образовалась задолженность, то Вам нужно будет оплатить.

Есть ли сроки исковой давности по налогам и страховым взносам для ИП?

Срок исковой давности в 3 года не распространяется на взносы в ПФР, исходя из следующего. Статья 47 закона 212 О страховых взносах

Доброго времени суток Да, безусловно он есть и составляет срок 3 года по налогам (ст. 196 Гражданского кодекса РФ), но это требование обычно не касается налогов – они все равно указывают везде задолженность по налогам Удачи Вам в решении Вашего вопроса.

За сколько предыдущих лет могут взыскать подоходный налог с ИП? Или какой срок исковой давности по взысканию не уплаченного подоходного налога?

За сколько предыдущих лет могут взыскать подоходный налог с ИП? Или какой срок исковой давности по взысканию не уплаченного подоходного налога?За 3 года в соответствии со ст 196 ГК РФ.

Добрый день, Андрей! Общий срок исковой давности три года. ГК РФ Статья 196. Общий срок исковой давности (в ред. Федерального закона от 07.05.2013 N 100-ФЗ) (см. текст в предыдущей редакции) Позиции высших судов по ст. 196 ГК РФ >>> 1. Общий срок исковой давности составляет три года со дня, определяемого в соответствии со статьей 200 настоящего Кодекса.

Если срок давности по налогам в ПФ 3 года, а ИП (оно не закрыто) не работало и не работает уже 9 лет, за какой срок придется оплатить долг ПФ?

Любовь Алексеевна, как Вы сами трактуете, срок исковой давности любого взыскания три года, поэтому признаете расчет за три года с дня подачи иска. С любой ситуации всегда можно найти выход. Удачи Вам и всего самого наилучшего!

Д.Д.! Есть ли срок давности по списанию задолженности по налогам в ПФ? Первое ИП было не закрыто, в связи с переездом открыли еще раз ИП, все по второму Ип, при закрытии, оплатили. Через 16 лет пришло требование об уплате налогов с пенями и штрафами. Если можно, ответ на сайте. Спасибо.

Требование о взыскании налога, сбора не может быть предъявлено , если прошло более 3,5 лет с момента возникновения. ст 48 НК РФ,

ИП закрыто в 2014, но остались долги по налогам за 2013. Есть ли срок исковой давности.

Срок давности Налоговым кодексом не установлен.Общий срок давности (три года), который оговаривается ст. 196 Гражданского кодекса, к налоговым отношениям также неприменим. Однако, в НК РФ установлен срок для взыскания налога в судебном порядке, который определяется исходя из совокупности сроков, а именно: — срока на направление требования об уплате недоимки налогоплательщику; — срока на добровольное исполнение требования; — шестимесячного срока для обращения налоговых органов в суд. В общей сложности с момента выявления недоимки до подачи заявления в суд о ее взыскании за счет денежных средств налогоплательщика у налоговиков есть примерно девять месяцев, а если взыскание недоимки производится за счет имущества налогоплательщика, максимальный срок для судебного взыскания – составляет два года с со дня истечения срока исполнения требования об уплате налога.

Есть ли по уплате налогов срок давности три года назад я закрыла свой ип и сегодня в налоговом органе сообщили что у меня задолженность по налогам и пени.

Да, срок давности три года (ст.200 ГК РФ).

У меня с 2009 года не оплачены налоги по ИП и ПФР, есть ли сроки давности и как мне действовать.

Срок исковой давности по судебному взысканию – 3 года. Никак не действуйте, в ИФНС работают грамотные юристы и они не станут “соваться” в суд с просроченными требованиями.

Существует ли срок давности ИП по налогам НДС.

Николай, согласно ч. 1 ст. 113 Налогового кодекса РФ лицо не может быть привлечено к ответственности за совершение налогового правонарушения, если со дня его совершения либо со следующего дня после окончания налогового периода, в течение которого было совершено это правонарушение, и до момента вынесения решения о привлечении к ответственности истекли три года (срок давности). Исчисление срока давности со дня совершения налогового правонарушения применяется в отношении всех налоговых правонарушений, кроме предусмотренных статьями 120 и 122 настоящего Кодекса. Исчисление срока давности со следующего дня после окончания соответствующего налогового периода применяется в отношении налоговых правонарушений, предусмотренных статьями 120 и 122 настоящего Кодекса.

Как писать ходатайство о пропуске срока исковой давности по налогам ИП. Налоговая подала в Арбитражный суд о взыскании долгов за 2003-2004 год.

Скорее всего, срок давности налоговым органом пропущен. документы правового характера пишутся под конкретную ситуацию. но все-таки настоятельно советую обратиться к конкретному юристу за подготовкой документа.

Существует ли срок исковой давности по налогам у ИП? налоги ни разу не платил зарегистрирован в 2008 году в апреле. В пенсионный фонд тоже уплачено ничего не было.

Здравствуйте, в соответствии с 113 ст. Налогового кодекса лицо не может быть привлечено к ответственности за совершение налогового правонарушения, если со дня его совершения либо со следующего дня после окончания налогового периода, в течение которого было совершено это правонарушение, и до момента вынесения решения о привлечении к ответственности истекли три года

НК РФ устанавливает обязательство всех граждан платить обязательные сборы в казну государства. При нарушении сроков оплаты налоговый орган имеет право принять меры по принудительному возврату средств. Законом определены временные рамки для предъявления неплательщику претензий. Какой срок исковой давности по налогам, и как происходит взыскание недоимки?

Как показывает практика, налоговики нередко вспоминают про старые долги граждан по сборам и требуют уплаты долга за прошлые года. Насколько правомерны подобные действия, и в течение какого времени инспекция может выдвинуть требование об уплате налога?

Срок давности по налогам – допустимый период, в рамках которого возможно принудительное взимание задолженности. Процедура удержания с нарушителя денежных средств возможна на основании судебного документа и в том случае, если ФНС успела обратиться в суд до истечения срока давности.

Понятие давности срока взыскания налогов с физлиц в российском законодательстве весьма размыто. Порядок разбирательства с должником и сроки предъявления претензий зависят от ряда факторов:

На вопросы порядка решения споров по сборам и есть ли срок давности по налогам, могут ответить несколько статей Налогового Кодекса РФ – 113, 46, 47 и 70. Согласно этим статьям, период привлечения к ответственности равен 3 годам. Данный период времени дается на то, чтобы в принудительном порядке истребовать с нарушителя неуплаченную им сумму сборов. Не нужно путать этот срок с периодом, в течение которого ФНС имеет право на обращение в суд.

Период, в рамках которого ФНС может начать взыскание, исчисляется в зависимости от типа нарушения:

- При неправильном финансовом учете или при задержке платежа срок начинается со следующего дня окончания налогового периода. Это правило применимо к тем сборам, по которым налоговый период равняется 12 месяцам.

- В других ситуациях срок давности по налогам физических лиц и организаций начинается со дня, идущего после выявления нарушений. Однако чаще всего недоплаты обнаруживаются только во время налоговой проверки, поэтому дату нарушения бывает сложно определить.

Рассмотрим порядок исчисления этого периода на примере. Гражданин был привлечен к ответственности за неуплату налогов. Крайняя дата внесения платежа – до 30 марта 2015 года. Налогоплательщик до установленного числа не заплатил в срок необходимые сборы, таким образом датой правонарушения является 30 марта 2014 года. Однако в его случае период исковой давности начался только с нового налогового периода, то есть с 1 января 2015 года. Закончится он 31 декабря 2017 года.

Итак, давность привлечения к налоговой ответственности составляет три года. Но следует понимать, что обязательство по уплате сборов не имеет срока.

Право требования появляется со дня обнаружения недоплаты.

Кто нибудь, в конце концов, может точно ответить по срокам исковой давности по налогам и сборам ИП и ООО и физ.лиц .

Я так понимаю, что Вам уже неоднократно отвечали на Ваш вопрос. но Вы ответа конкретного так и не получили?

Или не получили вообще.

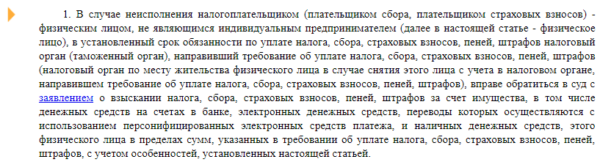

В Налоговом кодексе РФ есть ст. 48, которая предусматривает срок исковой давности по взысканию задолженности по налогам с физических лиц. Пункт 2 статьи:

Если в течение трех лет со дня истечения срока исполнения самого

раннего требования об уплате налога, сбора, пеней, штрафов, учитываемого

налоговым органом (таможенным органом) при расчете общей суммы налога,

сбора, пеней, штрафов, подлежащей взысканию с физического лица, такая

сумма налогов, сборов, пеней, штрафов не превысила 3 000 рублей,

налоговый орган (таможенный орган) обращается в суд с заявлением о

взыскании в течение шести месяцев со дня истечения указанного

трехлетнего срока.

Пропущенный по уважительной причине срок подачи заявления о взыскании может быть восстановлен судом.

Что касается ИП и организаций, то там иные сроки — они предусмотрены в ст. 47 НК РФ (п. 1 абз. 3):

Решение о взыскании налога за счет имущества налогоплательщика

(налогового агента) — организации или индивидуального предпринимателя

принимается в течение одного года после истечения срока исполнения

требования об уплате налога. Решение о взыскании налога за счет

имущества налогоплательщика (налогового агента) — организации или

индивидуального предпринимателя, принятое после истечения указанного

срока, считается недействительным и исполнению не подлежит. В этом

случае налоговый орган может обратиться в суд с заявлением о взыскании с

налогоплательщика (налогового агента) — организации или индивидуального

предпринимателя причитающейся к уплате суммы налога. Заявление может

быть подано в суд в течение двух лет со дня истечения срока исполнения

требования об уплате налога. Пропущенный по уважительной причине срок

подачи заявления может быть восстановлен судом.

Надеюсь, ответила на Ваш вопрос?

Спасибо за ответ.

И, является ли Решение Налоговой, после проведения выездной проверки первым требованием об уплате налога или Решение – это которое присылают “бумажку” и там написано Требование об уплате налога?

08 Ноября 2014, 23:13

сумма налогов, сборов, пеней,штрафов не превысила 3 000 рублей. А если эта сумма в десятки раз больше, что тогда?

И во второй части ответа белиберда какая то. сначала один год срок, потом два. Поясните пожалуйста.

С уважением, Дмитрий

09 Ноября 2014, 21:24

Решение — это которое присылают «бумажку» и там написано Требование об уплате налога?

.А если эта сумма в десятки раз больше, что тогда?

Тогда налоговая проспала срок для взыскания — и можно смело заявлять о применении последствий пропуска срока исковой давности. Там же написано чётко — если срок в три года пропущен, то в течение 6 месяцев со дня этого пропуска налоговая может обратиться в суд, но если сумма не выше 3 тысяч… А если больше — то ответчик заявляет о пропуске срока и всё.

белиберда какая то… сначала один год срок, потом два… Поясните пожалуйста.

Я простым языком.

Налоговая выставляет требование об уплате и дает налогоплательщику срок для исполнения этого требования…

Срок наступил, а требование не исполнено. В течение года после такого неисполнения налоговая может вынести решение.

У налогоплательщика, который умеет считать, есть шанс отбиться — признать это решение незаконным путем подачи отзыва на него в вышестоящий орган МИФНС.

В этом случае налоговая может обратиться в суд, и у неё на такое обращение всего два года с даты, когда должно было быть исполнено требование.

Задайте вопрос нашим юристам — это намного быстрее, чем искать решение.

Срок исковой давности по налогам: в какой срок налоговые органы могут взыскать задолженность?

Некоторым гражданам поступают уведомления от Налоговой службы Российской Федерации, требующие незамедлительного внесения долгов за давно прошедшие периоды. У кого-то такие новости вызывают раздражение, другие просто расстраиваются, но каждый хочет знать степень законности истребования. Возникает логичный вопрос: какой срок исковой давности по налогам, по окончанию которого инспекция имеет право с помощью судебных разбирательств взыскивать задолженности? В этом материале мы постараемся дать подробный ответ и разобраться нюансах.

Срок исковой давности по налогам

Некоторые люди ошибочно путают гражданскую исковую давность с налоговой. Она длится три года, и многие полагают, что за неуплату , которая должна была произойти в прошедшие 36 месяцев , они прощены и ничего не должны бюджету страны.

Спешим разуверить, общая давность установлена Гражданским Кодексом, и относится к инструментам регулирования правоотношений гражданских, на налоги не распространяясь. Этот нюанс указан в ГК РФ.

Документ федерального значения четкой нормы, как в гражданских правоотношениях, не оговаривает. Конкретного срока, после которого необходимо прекратить преследование налогоплательщика по поводу долга перед государственной казной, не существует.

Однако существует норматив, касающийся возвращения средств, взысканных с граждан в большем размере, например, в виде штрафных санкций. Он составляет 36 месяцев, начинает вестись с дня, когда приходит уведомление, содержащее информацию о взыскании средств сверх нормы и излишне произведенных платежах в пользу государства. Согласно кодексу обязанность по уплате налогов для жителей Российской Федерации носит бессрочный характер. Тем не менее, законно «выбивать» из должника деньги без ограничений по времени нельзя. Официально установлено, что для физических лиц временные рамки на истечение давности по невыплате государству устанавливаются в статье НК №48. Согласно указанной внутри нее информации, инспекция имеет право подать заявление в суд, если задолженность превысила три тысячи рублей. При этом, в обязательном порядке с момента истечения времени, данного на исполнения истребованных в уведомлении действий, должно пройти не более полугода.

Выдержка из статьи 48. Взыскание налога, сбора, страховых взносов, пеней, штрафов за счет имущества налогоплательщика (плательщика сборов) — физического лица, не являющегося индивидуальным предпринимателем

Что касается невыплат от организаций, которые «забыли» про полагающиеся к отчислению в бюджет страны средства, инспекция вправе принудительно получить от них задолженность. После отправки на имя организации уведомления, содержащего требования по погашению долга, необходимо дождаться окончания данного на выполнение процедуры срока, равного восьми неделям. Затем выждать не более полугода, и обратиться в суд за разрешением на принудительное взыскание. Это время и будет для организации сроком исковой давности налога.

Получается, что, несмотря на бессрочность обязательств гражданина, принудительно взыскать средства с налогоплательщиков государственные структуры могут лишь в течение определенного времени, окончание которого знаменует прекращение судебных разбирательств, а также отмена возможности их последующего возобновления.

Обязательно проверяйте информацию в НК РФ

Если произошел пропуск установленных законом временных рамок, долги официально признаются, как безнадежно упущенные и согласно указанному основанию списываются.

Помимо прочего, для гражданских финансовых повинностей, носящих характер имущественный (налог на недвижимость, на транспорт), устанавливаются особые правила. По ним инспекция имеет право накапливать и требовать задолженности за 36 месяцев, предшествующих действующему отчетному периоду, в котором гражданину пришло уведомление от структуры, содержащее побуждение к погашению обязательств перед страной. Отнести напрямую временное ограничение к давности нельзя, однако его также следует учитывать, на какой стороне «баррикад» вы бы не находились.

Приведём пример. Вы являетесь должником по отчислениям и в 2016 году получаете письмо в почтовый ящик, содержащее внутри бумажное уведомление о том, что вы обязаны выплатить в бюджет страны налог на транспорт. Выплату должно внести за прошедшие 36 месяцев, то есть с 2015 по 2013 года включительно. Если обнаружите, что от вас ждут оплаты и за 2012 или 2011 года, то требование приобретет статус неправомерного.

Таблица 1. Выводы, по выше указанной информации

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.