Сегодня предлагаем вашему вниманию статью на тему: "псн для ип в севастополе". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

- 1 В Севастополе вводят налоговые каникулы с 2018 года. Но есть нюансы…

- 2 В Севастополе расширили виды деятельности для работы по патенту

- 3 Патент для ИП 2019, всё о патентной системе налогообложения, получаем патент самостоятельно, пошаговая инструкция, образец заявления, калькулятор расчета стоимости патента ИП

- 4 Новая патентная система налогообложения в 2019 году для ИП: виды деятельности

Как севастопольцы могут оформить патент для ИП, какие документы требуются для перехода на патентную систему налогообложения (ПСН), бланк заявления для скачивания, адреса ФНС в Севастополе, сроки выдачи и действия патента, порядок определения его стоимости.

Оформить патент для индивидуального предпринимателя (ИП) возможно, если:

- сфера его деятельности входит в установленный законом перечень;

- сфера его деятельности не осуществляется в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом;

- средняя численность сотрудников в его штате за календарный год не превышает 15 человек.

На каждый вид деятельности оформляется отдельный патент.

При оформлении патента ИП освобождается от уплаты следующих видов налогов:

- НДФЛ.

- Налог на имущество, используемое в предпринимательской деятельности.

- НДС. За исключением случаев осуществления отдельных видов деятельности, не подпадающих под ПСН или осуществления деятельности в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом, а также в случае ввоза товара из-за границы.

Возможно применение нескольких режимов налогообложения одновременно (вместе с УСН, ЕНВД и т.д.). В этом случае учет имущества, обязательств и хозяйственных операций ведется раздельно.

Учет доходов от реализации товаров/работ/услуг по ПСН ведется в книге учета доходов индивидуального предпринимателя, применяющего патентную систему налогообложения.

Для оформления патента индивидуальному предпринимателю необходимо подготовить следующие документы:

- заявление;

- паспорт заявителя;

- нотариально заверенная доверенность (при обращении через представителя).

Подать документы для оформления патента для ИП можно лично или через представителя в отделение ФНС по месту жительства предпринимателя или по месту осуществления им предпринимательской деятельности (если она осуществляется в другом субъекте РФ), а также направить его по почте отправлением с описью вложения либо в электронном виде по телекоммуникационным каналам связи.

Заявление подается не позднее чем за 10 дней до начала применения патентной системы налогообложения. Патент выдается в течение 5 дней с даты подачи заявления.

Подача заявления на получение патента возможна вместе с подачей документов на регистрацию ИП. В этом случае срок действия патента начинается с даты регистрации ИП.

Патент выдается на любой период от 1 месяца до 1 года. По окончанию срока его действия необходимо оформление нового документа – автоматически он не продлевается.

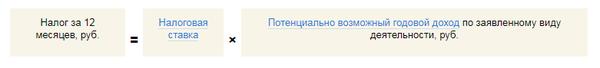

Величина налога не зависит от фактически полученного дохода. Она исчисляется исходя из потенциально возможного дохода по конкретному виду деятельности, установленному в регионе.

Потенциально возможный доход устанавливается ежегодно и не может превышать 1 млн рублей. Для отдельных видов деятельности его максимальная величина может быть выше в 5-7 раз.

В отдельных случаях на первые 2 года с момента первичной регистрации ИП может быть установлена ставка ПСН 0% – о возможности ее применения уточните в ФНС. Налоговые каникулы действуют до 2020 года.

Если патент оформляется на период менее 6 месяцев, полную стоимость необходимо оплатить до окончания его действия.

Если патент оформляется на срок от 6 до 12 месяцев, ⅓ его стоимости необходимо оплатить в первые 90 дней с даты выдачи, остальное – до окончания срока действия.

Внимание! Если у Вас остались вопросы по данной статье, вы можете получить консультацию юриста.

Первая консультация БЕСПЛАТНО. Оставьте свой вопрос в форме ниже:

Добрый день. Ответьте, пожалуйста, на вопрос по налогообложению.

Я живу и работаю в Севастополе. Хочу взять патент с февраля месяца этого года на срок 6 месяцев. Магазин 12 кв. м. (это мне предлагают такой магазин с данной квадратурой.) Есть магазин с квадратурой 18 кв. м. С этого года у нас повысилась налоговая ставка. Хочу узнать, сколько будет стоить патент, если я останусь в прежнем магазине (18 кв. м) или переходить в другой (12 кв. м). Напишите мне варианты стоимости патента как на 6 месяцев, так и на 11 месяцев по двум вариантам магазинов. ОКВЭД указывать буду № 45 в патенте.

Спасибо вам большое.

При розничной торговле, осуществляемой через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, за исключением розничной торговли любыми видами товаров, осуществляемой передвижными средствами и разносной торговли, торговли через автоматы, сумма налога при применении ПСН в 2017 году составляет 8000 рублей — на 6 месяцев, 14667 рублей — на 11 месяцев. Она зависит от количества торговых объектов, а не от площади.

Полная информация о патентной системе налогообложения дана в этом материале.

Гарантированно получить юридическую консультацию можно, задав вопрос в форме в правом нижнем углу, или позвонив по телефонам:

В Севастополе вводят налоговые каникулы с 2018 года. Но есть нюансы…

Добрый день, уважаемые ИП!

Знаю, что меня читают в Севастополе, и вот один из читателей сообщил, что у них вводятся налоговые каникулы. Но не сегодня или завтра, а с 1 января 2018 года. Я заинтересовался, так как эта тема часто всплывала в комментариях. Пошел на официальный сайт ФНС в Севастополе чтобы прочитать подробнее, но не прочитал =)

На момент написания этих строк не было там этой новости. После недолгих поисков обнаружил вот этот закон:

“Закон города Севастополя от 25.10.2017 № 370-ЗС «Об установлении налоговой ставки 0 процентов для налогоплательщиков – индивидуальных предпринимателей при применении упрощенной и (или) патентной системы налогообложения на территории города Севастополя»

Когда вводятся налоговые каникулы в Севастополе? Сколько будут действовать?

С 1 января 2018 года и по 31 декабря 2020 года.

Какая система налогообложения должны быть у ИП, чтобы попасть под налоговые каникулы?

- УСН — упрощенка

- ПСН – патентная система налогообложения

У меня есть небольшое видео, советую его посмотреть:

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

Согласно Федеральному закону от 29.12.2014 № 477-ФЗ действуют следующие ограничения:

- ИП на Ваше имя должно открываться впервые. То есть, если вы закроете нынешнее ИП, и придете за положенной льготой, как вновь открытое ИП, то вам откажут. То есть, эта льгота распространяется только на тех, кто встает на учет как ИП впервые. Причем с момента регистрации ИП прошло не более двух лет, а сама регистрация произошла ПОСЛЕ вступления в силу РЕГИОНАЛЬНОГО закона о налоговых каникулах. (Это важно).

- Вы должны работать в одной из этих трех сфер: производственная, социальная, научная.

- Причем доля от таких видов деятельности должна быть НЕ МЕНЕЕ 70% от общего дохода ИП.

- В вашем регионе должен быть издан местный закон, который разрешает налоговые каникулы.

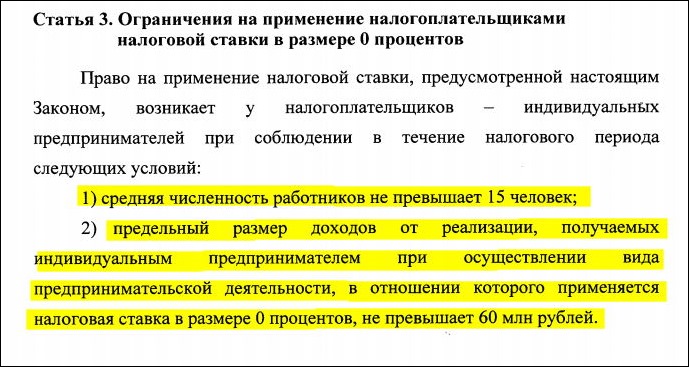

Кроме того, в законе о налоговых каникулах в Севастополе есть следующие ограничения:

- Средняя численность работников не превышает 15 человек.

- Предельный размер доходов от получаемых ИП при осуществлении деятельности, в отношении которой применяется нулевая налоговая ставка, не должна превышать 60 миллионов рублей. Очевидно, что за год.

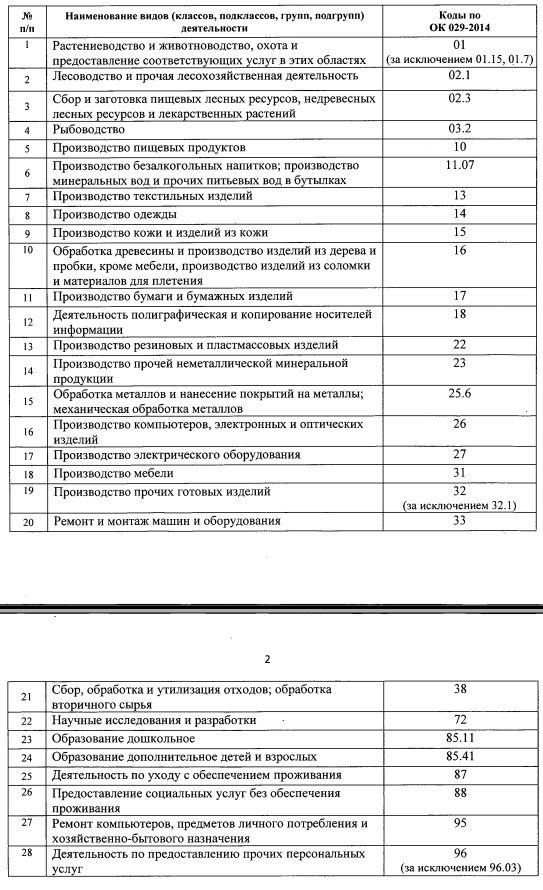

Какие виды деятельности попадают под налоговые каникулы в Севастополе?

Обратите внимание, что для УСН и ПСН списки льготных видов деятельности различаются:

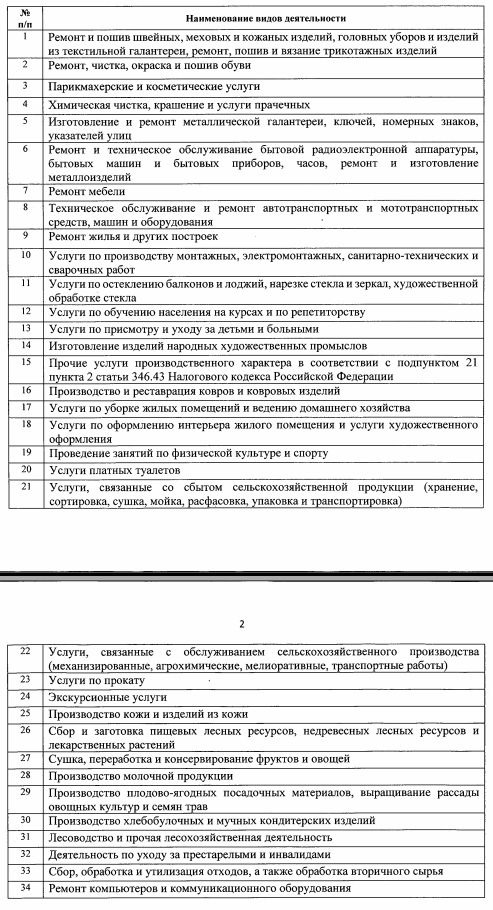

Виды деятельности для ИП на ПСН, которые попадут под налоговые каникулы:

Вот такие новости на сегодня, уважаемые читатели.

И Вы будете первыми узнавать о новых законах и важных изменениях:

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку “Подписаться”, Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Нажимая на кнопку “Post Comment”, вы даете согласие на обработку своих персональных данных и соглашаетесь с политикой конфиденциальности. Также просьба соблюдать правила комментирования на блоге.

Для индивидуального предпринимателя доступны 5 режимов налогообложения: общий и четыре специальных режима. Выбор оптимального обусловлен множеством факторов: масштабом бизнеса, причем – как собственного, так клиентского, сферой деятельности, наличием знаний по бухучету и др. ОСНО, УСН, ЕНВД, ПСН, ЕСХН – как не запутаться в этих налоговых аббревиатурах и выбрать правильную? Как учесть все изменения, которые законодатели внесли в уплату налогов ИП в 2018 году?

Несмотря на все трудности частного бизнеса, интерес к нему в России не угасает. Только за один 2017 год армию малого бизнеса пополнили более 700 тысяч индивидуальных предпринимателей. Один из первых вопросов, который встает перед предпринимателем – как осуществляется уплата налогов ИП, какую систему налогообложения выбрать? В этой статье мы расскажем о том, какие налоговые режимы доступны индивидуальному предпринимателю, в чем их ключевые отличия, какие налоги платит ИП в 2018 году. А также – какого послабляющего налогового режима могли лишиться ИП в 2018 году.

ОСНО: общая система налогообложения

Эту систему налогообложения еще называют традиционной. Если ИП при регистрации не заявит выбор специального режима налогообложения, он будет априори считаться плательщиком ОСНО. ИП на общей системе налогообложения платит следующие налоги: НДС, НДФЛ за себя и за сотрудников, как физлицо – налог на имущество.

Практика показывает, что ОСНО – удел больших проектов. Эту систему налогообложения выбирают крупные предприятия или стремительно растущие бизнесы, предприятия, вышедшие на международные рынки или те, кто работает с юрлицами, плательщиками НДС.

УСН: упрощённая система налогообложения

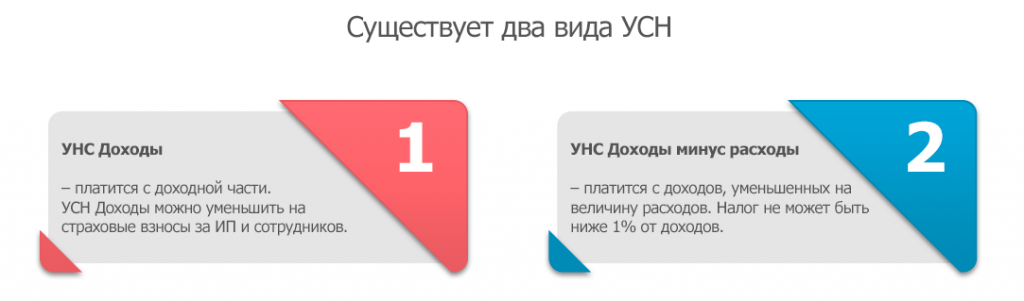

Один из самых популярных налоговых спецрежимов у малого бизнеса. Он существенно упрощает ведение отчетности и освобождает ИП от уплаты налогов основных: НДС, НДФЛ в отношении предпринимательской деятельности и налога на имущество физлиц. Существует два вида УСН:

- УНС Доходы – платится с доходной части. УСН Доходы можно уменьшить на страховые взносы за ИП и сотрудников. УСН Доходы дает возможность легально остаться ИП без налогов: предприниматель без работников при небольшой выручке может понизить этот налог до 0 рублей.

- УНС Доходы минус расходы – платится с доходов, уменьшенных на величину расходов. Этот налог не может быть ниже 1% от доходов. Даже если ИП сработал в убыток, необходимо уплатить минимальный налог в 1%.

ЕНВД: единый налог на вмененный доход

Налог ЕНВД могут применить ИП строго определенных видов деятельности, например, под него попадают такие виды бизнеса как небольшие магазины, кафе, автомастерские, агентства наружной рекламы и др. Все виды деятельности на ЕНВД закреплены в налоговом кодексе. Величина налога зависит не от показателей доходности конкретного бизнеса, а от среднеотраслевых показателей, закрепленных в НК РФ и физических показателей конкретного бизнеса, например, количества работающих сотрудников, количества посадочных мест и т.п.

ЕНВД освобождает ИП от уплаты трех налогов: НДС, налога на имущество физлиц и налога на доходы физлиц.

ПСН: патентная система налогообложения

Работать по патенту, в отличии от других налоговых спецрежимов, в России могут только ИП. Подходит патент для закрепленных в НК РФ видов деятельности, в частности, фотосалонов, ателье проката, охранных агентств, обувных мастерских, парикмахерских и т.п. ПСН могут применять небольшие проекты – с численностью не более 15 сотрудников, с годовым доходом не выше 60 млн руб. Отчетность по патенту в налоговый орган не предоставляется.

ЕСХН: единый сельскохозяйственный налог

Этот специальный налоговый режим предназначен исключительно для производителей сельскохозяйственной продукции, в том числе продукции растениеводства и животноводства. ИП, осуществляющие переработку сельхозпродукции, не могут применять ЕСХН. Для применения ЕСХН доход от сельскохозяйственной деятельности должен составлять в обороте предприятия не менее 70%.

ЕНВД освобождает ИП от уплаты трех налогов: НДС, налога на имущество физлиц и налога на доходы физлиц в отношении предпринимательской деятельности.

Сравнительная таблица налоговых режимов для индивидуальных предпринимателей.

В Севастополе расширили виды деятельности для работы по патенту

Дополнительный перечень видов предпринимательской деятельности, по которым теперь можно использовать патентную систему налогообложения, содержит шесть пунктов. Это: изготовление изделий из дерева (пробки, соломки), изготовление кухонной мебели по индивидуальному заказу, изготовление прочей мебели и ее отдельных деталей по индивидуальному заказу, изготовление бижутерии, ремонт и настройка музыкальных инструментов (кроме органов и исторических инструментов), оказание копировально-множительных услуг.

Размер потенциально возможного к получению индивидуальным предпринимателем годового дохода при этих видах деятельности колеблется от 110 до 430 тысяч рублей (при трех наемных работниках) и выше.

“Принятие закона позволит легализоваться в правовом поле физическим лицам, оказывающим бытовые услуги, а также упростит ведение бизнеса действующим индивидуальным предпринимателям за счет уменьшения документооборота”, — считает начальник управления планирования доходов и автоматизации бюджетного процесса Департамента финансов Андрей Кизилов, представивший законопроект.

По мнению разработчиков нововведений, с принятием этого закона Севастополь становится одним из самых лояльных городов в стране к предпринимателям, работающим по патентной системе. Закон вступит в силу с 1 января 2019 года.

• Регистрация • Внесение изменений • Ликвидация

Сайт использует

госсервисы:

Необходимая при заполнении форм информация:

Патент для ИП 2019, всё о патентной системе налогообложения, получаем патент самостоятельно, пошаговая инструкция, образец заявления, калькулятор расчета стоимости патента ИП

В данной статье мы рассмотрим патентную систему налогообложения для индивидуального предпринимателя и процедуру получения патента для ИП самостоятельно шаг за шагом.

Для получения патента индивидуальный предприниматель должен подать в налоговый орган заявление на получение патента по форме, утвержденной приказом ФНС России от 18.11.2014 №ММВ-7-3/589@ (за исключением налогоплательщиков, применяющих налоговую ставку в размере 0% (пониженную налоговую ставку)).

– новая форма заявления на получение патента ИП 2019 скачать (действует с 09.02.2016г.)

С 9 февраля 2016 года индивидуальный предприниматель, применяющий налоговую ставку в размере 0% (пониженную налоговую ставку, установленную законом субъекта РФ) подает заявление на получение патента в соответствии с Разъяснениями ФНС России от 01.07.2015 № ГД-4-3/11496@ «О заполнении рекомендуемой формы заявления на получение патента для налогоплательщиков, применяющих налоговую ставку 0% (пониженную налоговую ставку)» по рекомендуемой форме.

– новая рекомендуемая форма заявления на получение патента ИП 2019, применяющих налоговую ставку в размере 0% (пониженную налоговую ставку) скачать

Патентная система налогообложения введена с 1 января 2013 года в отношении ряда видов деятельности, осуществляемых индивидуальными предпринимателями. Этот специальный налоговый режим могут применять только индивидуальные предприниматели, ведущие свою деятельность в том регионе, где законом субъекта Российской Федерации принято решение о введении патентной системы налогообложения. ПСН призвана максимально облегчить жизнь ИП, она предусматривает освобождение предпринимателя от ряда налогов, является добровольной и может совмещаться с другими режимами налогообложения.

Удобство является основным преимуществом патента. Купил патент индивидуального предпринимателя и появляться в налоговой больше нет необходимости. Ни деклараций, ни налогов, одни лишь страховые взносы. Именно поэтому, ещё на старте, многие бизнесмены поспешили приобрести заветные патенты.

При применении патентной системы налогообложения индивидуальные предприниматели вправе не вести бухгалтерский учет, а также могут не применять ККТ при осуществлении наличных денежных расчетов или расчетов с использованием платежных карт.

Расчет суммы налога, подлежащего уплате, производится налоговым органом непосредственно в патенте и, соответственно, является понятным для налогоплательщика.

Таким образом, налицо преимущества применения патентной системы налогообложения в ее простоте, прозрачности, возможности применения по многим видам предпринимательской деятельности.

Какие виды деятельности попадают под действие патента для ИП?

Перечень видов предпринимательской деятельности, подлежащих налогообложению в рамках патентной системы налогообложения, ограничен. Чтобы узнать какие виды услуг подпадают под действие патентной системы налогообложения в конкретном субъекте Российской Федерации, необходимо ознакомиться с законом, регулирующим применение специального налогового режима в этом субъекте. В этом Вам поможет Классификатор видов предпринимательской деятельности, в отношении которых законом субъекта РФ предусмотрено применение патентной системы налогообложения (КВПДП), содержащий виды патентов для ИП и законы субъектов РФ, которыми предусмотрено применение патентной системы налогообложения.

Индивидуальные предприниматели, перешедшие на патентную систему налогообложения, освобождаются от уплаты трех налогов: НДС, НДФЛ, налога на имущество физических лиц.

Применять патентную систему налогообложения имеют право только индивидуальные предприниматели с доходом до 60 млн. руб., средняя численность наемных работников которых, по всем видам деятельности не превышает 15 человек. За них нужно продолжать платить страховые взносы в пенсионный фонд и фонд обязательного медицинского страхования. Индивидуальный предприниматель на патентной системе налогообложения обязан вести Книгу учета доходов.

Патент выдается с любой даты, на период от 1 до 12 месяцев включительно в пределах календарного года. Это означает, что патент на год можно получить только с начала года.

Налоговый период патента для ИП – один календарный год. Если патент выдан на срок менее календарного года, налоговым периодом признается срок, на который выдан патент. В случае прекращения предпринимательской деятельности, в отношении которой применялась патентная система налогообложения, до истечения срока действия патента, налоговым периодом признается период с начала действия патента до даты прекращения такой деятельности.

Ставка налога составляет 6% и не зависит от размера фактически полученного индивидуальным предпринимателем дохода, а определяется исходя из суммы установленного по каждому виду деятельности потенциально возможного к получению годового дохода, определённого законом субъекта РФ. Чтобы узнать сумму потенциально возможного к получению годового дохода и рассчитать сколько стоит патент для ИП, необходимо ознакомиться с законом, регулирующим применение специального налогового режима в этом субъекте Российской Федерации или воспользоваться калькулятором расчета стоимости патента для ИП, который представлен в данной статье.

Пример расчета стоимости патента, срок действия которого 12 месяцев:

где ПД – потенциально возможный к получению доход, 6% – ставка налога, СП – стоимость патента для ИП.

Рассмотрим размер стоимости годового патента на выполнение переводов с одного языка на другой без наемных работников в Ростовской области:

100000руб. * 6% = 6000руб.

Если патент выдан менее чем на год, например, патент ИП на 2016 год при переходе на ПСН с мая месяца:

(ПД / 12 месяцев * количество месяцев срока, на который выдан патент) * 6% = СП

(100000руб. / 12 * 8) * 6% = 4000руб.

Для перехода на патентную систему налогообложения необходимо не позднее, чем за 10 дней до начала применения патентной системы налогообложения подать соответствующее заявление – форма 26.5 1.

Заявление на патент можно подать одновременно с регистрацией ИП, либо не позднее чем за 10 дней до начала применения ИП патентной системы налогообложения (п. 2 ст. 346.45 НК РФ). При ведении ИП нескольких видов предпринимательской деятельности патент необходимо приобретать на каждый из видов деятельности отдельно. При осуществлении деятельности по месту жительства заявление подается в налоговый орган по месту жительства, а при осуществлении деятельности в субъекте РФ, в котором предприниматель на налоговом учете не стоит, ИП заявление на патент подает в любой территориальный налоговый орган этого субъекта РФ по своему выбору. Срок выдачи патента налоговым органом – 5 дней со дня подачи заявления на получение патента.

Индивидуальный предприниматель, перешедший на патентную систему налогообложения, производит уплату налога по месту постановки на учет в налоговом органе.

В случае если патент получен на срок до 6 месяцев:

– в размере полной суммы налога в срок не позднее срока окончания действия патента.

В случае если патент получен на срок от 6 до 12 месяцев:

– в размере 1/3 суммы налога в срок не позднее девяноста календарных дней после начала действия патента;

– в размере 2/3 суммы налога в срок не позднее срока окончания действия патента.

Чтобы продлить патент ИП на следующий год, необходимо в срок до 20 декабря текущего года подать заявление в территориальный налоговый орган. Патент оплачивается на реквизиты той налоговой инспекции, в которой он получен. Продление патента должно производится своевременно. Если патент не был уплачен в установленные сроки или сумма оплаты была меньше установленной, то ИП теряет право на применение патента. ИП, потерявший право на применение патента, переходит на ОСНО и вновь перейти на патентную систему налогообложения по этому же виду предпринимательской деятельности он сможет не ранее чем со следующего календарного года.

1. Если с начала календарного года доходы налогоплательщика от реализации, по всем видам предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, превысили 60 млн. рублей;

2. Если в течение налогового периода средняя численность наемных работников, по всем видам предпринимательской деятельности, превысила 15 человек;

3. Если налогоплательщиком не был уплачен налог в установленные сроки.

Заявление об утрате права на применение патентной системы налогообложения и о переходе на общий режим налогообложения форма 26.5-3 подается в налоговый орган в течение 10 календарных дней со дня наступления обстоятельства, являющегося основанием для утраты права на применение патентной системы налогообложения.

В случае прекращения предпринимательской деятельности, в отношении которой применяется патентная система налогообложения, снятие с учета осуществляется в течение 5 дней со дня получения налоговым органом Заявления о прекращении предпринимательской деятельности, в отношении которой применялась патентная система налогообложения форма 26.5-4.

1. Если Вы еще не зарегистрированы в качестве ИП, то читаем статью Самостоятельная регистрация ИП.

2. Скачиваем актуальный бланк заявления на получение патента форма 26.5-1 в формате PDF. Или рекомендуемую форму 26.5-1 заявления на получение патента для ИП, применяющих налоговую ставку в размере 0% (пониженную налоговую ставку, если такая установлена законом Вашего субъекта РФ).

3. Заполняем бланк, в этом Вам поможет образец заполнения заявления формы 26.5-1. Следуйте инструкциям в сносках.

Необходимая при заполнении формы 26.5-1 информация:

– адрес места жительства указывается в соответствии с паспортом;

– лист 3 заявления заполняется и распечатывается в обязательном порядке при осуществлении любых видов предпринимательской деятельности, кроме указанных в подпунктах 10, 11, 19, 32, 33, 45, 46 и 47 п. 2 ст. 346.45 НК РФ;

– листы 4, 5 заявления заполняются и распечатываются при осуществлении видов предпринимательской деятельности, указанных в подпунктах 10, 11, 32, 33 и 19, 45, 46, 47 п. 2 ст. 346.45 НК РФ соответственно;

– дата подачи заявления должна быть указана не менее, чем за 10 дней до даты начала действия патента.

4. Идем в налоговую инспекцию, взяв с собой паспорт, и подаем заявление инспектору в окошко регистрации. Получаем расписку в получении документов, представленных заявителем в регистрирующий орган.

5. Через неделю (5 рабочих дней) идём с паспортом и распиской в налоговую и получаем патент, а также просим реквизиты для оплаты патента.

6. Оплачиваем патент в случае если патент получен на срок до 6 месяцев:

– в размере полной суммы налога в срок не позднее срока окончания действия патента.

В случае если патент получен на срок от 6 до 12 месяцев:

– в размере 1/3 суммы налога в срок не позднее девяноста календарных дней после начала действия патента;

– в размере 2/3 суммы налога в срок не позднее срока окончания действия патента.

7. Ведём налолговый учёт доходов от реализации в книге учета доходов индивидуального предпринимателя, применяющего патентную систему налогообложения. Форма и порядок заполнения книги учета доходов утверждены Приказом Минфина России от 22.10.2012 N 135н.

Хотите подготовить заявление на получение патента ИП, но нет желания разбираться в тонкостях заполнения формы 26.5-1 и боитесь получить отказ? Тогда новый онлайн сервис по подготовке документов от нашего партнера поможет Вам подготовить заявление на получение патента ИП без ошибок за 1290 рублей. В стоимость входит проверка заявления юристом. Вы будете уверены, что документы подготовлены правильно, юрист вышлет Вам результаты проверки, рекомендации и замечания. Всё это в течение одного рабочего дня.

Патент ИП – все о патентной системе налогообложения

У нас есть видео на данную тему:

С официальными требованиями к получению патента ИП можно ознакомиться на сайте ФНС.

Вас также могут заинтересовать статьи: Регистрация ИП Изменения ИП Закрытие ИП Выписка из ЕГРИП Печать ИП Счет ИП

Ваши замечания и предложения по улучшению данной статьи оставляйте в комментариях.

Новая патентная система налогообложения в 2019 году для ИП: виды деятельности

Патентная система налогообложения в 2019 году применяется с обновленным дефлятором. В статье – новый расчет патентного платежа, все виды деятельности для ИП, бесплатные образцы документов, справочники, полезные ссылки.

Внимание! Для успешного применения патентной системы налогообложения каждому ИП понадобятся:

Есть документы и отчетность, которые обязательны для ИП на “патенте”. Программа БухСофт сформирует и заполнит их автоматически на актуальном бланке. Вам останется только скачать или распечатать документ из программы. Попробуйте бесплатно:

Оформить патент для ИП на 2019 год могут бизнесмены из регионов России, где патентная система (ПСН) законодательно разрешена к применению. Кроме того, дело, которым занимается предприниматель, должно быть прямо названо в статье 346.43 НК. При этих условиях патент для ИП на 2019 действует до тех пор, пока соблюдаются два лимита – по количеству наемных сотрудников, занятых в предпринимательстве на ПСН, и по сумме дохода от предпринимательства на ПСН по накоплению с начала года.

Ознакомившись с видами патентов для ИП на 2019, не забудьте посмотреть следующие документы, они помогут в работе:

Налоговый кодекс предусматривает работу на патенте для предпринимателей по ограниченному списку работ и услуг – всего 63 вида. К ним относятся:

- Услуги населению.

- Платный ремонт.

- Пассажжиро- и грузоперевозки.

- Розничная торговля.

- Общепит.

- Изготовление «народных» товаров.

Подробнее о предпринимательстве на патенте для ИП на 2019 год читайте в таблице 1.

Таблица 1. ИП патент: виды деятельности 2019

Конкретные виды бизнеса

Услуги для населения

уход за гражданами (больными, пожилыми)

передача в аренду помещений (нежилых и жилых), дач, земли

платный прием вторсырья

услуги в сфере производства

грузоперевозки водным транспортом

пассажироперевозки водным транспортом

Торговля в розницу

в помещениях под торговлю размером до 50 кв. м включительно

без помещений под торговлю, но стационарно

без помещений под торговлю и нестационарно

в помещениях размером до 50 кв. м включительно

без использования помещений

Производство товаров широкого спроса

предметов из кожи

Региональные власти вправе разрешить работу на ПСН для всех или только для некоторых видов предпринимательства из названных в Налоговом кодексе.

Сколько стоит патент для ИП в 2019 году – читайте далее.

Вести бизнес на патенте могут не все предприниматели, а только при выполнении следующих условий:

- В регионе, где предприниматель ведет бизнес, власти разрешили работать на ПСН.

- Вид бизнеса, который ведет предприниматель, подпадает под ПСН в соответствии с Налоговым кодексом и региональными нормативными документами.

- Среднее число наемных сотрудников у ИП не превышает лимит.

- Размер дохода предпринимателя от бизнеса, подпадающего под ПСН, не превышает лимит по накоплению с начала года.

- Бизнес ИП не связан с совместной деятельностью или с доверительным управлением.

Численность работников по патенту для ИП на 2019 год

Предприниматель может вести деятельность сам или привлекать наемный персонал (в т. ч. по договорам ГПД, например, подряда или поручения). Он вправе использовать ПСН, если средняя численность привлеченных работников не выше 15 человек. Численность считают не по всем видам деятельности индивидуального предпринимателя, а только по работе в рамках патентной системы. Среднюю численность определяйте за период, на который выдан патент. Например, если предприниматель совмещает ПСН с ЕНВД, в расчет берут только работников, которые заняты в патентной деятельности.

Патентная система налогообложения для ИП может быть использована, если бизнесмен не работает по 2 видам договоров:

- простого товарищества (о совместной деятельности);

- доверительного управления имуществом.

Только в этом случае предприниматель может перейти на ПСН.

Индивидуальный предприниматель вправе перейти на ПСН, если его доходы, рассчитанные с начала календарного года, не превысили 60 млн руб. Учитывают только те доходы, которые перечислены в статье 249 НК, по всем видам деятельности, по которым ИП переходит на патентное налогообложение.

Индивидуальный предприниматель обязан перейти на другую систему налогообложения, если в течение срока действия патента любое из этих условий будет нарушено. Например, установленный предел превысят его доходы или количество работников. На возможность использования ПСН не влияет форма расчетов с покупателями услуг. Также не важен источник оплаты. Поэтому ИП вправе получать как наличную, так и безналичную выручку. В том числе и из бюджетных средств.

С 2018г. переход с ПСН не ограничен какой-то определенной налоговой системой. Предприниматель, «слетевший» с ПСН, вправе посчитать налоги по любому из режимов:

ИП, который перешел на ПСН, не должен предоставлять налоговую декларацию по этому спецрежиму. Остальные декларации он предоставляет в общем порядке, если такая обязанность возложена на него законом. Например, когда он совмещает патент и ЕНВД. В этой ситуации он должен ежеквартально сдавать декларацию по ЕНВД.

Сколько стоит патент для ИП в 2019 году – онлайн-калькулятор ФНС

Проще всего рассчитать плату за патент с помощью онлайн-калькулятора федеральной налоговой службы. Его рабочая версия представлена в окне ниже:

онлайн-калькулятор ФНС по патенту

Чтобы начать расчет, нажмите кнопку «далее». В открывшемся окне задайте свое управление ФНС, муниципальную территорию и вид предпринимательства. После чего нажмите кнопку «Рассчитать».

Сколько стоит патент для ИП в 2019 году – расчет по формулам

При расчете налога по ПСН нужно учитывать:

- длительность периода, на который оформлен патент. Это может быть срок от 1-го до 12-ти месяцев;

- региональную налоговую ставку, с учетом норм Налогового кодекса;

- возможный доход за год, по местным законам для вида бизнеса ИП.

Причем количество и ассортимент услуг, работ, продукции на расчет налога не влияет. Налог за полный год можно рассчитать по формуле:

Налоговая ставка равна 6 процентам. Если ИП получает патент на срок, меньший чем 12 месяцев, налог определяют по формуле:

Размер годового дохода при ПСН устанавливают местные власти. Его утверждают на один год. Если власти не примут закон с доходом на очередной год, то будет действовать его прежняя сумма. Получать патент, который будет действовать с начала следующего года, лучше не раньше декабря текущего года. Только при таком варианте можно быть уверенным в том, что сумма налога, которую рассчитает инспекция, останется неизменной.

Установленные регионами потенциально возможные годовые доходы должны находиться в рамках максимального предела. Базовый уровень максимального дохода составляет 1 000 000 руб. Этот предельный размер подлежит ежегодной индексации на коэффициент-дефлятор.

В 2019г. этот коэффициент снова повышен – до 1,518. Все дефляторы для ПСН приведены в таблице 2.

Таблица 2. Потенциальный доход по патенту для ИП на 2019 год

В то же время местные власти вправе увеличивать верхний предел не более чем в три раза – по следующим видам деятельности:

- техническое обслуживание и ремонт автомобильного транспорта, машин и оборудования (подп. 9 п. 2 ст. 346.43 НК);

- перевозка грузов автомобильным и водным транспортом (подп. 10, 33 п. 2 ст. 346.43 НК);

- перевозка пассажиров автомобильным и водным транспортом (подп. 11, 32 п. 2 ст. 346.43 НК);

- медицинская деятельность и деятельность в области фармацевтики (подп. 38 п. 2 ст. 346.43 НК);

- услуги по проведению обрядов (подп. 42 п. 2 ст. 346.43 НК); ритуальные услуги (подп. 43 п. 2 ст. 346.43 НК).

Не более чем в 5 раз регионы могут увеличивать верхний предел дохода по любому виду деятельности, если такая деятельность ведется на территории города с численностью населения более 1 млн человек (подп. 4 п. 8 ст. 346.43 НК). Не более чем в 10 раз регионы могут увеличивать верхний предел дохода по таким видам деятельности, как сдача в аренду собственных помещений (дач, земельных участков), а также розничная торговля и услуги общепита (подп. 19, 45–47 п. 2, подп. 4 п. 8 ст. 346.43 НК).

Бухгалтерский учет при патентной системе можно вести в программе 1С и системах ей подобных.

Вычет – это определенная сумма, которая уменьшает налог в уплате в бюджет. С 2018г. индивидуальные предприниматели вправе заявить вычет на покупку ККТ. Сумма вычета – 18 000 руб. Чтобы воспользоваться им, нужно зарегистрировать ККТ в налоговой инспекции в период с 1 февраля 2017 года по 1 июля 2019 года. Для розничной торговли и общепита зарегистрировать ККТ нужно до 1 июля 2018 года.

Сумму налога при патентной системе уменьшают затраты на оплату:

- ККТ;

- фискального накопителя;

- программного обеспечения для ККТ;

- работ и услуг по настройке ККТ;

- модернизации ККТ;

Если у ИП есть несколько патентов, то вычет может уменьшать стоимость любого из них. Причем если сумма налога по одному патенту оказалась меньше вычета, то его остаток перенесите на другой патент.

Расходы на покупку и установку кассовой машины 18 000 руб. Налог по патенту 1 равен 14 000 руб., а по патенту 2 – 12 000 руб. Максимальный вычет – 18 000 руб. Расчет будет таким:

- налог по патенту 1 – 0 руб. (14 000 – 18 000), остаток вычета – 4000 руб.;

- налог по патенту 2 – 8000 руб. (12 000 – 4000), остаток вычета – 0 руб.

Если предприниматель применил вычет, то должен сообщить об этом в инспекцию. Для этого составьте специальное уведомление. Его форма законом не установлена. Поэтому он может быть оформлен в произвольном виде. В нем должны быть обязательные реквизиты:

- Ф. И. О. и ИНН предпринимателя;

- номер и дата патента, в отношении которого применяется вычет;

- модель и заводской номер ККТ;

- сумма расходов на ККТ.

Льготы по ПСН для предпринимателей Крыма и г. Севастополя

В Крыму и г. Севастополе в 2018 году действует ставка 4 процента. То есть меньше обычной ставки на 2 пункта. В этих регионах льгота дана всем индивидуальным предпринимателям на патентной системе. Налоговый кодекс предоставил право снижать ставку патентного налога властям Крыма и г. Севастополь.

Порядок уплаты налога зависит от срока, на который выдан патент. Если он выдан на срок до 6 месяцев (т. е. на срок от 1 до 5 месяцев включительно), перечислите налог одним платежом не позднее срока окончания действия патента.

В отношении патентов, выданных на срок от 6 до 12 месяцев, налог уплачивайте в два этапа:

- первый в сумме 1/3 стоимости – в течение 90 календарных дней после начала действия патента;

- второй на оставшуюся сумму – не позднее срока окончания действия патента.

Актуальный образец платежного поручения на перечисление первой части налога смотрите в окне ниже. Платежка на вторую часть налога заполняется аналогично. Оба документа можно бесплатно скачать:

Если предприниматель не перечислит налог вовремя, налоговая инспекция выставит требование на уплату недоимки, пеней и штрафа. Для индивидуальных предпринимателей, которые применяли ставку 0 процентов, но утратили это право, предусмотрены специальные сроки уплаты налога. Независимо от длительности патента выплатить его полную стоимость нужно до конца срока его действия.

Индивидуальный предприниматель занимается ремонтом одежды. Он ведет деятельность в Московской области. С 1 апреля по 31 декабря 2018 года ИП применяла патентную систему налогообложения. Основной вид деятельности «ремонт и пошив швейных, меховых и кожаных изделий». У предпринимателя 2 наемных работника.

Срок действия патента – 9 месяцев. Потенциально возможный годовой доход по виду деятельности «ремонт и пошив швейных, меховых и кожаных изделий» при наличии двух наемных работников установлен в размере 669 121 руб. (ст. 2 Закона Московской области от 06.11.2012 № 164/2012-ОЗ).

669 121 руб. × 6% : 12 × 9 = 30 110 руб.

Налог предприниматель перечислил так:

- первую часть – 10 037 руб. (30 110 руб. : 3) ИП перечислил 27 июня 2018 года.

- вторую часть – 20 073 руб. (30 110 руб. – 10 037 руб.) ИП перечислил 28 декабря 2018 года.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.