Сегодня предлагаем вашему вниманию статью на тему: "заявление по форме енвд-2 в 2019 году". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

ЕНВД-2. Заявление о постановке на учёт ИП как плательщика ЕНВД

Заявление по форме ЕНВД-2 позволяет индивидуальным предпринимателям перейти на форму налогообложения по вмененному доходу. Однако стоит помнить, что такой вариант доступен не во всех регионах РФ.

ЕНВД-2 (в отличие от отчетности по налогообложению вмененного дохода, которая подается раз в квартал) часто сдается лишь раз за все время существования ИП: сразу после открытия. Иногда перечень услуг постепенно расширяется — в таком случае следует уведомлять налоговую при помощи новой формы ЕНВД-2 о появлении новой деятельности. Помните, что в таком случае в заявления вносятся только те услуги, которые появились и не были перечислены ранее. Уже оформленные виды деятельности повторному описанию не подлежат.

Заявления по ЕНВД заполняются черной или синей шариковой ручкой печатными буквами (или, если речь идет об электронном документообороте — шрифтом Courier New, 18) с прочерками на месте каждого незаполненного поля. В одной ячейке должен — строго один символ, хотя Excel позволяет вбить несколько. Даже если незаполненным остается целый блок, в ячейках должны быть прочерки.

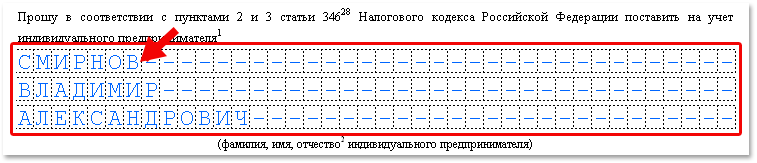

В графе “Прошу поставить на учет” указываем ФИО в полной форме в именительном падеже.

Неправильно: Осколову Анастасию Игоревну

Если ИП подает заявление собственноручно, блок про представителя заполнять не нужно. Если же документы передает доверенное лицо, то его ФИО вписываются в именительном падеже, а под ними указывается тип документа (например, доверенность), дающего право представлять ИП.

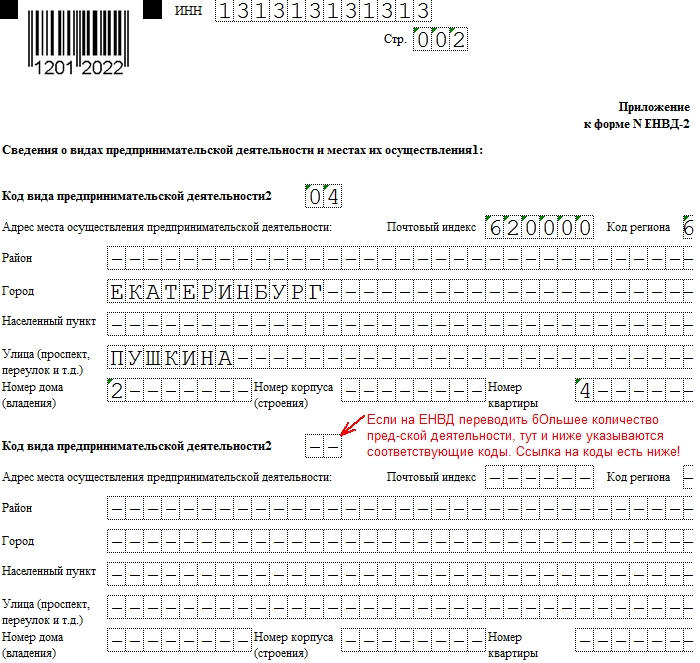

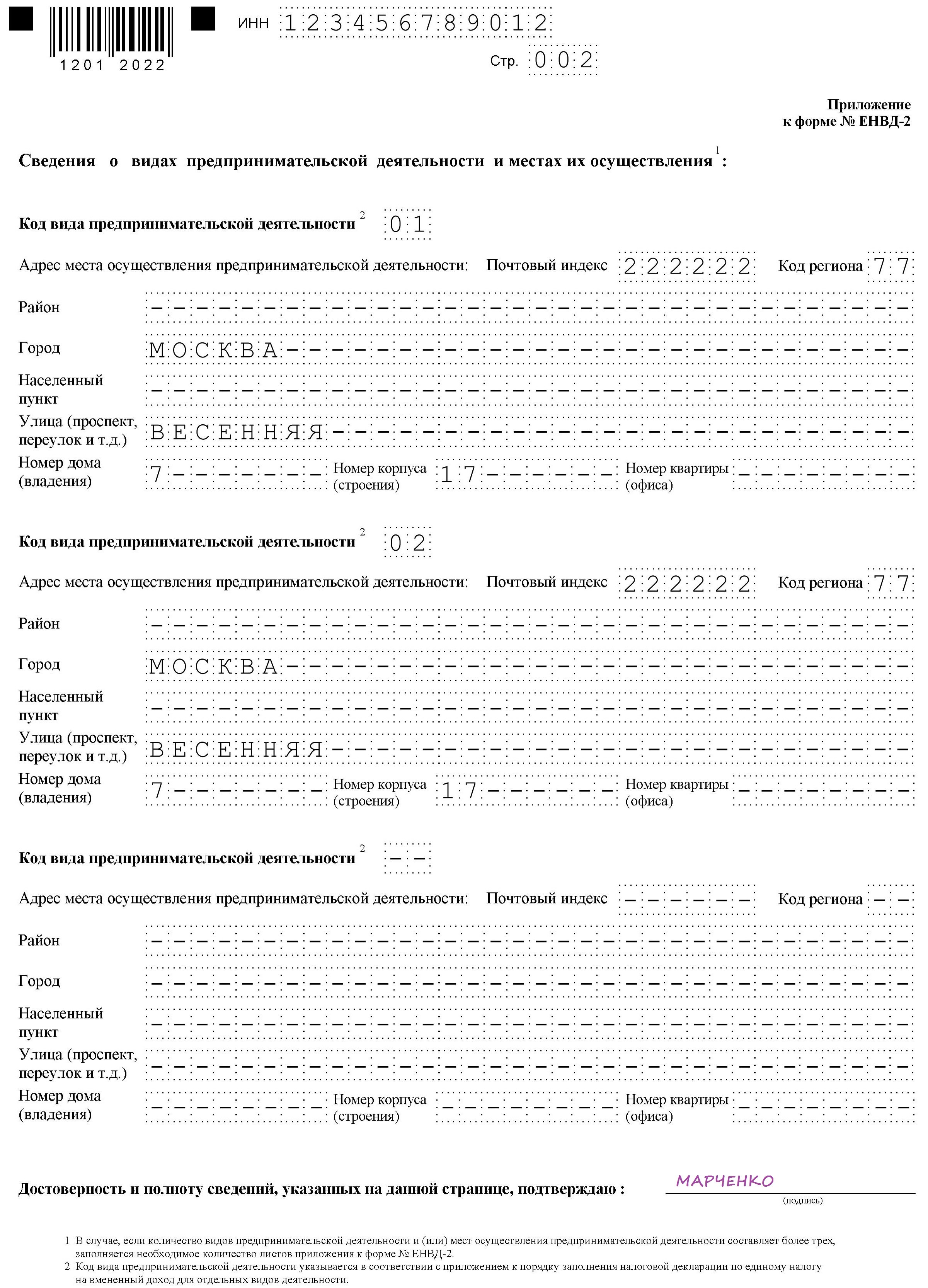

Как видно, форма предполагает представление 3 видов деятельности (заполняются в приложении). Если вы планируете переводить на ЕНВД большее количество услуг, то распечатайте вторую страницу дважды и прикрепите ее к уже заполненным, обозначив в шапке номер 003, а на странице один укажите, что приложение к заявлению представлено на 002 страницах.

Как и другие документы по “вмененке”, этот подается в течение 5 дней после начала деятельности. Форма ЕНВД-2 заполняется в 2 экземплярах, один из которых сдается в налоговую, а второй, с отметкой инспектора, остается у ИП.

Как и в случае с формой ЕНВД-1, данное заявление обычно подается по месту ведения деятельности.

Однако существует перечень услуг, которые подпадают под спецрежим налогообложения. К ним относятся:

- перевозки,

- рекламная деятельность,

- сдача в аренду земли и коммерческой недвижимости.

Если вы специализируетесь на чем-то из этого, то форму ЕНВД-2 надо подавать по месту регистрации. Допустим, что наше ИП ведет деятельность в Екатеринбурге, но зарегистрировано в Серове. Тогда, для спецрежима нужно везти форму в Серов. Если же наше ИП ведет торговлю (она не включена в спецрежим) в Екатеринбурге и Асбесте, то ЕНВД-2 будет подаваться в оба региона.

Заявление ЕНВД-2 подходит не для всех случаев “вмененки”. Есть следующие исключения:

- постановка на учет организации — для этого используется форма ЕНВД-1,

- снятие с учета видов деятельности — для этого нужны ЕНВД-3 и ЕНВД-4.

Отдельно напоминаем, что решение о переходе на ЕНВД принимает предприниматель. Регистрация деятельности в этом налоговом режиме не является обязательной.

Система налогообложения ЕНВД заключается во взимании налога не с фактического дохода, а со специально рассчитанного предполагаемого значения, которое определяется на основании специальных физических показателей (площадь торгового зала, количество транспортных средств, численность работников и т. п.). Право применения единого налога на вмененный доход имеют все индивидуальные предприниматели, отвечающие определенным условиям. Кроме того, необходимо, чтобы возможность применения «вмененки» была закреплена на местном уровне.

Так как «вмененка» разрешена не для всех видов деятельности, переход на нее, в соответствии с требованиями ст. 346.28 НК РФ , является добровольным. Выбрать этот режим ИП может непосредственно сразу после регистрации своего статуса в ФНС, а также во время осуществления деятельности. Для того чтобы сообщить о своем намерениии, ему необходимо заполнить и направить в орган налоговой службы России заявление. Этот документ следует оформлять на специальном бланке, который мы рассмотрим подробнее. Скачать бесплатно бланк заявления ЕНВД-2 (2017), а также образец заполнения можно будет в конце статьи.

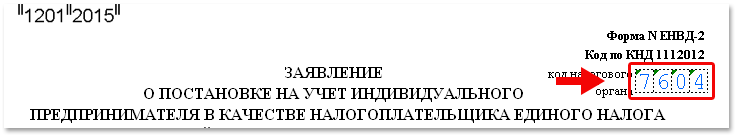

Для того чтобы избрать в качестве системы налогообложения ЕНВД, новому предпринимателю необходимо встать на налоговый учет в качестве плательщика по месту осуществления деятельности или нахождения объектов. После этого он в течение 5 рабочих дней с даты начала работы имеет право заявить в территориальную налоговую инспекцию по месту регистрации о своем желании применять этот налоговый режим. Для этого необходимо заполнить заявление установленной формы, которое можно на официальном сайте ФНС бесплатно скачать. Бланк ЕНВД-2 для ИП утвержден приказом ФНС России от 11.12.2012 № ММВ-7-6/ [email protected] и называется форма по КНД 1112012.

Каждый ИП может перейти на единый налог в середине налогового периода (календарного года) при условии его первоначального выбора или начале новой деятельности, разрешенной на «вмененке», например при открытии магазина, кафе или организации грузоперевозок. Алгоритм перехода и порядок заполнения бланка в этом случае не отличаются от предусмотренных для новых предпринимателей. Однако если ИП открыл новый объект налогообложения (например, магазин), а не начал вести новый вид деятельности (например, торговлю) в середине года, то он не имеет права перехода. Это право сохраняется только в случае совмещения с общей системой налогообложения. В любом случае ему потребуется образец заявления ЕНВД-2 для ИП 2019, который необходимо направить в ИФНС.

Заполнить эту форму, которая состоит всего из двух разделов, совсем не сложно. Главная сложность заключается в указании правильных кодов объектов налогообложения. Ведь налоговики хотят видеть в форме не ОКВЭД2, а значения из приложения к налоговой декларации по единому налогу. В этом перечне, к примеру, 01 означает «Оказание бытовых услуг», а 05 — «Оказание автотранспортных услуг по перевозке грузов».

Подробнее с ним можно ознакомиться в приложении № 5 к приказу ФНС России от 04.07.2014 № ММВ-7-3/ [email protected] (ред. от 19.10.2016). Всего таких кодов двадцать два.

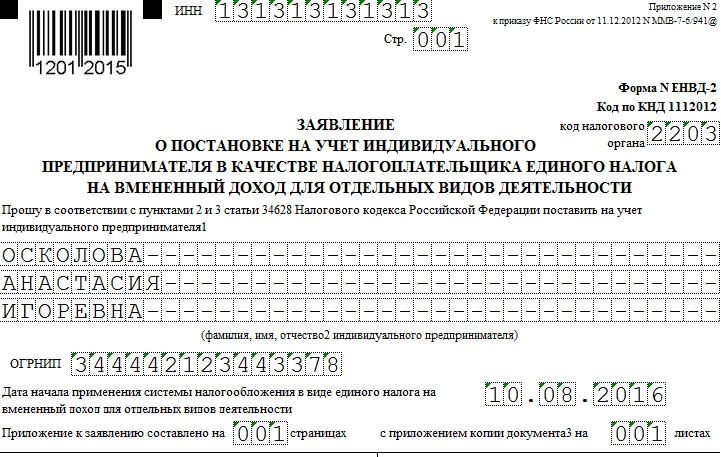

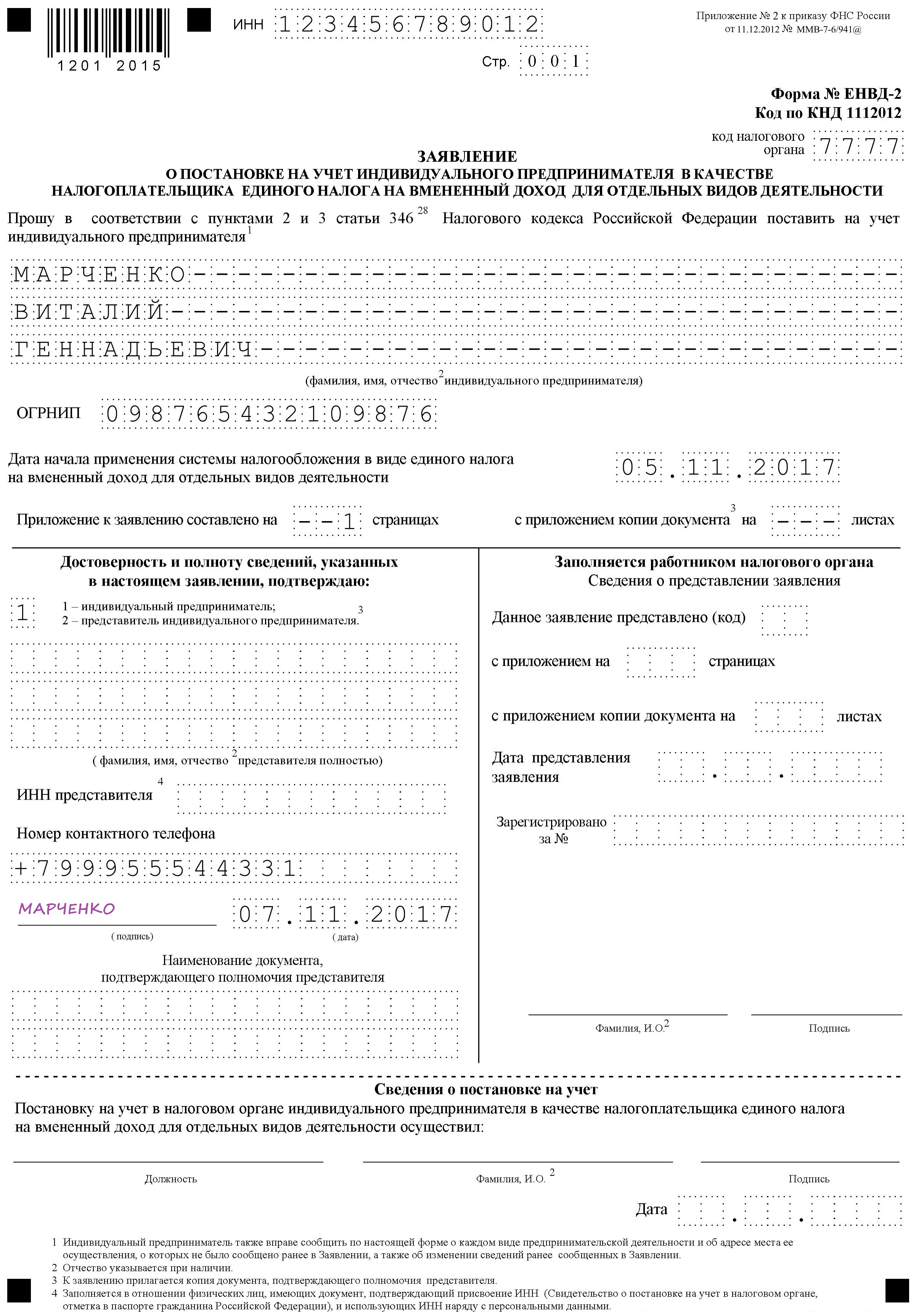

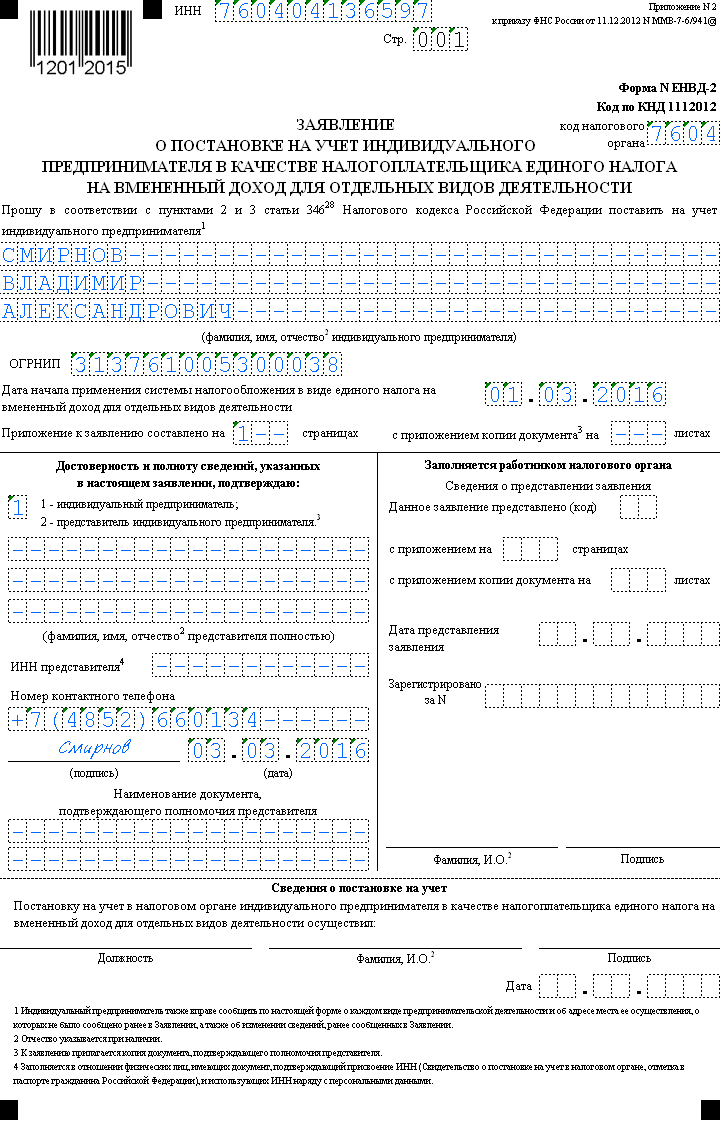

На титульном листе заявления нужно указать все данные ИП: Ф.И.О., ИНН и ОГРНИП, код налогового органа и дату начала применения ЕНВД.

В конце необходимо поставить личную подпись и дату заполнения.

На второй странице предусмотрены данные о видах деятельности. Их может быть несколько.

В течение 5 дней в ФНС будут рассматривать полученную заявку, после чего пришлют уведомление о постановке на учет в качестве плательщика на «вмененке». Это очень важный документ, ведь именно он служит доказательством о праве применять единый налог, а не ОСНО или УСН. Датой начала такого налогообложения должна являться дата, когда был составлен образец ЕНВД-2 (2017) формы заявки о регистрации в качестве плательщика.

Индивидуальный предприниматель, решивший применять специальный налоговый режим ЕНВД в отношении определенных видов деятельности, обязан встать на учет в налоговом органе в качестве плательщика единого налога ( п.2 ст.346.28 НК РФ ):

- по месту ведения предпринимательской деятельности или;

- по месту жительства.

Для этого подается заявление в течение 5 рабочих дней с момента начала применения ЕНВД ( абз.1 п.3 ст.346.28 НК РФ ). Для индивидуальных предпринимателей предназначена форма № ЕНВД-2, которая утверждена Приказом ФНС России от 11.12.2012 г. № ММВ-7-6/941@.

Заполняется заявление довольно просто. Причем сделать это можно:

- рукописным способом;

- на компьютере.

Если документ заполняется от руки, то для этого используется ручка с черными или синими чернилами. Текстовые данные пишутся заглавными печатными буквами. Поля, которые остались пустыми или не заполнены до конца, прочеркиваются посередине.

При электронном заполнении используется шрифт Courier New высотой 16 – 18 пунктов. В пустых ячейках (знакоместах) прочерки можно не проставлять.

Итак, Вы скачали заявление (формы № ЕНВД-2) в интернете или распечатали бланк на бумаге. Как действовать дальше?

Порядок заполнения страницы 001 заявления по форме № ЕНВД-2

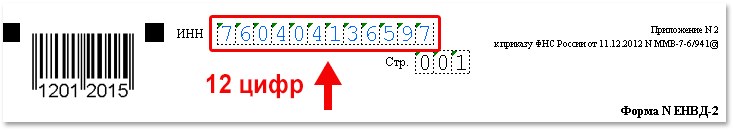

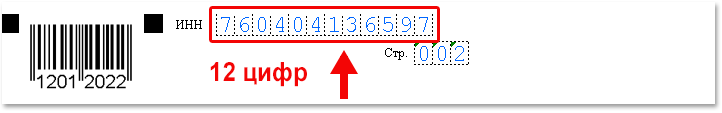

1. В поле «ИНН» указывается идентификационный номер налогоплательщика. Он присваивается человеку с рождения, один единственный раз и за всю жизнь не меняется.

Посмотреть идентификационный номер можно в свидетельстве о постановке на учет физического лица в налоговом органе. Если свидетельства Вы не получали или оно было утеряно, можно обратиться к сервису Федеральной налоговой службы или ИФНС по месту жительства.

Не забывайте, что ИНН у физического лица состоит из 12 цифр, поэтому пустых ячеек (знакомест) оставаться не должно.

2. В поле «код налогового органа» указывается четырехзначный код налогового органа, на территории которого ИП осуществляет «вмененную» деятельность ( абз.2 п.2 ст.346.28 НК РФ ). Если предприниматель занимается развозной и разносной розничной торговлей, оказывает услуги по перевозке пассажиров и грузов, или размещает рекламу на транспортных средствах, то встать на учет необходимо по месту жительства ( абз.3 п.2 ст.346.28 НК РФ ). Ниже в таблице перечислены коды налоговых инспекций Ярославской области. Также узнать код налогового органа, куда подается заявление, можно на сайте ФНС России .

Таблица 1 – Коды налоговых инспекций Ярославской области

3. Следующее поле «Прошу в соответствии с пунктами 2 и 3 статьи 346.28 Налогового кодекса Российской Федерации поставить на учет индивидуального предпринимателя» состоит из 3-х строк. В первой указывается фамилия, во второй – имя, в третьей – отчество индивидуального предпринимателя без сокращений.

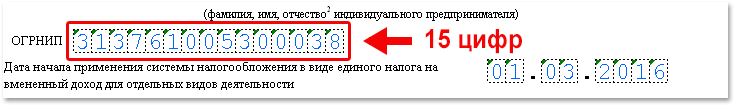

4. В поле «ОГРНИП» указывается основной государственный регистрационный номер ИП из 15 цифр. Его можно посмотреть в свидетельстве о государственной регистрации физического лица в качестве индивидуального предпринимателя.

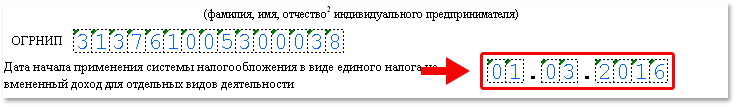

5. В поле «Дата начала применения системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» проставляется дата (день, месяц и год) начала применения спецрежима ЕНВД.

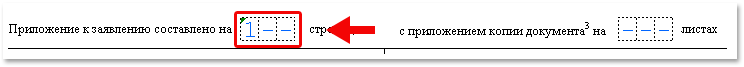

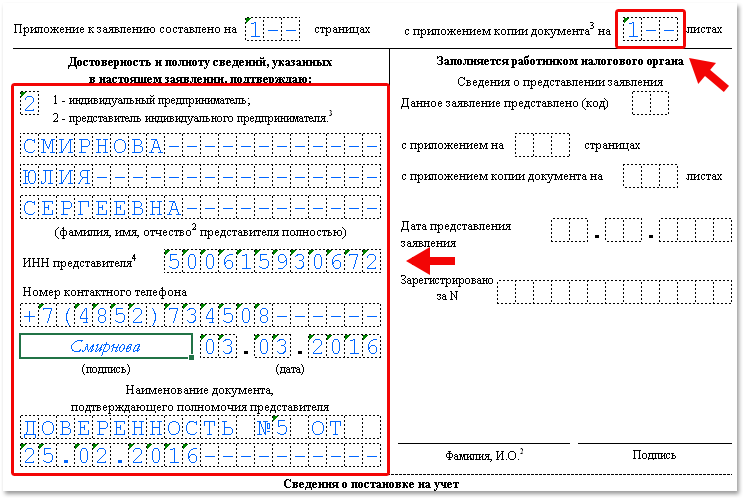

6. В поле «Приложение к заявлению составлено на» указывается количество страниц приложения к форме ЕНВД-2. Их может быть несколько: один, два, три и т. д., в зависимости от числа видов предпринимательской деятельности и (или) мест их осуществления, которые предприниматель пропишет в приложении.

7. Поле «с приложением копии документа на» проставляется количество страниц копии документа (доверенности), который подтверждает полномочия представителя ИП.

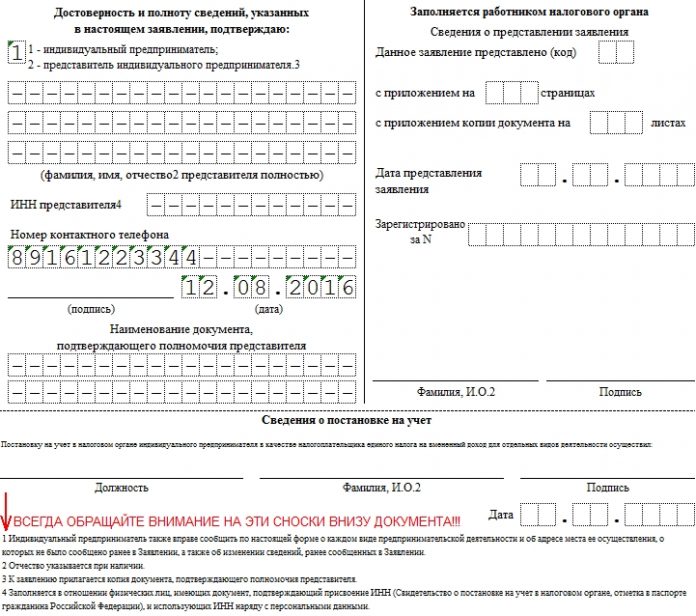

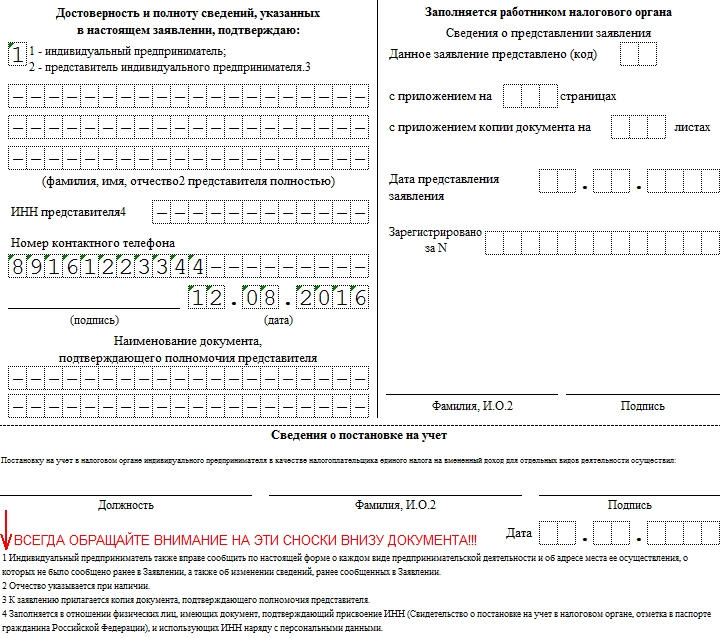

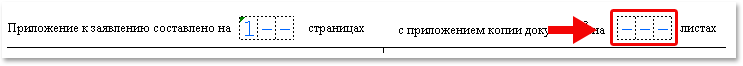

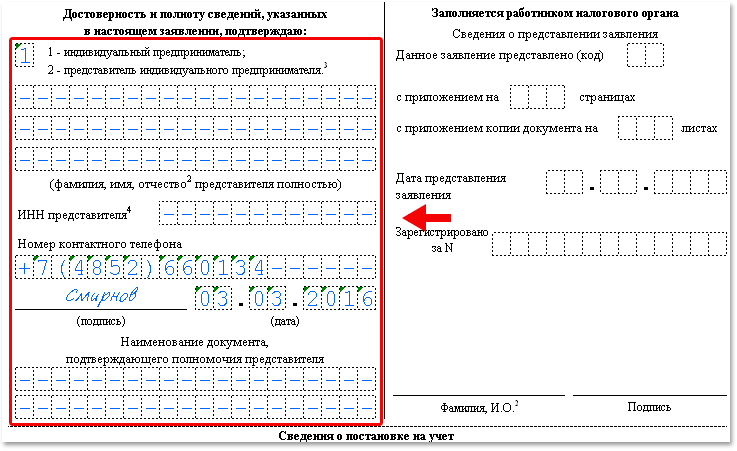

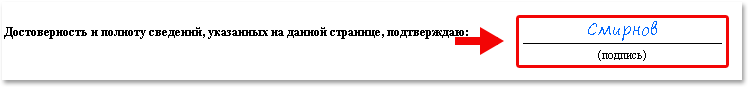

8. В разделе «Достоверность и полноту сведений, указанных в настоящем заявлении, подтверждаю» указываются несколько показателей.

В поле с кодом лица, которым представлено заявление, указывается:

- цифра 1 – если документ подан непосредственно индивидуальным предпринимателем;

- цифра 2 – если бланк передан в инспекцию доверенным лицом.

Во втором случае необходимо построчно заполнить данные представителя ИП в поле «фамилия, имя, отчество полностью». Также в поле «ИНН» указывается его ИНН (при наличии).

В поле «Номер контактного телефона» необходимо прописать номер контактного телефона с кодом города, по которому можно связаться с лицом, представившим заявление. Номер указывается без пробелов и прочерков.

Заявление подписывается в отведенном для этого месте. В поле «Дата» проставляется дата (день, месяц и год) когда было подписано заявление.

В поле «Наименование документа, подтверждающего полномочия представителя» указываются наименование и реквизиты документа, на основании которого представитель осуществляет свои полномочия.

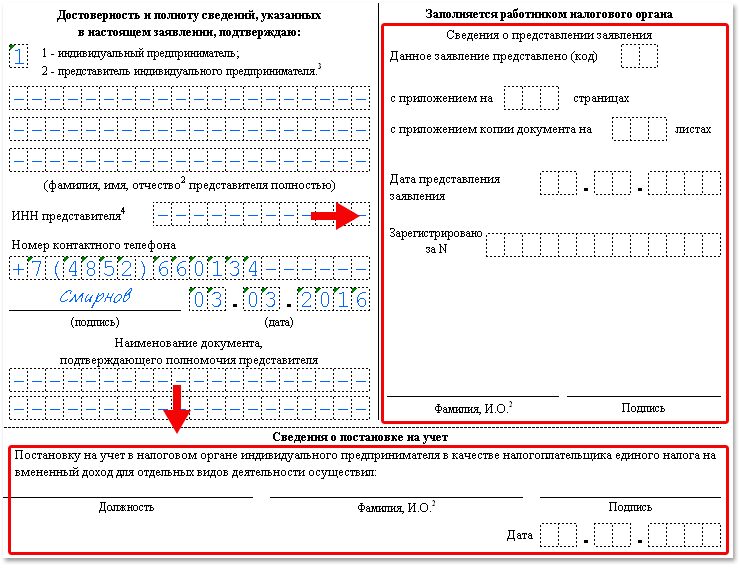

Образец заполнения полей раздела при подаче заявления уполномоченным лицом представлен ниже.

Разделы «Заполняется работником налогового органа» и «Сведения о постановке на учет» заполняются налоговым органом. В них предприниматель ничего не должен указывать.

В результате мы получили первую заполненную страницу заявления формы № ЕНВД-2.

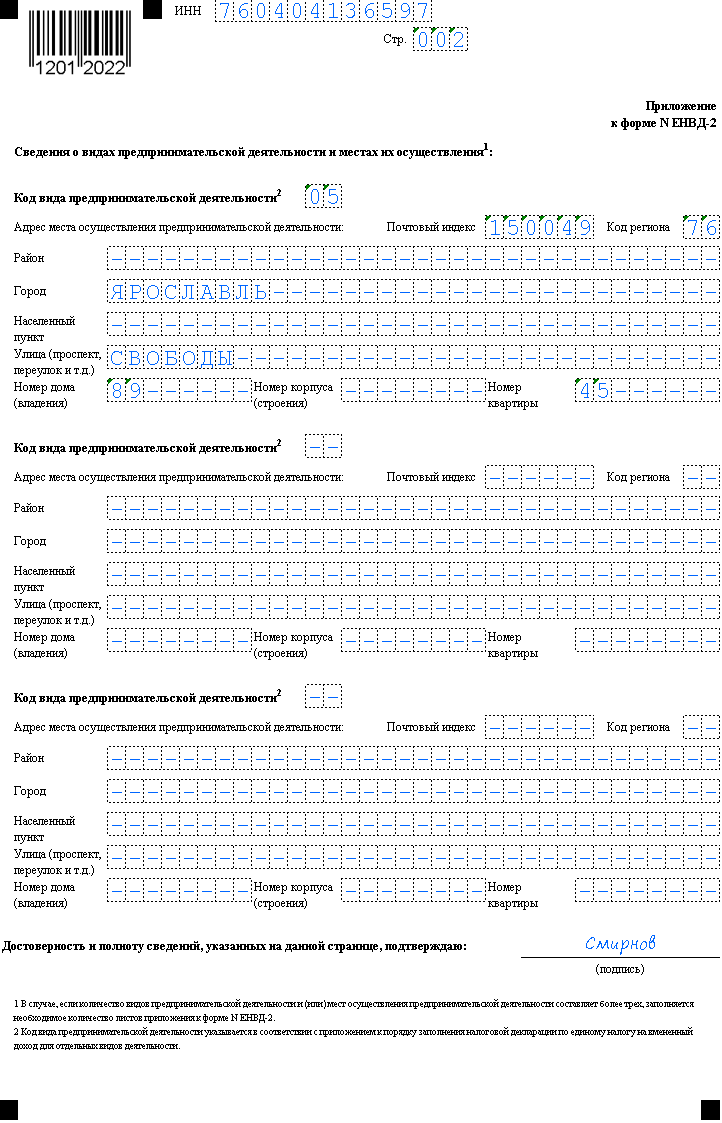

Порядок заполнения приложения к заявлению по форме № ЕНВД-2

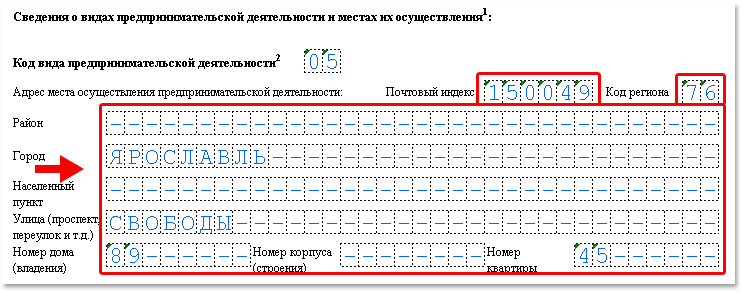

1. Как и на первом листе заявления в поле «ИНН» приложения указывается ИНН индивидуального предпринимателя, состоящий из 12 цифр.

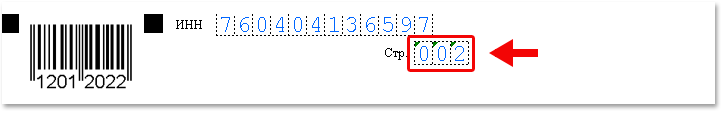

2. В поле «Стр.» проставляет номер страницы. Если это первое приложение, то порядковый номер страницы будет вторым и в поле соответственно указывается «002».

Далее заполняются виды предпринимательской деятельности, в отношении которых ИП решил использовать ЕНВД, и места их ведения.

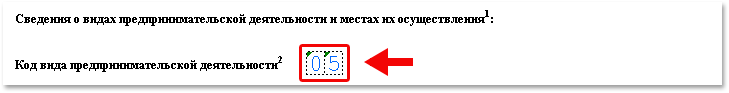

3. В поле «Код вида предпринимательской деятельности» проставляется код деятельности, которую ИП переводит на специальный налоговый режим. Узнать его можно из приложения № 5 к Порядку заполнения налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности (утв. Приказ ФНС России от 04.07.2014 г. № ММВ-7-3/353@) или в таблице ниже.

Таблица 2 – Коды видов предпринимательской деятельности

4. Указываются сведения об адресе ведения предпринимательской деятельности в специально отведенных для этого полях:

- почтовый индекс;

- код региона;

- район;

- город;

- населенный пункт;

- улица (проспект, переулок и т.д.);

- номер дома (владения);

- номер корпуса (строения);

- номер квартиры.

Цифровой код региона берется из справочника «Субъекты Российской Федерации» приложения № 2 к приложению № 9 (Приказ ФНС России от 11.12.2012 г. № ММВ-7-6/941@).

На одном листе Приложения к заявлению формы № ЕНВД-2 можно заполнить информацию лишь о 3-х видах предпринимательской деятельности и (или) местах их осуществления. Если требуется указать большее количество, берется необходимое число листов приложения.

5. В поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» заявитель (индивидуальный предприниматель или его представитель) ставит свою подпись.

В результате мы получили вторую заполненную страницу Приложения к форме № ЕНВД-2.

Скачать бланк заявления формы № ЕНВД-2 и образцы его заполнения можно ниже.

Заполнение заявления по форме № ЕНВД-2 с помощью программы «Налогоплательщик ЮЛ»

Заполнить заявление формы № ЕНВД-2 также можно с помощью специальных программ, одной из которых является программа «Налогоплательщик ЮЛ». Она позволяет

- автоматизировать процесс подготовки документов юридическими и физическими лицами в налоговую инспекцию;

- свести к минимуму то количество ошибок, которые налогоплательщики допускают при заполнении документов.

Программа находится на сайте Федеральной налоговой службы в свободном доступе. Порядок действий следующий:

1. Для скачивания наберите в адресной строке https://www.nalog.ru/rn77/program//5961229/ и перейдите по ссылке. Загрузите последнюю версию программы. На момент написания статьи это версия 4.46.4. Однако, если у Вас прежде не была установлена программа «Налогоплательщик ЮЛ», потребуется скачать версию 4.46 и прежде установить ее.

2. После успешной установки программы необходимо создать налогоплательщика и заполнить все необходимые реквизиты, которые в дальнейшем автоматически будут вставлять в отчетные формы и документы.

3. Далее переходим в раздел меню Документы / Иные документы для налоговых органов / Документы по учету налогоплательщика;

4. В открывшемся окне нажимаем иконку «Добавить», после чего из появившегося списка форм выбираем Заявление ф. № ЕНВД-2 (код 1112012);

.png)

5. Открывшийся бланк заявления уже содержит все основные данные по налогоплательщику (ИНН, ОГРНИП, код налогового органа, ФИО заявителя). Откорректировать их в самом документе не получится. Предприниматель заполняет лишь ячейки, которые выделены оранжевым и зеленым цветом, если они того требуют.

.png)

6. Ячейки, перечеркнутые посередине красной линией, заполняются автоматически после нажатия клавиши F5. При этом их также можно отредактировать вручную.

7. Страница приложения к заявлению заполняется очень легко с помощью справочников программы.

.png)

.png)

8. После выполнения 7-го этапа на странице 001 заявления в поле «Приложение к заявлению составлено на» необходимо нажать клавишу F5. При этом автоматически проставляется количество страниц заполненных приложений.

9. Проведите контроль документа с помощь соответствующей иконки.

10. Заполненное заявление можно сохранить в программе и (или) распечатать.

11. Теперь в окне «Список введенных документов по учету налогоплательщика» появилось сохраненное заявление формы № ЕНВД-2.

Полное или частичное копирование материалов запрещено. При согласованном использовании материалов прямая индексируемая ссылка на источник обязательна: Как заполнить заявление по форме № ЕНВД-2

Снятие с учета ЕНВД: как все сделать по закону в 2019

Прежде чем заняться вопросом снятия с учета ЕНВД, давайте разберемся что значит эта аббревиатура. Для мелких и средних предпринимателей с 2013 года была введена так называемая «вмененка». Это единый налог, который был вменен налогоплательщикам на предполагаемый доход.

То есть, предприниматель должен платить налог не на фактически полученный доход, а на предполагаемый или вмененный. Причем после уплаты такого налога фискальным органам уже не важно как на самом деле у вас обстоят дела, работаете вы себе в убыток или получаете огромную прибыль.

Сегодня предприниматель решает самостоятельно, какой системой налогообложения ему пользоваться. Но, что касается ЕНДВ, то эта система подойдет не всем. В отдельных случаях переходить на такую систему законодательство не разрешает. Нельзя самостоятельно перейти на ЕНДВ, если вы

- Платите большие суммы налогов в бюджет;

- Содержите столовую или другое место общественного питания в социальной сфере, а также в области здравоохранения или образования;

- Увеличили свой персонал до количества более сотни сотрудников за год;

- Владеете своей организацией совместно с другими организациями и доля их участия больше 25%;

- Сдаете в аренду заправки и газовые заправки.

Подробнее о всех нюансах данного налога можно посмотреть в Налоговом кодексе.

В случае прекращения коммерческой деятельности или при переходе на иную систему налогообложения коммерсанту нужно будет подать заявление на прекращение деятельности по данной системе. Такое заявление должно быть подано в налоговую в срок 5 дней после того, как было принято решение о закрытии предпринимательской деятельности или переходе на другой режим налогообложения.

В заявлении нужно будет указать дату закрытия вашей деятельности. Эта информация будет считаться вашей датой снятия с учета в налоговой по системе ЕНДВ. Это также относится и к ситуации, когда вы самостоятельно переходите на другой режим налогов или в случае, когда фискальные службы выносят решение о принудительном переходе.

Итак, вы работаете и исправно платите налоги по системе ЕНДВ. Но, приходит время, когда вам необходимо изменить свою систему платежей в бюджет. Рассмотрим подробно все причины, которые могут привести к таким изменениям.

- Вы самостоятельно решили перевести свой бизнес на другую систему налогообложения. В этом случае нужно будет подождать до начала года;

- Состав работающих сотрудников в вашей компании превысил 100 человек. Здесь за дату закрытия деятельности следует взять конечный день месяца, когда наступила такая ситуация;

- У вас изменилась структура уставного капитала. Это относится к различным организациям или предприятиям. Например, если изменения наступили в марте, то дату завершения работы в заявлении следует поставить 31 марта;

- Вы перестали предоставлять те услуги, которые попадают под ЕНДВ;

- Местные органы власти решили, что та деятельность, которую ведет ваше предприятие, больше не попадает под юрисдикцию данного налога.

Заполнить бланк заявления для налоговой нужно по специальной форме снятия ЕНДВ-3 или ЕНДВ-4.

- Бланки таких заявлений должны быть заполнены одинаковыми синими или черными чернилами и в одном экземпляре.

- Обязательное требование к написанию, это печатный шрифт. Если вы допустите ошибку при заполнении и попытаетесь исправить ее обычным корректором, такое заявление вам вернут обратно.

- Лучше всего распечатать бланк и заполнить его в спокойной обстановке, чтобы избежать ошибок.

- Следует помнить, что налоговый инспектор должен поставить свою визу на заявлении и именно эта отметка и будет служить датой подачи и приема заявления.

Если вы решили отправить письмо почтой, нужно отправлять его заказным письмом. В данном случае дата отправки будет считаться датой подачи заявления.

После этого у налоговой будет 5 рабочих дней для того, чтобы рассмотреть ваше заявление и принять по нему решение. Решение может быть положительным, и вас снимут с учета. Но возможно и появление вопросов. В этом случае, налоговый инспектор обязательно известит вас об этом.

Начнем с заполнения титульного листа заявления.

В верхней части указываем ИНН индивидуального предпринимателя. Следующей строкой заполняется код вашей налоговой, где вы стоите на учете. Вводим четырехзначный код. Если вы не знаете какие цифры нужно писать, поищите их в ваших регистрационных документах или позвоните в свою налоговую. Например, ИНН 770857654543, Код налоговой 5131.

Следующим вашим действием будет внесение своих фамилии, имени и отчества печатными буквами. Укажите свой ОГРНИП. Это 15-значный набор цифр, который тоже можно найти в своем регистрационном свидетельстве. Например, ИВАНОВ ИВАН ВАСИЛЬЕВИЧ, ОГРНИП 10077612376893

После этого выберите причину, из-за которой вы прекращаете свой режим налогообложения:

- «1» — если вы закрываетесь;

- «2» — в случае перехода на другую систему налогов;

- «3» — по причине невозможности использовать эту систему. К примеру, у вас много сотрудников;

- «4» — вы больше не предоставляете те услуги, которые попадают под данный налог.

- Далее ставим число, месяц и год завершения вашей работы, которая подлежит данному налогу. Например, 30.05.2019. Это заявление обязательно должно быть подано в течение пяти суток, после того как ваша работа прекратилась.

- Если данное заявление вы заверили самостоятельно, следует в поле «1» поставить прочерк, а также в графах с вашими инициалами и ИНН тоже ставим прочерк.

- Указываем свой или контактный телефон.

- Далее датируем документ и подписываем его. Например, контактный телефон 89105670943 дата 30.05.2019 Иванов.

- В том случае, когда документ заполняет представитель предпринимателя необходимо указать его фамилию, имя, отчество, ИНН, телефон, по которому можно будет передать информацию. Обязательно документ нужно подписать и поставить дату. Представитель обязан действовать на основании доверенности. Копию доверенности следует приложить к заявлению.

- Вторая страница заявления заполняется в том случае, когда вы снимаете с учета какой-то определенный род деятельности, который подлежит ЕНДВ.

- В верхней части также нужно указать свой ИНН, порядковый номер страницы. Затем пишем код, по которому велась деятельность.

- Укажите адрес, где осуществлялась предпринимательская деятельность, индекс и код региона.

В пустых клетках везде ставим прочерки.

Сдавать декларацию при снятии с учета с 2016 года начали с изменениями. Теперь при заполнении бланка не нужно указывать КБК. Также были удалены из второго раздела декларации коды ОКУН.

- Рассчитывать налог теперь тоже нужно по-другому. В частности, база, облагаемая налогом, рассчитывается также, как и раньше, учитывая показатели базовых доходов. А вот необлагаемые налогами сроки нужно показывать иначе.

- В третьем разделе теперь нет строки, которая объединяла базу для налогообложения.

- Если вы используете труд наемных работников, то теперь в декларации есть строка, которая указывает на наличие такого статуса.

- Кроме этого, добавилась графа, где должна быть отражена информация о собственных платежах предпринимателя.

Если по каким-либо причинам вы не смогли подать заявление на закрытие деятельности в пятидневный срок, то единый налог на вмененный доход вы обязаны уплачивать в полном объеме и вовремя.

- Нулевые декларации в этом случае невозможны, даже если вы не ведете никакой деятельности. Подача нулевой отчетности будет расценена налоговыми органами как сокрытие доходов. Это может обернуться очень большими неприятностями, вплоть до судебных решений.

- Законодательством предусмотрено наказание за то, что вы не подали вовремя заявление на снятие с учета по ЕНВД. Это штраф в размере 200 рублей.

Поэтому прежде чем закрыть свою деятельность или перейти с одной системы налогообложения на другую нужно взвесить все «за» и «против» и только потом принимать решения, дабы избежать излишних финансовых трат и нервных потрясений.

Процедура прекращения деятельности индивидуального предпринимателя на ЕНВД описана в этом видео:

Форма ЕНВД-2 необходима при постановке ИП на учет в качестве плательщика ЕНВД, образец заполнения

Если предприниматель собирается вести деятельность, попадающую под систему налогообложения ЕНВД, для правомерности ее применения необходимо зарегистрироваться в качестве налогоплательщика. Для этого необходимо подать заявление по форме ЕНВД-2, утвержденное правительством и действующее с 2013 года. Рассмотрим пример заполнения и в конце статьи бесплатно выложены образцы бланков для скачивания в формате Pdf и Excel.

Сверху листа записывается ИНН предпринимателя и номер страницы в формате «001», далее проставляется код налоговой, в которую ставится на учет, состоит из 4 цифр. Его можно узнать в регистрационных документах или же воспользоваться сервисом на официальном сайте nalog.ru, перейдя по ссылке.

Следом заполняем ФИО предпринимателя полностью, без сокращений, как указано в паспорте или другом документе подтверждающем личность или по тем данным которые подавали при регистрации ИП. Заполняем как в примере, на каждой новой строчке.

Ниже указываем ОГРНИП, как отмечено в свидетельстве о регистрации. Далее прописываем день возникновения деятельности по единому налогу, это же число будет указано в документах, как дата начала работы.

Указываем количество листов в заявлении, их будет минимум 2, проставляем в таком виде «2–» и указываем сколько в общем приложено подтверждающих страниц, если их нет, то ставим прочерк.

Если форму подписывает сам предприниматель, то вносим значение «1», в поле ФИО и ИНН ставим прочерки и указываем контактный телефон для связи с вами. Проставляем дату утверждения и подпись.

Если форма подписывается доверенным лицом, то необходимо указать полное ФИО, как в паспорте, записываем сверху вниз в каждой строке, пустые клетки заполняем прочерком. Далее вносим ИНН представителя, контактный номер телефона, подпись и дату утверждения формы. Ниже впишите данные доверенности, ее же нужно приложить в качестве подтверждающего документа.

Вверху опять вносите ИНН предпринимателя, номер страницы будет записан в формате «002». После внесите код вида деятельности, его нужно взять в правилах заполнения формы, Приложении 5.

Ниже указываем адрес расположения, где будет фактически осуществляться хозяйственная деятельность, как в указанном примере. Код региона возьмите в соответствии с Приложением 6.

Заявление ЕНВД-2 скачать в формате Pdf.

Заявление ЕНВД-2 скачать в формате Pdf.

[us_separator size=”small” thick=”2″ color=”primary”]

Коэффициент K1 и К2 для ЕНВД на 2018-2019 годы устанавливается органами федеральной и муниципальной власти городов и районов в пределах субъекта РФ соответственно. О размере коэффициентов К1 и К2 для расчета вмененного налога и нюансах их применения вы узнаете из материалов нашей рубрики «Коэффициенты ЕНВД (К1 и К2)».

ЕНВД — специальный налоговый режим, введенный в 1998 году. Перейти на вмененку предприниматели и организации могут по собственному желанию. Принудительный характер спецрежим перестал носить в 2013 году.

Сейчас для перехода на вмененку фирма должна соответствовать ряду критериев, установленных гл. 26.3 НК РФ. Есть ограничения по размеру компании, числу сотрудников, виду деятельности и некоторым другим.

Вмененку выбирают из-за простоты учета и отчетности: вести бухучет (для ИП), сдавать сложные декларации по налогам — НДС, НДФЛ, на прибыль, поскольку от уплаты этих налогов вмененщик освобожден. С июля 2018 года все вмененщики, за редким исключением, обязаны работать с онлайн-кассой.

Единый налог рассчитывается исходя из физических показателей вмененной доходности бизнеса, налоговой ставки и коэффициентов по ЕНВД.

Коэффициенты ЕНВД определяются по-разному: коэффициент К1 для ЕНВД на 2018-2019 годы (коэффициент-дефлятор), как и на предшествующие годы, устанавливает Минэкономразвития, а размер коэффициента К2 для расчета ЕНВД нужно искать в местных законодательных актах.

В чем экономический смысл коэффициента-дефлятора К1 для исчисления вмененного налога? Необходимость использования коэффициентов ЕНВД обусловлена самой природой налога: платеж в бюджет рассчитывается не с реального дохода компании, а с вмененного — то есть с того, который, по мнению чиновников, предположительно получит фирма в отчетном периоде. Сам размер вмененного дохода для каждого вида деятельности законодатели не меняют, предпочитая регулировать нагрузку на бизнес и налоговые поступления путем изменения коэффициентов К1 и К2. Коэффициент К1 увеличивает налог «вмененщика», учитывая инфляционные процессы. Для расчета ЕНВД коэффициент-дефлятор К1 ежегодно определяется в соответствии с приказом Минэкономразвития.

Коэффициент К1 для ЕНВД на 2019 год, так же, как и для предшествующих лет, устанавливается единым для всей территории России. Применение коэффициента-дефлятора обязательно для всех плательщиков ЕНВД.

Значение коэффициента-дефлятора на 2018 год для ЕНВД установлено в размере 1,868. Подробнее о его величине можно узнать здесь.

Значение коэффициента-дефлятора на 2019 год установлено в размере 1,915. Как его применять в 2019 году, читайте в материале “Коэффициенты-дефляторы для расчета ЕНВД за 1 квартал 2019 года”.

Если коэффициент К1 действует по всей территории Российской Федерации, то коэффициент К2 устанавливают местные законодательные власти — чиновники муниципальных районов, городских округов и органы государственной власти Москвы, Санкт-Петербурга и Севастополя. В отличие от К1 коэффициент К2 используется по-другому — для уменьшения суммы налога к уплате. В разных регионах одна и та же деятельность может приносить разную прибыль собственнику, поэтому равномерное взимание одинаковой суммы налога несправедливо. Чтобы поддержать бизнес на вмененке, муниципальные законодатели используют К2 как инструмент регулирования налогового бремени.

В каком размере чиновники могут устанавливать коэффициент К2, читайте в статье «Что нужно знать о коэффициенте К2».

Поскольку коэффициент К2 для расчета ЕНВД устанавливают муниципальные власти, информацию о его размере не всегда легко найти. В целях применения ЕНВД коэффициент-дефлятор К2 на 2018-2019 годы может варьироваться в диапазоне от 0,005 до 1 (п. 7 ст. 346.29 НК РФ).

Где можно узнать К2 для своего бизнеса, расскажет этот материал.

Корректирующий коэффициент базовой доходности К2 чиновники не придумывают самостоятельно, а используют для его расчета законодательно утвержденные алгоритмы.

Подробнее о том, какие факторы учитываются при обосновании размера К2 для ЕНВД, читайте здесь.

Муниципальные органы власти обязаны утвердить коэффициент К2 для целей расчета ЕНВД до начала нового календарного года. В противном случае в новом году продолжают действовать старые его значения. В течение года законодатели не могут поменять размер дефлятора в сторону увеличения, так как это ухудшит положение налогоплательщиков.

Наша рубрика «Коэффициенты ЕНВД (К1 и К2)» всегда сможет предложить вам актуальные сведения о данных коэффициентах, информацию о новых разъяснениях Минфина и полезные для «вмененщика» статьи о порядке расчета налога.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)