Сегодня предлагаем вашему вниманию статью на тему: "3 программы кредитования сбербанка для индивидуальных предпринимателей". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Для индивидуальных предпринимателей решение вопросов открытия, расширения и развития своей деятельности неразрывно связано с поиском денежных источников. Сегодня кредиты для бизнеса для ип, которые предлагает Сбербанк, пользуются высоким спросом у бизнесменов. Кредит для ИП в Сбербанке, представленный различными программами (кредит для ип под залог и др.), значительно расширяет возможности индивидуальных предпринимателей.

Низкие процентные ставки для индивидуальных предпринимателей являются одним из преимуществ банковского учреждения.

Есть также и другие выгоды при получении кредита для ИП в Сбербанке:

- возможность беззалогового займа (кредит для ИП без залога);

- ставки от 11,8 % в год;

- нет комиссии за выдачу средств;

- сроки до 10 лет;

- учет специфики бизнеса;

- нет комиссии за досрочное погашение;

- займ на развитие бизнеса;

- отсрочка на погашение основной части задолженности;

- высокий уровень защиты от мошеннических действий.

Программы для индивидуальных предпринимателей в Сбербанке

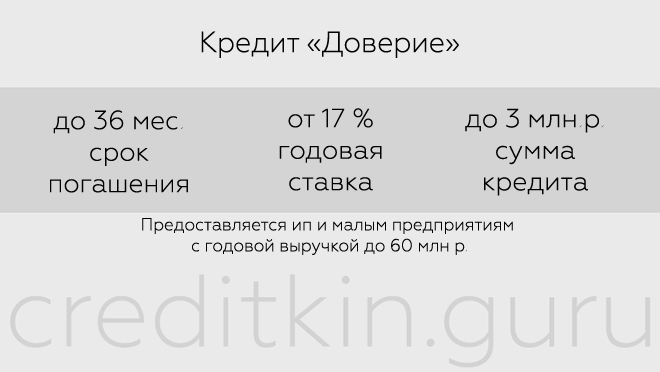

- Программа «Доверие» – это кредит от Сбербанка для ИП без поручителей и без залога на развитие бизнеса и текущие потребности. Рассчитывать на получение этого займа может предприниматель, у которого объем выручки в год не превышает 60 млн. рублей. Кредит на развитие ИП выдается на 36 месяцев под 19,5 % годовых, а максимальная сумма кредита составляет 3 млн. рублей.

- Программа «Экспресс под залог» – кредит на развитие бизнеса для ИП под залог недвижимости или оборудования. Заявка на получение кредита рассматривается быстро. Размер суммы заемных средств увеличен, а также нет необходимости подтверждать целевое использование средств. Этот кредит для ИП в Сбербанке выдается на срок до 36 месяцев под 16-23 %. Сумма займа в пределах 300 тыс. – 5 млн. рублей.

- Займ наличными для расчетов с контрагентами. Индивидуальный предприниматель может взять кредит в Сбербанке для ИП наличными в сумме до 1 млн. рублей с возможностью повторного обращения для выдачи займа. Предприниматель должен предоставить залоговое обеспечение (недвижимость, транспортные средства, оборудование), а также подтвердить целевое применение выданных банком денежных средств. Такой кредит выдается в среднем на срок до 5 лет.

Чтобы получить кредит для ИП в Сбербанке, индивидуальный предприниматель должен отвечать таким требованиям:

- возраст 21-70 лет;

- российское гражданство;

- годовая выручка не должна превышать 400 млн. рублей;

- открытый расчетный счет в Сбербанке;

- работать минимум год (непроизводственные компании) и минимум два года (производственные компании).

Для получения займа индивидуальному предпринимателю нужно заполнить анкету-заявку, а также нужно знать, какие документы на кредит для ИП необходимо предоставить. Пакет документов на получение кредита для ИП в Сбербанке нужно предоставить в таком порядке:

- учредительную и регистрационную документацию индивидуального предпринимателя;

- финансовую отчетность за требуемый период;

- документы, характеризующие хозяйственную деятельность фирмы;

- паспорт и ИНН;

- справку про оплату налогов;

- выписка из ЕГРИП;

- лицензию на ведение конкретного вида деятельности (при их наличии);

- выписку банковского счета, подтверждающую движения по нему.

Перечень документов для получения кредита в Сбербанке для ИП может изменяться. Актуальный список документов уточняйте на момент подачи заявки на кредит в ближайшем отделении банка.

В том случае, когда для выдачи индивидуального займа привлекается поручитель, он должен предоставить не только документ, который подтверждает его личность (паспорт), но и документ, подтверждающий его доходность.

Поручителями могут выступать субъекты Российской федерации, банки, владельцы других компаний, корпорация по развитию малого и среднего предпринимательства федерального значения, фоне поддержки малого бизнеса.

Что касается залога по кредиту для индивидуального предпринимателя, то это может быть:

- недвижимость, транспортное средство, на приобретение которых берутся деньги в банке;

- оборудование;

- ценные бумаги;

- различные ТМЦ.

Чтобы получить кредит в Сбербанке для ИП, нужно обратиться в один из офисов банка, оформить заявку на официальном сайте или позвонить по телефону. После обращения специалист ознакомит вас с тарифами и подскажет, какой требуется пакет документов.

Во время посещения банка нужно будет заполнить анкету на выдачу денежных средств и передать на проверку пакет документов.

После проверки документации банк вынесет решение: выдать деньги или отказать в их предоставлении. Также сотрудник банка имеет право запросить какие-то дополнительные документы, которые могут подтвердить платежеспособность предпринимателя.

Основной причиной отказа в предоставлении заемных средств индивидуальному предпринимателю – его ненадежность с точки зрения кредитного комитета банка. Как правило, такое решение принимается, если бизнесмен не может предоставить банку достаточное обоснование ликвидности своего бизнеса на открытие или развитие которого ему требуются кредитные средства. Именно поэтому предпринимателю так важно грамотно составить бизнес-план.

Чтобы избежать отказа банка в выдаче денег, индивидуальному предпринимателю следует предоставлять исключительно достоверные сведения.

Поводом для отказа может быть и плохая кредитная история. Выходом в данном случае может быть оформление залога (недвижимость, транспортное средство или любое другое ценное имущество).

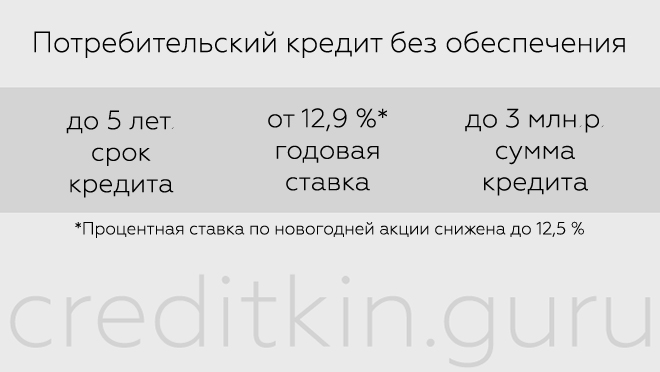

Если же индивидуальному предпринимателю отказано в предоставлении денежных средств на открытие или развитие бизнеса, он всегда может оформить потребительский кредит как частное лицо. Конечно, процентная ставка будет выше, но условия и пакет документов намного меньше.

Кредит начинающим индивидуальным предпринимателям в Сбербанке — это сегодня самый быстрый и понятный механизм подачи и рассмотрения заявок на получение займа. Кредит для ИП в Сбербанке без залога и поручителя и другие программы банка позволяют бизнесменам расширить свою деятельность в короткие сроки и на самых выгодных условиях.

Сбербанк предлагает лучшие программы кредитования для индивидуальных предпринимателей на российском рынке. Есть залоговые и беззалоговые варианты, каждая ситуация всегда рассматривается индивидуально. Процентная ставка может быть стандартной от 15.5% или более лояльной. Максимальный срок действия программ – 3 года, но есть возможность рассмотрения других вариантов. Пакет документов от предпринимателя требуется стандартный, подать его можно в формате онлайн, сэкономив время при оформлении заявки. Запросы рассматриваются в течение 3-8 дней или раньше в зависимости от особенностей программы. Есть возможность досрочного погашения, но она бесплатная не всегда.

Кредиты Сбербанка для ИП в 2018 году доступны залоговые и беззалоговые. Программы поддержки малого бизнеса рассчитаны на предпринимателей и организаций с годовой выручкой на сумму до 60 млн. рублей и 60-400 млн. рублей. Цель – развитие бизнеса, контроля за расходом средств нет, их можно тратить на решение любых текущих задач.

Кредит в Сбербанке для ИП без залога позволяет получить деньги «на доверии». Программа так и называется «Доверие», она рассчитана на собственников бизнеса, ежегодный доход по которому составляет до 60 млн. Чтобы оформить займ, нужно подать обращение в ПАО Сбербанк, предоставить документы и дождаться окончания проверки. Если все будет хорошо, вам выдадут деньги. Кредитные специалисты проводят комплексный анализ добросовестности и платежноспособности заемщика, анализируют его финансовое поведение в прошлом.

Сбербанк на развитие бизнеса дает также залоговые кредиты. Программа реализуется при государственной поддержке, предполагает сниженные процентные ставки. Льготные условия кредитования предоставляют предпринимателям широкие возможности в плане доступности кредитных средств и долгосрочных инвестиций. Особенности программ:

- сумма до 1 млрд. рублей;

- цели – покупка основных средств производства, работы по реконструкции, модернизации, запуску новых проектов, пополнению оборотных средств;

- ставка 9.6-10.6 %;

- сроки – индивидуально, по льготным ставкам не более 36 месяцев.

Обеспечение – согласно условиям конкретного продукта кредитования, включая привлечение гарантий МСП.

Чтобы оформить кредит, заявителю нужно иметь реальный действующий бизнес, сроки официальной регистрации которого составляют не менее полугода, для некоторых продуктов он увеличен до 12 месяцев. Также клиент обязательно должен иметь расчетный счет – если его нет, он открывается после одобрения заявки. Стандартно рассмотрение запроса занимает не более 3 рабочих дней.

Важно. Сбербанк выдает деньги с разным обеспечением. Например, если вы будете брать займ на покупку транспорта, то этот транспорт выступит в роли объекта залога.

По целевым кредитам с разными видами обеспечения предусматриваются лояльные процентные ставки. Основные виды залога:

- автомобили;

- оборудование;

- недвижимость;

- поручительство третьих лиц, организаций.

В качестве залогового обеспечения можно предоставлять не только имеющуюся в собственности недвижимость, но и ту, которую вы приобретаете с привлечением заемных средств.

Одобрение заявки возможно только после предоставления клиентом полного пакета документов. В него входят:

- паспорт;

- заполненная анкета;

- СНИЛС (если есть);

- регистрация (если есть);

- свидетельство из налоговой;

- разрешение на ведение определенных видов хозяйственной деятельности;

- документы на право пользования определенными помещениями;

- бизнес-отчетность и подтверждение налоговой об уплате взносов.

Нужно будет предоставить уставные документы – для ИП это выписка из ЕГРИП, для организаций свидетельство о регистрации и актуальный устав. Банк может потребовать протоколы собраний – эту информацию дополнительно сообщит менеджер. Предоставляются строго оригиналы документов.

Чтобы взять кредит в Сбербанке, представителю малого бизнеса нужно:

- Выбрать программу, цель, срок и сумму.

- Сравнить разные условия, ставки.

- Загрузить документы.

- Подать онлайн-запрос.

- Дождаться ответа из банка.

Срок рассмотрения заявки для стандартных программ составляет 3 рабочих дня, для остальных – до 8 дней. Обязательно предоставление полного пакета документов, иначе процесс затянется.

На решение по кредиту влияют такие факторы как наличие кредитной истории, залога, поручителей, рейтинг заявителя, который выступает в роли заемщика. Компании, физические лица индивидуальные предпринимали, у которых кредитной истории нет, оформить займ могут – Сбербанк лояльно относится к таким клиентам. Если решение об отказе было принято скоринговой системой, сотрудник не может повлиять на него. Попробуйте уточнить у менеджера причины отказа – это поможет скорректировать их в будущем, подать заявку повторно и получить одобрение.

Важно. При просрочках в прошлом взять кредит ИП будет сложнее, но реально. Для этого нужно сначала исправить кредитную историю другими займами (например, кредитками или МФО).

Кредит в Сбербанке ИП могут получить на условиях, указанных в таблице. Цели:

- покупка транспорта, недвижимости;

- текущие расходы;

- заказ оборудования;

- финансирование контрактов.

Чтобы узнать решение по заявке, никуда звонить и ехать не нужно – вы получите его на указанный адрес электронной почты или контактный номер телефона. Внимательно проверяйте корректность введенных данных при оформлении заявки. Досрочное погашение возможно, оно бывает платным и бесплатным. Точные условия сотрудничества зависят от выбранной программы.

Сбербанк дает кредиты для малого бизнеса с годовой выручкой до 60 млн. рублей для развития бизнеса или на погашение других займов. Ставка по рефинансированию составляет 15.5%.

Кредитование бизнеса в Сбербанке: условия для предпринимателей

ПОДАТЬ ЗАЯВКУ НА КРЕДИТ И БЫСТРО УЗНАТЬ РЕШЕНИЕСбербанк предлагает 10 основных кредитных программ для малого бизнеса. Как взять кредит для ИП в Сбербанке, какую программу выбрать – все особенности и возможности финансирования своего дела рассмотрим далее в статье.

Обзор программ Сбербанка по кредитам малому бизнесу: условия и ставки

Сбербанк России в 2018 году кредитует на развитие малого бизнеса без залога и под залог недвижимости, оборудования или товаров. Наличие обеспечения – это первый критерий, который стоит учесть при выборе кредита.

Без обеспечения Сбербанк кредитует предпринимателей, бизнес которых работает более года и приносит прибыль.

Программа позволяет получить «доверительный» кредит, не оформляя залог, для бизнеса, доход от которого за год не превышает 60 млн рублей.

Можно привлечь заемные средства на любые нужды:

- решение текущих проблем;

- развитие собственного бизнеса;

- рефинансирование.

Кредит «Доверие» дает возможность получить от 100 тыс. до 3 млн рублей под процентную ставку 18,5% годовых, при повторном кредитовании – 17%. В случае оформления рефинансирования, если клиент представит документы о направлении займа в счет закрытия действующих кредитов, банк готов установить ставку на уровне 16,5%.

Срок, за который будет необходимо вернуть заемные средства: от 1 до 3 лет. Для оформления кредита можно привлечь поручителей.

«Доверие» подойдет заемщикам, кому необходим кредит без залога и без контроля банка за тратами заемных средств, например, когда нужна наличка. Также продукт хорош для рефинансирования задолженности, по которой текущая ставка выше 16,5%.

Главное преимущество этого варианта: нет необходимости документально подтверждать цели расходования полученных денег.

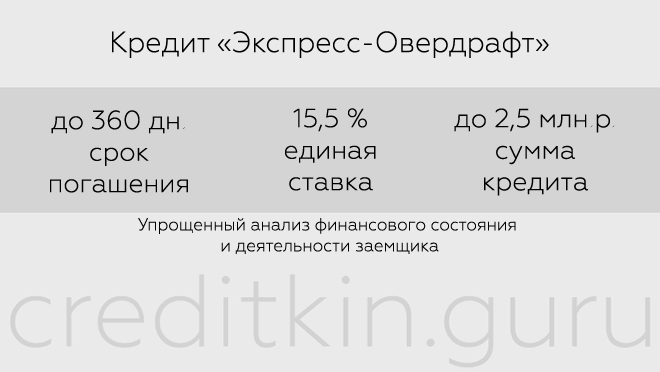

Средства выдаются в размере до 50% от суммы ежемесячного оборота на расчетных счетах предпринимателя. Можно получить до 2,5 млн рублей под фиксированный единый процент – 15,5%. Срок договора 360 дней, но вернуть каждый транш нужно в течение 60 дней.

У предложения есть свои преимущества:

- упрощенный анализ финансов предпринимателя;

- можно оформить через интернет-банк, систему «Сбербанк Бизнес Онлайн»;

- кредит возобновляемый, можно пользоваться по мере необходимости.

Минус: ИП может потратить овердрафт только на бизнес-цели, нельзя снять наличные или направить на погашение займа.

Наиболее выгодный вариант при залоговом кредитовании, если в обеспечение передается недвижимость. В этом случае относительно невысокие затраты на страховку и есть возможность получить более лояльные условия.

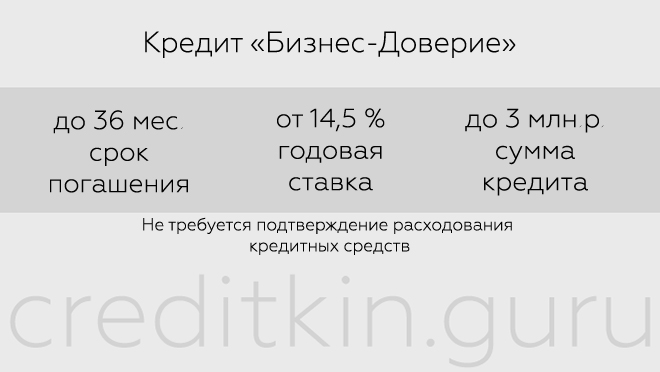

Кредит на любые цели, подтверждения банк не требует. Минимальный процент 14,5%, минимальная сумма – 500 тысяч, а максимум рассчитывается в каждом конкретном случае и зависит от стоимости залога. Банк выдаст средства максимум на 3 года.

- ИП может получить отсрочку в погашении кредита на 3 месяца;

- банк не контролирует, куда будут направлены средства.

Минус: небольшой лимит кредитования, 50–60% от рыночной стоимости залога.

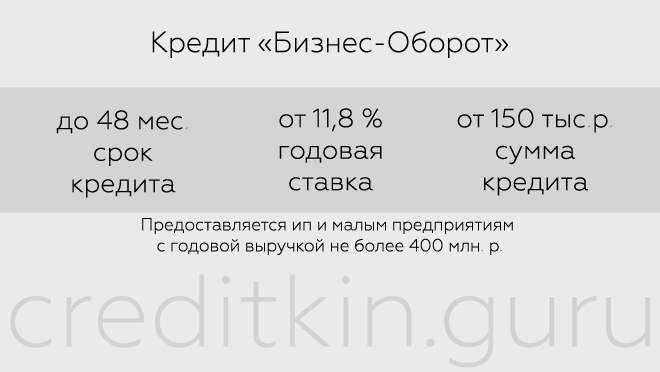

Существенное преимущество варианта – низкая процентная ставка: от 11,8%. Минимальная сумма для займа 150 тыс. рублей. Срок возврата заемных средств не должен превышать 48 месяцев.

По данной программе возможно использование кредитных денег только на определенные цели:

- приобретение любого сырья и материалов для развития или становления бизнеса;

- пополнение запасов товаров;

- осуществление любых текущих расходов на имеющийся бизнес;

- погашение финансовых обязательств перед иными банками.

Плюсом программы, кроме низкого процента, является увеличенный срок кредитования.

В обеспечение можно оформить залог недвижимости, транспорта, животных (сельскохозяйственных), а также ценные бумаги. Банк готов выдать средства на сумму большую, чем стоимость залога.

Для предпринимателей такой кредит дает возможность на выгодных условиях финансировать за счет заемных средств приобретение нового имущества или оборудования либо закрыть финансовые обязательства перед другими банками.

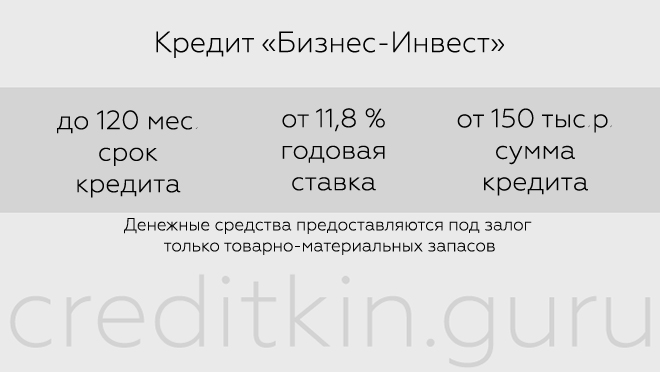

Оформляется под залог. Срок возврата не более 120 месяцев. Есть отсрочка возврата основного долга до 12 месяцев. Ставка по кредиту будет от 11,8%. Сумма к выдаче должна быть не менее 150 тысяч рублей.

- низкая ставка;

- длинный срок;

- отсрочка платежа.

К минусам следует отнести тот факт, что новым заемщикам будут доступны не все преимущества продукта. Так, и ставка, и отсрочка платежа определяются индивидуально и не всегда согласовываются на желаемом уровне.

В Сбербанке есть дополнительные программы, позволяющие приобрести транспортные средства, оборудование или недвижимость для бизнеса. Условия в основном схожи с «Бизнес-Инвест», но по ним установлены строгие конкретные цели, что учитывается в особенностях каждого продукта.

Условия оформления кредита для бизнеса в Сбербанке и требования к заемщику

В Сбербанке получить любой из вышеописанных кредитов малому бизнесу могут только действующие индивидуальные предприниматели.

Необходимым условием для выдачи кредита является срок ведения своего дела. Минимально допустимый – от 3 месяцев – установлен при залоговом кредитовании, при беззалоговом – бизнес должен работать более года.

Поручительство одного из родственников увеличивает шансы на одобрение заявки.

Важное условие для одобрения кредита предпринимателю – наличие хорошей кредитной истории либо ее отсутствие. Факты просрочек в прошлом могут стать причиной отказа.

Как взять кредит ИП в Сбербанке: перечень документов, срок рассмотрения заявки

Подать заявку на кредит предприниматель может только при личном обращении в офис банка. Исключение представляет программа «Экспресс-Овердрафт», заявка оформляется онлайн на сайте в «Личном кабинете» бизнесмена.

Для любой из выбранных программ необходим следующий пакет документов:

- Заполненная анкета на бланке Сбербанка.

- Паспорт гражданина РФ.

- Документы, подтверждающие регистрацию предпринимателя.

- Отчетность по финансам ИП.

При оформлении поручительства или залога нужен дополнительный пакет документов. Так, на залоговое имущества необходимы документы, которые подтверждают, что оно принадлежит предпринимателю и нигде не заложено.

Рассмотрением заявки и вынесением решения занимается специальный кредитный комитет. На это уйдет немного времени, до 5 дней, но при условии, что все необходимые документы переданы в банк. Есть программы, позволяющие получить финансирование за 1 день, например, «Экспресс-Овердрафт».

При вынесении решения учитываются:

- кредитная история заявителя;

- наличие собственности, залога и поручительства;

- величина дохода;

- качество бизнес-проекта или бизнес-плана (при наличии).

Если заявитель получил отказ на кредит под бизнес, он может подать заявку на оформление потребительского кредита.

У Сбербанка нет программы, нацеленной на открытие бизнеса и финансирование для начинающих ИП. Если лицо заинтересовано в кредитовании именно в Сбербанке, то можно для старта использовать любой подходящий потребительский кредит.

Банк предлагает программы: «Потребительский кредит без обеспечения», «Нецелевой кредит под залог» либо вариант под поручительство физических лиц. В 2017 году в преддверии Нового года Сбербанк запустил акцию, и возможно оформление потребительского кредита под довольно низкий процент – 12,5%.

Можно получить кредит на бизнес с нуля в других банках, которые не менее надежны, чем Сбербанк. Примеры таких программ рассмотрены далее.

Плюсы и минусы предложений Сбербанка и три крупнейших конкурента

Одним из плюсов обслуживания в Сбербанке, в том числе и кредитования для малых предпринимателей является то, что банк предлагает удобную комплексную систему взаимодействия. Для бизнесменов предусмотрены удобные онлайн-сервисы: «Сбербанк Бизнес Онлайн», мобильное приложение «Сбербанк Бизнес».

Преимущества кредитования в Сбербанке:

- развитая система комплексного обслуживания;

- большой перечень кредитных программ;

- конкурентные ставки по отдельным видам кредитов;

- льготные условия для постоянных клиентов.

- относительно высокие проценты по некоторым программам финансирования;

- закрытие программы «Бизнес-Старт» и невозможность взять кредит на франшизу.

Таким образом, начинающим предпринимателям необходимо поискать альтернативы от иных кредитных организаций. К примеру:

- «Россельхозбанк» предлагает несколько вариантов, в том числе и программы, направленные на помощь в открытии дела и на развитие имеющегося бизнеса. Ставки определяются индивидуально, сроки могут достигать 15 лет. Плюс: очень большой выбор кредитных программ.

- «ВТБ 24» привлекает ИП низкими ставками (стартуют с 10,9%), даже по сравнению со Сбербанком. Есть возможность получить финансовую поддержку для начинающих предпринимателей.

- «Альфа-Банк». В банке есть две программы для ИП, одна из них подойдет для бизнеса с нуля. Здесь ставка будет от 13,5 до 19,5%. Максимальная граница – довольно высокий процент, но величина зависит от срока кредитования, суммы и других условий и часто останавливается на среднем уровне.

Перед тем, как взять кредит, ИП следует изучить все возможные варианты и выбрать наиболее подходящий.

Информация могла устареть. Проверяйте информацию на официальном сайте.

Как взять кредит для ИП в Сбербанке, чтоб не отказали

Далеко не все банки готовы кредитовать частных предпринимателей. Дело в том, что сейчас заниматься бизнесом рискованно, а прибыль может быть нестабильной. Именно по этой причине Сбербанк выдвигает к своим заемщикам строгие требования. Для рассмотрения кредитной заявки предпринимателю необходимо предоставить в банк:

- Паспорт.

- Свидетельство о регистрации в качестве ИП и постановке на учет в налоговых органах.

- Декларацию за последний период, квитанцию об оплате.

- Документы по хозяйственной деятельности.

Если у ИП открыт расчетный счет в Сбербанке, это значительно повышает его шансы на получение кредита. Банк может проверить все приходно-расходные операции. Конечно, это не единственный момент, интересующий кредитора, есть множество других важных факторов.

Важно! Предприниматели, которые только открыли свое дело, вряд ли смогут получить нужную сумму займа.

Теоретически банк предлагает им кредиты при условии предоставления бизнес-плана, но на практике доказать выгодность будущего проекта сложно. Даже если вы решили обратиться за документом в соответствующую организацию, это не гарантирует положительного ответа Сбербанка. Для кредитора начинающий бизнесмен представляет высокий риск, поэтому, скорее всего, он не одобрит заявку.

Сбербанк представляет множество кредитных программ для малого сегмента бизнеса. Прежде чем взять кредит для ИП, следует внимательно ознакомиться с его условиями на портале банка. На данный момент предпринимателям доступен ряд займов.

Кроме этого, предприниматель может взять в Сбербанке потребительский кредит или ипотеку как частное лицо. В этом случае порядок рассмотрения заявки будет не таким строгим. Если вам не удалось получить ссуду в качестве бизнес-клиента, обратите внимание на розничные кредитные продукты.

Как подать анкету на получение кредита, чтобы Сбербанк не отказал? Первым делом выберите оптимальную программу, которая подходит под ваши цели, и внимательно изучите ее условия. Объективно оцените свои финансовые возможности при помощи кредитного калькулятора на сайте банка. После этого можно приступить к оформлению заявки:

- Соберите полный пакет документов для получения кредита ИП. В него входит анкета, паспорт, для мужчин до 27 лет – военный билет, свидетельство предпринимателя, налоговая отчетность и документы по хозяйственной деятельности. Если ваша работа требует разрешения или лицензии, их также необходимо предоставить.

Обратите внимание! Если вы работаете по франшизе, может потребоваться согласие франчайзера.

- Когда вы привлекаете поручителя, от него потребуются паспорт, анкета, справка о размере дохода, копия трудовой книжки и личное присутствие в банке.

- При необходимости залога соберите пакет документов на недвижимость (выписка из реестра прав, договор основания собственности, технический и кадастровый паспорт, оценочный отчет и пр.).

- Подойдите в отделение банка, которое специализируется на кредитовании малого бизнеса, и оставьте заявку на рассмотрение. Если документы представлены не полностью, вас попросят донести бумаги.

- Проводится доскональная проверка, в том числе предпринимательской деятельности.

- Банк сообщает решение в течение нескольких дней. Если специалисты решат, что требуется поручитель или залог недвижимости, вам сообщат о необходимости доработать заявку.

Получить потребительский кредит предпринимателю гораздо проще, ведь такие займы банк рассматривается быстрее и не придает значения ведению документации. Для этого достаточно иметь хорошую кредитную историю и вовремя сдавать налоговую отчетность. Принимается во внимание и платежеспособность ИП, чем больший доход вы показываете в декларации, тем больше шансов на получение кредита.

Сбербанк кредит для ИП (индивидуальных предпринимателей): условия, проценты и программы банка

Предложения Сбербанк кредит для ИП (индивидуальных предпринимателей): условия, проценты и программы банка

В указанном учреждении индивидуальным предпринимателям предоставляется множество кредитных программ для удовлетворения любых нужд. Это существенно облегчает существование и развитие малого и среднего бизнеса в России, помогает открывать новые направления и осваивать новые виды деятельности, стимулирует рост новых компаний. Конечно, всем кажется, что успешный бизнесмен не нуждается в займах, он способен все оплачивать сам, но это иллюзия. Не всегда легко и просто вынуть средства из оборота, а бизнес часто требует денежных вливаний и множества усилий, поэтому банковские ссуды становятся настоящим спасением.

Изучайте, анализируйте, и выбирайте программу по своему вкусу и своим потребностям.

1. Программа кредитования ИП под наименованием «Бизнес-Актив»

2. Программа кредитования ИП под наименованием «Бизнес-Инвест»

3. Программа кредитования ИП под названием «Бизнес – Доверие»

Этот кредит считается отчасти нецелевым, так как все полученные деньги клиент – предприниматель может направить на текущие нужды своего дела.

Условия, на которых предприниматель может оформить ссуду, следующие:

• Суммы, минимум и максимум – 80 000 и 3 000 000 рублями;

• Сроки, минимум и максимум – от 3 месяцев до 36 месяцев в зависимости от типа предприятия и срока существования;

• Ставка в процентах, минимум – 15,62% – на 12 месяцев, в каждом случае решение принимается индивидуально;

• Штраф за допуск просрочки – 0,1% списывается в сутки с суммы недовнесенного платежа.

Материальное обеспечение не обязательно, в качестве поручителя банк требует предоставить собственника бизнеса (одного).

Погашение происходит по разработанному для клиента графику, дифференцированными платежами. Из требований к клиенту – срок бизнеса от 3 месяцев для предприятий торгового профиля, от 6 месяцев – для прочих, от 12 месяцев – для сезонных, выручка – в пределах 400 000 000 рублей, резиденты РФ.

Предприниматель может оформить Сбербанк кредиты индивидуальным предпринимателям такого типа и направить все деньги на развитие своего бизнеса, не отчитываясь никоим образом в своих тратах перед банком.

Условия, на которых предприниматель может оформить ссуду, следующие:

• Суммы, минимум и максимум – 80 000 и 3 000 000 рублями, 5 000 000 – при повторном оформлении ссуды;

• Сроки, минимум и максимум – от 6 месяцев до 36 месяцев в зависимости от типа предприятия и срока существования, до 48 месяцев – при повторном оформлении ссуды;

• Ставка в процентах, минимум – 19% при сроке до двух лет, 19,5% – при сроке от двух лет, при повторном оформлении соответственно 18,5% и 19,5%;

• Штраф за допуск просрочки – 0,1% списывается в сутки с суммы недовнесенного платежа.

Материальное обеспечение по такому продукту, как Сбербанк кредиты для ип, не обязательно, в качестве поручителя банк требует предоставить физическое лицо или юридическое лицо..

Погашение происходит по разработанному для клиента графику, дифференцированными платежами. Из требований к клиенту – срок бизнеса от 3 месяцев для предприятий торгового профиля, от 6 месяцев – для прочих, от 12 месяцев – для сезонных, выручка – в пределах 60 000 000 рублей, резиденты РФ, Заемщику самому должно быть не меньше 23 лет, не больше 60 лет, временная (минимум на полгода после обращения в банк) или постоянная регистрация обязательна.

5. Программа кредитования ИП под названием «Бизнес-Авто»

6. Программа кредитования ИП под названием «Бизнес- Рента»

В этом случае Сбербанк кредит ип является нецелевым, кроме того, средства можно потратить на рефинансирование невыгодных займов в лизинговых организациях и прочих банках.

Условия, на которых предприниматель может оформить ссуду, следующие:

• Суммы, минимум и максимум– 300 тысяч – 600 миллионов, от 3 000 000 – для рефинансирования;

• Сроки, минимум и максимум – от 1 месяца до 120 месяцев (10 лет);

• Ставка в процентах, минимум – 12,2% – на 12 месяцев, в каждом случае решение принимается индивидуально;

• Отсрочка по уплате клиентского основного долга – 12 месяцев;

• Штраф за допуск просрочки – 0,1% списывается в сутки с суммы недовнесенного платежа.

Материальным обеспечением служит купленное имущество, имеющаяся собственность, в качестве поручителя принимаются и физическое, и юридическое лица.

Погашение происходит по разработанному для клиента графику, дифференцированными платежами. Из требований к клиенту – срок бизнеса от 6 месяцев, выручка – в пределах 400 000 000 рублей, резиденты РФ, Ограничение одно – предприниматель должен заниматься арендой и сдачей в аренду объектов коммерческой недвижимости.

7. Программа кредитования ИП под названием «Бизнес-Недвижимость»

Этот кредит – целевой, предназначен для приобретения офисов, производственных помещений, складов, торговых площадей. Также сюда относится сфера общественного питания и гостиничного бизнеса, земля, коммерческая недвижимость.

Условия, на которых предприниматель может оформить ссуду, следующие:

• Суммы, минимум – 150 тысяч для предпринимателей в сфере сельского хозяйства, 300 тысяч для всех прочих, верхняя граница определяется, исходя из финансового состояния бизнеса;

• Взнос- капитал предпринимателя – 20%;

• Сроки, минимум и максимум – от 1 месяца до 120 месяцев (10 лет);

• Ставка в процентах, минимум – 12,85% – на 12 месяцев, в каждом случае решение принимается индивидуально;

• Отсрочка по уплате клиентского основного долга – 12 месяцев;

• Штраф за допуск просрочки – 0,1% списывается в сутки с суммы недовнесенного платежа.

Как залог по кредиту клиенту позволяется использовать собственно саму купленную недвижимость, а также права по договору о долевом участии, строящиеся объекты от одобренного банком застройщика. Страховка обязательна для всего, кроме земельных участков.

Погашение происходит по разработанному для клиента графику, дифференцированными платежами. Из требований к клиенту – срок бизнеса от 6 месяцев, выручка – в пределах 400 000 000 рублей, резиденты РФ.

8. Программа кредитования ИП под названием «Бизнес Старт»

Кредиты для ип в сбербанке такого плана интересны тем клиентам, которые только мечтают о своем собственном деле, планируют заняться бизнесом. В этом случае указанный банк готов кредитовать начинающих предпринимателей на достаточно выгодных условиях, хотя и придется потратить время на сбор документов и ожидание ответа. Бизнес можно открыть по типовому проекту или по франшизе.

Условия, на которых предприниматель может оформить ссуду, следующие:

• Суммы, минимум и максимум – 100 тысяч и 7 миллионов рублями для франшизы от Harat’s, 3 миллиона рублями – для других проектов;

• Взнос- капитал предпринимателя – 20%;

• Сроки, максимум – 60 месяцев – проекты Harat’s; 42 месяца – прочие бизнес – идеи и проекты;

• Ставка в процентах, минимум – 18,5;

• Отсрочка по уплате клиентского основного долга – 12 месяцев для проектов Harat’s, 6 месяцев – для всех других вариантов;

• Штраф за допуск просрочки – 0,1% списывается в сутки с суммы недовнесенного платежа.

Материальным обеспечением служит купленное имущество, имеющаяся собственность, внеоборотные активы – ноухау, доходные вложения, ценные бумаги и т.п., страховка обязательна. В качестве поручителя принимаются и физическое, и юридическое лица, партнеры банка, участники вашего бизнес проекта.

Погашение происходит по разработанному для клиента графику, дифференцированными платежами. Из требований к клиенту – возраст от 20 или от 27 до 60 лет, второй вариант – для проектов Harat’s. Действующие ИП не должны вести предпринимательскую деятельность в течение 3 месяцев, предшествующих обращению за ссудой.

9. Программа кредитования ИП под названием «Бизнес Оборот»

Заем направляется клиентом на оплату текущих расходов, на пополнение средств оборота, на участие в конкурсах и тендерах, на рефинансирование невыгодных ссуд в иных банках.

Условия, на которых предприниматель может оформить ссуду, следующие:

• Суммы, минимум – 150 тысяч для предпринимателей в сфере сельского хозяйства, 300 тысяч для всех прочих, 3 миллиона – рефинансирование, верхняя граница определяется, исходя из финансового состояния бизнеса;

• Сроки, минимум и максимум – от 1 месяца до 48 месяцев (4 лет);

• Ставка в процентах, минимум – 13,21% – на 12 месяцев, в каждом случае решение принимается индивидуально;

• Отсрочка по уплате клиентского основного долга – 6 месяцев;

• Штраф за допуск просрочки – 0,1% списывается в сутки с суммы недовнесенного платежа.

Материальным обеспечением служит оборудование, материальные ценности, недвижимость, транспорт, ценные бумаги, поручительства фондов. В качестве поручителя принимаются собственники бизнеса.

Погашение происходит по разработанному для клиента графику, дифференцированными платежами. Из требований к клиенту – срок бизнеса от 3 месяцев для предприятий торгового профиля, от 6 месяцев – для прочих, от 12 месяцев – для сезонных, выручка – в пределах 400 000 000 рублей, резиденты РФ.

10. Программа кредитования ИП под названием «Бизнес Проект»

Денежные средства в рамках такого предложения можно получить и направить на расширение своего дела, на модернизацию бизнеса, на инвестиции в проекты, на рефинансирование.

Условия, на которых предприниматель может оформить ссуду, следующие:

• Суммы, минимум и максимум – 2,5 миллиона и 600 миллионов рублями, 3 миллиона – рефинансирование;

• Взнос клиентскими деньгами – 10%;

• Сроки, минимум и максимум – от 3 месяцев до 120 месяцев (10 лет);

• Ставка в процентах, минимум – 13,26% – на 12 месяцев, в каждом случае решение принимается индивидуально;

• Отсрочка по уплате клиентского основного долга – на все время инвестиционной стадии по проекту;

• Штраф за допуск просрочки – 0,1% списывается в сутки с суммы недовнесенного платежа.

Материальным обеспечением служит приобретенное имущество, гарантии, поручительства фондов. В качестве поручителя принимаются собственники бизнеса, ЮЛ и ФЛ.

Погашение происходит по разработанному для клиента графику, дифференцированными платежами. Из требований к клиенту – выручка в пределах 400 000 000 рублей, резиденты РФ.

11. Программа кредитования ИП под названием «Госзаказ»

12. Программа кредитования ИП под названием «Экспресс Авто»

Это отличное предложение для предпринимателей, которым нужно быстро получить ссуду на покупку личного или коммерческого транспортного средства.

Условия, на которых предприниматель может оформить ссуду, следующие:

• Суммы, минимум и максимум – 150 тысяч и 5 миллионов рублями;

• Взнос- капитал предпринимателя – 10%;

• Сроки, минимум и максимум – от 6 месяцев до 60 месяцев (5 лет);

• Ставка в процентах, минимум и максимум– 17% и 17,75%, с положительной историей в Сбербанке – 16,5% и 17,25%;

• Штраф за допуск просрочки – 0,1% списывается в сутки с суммы недовнесенного платежа.

Материальным обеспечением служит купленное имущество, купленный транспорт, страхование обязательно. В качестве поручителя принимаются и физическое, и юридическое лица.

Погашение происходит по разработанному для клиента графику, дифференцированными платежами, но можно выбрать и аннуитет. Из требований к клиенту – ИП или ЮЛ, резиденты РФ.

13. Программа кредитования ИП под названием «ЭкспрессАктив»

Все программы различаются между собой, таким образом, любой заемщик – предприниматель сможет удовлетворить любые свои потребности, вернее, конечно, потребности своего бизнеса. Потребительские займы, без сомнения, оформить проще, легче и быстрее, но не факт, то условия по ним окажутся столько выгодными и интересными – процент будет точно выше, сумма – меньше, как и срок, на который банки заключают такие договоры.

Но не впадайте в эйфорию, берите ссуду по своим возможностям, вы должны суметь все вернуть, сохранив залог и бизнес. Если в итоге вам удалось все задуманное, значит, вы сделали в свое время точный и единственно правильный выбор.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.