Сегодня предлагаем вашему вниманию статью на тему: "закон о самозанятых: что нужно знать и какие изменения вступают в силу". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

С начала этого года в России заработал закон о самозанятых. Эта категория граждан, занимающихся предпринимательской деятельностью без организации юридического лица, теперь законодательно признана как налогоплательщики.

Основными принципами нового закона является отсутствие специальных режимов налогообложения, возможность получения вычетов по налогам и режима упрощенной декларации.

Для осуществления деятельности самозанятому необходимо заключение с клиентом договора, в котором указываются сроки, стоимость и условия работы. Также важным моментом является личная ответственность налогоплательщика за оформление документов и уплату взносов в налоговую службу.

Если доход самозанятого составляет менее 2 миллионов рублей в год, то можно применять налоговые сервисы и получить профессиональную помощь при реализации своей деятельности. Также введен мобильное приложение, которое упрощает процедуру получения документов и рассчитывает налоги и взносы на основе всех сделок налогоплательщика.

Самозанятые работники в России могут применять различные виды налогообложения: патентную систему или УСНО. При этом налоговая ставка составляет 4% от выручки или 6% для тех, кто выбирает патентную систему.

Новый закон о самозанятых дал гражданам, занимающихся предпринимательством, больше прав и свобод при работе без работодателя. Он позволил им получать дополнительный доход и снижать налогооблагаемую базу. Кроме того, самозанятые теперь регулярно передают отчетность, что упрощает работу налоговой службы.

Государственная поддержка самозанятых работников помогает им создавать новые рабочие места, увеличивать доход и вкладывать средства в экономику России.

Понятие и сущность закона

Закон о самозанятых – это документ, принятый в Российской Федерации для регулирования налогового режима индивидуальных предпринимателей, которые работают без заключения договоров с работодателями.

Суть закона заключается в том, чтобы облегчить налогообложение граждан, занимающихся личной деятельностью и получающих доходы от своей профессиональной деятельности, например, услугами по ремонту квартир, услугами переводчиков, фотографами и др.

Основными положениями этого закона являются:

– Введение специального упрощенного налогового режима для самозанятых граждан;

– Необходимость представления налоговой декларации в форматах, которые предусмотрены законом;

– Возможность производить специальные вычеты;

Новшества закона были направлены на:

– Упрощение процедуры регистрации некоммерческих организаций;

– Обязательное использование мобильных сервисов приложения “Мой налог” для налогоплательщиков;

– Установление и определение сроков и дат, на которые приходится отправлять документы налоговую инспекцию;

– Предоставление индивидуальным предпринимателям возможности для получения специальных прав и применение специальных видов вычетов.

Закон о самозанятых регулирует и определяет порядок налогообложения, уменьшает налоговые взносы и помогает гражданам осуществлять свою деятельность в отсутствие оформленных договоров с работником или организацией.

Определение понятия “самозанятый”

В России существует закон о самозанятых, по которому граждане могут осуществлять свою профессиональную деятельность без регистрации юридического лица и каких-либо специальных организаций, работая на себя.

Самозанятый не является сотрудником или работником какой-либо компании и не получает заработную плату. Основная форма оплаты за оказанные услуги – получение дохода от реализации своих индивидуальных проектов или услуг для клиентов, которые могут быть как физическими, так и юридическими лицами.

Отсутствие плательщика страховых взносов – одна из главных отличительных сторон работы самозанятых по сравнению с сотрудниками. Самозанятые могут применять специальную декларацию приложении к налоговой декларации, отчитываясь о полученном доходе за месяц или год и декларируя свои доходы в размере не более 2,4 миллионов рублей в год.

Для налогообложения такого дохода в России установлены специальные ставки налога, исходящие от суммы полученных денежных средств. Налогоплательщики могут получить вычет в размере 20% от общей суммы, если будут отчитываться о своих заработках и декларировать их до начала отчетного периода.

Для осуществления деятельности самозанятые могут использовать мобильное приложение или сервисы налоговой службы, заключив договор с плательщиком или клиентом перед началом работ.

В России все граждане имеют право на работу и самостоятельное осуществление профессиональной деятельности в приемлемых для себя режимах и условиях. Закон о самозанятых позволяет работать и зарабатывать в личной сфере, не завися от работодателя, при этом будучи полноправным гражданином нашей страны, умеющим отчитываться о своих доходах и выполнять государственные обязательства по уплате налогов.

Роль закона о самозанятых в экономике страны

Закон о самозанятых – это новый режим налогообложения для граждан России, занятых индивидуальной предпринимательской деятельностью. Он введен с целью упростить процедуру получения дохода для предпринимателей и позволяет им оставаться налогоплательщиками, не создавая организации или не работая официально на работодателя.

Если гражданин реализует свою деятельность без оформления документов и официального договора с клиентом, то он все равно может платить налоговые взносы, используя механизмы сервисов и мобильных приложений для работы с налоговой декларацией.

Какие виды деятельности могу осуществлять самозанятые?

Для реализации своей профессиональной деятельности можно применять любые специальных знания, умения и навыки, независимо от их видов. Однако, следует отметить, что не все виды работ и деятельности могут быть обучены и заработать на них личную прибыль. Например, официальный статус самозанятого не применятся к работникам с фиксированным окладом, которые работают на предприятии или организации с обязательным приемом государственных взносов.

Отсутствие работодателя и официальный статус самозанятого позволяет получить клиенту необходимый вид услуг или товара быстро, без ограничений по времени и датам контракта. Граждане могут выбирать самозанятых для профессиональной деятельности, а налоговая ставка для них в данном случае составит 4% от дохода в месяц или 50 рублей за месяц в качестве единовременного вычета налоговых взносов.

Какие налоговые взносы должны быть уплачены?

Владельцы организаций и компаний должны уплачивать налоги на официальных платформах и сервисах с помощью федеральных налоговых служб. Однако, для самозанятых, существует отдельный режим налогообложения, который позволяет им уплачивать налоги в зависимости от их доходов. Ставки налоговых взносов могут меняться в зависимости от величины дохода, а также от различных категорий самозанятых граждан.

Какие новшества внес закон о самозанятых в экономику?

Закон о самозанятых стал главным элементом, который позволил многим гражданам России лучше организовать свою предпринимательскую деятельность. Главное новшество закона заключается в существенном упрощении процедуры получения дохода и налоговых взносов. Также для самозанятых появилась возможность использовать специальные сервисы, мобильные приложения и прочие способы, которые позволяют не платить большие суммы налоговых взносов. В настоящее время самозанятые смогут получать доход не только на территории России, но и за ее границей, что позволит увеличить предлагаемые товары и услуги и расширить круг клиентов.

Новые условия трудовой деятельности

Российская система налогообложения самозанятых теперь действует в режиме реального времени. Если вы решили заняться такой деятельностью, то должны придерживаться закона.

Специальные сервисы могут помочь гражданам мобильное приложении, которая упрощает процесс предоставления документов и получения дохода.

Налогоплательщики могут применять вычеты и специальные ставки налога, если у них есть соответствующая организация или профессиональный клиент. Работником работодателя можно оставаться и при занятии самозанятости.

Договор на оказание услуг или на поставку товара с клиентом – это подтверждение реализации и получения дохода. Если налоговая не усложняет жизнь налогоплательщикам с помощью отсутствия декларации, то дата платежа и взносов указывается на сайте государственной налоговой службы.

Индивидуальные виды самозанятости могут быть осуществляемыми гражданами России при отсутствии организаций и профессиональных клиентов. Основной преимуществом стало отсутствие налога, который ранее платили сами граждане за получение дохода по реализации товаров или услуг.

Организации, работодатели, предприниматели и самозанятые граждане могут использовать различные виды налогового режима налогообложения. Ведение личной деятельности обязывает налогоплательщиков платить налог за каждый полученный доход.

Российский закон о самозанятых предоставляет гражданам право на свободную реализацию своего труда. Это стало возможным благодаря новшествам налоговой системы и наличию мобильного приложения.

- Регулирование налоговой системы на добровольной основе

- Возможность получения дохода без ограничений по количеству месяцев и годов

- Простота и быстрота оформления документов на работу с клиентами

- Предоставление гражданам условий работы в свободном режиме, вне зависимости от занятой профессии

Новые условия трудовой деятельности открыли возможность получения прибыли и увеличения доходов в рамках закона.

Упрощенная система налогообложения

Согласно Закона Российской Федерации “О самозанятых” государственной налоговой службой России предусмотрена упрощенная система налогообложения для граждан и юридических лиц, которые занимаются самостоятельной профессиональной деятельностью.

Какие виды доходов могут применяться при упрощенной системе налогообложения:

- Доход от оказания услуг как специалист или работник;

- Доход от профессионального договора;

- Доход от реализации товаров;

- Доход от оказания услуг заказчику;

- Доход, полученный в результате работы на платформе, ресурсе или мобильном приложении.

Плательщики, которые используют упрощенную систему налогообложения, могут применять одну ставку налога для всех видов доходов. Ставки налога зависят от вида деятельности и варьируются от 4% до 6%.

Отсутствует необходимость в режиме получения и оплаты индивидуальных взносов на социальное и пенсионное страхование. Также отсутствует необходимость оформления документов для организации деятельности.

Декларация при упрощенной системе налогообложения подается раз в год сроком до 30 апреля текущего года. Все сведения о доходах и расходах, полученных в течение года, должны быть указаны в декларации.

Приложения и сервисы, предоставляемые государственной налоговой службой России, позволяют осуществить контроль за налоговыми выплатами и рассчитать возможный вычет.

В случае отсутствия доходов за месяц или год налог не взимается, при условии отсутствия реализации товаров или оказания услуг в течение данного периода.

Право на использование упрощенной системы налогообложения исключительно для граждан, которые осуществляют предпринимательскую деятельность на основе физического лица.

Возможность оформления контрактов с компаниями

Закон о самозанятых дает гражданам России возможность применять специальных режимов налогообложения при осуществлении работ по контракту с компанией. Отсутствие налоговой декларации и уплаты налога на прибыль компании могут облегчить процесс реализации контрактов. Если вы работаете по контракту, вы можете получать доход от компании до 2 миллионов рублей в год, и при этом не платить налог на доход физических лиц.

При оформлении контракта с компанией вам необходимо знать, какие ставки налогов будут применяться к вашему доходу. Также вы можете обратиться за профессиональным вычетом налога на доход, если вы работаете на определенном виде деятельности.

- Доходы от работы с компаниями, как правило, облагаются по ставке 3,2 процента от полученных денег;

- Если вы используете мобильное приложение для получения оплаты от клиента, то размер налога, который необходимо уплатить за год, составит 4 процента;

- В случае получения дохода по договору индивидуального подряда вы должны уплатить налог в размере 4 процентов;

При оформлении договора необходимо указывать какие виды деятельности вы будете осуществлять. Также вам необходимо предоставить ряд документов, в том числе и личную декларацию о доходах. В приложении к декларации необходимо предоставить сведения о датах получения доходов, а также об уплаченных взносах на пенсионное и медицинское страхование.

Закон о самозанятых дает возможность гражданам России работать и получать доходы в качестве самозанятых предпринимателей. При работе в этом статусе вы можете оформлять контракты с компаниями и выполнять проекты, не оформляя определенные права и обязанности, предоставляемые работником.

Права и обязанности самозанятых

Права

- Самозанятые имеют право на осуществление деятельности без регистрации как индивидуальные предприниматели.

- Они могут работать с несколькими клиентами и использовать различные сервисы для реализации своих услуг.

- Самозанятые могут получать доход и осуществлять работу по своей профессиональной деятельности без официального трудоустройства.

- У самозанятых есть право на вычет налогов при предъявлении документов о произведенных затратах.

Обязанности

- Самозанятые обязаны декларировать свой доход и уплачивать налоговые взносы в налоговую за счет своих средств.

- Они должны приложить усилия, чтобы соответствовать правилам налогообложения и налоговой дисциплине.

- Самозанятые должны составлять документы и предоставлять их налоговой при реализации своей деятельности.

- Закон о самозанятых не предоставляет специальных прав и обязанностей для самозанятых работников и не признает их работодателя с ними, поэтому они должны использовать мобильное приложение “Мой налог” для записи своих доходов и уплаты налоговых взносов.

- Самозанятые должны придерживаться указанных сроков и дат, установленных налоговой службой России, чтобы избежать высоких штрафов.

Виды налоговой системы

- Ставки налога могут варьироваться в зависимости от дохода самозанятых. Если доход не превышает 2,4 миллиона рублей в год, ставки налогового взноса будут составлять 4%.

- Для самозанятых граждан, имеющих доход от 2,4 миллионов рублей в год, ставки налогов организаций будут применяться в размере 6%.

- Какие виды налоговой системы могут применяться для налогообложения работы самозанятых?

- Услуги внутри страны могут облагаться стандартными ставками налога.

- Если самозанятый работает с клиентом за границей, налогобложение будет производиться по особому ставки 15%, которая может быть приблизительно эквивалентна ежемесячному взносу.

- Если у самозанятого был профессиональный договор с работодателем, налогообложение будет происходить на основе стандартных ставок, которые используются для организаций, обслуживающих работников.

Закон о самозанятых вводит новый режим налогообложения граждан, которые осуществляют индивидуальную профессиональную деятельность без организации юридического лица. Такие лица приравниваются к предпринимателям и могут применять специальные ставки налогообложения.

В России существуют два вида налогоплательщиков: организации и граждане. Для организаций установлена общая схема налогообложения с применением ставок налогов. В отсутствие работодателя граждане, осуществляющие индивидуальную профессиональную деятельность, могут получить статус самозанятого.

Для этого самозанятый должен зарегистрироваться как налоговый плательщик и заключить договор со своим клиентом. В договоре должны быть указаны даты и суммы получения доходов, которые необходимо указать в налоговой декларации.

Самозанятые могут применять два вида налогообложения: единый налог на вмененный доход либо налог на доходы физических лиц. За выбор налогообложения отвечает сам самозанятый. Но если его доходы за месяц превысят 150 тысяч рублей, он будет обязан перейти на общую систему налогообложения.

Для оплаты взносов самозанятый может использовать сервисы налоговой службы России или пользоваться мобильным приложением. Взносы составляют 4% от суммы дохода самозанятого. При этом в первом году после регистрации на данном режиме налогообложения предоставляется право на вычет в размере 100 тысяч рублей.

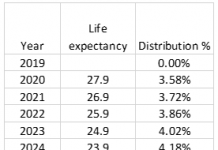

В таблице ниже представлены основные различия между двумя видами налогообложения и примерная сумма налога, которую должен выплатить самозанятый:

| Вид налогообложения | Ставка налога | Примерная сумма налоговых выплат за год |

|---|---|---|

| Единый налог на вмененный доход | 6% от дохода | 72 тысячи рублей при годовом доходе 1,2 миллиона рублей |

| Налог на доходы физических лиц | от 13% до 15% в зависимости от размера дохода | от 130 тысяч рублей до 150 тысяч рублей при годовом доходе 1 миллион рублей |

Для осуществления деятельности самозанятый должен вести личную бухгалтерию и предоставлять документы налоговой службе. В случае нарушения правил налогообложения могут быть применены специальные взыскания и штрафы.

Закон о самозанятых призван облегчить условия работы для граждан, которые занимаются индивидуальной профессиональной деятельностью. Он позволяет осуществлять работу без создания организации и получения статуса работника, но при этом необходимо соблюдать правила налогообложения и взносы в бюджет России.

Право на социальную поддержку

В соответствии с законом о самозанятых, граждане, занимающиеся предпринимательской деятельностью без регистрации в качестве индивидуального предпринимателя или организации, имеют право на социальную поддержку. Для осуществления этого права предусмотрены некоторые условия и меры.

В рамках закона, плательщик налогов может получать различные виды социальной поддержки, такие как льготы на оплату ЖКХ или медицинские услуги. Организации, работающие с самозанятыми работниками, также несут определенную ответственность за социальную защиту своих работников.

На основе дохода, полученного от самозанятой деятельности, налогоплательщики должны платить взносы на социальное страхование. Это гарантирует им право на социальную поддержку в случае потери работы или временной нетрудоспособности. Информация о взносах должна поступать в налоговую службу России через декларацию об уплате налогов.

Ставки взносов и периоды уплаты определяются в соответствии с профессиональным режимом самозанятого работника и на основе дохода, полученного за год. Реализация этой меры позволяет самозанятым гражданам получать социальную поддержку в рамках государственной программы поддержки населения.

Если отсутствие работы в течение месяца вызвано заболеванием или другими причинами, связанными с невозможностью работать, гражданин может запросить социальную поддержку. Для этого необходимо представить документы, подтверждающие доход и статус самозанятого.

Для удобства самозанятых работников в России создано мобильное приложение “Мой налог”, которое позволяет вести учет доходов и расходов, а также составлять декларацию об уплате налогов. В приложении можно получить информацию о ставках и индивидуальных вычетах. Также в приложении можно заключить договор со специальным видом работодателя для получения дополнительных льгот и возможностей.

Ответственность за нарушение финансовых обязательств

В соответствии с российской налоговой законодательством, налогоплательщики на самозанятости несут полную ответственность за выполнение своих финансовых обязательств в соответствии с законом. Это означает, что граждане, оказывающие услуги через приложения или другие профессиональные сервисы, должны придерживаться установленных правил налогообложения индивидуального предпринимательства и оформить все необходимые документы.

В случае нарушения этих правил, налоговая служба может применить к налогоплательщику штрафы и неустойки в размере до 30% от неуплаченных взносов. Кроме того, налогоплательщик может быть лишен права на получение вычетов на налог в течение года и обязан уплатить налог на общих ставках в течение месяца. Также может быть применена ответственность в виде подачи в суд на организацию или клиента, к которому работник самозанятости был привлечен для получения дохода.

Вся деятельность на самозанятости должна быть зарегистрирована в налоговой службе, включая договоры с клиентами и другими организациями. Кроме того, каждый налогоплательщик должен подавать налоговую декларацию ежегодно в соответствии с законом. Налоговая служба имеет право проверить организацию на предмет соблюдения режима налогообложения и иных обязательств в любой момент, поэтому необходимо иметь все документы и данные о доходах в распоряжении.

Для осуществления самозанятой деятельности можно использовать современные мобильные сервисы и специальные организации, которые контролируют соблюдение налогового законодательства в России. Для клиентов, которые используют услуги налогоплательщиков самозанятости, необходимо обращать внимание на даты заключения договоров и получения дохода, чтобы избежать необходимости уплаты государственной пошлины и штрафов. Если работа на самозанятости осуществляется через работодателя, то в этом случае ответственность за выполнение финансовых обязательств лежит на работодателе, если иное не предусмотрено договором.

Перспективы развития самозанятости в России

Закон о самозанятых, который начал действовать в России в 2019 году, был призван создать новые возможности для граждан, практикующих индивидуальную предпринимательскую деятельность. По новому налоговому режиму налогоплательщики получают право на осуществление личной деятельности без образования юридического лица, при этом не обязаны регистрировать свою деятельность в качестве ИП.

Специальные сервисы и приложения позволяют самозанятым получать доход от реализации своих индивидуальных профессиональных компетенций. В этом случае они становятся плательщиками налогов и взносов, устанавливаются ставки налогового и страхового взноса, используются приложения для заполнения деклараций и договоров с клиентами.

Отсутствие необходимости регистрироваться в качестве предпринимателей, ускоренное получение документов и деклараций, упрощенный порядок приема работы и клиентов предоставляют новые возможности для граждан, которые ранее не имели опыта предпринимательской деятельности, но хотели бы реализовать свои компетенции в личном интересе.

Для осуществления самозанятости в России граждане обязаны зарегистрироваться на специальных порталах и мобильных приложениях, получить уведомление о своем регистрационном номере и начать работу. Благодаря регулярным отчетам и декларациям налогоплательщики могут получать вычет из налога на доходы физических лиц до 20% от заработанных рублей.

Права и обязанности самозанятых аналогичны правам и обязанностям предпринимателей, но существует ряд особенностей. Так, самозанятый работник не может иметь заказчиков, которые являются работодателями или организациями государственной власти. Обязанности налогоплательщика по уплате налогов устанавливаются по соглашению между налогоплательщиком и органом налоговой службы. Даты формирования отчетов и деклараций устанавливаются в соответствии с графиком налоговой службы.

Новые виды налогообложения, упрощенные процедуры и правовые нормы создают новые возможности для граждан, которые ранее не участвовали в предпринимательской деятельности. Последующее развитие налогового режима для самозанятых будет способствовать росту индивидуального предпринимательства в России и созданию новых рабочих мест.

Вопросы-ответы

-

Что такое закон о самозанятых?Закон о самозанятых – это федеральный закон, принятый в 2018 году, который вводит в России новую форму предпринимательства – самозанятость.

-

Кто может стать самозанятым?Стать самозанятым в России может любой гражданин, который достиг 18 лет и имеет уплаченные налоги.

-

Какие налоги необходимо уплачивать самозанятым?Самозанятые должны уплачивать налог на доходы физических лиц в размере 4% и страховые взносы в размере 6%. Также самозанятые могут уплатить налог на упрощенной системе или вести учет по общей системе налогообложения.

-

Какие преимущества получают самозанятые?Основным преимуществом самозанятости является возможность работать по своему графику и на своих условиях. Также самозанятые получают возможность легально зарабатывать дополнительный доход и уплачивать налоги по меньшей ставке.

-

Какие новшества внес закон о самозанятых?Закон о самозанятых внес несколько новшеств, включая упрощение процедуры регистрации самозанятых, введение специальной категории договоров, а также возможность использования электронных платежных систем для оплаты услуг.

-

Какие требования необходимо выполнить для статуса самозанятого?Для получения статуса самозанятого необходимо зарегистрироваться в ФНС, иметь платежную систему для оплаты услуг и регулярно уплачивать налоги и страховые взносы.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.