Сегодня предлагаем вашему вниманию статью на тему: "виды удержаний из заработной платы работника". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Какие бывают виды удержаний из заработной платы работников

Для рассмотрения рабочих отношений, которые складываются между сотрудником и работодателем после вступления первого на должность, необходимо обратиться к трудовому законодательству Российской Федерации — Трудовому Кодексу (ТК РФ). Соответственно данному своду законов, а именно, главе двадцать один, обязательным условием осуществления трудовой деятельности выступает оплата труда.

Встречаются ситуации, когда необходимость в погашении платежей может быть осуществлена только с помощью снятия части суммы с начисленной оплаты за труд. Параграф 137 ТК описывает существующие виды удержаний из заработной платы, в то время как параграф 138 ТК накладывает ограничения по размеру удержаний.

Обратите внимание! В соответствии с Федеральным Законом (ФЗ) 134, минимальный размер оплаты труда в РФ (МРОТ) не должен опускаться ниже актуального значения показателя «прожиточный минимум».

Размер этого показателя зависит от стоимостных характеристик:

- потребительской корзины;

- уровня цен на продовольственные и непродовольственные товары, услуги;

- затраты на обязательные платежи и сборы.

Согласно параграфу 136 ТК, выплата заработной платы осуществляется не реже, чем два раза за тридцать календарных дней. Если речь идет о выплатах иного порядка или особенностях начисления оплаты труда, они должны быть отображены в соглашении, которое заключается между организацией-нанимателем и сотрудником при оформлении на работу – трудовом договоре (ТД). Другим документом, который может содержать пояснения, описывающие порядок и форму начисления оплаты труда, является коллективный договор.

Важно! Установление размера отчислений, производимых организацией по оплате труда, осуществляется согласно статье 135 ТК, а также ФЗ 90.

Удержанием из заработной платы выступает правомерное уменьшение размера ежемесячной оплата труда, которое носит одноразовый либо постоянный характер, и опирается на действующие законодательные нормы и акты.

На сегодняшний день выделяют такие виды удержаний из заработной платы работников.

Речь идёт о невозможности осуществления прочих действий, так как они будут являться противоречием законам РФ. К таковым можно отнести:

- налог;

- социальное страхование;

- удержание по исполнительному производству.

То есть, умышленное уменьшение суммы оплаты труда организацией, в которой осуществляется трудовая деятельность сотрудника. Подобное уменьшение может быть произведено или не произведено, на выбор руководства предприятия. Основывается на федеральных законах и трудовом кодексе.

Данный вид удержаний относится к участникам Профсоюзов, которые согласно ФЗ имеют право осуществлять ежемесячные отчисления конкретной суммы с оплаты труда для погашения своих членских взносов.

Для рассмотрения того, какие бывают удержания из заработной платы, относящиеся к обязательным, необходимо более детально ознакомиться с законными основаниями для их осуществления.

Согласно двадцать третьей главе Налогового Кодекса, а именно параграфу 226, наниматель имеет право снижать уровень заработной платы сотрудника для уплаты обязательного налога.

Обратите внимание! Удержание НДФЛ наниматель может произвести исключительно из дохода, который работник получает на его предприятии. На 2018 год размер НДФЛ составляет тринадцать процентов от установленного размера оплаты труда для данного сотрудника.

Данный вид снижения заработной платы относится к обязательному отчислению материальных средств в качестве страховых взносов, направляемых в Пенсионный фонд. Основывается на ФЗ 212 и осуществляется для возможности начисления государственных выплат сотруднику, по достижению им определенного возраста, предусмотренного законодательством РФ или соблюдения специальных условий для выхода на пенсию.

Опираясь на ФЗ, который был принят в 2007 году и описывает исполнительное производство, к таковым удержаниям относятся алименты и компенсации.

- на ребенка – содержание детей, возраст которых не достиг 18 лет – параграф 13 Семейного Кодекса.

- установленные судом – законными основаниями для подобных удержаний служат параграф 109 Семейного Кодекса.

Описывает случаи, когда исчисления производятся вследствие того, что гражданин стал участником преступления, которое нанесло вред другим гражданам. Опираясь на решение судебной власти РФ, к таковым видам удержаний из заработной платы работников относятся:

- вред здоровью;

- потеря кормильца;

- порча имущества.

Опираясь на параграф 107 Уголовно Кодекса, организация имеет право осуществлять удержания из оплаты труда заработной платы или пенсии заключенных, которые будут направлены на оплату их содержания.

Порядок осуществления удержаний по инициативе организации

При рассмотрении того, какие бывают удержания из заработной платы, осуществляемые по решению работодателя, выделяют три основных вида.

Включает в себя возмещение неотработанного аванса, который был выдан в процессе:

Данный пункт описывает суммы, которые превышали допустимую норму и были потрачены рабочим. Подобные издержки регулирует параграф 155 и 157 TK.

Выступают примером невыполнения обозначенных в ТД условий труда сотрудников и относятся к трудовым спорам. Данные виды издержек с заработной платы могут появиться вследствие:

- потраченных средств предприятия;

- счетной ошибки работника;

- превышения размера оплаты труда;

- порчи имущества предприятия.

Опираясь на параграфы 77, 81 и 83, описывает уменьшение суммы оплаты труда сотрудника во время увольнения в случае предварительного предоставления отпуска.

Скачать образец приказа об удержании из заработной платы

Важно! Вне зависимости от применяемых видов удержаний из заработной платы, ориентируясь на параграф 138 ТК, максимальный размер издержек не должен превышать половины начисляемой суммы по оплате трудовой деятельности гражданина.

О взыскании и удержании заработной платы рассказывает представитель компании «Правовой эксперт»

Удержание части заработанных гражданином денег разрешено в ситуациях и размерах, определяемых некоторыми федеральными законами и Трудовым кодексом РФ.

При неправомерности вычетов, произведенных из заработанного дохода гражданина, последний имеет право направить соответствующее заявление в суд. Поэтому ответственные сотрудники организации должны производить все вычеты из доходов трудящихся в строгом соответствии законодательным нормам, а информация по возможным вариантам удержаний может включаться в документ о правилах оплаты труда или иной внутренний акт, регламентирующий в организации вопросы платы за труд.

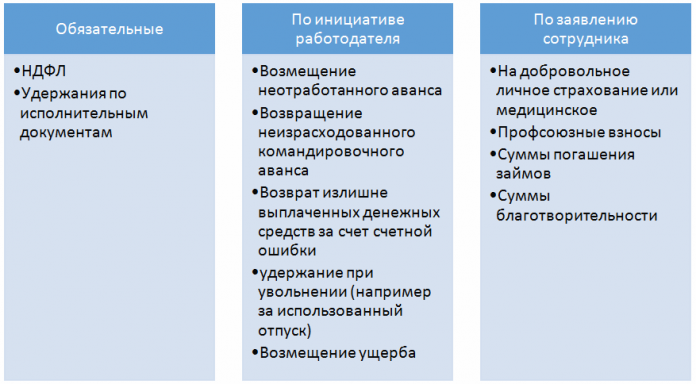

Случаи невыплаты сотруднику денежных средств из его заработной платы определяются согласно ТК РФ (ст. 137) и разделяются на удержания:

- обязательного характера;

- инициированные предприятием;

- по желанию самого сотрудника.

К обязательным видам невыдачи средств из заработка сотрудника отнесены:

- налоговый платеж с дохода гражданина в качестве физического лица (НДФЛ), определяемый НК РФ (гл. 23);

- взыскания по исполнительным документам (листам) согласно ФЗ об исполнительном производстве (№119, 21.07.1997), производимые после уплаты обязательных налогов согласно НК РФ.

К сведению! Любые виды вычетов производятся из заработанных гражданином средств после первоочередного вычета в виде НДФЛ. Взыскания по исполнительным листам не применимы к некоторым видам дохода, к примеру, за работу в экстремальных или вредных условиях (ст. 69 ФЗ № 119).

Удерживаемые по инициативе предприятия суммы относятся к его праву, но не обязанности, и содержат:

- компенсацию предоставленного ранее и невозвращенного авансового платежа, полученного трудящимся в счет будущего заработка;

- гашение в установленный срок невозвращенного, неизрасходованного авансового платежа, полученного сотрудником по причине командировки, перевода на работу в иной населенный пункт;

- возврат лишней части денег, уплаченных работнику по причине ошибок счетного характера;

- возврат излишне уплаченных гражданину денег при признании его вины или неправомерности действий комиссией по трудовым спорам или судебным решением (ст. 155, 157 ТК РФ);

- вычет за время трудового отпуска, не отработанное сотрудником, в зависимости от причин для увольнения работника (ст. 77, 81, 83 ТК РФ);

- покрытие материального ущерба, понесенного организацией по вине работника (гл. 39 ТК РФ).

Невыплата части заработка по распоряжению руководства компании должна соответствовать следующим условиям:

- стоимость нанесенного вреда не превышает величины среднемесячного заработка виновного лица (ст. 248 ТК РФ);

- распоряжение о взыскании денег издано руководством организации не позже 1 месяца от даты окончательного выявления величины причиненного урона (ст. 248 ТК РФ).

По окончании месячного срока при отсутствии добровольного согласия работника на компенсацию урона взыскание производится работодателем только при наличии судебного решения.

К сведению! Если переплата лишней суммы по плате за труд произошла из-за некорректного или неправильного трактования законодательных норм или иных нормативных актов, уменьшение размера заработка на установленный излишек не допускается (ст. 137 ТК РФ).

Любые вычеты из заработка по инициативе самого работника (оплата банковского кредита, профсоюзных или страховых взносов, коммунальных платежей) производятся бухгалтерским подразделением компании только при получении от сотрудника письменного заявления.

ТК РФ (ст. 138) определены предельные показатели по размерам удержаний независимо от их вида, в том числе при каждой уплате заработка:

- общая сумма заработанных, но не переданных гражданину средств, не может превысить 20% от начисленного заработка;

- при необходимости нескольких выплат по исполнительным документам общая сумма удержаний не может быть больше 50% от величины заработка;

- размер вычета может достигать до 70% от заработка, если вычеты производятся из дохода лица, отбывающего срок в исправительной колонии, при возмещении урона здоровью иного гражданина, при возмещении ущерба в связи с кончиной кормильца или причиненного преступлением.

Внимание! Все выполняемые работодателем вычеты из заработка сотрудника должны отражаться в расчетных листках. О размерах и основаниях уменьшения выплачиваемой суммы работник должен уведомляться письменно (ст. 136 ТК РФ).

Перед осуществлением вычета работодатель должен:

- получить законное основание для выполнения процедуры (приказ, распоряжение, докладная записка с резолюцией руководителя);

- осуществить проверку, установив причину возникновения, определив точный размер нанесенного вреда и составив акт, при наличии необходимости возмещения урона работодателю (ст. 246, 247 ТК РФ);

- проконтролировать соблюдение установленного периода для подготовки решения по удержанию средств из заработка;

- получить письменное согласие сотрудника на уменьшение суммы заработка (при необходимости).

Начисленные по зарплате суммы указываются в бухгалтерском учете по сч. 70. Удержания также должны отражаться в учете, поэтому начисленные по дебету сч. 70 суммы будут уменьшены:

- при вычете НДФЛ — по кредиту сч. 68;

- при удержании отчислений в ПФР — по кредиту сч. 69;

- при оплате по исполнительным листам — по кредиту сч. 76;

- для возмещения потерь от брака — по кредиту сч. 28;

- для возмещения невозвращенных подотчетных сумм — по кредиту сч. 71;

- при удержании средств в пользу третьих лиц — по кредиту сч. 76.

После проведения всех необходимых вычетов выплата зарплаты осуществляется наличными через кассу (Дебет сч. 70/Кредит сч. 50) или зачисляется сотруднику на (Дебет сч. 70/Кредит сч. 51).

При недоплате средств из заработка сотруднику предприятия наиболее часты следующие нарушения:

-

Вычет, не оговоренный ТК РФ или иным федеральным документом, к примеру, в форме денежного штрафа из-за несвоевременного прихода на работу, курения в пределах территории организации. По ТК и иным законодательным нормам подобные меры как вариант дисциплинарной ответственности не предусматриваются. Когда подобные требования указаны в локальных актах компании или в трудовых контрактах, работодатель вправе привлечь трудящегося лишь к дисциплинарной или материальной ответственности в виде выговора, замечания, прекращения действия трудового контракта по некоторым причинам (ст. 192 ТК РФ). При нанесении предприятию вреда виновному грозит ответственность материального характера, но и в таких случаях законодательно не предусмотрены основания для денежного штрафа (ст. 238 ТК РФ).

Важно! Штрафные санкции приемлемы для административной ответственности, устанавливаемой КоАП РФ, УК РФ, иными федеральными законами, применяемыми лишь уполномоченными государственными структурами и предусматривающими взыскания средств в пользу государственного бюджета, но не компании (работодателя).

При обнаружении нарушений при проведении вычетов из заработка сотрудника работодатель:

- за несоблюдение трудового законодательства может привлекаться к административной ответственности с уплатой штрафа (компанией, ответственным сотрудником) с дисквалификацией ответственного работника при повторном нарушении (ст. 5 КоАП РФ);

- за нарушение срока уплаты заработной платы несет материальную ответственность перед сотрудником в сумме не меньше 1/300 ставки рефинансирования ЦБ РФ от положенной к уплате суммы за каждый просроченный день (ст. 236 ТК РФ);

- возмещает гражданину моральный урон из-за неправомерного поведения в отношении него в сумме, определяемой по соглашению сторон или судебным решением (ст. 237 ТК РФ).

К сведению! По применяемым в ТК РФ положениям допустимые вычеты из дохода трудящегося составляют некрупные суммы. Но когда работник согласен на вычет в большем размере, соответствующая процедура должна осуществляться при соблюдении правильности оформления подтверждающих документов (заявления, приказа, распоряжения), а также выполнении требуемых нормативных условий и порядка вычета.

Что такое удержание из заработной платы по ТК РФ – законодательные нормы

Действующее законодательство предусматривает, что в ряде случаев из заработной платы сотрудника может быть произведено удержание. Данная процедура чаще всего связана с необходимостью возмещения определенных средств за счет сотрудника. При этом порядок её проведения точно закреплен в положениях действующего законодательства, а основным документом, регулирующим этот аспект правоотношений, является Трудовой кодекс. В частности, удержания из заработной платы по ТК РФ рассматриваются следующими статьями означенного документа:

Как можно понять из вышеозначенных нормативов – удержания из зарплаты могут регулироваться и иными нормативными документами. Поэтому как работодателям, так и работникам следует ознакомиться со следующими нормативными актами:

Исходя из нормативной базы действующего законодательства можно выделить основные виды удержаний из заработной платы. При этом главным критерием подобного разделения является обязательность таковых взносов. Соответственно, удержания из зарплаты по видам могут подразделяться на:

- Обязательные, или же безусловные. Произведение таковых удержаний является прямой обязанностью работодателя и для их назначения не требуется согласие работника.

- По инициативе работодателя. Работодатель имеет право удерживать выплаты из зарплаты сотрудника, если тот причинил его имуществу или имуществу третьих лиц прямой ущерб в ходе осуществления трудовых взаимоотношений. При этом согласие работника также не требуется, но работодатель не обязан производить таковые удержания и может отказаться от них без последствий.

- По инициативе сотрудника. В некоторых случаях о проведении удержаний из заработной платы может попросить сам сотрудник. Целью таковых действий может быть уменьшение нагрузки на работника. При этом следует помнить, что в отдельных ситуациях работодатель не имеет права отказать сотруднику в проведении удержаний, а в других – они проводятся только при согласии обоих сторон трудовых взаимоотношений.

Учитывая большое количество возможных оснований для проведения удержаний из заработной платы, следует рассмотреть их различные виды более подробно.

Обязательные и безусловные удержания из заработной платы

К обязательным удержаниям относятся те, от которых не может отказаться ни работник, ни работодатель. Соответственно, чаще всего основанием для произведения таковых удержаний являются распоряжения соответствующих органов государственной власти – судов, исполнительных органов или других инстанций. К документам, однозначно свидетельствующим о необходимости обязательного удержания из зарплаты, можно отнести:

Нотариально заверенные соглашения о добровольной уплате алиментов. Выплата алиментов на ребенка далеко не всегда обеспечивается судебными разбирательствами. Стороны могут договориться о выплате алиментов во внесудебном порядке при помощи соглашения. При этом соглашение должно быть нотариально заверено, и на его основании работодатель обязан совершать отчисления в предусмотренном положениями соглашения размере, но не выше максимального предела в 70% от зарплаты сотрудника.

- Исполнительный лист. Если в отношении работника действует исполнительное производство, то исполнительной службой может быть наложено взыскание в том числе и на доходы сотрудника. В данном случае исполнительный лист является достаточным основанием для проведения удержаний из заработной платы.

- Решение комиссии по трудовым спорам. В случае наличия трудового спора с работодателем, окончательное решение по проведению удержаний из зарплаты сотрудника, например, для возмещения ущерба, может быть принято комиссией по трудовым спорам. При этом таковое решение впоследствии может быть оспорено в судебном порядке.

- Решение суда или судебный приказ. В определенных законом случаях, основанием для проведения удержаний из зарплаты может быть решение суда или судебный приказ. Наиболее часто данные документы требуются при решении о взыскании алиментов в судебном порядке.

- Акт органов исполнительной власти о совершении административного правонарушения. Если работник совершил административное правонарушение, штраф может быть взыскан с его заработной платы напрямую.

Удержание из заработной платы по инициативе работника

В отдельных случаях инициатором проведения процедуры удержания из заработной платы может быть сам сотрудник. Например, работникам может быть просто удобнее, если необходимые на различные цели средства будут отчисляться с их заработной платы напрямую. При этом работодатель далеко не всегда обязан выполнять таковое требование работника, но в некоторых случаях отказать в его исполнении он не вправе. В целом, удержания из заработной платы по инициативе работника могут производиться для следующих целей:

- Оплата профсоюзных взносов. Если сотрудник является членом профсоюза, он вправе потребовать от работодателя удерживать сумму установленных профсоюзных взносов напрямую из заработной платы. Это – единственное основание для удержания из зарплаты по инициативе работника, по которому работодатель не вправе отказать сотруднику.

- Пожертвования в благотворительные фонды. Некоторые работники могут участвовать в различных благотворительных организациях, и при этом для большего удобства – просить работодателя о проведении удержаний определенного объема средств в их пользу.

- Оплата страховки. Еще одним вариантом проведения удержаний из зарплаты является оплата услуг страховых компаний – для многих работников такой способ является наиболее простым и удобным вариантом.

- Оплата займов. Некоторые финансовые организации могут предлагать возможность прямого погашения кредитов из заработной платы работника – однако на это требуется также и согласие работодателя.

В целом же, в большинстве случаев работодатели не отказывают сотрудникам в проведении затребованных удержаний из зарплаты. При этом работник имеет право написать на имя работодателя заявление об отмене проведения удержаний в любой момент.

Наиболее часто удержания из зарплаты по инициативе работодателя проводятся в связи с несением работником перед самим работодателем. При этом необходимо помнить о пределах материальной ответственности и учитывать их при назначении удержаний. Кроме этого, в процессе осуществления трудовой деятельности могут возникнуть и иные случаи, когда следует удержать средства из зарплаты сотрудника, которые не всегда могут предполагать наличие у того материальной ответственности. В целом, наиболее часто по инициативе работодателя удержание из заработной платы производится в следующих случаях:

Важный факт – порядок удержаний за топливо, связь, продукцию предприятия, должен быть предусмотрен в локальных нормативных актах, или с сотрудником. При этом положения данных документов не могут противоречить установленным требованиям трудового законодательства.[/attention]

Как произвести удержание из заработной платы сотрудника – порядок действий

Проведение удержания из заработной платы во многих случаях является прямой и непосредственной обязанностью работодателя, однако далеко не всегда эта процедура проводится в необходимом порядке. Порядок удержания из заработной платы сотрудника средств может изменяться в зависимости от основания, по которому оно проводится, однако общий регламент во всех случаях является одинаковым. Он выглядит следующим образом:

- Работодатель или бухгалтерия получает документ с основаниями для проведения удержания. В случае, если оно проводится по инициативе работодателя, таковым может быть отдельный приказ. При удержаниях по исполнительным листам и в иных случаях обязательного взыскания средств, равно как и при инициативе сотрудника – отдельный приказ не нужен, если это не прописано во внутренних нормативных актах.

- Осуществляется начисление сотруднику заработной платы и расчет всех полагающихся удержаний и отчислений. При этом НДФЛ вычисляется из общей суммы заработка работника, а все остальные удержания – вычитаются из зарплаты уже после учета НДФЛ. При этом учитываются также и налоговые вычеты – поэтому удержания в большинстве случаев касаются общего дохода работников.

- Работодатель проводит удержание НДФЛ с работника.

- Сотруднику выплачивается его зарплата за вычетом всех положенных удержаний.

- Работодатель, если удержание производится в пользу третьих лиц, в течение трех дней после выплаты зарплаты обеспечивает перевод денежных средств на требуемые расчетные счета.

Под удержанием из заработной платы понимается невыплата работнику части заработной платы в обеспечении требований работодателя либо третьих лиц.

Существует три вида удержаний из зарплаты: обязательные, по инициативе работодателя и по инициативе работника. Обо всех произведенных отчислениях работодатель обязан извещать работника в письменной форме.

Возврат излишне выплаченной заработной платы может производиться только в случаях, определенных Трудовым кодексом РФ и другим законодательством. К ним относятся: счетная ошибка, невыполнение работником норм труда, совершение неправомерных действий, которые провели к необоснованному обогащению.

Удержания могут производиться в размере от 20% до 70% в зависимости от основания, по которому могут удерживать суммы, и других факторов.

В соответствии со ст. 138 ТК РФ сумма всех удержаний с каждой выплаты зарплаты не может превышать 20%, при этом максимальный размер при наличии нескольких исполнительных листов ограничивается 50% месячного дохода.

Может удерживаться до 70% средств в следующих случаях:

- при взыскании задолженности по выплате алиментов на несовершеннолетних детей;

- при возмещении вреда другому лицу, если его здоровью был причинен вред, или лицам, понесшим ущерб в связи со смертью их кормильца;

- при отбывании исполнительных работ;

- при возмещении ущерба, причиненного преступлением.

Если взыскиваются алименты в соответствии со ст. 81 СК РФ, то размер выплат устанавливают:

- на одного ребенка — 25%;

- на двоих детей — 30%;

- на трех и более детей — 50% — больше этой величины не удерживают.

Размер удержаний может быть уменьшен или увеличен по решению суда в связи с материальным или семейным положением. Исчисление удержаний возможно только из чистого дохода, т. е. после вычета НДФЛ (п. 1 ст. 210 НК РФ).

Из заработной платы работника удержания могут проводиться в случаях, предусмотренных законодательством РФ. Выделяют следующие группы:

- Обязательные:

- налог на доходы физических лиц (НДФЛ);

- удержания по исполнительным листам (при их наличии).

- По инициативе работодателя:

- возмещение неотработанного аванса;

- возращение неизрасходованного командировочного аванса;

- возврат денежных средств в результате счетной ошибки;

- удержания при увольнении (при наличии оснований);

- возмещение ущерба.

- По инициативе работника:

- взносы на добровольное личное страхование (медицинское, пенсионное и т.п.);

- профсоюзные взносы;

- суммы для погашения займов, выданных работодателем;

- суммы, направленные на благотворительность.

Дополнительная

Доходы, не подлежащие взысканию, установлены ст. 101 закона от 02.10.2007 г. № 229. В основном это касается единовременных (разовых) выплат, компенсации в связи с причинением ущерба, социальных выплат, а также пособий семьям, имеющих детей.

При выплате заработной платы работодатель обязан известить работника в письменной форме об основаниях и размере произведенных удержаний (ч. 3 ст. 136 ТК РФ).

В соответствии со ст. 137 ТК РФ работодатель вправе взыскать излишне выплаченную зарплату (или другие суммы, выплачиваемые к ней) в результате:

- счетной ошибки — арифметического просчета при сложении составных частей заработной платы или ошибки в результате сбоя бухгалтерской программы.

- признания вины работника в невыполнении норм труда или простое;

- неправомерных действий работника, установленных судом, — предоставление ложных сведений для повышения суммы выплаты.

Для того, чтобы осуществить возврат излишне начисленной и выплаченной заработной платы, работодатель может:

- Договориться с работником о добровольном внесении лишних денег в кассу предприятия.

- Произвести удержания из заработной платы с согласия сотрудника.

- Обратиться в суд для принудительного взыскания долга.

В случае обнаружения переплаты составляется акт с указанием ошибки и суммой излишне выплаченной зарплаты. Копия акта направляется работнику.

Общий размер всех удержаний при каждой выплате зарплаты не может превышать 20%, по соглашению сторон ущерб может быть возмещен с рассрочкой — процент удержания может быть снижен. В этом случае работник должен подписать обязательство о возмещении ущерба с указанием точных сроков платежей.

Если работник уволиться до окончания выплат, работодатель имеет право взыскать остаток средств через суд.

При получении денег под отчет работник обязуется предоставить документы, подтверждающие факт расходования средств, а также вернуть неиспользованную сумму. Подотчетные средства выдаются на основании заявления сотрудника или распоряжения работодателя. В документе основании обязательно указывается срок, на который выдается подотчетная сумма.

Если работник не вернул неизрасходованные подотчетные суммы, то работодатель имеет право удержать их из заработной платы. Срок, отведенный для принятия решения об удержании, — 1 месяц.

Для того, чтобы удержать подотчет из зарплаты, работодатель издает приказ. Сотрудник обязательно должен ознакомиться с ним и дать свое согласие на проведение удержания в письменной форме.

В случае, когда прошел месячный срок либо работник не согласен с взысканием подотчета, работодатель может взыскать задолженность через суд.

Все вычеты из заработной платы, не связанные с трудовой деятельностью, производятся только на основании судебного решения и выданного в соответствии с ним исполнительного листа. Работодатель удерживает из заработной платы суммы, указанные в нем. Он может поступить:

- от непосредственного взыскателя;

- от судебного пристава.

При расчете удержаний по исполнительным листам необходимо учитывать:

- Перечень выплат, на которые не может быть обращено взыскание.

- Ограничение размера удержаний.

- Очередность удовлетворения требований.

В случае получения нескольких исполнительных листов на одного сотрудника, взыскивание средств работодателем осуществляются в порядке очередности в соответствии со ст. 111 закона № 229. Если сумма, удерживаемая из зарплаты, не может покрыть финансовые требования одной очереди полностью, то они удовлетворяются пропорционально.

Удержание должно быть произведено в день получения работодателем исполнительного документа, перевод денежных средств взыскателю осуществляется в трехдневный срок.

Согласно ст. 109 СК РФ удержание алиментов из заработной платы может производиться на основании:

- Соглашения — письменная договоренность между родителями по вопросам выплаты алиментов. Размер алиментов при заключении соглашения не может быть меньше суммы, которая получится при взыскании алиментов в судебном порядке. Обязательно удостоверяется нотариусом.

- Исполнительного листа — вынесенное судом постановление о назначении выплаты денежных средств по алиментным обязательствам.

После получения исполнительного листа, бухгалтер обязан осуществить расчет алиментов и перечислить их получателю в течение 3-х дней со дня начисления. Расчет алиментов из заработной платы работника производиться после вычета НДФЛ. Задержка выплат или игнорирование судебного решения является основанием для привлечения к гражданской ответственности.

Удержание алиментов производиться из всех видов заработка, а также из дополнительного вознаграждения, которое получает родитель как в денежной, так и в натуральной форме. Перечень видов заработной платы и доходов, из которых взыскивают алиментов, установлен постановлением от 18.07.1996 № 841.

При наличии нескольких исполнительных листов, удержание по алиментам производятся в первую очередь. Удержание средств осуществляется ежемесячно и прекращается со смертью плательщика или с достижением ребенка совершеннолетия.

Имеют ли право судебные приставы снимать все деньги с зарплатной карты

Судебные приставы имеют право наложить арест на банковский счет должника или взыскать с него денежные средства для погашения задолженности, но только после уведомления гражданина. Банк выполняет списание со счета без разрешения клиента.

С зарплатной карты должника может удерживаться не более 50% дохода (ст. 99 закона №229).

Если сумма списания превышает 50% или с зарплатной карты сняты все средства, должник может оспорить действия приставов путем подачи жалобы вышестоящему должностному лицу либо в суд.

С заработной платы работника оплачивается налог на доход физических лиц (НДФЛ). Сроки и условия его уплаты установлены главой 23 НК РФ. Все другие удержания из зарплаты производятся только после вычета НДФЛ.

Страховые взносы во внебюджетные фонды удерживаются не из зарплаты работника — их выплачивает работодатель из суммы фонда оплаты труда (ФОТ). Взносы перечисляются в следующем объеме:

- в Пенсионный фонд (ПФР) — на обязательное пенсионное страхование — по тарифу 22%;

- в Фонд обязательного медицинского страхования (ФОМС) — на медицинское страхование — 5,1%;

- в Фонд социального страхования (ФСС) — на страхование по случаю временной нетрудоспособности и в связи с материнством, а также взносы на травматизм — 2,9%.

Таким образом, в сумме работодатель за своего работника каждый месяц перечисляет 30% из ФОТ в соответствующие фонды.

Процентная ставка НДФЛ зависит от статуса налогоплательщика и устанавливается:

- в размере 13% для резидентов Российской Федерации (признаются лица, находящиеся в стране более 183 дней на законных основаниях);

- вразмере 30% для нерезидентов.

В расчет налоговой базы входят все виды начислений: оклады, премии, надбавки и повышающее коэффициенты. В случае отсутствия у сотрудника заработка в расчетном периоде (отпуск или больничный) — налог рассчитывается из средней зарплаты и корректируется в следующем месяце.

С минимальной заработной платы (МРОТ) налоги выплачиваются в общем порядке и объеме, так как она также подлежит налоговому обложению.

Перед тем, как рассчитать подоходный налог необходимо учесть налоговый вычет — льгота, предоставляемая работникам в соответствии со ст. 218 НК РФ. Таких вычетов существует три:

- 500 рублей — для участников боевых действий, Героев СССР и РФ, инвалидов детства;

- 1400 рублей — вычет на ребенка до 18 лет;

- 3000 рублей — для лиц, устранявших последствия после аварии на Чернобыльской АЭС, лиц перенесших лучевую болезнь и т. д.

Матери-одиночки имеют право на получение налогового вычета в двойном размере 2800 рублей. Предоставление льготы прекращается с момента вступления в брак на следующий месяц после наступления события.

Подоходный налог с зарплаты рассчитывается следующим образом:

- все доходы, полученные сотрудником, суммируются;

- из общей суммы вычитаются официальные расходы — налоговые вычеты;

- из полученной суммы взымается налог в размере 13%.

Пример

Иванова К.П. получает заработную плату в размере 40000 рублей. Процентная ставка НДФЛ равна 13%. Также у нее есть несовершеннолетний сын, за которого ей положен налоговый вычет в размере 1400 рублей.

Расчет производится следующим образом: (40000 — 1400) × 13% = 5018 рублей — сумма НДФЛ, которую ежемесячно уплачивает Иванов К.П.

Таким образом, ежемесячная заработная плата за вычетом НДФЛ у Ивановой К.П. составляет 40000 — 5018 = 34982 рубля.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.

Нотариально заверенные соглашения о добровольной уплате алиментов. Выплата алиментов на ребенка далеко не всегда обеспечивается судебными разбирательствами. Стороны могут договориться о выплате алиментов во внесудебном порядке при помощи соглашения. При этом соглашение должно быть нотариально заверено, и на его основании работодатель обязан совершать отчисления в предусмотренном положениями соглашения размере, но не выше максимального предела в 70% от зарплаты сотрудника.

Нотариально заверенные соглашения о добровольной уплате алиментов. Выплата алиментов на ребенка далеко не всегда обеспечивается судебными разбирательствами. Стороны могут договориться о выплате алиментов во внесудебном порядке при помощи соглашения. При этом соглашение должно быть нотариально заверено, и на его основании работодатель обязан совершать отчисления в предусмотренном положениями соглашения размере, но не выше максимального предела в 70% от зарплаты сотрудника.