Сегодня предлагаем вашему вниманию статью на тему: "валовая прибыль и маржа в чем разница". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Даже далёкие от экономики люди знакомы с терминами маржа и прибыль — в чем разница между ними и как считать эти показатели? Часто данные понятия используют как синонимы, но между ними есть некоторые различия. Рассказываем, насколько они существенны и почему грамотному человеку нужно знать их.

Чтобы лучше понять разницу между данными понятиями, нужно начать с определения их содержания. Так, русскоязычное слово «прибыль» обычно не вызывает вопросов и понимается, как материальное преимущество, полученное кем-либо в результате работы или сделки. В бизнесе это конечный результат работы в финансовом выражении.

С иностранным словом «маржа» сложнее. Оно имеет корни из английского и французского языков и переводится в первую очередь как «разница» или «преимущество». В современной бухгалтерии термин понимается чаще всего как разница между себестоимостью продукции и её отпускной ценой.

Исходя из представленных выше объяснений значений, первоначально можно сделать вывод, что данные понятия на самом деле являются аналогами, ведь прибыль — это тоже разница между конечной ценой и себестоимостью. Но в действительности это не совсем так.

Как отличать маржу и прибыль: формулы расчёта и основные признаки

Чем отличается маржа от прибыли? Мы уже выяснили, что маржа — это разница между себестоимостью и ценой для покупателя, а прибыль — это материальная выгода предпринимателя. Но как объяснить это ещё проще? Для начала изучим формулы, по которым рассчитываются рассматриваемые коэффициенты.

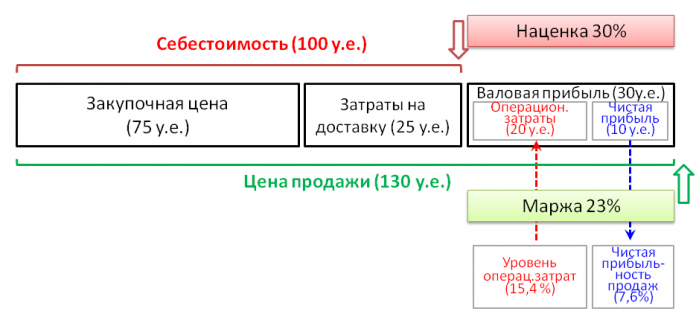

Маржа рассчитывается по очень простой формуле: выручка предприятия минус себестоимость продукции. То есть, если выручка компании после реализации продукции составила 10 тысяч рублей, а её себестоимость при этом — 6 тысяч рублей, маржа считается так:

- 10 000 — 6 000 = 4 000 рублей.

Если необходимо посчитать в процентах: (маржа/выручка)х100%:

Понятие маржа гораздо ближе по значению к валовой прибыли. Валовая прибыль и маржа фактически рассчитываются одинаково, как разница между вырученными средствами и себестоимостью. Однако следует отличать понятие «чистой прибыли», отличие которой от маржи более существенно.

Формула чистой прибыли: как считать и не запутаться

Расчёт прибыли несколько сложнее, так как она представляет собой конечный материальный результат, финальную денежную выгоду, которую получит предприниматель после реализации продукции и уплаты всех сопутствующих издержек.

Чтобы узнать прибыль, нужно вычесть из выручки:

- себестоимость;

- управленческие затраты;

- коммерческие издержки;

- налоговые отчисления;

- проценты для уплаты по кредитам и займам (при наличии);

- любые прочие расходы, связанные с деятельностью предприятия.

Вернёмся к предыдущему примеру. Выручка равна 10 тысяч рублей, себестоимость 6 тысяч, но при этом предприниматель должен уплатить банку 5% от сделки (от всей выручки) и заплатить 500 рублей управленцу, чей труд не вошёл в себестоимость продукции. Тогда чистая прибыль будет равна:

- 10 000 — 6 000 — (10 000х5%) — 500 = 3 000 рублей.

Получается, что прибыль от сделки меньше, чем маржа на целую тысячу рублей. Понятно, что мы приводим самые упрощённые расчёты, позволяющие наглядно изобразить, что представляет из себя тот или иной показатель. На практике все расчёты значительно сложнее, а значения расходов в формуле прибыли могут быть не столь очевидны.

Прибылью называется финальное, итоговое значение средств, полученных предпринимателем после реализации продукции и уплаты всех сопутствующих издержек. Именно этот показатель фиксирует, насколько успешно ведётся бизнес.

Маржа показывает, какую наценку в процентах делает компания на свою продукцию и таким образом позволяет делать выводы о рентабельности всей работы организации. Средства, полученные предприятием в виде маржи, могут быть использованы для развития бизнеса.

Итак, мы объяснили доступным языком, чем отличаются маржа (валовая прибыль) и чистая прибыль. Но вместе с этими понятиями довольно часто употребляется комбинированный термин «маржинальная прибыль». Что это такое и чем отличается валовая прибыль от маржинальной?

Так принято называть разницу между вырученными средствами (выручкой) и переменными затратами производителя, то есть всеми средствами, затраченными на выпуск конкретного объёма продукции. К переменным затратам относятся:

- покупка сырья и комплектующих материалов, без которых невозможно изготовить продукцию;

- оплата энергии, коммунальных расходов;

- оплата труда сотрудников, задействованных в производстве.

В расчёте маржинальной прибыли не участвуют постоянные затраты — проценты по займам, налоги на имущество, оплата амортизации, оплата аренды, зарплата управленческого персонала. Таким образом, маржинальная прибыль показывает, сколько средств принесла реализация продукции с учётом затрат на её производство, но не характеризует, сколько чистой прибыли получит предприятие.

Прочитав все предыдущие пункты несложно убедиться, что разница между понятиями довольно проста и может быть воспринята даже далёкими от экономики людьми. А предпринимателям все рассуждения и вовсе могут показаться очевидными. Тем не менее, давайте чуть глубже разберёмся, что ещё характеризует данные понятия:

- Оба показателя могут измеряться как в конкретных значениях (в денежных суммах), так и в процентах, но маржа чаще измеряется в процентах, а прибыль — в деньгах.

- Коэффициенты связаны между собой в прямой пропорциональности: чем больше маржа, тем больше и прибыль.

- Маржа всегда будет больше прибыли, так как вторая — одна из её составляющих.

- Значение терминов может меняться в зависимости от сферы, в которой они используются. Так в области биржевых сделок маржой называется залог, который уплачивается для займа, средства которого планируется использовать в биржевой сделке.

Теперь разберём финальный вопрос — зачем вообще считать эти коэффициенты и почему нельзя ограничиться подсчётом выручки и чистой прибыли? Знание обоих показателей — маржи и прибыли — поможет предпринимателю полноценно оценивать итоги работы и соотношение заработанных средств с понесёнными расходами. Коэффициенты позволяют судить об эффективности использования ресурсов, корректности ценообразования и общих итогах работы предприятия в рамках конкретного цикла времени.

Прибыль и маржа. Оба этих финансовых понятия имеют огромное значение для экономического успеха каждого предприятия. Если понятие прибыли более-менее знакомо многим людям, то с маржой все намного сложнее. В чем же разница? Попробуем разобраться.

Условно говоря, прибыль – это доход предприятия, то есть разница между доходами от продажи продукта своей деятельности и теми затратами, которое предприятие произвело до момента их продажи. На самом деле экономисты могут дать несколько определений прибыли, и все они будут верными.

Различают несколько видов прибыли, но для большинства руководителей важна лишь чистая прибыль. Ее рассчитывают исходя из выручки и различных выплат. Выручка имеет номинальное значение, то есть она всегда выражена в денежном выражении. К различным выплатам в данном случае можно отнести налоговые отчисления, акцизы и другие обязательные денежные переводы в различные фонды. Если теперь из суммы выручки вычесть все расходы, в том числе и налоги, то можно получить чистую прибыль.

Есть еще и валовая прибыль, которая отражает доходы предприятия несколько другим способом. Валовая прибыль – это разница между той суммой, которую получили счета и кассы предприятия от продажи товара или услуги, и теми затратами, которые необходимо было произвести для создания этих товаров. В данном случае не учитывают налоговые и иные отчисления. При учете валовой прибыли особенно важно подсчитать себестоимость предприятия, и тогда остальные подсчеты также окажутся верными.

Есть еще и маржинальная прибыль, которая по своему звучанию очень похожа на маржу, однако все же терминология имеет явные отличия. Маржинальная прибыль представляет собой разницу между доходами, полученными от продажи продукта и особой категорией – переменными затратами. Эти переменные затраты – величина непостоянная, она постоянно варьируется и изменяется во времени, поскольку в них заключена стоимость материалов, электроэнергии, топливных ресурсов, а также заработная плата сотрудников, необходимых для создания данного продукта. При учете маржинальной прибыли очень важна не только ее сумма, но и скорость обращения денежных средств.

Это европейский термин, и он достаточно интересен для изучения. Европейцы знают маржу как соотношение прибыли от продажи товара к отпускной цене, то есть себестоимости этого товара. Иными словами, это некоторый процент. Игрокам на финансовых рынках известно и другое значение маржи, но оно очень далеко от того самого, единственного, от которого термин и произошел. Банковские сотрудники чаще всего говорят о марже, как о разнице между средними процентными ставками кредитных договоров и договоров по депозитам, иными словами, это разница между теми документами, которые приносят банковской организации прибыль, и теми, которые, наоборот, эту прибыль снижают. Условно говоря, чтобы привлечь в банк дополнительные средства в виде депозитов с хорошими (высокими) процентными ставками, необходимо держать процентные ставки по кредиту также на достаточно высоком уровне.

В нашей стране маржой чаще всего называют разницу между всеми доходами, полученными от продажи товара, и затратами, которые необходимо было произвести на ее производство, а также суммой налоговых отчислений. Иными словами, в российском понимании чистая прибыль и маржа – это практически идентичные понятия, хотя, как было сказано выше, это не совсем соответствует действительности.

Маржа и прибыль всегда прямо пропорциональны. Чем большая маржа у предприятия, тем большую прибыль можно ожидать в отчетном периоде. Таким образом, главное отличие маржи от прибыли в том, где именно применяется данное понятие.

Есть несколько формул для определения маржи, и все они должны показывать один и тот же результат. Они отличаются между собой тем, какие именно компоненты могут быть применены (известны) в данном конкретном случае. Простейшая формула для определения маржи, зная наценку и сумму продаж, выглядит так:

Маржа = (сумма продаж – сумма продаж / (1 + наценка)) / сумма продаж × 100

В целом, как маржа, так и прибыль, могут значительно сказать о деятельности предприятия. Подсчеты этих показателей необходимо обязательно проводить в установленные периоды, а также сравнивать их с предыдущими. Видя динамику показателей, можно проследить и другие изменения на рынке, а соответственно, грамотный руководитель всегда сможет произвести необходимые перестановки и корректировки в своей деятельности, деятельности своих сотрудников, в ценовой политике и других показателях, напрямую влияющих на экономическую успешность организации. Итог производственной деятельности зависит от того, насколько вовремя и правильно будут оценены маржа и прибыль.

Смотрите видео о том, чем отличается маржа и наценка:

В любом бизнесе присутствуют понятия маржи и прибыли. Одни приравнивают их друг к другу, другие доказывают, что сравнивать их нельзя. Оба показателя имеют стратегическое значение для экономического успеха предприятия или банка.

Благодаря им, оценивается финансовый результат работы, эффективность использования имеющихся ресурсов и общий результат. С определениями прибыли и маржи часто можно столкнуться при обсуждении вопросов работы Forex, в банковском бизнесе и иных занятиях, связанных с финансами и экономикой. Чтобы понять, какой из показателей что показывает, разберем каждый из них.

Важность маржи не стоит недооценивать. Она показывает, насколько эффективен тот или иной бизнес. С маржой напрямую связаны доходы компании и оценивается ее деятельность.

Банковские работники говорят о марже, когда сравнивают разницу ставок по кредитам и депозитам. Условно говоря, если банк хочет привлечь клиентов высокими ставками по вкладам, то он вынужден предлагать высокие ставки по кредитам.

Маржа играет большую роль в оценке эффективность работы компании. От ее размера будет прямо пропорционально зависеть чистая прибыль. Маржа лежит в основе формирования фондов развития. Процентное значение маржи (или процентная наценка) будет рассчитано отношением себестоимости к выручке. Если посчитать валовую «грязную» прибыль к выручке, то получится важный показатель – коэффициент маржи. В процентах получится рентабельность продаж, а это является главным индикатором работы любой организации.

Если взять понятие маржи на бирже, например, Форексе, то она означает временное залоговое сотрудничество. В ходе него участник получает необходимую сумму для проведения операции. Принцип маржинальных сделок состоит в том, что участнику не обязательно оплачивать всю стоимость контракта. Он пользуется предоставленными ему ресурсами и небольшой частью собственных денег. Как только сделка закроется, то полученный доход поступит на депозит, на котором они были размещены. Если сделка станет убыточной, то убыток покроется за счет заемных средств, которые потом все же придется возвращать.

Сейчас модными стали показатели «фронт-маржа» и «бэк-маржа», которые связаны друг с другом. Первый показатель отражает получение дохода с наценки, а второй – от акций и бонусов.

Таким образом, указанные показатели рассчитываются в процессе работы любой компании. Они сформировали отдельное направление управленческого учета – маржинальный анализ. Благодаря марже, компания манипулирует переменными издержками и затратами, тем самым влияя на итоговый финансовый результат.

Полученная величина подлежит налогообложению, после чего образуется чистая прибыль. Далее она идет на выплату дивидендов, откладывается в резерв и инвестируется в развитие компании.

Если при расчете маржи учитываются только затраты на производство (себестоимость), то в расчете прибыли участвуют все виды доходов и расходов.

В процессе бизнеса рассчитывают несколько видов прибыли, но для руководства важна чистая прибыль, которая показывает разницу между выручкой и всеми затратами. Если выручка имеет больше номинальное значение и выражена в денежном выражении, то ко всем остальным затратам относятся и расходы на производство, и налоговые отчисления, акцизы и проч.

Валовая прибыль отражает разницу между полученной суммой и расходами на производство без учета налогов и иных отчислений. По своему расчету она схожа с маржинальной прибылью. В отличие от валового «грязного» дохода, маржинальный учитывает переменные расходы, например, на топливо, электричество, заработную плату, себестоимость материалов для производства и пр. Те компании, кто рассчитывает маржинальную прибыль, смотрят не только на ее сумму, но и на скорость обращения денег.

Если прибыль показывает чистый результат бизнеса, то маржа относится к основополагающим факторам ценообразования, от которых зависит рентабельность затрат на маркетинг, анализ клиентопотока, а также прогноз дохода. В управленческом учете есть важная закономерность, что все изменения, которые происходят с выручкой, пропорциональны валовой марже. Маржа, в свою очередь, пропорциональна росту или снижению прибыли. Отношение валовой маржи к прибыли экономисты назвали эффектом операционного рычага. Он используется для оценки эффективности использования имеющихся ресурсов и общего результата.

Таким образом, все показатели финансового мира носят собственное значение. На их расчет будут влиять используемые методы анализа и правила учета. Правильная трактовка динамики всех показателей необходима для грамотного планирования деятельности бизнеса. И маржа, и прибыль многое говорят о работе организации.

Расчеты этих показателей рекомендуется проводить регулярно в установленные периоды, чтобы сравнить значения и выявлять закономерности. Видя ту или иную динамику, руководитель может проследить тенденции рынка и провести необходимые перестановки и корректировки в деятельности организации, ценовой политике и других аспектах, влияющих на успешность компании. Итог всей работы зависит от того, как вовремя и правильно будут рассчитаны и оценены показатели маржи и прибыли.

Это взаимозависимые показатели. Ориентироваться только на один из них нельзя. Если исходя из маржи рассчитывается предварительное значение прибыли, то и исходя из прибыли регулируются размеры маржи. Через маржу можно управлять многими составляющими бизнес-процессов, например, ценообразованием, что в конечном итоге скажется на прибыли. Исключать любой из этих показателей из финансовой цепочки нельзя. Итог может оказаться плачевным. Каждая компания, хоть и заявляет, что финальной целью является получения прибыль, но на нее они могли и не выйти, не рассчитав потенциальную маржу.

Как рассчитать торговую наценку. И в чем ее главное отличие от маржи

Прибыль торговых предприятий зависит от надбавки к стоимости товара. Нужно проводить периодическое оценивание финансовой деятельности. Это делают для выявления проблем, нахождения слабых мест и укрепления сильных позиций. В это время и вспоминают о том, что такое торговая наценка.

Законодательство не регламентирует ее на многие товары. Это может касаться в основном стоимости на продукты питания, входящие в список самых важных. Обычно наценку ставят исходя из рыночных соображений.

Продукция имеет оптовую стоимость. К ней прибавляют торговую наценку, чтобы получить среднюю прибыль и покрыть издержки. Только со слишком высокими надбавками продавец может получить не доход, а убыток.

По большой отпускной стоимости можно продавать, только, если на продукт хороший спрос, а количество предложений ограничено. При осознании дефицитности продукта, покупатели могут покупать товар со слишком большой надбавкой.

Без торговой наценки не будет работать ни один магазин

За счет торговых надбавок:

- Покрывают любые издержки (расходы от приобретения, хранения, реализации товара);

- Получают доход от продажи;

- Оплачивают налог на добавленную стоимость.

Предпринимателем по желанию:

- Вводится единая процентная ставка на весь товар в совокупности.

- Назначается торговая наценка отдельно для каждого продукта или по группам.

- Устанавливается необходимая продажная цена, рассчитывается торговая наценка.

- Применяется любой другой способ, чтобы рассчитать надбавку.

Любое дело, основанное на торговле, требует назначения торговой наценки. Никто не будет работать без нее. Нужно много расходовать средств на содержание магазина, транспорт, зарплату сотрудников.

При расчете этого параметра, смотрят, какой конкурентоспособностью, популярностью обладает продукт у покупателей. Смотря на ценовую категорию и потребительские свойства продукта, чтобы получить прибыль используют определенную стратегию.

В торговле любого вида, товар продают увеличенной стоимостью. Это нужно для покрытия расходов и получения необходимого дохода. Предприниматель сам решает, какие затраты могут быть включены в сумму итоговой стоимости. Можно на любую продукцию делать одинаковую надбавку.

Если товар привезен из-за границы, то продавец сам назначает ей свою цену. Если такого товара еще никто в городе не продает, то можно смело ставить желаемую надбавку. Только цены должны быть реальными.

Также можно ставить наценку:

- По средним ценам аналогичного товара;

- С учетом ценового уровня, чтобы быстро окупить бизнес;

- Учитывая другие принципы.

Если не следовать ни одному методу, можно потерять прибыль. Продукция со слишком повышенной стоимостью, не будет продана. Компания не получит доход и появится убыток. Поэтому наценку делают по правилам.

Часто торговую наценку путают с маржой. Её применяют для того, чтобы оценить сумму, которую добавляют к себестоимости товара. Сейчас такое время, когда у каждого человека должен быть необходимый багаж экономических знаний. Но, многим людям пока еще неизвестно что такое торговая наценка и чем она отличается от маржи.

Любой товар имеет свою себестоимость. Продавцы, для получения прибыли, добавляют к нему наценку. Продав товар они получают деньги. С них вычитывают сумму себестоимости продукции. Остается остаток. Его называют маржой. В бухгалтерии торгового предприятия ежеквартально рассчитывают сумму этого показателя.

По марже определяют, является товар прибыльным или нет. По этому показателю производители решают заниматься производством товара для продажи или нет. По марже можно определить стоит повышать или снижать отпускную цену. Если получают большую маржу, то производство считают выгодным. Все вложенные деньги возвращаются в сколько-то кратном размере.

Производители, перед тем ка продать оптом свою продукцию, добавляют к ней определенную сумму. По ней формируется прибыль в торговом предприятии. Хранят, транспортируют товар, содержат торговую точку за счет этих средств.

Хорошие предприниматели думают не только о получении прибыли, но и о позициях конкурирующих сторон. Покупатель должен получить больше условий чтобы приобрести товар. Коммерческие организации стратегически используют наценку.

Если ее правильно установить, то можно получить прибыль, оплатить все издержки, открыть интерес у покупателя к своему товару. В результате становится интересная, удобная и выгодная продажа.

Когда предприниматель считает свой доход, полученный после перечисления всех издержек, он получает маржу. Что касается наценки, то это надбавочные проценты, которые приплюсовывают к закупочным ценам для формирования продажной цены на товар.

- Моржу можно считать чистым доходом, а наценку грязным. С нее придется еще вычитывать много разных расходов.

- Сумма наценки не может быть ниже маржи. Но если наценку увеличат, то и сумма маржи увеличится.

- Маржа рассчитывается с дохода предпринимателя. Наценку ставят исходя из себестоимости продукта.

Любая организация занимающаяся торговлей, тратит средства, для того чтобы осуществить торговый цикл:

- Закупает товар;

- Оплачивает работу сотрудников;

- Дает рекламу;

- Платит за логистические услуги.

Кроме этого приходится платить за аренду или выкуп торгового объекта. Только величина наценки не зависит от расхода на покупку продукции. Для реализации следующих действий, предприниматель накидывает наценку вместе с маржой.

Какой смысл работать, если от этого не будет получен никакой доход? Если предприниматель увидит, что в определенном виде деятельности он получает более высокий доход, то займется им более серьезно.

Но, если все бизнесмены будут заниматься одним и тем же делом, то нарушится экономическая ситуация в стране. Чтобы такого не происходило, государство регулирует экономическую сторону. Оно не разрешает предпринимателям заниматься высокодоходным бизнесом типа игровых терминалов.

Чтобы выйти к определенному уровню, руководство торгового предприятия пересматривает разные факторы. Также не забывают о конкурентном воздействии. Наличие высокой конкуренции не несет отрицательного воздействия. Наоборот она подталкивает предпринимателей ставить элитный качественный товар. Если продавец ведет правильную ценовую политику, он находит свое место на рынке.

Без конкуренции не могут существовать рынки. Потребуется только оптимизация структуры с издержками для вписывания ее в наценки существующего уровня.

Если в торговой точке имеется узкий ассортимент, то продавец не должен понижать наценку на продукцию при стабильном спросе. За слишком высокую цену, покупатели не станут покупать товар. Если ее снизить, то смысла в продаже не будет. Ведь необходимо вести расход для содержания магазина.

У торговой точки с большим ассортиментом товара, возможности более обширные. Продавец может снижать и повышать стоимость продаваемого товара. От этого он не обанкротится. Наоборот может приобрести постоянных покупателей и получать больше дохода.

Здесь все также как с монопродуктовой ситуацией. Продается незаменимая продукция, у покупателя ситуация скованности.

В данной ситуации продавец владеет рыночной силой, поэтому может спокойно ставить свои цены на товар. Магазинам стоит заниматься продажей уникального товара, потому что от этого можно получить хорошую выгоду. Только нужно следить за тем, чтобы рядом никто не занимался продажей такого же товара. Иначе продавец не сможет реализовать свои планы. Кроме этого на рынке такие товары могут быть в ограниченном количестве.

Грамотные маркетологи придумывают или подчеркивают уникальные свойства товара, чтобы его быстро продать. Но, кроме этого, нужно подумать о том, где находится магазин и, какой проходимостью он обладает, для того чтобы получать ежедневно больше прибыли от продажи.

Если торговая точка находится вдали от людей, то продавцу придется ставить высокие наценки на товар. Иначе он не сможет оплачивать расходы. Лучше работать с маленькой наценкой и больше продавать, чем с большой и меньше.

Лучше иметь широкую клиентскую базу, чем высокую торговую наценку. Но если рынок не будет получать выгоды от продажи товара, то со временем этот товар вообще исчезнет из прилавков. Невыгодные сделки рынку не нужны.

Весьма распространенными понятиями в сфере управленческого учета являются прибыль и маржа. Они позволяют адекватно оценить и проанализировать финансовый результат деятельности компании. Некоторые экономисты склонны считать их равнозначными понятиями, но на деле маржа и прибыль несколько отличаются друг от друга. Целесообразно подробнее рассмотреть два этих важных понятия. В переводе с английского слово «маржа» можно интерпретировать как «разница». В управленческом учете и финансовом анализе понимание этого термина более конкретное. Маржа представляет собой разность между выручкой предприятия и себестоимостью продукции. Зачастую ее также называют валовой прибылью. Маржа (валовая прибыль) = Выручка – Себестоимость продукции Данный показатель выражают обычно в денежных единицах.

В чем заключается разница между маржой и прибылью – формулы расчета

Однако на самом деле, если маржа — это отношение полученного дохода к рыночной цене продукта, то торговая наценка рассчитывается нахождением соотношения между доходом от реализации продукции к ее себестоимости. Рентабельность является соотношением между затратами и итоговым доходом компании, то есть, для ее подсчета в обязательном порядке учитываются и затраты, и прибыль предприятия.

Постараемся исправить ситуацию и дадим ответ на вопрос, что такое маржа простыми словами, а также разберем, какие бывают разновидности и как провести ее расчет. Содержание

- 1 Понятие маржа

- 2 Основные виды

- 2.1 Валовая (Gross Profit Margin)

- 2.2 Операционная (Operating profit margin)

- 2.3 Чистая (Net Profit Margin)

- 2.4 Процентная

- 2.5 Вариационная

- 3 Маржа и прибыль: в чем разница

- 4 Чем отличается маржа от наценки

- 5 Формула расчета маржи

- 6 Маржа в различных сферах

- 6.1 В экономике

- 6.2 В банковской сфере

- 6.3 В биржевой деятельности

Понятие маржа Маржа (eng.

Маржа и валовая прибыль в чем разница Здравствуйте, уважаемый(ая) коллега! В сегодняшней статье речь пойдет о таком известном экономическом термине, как маржа.

Валовая маржа, речь о которой шла выше, считается одним из важнейших коэффициентов анализа. Этот показатель используют во многих областях для менеджмента и контроллинга.

Два термина, рассматриваемые в зависимости — фронт маржа и бэк маржа — непрерывно связаны с друг другом. Первая из них представляет собой получение дохода с наценки, а вторая — доход от бонусов, акций или скидок.

Коммерческая маржа — это коэффициент, не бывающий ни от чего не зависимым. Его величина основывается на показателях торговой наценки, собственной стоимости товара и количестве его продаж.

Так, для получения валовой прибыли нужно вычесть себестоимость продукции из выручки. Расчет прибыли происходит иначе: Прибыль = Выручка – Себестоимость продукции – Коммерческие издержки – Управленческие затраты – Проценты уплаченные + Проценты полученные – Внереализационные расходы + Внереализационные доходы – Прочие расходы + Прочие доходы На полученное значение впоследствии начисляется налог на прибыль.

После его вычета образуется чистая прибыль. Она направляется на выплату дивидендов акционерам и формирование нераспределенной прибыли, которая играет роль резерва и основы для инвестирования в будущее развитие предприятия. Иными словами, при расчете маржи учитывается только один тип издержек – переменные затраты на производство, которые формируют себестоимость.

Маржа и прибыль всегда прямо пропорциональны. Чем большая маржа у предприятия, тем большую прибыль можно ожидать в отчетном периоде. Таким образом, главное отличие маржи от прибыли в том, где именно применяется данное понятие.

Как посчитать маржу, зная наценку и сумму продаж Есть несколько формул для определения маржи, и все они должны показывать один и тот же результат. Они отличаются между собой тем, какие именно компоненты могут быть применены (известны) в данном конкретном случае. Простейшая формула для определения маржи, зная наценку и сумму продаж, выглядит так: Маржа = (сумма продаж – сумма продаж / (1 + наценка)) / сумма продаж × 100 В целом, как маржа, так и прибыль, могут значительно сказать о деятельности предприятия. Подсчеты этих показателей необходимо обязательно проводить в установленные периоды, а также сравнивать их с предыдущими.

Многие начинающие предприниматели, а также участники закупок понятия не имеют, что это такое и как она рассчитывается. Данный термин в зависимости от того, в какой сфере он используется, имеет различные значения.

Поэтому в данной статье мы рассмотрим самые распространенные виды маржи и детально остановимся на марже в торговле, т.к. именно она представляет наибольший интерес для поставщиков, участвующих в государственных и коммерческих тендерах. Содержание: 1. Что такое маржа простыми словами?2. Виды маржи3. Маржа и прибыль: в чем разница?4. Чем отличается маржа от наценки?5. Заключение 1. Что такое маржа простыми словами? Термин “маржа” чаще всего встречается в таких сферах, как торговля, биржевая торговля, страхование и банковская деятельность.

Поэтому ясно, что наценка является надбавкой к себестоимости продукции, а маржа как раз не учитывает эту себестоимость во время расчета.

- Чтобы разница между маржой и наценкой была более наглядной, распишем ее на несколько пунктов:

- Разная разница. Когда считают наценку, то берут разницу между себестоимостью товара и ценой закупки, а когда рассчитывают маржу – разницу между выручкой фирмы после реализации и себестоимостью товаров.

- Максимальный объем. У наценки почти нет никаких ограничений, и она может равняться хоть 100, хоть 300 процентов, а вот маржа не может достигать таких цифр.

- Основа расчета. Когда вычисляют маржу, то за базу берут доход компании, а при расчете наценки – себестоимость.

- Соответствие. Обе величины всегда прямо пропорциональны друг другу.

С понятием «маржа» сталкиваются очень многие люди, но часто не до конца понимают, что оно значит. Постараемся исправить ситуацию и дадим ответ на вопрос, что такое маржа простыми словами, а также разберем, какие бывают разновидности и как провести ее расчет. Содержание

- 1 Понятие маржа

- 2 Основные виды

- 2.1 Валовая (Gross Profit Margin)

- 2.2 Операционная (Operating profit margin)

- 2.3 Чистая (Net Profit Margin)

- 2.4 Процентная

- 2.5 Вариационная

- 3 Маржа и прибыль: в чем разница

- 4 Чем отличается маржа от наценки

- 5 Формула расчета маржи

- 6 Маржа в различных сферах

- 6.1 В экономике

- 6.2 В банковской сфере

- 6.3 В биржевой деятельности

Понятие маржа Маржа (eng.

Данный термин используется в биржевой деятельности. Вообще для биржевиков существует масса калькуляторов для расчета маржи. Вы без труда их найдете в интернете по данному поисковому запросу.

2.4 Чистая процентная маржа (банковская процентная маржа) Чистая процентная маржа — один из ключевых показателей оценки эффективности банковской деятельности. ЧПМ определяется как отношение разницы между процентными (комиссионными) доходами и процентными (комиссионными) расходами к активам финансовой организации.

Формула для расчета чистой процентной маржи выглядит следующим образом: ЧПМ = (ДП — РП)/АД, Где: ДП — процентные (комиссионные) доходы;РП — процентные (комиссионные) расходы;АД — активы, приносящие доход. Как правило, показатели ЧПМ финансовых учреждений можно найти в открытых источниках.

Этот показатель очень важен для оценки устойчивости финансовой организации при открытии в ней счета.

Он показывает, сколько именно выгоды получил владелец бизнеса от реализации своей продукции за вычетом переменных издержек на ее производство. В целом маржа играет крайне важную роль в оценке эффективности деятельности фирмы, поскольку:

- От ее размера зависит итоговый результат деятельности фирмы – прибыль;

- Именно она ложится в основу формирования фондов развития предприятия;

- Значение показателя, выраженное в процентах, рассчитывается, как ((Выручка – Себестоимость) / Выручка) * 100% и показывает наценку на товар компании в процентах;

- Коэффициент маржи представляет собой отношение валовой прибыли к выручке.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.

.png)