Сегодня предлагаем вашему вниманию статью на тему: "усн для ип". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Вместе с гордым званием «предприниматель», у вас появились новые обязанности в части уплаты налогов, сдачи отчетности и соблюдения прочих требований законодательства. Как не запутаться в законодательстве и не ошибиться? Эта инструкция, я надеюсь, поможет не растеряться и самоорганизоваться «юному» предпринимателю на начальном этапе. Рассмотрим ситуацию, когда:

- ИП трудится самостоятельно без привлечения работников;

- Оплата за услуги ИП поступает на счет ИП (ИП не принимает наличные денежные средства и ему не требуется применять ККТ);

- Обороты ИП далеки от предельного размера, превышение которого лишает ИП права применять УСН.

Если по итогам отчетного (налогового) периода «упрощенец» превысит лимит доходов 150 млн. руб., он лишится права применять УСН (п. 4 ст. 346.13 НК РФ).

Сбербанк – открытие РКО и пакеты услуг:

На самом деле УСН (налоговая база — доходы) представляется одной из самых простых систем налогообложения. От ИП требуется минимум усилий по ведению учета и расчета налогов.

ИП, выбравший УСН (налоговая база — доходы), уплачивает УСН по ставке 6% (субъект РФ может ее снизить для некоторых видов деятельности). При этом ИП освобождается от уплаты НДФЛ в части доходов от предпринимательской деятельности, НДС и налога на имущество (за исключением объектов недвижимости, которые облагаются налогом на имущество в особом порядке, исходя из их кадастровой стоимости). ИП не ведет бухгалтерский учет.

Для того, чтобы рассчитать облагаемую сумму доходов, ИП обязаны вести учет доходов в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (ст. 346.24 НК РФ). Форма такой Книги утверждена Приказом Минфина России от 22.10.2012 N 135н. Книга представляет собой реестр документов, на основании которых определяется сумма доходов. Также в книге фиксируется оплата страховых взносов, уменьшающая сумму налога. Основной источник данных для заполнения Книги нашего юного предпринимателя — это выписка по расчетному счету за соответствующий период.

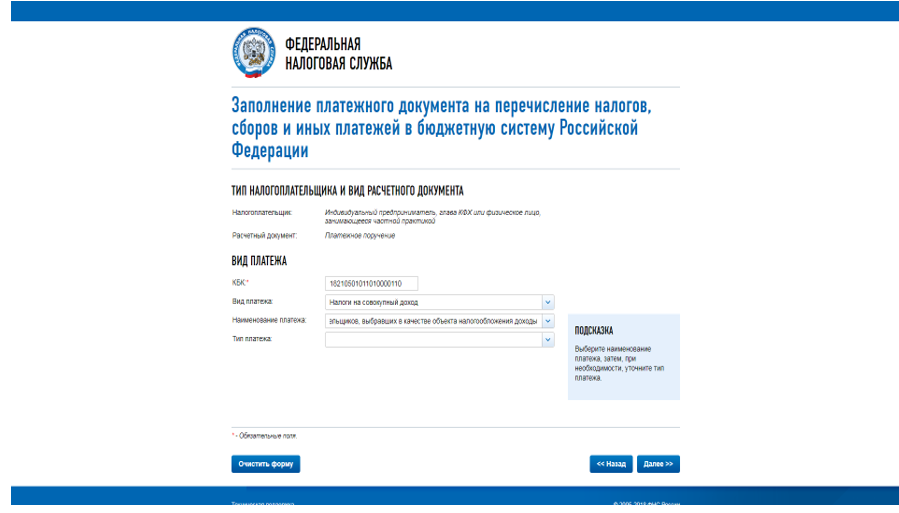

КБК по УСН «доходы» 6% — 18210501011011000110.

Шаблон для заполнения платежного поручения можно сформировать с помощью сервиса на сайте nalog.ru: https://service.nalog.ru/payment/payment.html. Плательщику нужно выбрать вид платежа и сервис предложит КБК.

Кроме того, ИП должен уплачивать за себя суммы страховых взносов в ПФ РФ и ФФОМС РФ:

1) страховые взносы на обязательное пенсионное страхование в размере, который определяется в следующем порядке:

— в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2018 года, 29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года;

— в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2018 года (29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года) плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период. При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта (26 545 * 8 = 212 360 руб.);

2) страховые взносы на обязательное медицинское страхование в фиксированном размере 5 840 рублей за расчетный период 2018 года, 6 884 рублей за расчетный период 2019 года и 8 426 рублей за расчетный период 2020 года.

Фиксированным платежом признается вся сумма: 26 545 + 1% от суммы превышения 300 000 + 5 840.

Суммы страховых взносов за расчетный период уплачиваются ИП не позднее 31 декабря текущего календарного года. Страховые взносы, исчисленные с суммы дохода плательщика, превышающей 300 000 рублей за расчетный период, уплачиваются плательщиком не позднее 1 июля года, следующего за истекшим расчетным периодом.

Сумму, которую следует заплатить до конца года, можно уплатить сразу всю или перечислять их частями. Например, раз в квартал в сумме, относящейся к текущему кварталу.

Сумма доходов (для того, чтобы рассчитать величину — 1% от суммы превышения 300 000 руб.) определяется по данным декларации — строка 113 раздела 2.1.1 декларации по УСН (налоговая база — доходы).

Если наш ИП зарегистрировался не с начала года, то ему нужно заплатить страховые взносы в меньшем размере, а именно — пропорционально дням с даты регистрации ИП до конца года.

Например, ИП зарегистрировался 20 февраля. Следовательно, период с даты регистрации до конца года составляет 10 месяцев и 9 дней. Сумма страхового взноса по сроку до 31 декабря составит:

Сумма за 10 месяцев = (26545 5840) *10/12 = 26 987,50 руб.

Сумма за 9 дней февраля = ((26545 5840)/12) * 9/28 = 867,46 руб.

Итого = 27 854,96 руб.

КБК фиксированного взноса на ОПС — 182 102 02140 06 1110 160.

КБК фиксированного взноса на ОМС — 182 102 02103 08 1013 160.

2. Как определить сумму доходов, которые включаются в налоговую базу

Для целей исчисления «упрощенного» налога доходы считаются полученными на дату, когда вы фактически получили деньги (например, на банковский счет). Такой метод признания доходов называется кассовым. Это означает, что суммы полученной предоплаты ИП включает в сумму облагаемых доходов. Если договор расторгается и нужно возвратить полученный аванс, то сумма возврата отражается в Книге учета доходов и расходов со знаком «-» в том периоде, когда произведен возврат.

Однако, по мнению Минфина РФ, если аванс (предоплата по договору) возвращается покупателю (заказчику) в налоговом периоде, в котором у «упрощенца» не было доходов, то налоговую базу на сумму аванса уменьшить невозможно (Письма Минфина России от 30.07.2012 N 03-11-11/224, от 06.07.2012 N 03-11-11/204). Т.е. по итогам года сумма доходов не может оказаться

Упрощенная система налогообложения для ИП: чем она выгодна и как ей пользоваться

В России действует несколько налоговых систем, которые могут применяться индивидуальными предпринимателями (см. « Налоги у ИП или ООО: как выбрать «выгодную» систему налогообложения» ). Упрощенная система налогообложения ( УСН, «упрощенка ») — самый распространенный налоговый режим для малого бизнеса. Он подходит почти всем и делает жизнь предпринимателя проще: один налог заменяет несколько, отчитываться по нему нужно всего раз в год, есть законные способы уменьшать налог. Разобраться в особенностях применения данной системы налогообложения помогут специалисты веб-сервиса « Контур.Эльба ».

На упрощенную систему налогообложения могут перейти как организации, так и предприниматели. Делается это в добровольном порядке. Чтобы применять эту систему налогообложения, нужно подать уведомление в налоговую инспекцию в течение 30 дней после регистрации бизнеса. Если же ИП планирует перейти на УСН с начала следующего года, то уведомление следует направить до 31 декабря текущего года.

Но переведут на этот спецрежим не всех. Критерии, которые не позволят применять «упрощенку», приведены в статье 346.12 НК РФ. Так, УСН запрещена тем предпринимателям, которые производят подакцизные товары (например, сигареты или бензин), добывают и продают полезные ископаемые, либо платят единый сельхозналог. Кроме того, не вправе применять упрощенную систему организации и ИП со средней численностью работников более 100 человек. Есть ограничения и по величине дохода. Если по итогам квартала, полугодия, девяти месяцев или года доходы превысили 150 млн. рублей, право на УСН теряется.

На сегодняшний день существуют две разновидности УСН. Они отличаются объектом налогообложения и налоговой ставкой. Это:

- УСН с объектом налогообложения «доходы». ИП, которые выбрали этот объект налогообложения, суммируют свои доходы за определенный период и умножают на налоговую ставку. В большинстве регионов она составляет 6%. Но в некоторых субъектах РФ действует пониженная ставка — от 1% до 6%. Например, в Крыму ставка налога равна 4%.

- УСН с объектом налогообложения «доходы минус расходы». ИП, которые выбрали этот объект налогообложения, платят налог с разницы между доходами и расходами. Здесь ставка налога в целом выше — от 5 % до 15%. Она устанавливается региональными законами. Например, налоговая ставка в Москве составляет 10% для тех, кто ведет бизнес в сфере социальных услуг, спорта, животноводства и проч., и 15% для всех остальных. Налоговая ставка в Санкт-Петербурге — 7% для всех. Налоговая ставка в Екатеринбурге и Свердловской области равна 5% для тех, кто ведет бизнес в сфере образования, здравоохранения, спорта и проч., и 7% для всех остальных.

Налоговая ставка при применении УСН с объектом «доходы минус расходы» не может быть ниже 1% от общей суммы доходов. Даже если год был убыточным, придется заплатить этот минимальный налог.

Обратите внимание: региональные налоговые ставки для расчета единого налога по УСН могут меняться. Поэтому для удобства предпринимателей специалисты веб-сервиса «Контур.Эльба» составили обновляемую таблицу с региональными налоговыми ставками . Найдите свой регион в таблице и узнайте актуальные налоговые ставки. Вам поможет поиск, который вызывается одновременным нажатием клавиш «Ctrl» и «F».

УСН с объектом «доходы» выгоднее применять, если расходы будут небольшими — менее 60% от доходов, или расходы будет сложно подтвердить документами. Такой объект налогообложения хорошо подойдет для оказания консультационных услуг или услуг по сдаче недвижимости в аренду. УСН с объектом «доходы минус расходы» выгоднее применять при больших регулярных расходах (70–80% от доходов) и при наличии документов, подтверждающих расходы. Так, данный объект налогообложения подходит для торговли.

Выбранный объект налогообложения применяется в течение всего календарного года. Чтобы с 1 января следующего года перейти на другой объект, нужно уведомить об этом налоговиков не позднее 31 декабря предшествующего года.

Как посчитать доходы при УСН с объектом «доходы»

Доходом считаются все деньги, которые ИП получил при ведении бизнеса. В основном, это доходы от реализации (т.е. доходы от продажи товаров, работ или услуг). Например, ИП разработал сайт и получил за это 100 000 рублей. Эту сумму нужно записать в доходы и заплатить с нее налог.

Есть еще внереализационные доходы, которые напрямую с бизнесом не связаны, но их тоже нужно учесть. Например, к ним относятся:

- проценты по банковским вкладам ИП;

- штрафы и пени от партнеров за нарушение условий договоров;

- возмещение ущерба, полученное от страховой компании;

- подарки и другое бесплатно полученное имущество;

- другие доходы, перечисленные в статье 250 НК РФ.

Чаще всего ИП получает доходы деньгами. Но бывают неденежные доходы (например, при бартере, когда один товар меняется на другой, или при взаимозачете). Такие доходы тоже нужно учесть — в рублях по рыночной стоимости аналогичного товара.

Уменьшение налога на страховые взносы

Налог на УСН с объектом «доходы» можно уменьшить на страховые взносы . При этом нужно учесть следующие правила:

1. ИП без сотрудников могут снизить налог на страховые взносы полностью, а ИП с сотрудниками и ООО — в размере, не более 50% от суммы налога.

2. Налог уменьшается на:

- личные страховые взносы ИП. В 2018 году пенсионные взносы с доходов, не превышающих 300 000 рублей, составляют 26 545 рублей, а медицинские взносы — 5 840 рублей. Плюс к этому в ПФР надо заплатить 1% от дохода свыше 300 000 рублей (но не более максимальной величины взносов, которая в 2018 году равна 212 360 руб.);

- взносы за сотрудников на пенсионное, медицинское и социальное страхование на случай временной нетрудоспособности и в связи с материнством (перечисляются в ИФНС), а также взносы в ФСС «на травматизм»;

- больничные за первые три дня болезни сотрудника;

- взносы за сотрудников на ДМС.

3. Взносы можно учесть при условии, если они перечислены в том же периоде, за который рассчитывается налог. Например, единый налог по УСН за I квартал можно уменьшить на страховые взносы, оплаченные с 1 января по 31 марта. При этом не имеет значения, за какой период внесены эти взносы.

Уменьшение налога на торговый сбор в Москве

Предприниматели, которые зарегистрированы в Москве, и платят торговый сбор , могут снизить единый налог по УСН на сумму этого сбора. Но если ИП торгует в столице, а зарегистрирован в другом регионе, то налог придется заплатить без учета суммы торгового сбора.

Налог по УСН может быть уменьшен на торговый сбор полностью. Ограничение на снижение налога только до 50%, как это предусмотрено для страховых взносов ООО и ИП с работниками, в отношении торгового сбора не действует. Это связано с тем, что сумма торгового сбора снижает налог дополнительно к суммам страховых взносов. Итоговая величина налога к уплате может оказаться нулевой.

Как посчитать доходы и расходы при УСН с объектом «доходы минус расходы»

Доходы определяются точно так же, как и в случае применения УСН с объектом «доходы». То есть доходом считаются все поступления (как в денежной, так и в неденежной форме) от ведения предпринимательской деятельности.

Что же касается расходов предпринимателя, то не все из них можно учесть при расчете налога по УСН с объектом «доходы минус расходы». Прежде чем признать расход, нужно проверить, соблюдены ли необходимые условия:

- расход экономически обоснован и направлен на получение дохода;

- вид расхода поименован в статье 346.16 НК РФ;

- вы полностью расплатились с поставщиком;

- вы получили то, за что заплатили: товар отгружен, услуга оказана, работа выполнена;

- у вас есть документы, которые подтверждают расход;

- вы продали товары, которые приобретали для дальнейшей реализации — только после этого можно списать на расходы их стоимость.

При этом расходы следует учитывать по последней из дат:

- дата оплаты поставщику;

- дата получения от поставщика товаров, работ или услуг;

- дата отгрузки товара конечному покупателю.

Расход должен быть оправдан экономически и направлен на получение дохода. То есть снизить налог можно только на те затраты, которые целесообразны для ведения бизнеса. Например, если ИП занимается внедрением программного обеспечения, то вряд ли для этой деятельности необходимо приобретение сварочного аппарата. При проверке нужно будет убедительно пояснить налоговикам при проверке, как именно те или иные затраты помогают вести бизнес.

Расходы можно подтвердить следующими документами: кассовый чек, бланк строгой отчетности, платежное поручение, накладная, акт сдачи-приемки, договор, квитанция и др.

По документам должно быть понятно, за что и сколько вы заплатили. Также важно подтвердить получение товара, выполнение работы или оказание услуги. Если речь идет о покупке материалов в магазине, то достаточно кассового чека. В нем, в частности, должны быть указаны следующие данные: товар, цена, продавец и сумма. Если же вы являетесь заказчиком услуги, то нужен платежный документ (например, платежное поручение), а также акт приемки услуги. Если расчет происходит не деньгами (например, по бартеру или векселем), то такая оплата тоже должна быть подтверждена документом: актом взаимозачета, актом приемки-передачи векселя и т.д.

Расходы на закупку товаров для перепродажи можно списать только после продажи этих товаров вашему покупателю. Например, 20 марта ИП закупил 20 подушек, по 1000 рублей каждая. 30 марта он продал 4 подушки. В этот день (30 марта) можно учесть в расходах 4 000 рублей.

Расходы на товары для перепродажи учитываются при расчете единого налога по УСН по последней из дат:

- дата, когда вы оплатили товары поставщику;

- дата передачи товара клиенту (она может определяться датой накладной на продажу товара клиенту или датой отчета о рознице).

Обратите внимание: недавно зарегистрированные предприниматели (или их бухгалтеры) могут в течение года бесплатно пользоваться специальной бухгалтерской программой для ИП. Это веб-сервис «Контур.Эльба», который позволяет вести учет доходов и расходов, рассчитывать сумму фиксированных взносов и налоги при УСН и ЕНВД, готовить отчетность и сдавать ее через интернет. Бесплатно работать в программе могут те ИП, с даты регистрации которых в качестве предпринимателя до регистрации в «Контур.Эльбе» прошло менее трех месяцев.

Что такое упрощенная система налогообложения для ИП

Почему упрощенная система налогообложения для ИП так популярна? Этот налоговый режим среди малого бизнеса уверенно обгоняет патент, ЕНВД и, конечно же, основную систему налогообложения. Судя по статистике запросов, две трети предпринимателей работают именно по УСН. Рассказываем, какому бизнесу подойдёт такая форма налогообложения, какие у него есть плюсы и минусы, сколько и как часто придётся платить и другие важные нюансы упрощёнки.

Упрощенный налог для ИП — оптимальный вариант сократить до минимума количество отчётности, сумму выплат и считать их по самой простой формуле. Этот вариант подходит только для малого бизнеса, так как ФНС установила такие критерии:

- меньше 100 сотрудников;

- ежегодный доход меньше 150 миллионов;

- остаточная стоимость (разница между первоначальной стоимостью средств производства и их амортизацией) меньше 150 миллионов.

Для организация — то есть для юридических лиц — есть дополнительные условия, но индивидуальных предпринимателей они не затрагивают. Этот режим функционирует в двух вариантах. Задача бизнесмена выбрать такой, при котором его налоговые расходы будут минимальны. Виды УСН для ИП:

- «6% доходов», УСН-6. Предприниматель считает всю полученную прибыль и 6% от неё отдаёт налоговикам.

- «15% разницы между доходами и расходами», УСН-15. Предприниматель считает полученные доходы, потом расходы, вычисляет разницу между ними и 15% от этой суммы передаёт в бюджет.

Упрощенка для ИП так распространена, потому что её преимущества уверенно доминируют над недостатками. К сильным сторонам этого режима налогообложения относятся:

- При УСН предприниматель не платит налог на имущество, НДФЛ за себя и не включает в стоимость товаров в НДС. То есть, упрощёнка заменяет собой сразу 3 налога, на которые пришлось бы существенно тратиться при любом другом режиме.

- Очень простая отчётность. Бизнесмен на УСН ведёт только одну книгу учёта доходов и расходов, где фиксирует все операции. Важно, что вообще-то эту книгу не нужно никуда сдавать, а предъявляют её только по требованию контролирующих органов.

- Размер налога можно уменьшать на сумму страховых взносов или уплаченного торгового сбора. Иногда это правило помогает урезать окончательную сумму выплаты на 90%.

- Налог уплачивается всего раз в год — до 30 апреля.

- В некоторых регионах впервые зарегистрированные предприниматели с упрощённой системой имеют право на двухлетние налоговые каникулы.

Даже первых двух пунктов для многих предпринимателей достаточно, чтобы предпочесть УСН. Но есть ли у этого режима недостатки? К сожалению, есть:

Строгие критерии права использования. Например, если предприниматель получил прибыль более 150 миллионов или остаточная стоимость его активов превысила эту же сумму, ФНС автоматически переведёт его на общую систему. Вернуться обратно возможно, но придётся преодолеть трудоёмкие бюрократические процедуры и дождаться окончания года.

- Формально налог уплачивается раз в год, но по факту закон предусматривает авансовые платежи после каждого квартала.

- Если среди клиентов предпринимателя есть бизнес, уплачивающий НДС, он не сможет возместить его из бюджета (так ИП не платит НДС).

- Список расходов, которые можно вычитать при режиме «15% разницы между доходами и расходами» ограничен.

- Некоторые виды деятельности запрещены для упрощёнки: производство товаров с акцизами, добыча полезных ископаемых, нотариат и адвокатура, любая отрасль рынка ценных бумаг, банки и частные пенсионные фонды. Впрочем, малый бизнес и ИП, как правило, не работают в этих отраслях.

Упрощённый режим налогообложения почти всегда подходит малому бизнесу больше других. Минимальная отчётность, простой расчёт суммы выплаты, отсутствие НДФЛ, НДС и налога на имущество — это 3 главных преимущества упрощёнки. Впрочем, есть некоторые нюансы, которые предпринимателям полезно узнать, прежде чем зарегистрироваться или совершить переход на УСН.

Индивидуальный предприниматель платит личные страховые взносы и за своих работников. Это суммы, которые поступают на счета ПФР, ФСС и ФОМС. Сумму страховых взносов правительство утверждает ежегодно. Сейчас это значение составляет 32 385 рублей. Если прибыль превысит 300 тысяч рублей, к сумме взноса добавится 1% превышения. Например, прибыль составила 500 тысяч рублей. Превышение — 200 тысяч. То есть, ИП к 32 385 рублям добавит ещё 2 000 рублей.

Выгода УСН заключается в том, что страховой взнос можно вычесть из налога на прибыль или авансового платежа и таким образом весьма существенно сэкономить.

Предприниматель на упрощёнке освобождается от личного НДФЛ, но для своих работников он будет выполнять роль налогового агента. Что это значит? ИП ежемесячно будет уплачивать в ФНС 13% от зарплаты каждого своего сотрудника. Иной вариант не предусматривается — работодатель всегда налоговый агент.

Налог вносится по месту жительства предпринимателя. Это обязанность зафиксирована законом. Уклонение от уплаты НДФЛ чревато штрафом для предпринимателя и самого работника (если тот знал, что ИП не платит за него в ФНС). Об уплате подоходного налога ежеквартально подаётся отчёт по форме 6-НДФЛ, а ежегодно — по 2-НДФЛ.

Важно понимать, что подоходный налог работодатель платит не из своих денег. По сути — это часть зарплаты работника.

Какие налоги платит ИП на УСН? Ранее мы уже выяснили, что предприниматель на упрощёнке освобождён от личного НДФЛ, НДС и налога на имущество, но платит подоходный налог за своих работников (из их средств). Что тогда является основным объектом налогообложения при УСН?

Прибыль. Полученные доходы являются основным фактором, определяющим сколько средств бизнесмен отдаст бюджету. Пропорционально полученным средствам и выбранному режиму предприниматель выплатит налоговикам 6% или 15% своих доходов.

Также важно помнить, что некоторое имущество всё же облагается налогом даже на УСН: здания, помещения внутри которых используются как офисы, торговые помещения и помещения для оказания услуг в собственности ИП. Налог уплачивается только в том случае, когда региональная власть утвердила его кадастровую стоимость.

Рассмотрим, сколько платить ИП на УСН. Упрощённый режим считается самым щадящим с точки зрения налоговых платежей. В зависимости от выбранного варианта предприниматель пополнит бюджет 6% или 15% своего дохода. Какой из вариантов выгоднее?

С первого взгляда кажется, что лучше платить 6% — сумма меньше. Но это не всегда соответствует действительности. УСН-6 выгоден такому бизнесу, доля расходов которого мала. Если же расходов много, скорее всего предпочтительнее остановиться на УСН-15. Но в любом случае без предварительных расчётов это узнать невозможно. Рассмотрим, как платят налоги ИП по упрощенке на конкретном примере.

Предприниматель планирует заработать за год 850 тысяч рублей, при этом его расходы на материалы и сырьё составят 420 тысяч рублей. Он работает один, без наёмных работников. Стандартный страховой взнос — 32 385 рублей, а также 1% от дохода свыше 300 тысяч рублей, то есть 550 000 х 1% = 5 500 рублей. Общее значение страховых взносов — 37 885 рублей. Расчёты для каждого режима упрощёнки:

- УСН-6. 850 000 х 6% = 51 000. Из этой суммы нужно вычесть страховые взносы: 51 000 — 37 885 = 13 115. То есть, по итогам года работы предприниматель заплатит в бюджет 13 115 рублей.

- УСН-15. (850 000 — 420 000) х 15% = 64 500 рублей. Вычитаем страховые взносы: 64 500 — 37 885 = 26 615. ИП должен в бюджет 26 615 рублей.

Таким образом, разница между двумя формами весьма существенна и составляет более 10 тысяч рублей. Но если расходы «съедали» бы больше 70% доходов бизнеса, УСН-15 была бы менее затратной. Поэтому так важно сравнить оба варианта и выбрать наиболее выгодный.

Преимущество упрощённого налогообложения — небольшое количество отчётности относительно других режимов. Предприниматель обязан уплачивать налог один раз в год — до 30 апреля — и трижды в год вносить авансовые платежи — за первый квартал, 6 и 9 месяцев. Авансовый платёж перечисляется в ФНС в течение 25 дней после завершения отчётного периода. Сумма аванса высчитывается так же, как и налог на прибыль. Его также можно уменьшать на размер страхового платежа.

Помимо налога на прибыль, ИП на УСН платит и подаёт отчёты:

- страховые взносы за себя — ежегодно, до 31 декабря;

- НДФЛ и страховые взносы за работников (если наняты) — ежемесячно;

- отчёт о среднесписочной численности работников — до 20 января года, следующего за отчётным;

- форму РСВ-1 — ежеквартально;

- форму СЗВ-М — ежемесячно, до 10 числа месяца, следующего за отчётным;

- форму 4-ФСС — ежеквартально, не позднее 20 числа месяца, после окончания квартала.

Последние 3 формы, а также отчёт о среднесписочной численности касается только предпринимателей, создавших рабочие места и нанявших сотрудников. Таким образом, для ИП с работниками УСН несколько сложнее, чем для работающих полностью самостоятельно. Однако в сравнении с другими режимами даже в таком случае упрощёнка является менее бюрократизированной.

Налоговую декларация ИП составляет и подаёт 1 раз в год — до 30 апреля. Форма декларации — 1152017 — строго унифицирована и утверждена приказом федеральной службы. Бланк нужно скачать с официального сайта ФНС, там же представлена подробная инструкция заполнения.

Форма представляет собой бланк на 10 листах, в которых налогоплательщик последовательно указывает информацию о:

- себе (имя, ИНН);

- сумме налога и авансовых платежей;

- целевом использовании имущества.

За несвоевременную подачу декларации, как и любой другой отчётности, предусмотрены штрафы и пени. Например, за опоздание с предоставлением итоговой декларации ИП получит штраф от 5% до 30% от неоплаченного налога в зависимости от срока опоздания.

Любой предприниматель вправе перейти на УСН с другого режима, если соответствует критериям по доходу и численности работников, а его деятельность входит в список разрешённых для упрощённого режима. Ограничение касается только срока перехода: только со следующего календарного года. Если ИП хочет использовать упрощёнку вместо ЕНВД, то он вправе применять этот режим налогообложения с начала месяца, когда закончены обязательства по ЕНВД.

Когда индивидуальный предприниматель хочет поменять вариант упрощёнки, например, сменить УСН-6 на УСН-15, до 31 декабря текущего года нужно подать заявление. Изменения вступят в силу только со следующего года. Поэтому так важно изначально правильно подойти к выбору варианта УСН: иначе несколько месяцев или даже год придётся работать по невыгодному варианту.

Предприниматель, желающий использовать упрощённое налогообложение скачивает с официального сайта форму уведомления о переходе на данный режим, заполняет и отправляет его в налоговую. Не запрещается подготовить уведомление в свободной форме. Нужно успеть до 31 декабря.

Прибыль за 9 месяцев не должна превышать 112,5 миллионов рублей. ФНС одобрит смену налогообложения, если предприниматель соответствует всем критериям.

УСН — простой режим с минимальной отчётностью. Но если предприниматель всё же нарушит какие-либо сроки уплаты налогов и взносов или подачи декларации, его накажут штрафом и пени за просрочку. Например, штраф за неуплату налога с большой просрочкой лишит бизнесмена 30% от невыплаченной суммы.

Превышение лимита по прибыли и остаточной стоимости не является нарушением. Но когда ФНС зафиксирует его, предпринимателя автоматически переведут на основной режим налогообложения, который предполагает совсем другую отчётность в больших объёмах. Если он не успеет перестроится на новые правила работы, его также ждёт штраф.

Упрощённый система налогообложения обещает минимальную отчётность и возможность существенно экономить на налоговых взносах. Поэтому для большинства индивидуальных предпринимателей это оптимальный выход. Ограничительные критерии немногочисленны: до 100 работников, до 150 миллионов прибыли и остаточной стоимости ежегодно. Бизнесмены вправе как изначально зарегистрироваться на УСН, так и перейти на неё с другого режима.

Сентябрь 11, 2018 Налоги ИП Все о налогах ИП 0

Начало нового бизнеса – это всегда затратное дело, и любые дополнительные расходы могут помешать удачному старту. Чтобы законно снизить платежи в бюджет, можно выбрать льготный режим с низкой налоговой ставкой. В России таких режимов несколько, и самый популярный из них – УСН.

По статистике Федеральной налоговой службы в 2018 году из 3,8 млн индивидуальных предпринимателей на упрощенной системе налогообложения работают 1,6 млн ИП. Виды УСН (Доходы и Доходы минус расходы) при этом распределены неравномерно: 1,3 млн и 0,3 млн соответственно.

Такой интерес предпринимателей к упрощенке объясняется, в первую очередь, невысокой налоговой нагрузкой этого режима. Так, ставка на УСН Доходы составляет 6% от полученных доходов, причем, рассчитанный налог можно еще уменьшить за счет уплаченных страховых взносов. А на УСН Доходы минус расходы ставка колеблется от 5% до 15%, при этом облагается разница между доходами и расходами. Если сравнить эти ставки с общей системой налогообложения (13% НДФЛ плюс до 20% НДС), то преимущества упрощенки очевидны.

Обязательное условие деятельности по упрощенной системе – это подача в ИФНС заявления о переходе. Предприниматель вправе заявить о выборе льготного режима в течение 30 дней с даты регистрации ИП. Если этот срок упущен, то в следующий раз таким правом можно воспользоваться только с нового года.

Второй плюс упрощенной системы налогообложения – это простая отчетность. ИП на УСН сдают всего одну годовую декларацию и ведут один регистр налогового учета (КУДиР). Справится с отчетностью на УСН Доходы может самостоятельно любой предприниматель, даже не знакомый с учетом.

Но если вы выберете вариант УСН Доходы минус расходы, то придется собирать все документы, подтверждающие предпринимательские затраты, правильно их оформлять и учитывать. Скорее всего, для этого вам понадобится помощь бухгалтера или специализированного онлайн-сервиса.

Конечно, работать на льготных режимах государство разрешает только субъектам малого бизнеса. Крупные налогоплательщики платят налоги в рамках общей системы налогообложения.

Ограничения по переходу на упрощенную систему могут быть связаны с размером годового дохода предпринимателя, количеством работников, видами деятельности, другими важными критериями. Причем, право на УСН для ИП можно потерять и в процессе деятельности, если нарушить одно из условий, указанных в статьях 346.12 и 346.13 Налогового кодекса РФ.

О том, какие виды деятельности УСН может осуществлять индивидуальный предприниматель, мы расскажем ниже. Но сначала об ограничениях, которые распространяются на все направления бизнеса упрощенцев:

- годовой доход на любом варианте упрощенной системы не должен превышать 150 млн рублей;

- средняя годовая численность работников ИП – не больше 100 человек.

В отличие от таких режимов, как ЕНВД или ПСН, где разрешенные виды деятельности прямо указаны в НК РФ, для упрощенной системы такого списка нет. Здесь действует правило исключения, т.е. перечислены направления бизнеса, которыми на УСН заниматься нельзя.

Как правило, это прибыльные виды деятельности, на которых годовой доход превышает установленное ограничение в 150 млн рублей. Список можно найти в статье 346.12 НК РФ, перечислим эти направления:

- банковская и страховая деятельность;

- негосударственные пенсионные и инвестиционные фонды;

- профессиональная деятельность на рынке ценных бумаг;

- ломбарды;

- производство подакцизных товаров;

- добыча и реализация полезных ископаемых, кроме общераспространенных (песок, глина, гравий и др.);

- деятельность по организации и проведению азартных игр;

- сельхозпроизводители, перешедшие на уплату сельхозналога;

- частные агентства занятости.

Если посмотреть на список, то можно увидеть, что основная часть этих видов деятельности и так недоступна для ИП, потому что они разрешены только для организаций. А всеми остальными направлениями бизнеса на УСН можно заниматься.

Для сравнения – на ЕНВД и ПСН разрешены только некоторые виды услуг и розничная торговля. Хотите начать производство или оптовую торговлю? Тогда обязательно переходите на упрощенную систему. Так вы сможете больше заработанных денег направить на развитие бизнеса, а не на уплату налогов. Ну и розницу с бытовыми услугами тоже выгодно вести на УСН, а не на общей системе налогообложения.

Но это еще не все. На некоторые виды деятельности ИП на упрощенке действует дополнительная льгота – так называемые налоговые каникулы.

Чтобы стимулировать развитие производства, науки и социальной сферы, большинство регионов ввели у себя налоговые каникулы для ИП. Это возможность до двух лет работать на УСН по нулевой ставке.

Обратите внимание: на торговлю и многие бытовые услуги льготная ставка не распространяется.

Конкретные виды деятельности, по которым действует нулевая налоговая ставка, каждый регион устанавливает самостоятельно. Чтобы узнать, можете ли вы работать в рамках налоговых каникул, надо найти местный закон об упрощенной системе.

Например, закон г. Москвы от 18.03. 2015 № 10 установил такой перечень направлений, на которые действует нулевая ставка УСН:

- производство пищевых продуктов и напитков, кроме алкоголя;

- текстильное производство;

- производство одежды, обуви, кожи и изделий из нее, обработка меха;

- обработка древесины, производство изделий из дерева и пробки;

- производство целлюлозы, древесной массы, бумаги, картона и изделий из них;

- деятельность издательская и полиграфическая;

- производство резиновых, пластмассовых, готовых металлических изделий;

- производство машин, оборудования, вычислительной техники, аппаратуры для радио, телевидения и связи;

- производство медицинской техники, средств измерений, оптических приборов, часов;

- производство мебели, музыкальных инструментов, спортивных товаров, игр и игрушек;

- обработка вторичного сырья;

- научные исследования и разработки;

- здравоохранение, образование и социальные услуги;

- деятельность в области спорта.

Чтобы узнать, можете ли вы работать в рамках каникул ИП по вашему виду деятельности, надо обратиться в ИФНС по месту прописки. Причем, перейти на нулевую ставку УСН необходимо сразу после регистрации индивидуального предпринимателя. Программа налоговых каникул действует до конца 2020 года.

И наконец, еще одна льгота для плательщиков упрощенного режима связана с пониженными тарифами страховых взносов за работников. Стандартные тарифы взносов вынуждают работодателей платить от 30,2% до 38,5% от выплачиваемых работникам сумм.

Но для некоторых видов деятельности УСН, которые приводятся в статье 427 НК РФ, действуют пониженные тарифы взносов. Вместо полных тарифов работодатели обязаны платить только 20% на обязательное пенсионное страхование наемного персонала. Вот этот перечень:

Пониженные тарифы по этим видам деятельности действуют при следующих условиях:

- доход от перечисленных направлений бизнеса составляет не менее 70% от общего объема доходов предпринимателя;

- годовой доход работодателя не превышает 79 млн рублей.

К сожалению, действие этой льготы для упрощенцев ограничено периодом 2017-2018 гг. А с 2019 года, если не будут внесены изменения, работодатели на УСН по этим видам деятельности станут платить вносы на общих основаниях.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.