Сегодня предлагаем вашему вниманию статью на тему: "условия лизинга для ип и можно ли его получить без первоначального взноса". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Лизинг авто для физических лиц без первоначального взноса: условия покупки, список документов и отзывы

В статье мы рассмотрим, как физическому лицу купить авто в лизинг без первоначального взноса. Узнаем, каким требованиям должен соответствовать клиент и какие документы понадобятся для оформления сделки. Мы подготовили для вас порядок приобретения авто в лизинг и собрали отзывы частных лиц.

Где взять авто в лизинг без первоначального взноса для физических лиц

- Аванс от 0%;

- На срок до 7 лет;

- Удорожание от 4%;

- Срок одобрения 1-4 дня.

Подробнее

- Для физических лиц от 5% до 4 лет.

- Для юридических лиц от 0% до 3 лет.

Подробнее

Важно рассчитать, сколько в итоге будет стоить транспортное средство. Авансовый платеж для частных лиц — это возможность облегчить финансовую нагрузку при постепенном выкупе транспортного средства. А чем больше сумма аванса, тем ниже будет величина последующих платежей.

В отличие от рассрочки, лизинг, оформленный даже на месяц, предполагает определенную переплату.

Такая сделка всегда заключается на платной основе, даже если речь идет о физических лицах. Ее размер зависит от цены автомобиля, периода действия соглашения и некоторых других факторов.

Лизинг можно оформить не только в Москве, но и в других регионах РФ, при условии присутствия там филиала выбранной компании. Для физических лиц, которые не имеют возможности внести авансовый платеж, подходят практически все схемы заключения сделки, кроме возвратного лизинга, когда собственник имущества одновременно является заемщиком.

Потенциальный клиент лизинговой компании подвергается довольно тщательной проверке. Для оформления сделки необходимо подтвердить свою платежеспособность и иметь положительный кредитный рейтинг.

Чтобы получить лизинг на автомобиль, выполните следующие мероприятия:

- Выберите марку и модель транспортного средства, который вы желаете приобрести. Вам будут доступны и новые машины от официального дилера, и автомобили с пробегом.

- Подберите компанию, которая оформляет сделки с физ. лицами на приемлемых условиях.

- Зайдите на сайт организации и заполните онлайн-заявку. В электронной форме вам нужно указать достоверную персональную информацию и контактные данные, обозначить предмет лизинга, его стоимость и срок действия соглашения.

- Отправьте заявку на рассмотрение и дождитесь обратной связи с представителем компании. После уточнения некоторых вопросов будет принято предварительное решение.

- Посетите офис компании с необходимым пакетом документов.

- Дождитесь окончательного решения по заявке. В случае одобрения согласуйте все условия сделки и подпишите договор.

При выполнении всех вышеперечисленных действий лизинговая компания должна приобрести транспорт и передать его в ваше распоряжение.

Возраст граждан, которые могут взять в лизинг машину, как правило, составляет от 21 до 70 лет. Для оформления лизинга компания потребует подтвердить гражданство РФ и платежеспособность, которая предполагает официальное трудоустройство и достаточную величину постоянных доходов. Рабочий стаж заемщика должен составлять не менее 1 года.

Для оформления сделки вам нужно предоставить:

- Паспорт РФ.

- Второй личный документ на выбор.

- Справку с работы или другие бумаги, свидетельствующие о величине постоянных доходов. Без справки о доходах лизинг, как правило, не предоставляется.

- Документы, подтверждающие стоимость автомобиля.

- ИНН, СНИЛС.

- Копию трудового договора или книжки.

Какие авто можно взять в лизинг без первоначального взноса

Оформить в лизинг без авансового платежа можно практически любой легковой автомобиль.

В некоторых компаниях предусмотрен собственный каталог транспортных средств. Как правило, это автомобили из салонов-партнеров лизинговой компании.

Многие граждане предпочитают оформить аренду на б/у машину. В этом случае действует упрощенная процедура оформления сделки, а услуга предоставляется по более низкой процентной ставке. Транспорт должен находиться в исправном состоянии, с срок его эксплуатации не может превышать 5 — 7 лет.

Выгодно ли оформлять лизинг без первоначального взноса

Если предмет лизинга — автомобиль с пробегом, то сделка будет весьма выгодной. Такой вариант не предполагает существенной переплаты. При оформлении услуги на новую машину многое зависит от условий, которые предлагаются компанией, включая стоимость транспортного средств и срока действия соглашения.

Отзывы о лизинге без первоначального взноса для физических лиц

Александр Осипов:

«Приобретал в марте прошлого года автомобиль с помощью компании Альфа-Лизинг. Договор заключил на 4 года без взноса. Условия довольно неплохие, несмотря на отсутствие предоплаты. Задолженность я постепенно погашаю. Сумма ежемесячного платежа вполне приемлемая».

Дмитрий Крюков:

«Major Лизинг — одна из немногих компаний, с помощью которой можно получить в пользование новый автомобиль без выплаты первого взноса. Договор лизинга я оформил в течение трех дней. Потребовались документы с работы и бумаги из автосалона. Заявку оставил на сайте. После подписания договора компания сразу выплатила полную стоимость машины».

Николай Зубов:

«Сотрудничаю с компанией КОНТРОЛ Лизинг второй год — выплачиваю стоимость приобретенного автомобиля. Чтобы оформить услугу, пришлось немного повозиться, но зато я получил транспортное средство без первоначального взноса. Ежемесячные платежи невысокие. Кроме этого, я выбрал график с постепенным уменьшением ежемесячного платежа».

Для ведения своего бизнеса предпринимателям нередко требуются автомобили. Если собственных средств для покупки авто оказывается недостаточно, у ИП есть два варианта: воспользоваться автокредитом или лизингом. Какой из этих вариантов более выгоден для бизнесмена? Для ответа на этот вопрос нужно учесть комплекс факторов.

Лизинг автомобиля (от англ. lease) – это финансовая долгосрочная аренда транспортного средства (передача во временное пользование) у лизингодателя с последующим переоформлением ее в пользу предпринимателя. Именно возможностью получения машины в собственность после внесения договорных платежей лизинг отличается от обычной аренды.

При использовании лизинговой схемы предприниматель не сразу становится собственником автомобиля. Пока ИП не внесет всю предусмотренную договором сумму, он будет считаться его арендатором. Если же бизнесмен перестанет исполнять взятые на себя финансовые обязательства по внесению лизинговых платежей, то автомобиль останется в собственности лизингодателя. Все внесенные ранее взносы будут учитываться как арендная плата и не подлежат возмещению ИП.

Лизинг авто – это одна из разновидностей финансовой аренды, наряду с лизингом оборудования, недвижимости. Она также часто называется автолизингом. Различают виды данного финансового продукта:

- в зависимости от предмета аренды: лизинг легковых авто, грузовых, пассажирских и пр.;

- в зависимости от лизингополучателя: предприниматели, физлица и юрлица.

Лизинг стоит отличать не только от договора аренды, но и от автокредита. Приведем ключевые отличия лизинга от кредита в табличной форме.

Таблица Отличия лизинга от кредита

Таким образом, лизинг объединяет в себе преимущества аренды и кредита.

В лизинговой схеме принимают участие:

- предприниматель – получатель автотранспорта для коммерческого использования;

- поставщик – автопроизводитель или официальный дилер;

- лизингодатель – связывает первых двух участников сделки;

- страховая компания – оформляет КАСКО или ОСАГО по требованию лизингодержателя.

Лизинговые услуги на российском рынке оказывают два типа компаний:

- Аффилированные с банками организации (например, «ВТБ-лизинг», «Сбербанк-лизинг» и пр.) – тот факт, что такие компании часто образуются на базе банков связано с потребностью в значительных финансовых средствах.

- Независимые лизинговые компании – обычно они являются посредниками между банком и лизингополучателем.

Условия приобретения автомобиля и необходимые документы

Каждый лизингодатель предлагает отличные условия предоставления лизинга. Тем не менее, можно выделить ряд общих черт для предпринимателей:

- хорошая кредитная история;

- возраст от 21-23 лет;

- безубыточность деятельности;

- работа на рынке не менее 6 месяцев-года;

- некоторые лизинговые компании устанавливают ограничения по видам деятельности ИП.

Индивидуальные предприниматели должны предоставить в лизинговую компанию следующий комплект документации:

Кратко схему получения автолизинга можно представить следующим образом:

- Бизнесмен подбирает авто в соответствии со своими предпочтениями.

- Обращается в лизинговую компанию с установленным комплектом документации.

- Лизинговая компания производит оценку платежеспособности потенциального клиента.

- При положительном рассмотрении заявки подписывается договор лизинга.

- Лизингополучатель выкупает ТС у автодилера и передает его предпринимателю в пользование.

- Ежемесячно ИП перечисляет лизинговой компании платежи в виде арендной платы и постепенно компенсирует понесенные затраты лизингодателя.

- После внесения последнего платежа машина переоформляется на ИП.

Большая часть предпринимателей работают в России на упрощенном спецрежиме, поэтому программы лизинга ИП на УСН столь востребованы. Автомобиль в лизинг на УСН оформляется на общих основаниях.

Отличия состоят в комплекте документов, которые следует предоставить упрощенцам. Так как они не ведут бухгалтерский учет, а налоговый учет у них достаточно упрощен (в основном требуется учитывать только доходы без расходной части), то подтверждение финансовой состоятельности для них затруднено.

Также ИП на Упрощенной Системе Налогообложения не могут подтвердить свои доходы за квартал, так как отчетность сдают только раз в год.

Поэтому лизинговая компания для уменьшения своих рисков может предъявлять к ним повышенные требования. Например, внесение большего первоначального взноса или увеличенную процентную ставку по программе.

Для предпринимателей на упрощенке приобретение машины по лизинговой схеме имеет как общие преимущества, так и некоторые плюсы, связанные с применением данного спецрежима. К положительным моментам можно отнести:

- возможность оперативного получения в пользование авто, необходимого для предпринимательской деятельности с учетом ограниченности оборотных средств (это особенно актуально для спецрежимов);

- более простое оформление договора лизинга по сравнению с кредитованием: отсутствие требований о предоставлении залога и поручителей, менее жесткие требования к годовым оборотам и срокам существования бизнеса;

- не нужно составлять бизнес-план с расчетом окупаемости автотранспорта как для банков;

- возможность оформления долгосрочного договора и снижения размера ежемесячных лизинговых платежей;

- оформление лизингового договора производится гораздо быстрее, чем кредитного;

- получение авто в лизинг является одной из форм налоговой оптимизации.

Но при множестве плюсов есть у лизинговой схемы для ИП и свои подводные камни, в их числе:

- необходимость внесения аванса от 10 до 40% от стоимости авто;

- отсутствие прав собственности на авто (следовательно, его нельзя продать при необходимости);

- возможность досрочного расторжения договора лизинга (например, при нарушении сроков прохождения техосмотра, после аварий и пр.);

- лизинговые компании включают в платеж НДС, что увеличивает платежи, при этом компенсировать свои затраты на НДС ИП не вправе.

Покупка автомобиля в лизинг достаточно популярная среди юрлиц и ИП на общей системе налогообложения. Это связано с тем, что в лизинговые платежи включен НДС и компания вправе предъявить его к вычету. С позиции налогообложения данная схема достаточно выгодна.

Предприниматели на ОСНО вправе учитывать входящий НДС в лизинговых платежах и оформлять возврат его из бюджета в случае если совокупный входящий НДС превысит исходящий в составе счетов, выставленных клиентами предпринимателя.

Возврат НДС для ИП на упрощенке или на других спецрежимах не допускается. ИП на «УСН доходы-расходы» может учитывать лизинговые платежи в полном размере (включая НДС) в составе расходов и уменьшать за счет них налогооблагаемую базу. У ИП на «УСН-доходы» производимые лизинговые платежи никак не влияют на размер налога, так как он платится с выручки.

Порядок внесения платы по соглашению лизинга определяется договором. Обычно плата за автомобиль распределяется на две части:

Выплаты производятся с банковского счета ИП или наличными при подаче платежного поручения в банк.

Платежи могут производиться по разным схемам: дифференцированной, аннуитентной или убывающей.

Различают две схемы получения автомобиля в пользование:

- когда он остается на балансе у лизингодателя;

- переводится на баланс лизингополучателя.

В зависимости от этого, авто включается в соответствующую амортизационную группу. Бухучет ведется в соответствии с «Указаниями об отражении в бухгалтерском учете» от 97 года, ПБУ6/01 и ПБУ10/99.

ИП на Упрощенной Системе Налогообложения включают лизинговые платежи в расходы по дате их уплаты.

Автомобиль в лизинг для ИП без первоначального взноса

Авансовый платеж служит для дополнительной страховки лизингодателя от недобросовестного лизингополучателя. Он является дополнительной гарантией финансовой состоятельности ИП и того, что им будут соблюдены условия договора.

Предложения по лизингу автомобиля без первого взноса встречаются достаточно редко, особенно в связи со сложной экономической ситуацией и подорожанием автомобилей. Обычно компании идут на одобрение лизинга без первоначального взноса только при высокой ликвидности предмета договора. К ИП-претенденту на лизинг предъявляются повышенные требования:

- стабильное финансовое состояние (ИП с нулевыми оборотами вряд ли получит одобрение);

- для недавно открывшихся ИП такие программы не доступны;

- возможность предоставления дополнительного обеспечения в виде залога или поручительства.

Востребованность лизинга авто для такси заставила многие лизинговые компании разработать специальные программы. Так, многие из них предлагают ИП приобрести машину уже готовую под работу в такси с желтой заводской окраской и из числа популярных моделей: Peugeot 301 или 408, LADA Largus или Granta, Renault LOGAN и пр. Некоторые машины дополнительно оснащаются технологическим комплексом для работы в такси (видеорегистратор, оборудование для приема заказов и оплат карточками и пр.).

Правда, по отзывам самих предпринимателей указанные программы обычно отличаются менее выгодными условиями и высокими лизинговыми платежами.

Приведем лизинговые программы, позволяющие взять авто для такси индивидуальным предпринимателям.

Таблица Предложение лизинга такси для ИП

Как взять машину, если не одобряют кредит? Приобретение авто в лизинг – удобный инструмент работы для ИП

Схема лизинга представляет из себя симбиоз кредита и аренды, что ясно уже по названию сделки: в российском законодательстве такой договор именуется финансовой арендой. По договору лизинга предприниматель за плату получает в пользование то или иное имущество (в нашем случае – автомобиль) с правом последующего выкупа по окончании срока действия соглашения. При этом регулярные платежи совмещают в себе плату за пользование машиной, которая временно остаётся в собственности компании, предоставившей такую услугу (лизингодателя), и возмещение её стоимости.

Для наглядности рассмотрим следующий пример: предпринимателю (лизингополучателю) для работы необходим автомобиль, но он не может позволить себе ни его приобретение, ни кредит. Он обращается в лизинговую компанию или банк, который приобретает для него указанное имущество и передаёт в пользование уже как свою собственность, а ИП извлекает выгоду от использования, вносит регулярные платежи и в конечном итоге получает имущество в собственность.

Можно сказать, авто одновременно находится и в аренде (пользование за плату), и в кредите (получение права собственности после внесения последнего платежа). При этом обеспечением сделки является сам предмет лизинга.

Дорогие читатели! В наших статьях мы рассматриваем типовые способы решения юридических вопросов, но каждый случай носит индивидуальный характер. Если вы хотите узнать как решить именно Вашу проблему – обращайтесь через форму онлайн-консультанта справа или звоните нам по телефонам:

+7 (499) 350-66-97 Москва, Московская область

+7 (812) 627-16-82 Санкт-Петербург, Ленинградская область

Остальные регионы: онлайн-консультант>>

Это быстро и бесплатно!

Общая схема работы с индивидуальными предпринимателями не имеет существенных отличий от сделок с юридическими лицами.

Основная разница заключается в количественных показателях: максимальная сумма договора для ИП существенно меньше, чем для организаций, и, как правило, не превышает 2-3 миллиона рублей, что объясняется разницей доходов. Кроме того, в отличие от юридического лица, ИП в случае неисполнения обязательств по договору лизинга несет ответственность всем своим имуществом.

Финансовая аренда считается одним из самых удобных инструментов именно для индивидуальных предпринимателей и субъектов малого бизнеса. В чём же её преимущества?

Плюсы использования финансовой аренды для приобретения автомобиля довольно разнообразны и многочисленны. Среди объективных достоинств такой сделки можно назвать следующие:

- срок. Заявления на лизинг рассматриваются быстрее, чем заявления на кредит, и за руль понравившегося авто вполне возможно сесть уже через 3-4 дня с момента подачи заявки;

- налоговые льготы. Для предпринимателей на ЕНВД предусмотрены вычеты;

- государственные программы. Частично приобретение автомобиля в лизинг может быть проспонсировано государством: к примеру, программы Минпромторга предполагают субсидирование до 10% стоимости по лизингу для ИП и малого бизнеса;

- скидки у продавцов. Крупные лизингодатели, как правило, имеют соглашения о сотрудничестве с производителями автомобилей и могут приобрести транспортное средство с существенной скидкой, на которую ИП не смог бы рассчитывать;

- отсутствие поручителей;

- надёжность. Поскольку лизингодатель как будущий собственник прямо заинтересован в надлежащем качестве и технической исправности приобретаемого автомобиля, квалифицированный представитель компании может принять участие в осмотре и проверке покупки, что дополнительно подстрахует лизингополучателя от приобретения некачественного товара.

Минимальный набор документов, которые потребуются от ИП в любом случае независимо от организации, в которой оформляется договор, следующий:

- паспорт физического лица, выступающего лизингополучателем;

- свидетельство о регистрации в качестве индивидуального предпринимателя;

- свидетельство о постановке на учет в налоговом органе;

- выписка из Единого государственного реестра индивидуальных предпринимателей, заверенная электронной цифровой подписью налогового органа;

- согласие на обработку персональных данных.

Эти документы по закону необходимы для того, чтоб заключить любой договор, в том числе и лизинговый. Помимо них, лизингодатель может потребовать предоставить следующую информацию и подтверждающие документы:

- бухгалтерскую и налоговую отчетность за последние полгода;

- сведения о расчетных счетах, зарегистрированных на ИП, и оборотов по ним, подтверждённые банковскими выписками;

- данные о кредитах и задолженностях, имеющих место на момент подачи заявки;

- информацию о характере деятельности и материальном состоянии предпринимателя: договоры, подтверждающие деятельность и регулярный доход, сведения об имуществе в собственности.

Это открытый перечень и разные компании могут изменять и дополнять его на своё усмотрение.

Среди обязательных пунктов, которые необходимо согласовать на этапе заключения договора, существуют следующие важные условия: авансовый взнос, срок лизингового соглашения и порядок внесения платы.

Это главный камень преткновения для многих предпринимателей, планирующих взять машину для работы, но не имеющих достаточных средств. Ситуации бывают совершенно разные: кому-то не хватает небольшой суммы, а кто-то практически не имеет денег для покупки, поэтому лизинговые компании и банки предусматривают довольно гибкую политику в отношении определения размера аванса.

Взнос представляет собой некоторую денежную сумму, уплачиваемую в момент заключения договора либо в течение краткого периода с момента его подписания, которая полностью идёт на покупку автомобиля. При определении суммы авансового платежа, которую предприниматель может себе позволить, стоит иметь в виду, что чем больше эта сумма, тем меньше придётся переплачивать в итоге.

В среднем варьируется от 6 месяцев до 7 лет и представляет собой то определенное время, в течение которого ИП вносит платежи и пользуется авто, находящимся в собственности банка. Срок соглашения устанавливается на усмотрение сторон исходя из стоимости арендуемого имущества, платежеспособности лизингополучателя и условий, на которых работает лизингодатель.

При определении порядка оплаты учитываются два параметра: график и величина платежей. Частота внесения денежных средств может варьироваться в зависимости от договоренности и происходить:

- еженедельно;

- ежемесячно;

- ежеквартально;

- ежегодно.

По размеру платежей возможны следующие варианты расчета:

- Равные платежи, также называемые аннуитетными. Наиболее привычная и распространенная схема в силу фиксированности взносов. При таком варианте общая сумма долга вместе с процентами распределяется на весь период договора равномерно, и размер платежей остаётся неизменным на всей продолжительности лизинга.

- Дифференцированные платежи. При использовании такой схемы расчетов каждый последующий платеж будет меньше предыдущего за счет того, что по мере погашения суммы снижается процент за пользование денежными средствами. Это удобно для тех предпринимателей, которые предпочитают сначала максимально вложиться в приобретение, а затем постепенно высвобождать большую часть доходов на другие нужды.

- Увеличивающиеся платежи. Такое условие удобно для начинающих предпринимателей, которые на момент заключения договора лизинга не имеют постоянного крупного дохода, однако, могут его получить в процессе использования того имущества, которое берется в лизинг: проще говоря, делается ставка на то, что машина сама себя окупит.

Закон не устанавливает прямого запрета на совершение сделки без внесения предварительной оплаты. Исходя из принципа свободы договора, закрепленного в гражданском законодательстве, такая возможность предоставляется исключительно по договоренности сторон. Нужно понимать, что сделка на таких условиях весьма рискованна для лизингодателя, поэтому при заключении договора проверка потенциального лизингополучателя будет проводиться более тщательно и с учетом дополнительных критериев:

Таким образом, обойтись без первоначального взноса сложно, но можно. А вот нужно ли? Не всегда. Помимо очевидных плюсов, сделка на таких условиях имеет и существенный минус, который стоит учесть при принятии решения – это ощутимое повышение переплаты. Оно обусловлено тремя факторами:

- Сумма финансирования. Начальный платеж идёт на погашение части долга продавцу машины, и чем он ниже, тем более крупную сумму добавляет лизингодатель из своего кармана. А на каждый внесенный рубль полагается свой процент. Таким образом, при наличии стартового взноса проценты начисляются только на часть цены авто, а при отсутствии – на полную стоимость.

- Срок договора. Поскольку регулярными платежами покрывается не часть, а вся стоимость транспортного средства, ежемесячные платежи получаются достаточно большими. Не каждый предприниматель готов регулярно отдавать получившуюся сумму, поэтому, как правило, договоры лизинга без первоначального взноса заключаются на более длительный срок. А чем больше срок кредитования – тем выше затраты.

- Подстраховка лизингодателя. Как уже было сказано, рассматриваемый договор заключает в себе высокий риск неисполнения со стороны лизингополучателя, поэтому зачастую при таких условиях устанавливается повышенная процентная ставка.

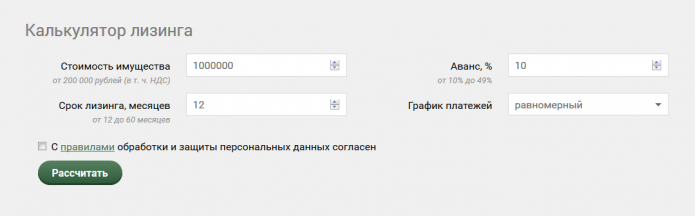

Ниже представлен перечень организаций, предоставляющих такую услугу. Разумеется, список далеко не полный и содержит только наиболее крупные и популярные банки и лизинговые компании. На сайтах по ссылкам можно ознакомиться с программами кредитования, воспользоваться онлайн-калькуляторами для расчета платежей, получить предварительное одобрение сделки, определиться с наиболее оптимальным вариантом и подать заявку с документами в электронном виде.

Схема лизинга предполагает получение субъектом предпринимательской деятельности оборудования или автотранспорта для ведения производственной, промышленной или иной работы под условие об оплате ежемесячных платежей.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 309-85-28 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Договор может предполагать последующий выкуп имущества по остаточной или номинальной стоимости после прекращения действия договора аренды. На каких условиях предлагаются технические средства, автотранспорт и оборудование для индивидуальных предпринимателей, какие требования предъявляются к участникам коммерческой деятельности и как предоставляется лизинг на авто, подробно в материале.

Схема лизинга является альтернативой обычному кредиту для предпринимателей. Отличается она и некоторыми особенностями – это возможность получить в аренду редкое и дорогостоящее оборудование без вывода средств с баланса предприятия, а также невысокие процентные ставки.

Зачастую договор заключается с последующим оформлением объекта в собственность предпринимателя. При просрочке выплат имущество возвращается владельцу – лизингодателю с наложением штрафов и пеней за каждый день просрочки. Таким образом для собственника имущества исключаются риски невозврата вещи в связи с неисполнением денежных обязательств.

Выкуп имущества осуществляется по остаточной или номинальной стоимости, рассчитываемой после расчета амортизационных выплат.

Преимуществом заключения соглашения является отсутствие обязательств по выплате налога на имущество в связи с тем, что объект не поставлен на баланс предприятия.

Также на практике применяется финансовый лизинг для ИП без последующего выкупа объекта, поскольку такое требование законом не установлено.

Условия договора регулируются Гражданским кодексом РФ, глава 34, и ФЗ О финансовом лизинге №164 от 29.10.1998.

С 2011 года любым физическим лицам, в том числе в статусе индивидуальных предпринимателей, разрешено вступать в лизинговые отношения со специализирующимися на этой области компаниями.

Лизингополучатель, независимо от того, будет ли ему передан объект после истечения срока аренды в собственность, обязан включить имущество в состав амортизационной группы и поставить на баланс, что влечет необходимость отражения в налоговой отчетности. Платежи по договору, перечисляемые в пользу собственника имущества, обязательно должны облагаться налогом на добавленную стоимость (18%).

Лизинг технических средств и транспорта для индивидуальных предпринимателей имеет важное значение для правовой сферы. Такой вид отношений считается наиболее выгодным относительно кредитования или обычной аренды.

Наибольшую экономию для предприятия представляет лизинг грузовых авто, поскольку приобрести дорогостоящий транспорт для предприятия ставится достаточно сложно в связи с необходимостью вывода крупной суммы одним платежом из оборота.

Финансовая схема лизинга позволяет пользоваться техническими средства и машинами без необходимости оплаты налога на имущества до момента его выкупа.

Также лизинг помогает улучшить конкурентоспособность за счет приобретения в аренду новых высокотехнологичных механизмов и устройств, приобретение которых самостоятельно небольшим предприятием достаточно затруднительно.

Оплата по договорам лизинга осуществляется в следующем порядке:

- при отсутствии в договоре условия об освобождении от внесения аванса, для лизингополучателя важно внести первоначальную сумму платежа, зачастую она составляет не более 20-30% от стоимости договора;

- в обозначенные периоды вносится оплата лизинговых платежей кратными суммами до момента полной окупаемости актива по установленной продавцом ставке.

Перевод средств осуществляется путем списания оговоренной суммы со счета владельца бизнеса на расчетные реквизиты лизинговой компании. Возможность оформления перехода права собственности возникает с момента погашения полностью задолженности по лизинговым платежам.

Для оформления заявки требуется соблюдение индивидуальным предпринимателем следующих условий:

- наличие российского гражданства и статуса резидента России – нахождение на территории государства более 183 дней за прошедший период;

- достижение возраста не менее 21 лет;

- деятельность без убытков за последний квартал;

- предоставление полного пакета документов, в том числе по бухгалтерской, налоговой и аудиторской отчетности;

- внесение оплаты первоначального взноса – программам автолизинга в размере от 20% от стоимости приобретаемых объектов.

К ИП как субъекту предпринимательской деятельности предъявляются требования о необходимости ведения успешной работы в течение последних 3 месяцев без убытков, а также по наличию всех разрешающих документов на предоставление услуг, для реализации которых передается в аренду технически сложное оборудвание.

Как вписать водителя в электронный полис ОСАГО, узнайте тут.

Для получения автомобиля в пользование нужно воспользоваться рекомендациями:

- Выбрать лизинговую компанию с наиболее выгодными условиями в регионе нахождения индивидуального предприятия. Возможно получение предложений без первоначального взноса. Следует обратить внимание на размер ежемесячных платежей и статуса лизингополучателя. Иногда сумма первоначального взноса составляет от 10 до 30% от стоимости контракта.

- Оформить заявку на получение в аренду определенного автотранспорта или техники: бульдозеров, экскаваторов и другого тяжеловесного оборудования. Возможен подбор редких моделей через официальных представителей автодилеров, сотрудничающих с лизинговыми компаниями.

- Предоставление пакета документов при одобрении заявки. Заключение договора лизинга с одновременным страхованием транспортного средства. Зачастую собственники имущества требуют оформить пакет КАСКО, поскольку ответственность за сохранность транспорта в случае применения лизинговой схемы остается на собственнике имущества.

- Передача автотранспорта лизингополучателю с составлением акта приема-передачи. Составление генеральной доверенности с перерегистрацией пользователя в органах ГИБДД.

- После выплаты полностью лизинговых платежей осуществляется переоформление машины в собственность лизингополучателя или осуществляется возврат собственнику.

Для лизингополучателя важно соблюдать условия договора и не допускать просрочек платежей и нарушения других условий соглашения, поскольку это может привести к его досрочному расторжению с наложением штрафов и изъятием имущества в пользу владельца без предоставления компенсации за прошедшие оплаченные периоды.

Для оформления договора лизинга предприниматель обязан предоставить документацию, подтверждающую его статус и финансовое положение:

- заявка по форме компании-лизингодателя;

- справка об оборотах предприятия за последние 3 месяца;

- пояснительная по ведению деятельности субъектом коммерческой деятельности, о лицензируемых видах работ;

- бухгалтерская отчетность за последний год;

- удостоверение личности физического лица;

- свидетельство о включении сведений о ИП в государственный реестр, о постановке на налоговый учет, применяемом порядке налогообложения;

- расшифровка кредиторской и дебиторской задолженности на момент подачи заявки;

- дополнительно может запрашиваться аудиторское заключение и перечень с расшифровками по заключенным контрактам дебиторов.

Документы предоставляются в копиях, заверенных печатью предприятия и подписью уполномоченного лица. В некоторых случаях требуется нотариальное заверение.

Можно ли оформить без первоначального взноса

Внесение аванса на момент заключения сделки является гарантией для лизингодателя – собственника имущества – в исполнении финансовых обязательств лизингополучателем. По договоренности возможно заключение контракта без внесения предоплаты, если такое условие предусмотрено программами и политикой осуществляющего услугу предприятия.

Для этого требуется соблюдение следующих требований:

- ликвидность предмета договора лизинга – возможность его реализации другим арендодателям или покупателям по рыночной цене в кратчайшие сроки;

- стабильное финансовое положение индивидуального предприятия с достаточно крупными оборотом средств на постоянной основе, отсутствие в деятельности сезонности;

- возможность получения по сделке дополнительного обеспечения – предоставление залога или поддержки поручителей.

Большинство лизинговых компаний предлагают финансирование без внесения аванса по специальным программам с заранее оговоренными условиями.

Преимуществами лизинга для ИП являются:

Минусами можно назвать:

- оставление имущества в собственности лизингодателя без включения пункта о возможности выкупа объектов после окончания срока аренды по остаточной стоимости;

- плохая информированность субъектов предпринимательской деятельности о продукте, нераспространенность схемы финансирования в коммерческих кругах относительно кредитных продуктов, в связи с чем возникают риски заключения невыгодной сделки;

- сложные схемы взаимодействия и повышенные требования к содержанию объекта лизинга, к примеру, необходимость проведения техосмотра, обслуживания, замены запасных частей на регулярной основе для автотранспорта при изъятии предмета договора и наложения существенных штрафов за неисполнение указанных обязательств;

- крупные суммы авансовых платежей.

Процедура восстановления кредитной истории в банке описывается здесь.

С максимальной выплатой по ОСАГО ознакомьтесь тут.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область – +7 (499) 703-16-92

- Санкт-Петербург и область – +7 (812) 309-85-28

- Регионы – 8 (800) 333-88-93

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.