Сегодня предлагаем вашему вниманию статью на тему: "мусорные облигации". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

В августе на долговом рынке США наблюдается резкий рост выпуска высокодоходных корпоративных облигаций с неинвестиционными (спекулятивными) рейтингами — за три недели месяца объем эмиссии составил $17,65 млрд. Это на $7,34 млрд больше, чем в июле этого года, и на $865 млн выше показателя за аналогичный период 2016 года, свидетельствуют данные аналитической платформы Informa Global Markets. В целом объем выпуска новых спекулятивных облигаций в США достиг максимального уровня за три года.

Аналитики объясняют увеличение эмиссии «мусорных» бумаг тем, что корпорации стремятся привлечь как можно больше заемных средств перед вероятным повышением процентной ставки ФРС в конце года, которое вынудит эмитентов размещать свой долг на менее выгодных условиях. «Топ-менеджеры корпораций торопятся [в размещении долга] в преддверии периода роста стоимости заимствований в сентябре—октябре, связанного с ожиданием повышения ставки ФРС», — цитирует CNBC старшего портфельного менеджера фонда Amundi Pioneer Джонатана Дунсинга.

В свою очередь, глобальные инвесторы охотно покупают бумаги с «мусорным» рейтингом из-за сверхнизких доходностей более качественных долговых инструментов, отмечают опрошенные РБК эксперты. Так, доходность десятилетних облигаций Казначейства США сейчас находится около годового минимума, составляя 2,1% годовых, тогда как средняя доходность американских «мусорных» бондов, по данным Bloomberg, колеблется у 5,8% годовых. Индекс высокодоходных корпоративных облигаций США Solactive USD High Yield Corporates Total Market Index идет вверх с начала года: в настоящее время он торгуется вблизи годового максимума в 1077 пунктов. С января индикатор прибавил около 4,9%.

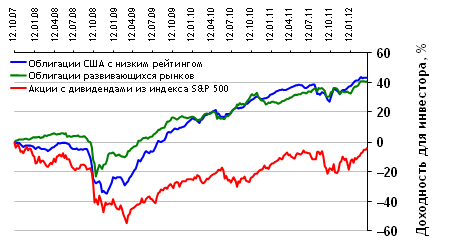

Согласно недавнему исследованию Deutsche Bank, «мусорные» облигации США стали вторым по доходности активом после биржевых фондов на индекс S&P 500 за десятилетний период с 9 августа 2007 года по 9 августа 2017 года. За это время они принесли инвесторам доход на уровне 95%. А в рейтинге доходных активов Bloomberg за аналогичный период на первом месте оказались европейские, а на третьем — долларовые «мусорные» облигации.

Среди российских инвесторов интерес к бумагам с неинвестиционными рейтингами также очень высок, признают опрошенные портфельные управляющие. «В период низких ставок в США, Европе и Японии спрос на высокодоходные бумаги существенно вырос. Мы видим его как со стороны частных, так и от институциональных клиентов», — говорит руководитель отдела торговли долговыми инструментам ИК «Атон» Константин Глазов.

Причем речь идет не только об американских, но и о российских эмитентах, уточняет начальник отдела анализа рынков «Открытие Брокер» Константин Бушуев. «В настоящее время российская и мировая экономика растут, в российской банковской системе большой профицит ликвидности, а Банк России, скорее всего, продолжит цикл снижения ставок. В таких условиях покупка высокодоходных облигаций является оправданной», — замечает финансист. РБК разбирался, какие из долговых бумаг можно считать «мусорными» и насколько на самом деле рискованны вложения в них.

Что такое «мусорные» облигации

«Мусорные» облигации (англ. Junk bonds) представляют собой высокодоходные долговые бумаги с кредитным рейтингом ниже инвестиционного уровня. Под это определение подпадают облигации, получившие оценки Ba1 и ниже у агентства Moody’s и ВВ и ниже — у агентств Fitch и Standard and Poor’s. Из-за низких кредитных рейтингов «мусорные» бонды несут в себе значительные риски дефолта, однако именно это обстоятельство обеспечивает высокую доходность по ним — эмитенты вынуждены предлагать повышенную премию за риск, чтобы разместить свой долг. Доходность «мусорных» облигаций может превышать ключевую ставку Центробанка как на несколько процентных пунктов, так и в несколько десятков раз.

Собеседники РБК из инвестиционных компаний, впрочем, отмечают, что сам термин «высокодоходные облигации» является довольно размытым. «Для кого-то все, что ниже инвестиционного рейтинга — высокодоходные бумаги, и суверенные еврооблигации России тоже. Для кого-то высокодоходные инструменты — те, что выпущены эмитентами с рейтингом B и имеют спред по доходности к суверенным бумагам выше 400 б.п.», — приводит пример Глазов.

С ним соглашается аналитик ГК «Финам» Алексей Ковалев, который отмечает, что, поскольку все международные агентства присвоили России спекулятивный рейтинг, чисто технически корпоративных бондов от отечественных эмитентов с инвестиционными рейтингами на рынке нет. Так, агентство S&P присвоило стране кредитный рейтинг BB+ с позитивным прогнозом, а Moody’s и Fitch — Ba1 и BBB- с прогнозом «стабильный». «У нас сейчас есть эмитенты первого эшелона (государственные, квазигосударственные и крупные сырьевые компании), а есть все остальное, что можно условно отнести к категории «мусора», — рассказал РБК руководитель направления отдела привлечения клиентов департамента инвестиционных услуг и андеррайтинга Связь-банка Александр Никонов.

Также, по его словам, есть категория компаний, которые попали в категорию «мусорных» эмитентов по причинам нефинансового характера — из-за антироссийских санкций или проблем в конкретном секторе экономики. «Например, металлургический сектор находится под давлением на фоне падения спроса на металл, и рейтинговые агентства снижают рейтинги всех компаний в этом секторе без исключения», — поясняет Никонов.

Для того чтобы понять степень риска, сопряженную с инвестициями в «мусорные» бонды, инвесторы обычно изучают статистику дефолтов по таким бумагам. По данным агентства S&P, в 2016 году на долговом рынке США дефолт допустили 5,1% корпоративных эмитентов со спекулятивными рейтингами. На мировом рынке, согласно оценкам Moody’s, свои обязательства перед держателями долга не смогли выполнить 4,5% эмитентов с неинвестиционными рейтингами. В 2017 году агентства ожидают сокращения этих показателей до 3,9% по рынку США и 3% — по глобальному рынку.

В России, по наблюдениям руководителя департамента рынков долгового капитала БКС Алексея Куприянова, за последние десять лет дефолт допустили 155 эмитентов, из них 130 не имели рейтингов международных агентств вообще. А половина дефолтов среди рейтингованных эмитентов пришлась на банки, у которых ЦБ отозвал лицензию. На этом фоне определить, насколько рискованны вложения в российские бумаги со спекулятивными рейтингами по сравнению с инвестициями в другие облигации, довольно трудно, признают эксперты. Поэтому они предлагают по умолчанию считать «мусорные» бонды российских эмитентов высокорискованными активами и учитывать все возможные риски по ним.

Как выбирать «мусорные» бонды

Портфельные управляющие, с которыми поговорил РБК, рекомендуют не вкладывать в «мусорные» облигации большую часть сбережений. По мнению Бушуева, на высокодоходные долговые бумаги должно приходиться не более четверти портфеля. «При этом для снижения риска желательно, чтобы доля каждого эмитента в портфеле высокодоходных облигаций не превышала 5%», — подчеркивает он. Портфельный управляющий УК «Капиталъ» Дмитрий Постоленко отмечает, что чаще всего инвесторы готовы направлять на покупку «мусорных» бондов до 10% своих накоплений.

При выборе «мусорных» облигаций стоит обращать внимание на то, есть ли у эмитента другие выпуски ценных бумаг, в каком объеме и какая у них цена, рассказывает заместитель генерального директора по инвестициям Национальной управляющей компании Андрей Вальехо-Роман. Также имеет значение, много ли публичных долгов у эмитента. Определение размера долговой нагрузки позволит понять, сможет ли компания перекредитоваться в случае усиления риска дефолта, поясняет финансист.

Никонов советует инвестору смотреть не на то, как плохо выглядит финансовое состояние эмитента, а на горизонты бизнеса, которым компания занимается. Если бизнес-идея выглядит перспективно, то подобный эмитент, скорее всего, сможет вернуть деньги своим кредиторам, убежден эксперт.

Чтобы сократить свои риски, инвестору стоит сконцентрироваться на облигациях эмитентов из реального сектора, которые генерируют денежный поток и обладают производственными активами, добавляет Постоленко. Желательно, чтобы активы не были заложены по банковским кредитам. «Тогда при худшем сценарии с компанией легче будет вести переговоры об условиях реструктуризации займа», — говорит финансист. Одновременно он советует воздержаться от инвестиций в «мусорные» облигации финансовых или IT-компаний, обязательства которых превосходят величину реальных активов, имеющихся на балансе.

Наиболее привлекательными для покупки Бушуев считает «мусорные» облигации группы компаний ПИК (выпуск БО-П01), поскольку в ближайшие годы можно рассчитывать на финансовую устойчивость этого эмитента. Также могут представлять интерес облигации ГК «Пионер» (выпуск Б1Р2) до оферты в октябре 2018 года и облигации выпуска «РСГ-ФинБ7» от ГК «Кортрос». «Все эти компании связаны со строительным рынком и пока испытывают давление, но, на наш взгляд, по мере роста экономики и восстановления платежеспособного спроса населения ситуация здесь может улучшаться», — говорит Бушуев.

Ковалев также выделяет биржевой выпуск облигаций серии 001Р-01 от компании «Домашние деньги» с доходностью в районе 17%. В сегменте еврооблигаций определенный потенциал есть у выпуска АФК «Система» с погашением в 2019 году — его сейчас можно купить по привлекательной цене, добавляет аналитик. «Там пока двузначная долларовая доходность, которая стремительно нормализуется после последних судебных решений», — заключает он.

При инвестировании в «мусорные» облигации иностранных эмитентов лучше ориентироваться на индексы высокодоходных бондов, поскольку они позволяют добиться лучшей диверсификации портфеля и снижают риски, связанные с дефолтом отдельных эмитентов, отмечает в недавнем обзоре стратег фонда Deutsche Asset Management Эрик Легунн. Он рекомендует инвесторам вкладываться в биржевые фонды на индексы «мусорных» корпоративных бондов США Bloomberg Barclays US Corporate High Yield Total Return Index и Solactive USD High Yield Corporates Total Market Index. На этих индексах можно заработать порядка 5,5–6% годовых в долларах, отмечает Легунн.

Мусорные облигации в мировой практике часто называют «бросовыми». В роли эмитентов мусорных облигаций, как правило, выступают малоизвестные организации, не имеющие должной репутации для привлечения краткосрочных займов.

Мусорные облигации – инструменты фондового рынка, отличающиеся минимальным кредитным рейтингом. По этой причине бросовые долговые активы имеют плохую финансовую репутацию, а операции с ними несут большие риски для инвесторов. С другой стороны, мусорные облигации могут стать источником более высокой прибыли для инвесторов. Главная особенность таких облигаций – наличие высокой процентной ставки в расчете на быстрое привлечение средств с целью решения финансовых проблем или спасения предприятия от банкротства.

Роль мусорной облигации в классификации и ее сущность

Облигация представляет собой популярный инструмент фондового рынка (долговое обязательство, ценную бумагу, актив), который приносит доход в виде процентов и выпускается серийно. Компания-эмитент, которая осуществляет выпуск долговых бумаг, берет обязательство отдать деньги к определенной дате и стабильно выплачивать проценты.

Облигация, в отличие от других долговых инструментов (к примеру, векселей), является санкционированной ценной бумагой. Она одобрена управляющим органом (как правило, советом директоров) и подчиняется определенным правилам. В роли обеспечения по облигации используется имущество компании-эмитента. Выпуск долговых бумаг осуществляется на специальных бланках, а их оригинальность подтверждается печатью.

Облигации имеют широкую классификацию, но одним из основных признаков является их надежность. С учетом этого критерия можно выделить :

– высоконадежные облигации. К этим ценным бумагам относятся первоклассные активы, которые выпускаются надежной компанией с хорошей репутацией и высоким уровнем прибыли. Как правило, такие эмитенты стабильно платят проценты по облигациям инвесторам;

– облигации, имеющие высокий рейтинг. Данный критерий отображает уровень рейтинга долговых бумаг, который должен быть «АА» или «ААА». Задача определения и присваивания такой квалификации лежит на рейтинговых агентствах;

– мусорные (бросовые) облигации – активы, которые отличаются большими ставками процента, компенсирующими высокие риски покупателя (инвестора). Как правило, такие инструменты имеют наиболее низкий инвестиционный уровень (рейтинг «В»);

– облигации без обеспечения. Особенность таких активов – отсутствие обеспечения ценной бумаги другим активом;

– облигация «с подушкой». Так называются долговые инструменты, которые имеют наибольшую степень надежности и максимальную процентную ставку. Зачастую такие активы реализуются с премией по стоимости, превышающей номинал. Облигации «с подушкой» могут принести большую прибыль инвестору в случае продажи до погашения.

Несмотря на высокие риски, инвесторы предпочитают работать с бросовыми (мусорными) облигациями. Основной фактор, который привлекает покупателей – высокий уровень доходности актива (если сравнивать с обычными акциями). К примеру, стандартная доходность по обычным долговым бумагам не превышает 8-10% в год. Но здесь инвестор получает гарантию того, что проценты будут выплачены в срок, а компания в ближайшем будущем будет успешно работать.

В случае с мусорными облигациями таких гарантий нет, поэтому прибыль по купонным выплатам может достигать 130-200% годовых. Вероятность своевременного погашения долгов эмитентом очень низка и нет гарантий. Инвесторы осознают существующие риски, но все равно работают с такими бумагами в расчете на максимальный доход. Иногда мусорные облигации играют роль денег в процессе поглощения компаний. В этом случае инвесторы получают свою долю бросовыми облигациями.

Большая часть ценных бумаг на рынке имеют минимальный рейтинг. Лишь около двух процентов всех компаний-эмитентов акций и облигаций могут похвастаться максимальной оценкой «ААА». Такие предприятия отличаются низким уровнем левериджа, стабильной прибылью и хорошей репутацией. С другой стороны, чем выше уровень надежности, тем меньше доход.

Мусорная облигация: история появления, эмитенты, особенности покупки

Бросовые облигации имеют свою историю, которая стартовала еще в 70-х годах прошлого века. В тот период Майкл Милкен (хорошо известный финансист) провел большое исследование по облигациям без рейтинга. Ему удалось доказать, что добавление таких активов в долгосрочный инвестиционный портфель позволяет получить более высокую прибыль в перспективе.

Высокие риски дефолта компании-эмитента редко становились преградой для заработка на высоких дивидендах. В свою очередь, инвестиционный портфель с безрисковыми облигациями, имеющими высокий рейтинг, приносил много меньший доход.

Кроме этого, Майкл Милкен пришел к выводу, что прибыль от инвестиционного портфеля с безрейтинговыми облигациями во многом зависит от цикличности рынка. К примеру, при снижении цены на надежные активы бросовые облигации растут в цене. Это позволяет инвестору компенсировать свои убытки.

К основным эмитентам бросовых облигаций можно отнести:

1. Компании, которые только начинают свой путь в сфере бизнеса. У таких предприятий, как правило, большие перспективы, но они еще не имеют достаточного объема активов и не могут похвастаться финансовой устойчивостью. Вполне естественно, что организации-новички имеют низкий кредитный рейтинг, а их ценные бумаги относят к бросовым.

2. Компании-неудачники – предприятия, которые имеют большие финансовые проблемы, хотя еще недавно имели высокий инвестиционный рейтинг. Причин таких падений может быть множество – неудачное управление, конкуренция и так далее.

3. Организации, имеющие большие долги и находящиеся на грани поглощения или банкротства. В зарубежной практике такие компании называют high-debt companies.

4. Предприятия, которые не способны обеспечить себя необходимым объемом капитала. При этом единственным выходом они видят выпуск мусорных облигаций и их реализацию на рынке. Инвесторами могут быть организации (банки, компании, фонды), а также частные лица.

– провести глубокий анализ рынка, уделив особенное внимание отрасли, где работает интересующая компания-эмитент;

– проследить конъюнктуру рынка облигаций, оценить перспективы организации, изучить успехи его хозяйственной деятельности;

– защититься от текущих рисков посредством диверсификации инвестиционного портфеля. Реализовать это можно через покупку долговых бумаг разных эмитентов;

– спрогнозировать динамику изменения процентных ставок по интересующим облигациям.

Чтобы убедиться в эффективности инвестиций в бросовые облигации, стоит найти всю информацию о кредитоспособности эмитента и провести кредитный анализ. Зачастую предприятие с сильным управляющим звеном и устойчивой стратегией развития может быть перспективным и надежным даже при низком уровне кредитного рейтинга. Анализ лучше начинать с показателей доходности, стоимости имеющихся в распоряжении активов. Полученные цифры и кредитную статистику стоит сравнить с показателями других структур, работающих в этом же секторе.

В процессе анализа обязателен расчет коэффициента текущей ликвидности. Он позволяет точно определить соотношение двух основных параметров предприятия – его краткосрочных активов и краткосрочных долговых обязательств. Чем выше будет параметр, тем меньше риски. Второй важный момент – проверка отношения текущей задолженности к капиталу. Также перед покупкой мусорной долговой бумаги стоит обращать внимание на дату ее погашения.

В отношении доходности и поведения на рынке мусорные облигации имеют ряд особенностей:

– они активно вращаются на рынке долговых бумаг. При этом их реальная доходность может быть выше, чем у активов с высоким рейтингом;

– изменение процентных ставок практически не влияет на стоимость бросовых (мусорных) долговых бумаг (в отличие от обычных облигаций). Основная причина – меньшие сроки до момента погашения и высокий уровень доходности актива;

– доходность бросовых облигаций находится в прямой зависимости от состояния в экономической сфере (к примеру, рецессии);

– по своему поведению бросовые активы схожи с акциями. Это связано с тем, что цена и доходность актива во многом связана со стабильностью эмитента и наличия у него сильных сторон;

– в период рецессии экономики стоимость бросовых облигаций может упасть, ведь уровень заработка компаний-эмитентов также снижается. В случае повышения доходов предприятия будет расти и цена его долговых бумаг. Как следствие, чем сильнее экономика в стране, тем меньше риска в работе с мусорными облигациями.

Дисклеймер- автор не несёт ответственности за любые последствия вызванные применением данного материала. Данный материал является личным мнением и не несёт в себе рекомендации к действию.

В последнее время стали очень популярны мусорные облигации, я решил подобрать альтернативу из компаний которые имеют достаточно высокую доходность, однако обладают инвестиционным рейтингом.

Лизинговая компания работает с 2004 года, 26 место по объёму лизингового портфеля.

Не так давно АКРА повысила рейтинг с ВВВ+ до А-. Котировки пока не отреагировали.

цена в терминале 99,85 дох. 11,22% погашение через 779 дн.

Амортизационное погашение равными частями по 8,3% от номинала.

Фактически половина вложенных вами денег вернётся уже через год.

Подходит для тех кому интересно короткое вложение средств под хороший процент и с хорошей надёжностью.

Похоже Инвестиционная компания ЦЕРИХ взвесила все «ЗА» и «ПРОТИВ» и решила придержать лошадей с мусорными облигациями, которые я активно критиковал в конце прошлого года, написав несколько материалов на эту тему:

Андрей Хохрин – руководитель данного направления, покинул ЦЕРИХ и теперь ведёт свои проекты сам, помогая сомнительными заёмщикам привлекать денежные средства у доверчивых физиков, распространяя материалы через PROBonds на Facebook и

Декабрь был одним самых слабых месяцев для рынка «мусорных» облигаций.

За весь месяц американские корпорации не произвели ни одного выпуска бумаг с кредитным рейтингом ниже инвестиционного.

Продавцы долга исчезли с рынка в связи с резким ростом премии к «мусорным» облигациям, которая достигла двухлетнего максимума.

За весь прошлый год, по подсчетам агентства Bloomberg, было выпущено облигаций с рейтингом ниже инвестиционного на сумму в 188,5 млрд долларов, причем большая его часть была продана в первой половине года — 121,8 млрд долларов. За четвертый квартал эмитентам удалось разместить бумаг на 15,1 млрд долларов.

На фоне обвала на фондовых рынках США спред между «мусорными» и государственными облигациями поднялся до 5,44 процентных пункта. Сейчас он немного снизился — до 4,55 процентных пункта.

Резюме

Пока ситуация на долговом рынке Соединенных Штатов достаточно спокойная, несмотря на всплеск напряженности в конце 2018 г. То есть, по нашему мнению, пока еще все под контролем и риски не превзошли те уровни, которые наблюдались на рынках в 2011, 2015-2016 гг.

Мусор для обывателя, или что предлагают некоторые профессиональные участники своим несведущим клиентам

Совсем недавно я написал статью «Корпоративные бонды под табу для частного инвестора», где обосновал и показал в чём кроются риски, и как их стоит учитывать при оценки облигаций.

К моему большому сожалению, некоторые профессиональные участника рынка, ведут недобросовестную работу, продавая непросто корпоративные, а откровенно «мусорные» бумаги инвесторам под видам высокодоходных и низкорискованных активов, сравнивая их например с ОФЗ или депозитами в банках, намеренно уделяя мало времени разговору о рисках.

Я уже 2-4 месяца наблюдаю за работой одной из команд. С точки зрения закона к ним нет вопросов, а вот с точки зрения морали – очень много. Набор активов, которые предлагается частным инвесторам (лично у меня не поворачивается назвать портфелем) не выдерживает никакой критики, поскольку туда входят всего 7 бумаг 4-х эмитентов.

- спасибо ₽

- хорошо

- +161

- спецраздел:

- облигации

- Ключевые слова:

- Облигации,

- офз,

- высокодоходные облигации,

- мусорные облигации,

- профучастники,

- лохотрон,

- долговой рынок

- комментировать

- ★21 | ₽ 150

- Комментарии ( 42 )

Крупнейшие американские инвестдома уходят от риска

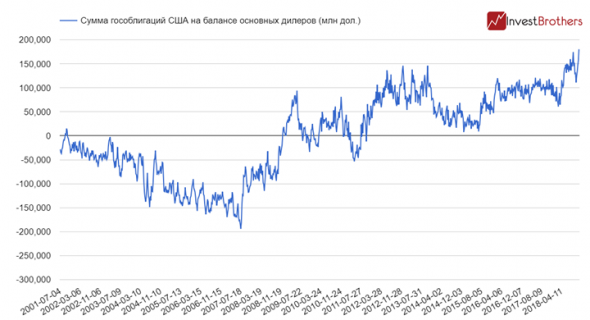

Основные маркетмейкеры американского фондового рынка вновь запаслись облигациями США.

По состоянию на 07 ноября крупнейшие дилеры гособлигаций США увеличили свои вложения в долговые бумаги до нового абсолютного рекорда в 180,4 млрд долларов.

Всего в число основных маркетмейкеров входят 23 организации, в том числе и крупнейшие банки с Wall Street.

До этого предыдущий рекорд был установлен в конце августа, тогда дилеры владели бумагами на 174,1 млрд долларов. В дальнейшем, когда американские фондовые рынки закрепились на новых максимумах они немного снизили свои позиции, но начиная с обвала «большие деньги» возобновили накопление гособлигаций США.

Существенную долю в портфеле занимают «короткие» бумаги — так на облигации со сроком погашения от нескольких месяцев до трех лет приходится почти 84,6 млрд долларов.

В период повышения ставок краткосрочные облигации теряют в цене меньше всего. Также в кризисные моменты инвесторы предпочитают держать свои деньги в «коротких» бумагах.

Год назад хотел доказать что Биткойн (криптоактивы) и облачный майнинг крипты, надежней чем мусорные Облигации, Типа риск Большой говорили в Крипте будет. Прошел год и результата ошеломил.

Облигации которые я купил Открытие Холдинг 5 на сумму около 2000р. по цене 16% от номинала 12 штук, стоят 1 копейку сейчас, Московская Биржа кинула с НКД, на выходе 0 вышло по НКД, тема мутная но пахнет разводняком https://www.moex.com/n21477

типа Эмитент не представил данные по купонам но владельцы бумаг было известно о продлении погашения купона, Биржа получила данные от Эмитента 06.11.2018, а вступили в силу они 08.11.2018. т.е. Биржа знала что купоны буду известны и все же Разрешила Торги 07.11.2018, так что Кидок засчитан.

На аналогичную сумму потраченную на облигации ОХ 5 были куплены облачный мощности 0,22 TH/s Саш-256 в сервисе hashflare.io, (ой че то про него не говорили) при этом накапало 0.00311748 BTC, да майнинг останавливали но там должно было накапать 0,01 BTC но увы то что есть то есть и что осталось было продано на /yobit.net и получены рубли и уже выведены и потрачены.

В России реально КОЛОССАЛЬНО поднятся на мусорных облигациях??

Или это чисто амерская практика??

ЗЫ: да-да, я знаю, что, если чел спрашивает об этом, то у него шансов реализовать то, что он спрашивает…

В последнее время стал интересоваться облигациями, и в частности «мусорными»

Пару часов назад вышла следющая новость:

ООО «О1 Груп Финанс» (SPV-компания O1 Group) установило ставку 5-го купона биржевых облигаций серии 001Р-02 объемом 3 млрд рублей в размере 9,75% годовых, говорится в сообщении компании.

Размер выплаты по купону на одну облигацию составит 24,30 рубля.

«О1 Груп Финанс» разместило бонды серии 001P-02 в мае 2017 года. Ставка 1-го купона установлена в размере 11,75% годовых. Ставки 2-4-го купонов определяются как ключевая ставка ЦБ, действующая за 10 календарных дней до начала очередного купонного периода, + 2,5% годовых. Срок обращения бумаг — 10 лет, номинал — 1 тыс. рублей. По выпуску предусмотрена выплата квартальных купонов, а также оферта с исполнением 29 мая 2018 года.

Собственно вопрос к разбирающимся в теме, 4-й купон не выплатили, но установили срок выплаты 5-го, а за 4-й, при наличии денег, платить обязаны?

- спасибо ₽

- хорошо

- +16

- спецраздел:

- облигации

- обсудить на форуме:

- О1 Груп Финанс облигации

- Ключевые слова:

- дефолт,

- мусорные облигации,

- купонные выплаты

- комментировать

- ★2

- Комментарии ( 5 )

Эйфория на западных площадках продолжает затмевать умы инвесторов. С начала 2018 г. американские индексы прибавили в цене порядка 2,7%. Однако предвестниками обвалов обычно выступают долговые рынки. Посмотрим, что говорят они.

В качестве индикатора можно взять спреды между доходностями по “мусорным” облигациям и государственными долговыми бумагами США. Напомним, что “мусорными” облигациями называются бумаги, кредитный рейтинг которых ниже инвестиционного уровня. Традиционно в моменты кризисных явлений и заблаговременно до них разница между их доходностями начинает увеличиваться, а в периоды роста экономики напротив, сокращаться.

По итогам пятницы спред, рассчитываемый Bank of America Merill Lynch, опустился к минимумам 2014 г. и составил 3,36 процентных пункта. Такая скромная разница наблюдалась дважды за последние 11 лет: в 2014 и в 2007 гг. Если в 2007 г. финансовые власти мира проглядели начало мирового кризиса, то в 2014 г. его удалось избежать благодаря запуску печатных станков.

Рынок «мусорных» облигаций получил свое реальное развитие в 1970-х годах, когда известный в США финансист Майкл Милкен провел аналитическое исследование по безрейтинговым облигациям. Он доказал, что диверсифицированный долгосрочный портфель низкосортных облигаций в долгосрочной перспективе может принести большие дивиденды, несмотря на высокую вероятность дефолта, нежели сопоставимый портфель облигаций с высоким рейтингом.

Кроме того, доходность ценных бумаг имеет циклический характер, в случае спада на рынке надежных ценных бумаг, мусорные облигации могут получить серьезный подъем.

Выделяют несколько видов компаний, которые могут выпускать мусорные облигации.

- «Восходящие звезды» – компании, которые делают первые шаги в своем развитии. У них нет достаточного размера активов или финансовой устойчивости, необходимых для получения инвестиционного рейтинга.

- «Падшие ангелы» – компании, которые испытывают серьезные трудности, хотя раньше их инвестиционный рейтинг был высок.

- «High-debt companies» – имеющие большие долги, пребывающие на грани банкротства или поглощения.

- «Сapital-intensive companies» – компании, которые вынуждены таким образом привлекать денежные средства, так как они не могут обеспечить свои потребности собственным капиталом или кредитами. Или же заинтересованы в привлечении разных инвесторов: юридических и частных лиц.

Покупая ценные бумаги компаний «третьего эшелона», снизить риск – можно. Для этого нужно:

1) Провести тщательный анализ рынка.

2) Отследить конъюнктуру долгового рынка, проанализировать перспективы конкретной отрасли, изучить хозяйственную деятельность предприятий-эмитентов и другие явления, способные повлиять на рынок.

3) Диверсифицировать риски, вложив средства в облигации разных эмитентов.

4) Сделать прогноз динамики процентных ставок.

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

управляющий партнёр Инвестиционного партнёрства Abtrust

Майкл Милкен в российской интерпретации.

Большинству людей даже в инвестиционной среде неизвестно, кто такой Майкл Милкен (Michael Robert Milken). А между тем, его можно поставить в один ряд с теми, кто очень многое изменил в финансовой сфере, а после него мир инвестиций шагнул новую «финансовую эпоху». Вот как его описывал Джеймс Стюарт в своей книге «Алчность и слава Уолл-стрит»:

«Сидя за иксообразном торговом столом в Беверли-Хиллз, Майкл Милкен правил империей мусорных облигаций, которая в 1985 года хвастливо сообщила о новых эмиссиях на 125 миллиардов долларов, что означало почти девятикратный прирост всего за десять лет. Он был самым могущественным человеком в американском финансовом мире и одним из богатейших, заработав в одном только 1986 году 550 миллионов долларов. «Мы нападаем на General Motors, Ford и IBM, – сказал он одному из коллег, – и заставим их дрожать от страха».»

80-е годы в США ознаменовались эрой слияний и недружественных поглощений с использованием мусорных облигаций, а также расцветом инсайдерской торговли. Даже самые крупные компании в реальности «дрожали от страха».

Небольшое лирическое отступление: кроме Милкена – «короля» мусорных облигаций немалую роль в становлении этого рынка сыграл «арбитражёр» Айвен (Иван) Боски (Ivan Boesky), который на пике своей карьеры обладал покупательной мощью в три миллиарда долларов. Этого было достаточно, чтобы повергнуть в ужас почти любую корпорацию одним телефонным звонком. «Жадность – это хорошо», сказал он в 1986 году выпускникам Калифорнийского университета, сформулировав лозунг десятилетия. И именно этот лозунг позаимствовал Оливер Стоун (William Oliver Stone) для речи героя фильма «Уолл-стрит» Гордона Гекко (Gordon Gekko), которого блестяще сыграл Майкл Дуглас (Michael Kirk Douglas).

В те далекие времена Милкен, по сути, создал рынок мусорных облигаций, который существует до сих пор, хотя уже и не столь популярен. Конечно, неправильно было бы говорить, что он придумал мусорные облигации, в этом смысле он больше походил на Стива Джобса, который взял некоторую технологию и превратил её в предмет массового потребления.

Слово «мусорные», как несложно догадаться, является жаргонным в инвестиционной среде и используется для всех облигаций, которые имеют рейтинг ниже инвестиционного (от BB и ниже), или не имеют рейтинга вообще. Для тех, кто не знаком с облигациями, поясню. Кредитные рейтинги присваиваются кредитными агентствами и являются квалифицированным мнением данных агентств о возможности компании рассчитаться по своим долгам в целом, или в частности по конкретному облигационному займу. Очевидно, что существует четкая корреляция между рейтингами и вероятностью дефолта (неплатежа) эмитента. Так, например, в книге «Инвестиции» У. Шарп, Г. Александер, Д. Бэйли (ИНФРА-М, 2003, ISBN 5-86225-455-2, стр. 435) приведена таблица неплатежей по облигациям в США, 1971-1990 г., в зависимости от первоначального рейтинга, из которой следует, что на горизонте 3 года облигации с последним инвестиционным рейтингом BBB имели вероятность дефолта 0,85%, а уже с первым неинвестиционным рейтингом BB – 1,36%, для рейтинга же CCC – уже 19,72%.

Но почему же мусорные облигации были интересны и пользовались популярностью? Это несложно показать на примере. Сейчас сложно определить, какую именно доходность давали мусорные облигации Милкена, но можно пойти по аналогии с текущей ситуацией на российском рынке, поскольку в те далекие годы 3-х летние облигации США давали доходность в 7-9% годовых, почти как наши ОФЗ сегодня. Текущие российские мусорные облигации предлагаются инвесторами с доходностью к погашению 13-15% годовых, поэтому проще всего считать, что такая же ситуация была и в те, уже далекие времена в США.

Итак, для демонстрации возьмём 8% годовых, как безрисковую доходность, и 14% – как среднюю доходность для всех мусорных облигаций. Чтобы не усложнять расчёты, мы будем считать, что все полученные купоны, снова реинвестировались в облигации, а дефолт наступал в последний год. Тогда портфель из государственных облигаций вырос бы в:

раза.

раза.

То есть, на портфеле в 1 млн, мы бы получили 260 тысяч и 480 тысяч соответственно. Таким образом, даже если бы мы имели на 3-й год дефолт на 20% от первоначального портфеля, то конечный результат у нас был бы всё равно на уровне доходности государственных бумаг. Этот факт и стимулировал профессиональных инвесторов в США покупать облигации Милкена, а разные способы управления портфелем могли уменьшить вероятность совокупного краха портфеля. Но самым важным в таких инвестициях была необходимость очень высокой диверсификации. Ведь желательно, чтобы в портфель входило не меньше 50 эмитентов, и чтобы на отрасль приходилось не более 10%, а то и 5%, потому что всем было понятно, что проблемы в отрасли могли похоронить сразу всех «мусорных» заёмщиков в ней. Таково было разумное объяснение профессиональных инвесторов при инвестировании в мусорные облигации. Лавры Милкена ещё многим не давали покоя спустя много лет, и также они пришли на наш фондовый рынок в своей интерпретации.

Но прежде чем мы перейдём к российскому варианту, давайте ещё пару слов скажем о том, кому в реальности выгодны такие «мусорные» облигации:

В любом случае они выгодны эмитенту. Во-первых, любая компания стремится занять деньги как можно дешевле, что позволяет при грамотном (и неграмотном) руководстве увеличить свою прибыльность. Во-вторых, займ по облигациям обычно ничем не обеспечивается, в отличие от банковского кредита, который в свою очередь имеет либо поручительство бенефициаров, либо залог имущества, либо иное обеспечение. В-третьих, работа с облигациями для тех же бенефициаров куда как проще во вторичном обращении. Конечно, все эти плюсы, могут быть использованы (но не обязательно) против инвестора в абсолютно законном поле.

В подавляющем большинстве случаев это выгодно организаторам (посредникам), выпуска облигаций, которые за вознаграждение помогают подготовить весь комплект документов, а также фактически разместить (распродать) этот выпуск среди конечных инвесторов. Кроме того, поскольку такие бумаги редко пользуются большим спросом со стороны массового инвестора, чаще всего весь вторичный оборот таких облигаций, а соответственно и комиссии с него, поступают через этих же организаторов или аффилированные структуры, добавляя свою «копеечку» к общему доходу. Несложно понять, что это поле тоже очень благодатно с точки зрения злоупотреблений.

Разобравшись в истории и в основах процесса, можно перейти к российскому варианту. К сожалению, в условиях сжимающегося рынка, падения доходов населения и жёсткой монетарной политики, проводимой Центральным Банком РФ, инвестиционные компании всё чаще идут на действия, которые хоть и являются законными, но их вряд ли можно было бы охарактеризовать как «действиями в интересах инвестора». Поэтому в такие времена буйным цветом расцветают не только маги и народные целители, но и различные финансовые услуги и инструменты сомнительного характера. Сюда же попадает и продажа «мусорных» облигаций неквалифицированным (не в смысле закона) инвесторам или рядовым обывателям. Такие люди не искушены в вопросах оценки рисков подобных инвестиций, и их легко ввести в заблуждение, например, путем прямого сравнения с государственными облигациями или депозитами в банках, показывая более высокую доходность, намеренно не углубляясь в реальность рисков. Показав же настоящие риски, шансов распродать мусорные облигации по цене, которая выгодна эмитенту и организатору практически не будет. Любой же профессиональный инвестор захочет куда как бОльшую премию за риск и возможно бОльшую, чем ставка по банковскому кредиту.

Именно такой продукт попал в поле моего зрения 2-4 месяца назад. Он позиционируется как портфель высокодоходных облигаций, что уже само по себе звучит красиво. Но, как говорила Фаина Раневская – «под самым красивым хвостом павлина, скрывается самая обычная…» ну и так далее. Однако, данный портфель обладает всеми возможными рисками, кроме непосредственно самого риска дефолта для каждой конкретной «мусорной» облигации в нём.

Давайте рассмотрим этот «высокодоходный» портфель поближе (Таблица 1):

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.