Сегодня предлагаем вашему вниманию статью на тему: "уплата 1% в пфр на енвд". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Уплата 1 % свыше 300 000 рублей при ЕНВД в 2018 году

Предприниматели, которые заработали больше 300 тыс. руб., должны перечислить в бюджет взносы в ПФР в размере 1% сверх этого лимита. Срок уплаты 1 % свыше 300 тыс. руб. при ЕНВД в 2018 году изменился.

Сроки уплаты 1 % свыше 300 тыс. руб. при ЕНВД в 2018 году

НК РФ не установлен конкретный порядок уплаты страховых взносов для предпринимателей, которые платят вмененный налог. Оговорены лишь крайние сроки уплаты. С 1 января 2018 года этот срок изменился. Перечислять страховые взносы в ПФР с доходов свыше 300 тыс. руб. следует не позднее 1 июля года, следующего за истекшим расчетным периодом.

Если последний день срока уплаты выпадает на выходной или праздник, крайним сроком платежа будет ближайший за ним рабочий день. К примеру, срок уплаты 1 % свыше 300 тыс. руб. при ЕНВД в 2018 году за 2017 год –2 июля 2018 года. Так как 1 июля – воскресенье, нерабочий день.

Как и когда в течение года платить взносы в размере 1 % с доходов, предприниматель вправе решить самостоятельно. Делать это можно хоть ежеквартально, хоть ежемесячно. Главное условие, чтобы окончательная сумма платежа по взносам с доходов была уплачена не позднее 1 июля следующего года.

Расчет 1 % с дохода свыше 300 тыс. руб. при ЕНВД в 2018 году

Для расчета 1% от суммы превышения лимита в 300 тыс. руб., предприниматели, которые работают на ЕНВД,берут в учет вмененный доход, а не реальный размер полученной прибыли.

Вмененный доход для ИП на ЕНВД определяется на основании ст.346.29 НК РФ и рассчитывается по следующей формуле:

ВД = БД X сумму ФП X К1 X К2 , где:

ВД — вмененный доход;

БД — базовая доходность;

ФП — физический показатель;

К1 и К2 — корректирующие коэффициенты.

Размер вмененного дохода зависит от вида деятельности . А точнее от физического показателя, которым характеризуется такая деятельность. Это может быть численность сотрудников, площадь торгового зала и т. д.

Кроме физических показателей, для расчета нужно знать :

ü месячную базовую доходность физического показателя;

ü значение коэффициента-дефлятора К1 ;

ü величину корректирующего коэффициента К2 .

Для определения годового дохода ИП на ЕНВД необходимо сложить вмененные доходы по декларациям (1–4 квартал):сложить значения налоговой базы по строке 100 всех разделов 2 деклараций за 1, 2, 3 и 4 кварталы.Сумма результатов – вмененный доход ИП за год.

При расчете взносов учитывайте доходы, с которых платите налог в рамках вмененной системы налогообложения ( п. 9 ст. 430 НК ). То есть считать 1 % нужно с вмененного дохода, превышающего 300 тыс. руб. в год. Фактическая выручка значения не имеет.

Налоговики проверят правильностьрасчета дополнительного страхового взноса по данным о доходах из деклараций по ЕНВД.

Годовой размер пенсионных взносов не может превышать восьмикратную величину фиксированного платежа . В 2018 году фиксированные взносы в ПФР равны 26 545 руб. Соответственно максимум взносов для ИП на ЕНВД с доходов свыше 300 тыс. руб. в год в 2018 году – 185 815 руб. (26 545 руб. х 8 – 26 545 руб.). Такую сумму заплатят все предприниматели, которые не отчитались о своих доходах.

Например: ИП ведет розничную торговлю через магазин площадью 50 кв. м. Значение коэффициента К2 составляет 0,9. Величина К1 в 2018 году равна 1,868. Базовая доходность – 1800 руб. с 1 кв. м.

Величина годового вмененного дохода составляет 1 815 696 руб. [4 кв. х 1800 руб. х 1,868 х 0,9 х (50 кв. м + 50 кв. м + 50 кв. м)]. Сумма взносов в размере 1 % с дохода свыше 300 тыс. руб. равна 15 156,96 руб. [1 815 696 руб. – 300 000 руб. х 1%]. 15 156,96 руб.

Перечисление взносов в размере 1 % с доходов свыше 300 тыс. руб.

Дополнительные пенсионные взносы в размере 1 % платите в ИФНС.

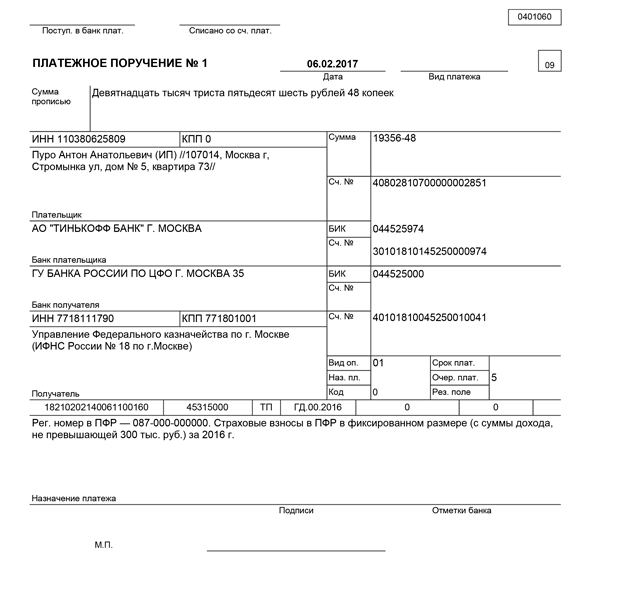

В платежном поручении отразите статус плательщика — 09, КБК – 18210202140061110160.

Расчетный период отразите в формате ГД.00.2018.

В поле 106 поручения укажите, что перечисляете платеж текущего года (ТП).

В поле 24 «Назначение платежа» запишите: дополнительные пенсионные страховые взносы предпринимателя по тарифу 1 %.

Уменьшение авансового платежа по ЕНВД на 1%

Авансовый платеж по ЕНВД можно уменьшить на 1% от суммы превышения лимита 300 тыс. руб., если дополнительный взнос был сделан в том периоде, за который рассчитывается налог .

Например: если дополнительный взнос был оплачен 30 марта 2018 года, то ИП вправе уменьшить авансовый платеж по ЕНВД за первый квартал, а не за 4 квартал предыдущего года для ЕНВД.

ИП, применяющие ЕНВД, не имеющие наемных работников , могут уменьшить налог по ЕНВД на всю сумму обязательных взносов.

ИП на ЕНВД с наемными работниками , уменьшает налоги, на сумму уплаченных взносов, но не более чем на 50%.

Взнос 1 процент в пенсионный фонд для ИП на ЕНВД и УСН

ЕНВД в виде специального режима налогообложения в добровольной форме действует с 2013 года. Именно с этого времени ИП и ООО могут применять его по своему усмотрению. Данный режим освобождает налогоплательщика от уплаты других налогов, но не освобождает его от выплат в фонды. Многих предпринимателей интересует, когда могут платить 1% в пенсионный фонд ИП на ЕНВД и УСН. Поэтому данную категорию взносов стоит рассмотреть внимательнее.

ИП, который имеет сотрудников на основании заключенных договоров, обязан совершать за них определенные взносы в фонды. Данная обязанность предусмотрена законодательством в отношении тех сотрудников, которые являются российскими гражданами, а также тех, кто временно пребывает на территории РФ, но является выходцем из стран ЕАЭС.

Ставки, которые используются для перечислений в ФСС, для ИП, которые подлежат режиму ЕНВД, таковы:

- 2,9%, если сотрудники являются гражданами нашей страны.

- 1,8%, если сотрудники проживают на территории РФ временно, но не являются высококвалифицированными специалистами.

Для данных выплат также существует лимит, а значит, выплаты не должны превышать 718 000 рублей.

Предпринимателям, использующим режим ЕНВД, полезно также будет знать ставку, по которой происходят выплаты в ФФОМС. Она составляет 5,1% от всей суммы осуществляемых выплат без разделения по гражданству. Предельной суммы законодательство в этом плане не устанавливает.

ИП, который применяет для своей деятельности режим ЕНВД, обязан платить в фонды не только за сотрудников, но и за себя самого. Порог для данных выплат составляет 300 тыс. рублей. Эти выплаты носят фиксированный размер. Определяется данная сумма на год, в зависимости от величины дохода. Ставка по Пенсионному страхованию — 26%.

То есть если доход ИП в 2016 году составляет 300 тыс., то рассчитать сумму фиксированного платежа можно таким образом:

- Минимальная зарплата за этот год*пенсионная ставка*количество месяцев в году

Лучше рассмотреть данный процесс на примере:

5 800*26%*12=18 096, где:

- 5 800 – это минимальная зарплата,

- 26% -ставка,

- 12 — количество месяцев,

а значит, фиксированная оплата на пенсионное страхование для данного ИП составляет 18 096.

Общий фиксированный взнос включит эту сумму, а также ту, которая будет рассчитана по такому же принципу для взносов в ФФОМС.

Общий фиксированный взнос ИП рассчитывается, если его доходы не превышают 300 тыс. рублей и равны.

Если ИП платит налоги на ЕНВД, доход его за год превышает 300 000 рублей, в ПФР данный ИП обязан уплатить фиксированный платеж вместе с 1% от суммы этого дохода.

Приведем пример расчетов в такой ситуации. ИП получает доход в 480 тыс. рублей. При этом его фиксированный взнос составляет:

- В ПФР=6 204*26%*12=19 356,48

- В ФФОМС=6 204*5,1%*12=3 796,85

- 1% от дохода=480 000*1%=4 800

Общий взнос составляет: 19 356,48+3 796,85+4 800=27 953,33

Причем сумма 4 800 рублей направлена в ПФР.

На суммы по данным выплатам можно при определенных условиях сделать коррекцию налога ЕНВД. То есть произвести его уменьшение.

В том случае, если ИП платит данные налоги только за себя, то он может уменьшить сумму данного налога на всю сумму по выплатам. Этот процесс с предусмотрен законодательством для всех ИП, которые не имеют в своем предприятии сотрудников.

Когда ИП имеет сотрудников, он вправе уменьшить сумму рассчитанного за квартал налога на сумму тех выплат, которые он осуществил за этот квартал в фонды страхования за своих сотрудников. Эта операция имеет некоторые ограничения. Так, ИП вправе уменьшить данный налог только до 50% его суммы. Когда же оплата происходит за себя, такого ограничения нет.

Выплаты в фонды должен осуществлять каждый предприниматель, но режим налогообложения ЕНВД предоставляет им возможность затем использовать данные суммы выплат для уменьшения налога, который предстоит уплатить.

Тут также есть некоторые подводные камни. ИП, который зарегистрирован плательщиком ЕНВД, имеет право уменьшить рассчитанный за себя налог только на сумму тех выплат, которые уже произошли. То есть если предприниматель хочет получить возможность уменьшить свой налог, то выплаты по фондам он должен осуществлять преждевременно, чтобы получить документальное подтверждения осуществления оплаты.

Это из-за того, что, внося данные в декларацию по ЕНВД, предприниматель обязан подтвердить расходы, на которые произвел уменьшение рассчитанной суммы налога. Если такового подтверждения не имеется, то расчет будет считаться неправильным, а выплаты – не состоявшимися. Это грозит предпринимателю штрафом и пеней.

Смотрите также хорошее и полезное видео про ЕНВД:

Итак, выплаты в фонд пенсионного страхования обязан делать каждый ИП, и те, которые находятся на ЕНВД, – не исключение. Для данных выплат существует фиксированная ставка, которая определяет размер взноса. В том случае, когда доходы ИП превышают 300 тыс. рублей, ИП также обязан платить 1% из суммы данного дохода в ПФР. Если же его доходы не превышают 300 тыс., то ИП обязан платить только фиксированный взнос. К общей фиксированной сумме также присоединяются выплаты в ФФОМС.

Фиксированная часть взносов на пенсионное и медицинское страхование за 2018 год должна быть уплачена до 31 декабря 2018 года, соответственно за 2019 год уплата взносов должна произойти в срок до 31.12.2019 . Взносы в фонды в фиксированном размере должны быть уплачены всеми индивидуальными предпринимателями, вне зависимости от применяемого режима налогообложения, размера полученных доходов и от того, велась финансово-хозяйственная деятельность, или нет. Мнение ведомств по этому вопросу уже менялось, поэтому многие бизнесмены в России, чтобы не отслеживать изменения законодательства и прочие важные моменты самостоятельно, используют удобный онлайн-сервис. С его помощью можно существенно минимизировать риски и экономить время.

Взносы на пенсионное и медицинское страхование в 2019 году

Напомним, что фиксированные взносы на обязательное пенсионное страхование до 2018 года рассчитывались по следующей формуле:

МРОТ на начало года X Тариф страховых взносов (26%) X 12.

С 2018 года правительство РФ приняло решение повысить МРОТ до прожиточного минимума и установить МРОТ с 1 января 2018 года в размере 9489 рублей. При такой величине МРОТ, фиксированные взносы, рассчитанные по прежним правилам (ст.430 НК РФ), значительно вырастут. Для того чтобы радикально не увеличивать налоговую нагрузку на предпринимателей, руководство страны определило, что:

С 2018 года фиксированные взносы не будут ориентированы от МРОТ, установленного на 1 января 2018 года. Решением правительства РФ установлена не расчетная, а строго фиксированная сумма на уплату обязательных взносов пенсионного страхования в 2018 году – 26 545 рублей, в 2019 году – 29 354 рублей.

Помимо этого до 1 июля 2019 года за 2018 год индивидуальным предпринимателям, годовой доход которых превысил 300 000 рублей, нужно уплатить 1% от суммы превышения .

Срок уплаты 1 процента на пенсионное страхование в 2019 году за 2018 год — до 01.07.2019. Перечислять их надо будет, как и в 2018 году, в ИНФС. Причем уплачивать взнос можно по частям, равномерно распределяя финансовую нагрузку.

КБК для этого платежа: 182 1 02 02140 06 1110 160.

На медицинское страхование в 2019 году уплачиваются взносы только в фиксированном размере. Взносы с доходов свыше 300 000 рублей рассчитывать и уплачивать не нужно.

Для уплаты фиксированных медицинских взносов ИП в 2019 году, так же как и в случае с пенсионными взносами, учитывать размер МРОТ не надо. Правительство определило конкретный размер медицинских взносов. В 2018 году он составлял 5 840 рублей; в 2019 году – 6 884 рублей.

Напомним, размер МРОТ в 2018 году установлен в размере 9 489 рублей, в 2019 году МРОТ составляет 11 280 рублей. Но, как сказано выше, на размер страховых взносов он за периоды 2018 и 2019 годов не влияет.

Сумма фиксированных платежей за 2018 год

ИФНС на обязательное пенсионное страхование в фиксированном размере

182 1 02 02140 06 1110 160

ИФНС на обязательное медицинское страхование

182 1 02 02103 08 1013 160

Итого: 32 385 рублей

Сумма фиксированных платежей за 2019 год

ИФНС на обязательное пенсионное страхование в фиксированном размере

182 1 02 02140 06 1110 160

ИФНС на обязательное медицинское страхование

182 1 02 02103 08 1013 160

Итого: 36 238 рублей

Больше информации о фиксированных платежах на пенсионное и медицинское страхование в 2019 году вы найдете в этом материале.

В случае если доходы индивидуального предпринимателя за расчетный период более 300 000 рублей, то кроме фиксированных платежей на пенсионное и медицинское страхование в размере размере 32 385 рублей и 36 238 рублей в 2019 году, ИП должен уплатить на пенсионное страхование расчетную часть страховых взносов, которая составляет 1% (от суммы превышения). Основанием до 2017 года основанием являлся п. 1.1. ст. 14. Федерального закона от 24 июля 2009 г. № 212-ФЗ в редакции Федерального закона от 23.07.2013 N 237-ФЗ . С 2017 года ФЗ 212 утратил силу, но данное положение законодатель закрепил в п.1 ст. 430 НК РФ .

Действующее законодательство РФ предусматривает ограничение суммы страховых взносов на пенсионное страхование. Их размер не может быть больше, чем произведение восьмикратного размера фиксированного взноса на пенсионное страхование, установленного НК РФ. В 2018 году размер предельной суммы пенсионных взносов составит 212 360 рублей, в 2019 году предел вырастет до 234 832 рублей.

Если общий доход предпринимателя за квартал превышает 300 000 рублей, то можно сразу оплатить 1% в ИФНС. Это позволит равномерно распределить нагрузку в течение года. Но можно оплатить 1% и до 1 июля в следующем году.

Уплата 1% на пенсионное страхование для ИП в 2019 году за 2018 год

Обратите внимание на то, что при оплате рассматриваемого платежа в прошлые годы налогоплательщики на Общей системе налогообложения (ОСНО), а также предприниматели, применявшие Упрощенную систему налогообложения («доходы минус расходы» 15%), при расчете доходов для страховых взносов не принимали в учет величину расходов.

Начиная с 1 января 2017 года, расчет 1 % для ИП на ОСНО изменился. Теперь ИП на ОСНО при расчете 1% на пенсионное страхование используют норму закона, указанную в пп. 1 п. 9 ст. 430 НК РФ. Данная норма определяет доходы для ОСНО в соответствии со ст 210 НК РФ. Т.е. как разницу между доходами и профессиональными вычетами. Поэтому ИП на ОСНО будут определять 1% не от доходов, а от разницы между доходами и расходами. 25.10.2016 года Минфин РФ своим письмом № БС-19-11/160@ подтвердил правомочность такого расчета. В 2019 году данное правило продолжит свое действие.

В случае если ИП применяет несколько режимов налогообложения одновременно, то доходы от его предпринимательской деятельности суммируются.

КБК для уплаты 1 процента на пенсионное страхование в 2019 году

В 2019 году за 2018 перечислять страховые взносы ПФР с доходов, превышающих 300 000 рублей при оплате 1% необходимо на следующий КБК — 182 1 02 02140 06 1110 160, указывая реквизиты ИФНС.

Рассмотрим на примерах, как происходит уплата 1% с доходов более 300 000 рублей в 2019 году на разных налоговых системах.

Индивидуальный предприниматель, работающий на УСН 6% (Доходы), который получил доход свыше 300 000 рублей, кроме фиксированных взносов на пенсионное страхование за 2018 год (26 545 рублей 00 копеек) до 1 июля 2019 года должен оплатить 1% от суммы превышения.

Сумму к оплате нужно рассчитать по формуле:

(Доход – 300 000) х 1 %

Предположим, что ИП на УСН 6% без наемных работников заработал 700 000 рублей за 2018 год. Ему необходимо перечислить на пенсионное страхование:

26 545 рублей (фиксированный платеж) + (700 000 — 300 000) x 1% = 30 545 рублей.

Таким образом, ИП на УСН 6% до 31 декабря 2018 года оплачивает обязательное пенсионное страхование в размере 26 545 рублей, а до 1 июля 2019 года — 1% от суммы, превышающей 300 000 рублей — 4 000 рублей. Общая сумма, которую ИП должен уплатить, составляет 30 545 рублей.

ИП на УСН 15% («Доходы минус расходы») и 1% от превышения в 2019 году

Уплата ИП 1 процента на обязательное пенсионное страхование в этом случае несколько отличается. Индивидуальный предприниматель, который применяет УСН 15%, для расчета берет не разницу «доходы минус расходы», а всю заработанную сумму за 2018 год. То есть общий размер дохода ИП уменьшать на расходную часть не нужно. Несмотря на то, что для ОСНО такое правило расчета 1% было в 2017 году изменено в лучшую сторону, о чем написано в данной статье выше, для УСН (доходы минус расходы)в целях расчета 1% берутся доходы в соответствии со ст. 346.15 НК.

Минфин РФ своим письмом № 03-15-05/63068 от 04.09.2018 в очередной раз подтвердил эту норму, подчеркивая, что для изменения действующего подхода по определению величины страховых взносов для ИП на УСН необходимо внесение изменений в Налоговый кодекс.

Для расчета 1% от суммы превышения лимита в 300 000 рублей, предприниматели, которые работают на Едином налоге на вмененный доход (ЕНВД) берут в учет вмененный доход, а не реальный размер полученной прибыли.

Напомним, что вмененный доход для ИП на ЕНВД определяется на основании статьи 346.29 НК РФ и рассчитывается по следующей формуле:

Для определения годового дохода ИП на ЕНВД необходимо сложить вмененные доходы по декларациям (1–4 квартал).

Если вы работаете на ЕНВД, не забудьте ознакомиться с изменениями в ЕНВД для ИП в 2019 году.

1% для ИП на Патентной системе налогообложения рассчитывается от потенциально возможного дохода по патенту. Если патент куплен на несколько месяцев, то потенциальный доход рассчитывают пропорционально количеству месяцев, на который патент был приобретен.

Как выполняется уплата 1% в на пенсионное страхование для ИП в 2019 году (на обязательное пенсионное страхование), рассмотрим расчет на примере индивидуального предпринимателя на ПСН, который оказывает парикмахерские услуги в городе Севастополе и имеет 14 наемных работников. Данный ИП приобрел патент сроком на 12 месяцев. В патенте указывается, что размер потенциально возможного дохода составляет 1 760 000 рублей. Независимо от фактического дохода, расчет ведется от потенциально возможного дохода, рассчитанного в патенте. Рассчитаем, сколько он должен уплатить на пенсионное страхование, кроме фиксированных взносов.

Для расчета нужно от размера потенциально возможного дохода отнять 300 000 рублей и умножить на 1%, то есть:

(1 760 000 — 300 000) X 1% = 14 600 рублей.

Таким образом, ИП должен заплатить взносы на обязательное пенсионное и медицинское страхование в размере 32 385 рублей (фиксированные взносы на пенсионное и медицинское страхование до 31 декабря 2018 года) + 14 600 (1% от превышения лимита 300 000 рублей до 1 июля 2019 года) = 46 985 рублей.

Авансовый платеж по ЕНВД и УСН можно уменьшить на 1% от суммы превышения лимита 300 000 рублей, если дополнительный взнос был сделан в том периоде, за который рассчитывается налог.

То есть, если дополнительный взнос был оплачен 30 марта 2019 года, то индивидуальный предприниматель вправе уменьшить авансовый платеж по УСН или ЕНВД за первый квартал, а не за 4 квартал предыдущего года для ЕНВД или не за весь 2018 год для УСН.

Предприниматели, применяющие УСН и ЕНВД, не имеющие наемных работников, могут уменьшить налог по ЕНВД или УСН на всю сумму обязательных взносов. ИП на ЕНВД или на УСН с наемными работниками , уменьшает налоги, на сумму уплаченных взносов, но не более чем на 50%.

Материал отредактирован в соответствии с изменениями законодательства 30.09.2018

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК – 74999385226. СПБ – 78124673429. Регионы – 78003502369 доб. 257

Я ИП на ЕНВД + УСН 6% (доход). ПО УСН в 2017 г. деятельность не велась.

Как понять , нужно ли мне уплачивать 1% от дохода свыше 300.000 руб. или нет, ведь доходом ИП на ЕНВД признаётся вменённый доход, а не фактический валовый доход, верно?

Если ИП является плательщиком единого налога на вмененный доход или работает на основе патента, то его реальный доход для расчета налога значения не имеет. В этом случае и дополнительный страховой взнос ИП – 1% свыше 300 000 рублей будет рассчитываться исходя из тех условных доходов, с которых рассчитывается налог. Для ЕНВД эта сумма определяется исходя из фиксированных коэффициентов базовой доходности для того или иного вида бизнеса.

Т. е. для расчета 1% от суммы превышения лимита в 300 000 рублей, предприниматели, которые работают на Едином налоге на вмененный доход (ЕНВД) берут в учет вмененный доход, а не реальный размер полученной прибыли.

Напомню, что вмененный доход для ИП на ЕНВД определяется на основании статьи 346.29 НК РФ и рассчитывается по следующей формуле:

ВД = БД х сумму ФП х К1 х К2, где:

ВД — вмененный доход;

БД — базовая доходность;

ФП — физический показатель;

К1 и К2 — корректирующие коэффициенты.

Для определения годового дохода ИП на ЕНВД необходимо сложить вмененные доходы по декларациям (1–4 квартал), вычесть из них 300 000 рублей и от полученной суммы вычислить 1 %.

До 1 июля 2018 года индивидуальным предпринимателям, годовой доход которых превысил 300 000 рублей, нужно уплатить 1% от суммы превышения.

Перечислять их надо будет, как и в 2017 году, в ИНФС. Обратите внимание, что законодателем был установлен более длительный срок на уплату 1% на пенсионное страхование с дохода, размер которого превышает 300 000 рублей. В 2017 году за 2016 год, дополнительный пенсионный взнос надо было уплатить до 1 апреля 2017 года, в 2018 году вы можете это сделать на 3 месяца позже. Причем уплачивать взнос можно по частям, равномерно распределяя финансовую нагрузку.

Я ИП на ЕНВД

Как понять , нужно ли мне уплачивать 1% от дохода свыше 300.000 руб. или нет, ведь доходом ИП на ЕНВД признаётся вменённый доход, а не фактический валовый доход, верно?

для ИП 1 % свыше 300 тысяч рублей заработанных средств перечисляется в ПФР в качестве дополнения к фиксированному элементу страховых сборов.

Для предпринимателей, применяющих режим налогообложения по ЕНВД, действуют определенные правила. Здесь 1- процентная ставка применяется с превышения не над уровнем равным 300 тысячам фактическим, а вменённым доходом. Этот показатель определяется по отдельной формуле, в которой присутствует базовая доходность, физический показатель и коэффициенты корректировки.

Данные составляющие формулы по вычислению налога определяются видом занятий предпринимателя и особенностями территории ведения предпринимательской деятельности.

По правилам режима ежеквартально сдаётся декларация по «вменёнке», поэтому чтобы рассчитать его годовое значение следует умножить данные из отчёта на 4, т. е. количество кварталов в году. И тогда из полученной суммы следует вычесть лимит в размере 300 000 рублей. Если она положительная, от неё находят 1% и вносят в ПФР.

законодателем был установлен более длительный срок на уплату 1% на пенсионное страхование с дохода, размер которого превышает 300 000 рублей.

В 2018 году вы можете это сделать на 3 месяца позже, чем в 2017, т. е. до 30 июня за 2017 год. Причем уплачивать взнос можно по частям, равномерно распределяя финансовую нагрузку.

Здравствуйте!

ИП на ЕНВД. Как правильно уплатить 1% свыше 300000руб.?

Как можно уменьшить вменённый доход за 2017год, он сильно отличается от прибыли ИП.

У нас каждый квартал 2017г. вмен. доход уменшень на 50процентов за взносы.

А когда считаем 1%- уменшение действует или нет? Получается большая сумма. Объясните пожалуйста.

производить уменьшение ЕНВД можно каждый квартал, за который начислен вменённый налог. Допустимо уменьшение ЕНВД на сумму страховых взносов и сразу на оплаченные больничные листы.

На основании подп. 1 п. 2 ст. 346.32 НК РФ уменьшение ЕНВД в 2018 году разрешено на квартальные страховые взносы:

на обязательное пенсионное страхование;

обязательный соцстрах (больничные и материнство);

обязательный медстрах;

травматизм.

Неважно, за какой период начислены взносы. Главное, чтобы они были уплачены в квартале, за который вы считаете ЕНВД. Например, на взносы за март, уплаченные в апреле, уменьшайте ЕНВД за 2, а не за 1 квартал (п. 2 ст. 346.32 НК РФ, Письмо Минфина от 13.11.2017 № 03-11-11/74676).

Одно из обязательных условий уменьшения ЕНВД на страховые взносы по сотрудникам – они должны быть заняты в тех сферах деятельности, по которым фирма /ИП отчисляет единый налог.

Второе непременное условие уменьшения налога по ЕНВД – более чем вполовину снижать его сумму нельзя.

Что касается ИП на ЕНВД без работников, уменьшение вмененного налога в 2018 году они производят на перечисленные в фиксированном размере страховые взносы:

на обязательное пенсионное страхование;

на обязательный медстрах.

Таким образом, при работе без персонала возможно только уменьшение ЕНВД на взносы ИП «за себя».

Индивидуальные предприниматели, которые не производят выплат и иных вознаграждений физическим лицам, могут полностью уменьшать ЕНВД на уплаченные страховые взносы. То есть если взносы будут уплачены в размере, равном или превышающем сумму начисленного ЕНВД, то налог платить не придется. Такие выводы следуют из п. 2.1 ст. 346.32 НК РФ.

В 2018 году можно учесть и пенсионные взносы за 2017 год с дохода свыше 300 тыс. руб., и просто недоимку по фиксированным взносам за 2017 год (если она есть). Например, ИП- работодатель перечислил недоимку по взносам «за себя» за 2017 год, а также пенсионные взносы с дохода свыше 300 тыс. руб. в I квартале 2018 года. Учесть их можно только в декларации за I квартал 2018 года.

Как ИП высчитать 1% отчислений в Пенсионный фонд в 2017 году

Если у индивидуального предпринимателя есть наемные работники, он также вносит за них отчисления в соответствующих размерах, которые определяются общепринятыми процентными ставками. Чем больше заработок, тем больше средств придется отдать в госказну на случай наступления собственной нетрудоспособности и социальные нужды.

Гарантией уплаты отчислений становится трудовое соглашение, заключенное между работодателем и наемным работником. Договор может быть срочным и бессрочным. Если срочный контракт не продляется, но сотрудник остается выполнять должностные обязанности, документ автоматически принимает статус бессрочного.

«За себя» ИП обязаны перечислять такие страховые взносы:

- в Пенсионный фонд, который рассредоточивает деньги на пенсионное страхование, тем, кто достиг пенсионного возраста и нуждается в довольствии от государства;

- в ФФОМС – денежная масса направляется на медицинское страхование, являющееся обязательным.

Специалисты делают акцент на том, что данные отчисления уплачивают все ИП без исключения, вне зависимости от возрастной категории и типа предпринимательской деятельности. Здесь не имеет никакого значения, какой доход получает физическое лицо и какая форма налогообложения им выбрана – ЕНВД или УСН.

Сроки внесения фиксированных взносов в ПФР и ФФОМС

Процент от заработной платы, уплачиваемый ИП в отношении ПФР и ФФОМС в 2016 году, должен быть внесен до 31 декабря 2016 года.

Чтобы вовремя отследить изменения в российском налоговом законодательстве и всегда быть в курсе событий, российским гражданам предлагается воспользоваться удобными интернет–сервисами, которые помогают рассчитать точные суммы отчислений и существенно снизить риски и сэкономить время ИП. Такие онлайн-сервисы можно найти, прописав в поисковике «сервис для подсчета взносов для ИП в 2017 году».

Фиксированные размеры взносов в Пенсионный фонд в 2017 году, которые вносит ИП, состоящий на ЕНВД и УСН, высчитываются по следующей формуле:

МРОТ (по состоянию на начало 2017 года) × тарифная ставка страховых отчислений (26%) × 12 месяцев.

Кроме этого, до 1 апреля 2017 года ИП, официальная прибыль которых составила более лимитированной суммы 300 000 рублей, необходимо заплатить 1% от превышенной суммы. Таким образом, конечный срок уплаты этого процента в Пенсионный фонд за 2017 год – до 1 апреля 2018года.

Что касается взносов в ФФОМС, по состоянию на 2017 год, вносятся только взносы в фиксированной величине. Даже если доход превысил 300 000 рублей, дополнительно уплачивать отчисления в государственный фонд не нужно.

Рассчитать фиксированную сумму, отчисляемую ИП в ФФОМС, можно по формуле:

МРОТ по состоянию на начало 2017 года × тарифная ставка страховых отчислений (5,1%) × 12 месяцев.

В 2017 году МРОТ несколько пересмотрели и повысили до размера 6 204 рубля.

Если говорить о КБК, с начала 2017 года налоговое законодательство претерпело ряд изменений, теперь перечисления распределяются по разным КБК, которые отображены в таблице ниже. Теперь КБК зависят от того, какая сумма доходов получена предпринимателем за последний календарный год.

Зачем создана система КБК? Дело в том, что она помогает производить контроль над финансовыми потоками на государственном уровне. Для ИП они являются индикаторами платежных ведомостей и систематизируют, упрощают ведение финансовой отчетности.

Какие взносы положены при доходе от 300 000 рублей

За единицу времени берется привычный расчетный период, если в этот период доход составил более 300 000 рублей, то кроме фиксированных сумм, отчисляемых в Пенсионный фонд и ФФОМС величиной 22261,38 рубля, ИП обязан произвести выплаты в отношении ПФ, а именно 1% от превышения.

На сегодняшний день нормативные акты и законы РФ определяют ограничивающие суммы отчислений в страховые фонды. По состоянию на 2017 год их величина не может быть больше чем:

8 × МРОТ в начале налогового года × тариф х 12.

Путем простых подсчетов можно понять, о какой сумме идет речь:

7500 × 8 × 26% × 12 = 187 000,2 рубля. Итак, граничная сумма страховых выплат в 2017 году, выплачиваемая ИП, использующие в качестве режима налогообложения ЕНВД и УСН, в Пенсионный фонд, составляет 187 000,2 рубля.

Если совокупный доход ИП за 1-й квартал уже больше 300 000 рублей, по желанию можно оплатить 1% в Пенсионный фонд сразу же, не дожидаясь окончания календарного года. Такой прием позволит равномерно распределить налоговые выплаты в государственные фонды на протяжении всего отчетного периода, взятого за единицу времени. Если желания ускорить выплаты не возникло, можно подождать внести взносы до 1 апреля 2017 года.

Тем, кто использует режим налогообложения под наименованием УСН, следует знать, что при подсчете доходной части для последующего расчета на полученную сумму страховых отчислений, не нужно включать расходную часть. То же самое касается ИП, которые работают на ОСНО. Если же ИП применяет сразу несколько форм налогообложения, согласно действующему законодательству, доходы суммируются.

Чтобы прояснить, сколько денег нужно внести ИП в Пенсионный фонд, предлагаем рассмотреть такой пример.

Допустим, ИП использует режим налогообложения УСН с тарифной ставкой 6%, причем наемных работников, которые работали бы у него по трудовому соглашению, у гражданина нет. В течение последнего года доход ИП составил 700 000 рублей. Исходя из этих данных, рассчитываем, сколько ему придется оплатить в Пенсионный фонд:

18 610,8 рубля (фиксированная сумма) + (700 000 – 300 000) × 1% = 18 610,8 + 4 000 = 22 610,8 рубля.

Итак, ИП, работающий на УСН, процент налогообложения которого 6%, до 31 декабря 2017 года включительно должен заплатить налог в Пенсионный фонд в фиксированной величине в сумме 18 610,8 рубля. До 1 апреля 2017 года дополнительная сумма взносов составит плюс 1%, равный 4 000 рублей. Совокупная величина отчислений ИП достигнет 22 610,8 рубля.

Если же ИП выбрал в качестве системы налогообложения процент в размере 15%, оплата 1% в Пенсионный фонд немного отличается от предыдущего варианта. В данном случае расчет не предполагает включение разности «доходы минус расходы», а за основу принимает целостную сумму прибыли за 2017 год, то есть общую величину дохода понижать на сумму расходов не нужно.

Чтобы рассчитать 1% от суммы, превышающей лимитный размер в 300 000 рублей, ИП, осуществляющие деятельность на ЕНВД, берут во внимание вмененную прибыль, а не реальную цифру, которую показывает полученная прибыль.

Вмененная доходная часть для ИП на ЕНВД подсчитывается согласно порядку и нормам, указанным в статье 346.29 Налогового кодекса РФ. Здесь же определена основная формула:

Вмененный доход = базовая прибыль × корректирующий коэффициент 1 × корректирующий коэффициент 2 × суммы реальных физических значений.

Определение дохода за год предполагает суммирование вмененных прибылей, которые указаны в декларациях с 1-го по 4-й квартал.

Патентный режим налогообложения предполагает определение 1% от потенциально возможного дохода, который принесет бизнес. Если пока что патент оплачен на несколько месяцев, прибыль рассчитывается относительно численности календарных месяцев, на которые документ уже приобретен.

Чтобы яснее представлять возможность оплаты 1% в Пенсионный фонд для ИП при ПСН, рассмотрим пример бизнесмена, открывающего парикмахерскую в Севастополе, где по трудовому соглашению будут работать 14 наемных сотрудников. Пока что ИП приобрел патент на осуществление деятельности сроком на 1 год. В патенте идет речь о том, что величина возможной прибыли достигает 1 760 000 рублей. Пусть в 2017 году ИП удалось заработать 900 000 рублей, что превышает граничную сумму на 600 000 рублей.

Расчет 1% состоит из следующих действий:

- (1 760 000 – 300 000) × 1% = 14 600 рублей;

- итак, ИП обязуется уплатить в ПФР до 31 декабря 2017 года фиксированных 18610,8 рубля и 14 600 рублей до 1 апреля 2017 года, всего обязательства перед страховыми фондами составляют: 18 610,8 + 14 600 = 33 210,8 рубля.

Российское законодательство в 2017 году позволяет ИП, которые работают на ЕНВД И УСН, снизить сумму авансовых выплат на 1% от величины превышения лимитной доходной части. Но это возможно только в том случае, если добавочный взнос (1%) был сделан в налоговом периоде, когда производился расчет налога.

Таким образом, если бизнесмен внес дополнительные отчисления до 30 марта 2017 года, то ему предоставляется право уменьшить авансовую сумму по УСН и ЕНВД только за 1-й квартал текущего года.

Если ИП в качестве системы налогообложения выбрал ЕНВД и при этом не имеет наемных сотрудников, он может снизить налоговую нагрузку по ЕНВД на полный размер обязательных отчислений. ИП, работающий на ЕНВД, не учитывает фиксированные налоговые суммы.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.