Сегодня предлагаем вашему вниманию статью на тему: "размер страховых взносов на себя которые ип должен оплатить в 2019 году". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

- 1 Фиксированные страховые взносы ИП «за себя» в 2019 году: размеры и уплата

- 2 Фиксированные взносы ИП на 2019 и 2020 годы уже известны. Закон опубликован.

- 3 Какие и когда платит страховые взносы ИП за себя в 2019 году

- 4 Страховые взносы ИП “за себя” в 2019 году: размеры и сроки уплаты (таблица)

- 5 Как платить фиксированные страховые взносы ИП в 2019 году

Фиксированные страховые взносы ИП «за себя» в 2019 году: размеры и уплата

Какую сумму страховых взносов потребуется уплатить ИП «за себя» в 2019 году? Что изменилось в расчете суммы? Какие особенности уплаты фиксированных страховых взносов ИП без работников? Какая сумма взносов в 2019 году, если доход индивидуального предпринимателя менее 300 000 рублей? Нужно ли платить взнос, если ИП не ведет бизнес и не имеет оборотов по расчетному счету? Как получить освобождение от уплаты страховых взносов в 2019 году? Какие КБК использовать в 2019 году для уплаты? Ответим на вопросы.

Индивидуальные предприниматели обязаны уплачивать страховые взносы с выплат и вознаграждений, начисляемых в пользу физлиц в рамках трудовых отношений и гражданско-правовых договоров на выполнение работ, оказание услуг (п.1 ст. 419 НК РФ). Но также ИП должны перечислять обязательные страховые взносы «за себя» (ст. 430 НК РФ):

- на пенсионное страхование;

- на медицинское страхование.

В 2019 году перечислять страховые взносы «за себя» ИП обязаны в любом случае. То есть, вне зависимости от того, ведут ли они фактическую предпринимательскую деятельность или же просто зарегистрированы в статусе ИП и бизнесом не занимаются. Это следует статьи 430 НК РФ.

Существуют также страховые взносы на случай временной нетрудоспособности и в связи с материнством. Этот вид страховых взносов ИП, по общему правилу, не платят (п.6 ст. 430 НК РФ). Однако уплату этих взносов можно производить на добровольных началах. Это предусмотрено статьей 4.5 Федерального закона от 29.12.2006 № 255-ФЗ. Для чего платить эти взносы добровольно? Это делается для того, чтобы в случае, например, болезни, ИП мог бы получить соответствующее пособие по болезни за счет средств ФСС.

Страховые взносы «на травматизм» индивидуальные предприниматели не уплачивают совсем. Уплата этого вида страховых взносов ИП не предусмотрена даже на добровольной основе.

Обязательные фиксированные взносы ИП в 2019 году

Взносы ИП на 2019 год никак не привязаны к МРОТ. Они установлены законом от 27.11.2017 № 335-ФЗ:

· в ПФР — 29 354 руб. + 1% с доходов ИП свыше 300 000 руб. (совокупный платеж ограничен лимитом 234 832 руб.);

· В ФОМС — 6 884 руб.

В таблице ниже указаны суммы всех платежей по взносам, а также сроки их уплаты:

Каждый год индивидуальных предпринимателей волнует вопрос – сколько страховых взносов надо платить за себя? Размер обязательных взносов ежегодно устанавливает Налоговый кодекс. Раньше эти платежи рассчитывались на основании минимального размера оплаты труда (МРОТ), но на 2019 год это уже фиксированная сумма.

Страховые взносы за себя – это обязательные платежи, которые индивидуальные предприниматели перечисляют для формирования будущей пенсии и на своё медицинское страхование.

Если говорить в общем, то в России страхование физических лиц возложено на их работодателей. Тарифы взносов за работников достаточно высоки. Если вид деятельности не относится к льготным, то взносы за наёмный персонал составляют не менее 30,2% от выплачиваемых им сумм.

Но у ИП нет работодателя, поэтому страховые взносы за себя он должен перечислять сам. Причём, тарифы взносов предпринимателя за себя намного ниже тех, которые платит работодатель за работников.

Кроме того, ИП обязан перечислять за себя только два вида платежей – на пенсионное и медицинское страхование. А вот работодатель оплачивает не только пенсионное, медицинское, но и социальное страхование работников, а также страхование от профзаболеваний и травматизма на производстве.

Но несмотря на это, многие предприниматели считают несправедливым обязательную уплату взносов, если бизнес не приносит дохода, или деятельность ими не ведётся. Закон действительно позволяет временно приостановить перечисление взносов, но только в строго определённых ситуациях.

Сначала расскажем о том, когда страховые взносы за себя ИП может не платить. Все эти ситуации указаны в статье 430 НК РФ:

- военная служба по призыву;

- уход за каждым ребёнком до полутора лет, но не более шести лет всего;

- уход за ребёнком-инвалидом, инвалидом 1 группы, пожилым человеком старше 80 лет;

- проживание с супругом-военнослужащим по контракту в местности, где невозможно вести деятельность, но не более пяти лет суммарно;

- проживание за пределами РФ с супругом-работником диппредставительства; консульского учреждения; постоянного представительства РФ при международных организациях; российского торгового представительства в иностранных государствах и др., тоже не более пяти лет.

Чтобы сообщить в налоговую инспекцию, что у ИП есть основания временно не платить страховые взносы за себя, надо заполнить заявление по рекомендованной форме. Но одного заявления недостаточно, предпринимательская деятельность действительно должна быть приостановлена. Если же, например, молодая мама, находясь в отпуске по уходу за ребёнком, продолжает вести бизнес, страховые взносы ей надо платить на общих основаниях.

Других оснований для приостановления уплаты взносов ИП за себя нет. Ни пенсионный возраст, ни параллельная работа по найму, ни инвалидность или многодетность, к сожалению, не отражаются на размере обязательных взносов предпринимателя. Полное отсутствие предпринимательской деятельности или доказанные убытки от этой обязанности тоже не освобождают.

Страховые взносы ИП в 2019 году делятся на два вида: фиксированные и дополнительные. Фиксированные взносы одинаковы для всех предпринимателей, независимо от вида деятельности, размера доходов или системы налогообложения:

- на пенсионное страхование 29 354 рубля;

- на медицинское страхование 6 884 рубля.

То есть, в 2019 году за себя каждый индивидуальный предприниматель должен перечислить, как минимум, 36 238 рублей. Фиксированные взносы в таком размере платят при доходе до 300 000 рублей в год.

Если годовой доход предпринимателя превысит эту сумму, то надо будет заплатить дополнительный взнос, который идёт только на пенсионное страхование ИП. Дополнительный взнос рассчитывается, как 1% с суммы свыше 300 000 рублей.

Например, если годовой доход составит 500 000 рублей, то дополнительный взнос равен (500 000 – 300 000) * 1% = 2 000 рублей.

В отличие от фиксированных взносов, размер которых одинаков для всех предпринимателей, расчёт дополнительного взноса зависит от выбранного налогового режима. Напомним, что работать ИП может на общей системе налогообложения (ОСНО), а также на льготных режимах (УСН, ЕНВД, ПСН, ЕСХН).

Базы для расчёта дополнительного взноса по разным режимам приводятся в статье 430 НК РФ:

- ОСНО – полученные доходы минус предпринимательские вычеты;

- УСН (независимо от объекта налогообложения) и ЕСХН – реализационные и внереализационные доходы без учёта расходов;

- ЕНВД – вменённый доход, рассчитанный по специальной формуле;

- ПСН – потенциально возможный годовой доход, указанный в региональном НПА.

Как видно, при расчёте дополнительного взноса предприниматели на разных режимах находятся не в равном положении.

Так, для ЕНВД и ПСН учитывается не реально получаемый доход, а расчётный, который часто оказывается намного ниже. Например, базовая доходность по грузоперевозкам составляет всего 6 000 рублей в месяц на единицу транспорта. На самом деле, перевозчики зарабатывают намного больше.

А вот на УСН Доходы минус расходы и ЕСХН база для расчёта дополнительного взноса оказывается самой большой. Предпринимательские расходы в расчёте никак не учитываются, что несправедливо, особенно по сравнению с ОСНО. К сожалению, Минфин и ФНС до сих пор не соглашаются с правом таких ИП уменьшать базу для взносов, несмотря на позицию высших судебных инстанций.

Если индивидуальный предприниматель совмещает несколько систем налогообложения, то для расчёта дополнительного взноса доходы со всех режимов суммируются. Максимальный размер взносов на пенсионное страхование в 2019 году установлен на уровне 234 832 рублей.

Итак, повторимся, что каждый предприниматель (если он не оказывается в ситуации временного льготного периода) в 2019 году за себя должен заплатить не менее 36 238 рублей. Но это сумма за полный год ведения предпринимательской деятельности.

Если же предприниматель зарегистрирован не с начала года или снялся с учёта до окончания текущего года, то взносы будут меньше. Расчёт страховых взносов ИП в этом случае происходит пропорционально с учетом месяцев и дней, в течение которых физическое лицо имело такой статус.

Например, на 1 января 2019 года ИП уже был зарегистрирован, а 20 марта 2019 года планирует прекратить предпринимательскую деятельность. Доход с начала года не превысил 300 000 рублей. В этом случае он должен заплатить следующую сумму: (36 238/12) * 2 (полных месяца) плюс (3 019,83/31) * 20 (полных дней) = 7 987,95 рублей.

А вот какой будет сумма взносов предпринимателя, который проработал полный 2019 год и получил доход в 2 870 300 рублей:

- фиксированные взносы – 36 238 рублей;

- дополнительный взнос – (2 870 300 – 300 000) * 1% = 25 703 рубля.

Чтобы рассчитать общую сумму платежей, надо сложить эти суммы. Получаем 61 941 рубль.

Взносы за себя в 2019 году предприниматель платит в ту налоговую инспекцию, где он стоит на учёте, даже если деятельность он ведёт в другом регионе. Налоговый кодекс устанавливает два срока для уплаты страховых взносов ИП:

- обязательные фиксированные платежи – не позднее 31 декабря текущего года;

- дополнительный платёж (только если годовой доход ИП превышает 300 000 рублей) – не позднее 1 июля 2020 года.

Фиксированные взносы необязательно платить одной суммой в конце года. Можно разделить годовую сумму на несколько платежей. Например, каждый месяц платить равномерно по 3 020 рублей или каждый квартал по 9 060 рублей. Или разбить общую сумму произвольно в другом удобном порядке.

Плательщики УСН Доходы и ЕНВД могут сразу уменьшать ежеквартальные налоговые платежи на сумму взносов, уплаченных в отчётном периоде. Подробности можно узнать из этих публикаций:

Образец квитанции или платёжного поручения для перечисления страховых взносов за себя можно запросить в своей налоговой инспекции. А ещё на сайте ФНС есть удобный сервис , который автоматически заполнит платёжный документ.

Сроки уплаты страховых взносов ИП за себя лучше не нарушать. Хотя ИФНС обещает не штрафовать за их несоблюдение, но пени всё равно придется заплатить.

И ещё один важный нюанс – задолженность по взносам не мешает прекращению предпринимательской деятельности, но все равно будет взыскана с физического лица, при необходимости – через суд.

Фиксированные взносы ИП на 2019 и 2020 годы уже известны. Закон опубликован.

Обновление статьи от 23.08.2018. Добавил еще подробные видео по теме статьи на 2019 год + сделал простой онлайн-калькулятор. Советую посмотреть видео ниже, в них все очень подробно рассказываю.И, кстати, все суммы по страховым взносам теперь явно указаны в статье 430 Налогового Кодекса РФ.

Добрый день, уважаемые ИП!

Удивительно, но факт. Я специально придержал эту информацию по фиксированным взносам ИП на 2019 и 2020 годы, пока соответствующий закон не опубликуют. Но вот, закон одобрили, а значит, можно написать на блоге.

Да, я уже давно не пишу про всевозможные законопроекты-однодневки, которые забываются через пару дней.

Так вот. Федеральный закон от 27.11.2017 № 335-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» уже принят и опубликован:

Страховые взносы на обязательное пенсионное страхование в размере, который определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

- в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2018 года, 29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года;

- в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2018 года (29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года) плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

- При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта;

2) страховые взносы на обязательное медицинское страхование в фиксированном размере 5 840 рублей за расчетный период 2018 года, 6 884 рублей за расчетный период 2019 года и 8 426 рублей за расчетный период 2020 года.» ;

Таким образом, имеем следующие значения на 2019 и 2020 год:

- Взносы в ПФР за себя (на пенсионное страхование): 29354 руб.

- Взносы в ФФОМС за себя (на медицинское страхование): 6884 руб.

- Итого за 2019 год = 36238 рублей

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

- Максимальный взнос на пенсионное страхование при доходе более, чем 300 тыс. рублей в год, составит 29354*8=234832 руб.

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

Как платить 1% в 2019 году, если доход превысит 300 000 рублей?

И снова я предпочел записать небольшое видео, чем портянку текста =)

Как быстро посчитать в зависимости от даты открытия ИП и от суммы годового дохода?

- Взносы в ПФР за себя (на пенсионное страхование): 32448 руб.

- Взносы в ФФОМС за себя (на медицинское страхование): 8426 руб.

- Итого за 2020 год = 40874 руб.

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

- Максимальный взнос на пенсионное страхование при доходе более, чем 300 тыс. рублей в год, составит 32448*8=259584 руб.

Как видите, они будут повышаться. Но знаете, что скажу? Все может измениться еще много раз. На моем блоге хватает примеров принятых и одобренных законов, которые впоследствии не раз менялись или дополнялись. За три предстоящих года очень многое может измениться. Так что, следите за новостями =)

Тем не менее, данный закон есть, и он уже опубликован (см. ссылку в начале этой статьи).

Про 2018 год писал отдельную статью:

Также у меня уже готов калькулятор взносов ИП “за себя” на 2018 год: https://dmitry-robionek.ru/kalkuljator-vznosov-ip-2018

С уважением, Дмитрий.

И Вы будете первыми узнавать о новых законах и важных изменениях:

Готово подробное пошаговое руководство по открытию ИП в 2019 году. Эта электронная книга предназначена прежде всего для новичков, которые хотят открыть ИП и работать на себя.

Она так и называется:

“Как открыть ИП в 2019 году? Пошаговая Инструкция для начинающих”

Из этой инструкции Вы узнаете:

- Как правильно оформить документы на открытие ИП?

- Выбираем коды ОКВЭД для ИП

- Выбираем систему налогообложения для ИП (краткий обзор)

- Отвечу на множество сопутствующих вопросов

- Какие органы надзора нужно уведомить после открытия ИП?

- Все примеры приведены на 2019 год

- И многое другое!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2019 год:

“Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2019 году?”

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2019 году?

- Примеры по расчетам налогов и страховых взносов “за себя”

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Уважаемые читатели, готова новая электронная книга для ИП на 2019 год:

“ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2019 году?”

Это электронная книга для ИП на УСН 6% без сотрудников, у которых НЕТ дохода в 2019 году. Написана на основе многочисленных вопросов от ИП, которые имеют нулевой доход, и не знают как, куда и сколько платить налогов и страховых взносов.

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку “Подписаться”, Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Какие и когда платит страховые взносы ИП за себя в 2019 году

До 31.12.2019 все индивидуальные предприниматели должны оплатить фиксированные страховые взносы по обязательному пенсионному и медицинскому личному страхованию. Данные платежи зачисляются на счет ИФНС России по месту жительства и могут проходить как единоразово, так и с разбивкой по кварталам, месяцам и т.д.

Обязательное пенсионное страхование

До 31 декабря 2019 года

Инспекция налоговой службы по месту регистрации

Фиксированная сумма – 29 354 рублей

Обязательное медицинское страхование

Фиксированная сумма – 6 884 рублей

1% от выручки свыше 300 тыс. рублей

До 01 июля 2019 года за 2018, до 01.07.20 – за 2019 год

Определяется расчетным способом с учетом ограничения максимального размера взносов: 23 4832 рубля

Примечание! Дополнительный взнос в размере 1% от выручки свыше 300 тыс. рублей уплачивают только те ИП, доход которых превысил лимит по итогам 2018 г.

Страховые взносы ИП за себя в 2019 году должны оплачивать все, независимо от того, какую систему налогообложения они выбрали или какую выручку получили. Законодательством предусмотрено временное освобождение от выплат в некоторых случаях:

- в период прохождения военной службы по призыву;

- во время отпуска по уходу за ребенком до 1,5 лет (ограничения – не более 6 лет за время регистрации ИП);

- при уходе за инвалидами I группы, ребенком-инвалидом или пожилыми старше 80 лет;

- при проживании с военным супругом, работающим по контракту в местности, в которой невозможно осуществлять трудовую деятельность по причине отсутствия рабочих мест (ограничение – не более 5 лет);

- в период проживания за пределами РФ с супругами – работниками дипломатических представительств и консульств, а также определенных международных компаний (список утверждается Правительством РФ). Ограничение – максимальное освобождение на 5 лет.

Условия получения освобождения от платежей:

- В льготный период предпринимательская деятельность не осуществляется.

- В ИФНС по месту регистрации ИП подано заявление, составленное в унифицированной форме, с указанием причин освобождения от уплаты индивидуальных страховых взносов.

Скачать заявление в PDF формате для заполнения и предоставления в ИФНС. Док 1

Если предприниматель зарегистрировался в налоговой инспекции не с начала года или прекратил деятельность до 31 декабря, то размер уплачиваемых взносов определяется расчетным путем пропорционально отработанным месяцам:

Страховой взнос = фиксированная величина / 12 * количество месяцев, на которые производится расчет.

Дополнение! При расчете платежа за неполный месяц сумма определяется пропорционально количеству календарных дней по дату государственной регистрации решения о прекращении предпринимательской деятельности в качестве ИП.

Крокеров Иван Захарович зарегистрировался в ИФНС по месту жительства в качестве индивидуального предпринимателя 22 марта 2019 года.

Расчет обязательных страховых взносов за отчетный период.

-

Обязательное пенсионное страхование:

29354 / 12 * 9 = 22015 руб. 50 коп. – за полные месяцы

29354 / 12 / 31 * 10 = 789 руб. 09 коп. – платеж за март (с учетом даты регистрации)

Всего за 2019 год Крокеров И.З. должен будет оплатить 22804,59 рублей на личное пенсионное страхование.

Медицинское страхование рассчитывается аналогично:

6884 / 12 * 9 = 5163 рубля – за полные 9 месяцев предпринимательской деятельности.

6884 / 12 / 31 * 10 = 185 руб. 05 коп. – за март.

Всего за 2019 год Крокеров И.З. должен будет оплатить 5348 руб. 05 коп. на личное медицинское страхование.

Страховые взносы за себя индивидуальный предприниматель перечисляет на расчетный счет налоговой инспекции по месту регистрации (ИФНС не зависит от места фактического осуществления деятельности). Платеж производится дистанционно при наличии договора банковского обслуживания или по сформированному платежному поручению в любом банке, обрабатывающем расчеты с бюджетом.

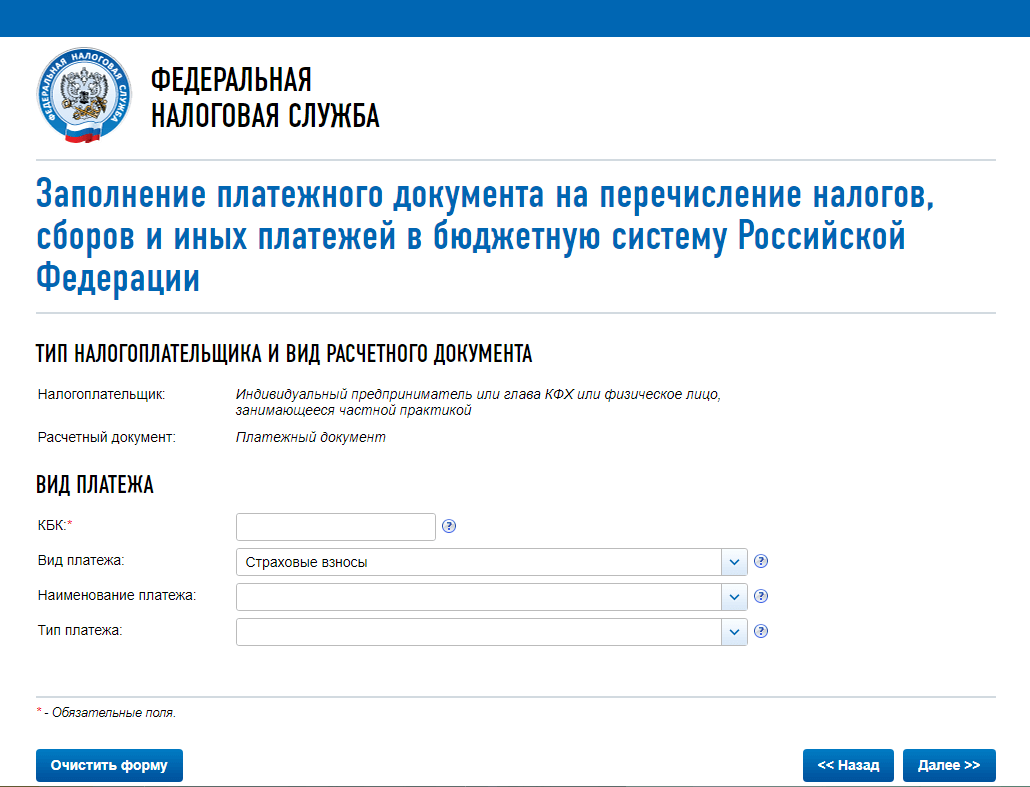

Реквизиты для перечисления взносов уточняются при личном посещении инспекции или через онлайн-сервис ФНС: информация отображается при вводе места регистрации юридического лица или по коду налоговой (код налоговой дополнительно указан в регистрационных документах ИП).

Рис. 1. Автоматическое определение платежных реквизитов

В платежном поручении необходимо указать:

- личные данные налогоплательщика;

- реквизиты инспекции, в которой плательщик зарегистрирован в качестве ИП;

- сумму платежа;

- период (данные платежи являются фиксированными на год, поэтому независимо от разбивки в строке периода устанавливается значение ГД.00.2019;

- кбк (остались неизменными);

- 182 102 02140 06 1110 160 – ОПС;

- 182 102 02103 08 1013 160 – ОМС;

- ОКТМО (значение зависит от налоговой инспекции);

- назначение платежа.

Примечание! В 2019 году при неправильном оформлении платежного поручения ФНС может самостоятельно уточнить поступивший платеж (Подробнее обо всех изменениях для ИП).

Рис. 2. Заполненное п/п для оплаты личных взносов ОПС

Скачать образец платежного поручения на оплату фиксированных взносов на пенсионное страхование в 2019 г. Док.2.

Рис. 3. Заполненное п/п для оплаты личных взносов ОМС

Скачать образец платежного поручения на оплату фиксированных взносов на медицинское страхование 2019 г. Док.3.

Индивидуальные предприниматели, осуществляющие деятельность по УСН (доходы) или ЕНВД, имеют право уменьшать свои текущие авансовые или квартальные платежи по налогам на суммы страховых взносов, фактически уплаченных в данном периоде. Поэтому распределение уплаты позволит сократить финансовую нагрузку в определенные периоды, что выгодно особенно при сезонных работах (например, розничная торговля шлангами для полива).

При этом ИП без наемных работников может уменьшать платеж на всю перечисленную в ИФНС сумму, а ИП с сотрудниками не более чем на 50%.

Следует иметь в виду! При совмещении нескольких режимов уплаченные взносы могут уменьшать платеж только по одной из систем налогообложения.

Страховые взносы ИП “за себя” в 2019 году: размеры и сроки уплаты (таблица)

В 2019 году Индивидуальный предприниматель должен уплачивать за себя пенсионные и медицинские страховые взносы (пп. 2 п. 1 ст. 419, п. 1 ст. 430 НК РФ).

Взносы на случай временной нетрудоспособности и материнству он платить не обязан, но может делать это добровольно (пп. 2 п. 1 ст. 419, п. 6 ст. 430 НК РФ, ч. 3 ст. 2 Закона N 255-ФЗ).

Новые фиксированные платежи ИП в 2019 году “за себя” (таблица)

Понравилась статья? Поделитесь ссылкой с друзьями:

Новости для отдела кадров.

И никакого спама! Подписывайтесь!

Страховые взносы за себя за 2018 год ИП должны уплатить не позднее 09.01.2019. Поскольку 31.12.2018 – это выходной день (п. 2 ст. 432, п. 7 ст. 6.1 НК РФ).

Но многие предприниматели уже озаботились вопросом, какую сумму взносов им придется платить по итогам 2019 года. Им надо понимать, насколько вырастет нагрузка. А то может пора уходить из ИП в самозанятые?

Конечно, новые фиксированные взносы ИП подросли, если сравнивать с суммами, установленными на 2018, 2017 и 2016 гг.

Размеры фиксированных взносов ИП на 2019 год следующие (п. 1 ст. 430 НК РФ).

Таким образом, всего страховых взносов каждый ИП должен будет заплатить:

- минимум в сумме 36 238 руб. (29 354 руб. + 6 884 руб.) при условии, что он будет зарегистрирован в качестве предпринимателя весь 2019 год;

- максимум в сумме 241 716 руб. (234 832 руб. + 6 884 руб.).

Соответственно, максимально возможная сумма 1%-х взносов ИП составит 205 478 руб. (234 832 руб. – 29 354 руб.). На такие пенсионные взносы ИП выйдет при сумме годового дохода более 20,5 млн.

В итоге суммы фиксированных страховых взносов на ОПС для ИП выросли на 10,6% по сравнению с суммами 2018 года, а взносы на ОМС – почти на 18%.

Рассчитать страховые взносы ИП за 2018 год поможет калькулятор на сайте ФНС. Правда, сумму взносов за 2019 год сервис считает только исходя из фиксированных сумм. А при попытке рассчитать страховые взносы ИП, как если бы тот получил доходы более 300 тыс. руб. за 2019 год, калькулятор выдает ошибку. Поскольку сумму доходов в калькулятор можно ввести только за текущий год или предшествующий, т. е. 2017.

Суммы фиксированных взносов на ОПС и ОМС за 2019 год нужно будет перечислить в бюджет не позднее 31.12.2019, 1%-ые взносы на ОПС при получении дохода более 300 тыс. руб. – не позднее 01.07.2020 (п. 2 ст. 432 НК РФ). Иными словами, сроки уплаты взносов для ИП не изменились.

Более подробные сведения о взносах ИП за себя вы можете найти в нашем Календаре

С 1 января 2019 года установлены новые ставки и тарифы по страховым взносам. Льготные тарифы для большинства плательщиков взносов отменены Это следует из Федерального закона от 27.11.2017 № 361-ФЗ. В нашей таблице собраны ставки страховых взносов на 2019 год во внебюджетные фонды.

Прежде всего всем бухгалтерам нужно обратить внимание, что изменились ставки по взносам для УСН и ЕНВД. Из-за чего многим компаниям и ИП придется пересчитать платежи в ФНС, таблицу новых тарифов скачайте в журнале “Упрощенка”.

В 2019 году страховые взносы перечисляйте в налоговую инспекцию в соответствии с главой 34 НК РФ. Согласно пункту 1 статьи 419 НК РФ страховые взносы платят:

- лица, производящие выплаты и иные вознаграждения гражданам;

- индивидуальные предприниматели.

Если предприниматель имеет наемных работников или производит выплаты иным лицам, он одновременно относится и к первой, и ко второй группе плательщиков страховых взносов. А, значит, платит взносы и как работодатель, и за себя лично.

Работодатели исчисляют и уплачивают взносы в налоговую инспекцию:

- на обязательное пенсионное страхование;

- обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- обязательное медицинское страхование.

Также уплачиваются взносы в ФСС по травматизму — на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (Федеральный закон от 24.07.98 № 125-ФЗ, далее — Закон № 125-ФЗ). В данной статье мы поговорим только о взносах, начисляемых в соответствии с Налоговым кодексом. А по взносам по Закону № 125-ФЗ найдете информацию в отдельном материале правовой энциклопедии.

Размер тарифов для начисления взносов на обязательное пенсионное (социальное, медицинское) страхование зависит:

- от категории плательщика (организация должна начислять взносы по общим тарифам или вправе применять пониженные тарифы взносов);

- от категории сотрудника, в пользу которого производятся выплаты;

- от суммы выплат, начисленных сотруднику в течение года (более величины предельной базы или менее этой суммы).

Если организация не имеет права на применение пониженных тарифов, то в отношении выплат она должна начислять страховые взносы по общим ставкам (ст. 426 НК РФ):

- взносы на обязательное пенсионное страхование — по тарифу 22% с выплат, не превышающих предельную базу в размере 1 150 000 руб. Сверх превышения такой базы применяется тариф 10%. Страховые взносы перечисляются одним платежным поручением без распределения взносов на финансирование страховой и накопительной части трудовой пенсии. При этом КБК указывается тот, который предусмотрен для платежей, зачисляемых на выплату страховой части трудовой пенсии.

- взносы на обязательное социальное страхование – по тарифу 2,9% с выплат, не превышающих предельную базу в размере 865 000 рублей. Сверх превышения взносы не платятся;

- взносы на обязательное медицинское страхование — по тарифу 5,1% независимо от величины доходов. То есть взносы начисляются со всех выплат. Предельная база здесь не установлена.

Для льготных категорий плательщиков страховых взносов обложение сумм выплат, превышающих предельную величину базы, не предусмотрено (п. 2 ст. 427 НК РФ).

Что касается предпринимателей (плательщиков, не производящих выплаты в пользу физлиц), то размер взносов за себя они определяют исходя из минимального размера оплаты труда. А если сумма годового дохода превышает 300 000 руб., то также считается вторая часть личных взносов с суммы такого превышения (подп. 1 п. 1 ст. 430 НК РФ).

В таблицах представлены тарифы взносов на 2019 год.

Тарифы по страховым взносам с зарплаты работников (нет льгот)

Общий процент отчислений в фонды остается прежним по сравнению с предыдущим годом – 30%, из них:

- 20% в Пенсионный фонд

- 2,9% в Фонд социального страхования

- 5,1% в Фонд медицинского страхования

Как платить фиксированные страховые взносы ИП в 2019 году

Что такое страховые взносы индивидуального предпринимателя

Страховые взносы ИП — это обязательные платежи на пенсионное социальное и медицинское страхование сотрудников и индивидуальных предпринимателей. Уплата налога контролируется Федеральной налоговой службой.

Взносы платятся не в фонды, а в налоговую инспекцию по месту регистрации.

Индивидуальный предприниматель также обязан уплачивать эти взносы и обеспечивать себя будущей пенсией и медицинским страхованием, согласно законодательству РФ.

Обязательство индивидуального предпринимателя платить взносы наступает с момента получения статуса ИП в налоговом органе. Согласно закону РФ, даже если ИП не ведет фактическую деятельность и не получает доходов, обязанность отчислять взносы с него не снимается.

Если же ИП хочет избавить себя от уплаты страховых взносов, единственный способ — закончить предпринимательскую деятельность, снявшись с регистрационного учета и лишив себя официального статуса индивидуального предпринимателя. При желании можно снова пройти регистрацию в налоговой и вернуть статус ИП.

ИП обязуется вносить страховые взносы, пока обладает статусом субъекта предпринимательской деятельности. Исключением являются льготные периодов по неуплате.

Статья 430 Налогового Кодекса РФ предоставляет возможность индивидуальным предпринимателям не платить страховые взносы на обязательное пенсионное и медицинское страхование, если они временно не занимаются деятельностью в следующих ситуациях:

- прохождение военной службы по призыву, уход за ребенком до 1,5 лет, ребенком-инвалидом, инвалидом 1-ой группы, пожилыми людьми возрастом от 80 лет;

- проживание с супругом-военным по контракту при отсутствии возможности трудоустроиться сроком до 5 лет;

- проживание за рубежом с супругом / супругой, отправленными в дипломатические представительства и консульства России, (также до 5 лет).

Отсутствие фактической деятельности в данных случаях следует документально подтверждать. О приостановлении уплаты страховых взносов ИП заявить в ИФНС.

Если ИП имеет право на льготу, однако все еще получает доход от предпринимательской деятельности, то обязан платить взносы в полной мере на общих основаниях, согласно закону.

Уплата обязательных взносов ИП за себя в 2019 году

В 2019 году индивидуальный предприниматель за себя обязан отчислять обязательные платежи только на пенсионное и медицинское страхование. Взносы на социальное страхование для получения больничного и декретных выплат можно не производить. Это добровольное решение ИП.

Индивидуальный предприниматель не обязан совершать отчисления ежемесячно, а общая сумма выплат не зависит от размера дохода, в то время как ООО должны платить каждый месяц.

Страховые взносы ИП не привязаны к размеру МРОТ и являются фиксированными суммами, утвержденными Правительством РФ:

- Взнос на обязательное медицинское страхование (ОМС) — 6 884 рублей в год.

- Взнос на обязательное пенсионное страхование (ОПС) частично дифференцирован и состоит из фиксированной суммы в 29 354 рублей и доп. взноса.

- Дополнительный взнос оплачивается, если доход предпринимателя превышает порог 300 тыс. рублей в год. Его рассчитывают как 1% от суммы доходов сверх этого лимита.

Доходы для расчета взносов ИП будут зависеть от выбранной системы налогообложения.

Предприниматель обязуется оплачивать страховые взносы за себя до 31 декабря календарного года, когда доходы за год не превышают 300 000 рублей.

Важно! При этом государство дает возможность снизить общую сумму платежей, если платить ежеквартально, а не в конце года.

Государство не регламентирует, как лучше выплачивать страховой взнос в течение года. Главное, чтобы до 31 декабря вся сумма была уплачена.

Если в текущем квартале предприниматель получил доход, то выгоднее заплатить часть взносов за данный квартал.

Суть снижения начисленного единого налога в том, чтобы в том квартале, в котором ожидается значительный авансовый платеж по налогу, можно было зачесть внесенную в этом же квартале сумму страховых взносов. Взносы следует перечислять до того, как будет рассчитана сумма единого налога к уплате в казну государства.

В 2019 году ИП, заработавшие более 300 000 рублей дохода, обязаны уплатить дополнительную сумму, равную 1% от годовых доходов. Срок для оплаты: до 1 июля 2020 года.

Если данный порог пройден в начале или середине 2019 года, то доп. взносы можно заплатить раньше, поскольку они тоже могут быть учтены при расчете налогов.

Действуем по тому же правилу – уменьшаем налог за счет взносов, уплаченных в том же квартале пока, налоговая не насчитает налог к уплате.

Обеспечив работой первых сотрудников, предприниматель обязуется выплачивать взносы не только за себя, но и за наемный персонал.

Суммы страховых взносов за работников по трудовым договорам равняются 30% от совокупных выплат в их пользу и включают:

- взносы на обязательное пенсионное страхование работников ОПС – 22%;

- взносы на обязательное социальное страхование ОСС – 2,9%;

- взносы на обязательное медицинское страхование ОМС – 5,1%.

Также в ФСС следует платить взносы на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний — 0,2% — 8,5%. Согласно гражданско-правовому договору вознаграждение исполнителю облагается обязательно страховыми взносами на ОПС (22%) и на ОМС (5,1%), а необходимость взносов на социальное страхование должна быть предусмотрена договорными условиями.

Если с начала календарного года сумма выплаченных сотруднику средств превышает предельную величину базы для начисления страховых взносов (в 2019 это 1 150 000 руб.), то тарифы платежей на ОПС понижаются до 10%. Максимальная величина базы для начисления страховых взносов на ОСС в 2019 составляет 865 000 руб. После этого взносы для выплаты больничных и по материнству перестают начисляться.

В противовес взносам ИП за себя, страховые взносы за работников следует платить каждый месяц, но не позднее 15 числа месяца, следующего за расчетным.

Любопытно, что предприниматель может являться наемным сотрудником у иного ИП, но не может оформить трудовую книжку сам на себя. При этом законодательство не освобождает ИП от уплаты взносов за себя, даже если страховые взносы за него как работника выплачивает другой ИП. В итоге взнос за 1 человека может платиться дважды.

Ответственность за неуплату и нарушение сроков уплаты

Взносы ИП на ОПС и ОМС являются гарантией, что человек, решивший зарабатывать деньги сам, получит социальные гарантии от государства и возможность пользоваться услугами государственных медучреждений и получать пенсию. Отказаться от пенсии, соцуслуг или выплат невозможно.

НК РФ предусматривает ответственность за неуплату страховых взносов или нарушение сроков уплаты. За несвоевременное зачисление средств для оплаты страховых взносов ИП грозит штраф: 5% от размера недоимки. При этом штраф не может быть более 30% от суммы к уплате. Минимальный штраф по закону – тысяча рублей.

При этом иногда предпринимателя можно освободить от ответственности:

- перевод сделан своевременно, однако деньги не поступили на счет по вине контрагентов (как правило, задержка сотрудников банка);

- в период уплаты предприниматель нес воинскую службу; осуществлял уход за престарелым членом семьи (в возрасте старше 80 лет) либо за ребенком до 1,5 лет.

- в прочих случаях, установленных законом.

Поэтому делайте взносы заранее и всегда документально подтверждайте, если закон на вашей стороны. ИП должен хранить все документы под рукой, чтобы избежать проблем, и уведомлять налоговую.

Если же возникла неуплата или ошибка, то налоговая РФ советует первым делом погасить недоимку при обнаружении ошибок, а затем представлять уточненный расчет.

Не стоит игнорировать решения налоговой: она способна заблокировать расчетные счета ИП и организаций.

Также предусмотрена уголовная ответственность за злостное уклонение от уплаты налогов и обязательных платежей. При этом сумма недоимки за последние 3 года должна составлять более 5 млн рублей.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.