Сегодня предлагаем вашему вниманию статью на тему: "ставка енвд в 2019 году для ип". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

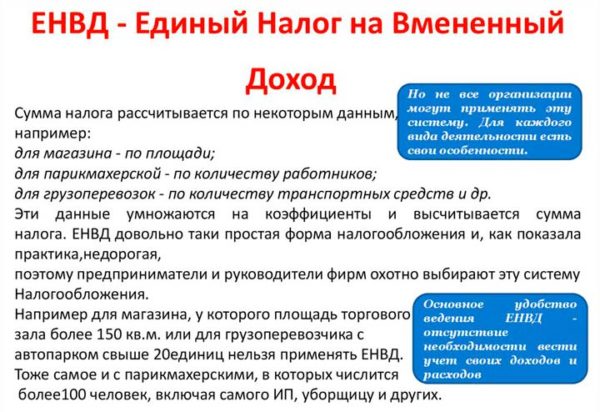

ЕНВД – система налогообложения, которая пользуется популярностью в розничной торговле. Основным достоинством ЕНВД является возможность перечисления фиксированного платежа, независимо от площади торгового зала и объема выручки, а также не платить НДС и налог на имущество.

Единый налог был установлен в 2003 году и допускает применение специального режима для основных видов услуг:

Список видов деятельности региональные органы власти могут изменять с учетом специфики региона.

Ставка равна 15%, период уплаты – 1 раз в квартал.

7 лет назад внесли законопроект об отмене системы с 2014 года, однако инициативу не поддержали. Повторно Федеральное собрание рассмотрело вопрос в 2012 году, и решение утвердили. Отмена ЕНВД предполагалась в 2019 г., но по причине организационных моментов соответствующая статья Налогового кодекса утратит силу только в 2021 году.

Предпосылками для отмены является наличие одинаковой нагрузки для бизнеса с разными доходами. С целью увеличения объема налогов и их поступления в бюджет поправки о необходимости оставить ЕНВД постоянного эффекта не произвели, так как, по предварительным данным, суммы в бюджет увеличатся до 30%.

Патентная система представляет собой продажу разрешения на каждый вид деятельности, количество которых меньше чем у ЕНВД.

С 1 января ИП и юридические лица будут применять:

- Новый коэффициент-дефлятор для расчета суммы налога. Показатель будет зависеть от уровня инфляции и утвержден Приказом Министерства экономического развития № 579 от 30.10.2017.

- Дополнительные льготы при установке онлайн-кассы, в результате чего будет изменена структура декларации. До 1 июля 2019 г. действует освобождение налогоплательщиков, которые имеют право выдавать товарный чек, квитанцию или любой другой документ подтверждающий прием денег от физического лица.

- Измененный порядок регулирования хозяйственной деятельности потребительских кооперативов.

- Патентную систему или перейти на другую форму, указанную в Налоговом кодексе РФ.

Только ИП смогут использовать вычет на сумму расходов, связанных с покупкой кассы. Размер налога будет уменьшен на затраты. Максимальный вычет рассчитан исходя из стоимости аппарата с покупкой базовых настроек по подключению и составил 18 000 рублей.

ВАЖНО! Не будет установлен лимит доходов для смены систем налогообложения. Например, УСН запрещено использовать, если доход больше 150 000 000 рублей в год. Единый налог предполагает полную свободу от цифр и соответствует только виду деятельности.

Ряд дополнений был сделан в период с 2014 по 2018 годы, однако их реализация не была завершена из-за отсутствия технической возможности производителей ККТ и завершения реализации поправок в налоговое законодательство.

Единый налог на вменённый доход – популярный налоговый режим, на котором в России работают больше 2 миллионов субъектов малого бизнеса. Для них, конечно, важно знать, какие изменения по ЕНВД в 2019 году вступят в силу, и сколько ещё будет действовать эта система налогообложения.

Разговоры о том, отменят ли ЕНВД, идут ещё с 2011 года. Что не так с этим налогом, и почему его хотят исключить из перечня систем налогообложения, действующих в РФ?

Дело в том, что порядок расчёта налога на вменённый доход существенно отличается от порядка расчёта других налогов. ЕНВД платят не с реально получаемого дохода, а с вменённого, т.е. заранее установленного государством.

При этом нарушается принцип связи налоговых платежей с экономическими показателями хозяйствующего субъекта. Проще говоря, плательщики ЕНВД платят налог с дохода, который часто намного ниже реального.

Возьмём для примера базовую доходность на единицу грузового транспорта. Это всего лишь 6 000 рублей в месяц. Но можно ли назвать успешным бизнес по грузоперевозкам, который приносит такой мизерный доход? А плательщики ЕНВД платят налог по формуле, которая как раз и основана на таких скромных цифрах базовой доходности.

Статистика ФНС показывает, что за 2017 год на 2 044 154 организаций и ИП, которые работают на вменёнке, был начислен налог в сумме 133 648 484 тысяч рублей. Но учитывая, что начисленный налог можно уменьшить на сумму страховых взносов за работников и ИП за себя, к уплате в бюджет полагалось всего 69 869 934 тысяч рублей. Это означает, что в среднем один плательщик ЕНВД заплатил в бюджет 34 180 рублей в год или 2 848 рублей в месяц.

А ведь работают на этом режиме не только ИП без работников, оказывающие бытовые услуги. Это и достаточно крупные торговые точки, а также заведения общепита (предел площади для этих объектов ограничен 150 кв. м). При этом, лимит доходов на ЕНВД не установлен, а разрешённая численность работников – 100 человек.

ЕНВД введён с 2003 года для снижения фискальной нагрузки, и его действие было оправдано в том периоде, когда малый бизнес в России только формировался. Но, например, в Москве ЕНВД с 2011 года уже отменён. Да и действовал он только для одного вида деятельности – наружная реклама с использованием рекламных конструкций.

А в других городах федерального значения – Севастополе и Санкт-Петербурге – городские администрации существенно сократили перечень видов деятельности, разрешённых для ЕНВД. Причина этого ясна – доходы бизнеса здесь намного превышают выручку по аналогичной деятельности в других регионах.

Так что, отмена налога на вменённый доход уже стала реальностью, а с 2021 года действие ЕНВД будет прекращено по всей России. Но пока у тех, кто работает на этом режиме, впереди есть ещё два года деятельности – 2019 и 2020.

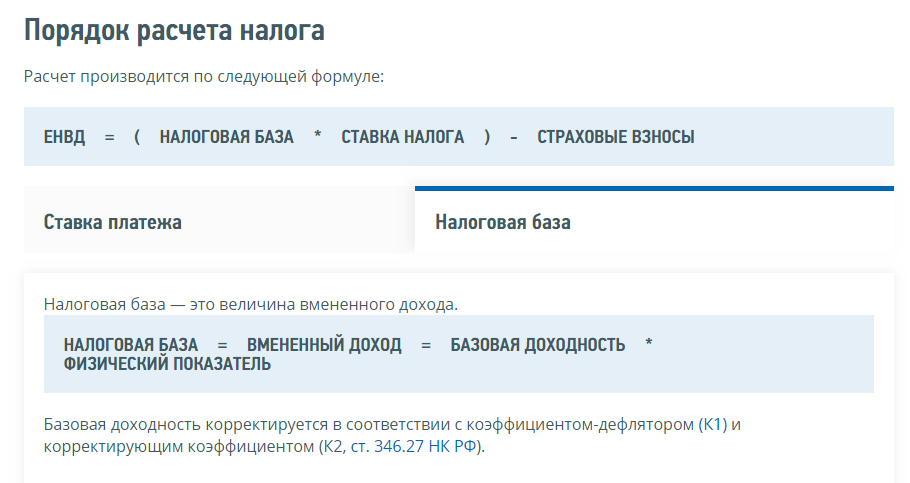

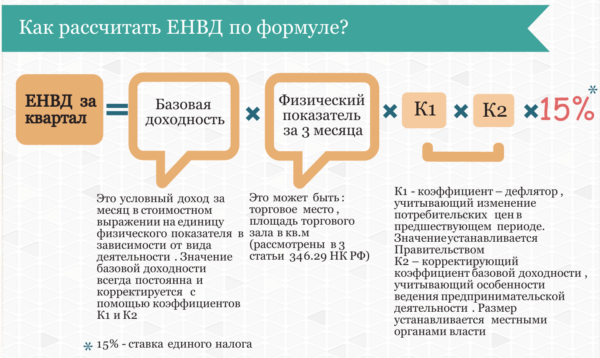

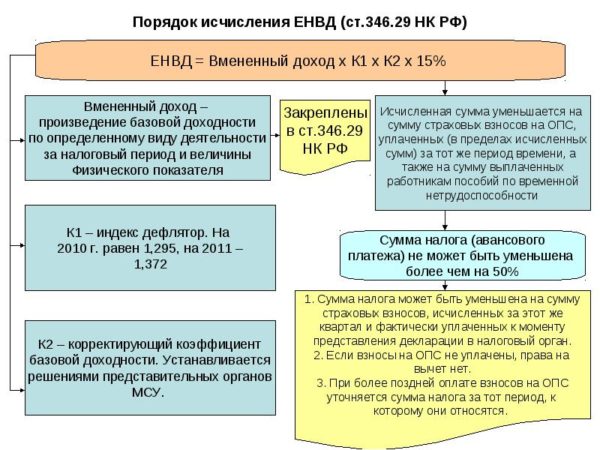

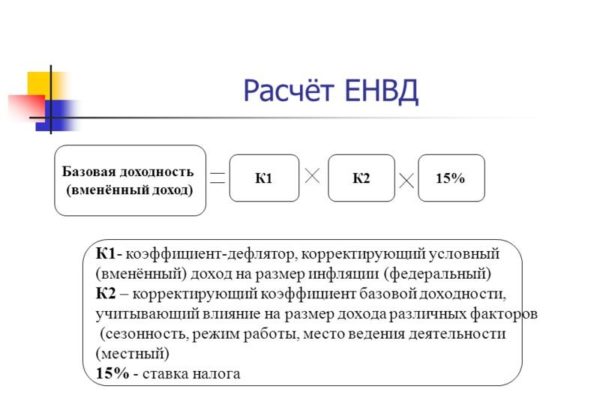

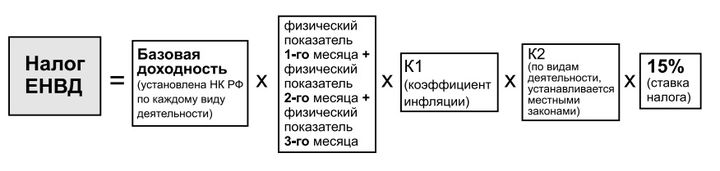

Формула расчёта ЕНВД включает в себя не только базовую доходность, но и физический показатель (численность работников, площадь в квадратных метрах, количество единиц транспорта и др.). Кроме того, на итоговую сумму налога влияют два коэффициента – К1 и К2.

Коэффициент К1 ежегодно устанавливается приказом Минэкономразвития РФ и действует по всей территории Российской Федерации. К1 называется повышающим коэффициентом, потому что отражает рост инфляции. На 2019 год К1 установлен в размере 1,915. В предыдущем году он составлял 1,868, то есть, рост совсем незначительный.

Коэффициент К2 находится в ведении муниципальных образований. Используя К2, местные власти могут существенно снизить вменённый налог к уплате. Вилка К2 составляет от 0,005 до 1. Не все администрации населённых пунктов утверждают понижающий коэффициент ежегодно. В некоторых городах К2 остается на одном уровне несколько лет подряд.

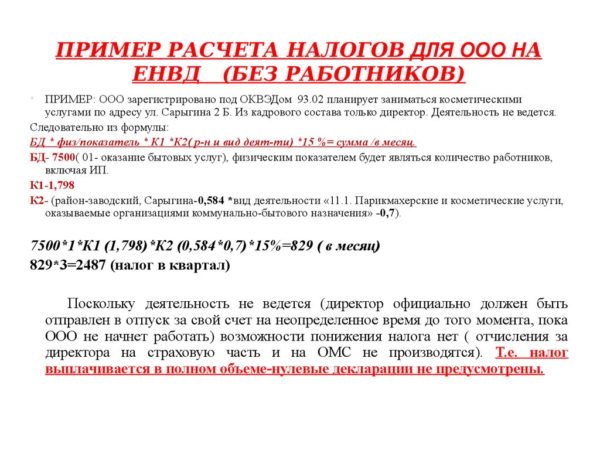

Посмотрим на конкретном примере, на сколько вырастет в 2019 году ЕНВД к уплате по сравнению с 2018 годом.

Магазин ИП без работников в г. Курган площадью 45 кв. метров торгует одеждой и аксессуарами. Курганская городская Дума установила, что коэффициент К2 по этому виду деятельности будет иметь максимальное значение, то есть «1».

Причём, коэффициент К2 остается здесь неизменным уже несколько лет. Значит, городская администрация считает, что розничная торговля одеждой – прибыльный бизнес, и снижения налоговой нагрузки не требуется. Для сравнения – для магазинов детского ассортимента и продовольствия К2 немного ниже (0,7 и 0,8 соответственно).

Рассчитаем сумму налога на вменённый доход по этим данным по формуле (БД * ФП * К1 * К2 * 15%):

- для 2018 года – (1800 * 45 * 1,868 * 1) * 15% = 22 696 рублей в месяц или 68 088 рублей в квартал;

- для 2019 года – (1800 * 45 * 1,915 * 1) * 15% = 23 267 рублей в месяц или 69 801 рублей в квартал.

Как видим, начисленный квартальный налог по сравнению с 2018 годом вырос всего на 1 713 рублей.

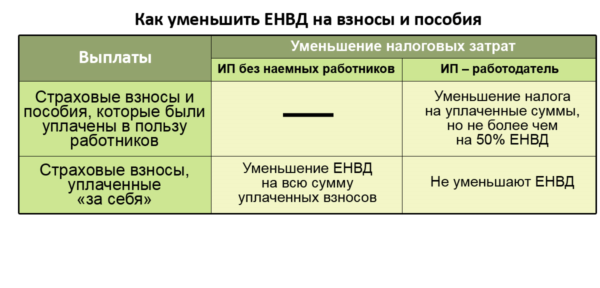

Однако эта сумма может быть уменьшена на страховые взносы, которые ИП платит за себя. Взносы включают в себя не только обязательные платежи, но и дополнительный взнос с суммы вменённого дохода, превышающего 300 000 рублей.

Вмененный налог – это особый режим налогообложения. Он позволяет индивидуальным предпринимателям или ООО избавиться от нескольких налогов, которые будут заменены одним платежом. Привязки к доходу здесь нет. При его исчислении берётся не существующая, а предполагаемая прибыль. Её определяет Федеральная Налоговая Служба. Сумма единого налога на вмененный доход будет сохраняться вне зависимости от состояния бизнеса – прибыльные и убыточные платят одинаковую ставку.

Такая система позволяет сэкономить деньги на налогах, которые можно вложить в бизнес. Также это помогает упростить процесс подачи отчётности. Ведь декларации о доходах подавать не нужно. Это значительно облегчает работу бухгалтерам. Рассчитывать, сколько компания будет выплачивать по вмененке довольно легко. Для этого есть формула расчета ЕНВД в 2019 году.

Чтобы компания смогла выплачивать такой налог, у неё должны быть:

- Подходящий для системы вид деятельности. Как пример, сдача в аренду заправок и мест на ней не подойдёт.

- Штат, в котором не больше сотни работников.

- Не превышающая 25% доля участия сторонних предприятий.

Также компания не должна участвовать в другой системе налогообложения – ЕСХН, а также не иметь патента. Если все эти условия выполнены, можно перейти на вмененку.

Посмотреть полный список, а также узнать больше информации о системе ЕНВД можно на сайте ФНС России в специальном разделе. Список меняется, поэтому его стоит время от времени проверять, если переход на вмененку только готовится. Сейчас список насчитывает около 20 пунктов, в числе которых самые популярные:

- Розничная торговля в нестационарных местах или небольших стационарных. Есть ограничения по площади.

- Общественное питание без больших залов.

- Оказание услуг по ремонту транспортных средств, мойки.

- Медицинские услуги для домашних питомцев.

- Бытовые услуги. Есть ограничения по количеству персонала.

- Размещение рекламы.

- Хостелы.

- Грузоперевозки и услуги по перевозке пассажиров. Транспортных средств для перевозки грузов должно быть не более 20.

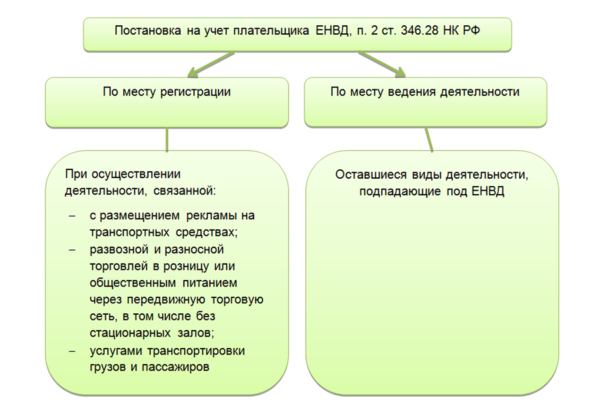

Стоит отметить, что подать документы на переход в этот режим налогообложения можно только в течение 5 дней после открытия бизнеса. Для этого нужно просто заполнить специальную форму.

Среди преимуществ перехода ИП в этот режим налогообложения отмечаются:

- Низкая налоговая нагрузка для многих видов деятельности. Самыми популярными считаются розничная торговля, грузоперевозки, ремонт.

- Размер налога не привязывается к доходу.

- Возможность уменьшения налога за счёт установки онлайн-касс и вычета страховых взносов.

- Не нужно сдавать бухгалтерскую отчётность.

- Есть возможность снизить налоговую ставку до 0% при определенных видах деятельности и регистрации бизнеса впервые.

- Можно совмещать с другими режимами налогообложения.

- Есть возможность перейти в любое время налогового периода.

У этой системы множество плюсов, но есть и негативные стороны:

- Нет привязки к доходу. Это и преимущество, но может обернуться против плательщика ЕНВД при отсутствии прибыли или больших убытках.

- Действует не по всей стране. Больше это распространено в регионах. К примеру, в Москве система ЕНВД не работает, в отличие от Московской области.

- Отчётность сдаётся ежеквартально.

- Площади торговых залов и количество сотрудников, то есть значения для физического показателя при расчёте, строго ограничены.

Ранее было сказано, что выплачивая ЕНВД, можно не выплачивать другие налоги. Среди них:

- НДФЛ (необходимо для ИП).

- НДС (экспорт товара исключение из правила).

- Имущественный налог.

Но несмотря на это, ИП всё равно выплачивают:

- НДФЛ с заработной платы сотрудников.

- Страховые взносы.

Единый налог по вмененному доходу будет действовать до 2021 года. Он должен был быть отменен, однако этого не произошло, а условия были улучшены. Также есть ряд моментов, на которые важно учесть при переходе на ЕНВД:

- ИП со штатом или без могут сделать вычет страховых взносов. Если у ИП есть команда, то можно вычесть сумму, что была выплачена за них.

- Форма декларации с 2016 года стала другой, поэтому важно заполнить правильную.

- Коэффициент К1 претерпел изменения с 2016 года.

- ИП с ЕНВД может работать с ООО и физическими лицами и принимать оплату услуг в любом виде — физическом или электроном. Это обозначено в НК в статье 346.27. Ознакомиться можно по этой ссылке.

- Ежегодно приходили новости о том, что ЕНВД отменяет и каждый год его продлевали на год. Последним указом от 2016 года этот режим был продлён до 2021 года и есть шанс, что будет продлён и дальше.

Рассчитать размер налога легко с помощью специальных калькуляторов, которые доступны онлайн бесплатно. К примеру, здесь, здесь или здесь. Однако, знать формулу расчёта налога всё же стоит, чтобы была возможность перепроверить данные или воспользоваться ей, когда других вариантов больше нет.

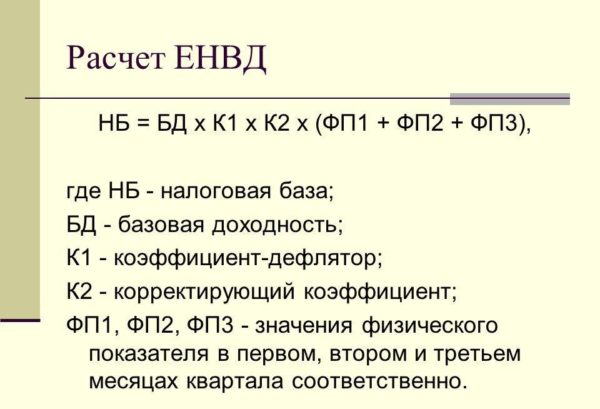

ЕНВД выплачивается поквартально. За один квартал сумму налога на вмененный доход легко определить, применив формулу:

Налог = Налоговая база х Ставка по налогу.

Ставка находится в размере в 15%. Поэтому при расчётах нужно будет умножать значение налоговой базы на 0,15. Муниципальные власти могут снизить её до 7%, но пока этим правом ни один регион не пользовался.

Вычисление налоговой базы тоже происходит по особой формуле:

База = Базовая доходность х К1 х К2 х Физический показатель х 3. В ней:

- Базовая доходность не вычисляется. Найти значения для каждого вида деятельности можно в этой таблице. Они не зависят от региона размещения бизнеса.

- К1 – это коэффициент, который тоже не нуждается в расчете. В 2019 году согласно НК (со статьёй можно ознакомиться по ссылке) имеет значение 2,063. Устанавливается Минэкономразвития.

- К2 – корректирующий коэффициент, который определяют муниципальные власти. Он изменяется в зависимости от округа. Узнать его на 2019 год можно на сайте ФНС России, перейдя по ссылке и выбрав вверху необходимый регион. В списке нормативных документов будут ссылки на разные районы, в каждой вкладке – соответствующая документация, которую можно бесплатно скачать и узнать К2. Он не будет больше 1.

- Физический показатель потребует простейших расчетов. Он зависит от вида деятельности. Это может быть количество людей в штате, техники, транспорта, квадратных метров. Что нужно посчитать, чтобы указать в этом пункте, рассказано в использованной ранее таблице (столбец 2).

- 3 – число месяцев в квартале.

Ради справедливости и понимания работы формулы, для примеров расчета стоит взять не стандартные значения. Так, в образцах будут рассмотрены расчёты для ветеринара из Благовещенска и владельца хостела из Екатеринбурга.

Подставляем значения в формулу для первого случая:

- Базовая доходность для ИП ветеринаров согласно таблице — 7500 р. Если где-то в расчётах нужно указать не целые суммы, то они округляются по правилам математики.

- К1 в 2019 году — 2,063. Его не нужно округлять.

- К2 согласно Приложению 2 во вкладке про город Благовещенск на сайте ИФНС — 1. Проверить это можно скачав этот документ. Округлять это значение не нужно, если оно не целое.

- Физический показатель для ИП ветеринаров — количество работников. У него есть двое помощников. Итого — 3 человека. Иногда числа в этом показателе не целые, тогда их нужно округлять. Расчёт налога ЕНВД в 2019 году для ИП без работников будет иметь 1 в этом пункте.

- Число месяцев в квартале неизменно.

Зная все показатели вычисляется сумма налога:

7500 х 2,063 х 1 х 3 х 3 х 15% (0,15) = 20887.88 рублей.

То есть ИП ветеринар из Благовещенска с двумя работниками в своей фирме выплатит за квартал 18913 рублей.

Далее расчёт для владельца хостела из Екатеринбурга:

- Базовая доходность — 1000.

- К1- 2,063.

- К2 для центральной зоны города — 0.8. Проверить информацию легко в этом документе.

- Физический показатель в этот раз не персонал, а количество квадратных метров. Здесь будем считать, что квадратных метров 289.

- Число месяцев в квартале неизменно.

Он должен будет выплатить за один квартальный период:

1000 х 2,063 х 0,8 х 289 х 3 х 0.15 = 214634,52 рубля. То есть владелец хостела в центре Екатеринбурга должен будет выплачивать 214634 рублей.

Налоговый период при выплате ЕНВД – это квартал. В год этот налог нужно выплачивать 4 раза:

- До 25.04.

- До 25.07.

- До 25.10.

- До 25.01. следующего года.

С выходных дата переходит на первый рабочий день. Крайний срок выплаты будет через месяц после указанного. Таким образом, сдавать форму разрешено до 25 мая, августа, ноября и февраля. Но всё же этим правилом лучше не пользоваться и подавать документацию вовремя.

Всегда можно найти законные возможности платить меньше налогов, и ЕНВД не стало исключением. Понизив одно из значений, входящих в расчёт, снижается и общее число.Коэффициентыникак не зависят от плательщика, разве что от места его пребывания. Поэтому с ними ничего сделать не получится. С остальными величинами можно что-то придумать. К примеру:

- Снижение количества работников повлечёт уменьшение налога. Часть персонала допускается переоформить на иную деятельность, без радикального способа – увольнения.

- Если в ФП выступает площадь торгового места, то налогом обкладывается именно та, где принимаются клиенты. Часть можно занять подсобками.

- Если индивидуальный предприниматель сможет совместить вместе ЕНВД и УСН, то сумма налога ощутимо уменьшится.

- Если предприятие какое-то время не работало, об этом сообщается в инспекцию.

Вести бухгалтерию и формировать отчётность ИП не обязательно, однако документацию следует держать в порядке. Находясь на вмененке нужно иметь ряд документов, который могут запросить, чтобы подтвердить выполнение всех условий для режима ЕНВД. Среди них:

- Налоговые декларации.

- Отчетности за наемных работников.

- Данные о физических показателях.

- Кассовые данные.

- Дополнительные необходимые документы.

ИП, которые рассчитываются с клиентами как наличными, так и безналичными платежами, с 2018 года обязаны работать с онлайн-кассами.

Сообщить об этом нужно в течение 5 дней после закрытия бизнеса. Для этого нужно отправить в налоговую, в которой оформлялось ЕНВД форму ЕНВД-4.

Переоформиться на другой режим в течение расчетного налогового периода нельзя, нужно дождаться конца года. Если ИП перестало удовлетворять условиям ЕНВД, то это правило на него не распространяется.

Штраф за отсутствие выплаты по налогу составит 20% от той суммы, которая должна была быть выплачена. Если налоговики в суде докажут, что это произошло умышленно, то штраф растёт до 40%. Если вменяемый налог был выплачен, но срок нарушен, то будут начислены пени. Пени вычисляются с помощью онлайн калькулятора по этой ссылке. Также это легко сделать вручную, посчитав пени по формуле:

Пени = Сумма налога * Ставка пени * Дни просрочки, где:

- Первым днём просрочки является следующий после крайнего срока. Последним — день перед оплатой.

- Процентную ставку пени нужно считать по формуле: 1/(300 * R). R в ней — ставка рефинансирования ЦБР, с 14 сентября в 2018 году она приравнивалась к ключевой ставке и была 7.5%.

КБК для подачи налога — 182 1 05 02010 02 1000 110. КБК для уплаты штрафа — 182 1 05 02010 02 3000 110. КБК для выплаты пеней — 182 1 05 02010 02 2100 110.

Рассчитать отчисления по налогу ЕНВД для ИП, зная формулу или имея калькулятор очень просто и вероятность ошибиться мала. И это не единственное преимущество, которое можно получить, перейдя на этот режим налогообложения. Существуют свои подводные камни, как и в любой другой налоговой системе, но использование ЕНВД многие отмечают как выгодную и полезную идею, которая облегчает взаимодействие предпринимательства и налоговиков. Поэтому всё больше ИП предпочитают переходить на вмененный налог из-за простоты ведения отчётности, подсчета и подачи данных в виде удобной формы. Особенно полезен этот режим будет для тех ИП, у которых есть стабильный доход. К примеру, при розничной торговле.

С 1 января в 2019 году начинают действовать некоторые изменения в популярном режиме налогообложения ЕНВД. Уже довольно давно ведутся разговоры о прекращении удобной для ИП системы, постепенно вводятся все более строгие меры учета и контроля, принимаются постановления, загоняющие малый бизнес в суровые рамки.

Но, судя по тому, что ее действие продлено до 2021 года, какое-то время еще можно на ней работать, и для этого лучше заранее знать, какие нововведения в очередной раз предусмотрели законодатели. Последние новости в 2019 году коснулись различных аспектов: расчета показателей, страховых взносов, способов ведения бизнеса и даже налоговых вычетов за дорогое оборудование, вводимое по требованиям Правительства.

Вот уже довольно долгое время в Государственной Думе с завидным постоянством поднимается вопрос об отмене специального режима, предусмотренного когда-то, как способ укрепления малого бизнеса. Начиная с 2014 ведутся разговоры об отмене ЕНВД, как чересчур лояльной системы.

Это вполне объяснимо, потому что ИП не должны платить налог на добавочную стоимость, (очередное повышение которого состоялось в 2019 году), и на имущество. А оставлять в покое индивидуального предпринимателя, которой только вносит фиксированный платеж, просто нерационально.

То, что удобную систему до сих пор не прикрыли и это просто временное явление, можно понять по распоряжению Правительства, принятому в апреле 2018.

Оно вступило в действие в 2019 году, и означает запрет пребывания на ЕНВД для тех, у кого в торговом ассортименте товары, подлежащие обязательной маркировке:

- табачные изделия попадают под запрет для таких ИП с 1 марта (они должны будут перейти на другую систему);

- предметы одежды, начиная с рабочей и заканчивая полупальто и куртками, мужскими и женскими – с 1 декабря;

- автомобильные шины, духи и туалетная вода, постельное, столовое и кухонное белье – с 1 декабря;

- фотокамеры и обувь – с 01.12.19.

Планы по закрытию вмененки составлялись еще в 2014, и разговоры в кулуарах и на депутатских трибунах велись неоднократно, а предприниматели постоянно находились в ожидании, что нового принесут эти дискуссии. Однако для отмены ЕНВД всегда находились объективные препятствия. Наконец, в 2018 было объявлено, что продолжение действия на ближайшее трехлетие (в 2019 году и до 2021), может состояться при условии внесения изменений в существующую систему.

В Москве уже давно прекращено действие системы. Правительство столицы предпочло использовать Общероссийский классификатор и торговый сбор, но региональными властями в Московской области был принят отдельный закон для ИП и расширен список тех родов деятельности, какие могут по нему использоваться.

Существует Федеральный Закон №178, принятый еще в июле 2016 года, согласно которому ЕНВД для ИП продлено до 1 января 2021 года. Автор законопроекта, депутат А. Макаров, мотивировал необходимость сохранения существующей системы именно тем, что не устраивает государственную казну. Он объяснил, продление льготного налога – единственная легальная возможность для представителей малого бизнеса развиваться и работать в спокойной обстановке. Но после 2021 года вряд ли стоит рассчитывать на продолжение действия системы.

Судя по тому, как живо ведутся обсуждения предстоящих вариаций, и живо обсуждается, какие изменения нужно вносить для предпринимателей, работающих по этой системе налогообложения, в 2019 году никто не собирается отменять Закон №178.

Это означает, что до 1 января ИП могут продолжать работу, не особенно беспокоясь. Вряд ли кто-то стал бы редактировать положение, безоговорочно подлежащее отмене в ближайшее время. Но внимательный анализ вводимых новшеств показывает, что все изменения делаются с целью повысить сборы в государственную казну, ввести дополнительные взносы или сборы.

Депутаты считают, что патент ЕНВД нужно отменить хотя бы по причине того, что он дает право заниматься сразу несколькими видами деятельности. А если бы ИП пришлось приобретать по отдельности каждый патент, то приток средств бы значительно увеличился.

У местных властей есть полномочия вносить изменения в патент, дополняя его другими видами, не запрещенными существующими законами. Учитывая, что региональный коэффициент большинство областей оставили на прошлогоднем уровне, необходимость контроля за ускользающими от федерального бюджета средствами становится все более насущной. И это – еще один аргумент в пользу того, что власти предпочли оставить закон на прежнем статусе, но постепенно вынуждать мелких предпринимателей к переходу на другие формы уплаты налогов.

В СПб вмененка действует на основании закона, принятого еще в 2003, но региональный коэффициент зависит от того, в какой из 2-х городских зон осуществляется предпринимательская деятельность.

Общефедеральный (К1) в 2019 повысился, в то время, как региональный не подняли. Зато в одном из пунктов разрешенных видов деятельности (розничная продажа) ввели существенные ограничения.

На сегодняшний день разрешение регистрации деятельности на ЕНВД разрешено по месту проживания только по транспортным услугам, рекламе и розничной реализации, но не в непрерывной розничной сети. Это означает, что круг возможностей уже существенно ограничен, и не только в нынешнем, но и в 2020. Приток новых ИП сокращается, и это – аргумент не в пользу продления действия удобного налога.

Вносить в коррективы в действующую систему могут и региональные власти, и Федеральное правительство, учитывая, что у них ЕНВД не пользуется особой популярностью, необходимо постоянно отслеживать, какие изменения планируются к введению. Об этом должны размещаться уведомления на официальных сайтах.

В 2018 году бесспорным лидером по принятию нормативно-правовых актов в отношении ИН стала Рязанская область. Их принимали не только городские округа, но и муниципальные районы. В 2019 на роль лидера явно претендуют власти страны. Вводится сразу несколько весомых преобразований, которые коснутся доходов и расходов каждого человека с этой системой налогообложения.

С первого января 2019 года, чтобы выяснить, какие изменения будут для ИП, нужно просмотреть список и принять во внимание все пункты длинного перечня:

- Произошло повышение коэффициента К1, а это означает, что намечается рост суммы, отчисляемой с доходов каждого ИП. Это видоизменение происходит на основании принятого законодательного постановления, в 2018 году К1 равнялся 1,868, а в 2019 вырос до 1,915. (В 2018 г К1 не повышался, видимо, перед выборами).

- Повышение К2 нужно мониторить по месту проживания. Решение о его трансформации принимается региональными властями, и не всегда доводится до сведения предпринимателей. Поэтому периодически следует заглядывать на официальный сайт или осведомляться при личном визите. Возможно, что с первого января введены какие-то изменения.

- Увеличился размер фиксированных взносов. Теперь при указанном доходе в 300 тыс. нужно платить 29354 руб. на пенсионные взносы и 6884 на медицинское страхование (в 2018 – 26545 и 5840 руб), а свыше 300 тыс. + 1% с суммы, превышающей 300000.

- Изменился верхний предел доходов, но страхование по нему все еще осталось льготным, зато обязательные страховые взносы теперь не зависят от размера МПРИ, а закрепляются в соответствующей статье Налогового Кодекса. Теперь при их уплате берется во внимание размер прибыли.

Учитывая, что изменились сроки уплаты сборов, способ учета и расчета с фиксированных взносов, нужно внимательно изучить все изменения, чтобы не попасть под штрафные санкции от налоговой инспекции.

Для этой системы формула расчет предельно простая, сумма определяется по формуле: налог равен налоговой базе, умноженной на ставку по налогу. Налоговая база при расчетах умножается на 0,15, но вычислять ее нужно по отдельной формуле: база+ базовой доходности К1 х К2 х 3 х физический показатель.

Поскольку налоговая формула подается ежеквартально, то 3 – это количество месяцев. Физпоказатель зависит от рода деятельности и узнается по специальной таблице. К1 и К2 можно найти на официальных сайтах федеральной и муниципальной налоговой инспекции, а базовая доходность определяется тоже по таблице, она не зависит ни от региона проживания, ни от его вида.

Предусмотрено 4 даты для выплаты налога. За первый квартал выплачивается не позднее 25 апреля, за второй – до 25 июля, за третий – до 25 декабря, а за четвертый – до 25 января следующего года. Налоговая декларация по итогам квартала подается не позднее, чем 20 числа месяца, следующего за отчетным кварталом.

Действие обязательного постановления об установке онлайн-касс начинается с 1 июля 2019 года. До этого срока можно не применять кассовый аппарат при оказании услуг, в розничной торговле или деятельности общепита, но только при условии, что предпринимательская деятельность осуществляется без наемных работников.

Учитывая стоимость этих электронных приспособлений, нередко являющуюся величине месячного дохода у предпринимателей с маленьким оборотом, правительство пошло на широкий жест, чтобы иметь возможность контроля над доходами.

Стоимость онлайн кассы будет возвращена, но только не наличными средствами, а путем вычета из уплаченных налогов. Для осуществления этого мероприятия внесены изменения в Налоговый Кодекс.

Благодаря появлению нового пункта в НК, предприниматель, приобретающий кассовый аппарат имеет право на возвращение стоимости из суммы вмененного налога, но это не может быть больше 18 тыс. Для осуществления вычета выпущена даже новая форма налоговой декларации.

Упрощенная процедура ведения учета и уплаты отчислений в бюджет делает «вмененку» популярным режимом налогообложения среди многих представителей малого бизнеса. Для ИП, которые планируют продолжить работу на системе ЕНВД или перейти на нее в 2019 году важно знать, какие изменения придется учесть для ведения деятельности в рамках закона. Поправки коснулись различных аспектов: отдельных показателей из формулы расчета налога, размеров страховых платежей, необходимости установки онлайн-касс и правил учета связанных с ними расходов. Некоторым предпринимателям возможно придется перейти на другую систему налогообложения из-за введения новых ограничений по видам деятельности.

Разговоры о полной отмене ЕНВД ведутся еще с 2014 года, но по свежим данным система будет действовать как минимум до 2021 года. Тем не менее чиновники решили значительно ограничить круг таких предпринимателей за счет исключения тех лиц, которые занимаются продажей товаров, подлежащих обязательной маркировке. При этом перечень такой продукции на протяжении 2019 года будет постепенно расширяться, включая табачные изделия, парфюмерию, фотокамеры, предметы одежды (в том числе верхней), кухонного и постельного текстиля. Указанные товары будут относится к категории запретных к реализации при работе на ЕНВД. Полный список и даты проведения маркировки отражены в распоряжении Правительства №7920р от 28.04.2018 , которое будет действовать с 1 января 2019 года.

Работать по «вмененке» в 2019 году все так же смогут лица, в том числе с наемными рабочими, деятельность которых соответствует требованиям ст. 346.26 НК РФ. Система не предполагает ограничений по доходам или другим «цифровым» показателям» и требует только полного соответствия разрешенным видам деятельности.

Одним из показателей, который влияет на величину налога на вмененный доход, является коэффициент дефлятор К1. Государство периодически пересматривает его значение для компенсации потерь от инфляции. Свежие новости подтверждают, что с 2019 года он будет составлять 1,915 (для сравнения в 2018 году учитывался коэффициент 1,868), то есть вырастет на 2,5%, что соответственно приведет к увеличению суммы налога.

Остальные показатели для расчета подлежащего уплате налога по ЕНВД остаются неизменными. Платеж рассчитывается по представленной ниже формуле. Итоговое значение умножается на 3 для получения показателя за квартал.

На заметку! Физический показатель зависит от характеристик определенного вида деятельности (численности персонала, площади торговой точки и пр.)

У предпринимателей на «вмененке» остается возможность при расчетах уменьшить уплаченный налог за счет уплаченных за квартал страховых взносов. Но при наличии у ИП наемных работников установлено ограничение – не более, чем 50% от уплаченных платежей. При отсутствии персонала налог можно уменьшить на сумму перечисленных взносов в полном объеме.

Сами взносы по обязательному медицинскому и пенсионному страхованию с 2019 года будут увеличены. Изменения коснутся только отчислений «за себя», тогда как суммы за персонал останутся неизменными. Новые платежи с 1 января составят:

- 29 354 руб. – в ПФ при доходе за год до 300 000 руб.

- 29 354 руб. + 1% от разницы – в ПФ при доходе за год более 300 000 руб.

- 6 884 руб. – на медстрахование.

На заметку! Суммарный размер взносов для ИП при наличии 1% налоговой доплаты (для ИП с доходом, превышающим 300 000 руб.) не может превышать в 2019 году 234 832 руб.

После 1 июля 2019 года применение в работе онлайн-касс (ККТ) будет обязательным для каждого предпринимателя, работающего на ЕНВД. За ее отсутствие возможно привлечение к административной ответственности и штрафные санкции. От начала года до указанной даты можно работать без кассового аппарата разрешено тем лицам, деятельность которых связана с:

- розничной торговлей (при отсутствии наемного персонала);

- сферой общественного питания (при отсутствии наемного персонала);

- оказанием услуг населению.

- стоимости самого кассового онлайн-аппарата;

- стоимости дополнительного оборудования;

- услуг по установке и настройке кассы;

- цене обновления программного обеспечения;

- услуг по техническому обслуживанию кассы.

При этом сумма по каждой из приобретенных касс не может превышать 18 000 руб. Именно в таком размере была оценена стоимость простого устройства, необходимого для небольшой торговой точки. Если затраты будут выше, в вычете разрешено учитывать не более указанной суммы. Рассчитывать на подобную льготу смогут только предприниматели, которые установят и зарегистрируют в налоговых органах онлайн-кассу до 1 июля 2019 года.

Чтобы отразить новые расходы предпринимателей на внедрение ККТ, необходимые для уменьшения налога, с 2019 года для подачи налоговой декларации по ЕНВД разработана новая форма. Она утверждена Приказом ФНС РФ № ММВ-7-3/[email protected] от 26.06.2018 и уже вступила в силу 25 ноября 2018 года, поэтому применять ее при заполнении отчетности разрешено уже с третьего квартала 2018 года.

Скачать бланк декларации ЕНВД на 2019 год:

Бланк содержит следующие изменения:

- дополнительную строку (040) о расходах на приобретение онлайн-кассы;

- дополнительный раздел под номером 4 с расчетами сумм налогового вычета в связи с приобретением ККТ, что позволяет уменьшить итоговую сумму налогового платежа.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.