Сегодня предлагаем вашему вниманию статью на тему: "сколько было закрыто ип в 2019-2020 году". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

С 1 января уже с момента регистрации в жизни ИП произойдут перемены — новичкам не придется платить госпошлину. Пожалуй, самым неожиданным сюрпризом станет возможность ИП перейти на спецрежим для самозанятых в 2019 году. Определенным категориям ИП с июля придется пользоваться онлайн-кассами. Но есть и другие новшества, о которых стоит знать.

Отменяется госпошлина за регистрацию ИП в электронном виде

Соответствующие изменения внесены в п. 3 ст. 333.35 НК РФ. Теперь открыть ИП, а также зарегистрировать прекращение физлицом деятельности в качестве ИП в электронном виде (через сайты nalog.ru и gosuslugi.ru) можно бесплатно.

Также, согласно поправкам, отменяется госпошлина на регистрацию юрлица, регистрацию изменений, вносимых в учредительные документы юрлица, и регистрацию ликвидации юрлица.

Для вновь зарегистрированных ИП продолжают действовать налоговые каникулы

Согласно Федеральному закону от 29.12.2014 № 477-ФЗ, который внес изменения в ч. 2 НК РФ, налоговыми каникулами в 2019 году смогут воспользоваться ИП, соблюдающие следующие требования:

- ИП должен быть впервые зарегистрированным;

- ИП должен использовать одну из двух систем налогообложения — УСН и ПСН (каникулы распространяются исключительно на налог, уплачиваемый при УСН и ПСН, при этом они не освобождают предпринимателей от других налогов, страховых взносов.

- Деятельность ИП должна быть связана с производством, социальной или научной сферой.

- Доля услуг, работ или товаров, на которые распространяется нулевая налоговая ставка, должна составлять не менее 70% от общего дохода.

Регионы вправе самостоятельно устанавливать виды деятельности, которые подпадают под налоговые каникулы, и вводить ограничения на их применение в зависимости от численности работников и предельного размера доходов.

Налоговые каникулы действуют не более двух налоговых периодов с момента регистрации ИП. Они перестанут действовать 1 января 2021 года. Список субъектов РФ, в которых установлены налоговые каникулы в 2019 году.

Налоговые каникулы для ИП, зарегистрировавшихся повторно

Есть категория «бывших» предпринимателей, которые прекратили деятельность и снялись с учета. Допустим, что они хотят снова зарегистрироваться в качестве ИП и воспользоваться налоговыми каникулами в 2019 году. Распространяется ли на них эта льгота?

Минфин считает, что не распространяется. Об этом он говорит в Письме от 12.07.2016 N 03-11-11/40882: налоговая ставка в размере 0 % может устанавливаться законами субъектов РФ только для налогоплательщиков — ИП, впервые зарегистрированных после вступления в силу соответствующих законов субъектов РФ, и не может применяться ИП, снявшимися с учета в связи с прекращением деятельности и зарегистрированными повторно или в очередной раз после вступления в силу указанных законов.

В судебной практике вообще нет единообразного подхода к разрешению подобных споров. Однако важно обратить внимание на позицию Верховного суда, обозначенную в п. 14 «Обзора практики рассмотрения судами дел, связанных с применением глав 26.2 и 26.5 Налогового кодекса Российской Федерации в отношении субъектов малого и среднего предпринимательства»: «Налоговая ставка 0 процентов по упрощенной и патентной системам налогообложения, предусмотренная для впервые зарегистрированных индивидуальных предпринимателей, распространяется в том числе на граждан, ранее прекративших статус индивидуального предпринимателя и окончивших ведение предпринимательской деятельности, но решивших (ее) возобновить».

Верховный суд отмечает, что условия налоговых каникул установлены в целях поддержки субъектов малого предпринимательства, решивших возобновить свою деятельность. И приходит к выводу, что физические лица, ранее обладавшие статусом ИП и прекратившие свою деятельность, но решившие ее возобновить впервые после начала действия закона субъекта РФ, устанавливающего налоговые каникулы, не исключаются из сферы применения положений п. 4 ст. 346.20 и п. 3 ст. 346.50 НК РФ. «Иной подход не отвечал бы принципу равенства налогоплательщиков, приводя к не основанной на объективных критериях дифференциации их прав (п. 2 ст. 3 НК РФ)».

27 ноября президент подписал пакет законов о проведении эксперимента по введению налога на профессиональный доход. Чиновники дали официальные разъяснения по некоторым вопросам применения налога для самозанятых. В частности, они прокомментировали, что ИП может перерегистрироваться в самозанятого, если посчитает, что новый спецрежим для него более выгодный. При этом ИП должен вести деятельность на территории субъектов РФ, включенных в эксперимент: в Москве, Московской и Калужской областях, а также в Республике Татарстан.

Подробнее о том, что такое налог для самозанятых, от уплаты каких налогов освобождены самозанятые, как встать на учет в налоговой, что считается налоговой базой, читайте в статье.

Ряду ИП придется начать применять онлайн-кассы с июля 2019 года

Ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ устанавливает отсрочку применения ККТ для ряда ИП до 1 июля 2019 года. Таким образом, у них остается еще более полугода на то, чтобы разобраться с вопросом подключения онлайн-касс.

Это касается следующий категорий предпринимателей:

54-ФЗ с Контур.ОФД: передача данных в ФНС, отправка электронных чеков, контроль касс

Полностью освобождены от применения ККТ следующие ИП:

С 1 января 2019 года вступит в силу Федеральный закон от 03.08.18 № 303-ФЗ, который внес поправки в Налоговый кодекс, касающиеся повышения ставки НДС с 18% до 20%.

Закон сохраняет льготную ставку НДС в размере 10%, которая применяется в отношении товаров социального назначения. К таким товарам относятся продовольственные товары (кроме деликатесных), детские товары, периодические печатные издания и книжная продукция, связанная с образованием, наукой и культурой, лекарства.

Владельцам розничных и онлайн-магазинов, работающих со ставкой НДС 18%, придется обновить онлайн-кассы. С 1 января 2019 года с 00:00 кассовая техника должна отбивать чеки уже с новой ставкой НДС — 20% или 20/120.

Вырастут фиксированные платежи ИП за себя в 2019 году

Фиксированный платеж в ПФР в 2019 году для ИП с доходом до 300 000 руб. составит 29 354 руб. за расчетный период.

Если доходы более 300 000 руб., то платежи ИП за себя в ПФР составят 29 354 руб. плюс 1% с дохода, превышающего лимит.

Бизнес, учет и отчетность для предпринимателей на УСН и ЕНВД без участия бухгалтера

Максимальный размер взносов на пенсионное страхование в 2019 году составит 234 832 руб., так как размер страховых взносов за расчетный период не может превышать восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование.

Размер страховых взносов на ФФОМС в 2019 году составит 6 884 руб.

В 2019 году некоторым ИП придется сдавать декларацию о воздействии на окружающую среду

1 января 2019 года вступает в силу Приказ Минприроды РФ от 11.10.2018 № 509, который утверждает форму декларации о воздействии на окружающую среду. Приказ также прописывает формат и порядок заполнения новой декларации. Документ нужно будет сдавать всем ИП и организациям, которые осуществляют хозяйственную или иную деятельность на объектах II категории.

Таким образом, требование затронет ИП и юрлиц, которые осуществляют деятельность, оказывающую умеренное негативное воздействие на окружающую среду. К ней относится деятельность по производству кожи и изделий из кожи с использованием оборудования для дубления, крашения, выделки шкур и кож, а также деятельность по производству таких пищевых продуктов, как мясо и мясопродукты, растительные и животные масла и жиры, продукции из картофеля, фруктов и овощей и др. (полный список приводится в Постановлении Правительства РФ от 28.09.2015 № 1029).

Сроки представления новой декларации — один раз в семь лет (при этом не должны меняться технологические процессы основных производств, качественные и количественные характеристики выбросов, сбросов загрязняющих веществ и стационарных источников). Декларацию придется сдавать повторно, если эти показатели изменятся в течение семи лет.

Величина МРОТ с 1 января 2019 года составит 11 280 руб. и таким образом сравняется с величиной прожиточного минимума трудоспособного населения в целом по России за второй квартал 2018 года. По отношению к установленному с 1 мая 2018 года (11 163 руб.) МРОТ повысится на 117 руб.

Законопроект № 473887-7 предлагает внести изменения в п. 6 ст. 5.27 КоАП, предусматривающие усиление административной ответственности должностных лиц за невыплату или неполную выплату в установленный срок заработной платы, других выплат, осуществляемых в рамках трудовых отношений, либо установление заработной платы в размере менее размера, предусмотренного трудовым законодательством. За совершение этих правонарушений исключается предупреждение как мера административного наказания.

Автоматический и безошибочный расчет налогов и взносов с зарплат сотрудников

ИП предоставят больше времени на рассмотрение заявления работника о смене зарплатного банка

Если раньше у ИП было в распоряжении всего 5 дней, чтобы внести изменения и перечислить зарплату на новый счет сотрудника, то в 2019 у ИП будет более двух недель — 15 дней. С проектом федерального закона, который вносит изменения в ч. 3 ст. 136 Трудового кодекса, можно ознакомиться здесь.

Мораторий на надзорные проверки продлится еще два года

31 декабря 2018 года должен был закончиться трехлетний мораторий на плановые проверки по большинству видов государственного контроля в отношении малых компаний. Он действовал с 1 января 2016 года. В октябре президент предложил продлить мораторий на 2019 и 2020 годы.

Сотрудникам с тремя и более детьми в возрасте до 12 лет нужно предоставлять отпуск в удобное для них время

Новое требование к работодателям установил Федеральный закон от 11.10.2018 № 360-ФЗ. Это закон вступил в силу за несколько месяцев до 2019 года.

Минэкономразвития представило проект приказа, который устанавливает коэффициенты-дефляторы на 2019 год. Коэффициент-дефлятор — ежегодно устанавливаемый на календарный год коэффициент, который учитывает изменение потребительских цен в предшествующем периоде (ст. 11 НК РФ).

Минэкономразвития определило коэффициенты-дефляторы на 2019 год для:

- УСН — 1,518

- ПСН — 1,518

- ЕНВД — 1,915

- торгового сбора — 1,317

- налога на имущество физлиц — 1,518

- НДФЛ — 1,729

Их нужно будет учитывать при расчете налогов в следующем году.

Работодателей обязали давать сотрудникам освобождение на диспансеризацию

Федеральный закон от 03.10.2018 № 353-ФЗ дает возможность работникам с 1 января 2019 года обговаривать с работодателем день, который они смогут потратить на прохождение диспансеризации. Обычным работникам будет предоставляться 1 день раз в 3 года, а работникам предпенсионного возраста — 2 рабочих дня каждый год.

Выходной будет предоставляться на основании письменного заявления.

Это изменение закреплено Федеральным законом от 27.11.2017 № 335-ФЗ. При некоторых условиях можно получить освобождение от уплаты НДС.

Так, согласно абз. 2 п. 1 ст. 145 Налогового кодекса ИП на ЕСХН имеют право на освобождение от исполнения обязанностей налогоплательщика НДС, при условии, что они переходят на уплату ЕСХН и реализуют право, предусмотренное абз. 2, в одном и том же календарном году, либо при условии, что за предшествующий налоговый период по ЕСХН сумма дохода, полученного от реализации товаров (работ, услуг) при осуществлении видов предпринимательской деятельности, в отношении которых применяется эта система налогообложения, без учета налога не превысила в совокупности: 100 млн руб. за 2018 год, 90 млн руб. за 2019 год, 80 млн руб. за 2020 год, 70 млн руб. за 2021 год, 60 млн руб. за 2022 год и последующие годы.

Для использования права на освобождение от исполнения обязанностей плательщика НДС нужно представить письменное уведомление в налоговый орган по месту своего учета не позднее 20-го числа месяца, начиная с которого используется право на освобождение (пп. «б» п. 1 ст. 2 Федерального закона от 27.11.2017 № 335-ФЗ).

Фиксированные взносы ИП на 2019 и 2020 годы уже известны. Закон опубликован.

Обновление статьи от 23.08.2018. Добавил еще подробные видео по теме статьи на 2019 год + сделал простой онлайн-калькулятор. Советую посмотреть видео ниже, в них все очень подробно рассказываю.И, кстати, все суммы по страховым взносам теперь явно указаны в статье 430 Налогового Кодекса РФ.

Добрый день, уважаемые ИП!

Удивительно, но факт. Я специально придержал эту информацию по фиксированным взносам ИП на 2019 и 2020 годы, пока соответствующий закон не опубликуют. Но вот, закон одобрили, а значит, можно написать на блоге.

Да, я уже давно не пишу про всевозможные законопроекты-однодневки, которые забываются через пару дней.

Так вот. Федеральный закон от 27.11.2017 № 335-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» уже принят и опубликован:

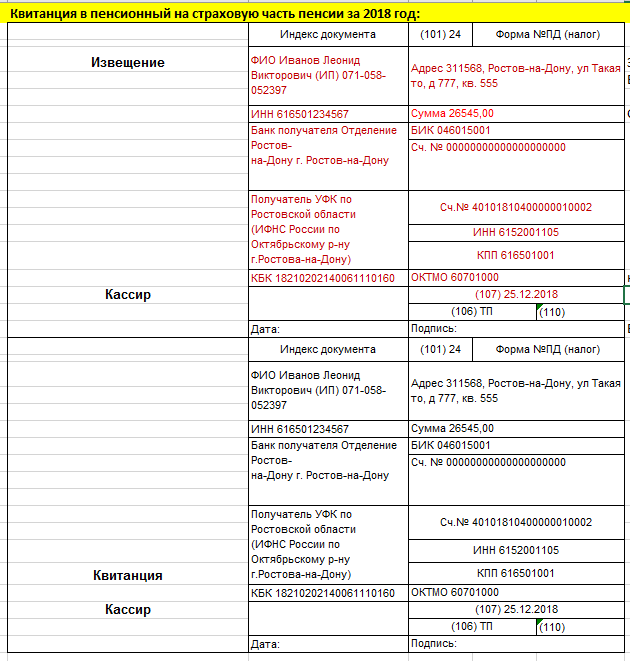

Страховые взносы на обязательное пенсионное страхование в размере, который определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

- в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2018 года, 29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года;

- в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2018 года (29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года) плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

- При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта;

2) страховые взносы на обязательное медицинское страхование в фиксированном размере 5 840 рублей за расчетный период 2018 года, 6 884 рублей за расчетный период 2019 года и 8 426 рублей за расчетный период 2020 года.» ;

Таким образом, имеем следующие значения на 2019 и 2020 год:

- Взносы в ПФР за себя (на пенсионное страхование): 29354 руб.

- Взносы в ФФОМС за себя (на медицинское страхование): 6884 руб.

- Итого за 2019 год = 36238 рублей

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

- Максимальный взнос на пенсионное страхование при доходе более, чем 300 тыс. рублей в год, составит 29354*8=234832 руб.

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

Как платить 1% в 2019 году, если доход превысит 300 000 рублей?

И снова я предпочел записать небольшое видео, чем портянку текста =)

Как быстро посчитать в зависимости от даты открытия ИП и от суммы годового дохода?

- Взносы в ПФР за себя (на пенсионное страхование): 32448 руб.

- Взносы в ФФОМС за себя (на медицинское страхование): 8426 руб.

- Итого за 2020 год = 40874 руб.

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

- Максимальный взнос на пенсионное страхование при доходе более, чем 300 тыс. рублей в год, составит 32448*8=259584 руб.

Как видите, они будут повышаться. Но знаете, что скажу? Все может измениться еще много раз. На моем блоге хватает примеров принятых и одобренных законов, которые впоследствии не раз менялись или дополнялись. За три предстоящих года очень многое может измениться. Так что, следите за новостями =)

Тем не менее, данный закон есть, и он уже опубликован (см. ссылку в начале этой статьи).

Про 2018 год писал отдельную статью:

Также у меня уже готов калькулятор взносов ИП “за себя” на 2018 год: https://dmitry-robionek.ru/kalkuljator-vznosov-ip-2018

С уважением, Дмитрий.

И Вы будете первыми узнавать о новых законах и важных изменениях:

Готово подробное пошаговое руководство по открытию ИП в 2019 году. Эта электронная книга предназначена прежде всего для новичков, которые хотят открыть ИП и работать на себя.

Она так и называется:

“Как открыть ИП в 2019 году? Пошаговая Инструкция для начинающих”

Из этой инструкции Вы узнаете:

- Как правильно оформить документы на открытие ИП?

- Выбираем коды ОКВЭД для ИП

- Выбираем систему налогообложения для ИП (краткий обзор)

- Отвечу на множество сопутствующих вопросов

- Какие органы надзора нужно уведомить после открытия ИП?

- Все примеры приведены на 2019 год

- И многое другое!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2019 год:

“Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2019 году?”

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2019 году?

- Примеры по расчетам налогов и страховых взносов “за себя”

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Уважаемые читатели, готова новая электронная книга для ИП на 2019 год:

“ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2019 году?”

Это электронная книга для ИП на УСН 6% без сотрудников, у которых НЕТ дохода в 2019 году. Написана на основе многочисленных вопросов от ИП, которые имеют нулевой доход, и не знают как, куда и сколько платить налогов и страховых взносов.

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку “Подписаться”, Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Минфин и Силуанов предложили отложить обязательный ввод касс для ИП до 2020: будет ли третья волна в 2019?

По данным официальной статистики двухгодовалой давности 21,9 % экономики России — это бизнес, относящийся к малому и среднему предпринимательству. По мировым меркам это объективно мало, страны с развитой экономикой могут похвастаться показателями в 50–60 %. Политика государства не может быть нацелена на подавление коммерческой инициативы граждан, ведь это и дополнительные дотации в бюджет, и замещение государственной функции в аспекте трудоустройства населения, и развитие здоровой конкурентной среды, и инвестиционная привлекательность страны в целом.

В этом контексте особенно пристальное внимание уделяется переходу ИП на работу с онлайн-кассами — кассовая реформа рассматривается как сдерживающий фактор в развитии такого бизнеса. Рассмотрим, действительно ли предложение Минфина отложить обязательный ввод касс для ИП до 2020 года вступит в силу и будет ли третья волна в 2019?

Мы тщательно изучили этот вопрос и пришли к выводу — отсрочки в 2019 для ИП не будет!

А вот очереди за онлайн-кассами вполне реальны к 01.07.2019.

Почему Минфин предложил отложить обязательный ввод онлайн-касс для ИП без сотрудников на год и насколько это реально

Позиция Министерства финансов по вопросу продления отсрочки внедрения онлайн-касс для индивидуальных предпринимателей без наемных сотрудников анонсирована 20.02.2019. В период до 01.07.2019 Федеральной налоговой службе предстоит перевести на новый режим работы около 3 000 000 ИП практически одномоментно. Такая нагрузка для ФНС названа экстремальной, поскольку с момента вступления в законную силу поправок к 54-ФЗ (а это 2016 год) новую технику освоили суммарно 2,3 млн налогоплательщиков, то есть меньше, чем планируется за первое полугодие 2019.

Опасения вызывает тот факт, что такой стихийный рост пользователей может привести к сбоям на финальном этапе перехода — если обработка поступающей информации не сможет обеспечиваться имеющимися мощностями, обмен данными просто остановится. Последствия такой катастрофы можно только предполагать.

На волне беспокойств Министерство финансов вынесло на рассмотрение предложение о пролонгации отсрочки перехода на новую контрольно-кассовую технику ИП, не привлекающих наемного труда. Такую инициативу озвучил министр финансов Антон Силуанов 20.02.2019 на итоговом заседании коллегии по результатам работы ФНС-2018.

В качестве дополнительного аргумента в пользу продления преференций было сказано и о возможности смены статуса ИП на статус лица, к которому может применяться налог на профессиональный доход. Именно в связи с таким моментом «самоопределения» и связан дополнительный довод в пользу приостановки дальнейшей плановой реализации 54-ФЗ.

Минфин предложил продлить отсрочку введения обязательной кассовой техники: комментарии премьер-министра Силуанова

По словам Антона Силуанова, Минфин предложил отложить обязательный ввод онлайн-касс для ИП без сотрудников на 2020 год в том числе, в связи с введением нового спецрежима для самозанятых граждан. Именно через год эксперимент по налогообложению новой категории предпринимателей начнет применяться по всей территории страны. И только тогда можно будет оценить реальное количество ИП и самозанятых лиц, которым контрольно-кассовая техника не нужна вообще. К слову сказать, на данный момент пилотный проект проводится в столичном регионе, Калуге и области и в Республике Татарстан.

Продление отсрочки ввода касс для ИП до 2020 года рассматривается как параллельный бонус для тех предпринимателей, кто готов сменить статус на самозанятого, но пока не решается.

Продления отсрочки ввода касс для ИП до 2020 не будет — анализ причин смены статуса предпринимателей

К самозанятым первоначально относят тех граждан, которые по каким-то причинам не хотят учреждать ИП. В этом вопросе государство проявляет гибкость и предлагает такие условия легализации деятельности, которые приемлемы им. Но вместе с этим вводится и ряд ограничений. В первую очередь, право не предоставлять налоговой отчетности меняется на запрет использования наемного труда. Если исходить только из этого тезиса, то отсрочка перехода на ККТ объяснима — часть ИП могли бы прекратить свою деятельность и стать плательщиками налога на профессиональный доход.

Однако существуют менее очевидные, но более серьезные основания утверждать, что этой отсрочке не быть.

Во-первых, самозанятому предпринимателю придется выбрать один из трех видов разрешенной деятельности: репетиторские услуги, помощь по хозяйству и работа няни (сиделки) при детях, стариках и др. Да, указанный список может быть расширен местными властями, но он все равно не охватит всех тех отраслей бизнеса, которые допустимы при открытии ИП.

Во-вторых, лимит выручки за год у самозанятого не может превышать 2,4 млн. То есть, даже если в выбранном регионе сделано исключение для того вида деятельности, в котором работает ИП, следующий запрет — это рентабельность.

Третье и, пожалуй, самое очевидное — сменив статус с ИП на самозанятого, предприниматель неизбежно теряет клиентов. Дело в том, что даже более-менее крупные компании предпочтут сотрудничать с ИП, а не с физлицом. И помимо безопасности и договорных обязательств, тут основное место занимает выгода — перечисление вознаграждения физлицу иначе индексируется и плата за проведение транзакции сведет на нет все выгоды от отсутствия необходимости налогооблагаться как ИП.

Также стоит понимать, что глава Минфина Силуанов только выступил с инициативой о рассмотрении предложений.

Речи о том, что отсрочка будет продлена, не велось и весь этот ажиотаж раздут СМИ.

Объективно, введение налога на профессиональную деятельность не может и не должно мешать завершению кассовой реформы. По сути, это звенья одной цепи и цель у этих двух инициатив одна — выведение бизнеса из тени.

По словам главы Минфина, с 01.01.2019 в пилотных регионах успешно зарегистрировались как самозанятые 30 000 человек. При этом, если взять статистику 2018 года, то за четыре квартала было закрыто только немногим более 9 000 ИП, а тенденции 2019 более позитивны и количество ликвидированных ИП станет меньше. Поэтому можно утверждать, что регистрация физлиц является первичной, а не связана с массовым закрытием индивидуального предпринимательства. Вывод очевиден — введение налога на профессиональный доход не может приостановить смены кассовой дисциплины и ждать отсрочки по этой причине, по меньшей мере, наивно.

Еще один важный момент. Как говорилось в начале статьи, ФНС опасается не выдержать шквала новых налогоплательщиков. Это также не вполне убедительно — обработкой фискальной информации, ее проверкой и хранением занимаются ОФД. Серверы операторов фискальных данных рассчитаны на хранение миллиардов чеков в течение 5 установленных лет и такие дата-центры предоставляют ФНС беспрепятственный доступ к фискальной информации (то есть не сама налоговая хранит данные). По состоянию на 26.12.2018 в РФ функционирует 20 операторов фискальных данных, каждый из которых располагает такими дата-хранилищами информации — 3 миллиона новых пользователей останутся просто незамеченными в этой информационной бездне. Причина возможной неготовности ФНС тоже оказывается несостоятельной, и это еще один повод своевременно перейти на онлайн-кассу, чтобы не останавливать торговлю и не делать всего в последний момент.

И наконец — предыдущая отсрочка была связана, в том числе, с дефицитом ФН, о чем в мае 2017 не говорил только ленивый. Но примечательно не это, а то, что указанная недоработка была устранена в июле того же 2017 и на сегодня никаких проблем с приобретением фискальных накопителей нет.

Но, как мы говорили в начале нашей статьи, до 01.07.2019 Федеральной налоговой службе предстоит перевести на новый режим работы около 3 000 000 ИП практически одномоментно. Это внушительная цифра. И мы не знаем сколько онлайн-касс сейчас находится в свободной продаже.

Единственное, о чем стоит помнить — это цена, и чем ближе момент перехода ИП на онлайн-кассы, тем дороже стоит оборудование.

Налоги ИП в 2019 году: изменения, новые законы и другие новости!

Добрый день, уважаемые ИП!

Как обычно, начал собирать изменения по налогам и взносам для ИП на 2019 год в единой, сводной статье. Надеюсь, она Вам тоже пригодится.

Для каждого изменения или нововведения будет дан краткий анонс и ссылка на соответствующую статью, в которой я более подробно все рассказываю. Также рекомендую посмотреть видео, в которых наглядно все показываю и популярно поясняю. Не поленитесь, выделите время, так как в своих видео я расширенно отвечаю на множество популярных вопросов ИП.

Обращаю Ваше внимание, что эта статья будет обновляться по мере поступления новой информации. Если у вас есть чем ее дополнить, то пишите в комментариях ниже.

Разумеется, самым главным событием года будет заключительный этап по массовому переходу на онлайн-кассы, который состоится 1 июля 2019 года. Планировалось, что это случится 1 июля 2018 года, но затем дали отсрочку для ряда категорий ИП до 1 июля 2019 года.

Чтобы не загромождать сводную статью, настойчиво рекомендую прочитать следующие статьи по ККТ. Они снимут большинство Ваших вопросов по онлайн-кассам:

3 июля 2018 года были внесены поправки в 54-ФЗ насчет применения онлайн-касс

Обязательно прочтите мою обзорную статью:

Также рекомендую посмотреть два видео, в которых очень подробно рассказываю о том, кто получит отсрочку до 1 июля 2019 года:

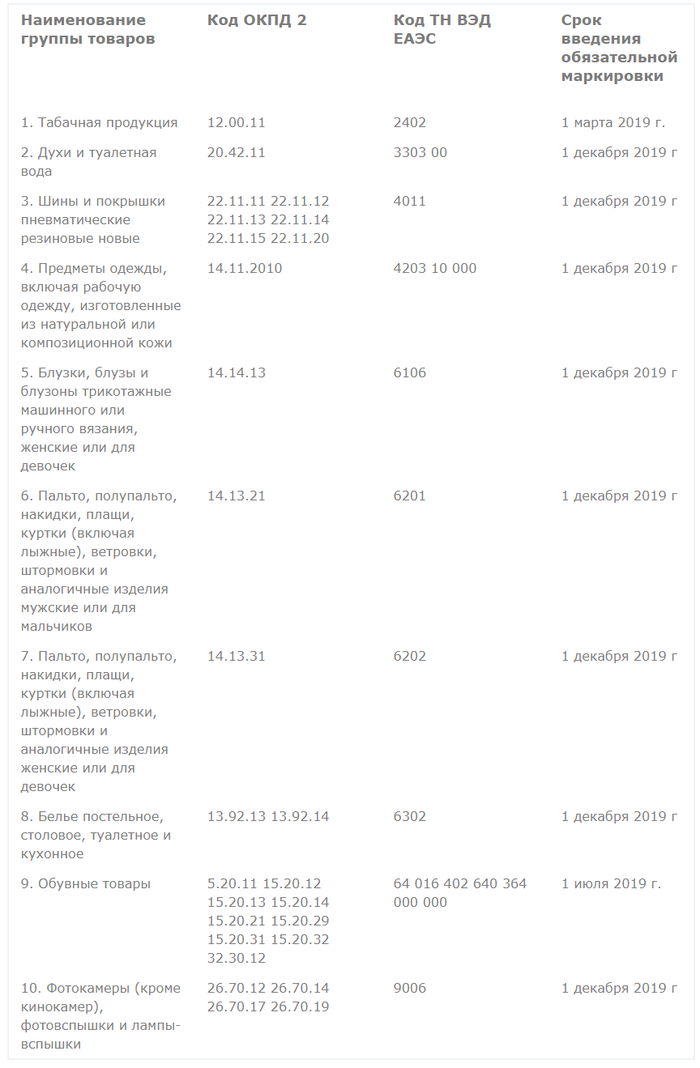

С 1 января 2019 года может появиться новый обязательный реквизит “код товара” для чеков онлайн-касс

Обратите особое внимание на это ожидаемое изменение, так как МинФин предлагает ввести новый реквизит для кассовых чеков, который придется указывать для товаров, подлежащих обязательной маркировке.

Но, обратите внимание, что в этом же проекте Минфина предлагается для товаров, которые НЕ подлежат обязательной маркировке, указывать код товарной позиции согласно товарной номенклатуры Евразийского Экономического Союза.

Массовый переход онлайн-касс на новый формат фискальных документов ФФД 1.05

Если ваша онлайн-касса НЕ поддерживает ФФД 1.05, то она будет автоматически снята с учета в ФНС налоговиками после 1 января 2019 года.

Как это сделать?

Или посмотрите видеоинструкцию:

У меня уже готов калькулятор НДС с учетом повышения до 20%. Он находится вот здесь: https://dmitry-robionek.ru/kalkuljator-nds

Также обратите внимание, что придется перепрошшивать кассы для того, чтобы в кассовом чеке была возможность отображать ставку НДС = 20%

Если кратко, то ФНС постепенно переходит на электронный документооборот. И уже с 29 апреля 2018 года при регистрации ИП документы будут отправлять на электронную почту предпринимателя. А бумажные документы по регистрации ИП будут выдавать только по заявлению.

Госпошлину при регистрации ИП в электронном виде отменят с 1 января 2019 года

То есть, при подаче документов на регистрацию ИП или ООО в электронном виде, платить госпошлину не нужно. Но следует помнить, что цифровая подпись физлица все равно потребуется, а она тоже стоит денег (примерно 1000-1500 рублей).

Приказ МинТруда от 24.08.2018 г. № 550н подписан и опубликован.

Размер взносов, как ни странно, давно известен и прямо указан в статье 430 Налогового Кодекса РФ:

- Взносы в ПФР за себя (на пенсионное страхование): 29354 руб.

- Взносы в ФФОМС за себя (на медицинское страхование): 6884 руб.

- Итого за 2019 год = 36238 рублей

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

- Максимальный взнос на пенсионное страхование при доходе более, чем 300 тыс. рублей в год, составит 29354*8=234832 руб.

Более подробно читайте в отдельной статье:

Идет подготовка по отмене отчетности для ИП на УСН. Планируют отменить сдачу налоговой декларации по УСН, а также хотят автоматически формировать расчет налога по УСН для ИП на упрощенке.

Но есть одно условие — необходимо применять онлайн-кассу. Также обратите внимание, что речь пока идет только об отмене отчетности по УСН. Все другие отчеты сдавать придется. Как и проводить самостоятельные расчеты по другим налогам и взносам. Так-что расслабляться рано =)

Советую прочитать по этой теме и посмотреть видео:

Продление надзорных каникул еще на два года (на 2019 и 2020 год)

Еще в марте этого года писал, что планируют продлить надзорные каникулы, так как согласно действующему закону № 814738-6 «О внесении изменений в Федеральный закон «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля».), мораторий на неналоговые проверки был введен с 1 января 2016 года и по 31 декабря 2018 года.

Но история получила продолжение спустя полгода

Оказывается, МинЭкономРазвития уже подготовило законопроект о продлении надзорных каникул еще на два года (на 2019 и 2020 годы)

Небольшое обновление к видео в конце 2018 г. Надзорные каникулы продлили еще на 2 года. На 2019 и 2020 годы, но, как обычно, есть некоторые нюансы. Подробнее про это изменение читайте здесь: https://dmitry-robionek.ru/zakon/nadzornyye-kanikuly-2019-2020.html

Похоже, ЕНВД опять повысится, так как ожидается изменение коэффициента-дефлятора К1. Напомню, он уже повышался на 2018 год до значения 1,868, а теперь предложено новое значения в размере 1,915.

Уже писал про новую форму декларации по ЕНВД несколько раз. Недавно ее, наконец, официально утвердили приказом ФНС от 26.06.2018 № ММВ-7-3/414@:

Применять новую декларацию по ЕНВД нужно начиная с отчетности за четвертый квартал 2018 года.

Начиная с 2019 года расширится список товаров, которые подлежат обязательной маркировке

Обратите особое внимание на это изменение, о котором писал в отдельной статье:

И Вы будете первыми узнавать о новых законах и важных изменениях:

Готово подробное пошаговое руководство по открытию ИП в 2019 году. Эта электронная книга предназначена прежде всего для новичков, которые хотят открыть ИП и работать на себя.

Она так и называется:

“Как открыть ИП в 2019 году? Пошаговая Инструкция для начинающих”

Из этой инструкции Вы узнаете:

- Как правильно оформить документы на открытие ИП?

- Выбираем коды ОКВЭД для ИП

- Выбираем систему налогообложения для ИП (краткий обзор)

- Отвечу на множество сопутствующих вопросов

- Какие органы надзора нужно уведомить после открытия ИП?

- Все примеры приведены на 2019 год

- И многое другое!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2019 год:

“Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2019 году?”

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2019 году?

- Примеры по расчетам налогов и страховых взносов “за себя”

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Уважаемые читатели, готова новая электронная книга для ИП на 2019 год:

“ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2019 году?”

Это электронная книга для ИП на УСН 6% без сотрудников, у которых НЕТ дохода в 2019 году. Написана на основе многочисленных вопросов от ИП, которые имеют нулевой доход, и не знают как, куда и сколько платить налогов и страховых взносов.

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку “Подписаться”, Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.