Сегодня предлагаем вашему вниманию статью на тему: "считаем доходность инвестиций по фишеру зачем инвестору макроэкономика". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

У некоторых читателей возник вопрос о том, как считать средне-годовую реальную доходность?

Решение довольно простое, но не всегда очевидное, особенно, в российской действительности.

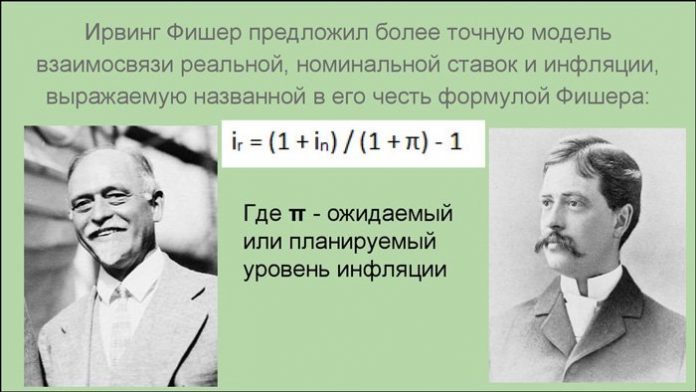

Для расчета реальной доходности используется формула Фишера: Др=(1+Дн)/(1+И) – 1

где, Дн – номинальная доходность, И – инфляция, Др – реальная доходность

Упрощенную формулу Фишера в виде Др = Дн – И можно применять лишь в случаях маленьких значений Дн и И. Маленькими можно назвать значения в 1-5%. Для значений в 10% и выше упрощенная формула Фишера применяться не может, т.к. ведет к большим погрешностям.

Например,

Номинальная доходность за год Дн=6%

Инфляция за этот же период И=3%

Согласно формуле Фишера реальная доходность равна Др=2,91%, а с помощью упрощенной формулы Фишера равна Др=3,0%. Погрешность равна примерно 3%. Терпимо.

Теперь допустим, что:

Номинальная доходность за год Дн=15%

Инфляция за этот же период И=11%

Согласно формуле Фишера реальная доходность равна Др=3,6%, а с помощью упрощенной формулы Фишера получаем Др=4,0%. Погрешность в этом случае равна 11%. Это уже много.

Применим формулу Фишера для нескольких периодов.

1 год:

Х 0 – начальная стоимость актива

Х 1 – конечная стоимость актива

И 1 – инфляция в первом году

Др 1 – реальная доходность в первом году

Таким образом, стоимость актива (номинальная, т.е. наблюдаемая нами) равна:

В конце второго года стоимость актива равна:

(1+И 1 )*(1+И 2 )*…*(1+И N )=(1+И срг ) N – формула средне-годовой инфляции за период (геометрическая средняя)

(1+Др 1 )*(1+Др 2 )*…*(1+Др N )=(1+Др срг ) N – формула средне-годовой реальной доходности за период (геометрическая средняя)

Таким образом, средне-годовая реальная доходность за период вычисляется по формуле:

Вычислять среднегодовую доходность по формуле: Др срг = Дн срг – И срг при больших значениях инфляции нельзя, т.к. очень велика погрешность.

Решение. Используя формулу И. Фишера, можно получить формулу нахождения реальной нормы доходности

Используя формулу И. Фишера, можно получить формулу нахождения реальной нормы доходности

Пример

Какой реальный уровень доходности обеспечит себе инвестор, если прогнозируемый уровень инфляции – 12% в год, а объявленная доходность 16%?

Таким образом, при определении интегральных показателей эффективности инвестиционного проекта в качестве нормы дисконта может использоваться как номинальная, так и реальная норма дисконта. Выбор зависит от характера денежного потока. Если денежный поток представлен в базовых и дефлированных ценах, то следует использовать реальную норму дисконта. Если денежный поток представлен в прогнозном уровне цен, то следует использовать номинальную норму дисконта.

4.5. Анализ финансового состояния предприятия –

участника проекта

Необходимость анализа финансового состояния в инвестиционном проектировании возникает при оформлении кредитной заявки в банк. Предприятие-заемщик должно подтвердить свое платежеспособное состояние. Кроме того, оценка эффективности инвестиционного проекта должна быть дополнена расчетами по влиянию реализации проекта на основные финансовые показатели предприятия – участника проекта.

В соответствии с Методикой оценки инвестиционных проектов [19] для решения поставленной задачи используются четыре группы показателей:

1. Коэффициенты ликвидности, которые характеризуют способность предприятия погашать свои краткосрочные обязательства:

– коэффициент текущей ликвидности;

– коэффициент быстрой ликвидности;

– коэффициент абсолютной ликвидности.

Методика расчета коэффициентов ликвидности детально изложена в разделе 3.5 учебника.

2. Показатели платежеспособности и финансовой устойчивости, используемые для оценки способности предприятия выполнять свои долгосрочные обязательства:

– коэффициент соотношения заемных и собственных средств;

– коэффициент долгосрочного привлечения заемных средств;

– коэффициент покрытия долгосрочных обязательств.

Методика расчета коэффициента соотношения заемных и собственных средств приведена в разделе 3.6 учебника.

Коэффициент долгосрочного привлечения заемных средств (

где

– собственный капитал.

– собственный капитал.

Коэффициент покрытия долгосрочных обязательств (

где ПЧ – прибыль чистая; А – амортизация; DСК – прирост собственного капитала в течение года; DЗС – прирост заемных средств в течение года; К – сумма осуществленных в отчетном году инвестиций; ПДО – платежи по долгосрочным обязательствам (погашение займов и выплата процентов по ним).

3. Коэффициенты оборачиваемости, применяются для оценки эффективности операционной деятельности:

– коэффициент оборачиваемости капитала;

– коэффициент оборачиваемости собственного капитала;

– коэффициент оборачиваемости запасов;

– коэффициент оборачиваемости дебиторской задолженности;

– средний срок оборота кредиторской задолженности.

Методика расчета коэффициентов оборачиваемости детально изложена в разделе 3.9 учебника.

4. Показатели рентабельности,применяются для оценки текущей прибыльности предприятия – участника проекта:

– рентабельность продаж по прибыли до налогообложения и по чистой прибыли;

– рентабельность активов (капитала) по прибыли до налогообложения и по чистой прибыли;

– рентабельность собственного капитала.

Методика расчета показателей рентабельности детально изложена в разделе 3.8 учебника.

Указанный перечень показателей может быть дополнен по требованию отдельных участников проекта и финансовых структур.

Показатели анализируются в динамике и сопоставляются с показателями аналогичных предприятий.

Методика более полного анализа финансового состояния предприятия приведена в 3 разделе данного учебника.

185.244.173.14 © studopedia.ru Не является автором материалов, которые размещены. Но предоставляет возможность бесплатного использования. Есть нарушение авторского права? Напишите нам | Обратная связь.

Отключите adBlock!

и обновите страницу (F5)

очень нужно

Как правильно считать реальную доходность с учетом инфляции?

Чтобы хоть как-то сохранить покупательную способность своих денег, люди их вкладывают в различные финансовые инструменты: чаще всего это депозиты, валюта, недвижимость. Более продвинутые используют, акции, ПИФы, облигации, драгметаллы. С одной стороны сумма вложений растет, с другой происходит их обесценивание из-за инфляции. Если из номинальной ставки доходности вычесть ставку инфляции, получится реальная доходность. Она может быть положительной или отрицательной. Если доходность положительная, ваши вложения приумножились в реальном выражении, то есть вы можете купить больше яблок, если отрицательная — обесценились.

Большинство инвесторов считают реальную доходность по простой формуле:

Но данный способ неточен. Приведу пример: возьмем 200 рублей и положим их на депозит на 15 лет со ставкой 12% годовых. Инфляция за этот период 7% в год. Если считать реальную доходность по простой формуле, то получится 12-7=5%. Проверим этот результат, посчитав на пальцах.

За 15 лет при ставке 12% годовых 200 рублей превратятся в 200*(1+0,12)^15=1094,71. Цены за это время вырастут в (1+0,07)^15=2,76 раз. Чтобы посчитать реальную доходность в рублях делим сумму на депозите на коэффициент инфляции 1094,71/2,76=396,63. Теперь, чтобы перевести реальную доходность в проценты считаем (396,63/200)^1/15 -1 *100% = 4,67%. Это отличается от 5%, то есть проверка показывает, что расчет реальной доходности «простым» способом не точен.

Чтобы правильно рассчитать реальную доходность, нужно применять формулу:

Real Rate of Return — реальная доходность

nominal rate — номинальная ставка доходности

inflation rate — инфляция

Проверяем:

(1+0,12)/(1+0,07)-1 * 100%=4,67% Сходится, значит формула верная.

Еще одна формула, которая дает тот же результат, выглядит так:

ФОРМУЛА ФИШЕРА. Перевод номинальной ставки в реальную и наоборот.

В процессе оценки необходимо учитывать, что номинальные и реальные (то есть, включающие и не включающие инфляционный компонент) безрисковые ставки.

Номинальная ставка процента– это рыночная процентная ставка без учета инфляции, отражающая текущую оценку денежных активов.

Реальная ставка процента – это рыночная процентная ставка с учетом инфляции

При пересчете номинальной ставки в реальную и наоборот, целесообразно использовать формулу американского экономиста Фишера, выведенную им еще в 30-е годы:

Rн = Rр + Jинф + Rр * Jинф

Rр = (Rн – Jинф) / (1+ Jинф)

где: Rн – номинальная ставка;

Rр – реальная ставка;

Jинф – годовые темпы прироста инфляции.

Важно отметить, что при использовании номинальных потоков доходов коэффициент капитализации (и ее составные части) должны быть рассчитаны в номинальном выражении, а при реальных потоках доходов – реальном. Для преобразования номинальных потоков доходов в реальные нужно номинальную величину разделить на соответствующий индекс цен, то есть выраженное в процентах отношение уровня цен за тот год, в котором возникнут денежные потоки к уровню цен базового периода.

Объект недвижимости, сданный на условиях чистой аренды, будет приносить по 1000 долл. ежегодно в течение 2-х лет. Индекс цен в текущем периоде равен 140% и ожидается, что в следующем году он составит 156,7%, а через год 178,5%. Для преобразования номинальных величин в реальные, их необходимо выразить в ценах базисного года. Построим базисный индекс цен для каждого из трех лет. Индексы цен текущего года равны 140/140 = 1, для прогнозного периода: первый год – 156,7/140 = 1,119; второй год – 178,5/140 = 1,275.

Таким образом, реальная величина номинальной 1000 долл., которая будет получена в первом прогнозном году, равна 1000 долл./1,119 = 893,65 долл., во 2-м году (1000 долл./1,275) = 784,31 долл.).

Таким образом, в результате инфляционной корректировки происходит приведение ретроспективной информации, используемой в оценке, к сопоставимому виду, а также учет инфляционного роста цен при составлении прогнозов денежных потоков.

Общая идея – между ожидаемой инфляцией и процентной ставкой (доходностью долгосрочных облигаций) существует долгосрочная связь.

Содержание – повышение ожидаемой инфляции вызывает примерно такое же повышение процентной ставки и наоборот.

Уравнение Фишера – формула для количественной оценки связи между ожидаемой инфляцией и процентной ставкой.

Если номинальная процентная ставка N равна 10, ожидаемая инфляция I равна 6, R – реальная ставка процента, то реальная ставка процента равна 4, поскольку R = N – I или N = R + I.

Реальная процентная ставка будет во столько раз отличаться от номинальной, во сколько раз изменяться цены. 1 + R = (1 + N)/(1 + I). Если раскрыть скобки, то в полученном уравнении значение NI при N и I меньше 10% можно считать стремящимся к нулю. В итоге мы и получим упрощенную формулу.

Расчет по точному уравнению при N равном 10 и I равном 6 даст следующее значение R.

1 + R = (1 + N)/(1 + I), 1 + R = (1 + 0,1)/(1 + 0,06), R = 3,77%.

В упрощенном уравнении мы получили 4 процента. Очевидно что граница применение упрощенного уравнение – значение инфляции и номинальной ставки менее 10%.

Билет 4

1.Связь между уровнем рентабельности и авансированным капиталом. Дисконтированный срок окупаемости проекта (на примере).

Доходность и рентабельность – показатели эффективности деятельности организации.

Рентабельность характеризует отношение (уровень) прибыли к авансированному капиталу или его элементам; источникам средств или их элементам; общей величине текущих расходов или их элементам. Показатели рентабельности отражают сумму прибыли, полученную организацией на каждый рубль капитала, активов, доходов, расходов и т.д.

Авансированный капитал – финансы, вложенные в производство для извлечения прибыли, причем не разовой, а регулярной. На эти средства приобретаются материалы, оборудование, здания и многое другое, что необходимо для производственного процесса. Следовательно, это показатель важен для увеличения рентабельности предприятия. Ведь предприниматель, инвестируя финансы, планирует получить больше прибыли и в значительно короткие сроки.

Рентабельность – показатель, который определяет количество прибыли, полученной с каждой единицы вложенных средств. Если предприятие конкурентоспособно и эффективно функционирует, значит, показатель будет расти.

На процесс роста компании оказывает большое влияние оборот авансированного капитала. Увеличение скорости приводит к сокращению производственного цикла и ускорению получения прибыли.

Увеличение скорости оборота авансированного капитала приводит к сокращению производственного цикла и ускорению получения прибыли.

Чтобы ускорить оборот, необходимо выполнить следующие процессы:

· Закупать сырье только высокого качества.

· Оптимизировать работу логистического отдела.

· Регулярно стимулировать реализацию товара различными способами.

· Внедрять в производство инновации, направленные на сокращение производственного процесса.

Теперь от теории перейдем к практике и посмотрим, как рассчитать рентабельность авансированного капитала.

Как рассчитать рентабельность

Для расчетов применятся следующая формула рентабельности авансированного капитала:

Р ав. к. = (Пр/ав. к.) х 100%, где:

Р ав. к. – рентабельность авансируемого капитала;

Пр – чистая прибыль фирмы;

ав. к. – авансированный капитал.

Данный показатель рассчитывается как для определения общего финансового состояния предприятия, так и для инвестора для создания пакета информации, на основании которой он принимает решение о сотрудничестве.

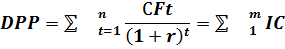

Дисконтированный период окупаемости (Discounted payback period, DPP) является одним из наиболее распространенных и понятных показателей оценки эффективности инвестиционного проекта.

Дисконтирование, по сути, характеризует изменение покупательной способности денег, то есть их стоимости, с течением времени. На его основе производят сопоставление текущих цен и цен будущих лет.

Рассматривая механизм формирования показателя периода окупаемости, следует обратить внимание на ряд его особенностей, снижающих потенциал его использования в системе оценки эффективности инвестиционных проектов.

Дисконтированный срок окупаемости инвестиции (Discounted Payback Period, DPP или DPВP) – это момент времени, когда современная ценность доходов, получаемых при реализации проекта, сравняется с объемом инвестиционных затрат.

Для расчета данного показателя используется формула:

Где,

СFt-годовые доходы

При использовании критерия DPP (и PP) при оценке инвестиционных проектов решения могут приниматься исходя из следующих условий:

– проект принимается, если окупаемость имеет место;

– проект принимается только в том случае, если срок окупаемости не превышает установленного для конкретной компании предельного срока.

Преимущества DPP:

– учет стоимости денег во времени;

– учет факта неравноценности денежных потоков, возникающих в различные моменты времени.

Недостатки DPP::

– в отличие от показателя NPV, он не обладает свойством аддитивности.

– не учитывает последующих притоков денежных средств, а потому может служить неверным критерием привлекательности проекта.

В общем случае определение периода окупаемости носит вспомогательный характер относительно чистой текущей стоимости проекта или внутренней нормы рентабельности.

Коэффициент дисконтирования или барьерная ставка это показатель, используемый для приведения величины денежного потока в n-периоде оценки эффективности инвестиционного проекта, другими словами ставка дисконтирования это процентная ставка, используемая для перерасчета будущих потоков доходов в единую величину текущей стоимости.

Рассматривая механизм формирования показателя периода окупаемости, следует обратить внимание на ряд его особенностей, снижающих потенциал его использования в системе оценки эффективности инвестиционных проектов.

Первой особенностью показателя периода окупаемости является то, что он не учитывает те суммы чистого денежного потока, которые формируются после периода окупаемости инвестиционных затрат:

График формирования чистого денежного потока по реальному инвестиционному проекту в течение его полного жизненного цикла

Так, по инвестиционным проектам с длительным сроком эксплуатации после периода их окупаемости может быть получена гораздо большая сумма чистого денежного потока, чем по инвестиционным проектам с коротким сроком эксплуатации (при аналогичном и даже более быстром периоде окупаемости последних).

Второй особенностью показателя периода окупаемости, снижающей его оценочный потенциал, является то, что на его формирование существенно влияет (при прочих равных условиях) период времени между началом проектного цикла и началом фазы эксплуатации проекта. Чем большим является этот период, тем соответственно выше и размер показателя периода окупаемости проекта.

Третьей особенностью периода окупаемости, определяющей механизм его формирования, является значительный диапазон его колебания под влиянием изменения уровня принимаемой дисконтной ставки. Чем выше уровень дисконтной ставки, принятый в расчете настоящей стоимости исходных показателей периода окупаемости. тем в большей степени возрастает его значение и наоборот. Он может быть использован как один из вспомогательных показателей на стадии отбора инвестиционных проектов в инвестиционную программу предприятия (в этом случае инвестиционные проекты с более высоким периодом окупаемости при равенстве других показателей оценки будут предприятием отвергаться).

Дисконтированный срок окупаемости разумно понимать как тот срок, в расчете на который вложение средств в рассматриваемый проект даст ту же сумму денежных потоков, приведенных по фактору времени (дисконтированных) к настоящему моменту, которую за этот же срок можно было бы получить с альтернативного доступного для покупки инвестиционного актива.

Для инвестиционного планирования и выбора антикризисных инвестиционных проектов показатель дисконтированного срока окупаемости проекта практически важен в первую очередь тем, что он указывает на тот горизонт времени в бизнес-плане инвестиционного проекта, в пределах которого план-прогноз денежных потоков по проекту должен быть особенно надежным.

Механическое удерживание земляных масс: Механическое удерживание земляных масс на склоне обеспечивают контрфорсными сооружениями различных конструкций.

Организация стока поверхностных вод: Наибольшее количество влаги на земном шаре испаряется с поверхности морей и океанов (88‰).

Поперечные профили набережных и береговой полосы: На городских территориях берегоукрепление проектируют с учетом технических и экономических требований, но особое значение придают эстетическим.

Начнём сразу с формулировки гипотезы Фишера (эффекта Фишера), которая гласит, что номинальная процентная ставка зависит от двух величин: от реальной процентной ставки и от темпа инфляции. Зависимость эта имеет следующий вид:

i=r+π, где

i – номинальная процентная ставка;

r – реальная процентная ставка;

π – уровень инфляции в стране.

Данная формула получила своё название по имени американского экономиста Ирвинга Фишера внёсшего значительный вклад в теорию денег.

Таким образом, согласно формуле Фишера, номинальная процентная ставка (являющаяся по своей сути ни чем иным как ценой на кредит) также как и цена на любой потребительский товар или услугу, подлежит коррекции через уровень инфляции.

Формула Фишера позволяет оценить реальную прибыльность инвестиций. Так, например, инвестор, вкладывающий деньги в банк под 12% годовых имеет разный реальный доход при различных значениях уровней инфляции. Если инфляция в течение года будет составлять 6%, то реальный процент полученный инвестором будет:

Если же предположить, что уровень инфляции за год достигнет значения в 12%, то эффективность инвестиций при данной номинальной процентной ставке сведётся к нулю:

Выше приведена формула в упрощённом её виде. Полный её вариант имеет следующий вид:

Как видите, полная формула отличается от приближенной наличием произведения rπ. Простая математика показывает нам, что при уменьшении значений r и π, их сумма уменьшается не так стремительно как их произведение. Следовательно, при π и r стремящихся к нулю, произведением rπ можно пренебречь.

Смотрите сами, при значениях π и r равных 10% их сумма составит 0,1+0,1=0,2=20%, а их произведение: 0,1х0,1=0,01=10%. А при значениях π и r равных 1%, их сумма будет равна 0,01+0,01=0,02=2%, а произведение всего: 0,01х0,01=0,0001=0,01%. То есть, чем меньше значения π и r, тем более точные результаты даёт приближенная формула Фишера.

Понравилась статья? Сохраните ссылку на неё у себя в соцсетях:

Потребительские расходы и инвестиции в ВВП страны Д на конец года соотносятся как 4 : 1,

государственные закупки составляют 12 млрд. евро,

чистый экспорт – 3 млрд. евро.

Объем ВВП на начало года составлял 60 млрд. евро.

Темпы роста ВВП равны 4%.

Определите объем инвестиций на конец года.

Найдём валовой внутренний продукт на конец года:

ВВПк = Тр × ВВПн = 1,04 × 60 = 62,4 млрд. евро.

В то же время валовой внутренний продукт на конец года можно рассчитать как сумму расходов всех макроэкономических агентов, которая включает: потребительские расходы (consumption spending – C), валовые частные внутренние инвестиции (gross private domestic investment – Igross), государственные закупки товаров и услуг (government spending – G), и чистый экспорт (net export – NX):

ВВПк = С + I + G+ NX

По условию задания

I = ВВПк – (C + G+ NX) = ВВПк – (4 × I + G + NX)

Начнём сразу с формулировки гипотезы Фишера (эффекта Фишера), которая гласит, что номинальная процентная ставка зависит от двух величин: от реальной процентной ставки и от темпа инфляции. Зависимость эта имеет следующий вид:

i=r+π, где

i – номинальная процентная ставка;

r – реальная процентная ставка;

π – уровень инфляции в стране.

Данная формула получила своё название по имени американского экономиста Ирвинга Фишера внёсшего значительный вклад в теорию денег.

Таким образом, согласно формуле Фишера, номинальная процентная ставка (являющаяся по своей сути ни чем иным как ценой на кредит) также как и цена на любой потребительский товар или услугу, подлежит коррекции через уровень инфляции.

Формула Фишера позволяет оценить реальную прибыльность инвестиций. Так, например, инвестор, вкладывающий деньги в банк под 12% годовых имеет разный реальный доход при различных значениях уровней инфляции. Если инфляция в течение года будет составлять 6%, то реальный процент полученный инвестором будет:

Если же предположить, что уровень инфляции за год достигнет значения в 12%, то эффективность инвестиций при данной номинальной процентной ставке сведётся к нулю:

Выше приведена формула в упрощённом её виде. Полный её вариант имеет следующий вид:

Как видите, полная формула отличается от приближенной наличием произведения rπ. Простая математика показывает нам, что при уменьшении значений r и π, их сумма уменьшается не так стремительно как их произведение. Следовательно, при π и r стремящихся к нулю, произведением rπ можно пренебречь.

Смотрите сами, при значениях π и r равных 10% их сумма составит 0,1+0,1=0,2=20%, а их произведение: 0,1х0,1=0,01=10%. А при значениях π и r равных 1%, их сумма будет равна 0,01+0,01=0,02=2%, а произведение всего: 0,01х0,01=0,0001=0,01%. То есть, чем меньше значения π и r, тем более точные результаты даёт приближенная формула Фишера.

Понравилась статья? Сохраните ссылку на неё у себя в соцсетях:

Кейнсианский подход к инвестициям. Теории И. Фишера и Дж. Хиршлейфера

В традиционном понимании инвестиции – это поток расходов, направленный на изменение запасов капитала. Однако «нередко ради упрощения моделей исследователи отказываются от различий между запасом капитала и потоком инвестиций, вводя нереалистичное с практической точки зрения предположение о том, что весь капитал изнашивается в течение одного периода. В таком случае теория капитала совпадает с теорией инвестиций. Желанный (на какую-то дату) запас капитала и желанный объем инвестиций в таких моделях – одно и то же»[59]. На основе этого различия можно выделить два основных подхода к теории инвестиций, сложившихся в экономической мысли. Первый называют «концепцией Хайека», которую он впервые представил в работе 1941 года «Чистая теория капитала». Концепцию Хайека отождествляют с «неоклассическим подходом». Он предполагает, что компании определяют сначала оптимальный объем основного капитала, а затем оптимальную траекторию инвестиций, которая должна вывести компанию к оптимальному объему основного капитала за какой-то период. Теория Хайека основана на том предположении, что фирмы не могут осуществить инвестиции немедленно из возрастающих средних и предельных издержек расширения производственных мощностей.

Пусть r является ставкой процента, отражающей стоимость инвестированного капитала. Тогда при инвестировании в период 1 суммы, равной I1, мы должны в следующем периоде вернуть сумму, равную (1+r)I1 при том что Y2=f(I1), p – цена единицы продукции. В этой модели весь объем инвестированного капитала потребляется за один год и капитальные издержки совпадают, таким образом, с текущими. Отсюда задача максимизации:

Условие первого порядка при достижении точки экстремума выражается:

где f’ – первая производная функции f. Величину pf’–1 Фишер назвал «предельной нормой отдачи сверх издержек», а Кейнс – «предельной эффективностью капитала». Из уравнения (25) видно, что оптимальный объем инвестиций зависит от стоимости капитала r или I=I(r). Из выпуклости производственной функции следует, что dI/dr t ) –I=0, (31)

где t – индекс периода, n – число периодов, которое служит актив, Ct– чистый денежный поток, который производит актив в период t, I– инвестиции в актив, осуществленные в период 0. В таком случае ρ = IRR по определению.

Согласно определению Кейнса, в (модифицированном) уравнении (31) дисконтированная сумма денежных потоков приравнивается к цене предложения имущества. Обратить внимание на то, что в приведенном определении под ценой предложения Кейнс понимал не рыночную стоимость имущества, а его восстановительную стоимость. Иными словами, при определении равновесного объема инвестиций Кейнс исходит из того, что инвестиции в актив осуществляются по восстановительной стоимости. Он также не отвергал критерия, основанного на приведенной стоимости (инвестиции осуществляются, когда приведенная стоимость будущих доходов от актива превышает его восстановительную стоимость).

Из уравнения (31) очевидно, что IRR тем больше, чем больше чистые денежные потоки, порожденные инвестициями (Ct), и чем меньше восстановительная стоимость капитального имущества (I).Таким образом, поскольку проект будет принят, если IRR превысит некую приемлемую для инвестора величину, которая является его субъективной оценкой стоимости капитала, данное решение зависит от стоимости капитального имущества.

Для России, где отечественное станкостроение и другие отрасли, производящие капитальное имущество, так и не восстановились после периода реформа 1990-х гг., и инвесторы должны ввозить большую часть оборудования из-за рубежа, на инвестиционные решения существенное влияние оказывают ряд других факторов. Среди них: а) цены мирового рынка на оборудование и другие элементы основного капитала; б) курс рубля; в) размер таможенных пошлин на ввоз капитального имущества; г) мировые процентные ставки; д) субъективные оценки стоимости капитала российскими инвесторами.

Поэтому из кейнсианской концепции следует, что объем инвестиций в основной капитал в России определяется высокой субъективной оценкой стоимости капитала и относительно низкими процентными ставками за рубежом при постоянно укрепляющемся рубле.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.