Сегодня предлагаем вашему вниманию статью на тему: "платежное поручение по ндс в 2019-2020 году". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

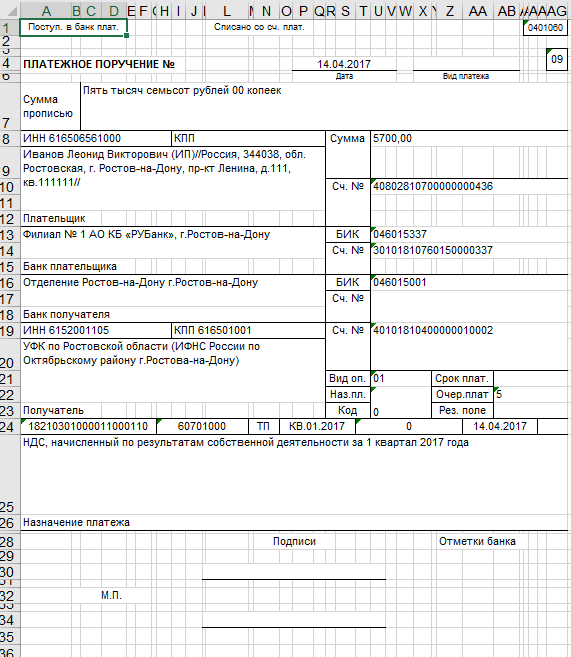

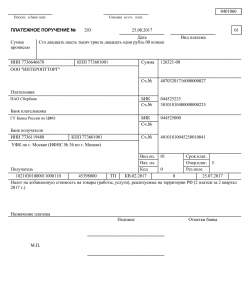

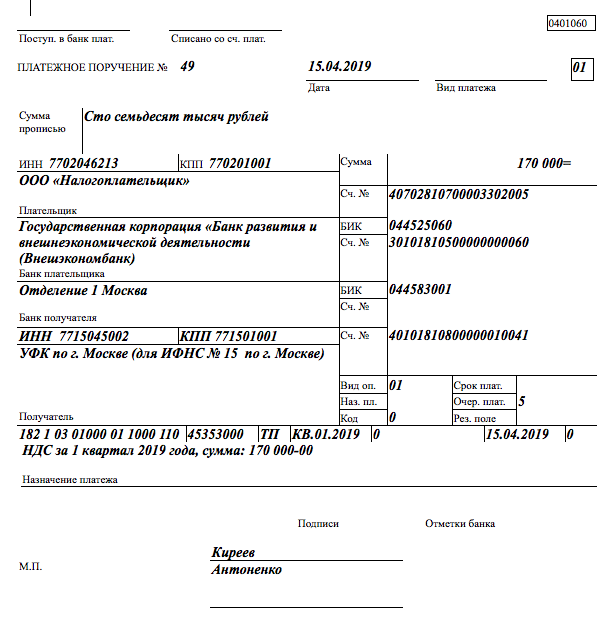

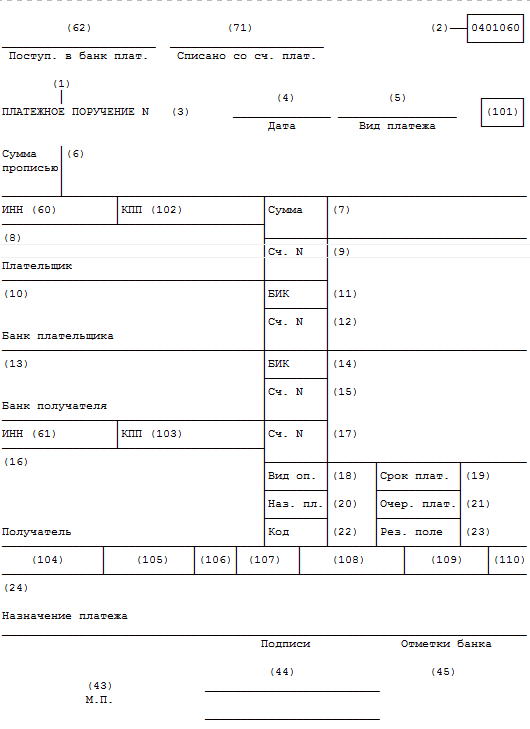

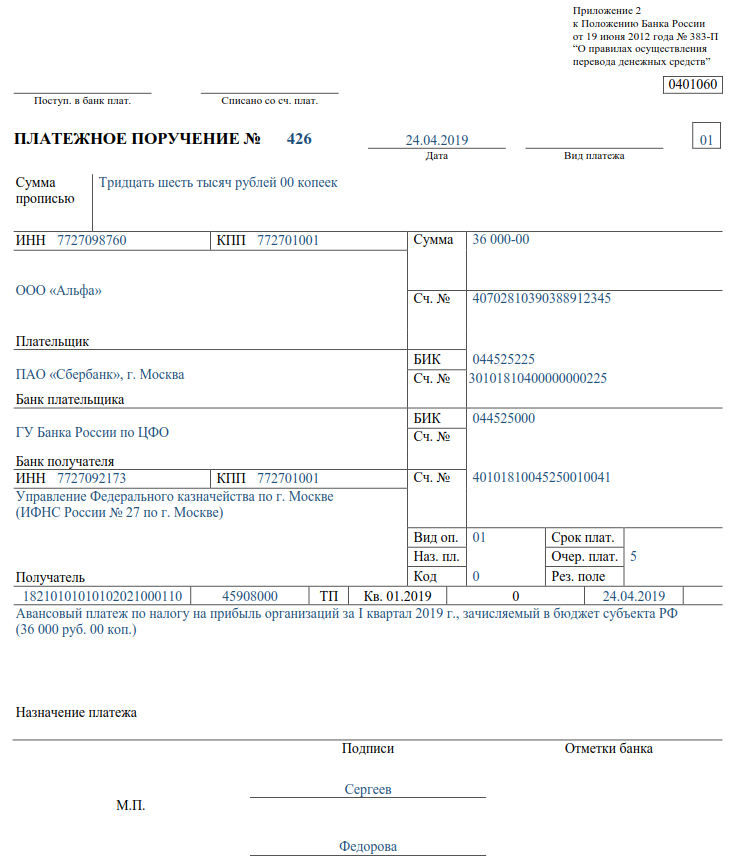

Налогоплательщики и налоговые агенты по НДС платят НДС за истекший квартал равными долями не позднее 25-го числа каждого из 3 месяцев следующего квартала (п. 1 ст. 174 НК РФ). Приведем образец платежного поручения по НДС в 2019 году.

НК РФ предусматривает, какие ошибки в платежном поручении на уплату налогов, в т.ч. НДС, являются опасными. Это значит, что перечисленный НДС по платежкам с такими ошибками не будет считаться уплаченным, а обязанность налогоплательщика или агента по уплате налога останется неисполненной.

К таким ошибкам относятся неверное указание:

- номера счета Федерального казначейства;

- наименования банка получателя.

Указанные реквизиты можно уточнить в своей налоговой инспекции, а можно обратиться к сервису «Адрес и платежные реквизиты Вашей инспекции» на сайте ФНС nalog.ru.

Чтобы не пришлось уточнять платеж в связи с неверным указанием прочих реквизитов, необходимо обратить внимание на правильное заполнение отдельных полей платежки по НДС. В этом помогут Правила, утв. Приказом Минфина России от 12.11.2013 № 107н, Положение, утв. Банком России 19.06.2012 № 383-П.

Приведем реквизиты платежки, заполняемые при уплате НДС:

Платежное поручение по НДС в 2019 году: образец заполнения

Ошибка в платежке по НДС приведет к тому, что перечисленный налог попадет в состав невыясненных платежей. В результате его оплату не засчитают и организации начислят пеню. В этой статье вы найдете Образец заполнения платежного поручения в 2019 году в различных ситуациях.

При перечислении НДС в бюджет нужно использовать стандартные типовые бланки платежных поручений. Использовать какие либо другие формы нельзя. Банк их не примет. Форма платежки есть в приложении 3 к Положению, утвержденному Банком России 19.06.2012 № 383-П. В этом же документе есть и подробный порядок заполнения любого поля платежного поручения. В том числе и по НДС.

В программе БухСофт вы можете оперативно сформировать платежку по НДС онлайн. В ней будут указаны все актуальные данные и заполнены нужные поля. Программа сама заполнит КБК, код и очередность налогового платежа. Попробуйте бесплатно:

Вышеупомянутый порядок оформления платежек по НДС касается как налогоплательщиков, так и налоговых агентов. Кроме того, они должны применяться и при перечислении налога на таможне при ввозе товаров на территорию России.

Заполняя платежное поручение по НДС в 2019 году в поле 3 впишите его номер. Здесь используется та нумерация исходящих платежных поручений, которая используется вашей организацией. Максимальный размер номера – 6 цифр. Для даты платежки предназначено поле 4. Если вы оформляете бумажный вариант платежки по НДС, то дату указывают цифрами. Например, 05.10.2019.

Платежное поручение по НДС должно содержать статус вашей организации. Его вписывают в графу 101. Статус обозначают 2 цифрами.

Код статуса плательщика в платежном поручении по НДС (таблица)

Действующий сегодня образец платежного поручения утвержден ЦБ РФ в приложении № 2 к Положению от 19.06.2012 г. № 383-П (ред. от 05.07.2017). Порядок оформления платежек на перечисление средств в рамках текущих налоговых расчетов с бюджетом зафиксирован в приказе Минфина от 12.11.2013 г. № 107н.

Банк России планирует с 2019 года внести изменения в структуру платежного поручения. Соответствующий проект нормативного акта находится сейчас на стадии проведения антикоррупционной экспертизы. В образец платежного поручения 2019 будет введен дополнительный реквизит – признак наличия предусмотренных договоренностями сторон условий денежного перевода. Его надо будет отражать в резервном поле «23». По новым правилам, если банк принимает платежное поручение, образец заполнения которого един для всех субъектов хозяйствования, он должен будет проверить достаточность ресурсов для осуществления перевода средств.

Обязательные поля платежного поручения в 2019 году (образец платежек смотрите далее):

дата и номер платежного поручения;

идентификация вида платежа;

обозначение статуса налогоплательщика в поле «101» (налоговые агенты – код 02, налогоплательщики юрлица – код 01, налогоплательщик ИП – код 09);

сумма платежа прописью и цифрами;

вводятся основные реквизиты плательщика, по которым он может быть идентифицирован (ИНН, КПП, наименование, комплекс банковских реквизитов – БИК, номера расчетного и коррсчета);

реквизиты получателя денег, вводимые по аналогии с набором информации для плательщика;

коды, отражающие вид операции, очередность проплаты;

информация о сути и цели платежа;

Образец платежного поручения НДС в 2019 году и по другим видам налоговых платежей требует внесения кода КБК (поле «104»). Это требование характерно только для случаев проведения расчетов с бюджетом (по налогам, страхвзносам и т.д.). Указать надо и код ОКТМО (поле «105»), налоговый период (поле «107»).

Обязательно проставляется код основания платежа (поле «106»). Например, образец платежного поручения – пени по налогу, уплачиваемые по требованию ИФНС, будет иметь обозначение ТР, что означает уплату долга по требованию фискального органа. Текущие платежи обозначаются буквенным сочетанием ТП, оплата задолженности – ЗД.

Когда платятся налоги и страховые взносы, образец платежного поручения должен содержать актуальный КБК, по которому будет идентифицироваться получатель средств, тип страховой системы (пенсионная, медицинская или социальная). В назначении платежа обязательно надо указать, какие взносы перечисляются, с доходов за какой период они рассчитаны.

Коды бюджетной классификации на 2019 год обновлены – измененные шифры представлены в приказе Минфина от 08.06.2018 г. № 132н. Основные КБК, применяемые в 2019 году, вы найдете в нашей статье.

По НДФЛ КБК 2019 (образец платежного поручения приведен ниже) не планируется корректировать. Следует учитывать, что НДФЛ, удержанный по разным основаниям, в бюджет перечисляется на разные коды. КБК будут отличаться, например в следующих ситуациях:

оплата налога работодателем при удержании его из текущих доходов персонала;

при погашении пени;

при перечислении штрафной санкции;

при удержании налога с доходов частного предпринимателя;

налог, который платится физическим лицом в связи с осуществлением сделок купли-продажи.

Найти образец платежного поручения ИП и юридических лиц по разным видам расчетов с бюджетом можно в представленных примерах:

По общему правилу налогоплательщики и налоговые агенты по НДС производят уплату налога за истекший квартал равными долями не позднее 25-го числа каждого из 3 месяцев следующего квартала (п. 1 ст. 174 НК РФ). В нашей консультации приведем образец платежного поручения по НДС в 2018-2019 годах.

Налоговое законодательство предусматривает, какие ошибки в платежном поручении на уплату налогов, в т.ч. НДС, являются критичными. Это значит, что перечисленный НДС по платежкам с такими ошибками не будет считаться уплаченным, а обязанность налогоплательщика или агента по уплате налога останется неисполненной.

К таким ошибкам относятся неверное указание:

- номера счета Федерального казначейства;

- наименования банка получателя.

Указанные реквизиты можно уточнить в своей налоговой инспекции, а можно обратиться к сервису «Адрес и платежные реквизиты Вашей инспекции» на сайте ФНС nalog.ru или воспользоваться Справочником на нашем сайте.

Чтобы не пришлось уточнять платеж в связи с неверным указанием прочих реквизитов, необходимо обратить внимание на правильное заполнение отдельных полей платежки по НДС. В этом помогут Правила, утв. Приказом Минфина России от 12.11.2013 № 107н, Положение, утв. Банком России 19.06.2012 № 383-П .

Приведем реквизиты платежки, заполняемые при уплате НДС:

Какую ставку НДС указывать в платежном поручении при окончательном расчете?

Когда Вы задаёте вопрос, не забывайте, пожалуйста, о правилах форума. Напомню: мы стремимся создать на нашем форуме доброжелательную атмосферу. Поэтому у нас принято здороваться, или говорить “спасибо”, или “пожалуйста”. Уважительное отношение к форумчанам, экспертам и модераторам – требование правил форума.

Пожалуйста, не создавайте новую тему с таким же вопросом. На Ваш вопрос Вам ответят здесь, в этой теме.

Nataly S, прежде чем предлагать прочесть какую-то статью, прочитайте её сами! Там нет ответа на мой вопрос!

Юлия Радская, давайте Вы не будете создавать спам на странице моего вопроса. Лучше бы людям помогали в их вопросах!

Добрый день!

Окончательный расчет будет по ставке 20%.

2018год

Дт 60 Кт 51 -100000р

Дт 68 Кт 76 – 15254,24р (18%) – этой проводки может и не быть, если Вы не возмещали НДС с аванса.

2019год

Дт 41(10) Кт 60 166666,67р

Дт 19 Кт 60 – 33333,33р (20%)

Дт 76 Кт 68 – 15254,24р (18%) – этой проводки может и не быть, если Вы не возмещали НДС с аванса.

Дт 68 Кт 19 -33333,33р (20%)

Цитата (Бесячий бухучет): Nataly S, прежде чем предлагать прочесть какую-то статью, прочитайте её сами! Там нет ответа на мой вопрос!

Юлия Радская, давайте Вы не будете создавать спам на странице моего вопроса. Лучше бы людям помогали в их вопросах!

Не надо грубить тем, кто пытается Вам помочь. На нашем форуме это не принято. Если Вы будете себя так вести, участники перестанут отвечать на Ваши вопросы. А эксперты не обязаны отвечать тем, кто проявляет неуважение к собеседнику. Это предусмотрено правилами форума.

Также обращаю Ваше внимание, что модераторы не дают консультации, а следят за соблюдением правил форума.

Пожалуйста, не отвечайте на моё сообщение, а примите его к сведению и соблюдайте правила форума.

Чтобы избежать пеней и штрафов, важно правильно заполнить платежное поручение НДС в 2019 году. Образец поможет разобраться в сложных реквизитах платежки и перечислить налог без потерь.

Важный этап в уплате налога – без ошибок заполнить платежку. Как правильно заполнить каждое поле платежного поручения НДС, смотрите в таблице ниже.

Образец платежного поручения по НДС в 2019 году

Как заполнить платежное поручение НДС в 2019 году по строкам

Кто заполняет платежное поручение по НДС в 2019 году

По общему правилу платежные поручения НДС заполняют компании и ИП (ст. 143 НК РФ), которые совершают налогооблагаемые операции. Также плательщиками налога являются лица, которые перемещают товар через таможенную границу.

Обычно НДС платят компании и ИП на общем режиме, когда отгрузили товар (оказали услугу или выполнили работы). Но есть несколько исключений.

Не надо платить НДС на общем режиме, если:

- компания продает товар (оказывает услуги, выполняет работы), перечисленные в статье 149 НК РФ. Например, продает лекарства, оказывает медицинские услуги и т. д.

- у компании или ИП есть освобождение от налога по статье 145 НК РФ.

Обязанность перечислить налог в бюджет возникает, когда организация совершает налогооблагаемые операции:

- продает товары, оказывает услуги или выполняет работы, облагаемые НДС;

- безвозмездно передает товары, оказывает работы или услуги. Налоговая база по НДС в данном случае – рыночная стоимость товаров или услуг;

- передает на территории нашей страны товары (работы, услуги) для собственных нужд. Эти операции облагаются НДС, если расходы на них компания не учла при расчете налога на прибыль;

- выполняет для собственных нужд строительно-монтажные работы;

- импортирует товар.

Чтобы не платить НДС, выручка за три предыдущие месяца (без учета налога), должна быть не больше 2 млн рублей (ст. 145 НК РФ). Исключение только у продавцов подакцизных товаров – они не могут использовать такое право.

Чтобы получить освобождение от уплаты налога, надо подать в инспекцию уведомление по форме из приказа МНС от 04.07.02 № БГ-3-03/342. К документу надо приложить выписки из бухгалтерского баланса (для организаций), книги продаж, книги учета доходов и расходов и хозяйственных операций (представляют индивидуальные предприниматели).

На практике компании редко пользуются такой возможностью. Если они не хотят платить НДС, то переходят на специальные режимы: упрощенку, вмененку, патент.

Налоговый период по НДС – квартал (ст. 163 НК РФ). По окончании этого периода надо рассчитать общую сумму налога и платить ее равными долями в течение трех следующих месяцев. Срок – не позднее 25-го числа.

Когда должна производиться уплата НДС в 2019 году? Сроки, регламентированные Налоговым Кодексом, остались неизменными, но фактические даты уплаты могут сдвигаться, в зависимости от выходных или праздников. В данной статье вы найдете информацию о том, как производится уплата НДС в 2019 году и в какие сроки.

Не забывайте об ответственности, которая ждет налогоплательщиков за нарушение сроков перечисления НДС. Скачайте таблицу сроков уплаты НДС в нашей статье и используйте как памятку.

По общему правилу уплата НДС производится следующим образом:

- Налогоплательщик высчитывает общую сумму НДС за квартал.

- Затем он делит ее на три части и перечисляет каждый месяц, в течение квартала, следующего за отчетным.

Статья 174 НК РФ устанавливает, как производится уплата НДС в 2019 году, сроки уплаты 1/3 квартальной суммы. НДС должен выплачиваться каждый месяц, не позднее 25 числа.

То есть, если предприятие платит НДС за первый квартал года, то суммы налога будут перечисляться в апреле, мае и июне этого же года.

При расчете НДС применяется следующее правило округления: если высчитанная сумма налога не делится на три равные части, то последняя оплата округляется в большую сторону, а первые две в меньшую.

ООО «Лютик» должно заплатить НДС в размере 100 000 рублей. Если поделить эту сумму на три части, то получаем ежемесячный платеж равный 33333,33 рубля. Соответственно первые два месяца перечисления будут составлять 33333 рубля, а платеж третьего месяца составит 33334 рубля.

Обратите внимание! Если конечный срок уплаты НДС приходится на выходной или праздник, то его переносят на следующий рабочий день.

Ниже можно посмотреть сроки уплаты НДС в 2019 году, таблица содержит конкретные даты, с учетом переносов выходных и праздничных дней.

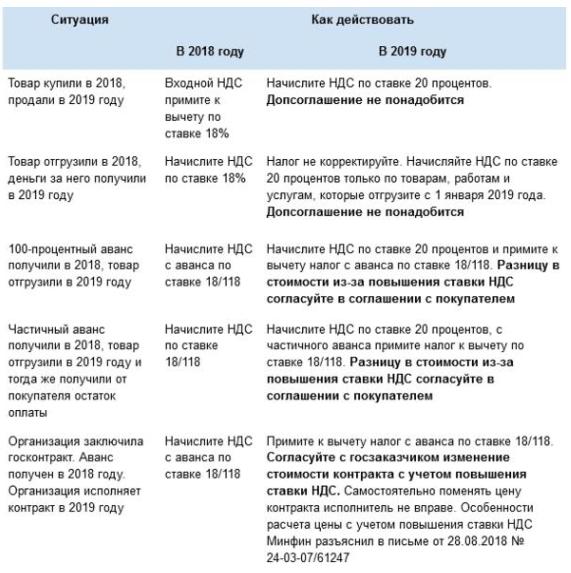

С 1 января 2019 года ставка НДС увеличилась с 18 до 20 процентов. Законодательство не содержит переходных положений, но есть первые разъяснения в письмах Минфина и ФНС. Мы подготовили памятку на переходный период по изменению ставки НДС с 18 на 20 процентов в 2019 году.

Поскольку в законодательстве не содержится положений на переходный период по НДС с 18 до 20 процентов, у многих бухгалтеров возникла масса вопросов. Разъяснения дали Минфин (письмо от 10.09.2018 № 03-07-11/64576, письмо от 07.09.2018 № 03-07-11/64045) и ФНС (Письмо от 23.10.2018г. №СД-4-3/20667@). Мы изучили разъяснения чиновников и подготовили памятку на переходный период по НДС с 2019 года.

Решение для пяти самых распространенных вопросов по переходному НДС мы показали в таблице. Ниже подробнее расскажем, как действовать в этих и других случаях.

Внимание: не забудьте про новые правила для НДС в платежках. Из-за новой ставки оформлять поручения нужно по-особому. Мы подготовили для Вас шпаргалку, как заполнять платежки в переходный период. Также перед отправкой денег контрагенту сравните свое платежное поручение с нашими образцами.

Договор заключили в 2018-м году, товар отгрузили в 2019-м

По всем отгрузкам, начиная с 1 января 2019 года, применяйте ставку НДС 20%. Дата заключения договора значения не имеет, это подтверждают чиновники Минфина и ФНС в своих письмах. Исключение – сделки, не облагаемые НДС или облагаемые по пониженным ставкам 0% или 10%. Для них ставка налога остается без изменений.

Важно проверить условия переходных договоров с поставщиками и покупателями и заключить дополнительные соглашения, если это необходимо. Посмотрите, как указана цена товаров, работ или услуг. Возможны три варианта:

- В договоре цена указана без НДС. В этом случае договор корректировать не требуется, ведь налог добавляется к договорной цене,

- В договоре цена указана с учетом НДС 18%. В этом случае с 1 января 2019 года договорная цена увеличится, и безопаснее заключить дополнительное соглашение с контрагентом. Хотя чиновники ФНС считают, что такой корректировки договора не требуется, ведь изменение цены происходит вследствие изменения закона,

- В договоре нет никаких указаний по поводу НДС, из текста не понятно, включает ли цена НДС или нет. Пленум ВАС (п. 17 Постановления от 30.05.2014 № 33) рекомендует в этом случае смотреть деловую переписку, предшествующую заключению договора. В переписке обычно указывают, включает ли НДС договорная цена. Чтобы избежать разногласий с контрагентами и вопросов налоговиков, рекомендуем заключить допсоглашение с указанием цены и налога.

Повышение НДС в переходный период затрагивает и товарные запасы, оставшиеся с 2018 года. Если компания реализует ранее приобретенные товары в 2019 году, действует ставка 20%. При этом не имеет значения, в каком году товар приобретен, важен только момент реализации. Если он приходится на 2019-й год, то применяется новая увеличенная ставка.

Возникает ситуация, когда «входной» НДС компания принимала к учету по ставке 18%, а при реализации будет начисляться налог по повышенной ставке. Чтобы уменьшить потери, рекомендуем по возможности перенести реализации с 2019 года на декабрь 2018-го. Если ваша компания занимается выполнением работ или оказанием услуг, постарайтесь завершить их и подписать акты выполненных работ или оказанных услуг до конца 2018 года.

Товар поставлен в 2018-м году, оплата произведена в 2019-м

Изменение НДС в переходный период касается только реализаций, начиная с 1 января 2019 года. Если товары, работы или услуги были реализованы в 2018 году, применяется ставка 18%. Даже если оплата по ним поступает уже в 2019 году. В платежном поручении на оплату товаров, работ или услуг, полученных в 2018 году, покупатель должен указать ставку НДС 18%, это не будет нарушением.

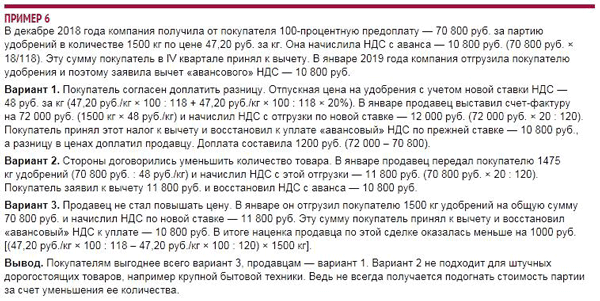

Пример

В декабре 2018 года компания выполнила работы на общую сумму 118 000 руб., в том числе НДС 18 000 руб. Покупатель произвел оплату в январе 2019 года.

В декабре 2018 года исполнитель делает следующие проводки:

Дебет 62 – Кредит 90 субсчет «Выручка»

– 118 000 руб. – подписан акт выполненных работ,

Дебет 90 субсчет «НДС» – Кредит 68 субсчет «НДС»

– 18 000 руб. – начислен НДС к уплате в бюджет.

В январе 2019 года:

Дебет 51 – Кредит 62

– 118 000 руб. – получена оплата от покупателя. В платежном поручении указана ставка НДС 18%. Сумма налога в счете-фактуре исполнителя и платежке покупателя совпадают.

Рекомендуем в начале 2019 года проверять платежные поручения, как свои собственные, так и покупателей. Если контрагент ошибся и указал в назначении платежа уже новую ставку налога, попросите написать письмо об уточнении платежа.

Оплата произведена в 2018-м году, товар поставлен в 2019-м

Если в 2018 году продавец получил полную или частичную оплату, он должен начислить НДС по расчетной ставке 18/118. Реализацию в 2019 году он будет делать уже по ставке 20%. Одновременно с реализацией продавец восстанавливает «авансовый» НДС по меньшей ставке 18/118.

Пример

В ноябре 2018 года компания заключила договор на поставку товаров. Согласно договору покупатель сделал полную предоплату в сумме 118 000 руб., в том числе НДС 18 000 руб. Отгрузка товаров запланирована на февраль 2019 года.

При получении аванса поставщик оформляет счет-фактуру и делает запись в книге продаж. В феврале в счете-фактуре на реализацию НДС указан по ставке 20%. Из-за увеличения налога стоимость товара увеличилась на 2 000 руб. покупатель должен доплатить эту сумму.

Поставщик сделает следующие проводки:

ДЕБЕТ 51 – КРЕДИТ 62 субсчет «Авансы полученные»

– 118 000 руб. – получен аванс от покупателя,

ДЕБЕТ 76 – КРЕДИТ 68 субсчет «Расчеты по НДС»

– 18 000 руб. – начислен НДС с аванса,

ДЕБЕТ 62 «Расчеты по договорам» – КРЕДИТ 90 субсчет «Выручка»

– 120 000 руб. – отгружен товар покупателю,

ДЕБЕТ 90 субсчет «НДС» – Кредит 68 субсчет «Расчеты по НДС»

– 20 000 руб. – начислен НДС с реализации,

ДЕБЕТ 62 субсчет «Авансы полученные» – КРЕДИТ 62 субсчет «Расчеты по договорам»

– 118 000 руб. – зачтен аванс,

ДЕБЕТ 68 субсчет «Расчеты по НДС» – КРЕДИТ 76

– 18 000 руб. – зачтен НДС с аванса.

У покупателя ситуация обратная, но у обоих контрагентов возникают разницы в суммах. Как с ними поступить – решают стороны сделки. Смотрите способы решения.

Рекомендуем по максимуму закрыть авансы до конца 2018 года. Это поможет уменьшить потери от увеличения налога и избежать разногласий с покупателями.

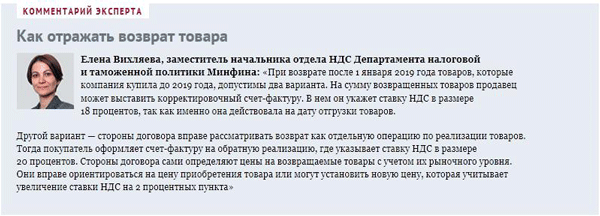

Если в 2019 году покупатель возвращает поставщику товары, приобретенные в предыдущем году, то разрешается составлять корректировочный счет-фактуру. Поскольку товар был приобретено по ставке НДС 18%, то и в корректировочном счете-фактуре налоговики разрешили указывать эту же ставку.

Вместе с тем, стороны сделки могут рассматривать возврат и как обратную реализацию, уже со ставкой 20%. Однако стороны сами определяют цену возвращаемого товара, они могут предусмотреть увеличение налога в цене товаров.

Чтобы избежать разногласий с поставщиками, планируйте закупки более тщательно, внимательно оформляйте заказы, чтобы не пришлось возвращать товары надлежащего качества.

Переходящий НДС с авансов полученных с 2018 на 2019 год

«Чтобы оформить доплату 2 процентов НДС к ранее полученному авансу, продавцу нужно учитывать дату ее поступления. Если он получил доплату в 2018 году, у продавца есть на выбор два варианта. На полученную сумму он может либо выставить “авансовый” счет-фактуру, либо выписать корректировочный к счету-фактуре на первоначальный аванс. В любом случае НДС нужно выделить по ставке 18/118.

При получении доплаты налога в 2019 году, но до отгрузки товаров продавец оформляет корректировочный счет-фактуру к исходному “авансовому”. Заменить его обычным “авансовым” нельзя. Ведь в данном случае разница между первоначальной и итоговой стоимостью товаров — это доплата не цены, а именно налога. Поэтому всю полученную сумму нужно отразить в графе 8 корректировочного счета-фактуры как увеличение НДС и указать новую ставку 20/120»

Платежное поручение по пеням в 2018 – 2019 годах – образец

Мы подготовили для вас видеоинструкцию по заполнению платежки на уплату пеней.

Уплата пеней платежным поручением в 2018-2019 годах

Прежде всего, напомним, что посредством пеней обеспечивается своевременность уплаты обязательных платежей. В то же время пеня — это не санкция, а обеспечительная мера.

Подробнее о пенях по налогам читайте в этой статье.

У платежного поручения на пени есть как сходства с платежкой по основному платежу (в нем ставят тот же статус плательщика, указывают те же реквизиты получателя, того же администратора доходов), так и различия. На последних остановимся подробнее.

Итак, отличие 1-е — КБК (поле 104). Для пеней по налогам всегда есть свой код бюджетной классификации, в 14–17-м разрядах которого указывается код подвида дохода — 2100. С этим кодом связано существенное изменение в заполнении платежных поручений: с 2015 года мы больше не заполняем поле 110 «Тип платежа».

Ранее при уплате пеней в нем проставляли шифр пеней ПЕ. Теперь мы оставляем это поле пустым, а то, что это именно пени, можно понять как раз из КБК.

ВНИМАНИЕ! С 2019 года порядок определения КБК регулирует новый НПА — приказ Минфина от 08.06.2018 № 132н. Приказ от 01.07.2013 № 65н утратил силу. Но на общем порядке присвоения КБК пеням это не отразится.

Основание платежа — 2-я особенность платежки на пени

2-е отличие платежки по пеням — основание платежа (поле 106). По текущим платежам мы ставим здесь ТП. По пеням же возможны следующие варианты:

- Мы самостоятельно посчитали пени и платим их добровольно. В этом случае основание платежа, скорее всего, будет иметь код ЗД, то есть добровольное погашение задолженности по истекшим налоговым, расчетным (отчетным) периодам при отсутствии требования ИФНС, ведь пени мы, как правило, перечисляем не за текущий период, а за прошлые.

- Уплата пеней по требованию ИФНС. В этом случае основание платежа будет иметь вид ТР.

- Перечисление пеней на основании акта проверки. Это основание платежа АП.

В зависимости от того, что послужило основанием для платежа, будет различаться и заполнение этого поля:

- При добровольной уплате пеней (основание ЗД) здесь будет стоять 0, ведь пени не имеют периодичности уплаты, которая присуща текущим платежам. Если вы перечисляете пени за какой-то 1 конкретный период (месяц, квартал), стоит указать его, например, МС.02.2019 — пени за февраль 2019 года.

- При уплате по требованию налоговиков (основание ТР) — срок, указанный в требовании.

- При погашении пеней согласно проверочному акту (основание АП) тоже ставят 0.

Как указать номер и дату документа — основания уплаты пеней

Если вы платите пени самостоятельно, в полях 108 «Номер документа» и 109 «Дата документа» ставьте 0.

Во всех остальных случаях в поле 108 приведите номер документа — основания платежа (например, требования), при этом знак «№» не ставьте.

В поле 109 укажите:

- дату требования ИФНС — для основания платежа ТР;

- дату решения о привлечении (об отказе в привлечении) к налоговой ответственности — для основания АП.

Образец платежного поручения на уплату пеней в 2019 году можно посмотреть и скачать на нашем сайте:

Все указанные выше особенности платежек по пеням сейчас относятся и к уплате пеней по страховым взносам (кроме взносов на травматизм), ставшим с 2017 года платежами в налоговую.

О порядке оформления платежных поручений по страховым взносам узнайте из этого материала.

Однако эти изменения не коснулись взносов на страхование от несчастных случаев, и пени по ним, как и сами эти взносы, платятся по-прежнему в соцстрах. При уплате в ФСС и взносов, и пеней по ним в полях 106 «Основание платежа», 107 «Налоговый период», 108 «Номер документа» и 109 «Дата документа» проставляют 0 (пп. 5, 6 приложения 4 к приказу Минфина России от 12.11.2013 № 107н). А если пени платятся по требованию фонда и по акту проверки, их реквизиты приводятся в назначении платежа.

Платежное поручение на уплату пеней оформляется аналогично платежке на уплату налогов (указывается тот же статус плательщика, те же реквизиты получателя и того же администратора доходов).

Уплата пеней по видам налогов и сборов производится по отдельным КБК, в 14–17-м разрядах 14–17 которых указывается код подвида дохода — 2100. В особом порядке заполняются отдельные поля платежки на перечисление пени («Основание платежа» и «Налоговый период»).

Образец заполнения платежного поручения и подробный разбор правил оформления со ссылками на нормативные акты можно найти в материале «Как заполнить поля платежного поручения». Там же можно:

- посмотреть платежное поручение;

- бланк скачать в формате word;

- образец заполнения подробно изучить.

Эти подсказки помогут при заполнении документа в конкретной ситуации.

В этой статье рассмотрим актуальные изменения: как заполняется сейчас поле 110 в платежном поручении, которое раньше оставалось пустым. Также остановимся на последних новостях в сфере налогового и банковского контроля относительно борьбы со схемами ухода от уплаты налогов. По платежным поручениям, в том числе, осуществляется выявление назначения платежей и правомерности оборота между организациями и физическими лицами. Эта информация отслеживается налоговой инспекцией и служит основанием для проведения проверок.

Подробнее о нововведениях рассказано в материале «В платежку ввели новый реквизит». Здесь кратко расскажем о том, как заполнить платежное поручение, поле 110, с учетом новых требований.

110 поле в платежном поручении 2019 г. играет важную роль. В нем необходимо проставить код выплаты при перечислении денежных средств из бюджета в пользу физлиц. Это новшество введено указанием от 05.07.2018. До этого момента поле оставалось пустым.

Изменения потребовались для того, чтобы банки смогли отследить исполнение требований законодательства о безналичной выплате за счет бюджета только на эмитированные платежные карты «Мир». В настоящее время при осуществлении перевода в пользу физлиц за счет бюджетных средств отправители обязаны фиксировать это в платежном поручении в поле 110.

Как заполняется поле:

- при перечислении средств из бюджета в нужном знакоместе ставится цифра 1;

- при осуществлении обычных операций за счет собственных средств организации заполнять поле 110 необходимости нет.

Заполнение этой части платежки необходимо для проверки наличия у владельца счета карты «Мир». Дальнейшие действия банка зависят от того, есть ли такая карта в наличии или нет. Если ее у владельца нет, банк обязан отразить суммы перечисления на счете по учету сумм невыясненного назначения со всеми вытекающими последствиями.

Кому банк скоро заблокирует счет из-за НДС в платежках? Этот вопрос возник после публикации ЦБ РФ новой инструкции по выявлению сомнительных операций. Разъяснения даны кредитным организациям, причем Центробанк рекомендовал при возникновении обоснованных сомнений осуществлять блокировку счетов.

Особое внимание уделяется учету клиентами НДС. Одним из основных признаков сомнительной операции является поступление на счет лица платежей с НДС в составе в общем размере 70 % от итоговой суммы и последующее перечисление средств с НДС суммарно меньше 30 %. Это может свидетельствовать о реализации схемы по уходу от налогов, ведь организация получила оплату с налогом на добавленную стоимость, а впоследствии перевела те же средства, но уже не выделив НДС. Выявление таких признаков служит сигналом для инициирования контрольных мероприятий. Рекомендация основана на опыте кредитных организаций, когда фирмы-однодневки получали выручку с налогом, а впоследствии просто обналичивали полученные средства.

Для того чтобы благонадежные плательщики налогов не попали под контрольные санкции (а на практике возможны разные ситуации, ведь правила выявления, уплаты, зачета налога на добавленную стоимость сложны в применении), необходимо при возникновении любой спорной или проблемной ситуации предоставлять все подтверждающие документы по запросу банка или по собственной инициативе.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.