Сегодня предлагаем вашему вниманию статью на тему: "отчетность ооо на усн в 2019-2020 году". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

- 1 Отчетность ООО на УСН в 2019 году — таблица со сроками сдачи

- 2 Какая отчетность АНО на УСН в 2019 (таблица и сроки сдачи)

- 3 Сроки сдачи отчетности в 2019 году: календарь бухгалтера, таблица УСН, ИП на упрощенке – rtown.ru

- 4 Какую отчетность предоставлять в росстат ооо на усн

- 5 Отчетность ООО на УСН в 2019 году: таблица и сроки сдачи

Бухгалтерскую отчетность, в зависимости от регламентированных сроков, сдают с учетом переноса с выходных дней. В 2019 году также много праздничных дней, поэтому при попадании срока на один из них сдачу перенесут на первый рабочий день. У бухгалтера будет больше времени для подготовки и отправления отчетов. Рассмотрим принципиальные изменения в сдаче бухгалтерской отчетности на УСН с учетом изменений, вступивших в силу 1 августа 2018 года.

Дата представления по закону в 2019 году

ООО – 1 апреля, ИП – 30 апреля

Налог на имущество

ЕНВД за 4 квартал

НДС за 4 квартал

СЗВ-М за декабрь 2018

25 января – в электронном виде, 21 января – на бумажном носителе

1 апреля – признаки 1 и 3

1 марта – признаки 2 и 4

Расчет по страховым взносам

Сведения о среднесписочной численности

ВАЖНО: За 2018 год утвержден упрощенный порядок предоставления отчетности – сдавать декларацию по УСН не нужно ИП и юридическим лицам, которые весь год использовали онлайн-кассы и налоговой базой являются «Доходы».

Статья 346.23 НК регламентирует иные сроки для предоставления декларации, а именно до 25 числа месяца, следующего за наступлением событий:

- при окончании ведения деятельности на УСН;

- если было утрачено право на применение системы налогообложения.

Налог на имущество

4-ФСС в электронной форме

Сведения о среднесписочной численности

При переводе средств в ФНС нужно обратить внимание на отдельные аспекты:

- При оплате налога на прибыль с выручки КБК 182 105 010 110 110 00110, а с доходов за вычетом расходов 182 105 010 210 110 00110. Если ООО по итогам деятельности получило убыток, НК регламентирует перечислить 1% от всех поступлений на счет.

- Бухгалтерская отчетность при наличии 100 наемных сотрудников или менее включает в себя баланс и отчет о финансовых результатах. Для организаций с прибылью от 800 млн рублей и количеством работников более 100 человек дополнительно к отчету нужно сдавать отчет об изменении капитала, сведения о движении денежных средств, отчет о целевом расходовании денег и пояснения к отчетности в текстовой или табличной форме.

- Садоводческие товарищества (СНТ) относятся в большинстве своем к некоммерческим организациям (НКО) и в состав отчетности включают баланс и отчет о целевом использовании средств. Если НКО ведет предпринимательскую деятельность, она обязана сдать отчет о финансовых результатах.

В Книге отражают все финансовые поступления и траты в табличной форме. При сдаче отчетности по упрощенке ИФНС может попросить предоставить Книгу для проведения проверки на достоверность. Отсутствие Книги учета или наличие ошибок наказывается штрафом от 10 000 рублей.

В данном документе налогоплательщики ведут бухгалтерский и налоговый учет, а сведения, отраженные в нем, являются источником для определения налоговой базы.

- Новый документ каждый календарный год.

- Данные фиксируются накопительным итогом.

- Отражается информация о денежных средствах, поступивших в кассу или на расчетный счет или выданных.

- Заполнять можно ручным или машинописным способом.

- Суммы отражаются в рублях и копейках.

- В конце года Книга учета с электронного носителя переносится на бумажный.

- Бумажный экземпляр должен быть пронумерован, сшит, заверен печатью и подписью руководителя компании или ИП.

- Выявленные ошибки в рукописном варианте зачеркиваются, а рядом пишется верный показатель. С изменениями нужно поставить подпись и расшифровку лица, которое согласовало их отражение в Книге.

В книге учета предусмотрено 4 основных раздела. В первом отражают все сведения о доходах и расходах. Второй описывает расходы на покупку основных средств и нематериальных активов. В третьем – фиксируются суммы убытков предыдущих периодов для уменьшения на их величину доходов нынешнего года. Второй и третий разделы ведут только при объекте «Доходы минус расходы».

ВАЖНО: С 1 января 2018 года внесены изменения в порядок заполнения Книги учета доходов и расходов. Согласно Приказу № 227н от 07.12.2016 г., был добавлен 5 раздел, в котором надо отражать суммы торгового сбора для юридических лиц, работающих на территории г. Москвы и Московской области.

За несвоевременное предоставление отчетности и некорректную информацию в них предусмотрены санкции, которые увеличат расходы собственника бизнеса.

Налогоплательщикам УСН отчетность 2019 придется сдавать не только в адрес Федеральной налоговой службы, но и в другие контролирующие органы. Сроки и бланки отчетных форм устанавливаются в индивидуальном порядке. Однако за просрочку или неверные сведения контролеры выставляют значительные штрафы и административные взыскания. Подробно определим формы и сроки сдачи отчетности УСН в 2019 году.

Большая часть юридических лиц, применяющих упрощенный режим налогообложения, имеют статус ООО — общество с ограниченной ответственностью. Для организаций предусмотрена индивидуальная отчетность ООО на УСН в 2019 году.

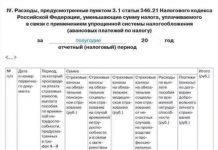

Так, помимо итоговой бухгалтерской отчетности в ФНС и Росстат, предприятие на упрощенке обязано сдавать ежемесячные, квартальные и годовые отчетные формы. Представим все отчеты ООО на УСН в 2019 году, таблица:

Отчетность ООО на УСН в 2019 году — таблица со сроками сдачи

Для ООО на упрощенке предусмотрен свой состав отчетности. Сроки сдачи всей отчетности ООО на УСН в 2019 году смотрите в статье. Также вы можете подготовить все эти отчеты онлайн по ссылке ниже.

Для удобства бухгалтеров мы собрали в сроки отчетности УСН в файле ворд. Скачайте и распечатайте — и все сроки будут у вас под рукой. В календаре мы учли все изменения по срокам и добавили новые формы на 2019 год.

Сроки сдачи отчетности ООО на УСН в 2019 году: годовые и квартальные отчеты, зарплатные отчеты

Программа «Упрощенка 24/7» настроила персональный календарь бухгалтера на 2019 год. Зайдите в программу и проверьте все важные даты по сдаче отчетности, уплаты налогов и выплат работникам.

Упрощенцы, являющиеся юрлицами, освобождаются от налога на прибыль, НДС и налога на имущества (существуют некоторые исключения). Поэтому состав требуемой отчетности несколько урезан. При отсутствии налоговой базы по этим налогам сдавать нулевые декларации необходимости нет.

Состав отчетности для упрощенцев можно условно разделить на обязательные отчеты и те отчеты, которые сдаются только при наличии налоговой базы (например, налог с земли, транспорта, на имущество в виде недвижимости по кадастровой стоимости и т. п.).

В таблице приведен список отчетности за 2018 год в 2019 году, а также за кварталы 2019 годад для ООО на упрощенке.

Какая отчетность АНО на УСН в 2019 (таблица и сроки сдачи)

К автономным некоммерческим организациям относят учреждения, которые основываются на общественных началах и главной целью имеют удовлетворение потребностей в научных, культурных, спортивных сферах и сфере здравоохранения. Такая форма организации часто создается для платных образовательных услуг (школ, детсадов, учебных центров). Ее преимущества заключаются в льготных особенностях налогообложения.

Очень часто учредителями таких организаций (юрлица и физлица) задаются вопросы о возможности и выгодах применения УСН. Особенно такие вопросы возникают часто на базе интереса к отчетности. В рамках данной статьи рассмотрим, какова отчетность АНО на УСН.

Следующие особенности АНО оказывают влияние на формирование отчетности таких компаний:

- нацеленность на достижение социальных задач;

- получение материальной выгоды не является приоритетом;

- деятельность регулируется ГК РФ, НК РФ и отраслевым законодательством;

- могут быть объединения физлиц;

- основой бухгалтерского учета являются целевые поступления АНО, которые в обязательном порядке отражаются в отчетности;

- сдача отчетности установлена по срокам, характерны для юрлиц;

- обязательное содержание в отчетности сведений, касающихся имущества АНО как в денежной, так и в другой форме;

- в качестве доходов в отчетности отражаются поступления от участников, пожертвования добровольного характера, выручка от некоторых видов работ, проценты по акциям и облигациям, прочие;

- для формирования отчетности используют данные по остаткам имущества, полученного путем целевых вложений;

- отчетность составляется с применением документов, оправдывающих операции;

- необходимо иметь подтверждение операции передачи имущества;

- необходимо иметь документы по подтверждению расходов АНО.

Автономные некоммерческие организации (АНО), как и прочие, обязаны вести учет, предоставлять отчетность в органы ежегодно.

По нормам законодательства отчетность по бухгалтерии АНО состоит из:

- баланс. Отличие данного отчета от коммерческих организаций заключается в том, что раздел «Капитал и резервы» заменяется разделом «Целевое финансирование». Образец формы отчетности представлен в приложении к данной статье.

- отчет о целевом использовании средств. Данный отчет содержит информацию: размер используемых финансовых средств, остаток средств на начало и конец периода, сумма поступлений;

- пояснительная записка не является обязательным элементом отчетности. В ней представлена расшифровка более детальных показателей. Форма такой записи может соответствовать рекомендациям Минфина, но возможно и применение собственного шаблона в АНО.

Отчетность может быть сдана как в электронном, так и в бумажном виде.

В целом структура отчетности формируется согласно применяемому режиму налогообложения.

Важно! При применении УСН для АНО обязанность сдачи отчетности может быть возложена на руководителя. То есть главный бухгалтер может отсутствовать в составе штата.

Сроки сдачи отчетности в 2019 году: календарь бухгалтера, таблица УСН, ИП на упрощенке – rtown.ru

↑ Сроки сдачи отчетности в 2019 году: календарь бухгалтера, таблица

Каждая компания и ИП обязаны отчитываться по основным показателям своей деятельности в контролирующие органы – налоговую, фонды (ПФР, ФСС), статистику. Отчетность предпринимателей и компаний, применяющих разные системы налогообложения, существенно разнится, но ее представление – обязательная процедура, выполнение которой установлено законодателем. Нарушением считается не только непредставление отчетов, но и их сдача с опозданием. Напомним о сроках представления отчетности предприятий с различными режимами налогообложения.

↑ Календарь бухгалтера на 2019 год: сроки сдачи отчетности (таблица)

Помимо бухотчетности, предприятия сдают отчетность налоговую и отчеты в фонды (ПФР и ФСС). Крайние сроки сдачи отчетов указаны в соответствии с законодательством – они сдвигаются на ближайший будний день, если выпадают на праздничный (нерабочий) или выходной день.

Как видим, ожидание изменений сроков сдачи отчетности в связи с множеством трансформаций, внесенных законодателем в НК РФ, не оправдалось. Речь о введении новых сроков сдачи отчетности в 2019 году не идет. Нововведения коснулись отдельных статей, но в целом не затронули порядок представления отчетности ни в ИФНС, ни в фонды. Отметим лишь, что модернизированы формы многих отчетных документов (к примеру, деклараций по ЕНВД, 3-НДФЛ), а потому формировать годовую отчетность субъектам следует на бланках обновленной редакции.

↑ Несвоевременное представление отчетности: ответственность

По другим формам отчетности предусмотрены различные меры воздействия. Так, несдача 6-НДФЛ карается взысканием штрафа в 1000 руб. с работодателя за каждый просроченный месяц (п. 1.2 ст. 126 НК РФ). Предусмотрены внушительные санкции и по просроченной отчетности в фонды. Например, штраф по отчету 4-ФСС составит 5% от суммы взносов к уплате за каждый просроченный месяц, но не свыше 30% от взносов и не менее 1000 руб. (ст. 26.30 закона от 24.07.1998 № 125-ФЗ). Избежать столь существенных неприятностей можно лишь формируя отчетность без нарушений сроков ее представления.

Какую отчетность предоставлять в росстат ооо на усн

· Сентябрь 17, 2019

Отчетность в 2019 году для ООО и ИП: сроки сдачи, общая таблица для ООО, УСН, ЕНВД, ЕСХН

То есть, если форма «Сведения о среднесписочной численности» должна подаваться в ИФНС до 20 января, то в 2019 году в связи с выпадением этого числа на субботу, день отправки переносится на 22 января. Отчетные формы, сдаваемые в ФСС ранее, нужно было отправлять в фонд только в срок, без учета переноса из-за выходных и праздничных дней.

бухпроффиВнимание! С 2019 года и соцстрах пересмотрел свою позицию в отношении переноса.

Информация, которая заносится в декларацию, первоначально аккумулируется в налоговом регистре – . Кроме декларации, раз в год в ИФНС сдают сведения о среднесписочной численности и данные о доходах персонала (справки 2-НДФЛ), а также бухгалтерский баланс со всеми приложениями и пояснительной запиской. Компании также обязаны ежеквартально отчитываться, предоставляя:

- в ИФНС – единый расчет по страховым взносам и Расчет 6-НДФЛ;

- в ФСС – отчет 4-ФСС по «травматизму».

В ПФР «упрощенцы» каждый месяц сдают сведения о застрахованных сотрудниках (форма ), а по окончании года – формы СЗВ-СТАЖ и ОДВ-1.

Несмотря на термин «упрощенка», плотно вошедший в обиход, исключений для компаний на УСН в части ведения бухучета не предусмотрено, а, значит, все они должны вести полноценный учет и своевременно (в течение 90 дней после завершения года) сдавать соответствующую отчетность в ИФНС.

Бланк заполняют упрощенцы, у которых работает до 15 человек (приказ Росстата от 07.11.2017 № 723).

Внештатников и внешних совместителей при расчете среднесписочной численности не учитывайте (п. 12 Указаний, утв. приказом Росстата от 07.11.2017 № 723).

В среднесписочную численность не включайте сотрудниц в декрете и отпусках по уходу за ребенком. Численность округлите до целых единиц или запишите с одним десятизначным знаком после запятой.

Пример подсчета средней численности в форме № МП (микро): В штате компании на УСН 10 человек.

Авансовые платежи по налогам вносят до 25 числа месяца, следующего за отчетным периодом. То есть до 25 апреля требуется внести бюджетный платеж за первые 3 месяца года.

Заполняется бланк декларации за 2019 год так же, как в прошлом году. Одновременно с декларацией в ФНС надо предоставить:

- Сдается заполненный бланк 6-НДФЛ.

- Данные о среднесписочном составе сотрудников (бланк КНД 1110018).

- На каждого из сотрудников форму 2-НДФЛ.

- Расчет по страховым взносам (нулевой отчет подается по тем же правилам, что и обычный).

Подробно с правилами, регламентирующими подачу новой формы можно познакомиться в письме Минфина РФ от 19.11.2015 № 03-04-06/66970 и письме ФНС РФ от 28.12.2015 № БС-4-11/23129.

Для этого никакого письма из Росстата получать не требуется.

Предприниматели бухгалтерскую отчетность не сдают, так как им позволено не вести бухучет.

5 февраля Остальные малые компании ПМ, утв.

29 января * С I квартала 2019 года сдавайте новую форму № ПМ, утв. . Статистическое наблюдение может быть сплошным или выборочным. В первом случае статотчетность должны сдавать все респонденты исследуемой группы.

Статистика какие отчеты сдавать в 2019 году ип усн

В ФСС ИП должны сдавать ежеквартально форму 4-ФСС (если есть работники). При отсутствии работников ИП подают нулевые формы отчетов во внебюджетные фонды. Тоже может быть полезно:

- КБК по НДФЛ в 2019 году

- Налог на имущество при УСН в 2019 году

- Предельная величина базы для начисления страховых взносов в 2019 году

- Производственный календарь на 2019 год

- МРОТ и прожиточный минимум в 2019 году планируют сравнять

- Сущность, плюсы и минусы УСН

Расскажите друзьям и коллегам Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

- СЗВ-М (направляется в ПФР) за декабрь текущего года — до 15 января, в 2019 году — до 15 числа месяца, что идет за отчетным;

- СЗВ-СТАЖ, ОДВ-1 (направляются в ПФР) за 2017 год — до 1 марта, при выходе гражданина на пенсию в 2019 году — в течение 3 дней после получения заявления о выходе на пенсию;

Следующая тотальная проверка состоится за 2020 год, соответственно, отчитаться перед органами статистики предстоит всем коммерсантам в 2021 году. Содержание

- 4 Отчетность ИП с работниками на УСН

- 1 Объекты налогообложения при упрощенной системе

- 3 Таблица сроков сдачи отчетности ИП на УСН в 2019 году без работников

- 2 Отчетность ИП без сотрудников на УСН

- 5 Объект «доходы» или объект «доходы минус расходы»

Объекты налогообложения при упрощенной системе Соблюдение норм налоговой документации, сроков сдачи и своевременной уплаты взносов – служит гарантом добропорядочности налогоплательщика перед лицом надзорных государственных организаций.

Как отчитываться по упрощенке ИП и календарный период подачи отчетной декларации на 2019 год описаны в соответствии с существующим регламентом НК РФ. Срок ее сдачи за 2017 год — последний день месяца апреля, так как это выходной, то проводится перенос на близлежащий рабочий — 3 мая 2019 года.

Форма П-1 (она сдается ежемесячно в срок до 4- го числа),2.

Форма 1-Предприятие (она сдается ежегодно в срок до 1 апреля),3. Форма П-4 (она сдается ежеквартально или ежемесячно в срок до 15 числа),4. Форма П-5 (м) (сдается эта форма один раз в квартал до 30 числа после окончания отчетного периода),5.

Форма П-2 (годовая форма сдается до 8 февраля за 2017 год, а далее форма представляется ежеквартально в срок до 20 числа).Это идет стандартный набор форм отчетности, но есть еще специфические формы, которые зависят от вида деятельности компании.Отчетность для малого и среднего бизнесаМожно перечислить такие формы: ПМ (подается раз в квартал), МП (микро) — натура (она годовая), 1-ИП и т.д. Но перечень форм зависит от того, проводится ли сплошное или выборочное наблюдение.Сплошное наблюдение — вспомните, в 2017 все компании и ИП сдавали отчет по итогам 2015 года в Росстат. Это были формы МП-сп для компаний и форма 1-ИП для индивидуальных предпринимателей.

В итоге система сформирует список форм статотчетности, которые должно представить лицо, с указанием их наименования, периодичности и срока подачи. Если список форм статистической отчетности 2019 пуст, в Росстат в данном периоде отчитываться не нужно.

Информация на сайте обновляется ежемесячно.

Также фирма или ИП может обратиться в территориальный орган Росстата с официальным письменным запросом списка отчетности, но это займет значительно больше времени (п. 2 письма Росстата от 22.01.2019 № 04-4-04-4/6-сми).

Статформы можно сгруппировать в зависимости от вида субъекта предпринимательства: например, статистическая отчетность ИП, микропредприятий, средних и малых фирм, крупных организаций, также существуют формы, по которым могут отчитываться все перечисленные субъекты.

Отчетность ООО на УСН в 2019 году: таблица и сроки сдачи

Организации, применяющие упрощенную систему налогообложения, обязаны соблюдать порядок и сроки сдачи отчетов, уплаты налогов и взносов. За опоздание с отчетностью компанию не только оштрафуют, но и заблокируют расчетный счет. Смотрите в таблице все сроки сдачи отчетности ООО на УСН в 2019 году.

Чтобы избежать штрафов и блокировки расчетных счетов, обществам в форме ООО необходимо придерживаться общих правил работы, закрепленных законодательством. Отчетов много – можно запутаться, поэтому безопаснее использовать календарь сроков.

Специально для упрощенцев

Новый раздел газеты «Учет. Налоги. Право» будет полезен компаниям на упрощенке и тем, кто принимает решение о смене налогового режима. Здесь вы также найдете практические рекомендации для работы с контрагентами, применяющими упрощенную систему. А также судебную практику, чтобы избежать споров с налоговиками.

Упрощенка: какие отчеты нужно сдавать ООО на УСН в 2019 году

Для организаций – 01.04.2019 г. (перенос с 31.03.2019)

Бухгалтерская отчетность за 2018 год:

– отчет о прибылях и убытках;

– приложения к отчетам.

01.04.2019 г. (перенос с 31.03.2019)

Малые предприятия вправе сдать упрощенную отчетность.

– с признаком “1” – не позднее 01.04.2019 г.

– с признаком “2” – не позднее 01.03.2019 г.

За 2018 г. – 01.04.2019 г.

за 1 квартал 2019 г. – 30.04.2019 г.

за 2 квартал 2019 г. (полугодие) – 31.07.2019 г.

за 3 квартал 2019 г. (9 месяцев) – 31.10.2019 г.

за 2018 г. – 21.01.2019 г. (перенос с 20.01.19) и 25.01.2019 г. (в бумажном и электронном виде соответственно)

за 1 квартал 2019 г. – 22.04.2019 г. (перенос с 20.04.19) и 25.04.2019 г.

за 2 квартал 2019 г. (полугодие) – 22.07.2019 г. (перенос с 20.07.19) и 25.07.2019 г.

за 3 квартал 2019 г. (9 месяцев) – 21.10.2019 г. (перенос с 20.10.19) и 25.10.2019 г.

За 2018 г. – 30.01.2019 г.

За 1 квартал 2019 г. – 30.04.2019 г.

За 2 квартал 2019 г. (полугодие) – 30.07.2019 г.

За 3 квартал 2019 г. (9 месяцев) – 30.10.2019 г.

Подтверждение основного вида деятельности:

– копия записки к бухгалтерскому балансу за 2018 г.

В сроки, установленные НК РФ:

по НДС – 25-е число месяца, следующего за отчетным кварталом

по налогу на имущество – 30 марта года, следующего за отчетным

по ЕНВД – 20-е число месяца, следующего за отчетным периодом

по транспортному налогу – 01.02.2019 г.

по земельному налогу – 01.02.2019 г.

по НВОС – 11.03.2019 г. (перенос с 10.03.19)

по водному налогу – 20-е число месяца, следующего за отчетным периодом

Налоговую декларацию по УСН сдают ежегодно по месту нахождения организации. Форма декларации по УСН утверждена приказом ФНС России от 26.02.16 № ММВ-7-3/99@.

Организации, применяющие УСН, должны сдавать данную декларацию в налоговую не позднее 31 марта года, следующего за истекшим налоговым периодом. Срок переносится на 1 апреля – ближайший рабочий день.

Сдать сведения можно лично, по почте с описью вложения или же в электронной форме по телекоммуникационным каналам связи. Если среднесписочная численность работников за предшествующий календарный год превышает 100 человек, отчет представляется строго в электронной форме.

Бухгалтерскую отчетность на УСН сдают в налоговую и Росстат. Организации на УСН, которые отнесены к субъектам малого предпринимательства, могут сдавать упрощенную форму отчета о финансовых результатах (приложение 5 к приказу Минфина России от 02.07.10 № 66н).

Один экземпляр бухгалтерской отчетности за 2018 необходимо направить в Росстат. Федеральный закон №444-ФЗ, который отменяет сдачу бухотчетности в органы статистики, вступит в силу с 2020 года. Сроки сдачи отчетности – не позднее 01.04.2019 года.

Расчет по страховым взносам в 2019 году упрощенцы должны сдавать в налоговую инспекцию каждый квартал не позднее 30-го числа месяца, следующего за отчетным кварталом. Сроки едины для бумажных и электронных отчетов.

Расчет по форме 4-ФСС на обязательное страхование от несчастных случаев на производстве сдают в Фонд соцстраха по форме, утвержденной приказом от 07.06.2017 № 275.

Справки 2-НДФЛ в 2019 году представляют в ИФНС в прежнем порядке:

- если численность сотрудников менее 25, отчет сдается на бумаге;

- если численность превышает 25 человек, способ сдачи – только электронно.

В 2019 году применяют два бланка справки 2-НДФЛ (Приказ ФНС от 02.10.18 №ММВ-7-11/566@). Данные за 2018 год следует предоставлять на новом бланке – для инспекции. Скачать бланк можно ниже.

Срок сдачи справок с признаком “1” – не позднее 1 апреля. Если упрощенец не смог удержать НДФЛ за 2018 год с выплат сотрудникам, надо письменно сообщить об этом налогоплательщику и в налоговую инспекцию и сдать справки 2-НДФЛ с признаком “2”. Срок для такой отчетности – не позднее 1 марта 2019 года.

Сведения о стаже по форме СЗВ-СТАЖ. Отчет в ПФР сдают в 2019 году все ООО на УСН, у которых есть наемные работники. Крайний срок представления отчета – 1 марта 2019 года. Кроме того, форму надо выдавать работникам при увольнении.

Сведения по форме СЗВ-М – еще один вид отчетности для ООО на УСН в 2019 году. Отчитываться в фонд по данной форме надо каждый месяц, причем следует очень внимательно заполнять данные о работниках, особенно учесть вновь принятых и всех уволившихся, иначе придется дополнять отчет. Сдавать такую отчетность надо каждый месяц с 1 по 15-е число. Чем раньше, тем безопаснее – будет время исправить недочеты.

Форма утверждена постановлением Правления ПФР от 01.02.2016 № 83п. В 2019 году она не изменится, применяйте прежний бланк.

Напоминаем, что если численность штата превышает 25 человек, отчет сдается в электронном виде.

Всю отчетность, которую нужно сдать ООО на УСН в 2019 году, а также сроки ее сдачи смотрите и скачивайте выше.

Каждая компания и ИП обязаны отчитываться по основным показателям своей деятельности в контролирующие органы – налоговую, фонды (ПФР, ФСС), статистику. Отчетность предпринимателей и компаний, применяющих разные системы налогообложения, существенно разнится, но ее представление – обязательная процедура, выполнение которой установлено законодателем. Нарушением считается не только непредставление отчетов, но и их сдача с опозданием. Напомним о сроках представления отчетности предприятий с различными режимами налогообложения.

Исключая лишь бизнесменов (ИП), учитывающих доходы и расходы, а также подразделения зарубежных компаний, обязанность вести бухучет касается всех юрлиц. Ведение бухучета предполагает формирование:

- Баланса и ОФР (отчета о финрезультатах);

- Отчетов-приложений – о движении денежных средств (ДДС), целевом использовании средств, изменении капитала;

- Пояснений к отчетности.

Состав бухгалтерской отчетности для различных предприятий разный: микро- и малые предприятия ограничиваются составлением упрощенных вариантов отчетов, остальные компании сдают полную бухотчетность, но сроки сдачи отчетности в 2019 году остаются одинаковыми для всех – 3 месяца после отчетного года. В связи с совпадением последнего дня срока сдачи с выходным, бухотчетность необходимо представить в ИФНС и орган Росстата не позже 01.04.2019 г.

Календарь бухгалтера на 2019 год: сроки сдачи отчетности (таблица)

Помимо бухотчетности, предприятия сдают отчетность налоговую и отчеты в фонды (ПФР и ФСС). Крайние сроки сдачи отчетов указаны в соответствии с законодательством – они сдвигаются на ближайший будний день, если выпадают на праздничный (нерабочий) или выходной день.

Орган представления

Отчет

За период

Срок сдачи

Актуально для

ОСНО

УСН

ЕНВД

ЕСХН

ИФНС

Если выставляли счета-фактуры или являлись налоговыми агентами

Представляют застройщики, экспедиторы, посредники

01.03.2019, если налог начислен, но не удержан.

01.04.2019 по выплаченным доходам и удержанному НДФЛ

Расчет сумм НДФЛ форма 6-НДФЛ

При наличии объекта налогообложения

При наличии объекта налогообложения

Авансовые расчеты налога на имущество

Декларация по водному налогу (квартальная)

При наличии объекта налогообложения

Декларация по НДПИ (ежемесячная)

Юрлица и ИП – пользователи недр

01.04.2019 – сроки отчетности в 2019 году для организации;

30.04.2019 – срок для ИП

Если в отчетном периоде нет объектов налогообложения и оборотов по кассе и банку

ПФР

СВЗ-СТАЖ (сведения о страховом стаже) ежегодная

Сведения о застрахованных СВЗ-М (сведения о застрахованных лицах) ежемесячная

ФСС

Расчет 4-ФСС (по производственному травматизму) ежеквартальная

Как видим, ожидание изменений сроков сдачи отчетности в связи с множеством трансформаций, внесенных законодателем в НК РФ, не оправдалось. Речь о введении новых сроков сдачи отчетности в 2019 году не идет. Нововведения коснулись отдельных статей, но в целом не затронули порядок представления отчетности ни в ИФНС, ни в фонды. Отметим лишь, что модернизированы формы многих отчетных документов (к примеру, деклараций по ЕНВД, 3-НДФЛ), а потому формировать годовую отчетность субъектам следует на бланках обновленной редакции.

Несвоевременное представление отчетности: ответственность

Итак, сроки предоставления отчетности в 2019 году не изменились, остались на прежнем уровне и штрафы за ее непредставление. По общим правилам «опоздание» с подачей декларации или «Расчета по страховым взносам» может повлечь штраф – 5% от суммы отраженного к уплате, но не перечисленного, налога за каждый месяц «просрочки», в т.ч. неполный (ст. 119 НК РФ). Максимальный штраф за несоблюдение сроков сдачи отчетности – 30% от суммы неуплаченного по декларации налога, минимальный – 1000 руб. (например, при непредставлении нулевой декларации).

По другим формам отчетности предусмотрены различные меры воздействия. Так, несдача 6-НДФЛ карается взысканием штрафа в 1000 руб. с работодателя за каждый просроченный месяц (п. 1.2 ст. 126 НК РФ). Предусмотрены внушительные санкции и по просроченной отчетности в фонды. Например, штраф по отчету 4-ФСС составит 5% от суммы взносов к уплате за каждый просроченный месяц, но не свыше 30% от взносов и не менее 1000 руб. (ст. 26.30 закона от 24.07.1998 № 125-ФЗ). Избежать столь существенных неприятностей можно лишь формируя отчетность без нарушений сроков ее представления.

УСН или «упрощенка» для ООО – особая система сдачи налоговой отчетности среди организаций. Декларация по налогу на прибыль подается по истечению отчетного периода. В 2019 году декларирование нужно будет осуществить до 2 апреля, так как срок сдачи отчетности выпадает на не рабочий день. В том случае, если предприятие проходит процесс ликвидации, вся отчетность ООО должна быть предоставлена в налоговые органы до 25 числа месяца, следующего после закрытия организации.

От уплаты стандартных предпринимательских налогов упрощенцы освобождены. А любые другие, такие как НДС, налоги на имущество, транспорт или землю, вносится в бюджет только при наличии налоговой базы. Такая система уплаты налогов похожа на ЕНВД, при которой обязательные платежи между собой равны и уплачиваются не ежегодно, а поквартально. Весьма актуальна она для бизнесменов с доходами, изрядно превышающими их траты.

В первом квартале 2019 года всем ЮЛ, использующим УСН, требуется подать декларацию по единому налогу и внести платеж за 2018 год. Крайний срок, установленный законодательством, до 2 апреля 2019 года. Дополнительно уплачивается авансовый налог при УСН за первый квартал текущего года – до 25 апреля 2019 года.

Упрощенцы платят налоги или с общей выручки, или с доходов за минусом всех расходов. Так как статьи разные, разными будут и КБК. В первом случае КБК 182 105 010 110 110 00110, во втором – 182 105 010 210 110 00110. Это вам потребуется при перечислении налога в ИФНС.

Каждый владелец ООО в конце итогового периода сдает сведения по работникам, отчеты по справкам и производит расчет по страховым взносам. Упрощенная система налогообложения предполагает непосредственный контакт с государственными структурами – ИФНС, ПФР и ФСС. Отчеты для них сдаются ежеквартально. Рассмотрим их в приведенной ниже таблице:

За 1 квартал 2019 года до 30.04.19г.

За 1 квартал до 30.04.19г.

При выходе на пенсию сотрудника – в течение 3 дней после написания заявления.

Квартальная оплата вносится – до 20.04.19г.

Если заявление подается в электронном виде – до 25 числа этого же месяца.

Бухучет также обязателен к сдаче в ФНС по месту нахождения фирмы до 2 апреля 2019 г. Отслеживать это можно в бухгалтерском календаре. В зависимости от категории фирмы, формы квартальной отчетности разные.

Для небольших фирм, которые имеют 100 и менее рабочих рук и прибыль до 800 млн. рублей они следующие:

- Данные бухгалтерского баланса (ф. 1);

- Отчетность о финансовой результативности (ф. 2).

Для всех остальных организаций, превышающих минимальные параметры, дополнением к обязательным отчетам будут:

- отчет об изменениях в капитале (ф. 3);

- Сведения о движениях наличности (ф. 4);

- отчетность о целевом расходе средств (ф. 6);

- разъяснения к бухгалтерской отчетности в виде текста или таблицы.

Существуют предприниматели, которые в зависимости от основополагающего вида производства, обязаны не только декларировать свои доходы и сдавать бухгалтерскую отчетность, но и уплачивать иные налоговые платежи. К ним относят:

- Транспортный налог – декларация сдается за весь год не позднее 1 февраля 2019 г.

- Водный налог – отчетным является каждый квартал. Декларация предоставляется до 20.05.2019 г.

- Налог на землю сдается годовым итогом не позднее 1 февраля 2019 г.

- Акцизная деятельность декларируется ежемесячно. В нашем случае подобный отчет предпринимателю в 1 квартале 2019 года необходимо сдать до 26 февраля, 26 марта и 24 апреля 2019 г.

- Извещения о начислении авансов и копии платежек сдаются ежемесячно, не позднее 18 января, 19 февраля и 19 марта 2019 г.

- Декларация на игорный бизнес подается в налоговую до 20 февраля, 20 марта и 20 апреля 2019 г.

- При ежемесячной уплате налога на добычу полезных ископаемых отчетность за 1 квартал 2019 года можно сдать до 28 февраля, 30 марта и 28 апреля 2019 г.

- Налоги за пользование недрами перечисляются ежеквартально. Внести их требуется до 31 мая 2019 г.

- При использовании водных ресурсов, данные о разрешениях и налогах предоставляются спустя 10 дней с момента их выдачи. А данные об объеме выловленных речных и морских обитателей – до 20 числа месяца, следующего за конечным сроком, установленным для разрешения.

- Данные о разрешениях на охоту на животных — спустя 10 дней с даты их выдачи.

В государственный Росстат, как и в ИФНС, сдаются годовые сведения по бухучету (все формы отчетности) в срок до 2 апреля 2019 г. Это является обязанностью всех средних, крупных и крупнейших предприятий, а так же выборочно и некоторых малых. В отличие от налоговиков, формы для сдачи отчетности в Росстате свои собственные.

Государственные статистические органы заранее предупреждают потенциальных «отчетников» путем рассылки уведомлений с перечнем требуемых сведений, сроками сдачи и инструкциями по их заполнению. Поэтому чаще заглядывайте в свой календарь.

В КУДиР учитываются финансовые поступления и траты каждого предприятия, предпочитающего «упрощенку». Эту таблицу могут попросить предоставить при сдаче упрощенной годовой отчетности в налоговую инспекцию для более тщательной проверки. Наличие такого фолианта обязательно, а недочеты в расчетах могут вылиться для бизнесмена в кругленькую сумму – штраф от 10 тыс. рублей.

Упрощенцы в КУДиР ведут не только налоговый, но и весь бухгалтерский учет. Именно по этой книге происходит определение налоговой базы при УСН.

Требования к внесению данных в КУДиР:

- Новая книга для каждого календарного года.

- Хронология записей фиксируется нарастающим итогом.

- В КУДиР ведется учет денежных средств, уже поступивших или выведенных через кассу предприятия или расчетный счет.

- Заполнение книги осуществляется ручным или машинным способом. Для этого существуют специализированные компьютерные программы.

- Учет ведется в рублях и копейках.

- КУДиР в электронном виде в конце отчетного периода обязательно переносится на бумажные носители.

- Бумажная книга в обязательном порядке нумеруется, прошнуровывается, прошивается и заверяется подписью и печатью руководителя предприятия.

- Все ошибки в рукописной КУДиР исправляются зачеркиванием. Рядом прописывается действительное значение. Все исправления фиксируются по дате внесения и заверяются уполномоченным должностным лицом.

В КУДиР имеется 4 раздела. Первый – для учета всех поступлений и расходов предприятия. Второй – траты на приобретение ОС и НМА. Третий для фиксирования убыточной деятельности за прошедшие годы. На сумму этих расходов может быть уменьшены текущие доходы. Четвертый заполняется только при выборе фирмой УСН со схемой «Доходы». В него вносится информация о расходах, уменьшающих налоговые платежи. Второй и третий разделы ведутся только при УСН «Доходы минус расходы».

Внимание! Приказом Минфина РФ от 07 декабря 2016 г. № 227н, внесены изменения в методику заполнения КУДиР, которые начали действовать с 1 января 2018 г. Основным нововведением стал раздел 5 и правила внесения в него сведений, в котором следует отражать суммы по торговому сбору московским фирмам.

Вот такие обязательные отчеты должны сдать в 1 квартале 2019 г. все бизнесмены, использующие любую из схем УСН. Опытные налоговики советуют вовремя обновлять свое программное обеспечение, посредством которого ведется бухгалтерская и финансовая отчетность на фирме. Так как даже незначительные недочеты в суммах могут стать причиной наложения на вас ощутимых штрафов.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.