Сегодня предлагаем вашему вниманию статью на тему: "образец заявления на получение налогового вычета за обучение". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Заявление на возврат НДФЛ за обучение – образец и бланк

НК РФ предусмотрена возможность возврата из бюджета части расходов, понесенных налогоплательщиком при оплате обучения. Такой возврат происходит за счет уменьшения налоговой базы по НДФЛ на сумму этих расходов. Это уменьшение является одним из видов социальных налоговых вычетов (ст. 219 НК РФ) и характеризуется следующим (подп. 2 п. 1 и п. 2 ст. 219 НК РФ):

- Его можно получить по расходам как на собственное обучение, так и на учебу детей, брата, сестры или опекаемого.

- Учебное заведение обязательно должно иметь лицензию.

- Собственное обучение может происходить в любом возрасте, в любой форме и ограничено только суммой расходов, допустимой согласно общей сумме социального вычета на себя для каждого года (120 000 руб.).

- При оплате обучения детей, брата, сестры или опекаемого есть ограничения по их возрасту (до 24 лет), форме обучения (очная) и пределу годовых расходов на каждого из них (50 000 руб.).

- Вычету подлежат фактические расходы по платежным документам.

- Если расходы на обучение оплачены за счет материнского капитала, то вычет не предоставляется.

- Возврат налога окажется возможным только в том случае, если налогоплательщик имел доход, облагаемый по ставке 13%, и уплачивал с него НДФЛ. Если сумма годового дохода меньше понесенных расходов на обучение, вернут только сумму фактически уплаченного за год налога.

Об иных социальных вычетах читайте здесь.

Вычет может предоставляться как налоговыми органами, так и работодателями.

В первом случае вопрос о вычете может быть решен только по завершении года, в котором имели место расходы на учебу, когда уже известна величина годового дохода и сумма удержанного с него налога, но не позднее 3 лет с его окончания.

Налогоплательщик собирает со всех мест работы справки 2-НДФЛ за прошедший год и на их основании составляет декларацию 3-НДФЛ, заполняя в ней данные как по доходам, так и по всем видам вычетов, добавляя в них расходы на обучение. За счет увеличения суммы вычетов итогом декларации, рассчитываемым в разделе 2, станет сумма, подлежащая возврату из бюджета.

Внимание! С 2019 года действует новый бланк декларации 3-НДФЛ. Скачать его можно здесь.

Декларация вместе с оригиналами справок 2-НДФЛ и набором подтверждающих вычеты документов подается в ИФНС по месту жительства. Одновременного представления заявления на налоговый вычет за обучение законодательство не предусматривает, и ИФНС считает таким заявлением декларацию. Однако налогоплательщик должен где-то указать данные счета, на который он хочет получить возвращаемые ему деньги (п. 6 ст. 78 НК РФ), поэтому заявление все-таки нужно. Но это будет уже заявление не на предоставление вычета, а на возврат налога с реквизитами банковского счета налогоплательщика.

Возврат будет осуществлен ИФНС через 4 месяца с даты подачи декларации после прохождения следующих этапов:

- в течение 3 месяцев (п. 2 ст. 88 НК РФ) проверяется декларация;

- необходимые действия по возврату налога осуществляются в течение месяца с даты принятия декларации (п. 6 ст. 78 НК РФ).

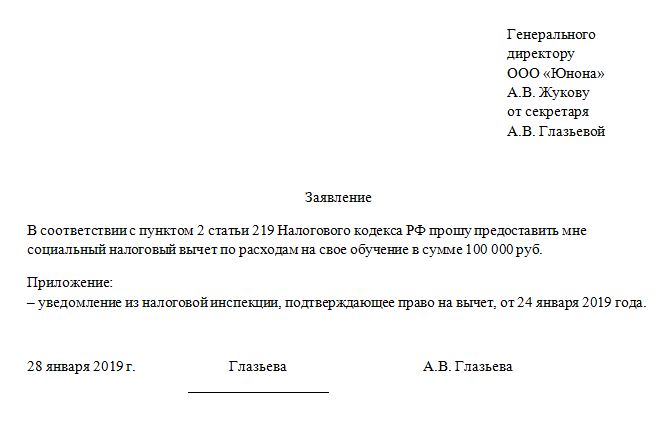

С 2016 года работодатели также могут предоставлять налоговый вычет на обучение. Для этого налогоплательщик должен получить от налогового органа документ, подтверждающий право на вычет, и предъявить его вместе с заявлением работодателю.

В комплект документов, дающих право на вычет по расходам на обучение, входят:

- копия лицензии учебного заведения;

- копия договора на обучение;

- копия паспорта;

- копия свидетельства о присвоении ИНН;

- оригинал квитанции об оплате обучения.

Если обучался не сам налогоплательщик, то понадобятся:

- копия свидетельства о рождении ребенка;

- копии документов, подтверждающих факт родства или опекунства;

- оригинал справки об очном обучении.

Начиная с 09.01.2019 заявление на возврат налога составляется по форме из приложения 8 к приказу ФНС РФ от 14.02.2017 № ММВ-7-8/182@ в редакции приказа ФНС от 30.11.2018 № ММВ-7-8/670@.

Также на нашем сайте вы сможете скачать образец заявления на возврат НДФЛ за обучение:

К пакету документов, подаваемому с декларацией 3-НДФЛ на возврат подоходного налога, необходимо приложить заявление в актуальной редакции. В нем фиксируются сведения о получателе средств и его расчетном счете в банке.

Заявление на возврат НДФЛ за обучение является обязательным документом, необходимым для получения данного вида вычета через налоговый орган по окончании года.

При заявлении данной льготы по месту работы нужно составить другое заявление – о подтверждении права на вычет у налогового агента.

Обязательной к применению формы указанного документа – нет. Вы можете составить заявление самостоятельно, указав в нем необходимые сведения, либо использовав уже готовый бланк, разработанный ФНС.

Отказать в приеме собственноручно составленного заявления налоговый орган не вправе.

Бланк заявления на возврат НДФЛ, рекомендованный ФНС (форма по КНД 1150058) – скачать в формате Excel.

Произвольная форма заявления на возврат НДФЛ – скачать в формате Word.

Официального порядка заполнения заявления – нет, но в нем необходимо указать следующие сведения:

- Наименование (код) налогового органа, в который подается документ.

- Основание получение льготы.

- Данные о заявителе вычета (ФИО, ИНН, паспортные данные, место регистрации).

- Данные о расчетном счете и банке его открывшем.

- Дата и подпись

При заполнении бланка, рекомендованного ФНС, обратите внимание на подсказки, приведенные в конце 3 листа.

ОКТМО – это Общероссийский классификатор территорий муниципальных образований ОК – 033-2013.

В заявлении на возврат НДФЛ необходимо указать тот же ОКТМО, что указан в разделе 1 в строке 030 Декларации и листе А по строке 050.

Обратите внимание, что если в декларацию было внесено больше одного источника доходов, и вычет заявляется по доходам, полученным со всех мест работы, то заявлений должно быть столько же, сколько в 3-НДФЛ было указано работодателей. Количество заявлений на возврат НДФЛ должно быть равно количеству разделов 1 декларации 3-НДФЛ.

КБК – код бюджетной классификации. Каждому налогу и каждому действию с ним (зачету, возврату, перечислению в бюджет) соответствует определенный код КБК.

Код бюджетной классификации, указываемый в 2018 году в заявлении на возврат НДФЛ – 182 1 01 02010 01 1000 110.

Примечание: при составлении заявления в произвольной форме, указание КБК и ОКТМО не требуется. Их необходимо указать лишь в заявлении, форма которого рекомендована ФНС (КНД 1150058).

Образец заполнения заявления на возврат НДФЛ в 2018 году

Ниже вы можете ознакомиться с образцами заполнения заявления на возврат НДФЛ при заявлении вычета за обучение.

Образец заявления на возврат НДФЛ (произвольная форма) – скачать в формате Word.

Образец заявления на возврат НДФЛ, заполненного по форме, рекомендованной ФНС РФ – скачать в формате Excel.

Возврат подоходного налога (НДФЛ) за обучение в 2019

Государство нуждается в квалифицированных и хорошо обученных специалистах. И для того чтобы облегчить доступ граждан к получению образования, в налоговом законодательстве предусмотрен возврат НДФЛ не только за лечение, но и за платное обучение (за образование).

Российский налоговый кодекс (смотрите статью №219) предусматривает компенсацию части средств, вложенных в образование, путем возврата части подоходного налога. За счет налогового вычета. Этот финансовый инструмент позволит получить компенсацию за пребывание в стенах:

- Высших государственных и коммерческих учебных заведений.

- Средне-специальных и профессиональных образовательных центров и училищ.

- Платных детских садов и школ.

- В специальных школах (например, возврат НДФЛ за обучение в автошколе на права) и курсов для взрослых.

- В детских кружков, секций и других внешкольных учебных учреждений (например, художественная или музыкальная школа).

Государство не ограничивает гражданина на количество получаемых им налоговых вычетов в зависимости от того, которым по счету у него является данное образование. Вместо этого существуют требования к учебным заведениям. Вот они:

- Должна иметься соответствующая лицензия, дающая право на подобную деятельность.

- Кроме того, возможность заниматься подобной деятельностью должна быть отображена в уставе.

- В договоре, заключаемым между гражданином и учебным учреждением, должна быть прописана стоимость услуг именно за получение образования.

О том, возможен ли возврат НДФЛ при обучении в институте (заочно, очно), за обучение ребенка, какие документы для этого нужны — все это вы узнаете из данного видео:

Рассчитывать на возврат налога в качестве компенсации за оплату образования могут:

- Граждане, оплачивающие собственное образование в любой форме (очное, заочное и другие виды).

- Платящие за учебу ребенка не старше двадцати четырех лет (за исключением заочных форм образования).

- Оплатившие учебу родных (или сводных с одним общим родителем) сестер и братьев не старше двадцати четырех лет.

- Опекуны за образование своих воспитанников младше восемнадцати лет и бывших воспитанников младше двадцати четырех лет.

При этом надо выполнить некоторые условия:

- Лицо, имеющее претензии на налоговый вычет, должно быть зарегистрировано как плательщик НДФЛ.

- Оплата услуг по обучению производилась по договору, заключенному с образовательным учреждением, имеющим официальный статус на территории РФ.

Про КБК и заполнение декларации на возврат НДФЛ за обучение читайте ниже.

Заполнение бланка формы 3-НДФЛ декларации при возврате НДФЛ выполняется по тем же правилам, что и обычно:

- Заглавными печатными буквами, вписываемыми в клеточки вручную или на компьютере.

- Заполнение листов одностороннее, ошибки и помарки не допускаются.

- Величина дохода указывается в рублях.

- Незаполненные страницы не подаются.

При налоговом вычете обязательно заполняются страницы:

- Титульный лист документа.

- Раздел 1 (суммы подлежащие уплате или возврату).

- Раздел 2 (расчет налога).

- Последующие листы (лист А и далее) заполняются по необходимости.

Особенности заполнения в случае возврата:

- В разделе 1 обозначить сумму, обязательную к возврату (нижняя строка).

- В разделе 2 учесть возврат налога при расчете базы налогообложения и суммы налога.

Образец заполнения 3-НДФЛ на возврат за обучение вы найдете ниже, бланк можете скачать здесь.

Образец заполнения 3-НДФЛ на возврат за обучение

О том, как происходит сбор документов на на возврат денег за обучение по 3 НДФЛ, читайте ниже.

Как заполнить 3 НДФЛ при возврате налога за обучение, смотрите ниже в специальном видео:

Возврат НДФЛ за обучение начинают с подготовки необходимого комплекта документов.

Итак, какие документы нужны для возврата НДФЛ за обучение? Для возврата суммы за собственное образование:

- Заполненная надлежащим образом декларация о полученных доходах (3-НДФЛ).

- Справка, полученная по форме 2-НДФЛ. Выдается по месту получения дохода.

- Паспорт плюс копия.

- Заявление на возврат (обязательно указать номер счета для перечисления возврата).

- Договор на получения образования и лицензия данного учреждения, дающая право на этот вид деятельности.

- Финансовые документы, подтверждающие ваши платежи за учебу.

Пример-образец заполнения заявления на возврат НДФЛ за обучение вы найдете ниже, бланк его также можете скачать.

Образец заполнения заявления на возврат НДФЛ за обучение

Для возврата суммы за учебу детей требуется предоставить дополнительно:

- Свидетельство о рождении.

- Свидетельство о браке (в некоторых случаях).

- Справка, свидетельствующая об очной форме обучения.

При оплате за брата или сестру:

- Свидетельство о рождении вашего обучаемого.

- Свидетельство о рождении оплатившего обучение.

Для оформления налогового вычета за обучение надо обращаться в инспекцию ФНС по месту подачи вашей декларации о доходах.

Порядок возврата подоходного налога необременителен для заявителя и включает:

- Подготовку документов.

- Оформление декларации с учетом возврата НДФЛ.

- Поход в ФНС с заполнением заявления и подачей документов.

О том, сколько составит возврат 3 НДФЛ за обучение, читайте ниже.

Налоговый вычет можно оформить не со всей суммы, затраченной на обучение, а с установленной определенной величины. Вот эта максимально возможная сумма затрат на учебу (в рублях):

- 120 тысяч – личное обучение.

- 50 тысяч – обучение детей.

Это можно наглядно продемонстрировать на следующих примерах (расчеты в рублях):

- При затратах на личное обучение 100000 возврат НДФЛ будет составлять: 100000 × 0,13 (13%) = 13000.

- При затратах на личное обучение 200000 возврат НДФЛ будет составлять: 120000 × 0,13 (13%) = 15600. Это и есть наибольший из возможных налоговых вычетов при обучении.

- При затратах на обучение ребенка 30000 возврат НДФЛ будет составлять: 30000 × 0,13 (13%) = 3900.

- При затратах на обучение ребенка 100000 возврат НДФЛ будет составлять: 50000 × 0,13 (13%) = 6500.

Срок подачи заявки на налоговый вычет ограничен тремя годами после произведенной оплаты за учебу. По истечении этого периода заявления на компенсацию не принимаются.

В ФНС решение о возврате НДФЛ принимается в течение 30 дней после подачи всех необходимых документов. Обычно срок возврата (перечисление на счет заявителя) – не более четырех месяцев.

Еще больше полезной информации в отношении получения вычета НДФЛ за обучение содержится в этом видеоролике:

Уважаемые наши читатели, мы рады снова предоставить вам познавательный материал. В нем речь пойдет о налоговом вычете при оплате за обучение. В каком порядке вам обязаны вернуть деньги, потраченные на образование и как написать заявление на возврат налогового вычета?

Статья будет полезна тем гражданам, которые хотят получить налоговое возмещение. Оплата учебы производится при наличии договора с образовательным учреждением на оказание услуг. С этой суммы можно вычесть НДФЛ в размере 13 %, которые будут доплачены за налогоплательщика из бюджета.

Акция. Консультация юриста 2500 рублей БЕСПЛАТНО до 28 февраля

Внимание! Подача заявления является обязательным условием назначения налогового вычета из оплаты за обучение.

Заявление на налоговый вычет из оплаты за обучение

Ст. 219 НК в части 1-2 пунктов рассказывает о предоставлении вычета на обучение.

Итак, особенности назначения налогового вычета за обучение:

- Компенсацию из бюджета можно получить при оплате своего обучения и учебы близких родственников (брат, дети, опекаемых лиц).

- У заведения, на счета которого переводятся средства, должна быть лицензия.

- Возраст обучаемого налогоплательщика не ограничен. Не имеет значения, сколько вам лет, пока вы платите налоги, можете обратиться за льготой.

- Предусмотрен лимит по сумме, ежегодно выделяется лимит по расходам в размере 120 000 рублей.

- Если речь идет об обучении близких родственников заявителя, то их возраст не должен превышать 24 года и на каждого из них максимальный расход должен составлять 50 000 рублей, не более того.

- При переводе средств из бюджета материнского капитала вычета не предусмотрено.

- Под вычет попадают только фактические расходы.

- Преференция предоставляется только тем гражданам, которые регулярно платят со своей заработной платы НДФЛ.

На заметку! Если объем дохода плательщика меньше уплаченных им за обучение средств, ему вернут из бюджета только фактически уплаченную туда за год сумму.

Получателем заявления на предоставление вычета может стать как работодатель, так и налоговый орган. Если плательщик намерен решать вопрос через ФНС, то нужно быть готовым к тому, что вычет выплачивают по истечению года с момента совершения платежа. Такой срок выдерживают для определения суммы, уплаченных в бюджет средств.

Важно! Максимальный срок, в который лицо может воспользоваться вычетом, составляет три года с момента совершения выплаты.

Порядок действий при подаче заявления в ФНС:

- Собрать форму справки 2-НДФЛ с каждого места работы.

- Заполнение декларации, форма 3-НДФЛ. Заполняются графа прихода и расходных операций (в их числе расходы на обучение).

- Подача бумаг в ФНС по месту жительства.

Теоретически заявления на вычет отдельно подавать не надо, так как в декларации НФЛ-3 содержится указанный вычет. Но так как в этом образце документа не предусмотрено графы для платежных реквизитов, по которым будет перечисляться компенсация, ходатайство все-таки необходимо.

Закон не закрепляет стандартной формы заявления. Следовательно, можно писать его в произвольном виде. Сотрудник налоговой инспекции не может отказать в приеме бланка, в котором содержится вся необходимая информация. Но для облегчения написания обращения налогоплательщиком обращения предусмотрен определенный образец.

Закон не устанавливает обязательной формы заявления на вычет, тем не менее, налоговой службой закреплен некий стандарт. Во избежание разногласий, исправлений рекомендуется подавать заявление по образцу, утвержденному ФНС.

На нашем сайте представлен образец, следуя которому вы можете заполнить представленный для скачивания в форме 111251 бланк.

Заявление на вычет при оплате за учебу подается в налоговую инспекцию после заполнения всех листов, всего их три. На первую страницу вписываются данные заявителя и сведения по вычету. Второй лист предназначен для внесения банковских реквизитов, по которым произведут перечисление возвратных средств. Третий лист включает личную информацию претендента на выплату. Данные по паспорту + место регистрации.

Внимание! Заполнять данные можно машинным способом, но подпись должна быть «живая» от руки.

Содержание первого листа:

- ИНН (КПН заполняют только предприятия).

- Порядковый номер обращения в формате «1», «2».Номер зависит от того какой раз вы обращаетесь, за один раз можно подать несколько заявлений. При необходимости получения вычета за несколько лет подается два бланка сразу, второй или третий номер может иметь место, если первые обращения были составлены не по правилам.

- Код налоговой инспекции.

- ФИО заявителя. Вносить нужно печатными буквами.

- Ссылка на статью НК, которая гарантирует вычет. Это ст. 78 НК.

- Код причины переплаты. Для вычета с оплаты по обучению указываем код «1».

- Код платежа тоже «1».

- Сумма возврата. Цифры выравниваются по правому краю строки.

Внимание! Сумма в заявлении должна совпадать с показателями из декларации НДФЛ-3. Вписывается она в строку «50».

- Налоговый период. Обозначается он двумя буквами, двумя цифрами и годом, за который предусмотрена компенсация. Для физлиц за 2018 год прописываем «ГД.00.2018», где «ГД» — показатель для граждан, 2018 – год обучения, а «00» — годовой период оплаты.

- ОКТМО. Он обозначает код региона проживания заявителя.

- КБК. В этой строке указывается код дохода. Посмотреть двадцатизначное число можно в налоговой квитанции. Если речь идут об уплаченном ранее подоходном налоге, то прописываем в строке «182 101 02010 01 1000 110».

- Количество страниц заявления. Пишем «01», «02» или «03в зависимости от количества документов, приложенных к заявлению.

В самом конце первого листа ставится код «02» или «03» зависит от того подаете вы обращение лично или через представителя. Если принесли сами, то ставим «03» и указываем свой номер телефона + дата + подпись. При делегировании полномочий третьему лицу указывается «02» + ФИО + данные по доверенности.

Содержание второго листа:

- ФИО заявителя;

- Данные по паспорту.

- Банковские реквизиты:

- наименование банковского учреждения;

- банковские реквизиты;

- код «1» + номер счета.

При необходимости выписку с реквизитами своего карточного/текущего счета можно взять в отделении банка, где вы его открывали

После ФИО нужно указать код документа, удостоверяющего личность:

- 21 – паспорт РФ;

- 07 – военный билет;

- 03 – свидетельство о рождении;

- 10 – паспорт иностранца.

Содержание третьего листа:

- ФИО.

- Паспортные данные + код документа.

- Адрес регистрации, должен соответствовать данным из паспорта.

Внимание! Если на первой странице заполнен ИНН, то третий лист можно оставить без заполнения.

Как уже отмечалось выше, перед подачей заявления подается 3-НДФЛ декларация. Кроме того нужно подать такие бумаги:

- копия договора на обучение;

- копия чеков и иных расчетных документов, которые подтверждают факт оплаты;

- документ, определяющий родство между заявителем и обучающимся в ВУЗ лицом.

- Вопрос: Можно подавать карточный счет сына, если я заявлял о вычете?

Ответ: Нет, данные собственника счета должны совпадать с данными заявителя.

Статья закончилась. Вопросы остались? Консультация юриста БЕСПЛАТНО

☎ 8 (800) 550-72-89 горячая линия для регионов России

Какие документы нужны для вычета по налогу за обучение

Вы сможете без проблем оформить налоговый вычет в связи с обучением, если подготовите и представите необходимые для этого документы, подтверждающие соблюдение установленных законом условий. С перечнем таких документов и порядком их представления вы сможете ознакомиться в данной статье.

Для получения налогового вычета в связи с учебой в образовательном учреждении необходимо одновременное выполнение нескольких условий. Рассмотрим эти условия подробнее.

Чтобы получить вычет вы должны иметь доход, облагаемый налогом на доходы физических лиц.

Кроме этого, учебное заведение должно иметь лицензию на осуществление образовательной деятельности.

Далее, вы должны иметь статус налогового резидента РФ, что означает ваше нахождение в России минимум 183 дня в течение 12 месяцев подряд.

Получить вычет за учебу вы сможете при оплате своего обучения, обучения своих детей (подопечных), обучения своих братьев и сестер. Оформить вычет за обучение других родственников, в том числе супруги (супруга), вы не сможете.

Еще одним условием получения вычета по налогу является представление необходимых документов в налоговую инспекцию и работодателю (если получаете вычет у него).

Если вы оплачиваете учебу ребенка, то вычетом можете воспользоваться как вы, так и ваша супруга (супруг) вне зависимости от того, кто оплачивал обучение ребенка.

Вам будет полезно знать, что:

- налоговый вычет вы можете получить только за те годы, в которые оплачивали обучение;

- если вы за один раз оплатили обучение, включающее несколько лет, то и вычет вы сможете получить только один раз, и только за тот год, в котором произвели оплату;

- перенести неиспользованный остаток вычета на другой год вы не сможете.

Налоговый вычет предоставляется в размере реально понесенных расходов на оплату обучения. Но он не может превышать предельного размера.

Предельный размер вычета по налогу за учебу зависит от того, чье обучение вы оплачиваете.

При оплате своего обучения, а также обучения брата или сестры предельный размер вычета составляет 120 000 рублей за год.

При оплате учебы своего ребенка (подопечного) предельный размер вычета составляет 50 000 рублей.

Более подробную информацию о получении вычета по налогу в связи с обучением вы найдете здесь .

Перечень документов для налогового вычета в связи с обучением

Оформить и получить налоговый вычет вы можете у своего работодателя или в налоговом органе. Порядок получения вычета в этих случаях и перечни необходимых документов несколько различаются. Рассмотрим эти нюансы более подробно.

Начнем с работодателя. Если вы получаете вычет у работодателя, то вам надо ему представить два документа:

- заявление в произвольной форме на получение вычета, которое вы пишете сами;

- уведомление из налоговой инспекции, подтверждающее возможность получения вами вычета за обучение.

Но для того, чтобы получить из налоговой уведомление, вам надо представить в налоговую инспекцию по месту вашего жительства установленные законом документы. Такими документами являются:

- заявлениео подтверждении права налогоплательщика на получение социальных налоговых вычетов;

- копия договора на обучение;

- копия лицензии образовательной организации, в которой проходит обучение;

- документ (справку из учебного заведения), подтверждающий очную форму обучения (если такого условия в договоре нет);

- копии платежных документов, подтверждающих факт оплаты обучения (кассовые чеки, квитанции, и т.п.);

- копии документов, подтверждающих ваше родство с учащимися и их возраст (копии свидетельств о рождении и т.п.). Такие документы представляются только в случае, если вы заявляете вычет не на себя, а на обучение детей, брата, сестры;

- копия документа, подтверждающего вашу опеку или попечительство над ребенком (в случае, если вы оплатили обучение подопечного).

В зависимости от конкретной ситуации могут потребоваться и другие документы.

Все перечисленные выше документы вам надо подать в налоговую инспекцию. После изучения документов налоговая в течение 30 календарных дней выдаст вам уведомление , подтверждающее ваше право на вычет. Это уведомление предназначено для работодателя.

После получения от вас заявления о предоставлении налогового вычета и уведомления из налоговой работодатель предоставляет вам вычет, начиная с месяца, в котором вы обратились к нему с указанными документами.

Если работодатель ранее удержал с вас подоходный налог, то он вернет вам сумму излишне удержанного налога. Для этого вам надо подать в бухгалтерию работодателя заявление о возврате удержанного налога. Перечисление суммы удержанного налога работодатель производит в течение трех месяцев со дня получения вашего заявления о ее возврате.

Получение вычета в налоговой инспекции. При таком способе получения вычета при оплате обучения к работодателю обращаться не надо. Надо подготовить необходимые документы и с ними обратиться в налоговую по вашему месту жительства. Сделать это можно по завершении календарного года, в котором вы оплатили обучение.

При таком способе подайте в налоговую инспекцию следующие документы:

- заявление о возврате излишне уплаченной суммы подоходного налога;

- налоговую декларацию по форме 3-НДФЛ. Вы можете заполнить декларацию с помощью сайта ФНС России;

- справку о доходах по форме 2-НДФЛ. Такую справку вам выдаст работодатель по вашей просьбе;

- копию учебного договора (договора на обучение);

- копию лицензии образовательной организации, в которой проходит обучение;

- документ (справку из учебного заведения), подтверждающий очную форму обучения (если такого условия в договоре нет);

- копии документов, подтверждающих факт оплаты обучения (кассовые чеки, квитанции, и т.п.);

- копии документов, подтверждающих ваши родственные отношения с учащимися и их возраст (копии свидетельств о рождении и т.п.). Такие документы представляются только в случае, если вы заявляете вычет не на себя, а на обучение детей, брата, сестры;

- копию документа, подтверждающего вашу опеку или попечительство над ребенком (в случае, если вы оплатили обучение подопечного).

Перечисленные документы, необходимые для получения вычета за обучение, вы можете подать в налоговый орган в любое время в течение трех лет по окончании года, в котором вы оплатили обучение.

О своем решении о предоставлении вычета в связи с обучением налоговая инспекция уведомит вас после проверки представленных вами документов.

При положительном решении сумма переплаты налога будет вам возвращена.

Получить вычет, связанный с обучением, вы можете двумя способами — у вашего работодателя и в налоговой инспекции. Рассмотрим каждый из указанных способов.

У работодателя получить вычет вы сможете не только после, но и до окончания календарного года, в котором оплатили обучение (свое или ваших родных). Для этого вы должны представить работодателю два документа:

- заявление, написанное в произвольной форме, и

- уведомление из налоговой инспекции, подтверждающее ваше право на налоговый вычет.

Но для того, чтобы получить уведомление из налоговой (это – основной документ для работодателя), вам надо подготовить комплект документов и подать его в инспекцию.

После изучения документов налоговая в течение 30 календарных дней выдаст вам уведомление, подтверждающее ваше право на вычет. Вы это уведомление должны передать работодателю.

Работодатель после получения от вас заявления (в произвольной форме) и уведомления из налоговой предоставит вам вычет, начиная с месяца, в котором вы обратились к нему с указанными документами.

Получить вычет на обучение вы также можете в налоговой инспекции. В таком случае к работодателю обращаться не надо. Подготовьте необходимые документы (перечень которых приведен в предыдущем разделе) и обратитесь с ними в налоговый орган по вашему месту жительства. Сделать это можно по завершению календарного года, в котором вы оплатили обучение.

Для получения налогового вычета за год, в котором вы оплатили обучение, у вас есть три года. Но не больше. Поэтому документы на вычет лучше подать до истечения трех лет с момента окончания года, в котором вы оплатили обучение.

После рассмотрения ваших документов налоговая принимает решение о предоставлении или непредоставлении вычета в связи с оплатой обучения. О своем решении она вас уведомит.

Если вычет предоставлен, то налоговая возвращает вам сумму переплаты налога.

Налоговый вычет за обучение: образец заявления 2019

Работнику нужен образец 2019 заявления на налоговый вычет за обучение. Чтобы получить вычет на работе и уменьшить тем самым ежемесячные налоговые платежи, сотруднику следует подготовить комплект документов. В него, помимо уведомления о возможности применения социального вычета, которое выдает налоговая инспекция по месту постоянной регистрации, входит заявление на налоговый вычет за обучение. Предлагаем пример заполнения.

Важным преимуществом оформления вычета по месту работы является получение денег в виде уменьшения ежемесячных налоговых отчислений по НДФЛ в том же году, когда понесены расходы на получение образования.

Как и во всех случая официального общения сторон трудового договора потребуется образец заявления 2019 года на налоговый вычет за обучение ребенка или самого работника. Без этого документа работодатель не узнает о волеизъявлении сотрудника. Обратиться с такой просьбой в администрацию предприятия можно до конца текущего 2019 года (абз. 2 п. 2 ст. 219 НК РФ).

Документы, которые требуются при оформлении вычета через налоговую инспекцию, понадобятся и в этом случае. Однако алгоритм получения вычета будет иным. Перед тем, как обратиться с заявлением на налоговый вычет за обучение у работодателя, нужно посетить налоговую инспекцию по месту прописки и получить там специальное уведомление о праве на социальный вычет.

Налоговики выдают этот документ только после ознакомления с копиями и подлинникам документов, подтверждающих право налогоплательщика на вычет.

Поэтому перед тем, как писать заявление на налоговый вычет за обучение на работе, нужно посетить свою ИФНС и получить уведомление. Без этого документа вычет на работе не дадут.

Чтобы получить уведомление о праве на вычет в налоговый орган нужно представить:

- заявление о выдаче уведомления по форме из письма ФНС от 16.01.2017 № БС-4-11/500;

- копии и подлинники документов, подтверждающих факту обучения и его оплату (договор, платежки, квитанции и т.д.);

- свидетельство о рождении или распоряжение о назначении опеки (попечительства), если вычет оформляется на ребенка;

- справку об очной форме обучения (если вычет предоставляется на ребенка, брата или сестру);

- копию лицензии учебного учреждения (организации).

Проверив указанные документы, ИФНС выдаст уведомление по форме, утвержденной письмом ФНС от 16.01.2017 № БС-4-11/500. На все про все у инспекции есть 30 календарных дней, считая с даты подачи документов.

Имея на руках уведомление и заявление на имя директора, написанное в произвольной форме, можно передавать указанные документы в бухгалтерию. Как получить налоговый вычет на работе за обучение ребенка? Сходить в налоговую, получить разрешение и передать его работодателю вместе с соответствующим заявлением.

В том же месяце бухгалтерия предоставит работнику вычет по НДФЛ, уменьшив сумму налога. Если дохода налогоплательщика за календарный год не хватит для получения полной суммы вычета, то остаток придется получить в инспекции. Для этого по итогам года придется сдать форму 3-НДФЛ.

Предлагаем вниманию читателей образец заявления на налоговый вычет за обучение на работу. Скачать документ можно бесплатно по прямой ссылке на сайте.

Понравилась статья? Поделитесь ссылкой с друзьями:

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.