Сегодня предлагаем вашему вниманию статью на тему: "новая форма 6-ндфл 2019 года". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Действует ли с 2019 года новая форма 6-НДФЛ? От правильного ответа на этот вопрос зависит, примет ли налоговая инспекция в 2019 году от налогового агента заполненный бланк или скажет, что он устарел и надо всё переделывать заново. Поэтому разбираемся, можно ли вести речь о новом бланке 6-НДФЛ с 2019 года.

Мы долго и тщательно изучали (и продолжаем это делать) инициативы Минфина и ФНС России на предмет введения нового расчета 6-НДФЛ с 2019 года, но таковых не нашли.

На сайте Госдумы России в официальной базе данных законодательных инициатив и их проектов мы тоже не обнаружили предложений, связанных с принятием новой формы 6-НДФЛ в 2019 году.

Поэтому можно смело утверждать, что новая форма 6-НДФЛ с 2019 года не появится. Более того, каких-либо глобальных изменений в главу 23 Налогового кодекса РФ про НДФЛ законодатели пока вносить не планируют. Соответственно, пока нечему влиять на изменение внешнего вида формы 6-НДФЛ или её отдельных реквизитов.

Хотя, не исключено, что локальные изменения и/или дополнения в форму 6-НДФЛ в течение 2019 года всё же будут.

Действующая в 2019 году форма расчёта для налоговых агентов 6-НДФЛ по-прежнему утверждена приказом ФНС России от 14 октября 2015 года № ММВ-7-11/450. Этим же документом закреплён:

- порядок заполнения 6-НДФЛ;

- правила сдачи расчёта об исчисленном и удержанном подоходном налоге;

- формат отправки в электронном виде.

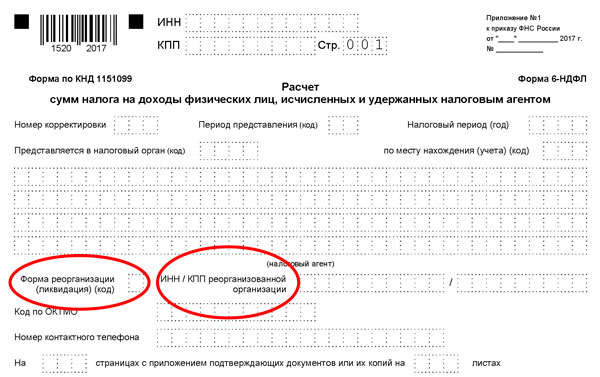

Напомним о последних корректировках бланка 6-НДФЛ. Они внесены приказом Налоговой службы России от 17 января 2018 года № ММВ-7-11/18 и в основном связаны с агентскими обязанностями по НДФЛ правопреемников.

Главное новшество связано с тем, что с 2018 года если до окончания реорганизации юрлицо не сдало 6-НДФЛ, сделать это должен правопреемник. И заполняя расчет, ему необходимо учитывать следующие моменты:

- в верхней части титульного листа – привести свои ИНН и КПП;

- в поле «По месту нахождения (учета) (код)» следует указать «215», а крупнейшим налогоплательщикам – «216″»

- в строке «Налоговый агент» – указать название реорганизованного лица или его обособки;

- в новом реквизите «Форма реорганизации (ликвидация) (код)» необходимо проставить одно из значений: 1 – преобразование, 2 – слияние, 3 – разделение, 5 – присоединение, 6 – разделение с одновременным присоединением, 0 – ликвидация;

- добавлен реквизит «ИНН/КПП реорганизованной организации»;

- подтвердить достоверность и полноту данных в расчете можно самому.

Также в 2018 году были изменения, не связанные с реорганизацией:

- крупнейшим плательщикам нужно ставить КПП по свидетельству о постановке на учет в налоговой по месту нахождения юрлица, а не по месту учета в качестве крупнейшего (т. е. в 5-м и 6-м разрядах КПП не может быть «50»);

- компании, не являющиеся крупнейшими плательщиками, в реквизите «По месту нахождения (учета) (код)» вместо «212» должны указать «214»;

- на титульном листе кроме названия нужно привести реквизиты документа, подтверждающего полномочия представителя.

Отметим, что все эти коррективы учтены в электронном формате отправки расчета 6-НДФЛ.

В 2019 году форма 6-НДФЛ, как и раньше состоит из титульного листа, Разделов 1 и 2. При этом данные разделы заполняют абсолютно по-разному. Если налоговые регистры по НДФЛ в порядке, то особых проблем обычно не возникает.

Раздел 1 «Обобщённые показатели»

Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»

Доходы по разным ставкам нужно указать отдельно.

В этом же разделе нужно показать фактически удержанный налог из выплаченных доходов.

При этом отразить нужно только те выплаты, по которым срок перечисления налога наступает именно в этом периоде (особое внимание датам выплат и удержания НДФЛ).

Про точные сроки сдачи расчетов 6-НДФЛ в 2019 году мы подробно писали здесь.

Форма 6-НДФЛ введена приказом ФНС № ММВ-7-11/450 от 14.10.2015. Он же регламентирует порядок ее оформления. Приказом ФНС № ММВ-7-11/18 от 17.01.2018 документ был обновлен, изменения действуют с 25.03.2018, т.е. многие предприятия уже отчитывались по расчету в обновленной редакции в 2018 г. Последняя версия является действующей и в 2019 году.

6-НДФЛ состоит из титула и двух разделов. Оба раздела обновлениям не подвергались, в 2018 г. трансформировался титульный лист, который стал более развернутым за счет добавления строк для отметок о форме реорганизации предприятия и его реквизитах. Они заполняются фирмами-преемниками реорганизованной компании в случае, если им придется отчитываться за нее. Заполняющая форму самостоятельно, реорганизованная фирма указывает в этой строке «0», а поле ИНН/КПП прочеркивает.

Представить форму в ИФНС следует не позже окончания месяца, после отчетного квартала, т.е. 30.04.2019 будет считаться последним днем сдачи 6-НДФЛ за 1 квартал 2019. Бланк документа можно скачать ниже.

Источниками данных для составления отчета является информация учетных регистров по НДФЛ. Сведения в форму вносятся нарастающим итогом (с начала года). Все листы документа должны быть заполнены. В полях с суммовыми показателями доходов указывают суммы в рублях вместе с копейками, суммы НДФЛ округляют до полных рублей, при отсутствии денежных значений в соответствующих ячейках проставляют нули.

Заполнение 6-НДФЛ за 1 квартал 2019 начинают с внесения основных реквизитов компании. В поле «№ корректировки» проставляют код «000» (первоначальный отчет). Если затем составляются уточненные варианты, то в графе указывают их номера по числовому ряду – «001», «002» и т.д.

В ячейке «Отчетный период» формы 6-НДФЛ за 1 кв 2019 отражают код, используемый для идентификации 1-го квартала – 21. «Налоговый период» – это год, за который расчет представляется, т. е. 2019. Поле «Код налогового органа» заполняют в соответствии с присвоенным каждой ИНФС четырехзначным шифром.

Код места нахождения зависит от формы собственности предприятия: например, для ИП – «120», крупнейших плательщиков – «213», остальных юрлиц – «214». Кроме того, в титульном листе формы 6-НДФЛ фиксируется название фирмы или ФИО бизнесмена. Подписывает отчет руководитель компании/ИП или его представитель.

В 1-м разделе заполняют (образец заполнения 6-НДФЛ 1 квартала 2019 – далее):

В поле 010 – ставка налога;

В стр. 020 – доход сотрудников, возрастающий с начала года;

В стр.025 – величину полученных дивидендов (при наличии);

Стр. 030 и 040 должны содержать сумму вычетов и исчисленного налога;

В стр. 045 – размер начисленного налога по выплаченным дивидендам;

Стр. 050 – сумму платежей, уплаченных сотрудниками-иностранцами за патент на работу в РФ. Эти суммы уменьшают начисленный НДФЛ по доходам этих работников (во избежание двойного налогообложения);

В стр. 060 – численность сотрудников, которым выплачивались доходы;

В стр. 070 – суммированную величину удержанного налога.

В стр. 080 – не удержанный налог с материальной выгоды или доходов, выплаченных в натуральном эквиваленте, если физлицу не выплачивали доходы, из которых можно было бы сделать удержание;

В стр. 090 указывают налог, возвращенный физлицу налоговым агентом.

В разделе 2 построчно заполняют:

стр. 100 – даты фактического получения дохода, определяемые по нормам ст. 223 НК РФ;

стр. 110 – даты удержания налога (по нормам ст. 226 НК РФ). Как правило, удерживают налог с зарплаты, отпускных, больничных, матпомощи в день выплаты, а по полученным в натуральной форме или от материальной выгоды доходам – в день реального перечисления дохода, из которого удержан НДФЛ;

стр. 120 – даты, не позднее которых следует перечислить налог – по зарплате и прочим выплатам – это следующий день, а по отпускным, больничным пособиям – последний день месяца осуществления таких выплат (п.6 ст. 226 НК); при совпадении срока с выходным, указывают ближайшую рабочую дату;

стр. 130 – доход с учетом НДФЛ (на дату, указанную в стр. 100);

стр. 140 – сумма удержанного НДФЛ (с дохода по стр. 130).

Детали заполнения формы 6-НДФЛ за 1 квартал 2019 (образец приведен ниже) рассмотрим на примере:

ООО «Регион» осуществляет деятельность с 2018 года. В штате компании 12 сотрудников, пятерым из которых предоставляются ежемесячные «детские» вычеты по 1400 руб.

Начислена зарплата (с учетом НДФЛ):

За декабрь 2018 – 480000 руб.;

За январь – 504000 руб.;

За февраль – 448000 руб.;

За март – 460000 руб.

Как заполнить 6-НДФЛ за 1 квартал 2019, если кроме обычных зарплатных операций, произошли такие события:

11.02.2019 работнику Реброву М.Т. по заявлению была выплачена материальная помощь в сумме 16000 руб., с которой начислен НДФЛ с учетом необлагаемой суммы 4000 руб. НДФЛ – 1560 руб. ((16000 – 4000) х 13%));

25.02.2019 сотрудник Берсенев А.А. сдал лист нетрудоспособности (размер пособия – 12500 руб., в т.ч. НДФЛ 1625 руб.). Пособие выплачено в день зарплаты за февраль 07.03.2019.

Итак, в примере заполнения 6-НДФЛ за 1 квартал в 1-м разделе будут указаны следующие данные:

6-НДФЛ — новая форма расчета по НДФЛ для работодателей, которая действует с 2016 года, остается актуальна и в 2019 году. Форма 6-НДФЛ утверждена приказом ФНС России № ММВ-7-11/450 от 14.10.2015. Расчет содержит сведения: по всем физическим лицам, которые получали доходы от налогового агента, о начисленных (выплаченных) суммах доходов и данные о предоставленных налоговых вычетах, включая информацию об исчисленном и удержанном НДФЛ в 2018 и 2019 году (за отчетный период).

Если же у Вас нет времени или желания заниматься бухгалтерией самостоятельно, рекомендуем воспользоваться этим популярным сервисом. Высокое качество услуг и выгодные цены гарантированы.

В нашей сегодняшней публикации мы рассмотрим, что собой представляет новая форма 6-НДФЛ 2019 года, порядок ее заполнения, сроки сдачи. В нижней части страницы читатель может скачать бланк 6-НДФЛ 2019 года.

Расчет 6-НДФЛ подается организациями и индивидуальными предпринимателями, которые являются налоговыми агентами, то есть выплачивает доходы сотрудникам или другим физическим лицам. Форма 6-НДФЛ сдается организациями и ИП наряду с 2-НДФЛ .

Если у организации есть обособленные подразделения, в которых заняты наемные работники, то заполнить расчет 6-НДФЛ нужно по каждому из них.

Несмотря на разъяснения ФНС РФ:

- письмо ФНС от 04.05.16 № БС-4-11/7928;

- письмо ФНС от 23.03.16 № БС-4-11/4901.

В которых сказано, что если организация или ИП не выплачивают доход физлицам, то представлять расчет не нужно, очень часто ИФНС не принимают эти письма во внимание и штрафуют, а также блокируют расчетные счета, ИП и организаций не сдавших нулевой отчет. Поэтому мы советуем во избежание лишних проблем предоставлять нулевые расчеты 6-НДФЛ в установленные сроки, если у вас хотя бы в одном из отчетных периодов были начисления и выплаты доходов наемным работникам.

Напомним, что 2-НДФЛ заполняется по каждому работнику ИП или компании отдельно, а 6-НДФЛ — сразу по всем работникам один раз в квартал.

Расчет 6-НДФЛ сдается каждый квартал не позднее последнего числа месяца, следующего за прошедшим кварталом.

Срок сдачи 6-НДФЛ за 2018 год — не позднее 1 апреля 2019 года (вместе с 2-НДФЛ).

Сроки предоставления расчета 6-НДФЛ в 2019 году аналогичны срокам 2018 года:

- За I квартал 2019 года — не позднее 3 мая 2019 года.

- За 6 месяцев 2019 года — не позднее 31 июля 2019 года.

- За 9 месяцев 2019 года — не позднее 31 октября 2019 года.

- За 12 месяцев 2019 года — не позднее 1 апреля 2020 года (вместе с 2-НДФЛ).

Датой сдачи отчета 6-НДФЛ, отправленного в электронном виде, считается дата получения квитанции, которая является подтверждением даты отправки. Если квитанция получена до 24.00 последнего отчета дня, срок подачи отчета считается не нарушенным.

Датой отправки отчета 6-НДФЛ почтовым отправлением считается дата проставленная работником почты на описи вложения.

Датой отправки отчета 6-НДФЛ лично или через представителя непосредственно в налоговый орган считается дата, проставленная на вашем экземпляре отчета работником налоговой инспекции.

Основные правила и требования заполнения расчета 6-НДФЛ сводятся к следующему:

1. Документ заполняется на основании сведений, которые содержатся в регистрах налогового учета:

- о доходах, начисленных (выплаченных) налоговым агентом физическим лицам;

- об исчисленном и удержанном НДФЛ;

- о налоговых вычетах, предоставленных физлицам.

2. В случае если показатели разделов невозможно поместить на одной странице, то следует заполнить нужное количество страниц.

3. При заполнении формы нельзя:

- исправлять ошибки корректирующим средством;

- делать двухстороннюю печать документа;

- скреплять листы расчета (это может привести к порче бумажного носителя).

4. Бланк формы 6-НДФЛ 2019 года содержит два поля, разделенные точкой, которые предназначены для десятичной дроби. Первое поле, которое состоит из 15 клеток — для целой части десятичной дроби, а второе поле, которое состоит из 2 клеток — для дробной части. В пустых клетках ставятся прочерки.

5. На страницах бланка проставляется сквозная нумерация, начиная с титульного листа (в поле «Стр.” указывают: 001, 002, 003).

6. При заполнении формы можно использовать чернила черного (синего, фиолетового) цвета. Для печати знаков следует использовать шрифт Courier New (высота 16–18 пунктов).

7. Заполнять числовые и текстовые поля следует слева направо (начиная с левого края поля или с крайней левой ячейки).

8. Бланк заполняется отдельно по каждому коду ОКТМО:

- индивидуальные предприниматели, а также нотариусы, адвокаты и другие лица, которые занимаются частной практикой, признаваемые налоговыми агентами, указывают ОКТМО по месту своего жительства;

- ИП, которые являются налоговыми агентами, состоящие на учете по месту осуществления деятельности на ЕНВД (для отдельных видов деятельности) или на патенте, указывают ОКТМО по месту своего учета;

- организации, которые являются налоговыми агентами, указывают ОКТМО муниципального образования, на территории которого находится организация (или ее обособленное подразделение).

10. В форме 6-НДФЛ на каждой странице в поле „Достоверность и полноту сведений, указанных на данной странице, подтверждаю“ нужно поставить дату и личную подпись.

Порядок заполнения 6-НДФЛ 2019 года следующий:

- первичной формы расчета — указывается „000“;

- уточненной формы расчета — указывается „001“ или „002“.

3. В поле „Период представления“ нужно выбрать код из следующей таблицы:

1 квартал при реорганизации (ликвидации) организации

Полугодие при реорганизации (ликвидации) организации

9 месяцев при реорганизации (ликвидации) организации

Год при реорганизации (ликвидации) организации

4. В поле „Налоговый период (год)“ указывается год, в котором заполняется форма.

5. В поле „Представляется в налоговый орган“ указывается код налоговой инспекции, в которую предоставляется 6-НДФЛ (его можно узнать с помощью онлайн сервиса „Узнать код налоговой“ на сайте ФНС).

6. В поле „По месту нахождения (учета) (код)“ необходимо выбрать код из следующей таблицы:

По месту жительства индивидуального предпринимателя

По месту жительства адвоката

По месту жительства нотариуса

По месту учёта российской организации

По месту учёта в качестве крупнейшего налогоплательщика

По месту нахождения обособленного подразделения российской организации

По месту осуществления деятельности индивидуального предпринимателя

По месту нахождения обособленного подразделения иностранной организации в РФ

7. В поле „Налоговый агент“ указывают:

- сокращенное наименование организации (по учредительным документам). Если сокращенного наименования у организации нет, то указывают полное название;

- ФИО полностью, без сокращений физического лица, которое признается налоговым агентом (в соответствии документом, удостоверяющим личность).

8. В строке „Код по ОКТМО“ указывается код муниципального образования (его можно узнать на сайте ФНС „Узнай код ОКТМО“ или в налоговой инспекции).

9. В соответствующем поле нужно указать номер контактного телефона, например:

- стационарный — 8 (495) 987654;

- мобильный +7 (978) 7020233.

10. Укажите количество страниц формы 6-НДФЛ (обычно, их две — „002“) и количество листов документов или копий, которые подтверждают права представителя.

11. В разделе „Достоверность и полноту сведений, указанных в настоящей Декларации, подтверждаю“ указывается одна из следующих цифр:

- подтверждает сам лично налоговый агент — 1;

- подтверждает представитель налогового агента — 2 (с указанием ФИО лица или организации — представителя налогового агента).

12. В соответствующем поле формы необходимо поставить дату и подпись.

13. В поле “Наименование документа, подтверждающего полномочия представителя” следует указать вид документа, который подтверждает полномочия представителя организации или индивидуального предпринимателя.

В данном разделе следует указывать обобщенные показатели по всем физическим лицам суммы: начисленного дохода, а также исчисленного и удержанного НДФЛ нарастающим итогом с начала налогового периода по налоговой ставке.

Если налоговый агент производил выплаты физическим лицам в течение налогового периода доходы, которые облагаются по разным ставкам, ему необходимо заполнить Раздел 1 для каждой из ставок налога (кроме строк 060 — 090).

На первой странице необходимо заполнить итоговые показатели по всем ставкам по строкам 060 — 090.

В строке 010 указывают соответствующую ставку налога (по которой исчислена сумма налога).

В строке 020 прописывается общая сумма начисленного дохода нарастающим итогом с начала налогового периода по всем физическим лицам.

В строке 025 указывается общая сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода по всем физическим лицам.

В строке 030 указывается общая сумма налоговых вычетов, уменьшающих доход, который подлежит налогообложению нарастающим итогом с начала налогового периода по всем физическим лицам.

В строке 040 указывают общую сумму исчисленного налога нарастающим итогом с начала налогового периода по всем физическим лицам.

В строке 045 прописывают общую сумму исчисленного налога на доходы в виде дивидендов нарастающим итогом с начала налогового периода по всем физическим лицам.

В строке 050 указывается общая сумма фиксированных авансовых платежей, которая принимается в уменьшение суммы исчисленного налога с начала налогового периода по всем физическим лицам.

В строке 060 указывают общее количество физических лиц, которые получили облагаемый налогом доход в налоговом периоде.

В строке 070 прописывают общую сумму удержанного налога нарастающим итогом с начала налогового периода.

В строке 080 указывается общая сумма налога, которая не была удержана налоговым агентом, нарастающим итогом с начала налогового периода.

В строке 090 указывают общую сумму налога, который был возвращен налоговым агентом налогоплательщикам (на основании статьи 231 НК РФ), нарастающим итогом с начала налогового периода.

Раздел 2. Даты и суммы фактически полученных доходов и удержанного НДФЛ

В Разделе 2 указывают даты фактического получения физлицами дохода и удержания НДФЛ, а также — сроки перечисления налога, обобщенные суммы фактически полученного дохода и удержанного налога по всем физическим лицам.

В строке 100 указывают дату фактического получения доходов (которые отражены в строке 130).

В строке 110 указывается дата удержания НДФЛ с суммы фактически полученных доходов (которые отражены в строке 130).

В строке 120 прописывается дата, не позже которой должен быть перечислен налог.

В строке 130 указывают обобщенную сумму фактически полученных доходов (без вычета суммы удержанного налога) в дату, указанную в строке 100.

В строке 140 указывается обобщенная сумма удержанного налога (в дату, которая указана в строке 110).

В случае если вы, как налоговый агент, производите операцию в одном отчетном периоде, а завершаете ее в другом отчетном периоде, то эту операцию необходимо отражать в том отчетном периоде, в котором она завершена.

Например:

1. При условии, что зарплата за сентябрь 2018 года выдана 5 октября 2018 года, в разделе 1 Расчета за 9 месяцев 2018 г. суммы аванса и зарплаты будут отражены, но в Разделе 2 формы 6-НДФЛ их отражать не надо, потому что, хоть дата исчисления налога и придется на 3-ий квартал 2018 года, фактически налог будет удержан только в октябре 2018 года, т.е. в 4 квартале. В этом случае между показателями строк 040 «Сумма исчисленного налога» и 070 «Сумма удержанного налога» Раздела 1 получится разница в размере исчисленного, но не удержанного на 30.09.2018 НДФЛ.

2. Вам необходимо сделать расчет 6-НДФЛ за двенадцать месяцев 2018 года. Зарплату за декабрь 2018 года, вы, согласно своим локальным актам, выплатите работникам 10 января 2019 года. Соответственно, НДФЛ перечислите 10 или 11 января 2019 года. Несмотря на то, что это зарплата за 2018 год, в расчет 6-НДФЛ за 12 месяцев 2018 года данные по доходу и НДФЛ не включаются, так как выплата и перечисление НДФЛ будут произведены в другом отчетном периоде. Эти данные необходимо включать в расчет 6-НДФЛ за 1 квартал 2019 года.

Еще один важный момент: дата удержанного налога может отличаться от даты перечисления НДФЛ. Это связано с тем, что сроки уплаты НДФЛ по разным доходам отличаются:

- согласно пункта 6 статьи 226 НК РФ, налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода;

- при выплате пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком), а также выплате отпускных налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором вышеуказанные выплаты были произведены.

Например:

Сотрудник получил отпускные 11 декабря 2018 года, в этом случае работодатель обязан заплатить НДФЛ в бюджет не позднее 31 декабря 2018 года и отразить эту дату в форме 6-НДФЛ за 2018 год.

Скачать бланк 6 НДФЛ 2019 года и образец заполнения

По кнопкам ниже можно скачать образец заполнения формы 6-НДФЛ 2019 года и бланк:

Предприниматели и бухгалтеры разных компаний должны подготовиться к использованию новых документов с 2019 года. Это обусловлено внесением в НК многочисленных изменений на основании разных законопроектов.

Планировалось внесение корректировок и в форму расчета 6-НДФЛ, но соответствующий законопроект не был принят. В 2019 году придется пользоваться прежним бланком, поэтому никаких сложностей с его заполнением не возникнет.

На самом деле просто отсутствуют какие-либо приказы, письма или другие официальные распоряжения от Минфина или ФНС, на основании которых вводится новая форма документа 6-НДФЛ.

Как оформить опись личного дела работника? Подробности тут.

Даже при изучении официального ресурса Госдумы РФ, где располагается актуальная база данных разных законодательных актов, отсутствуют какие-либо предложения, на основании которых принимается новая форма этого документа.

Так как не изменяются положения НК относительно нюансов расчета НДФЛ, то не требуются какие-либо нововведения в содержание 6-НДФЛ.

Как рассчитывать 6-НДФЛ? Смотрите видео:

Но специалисты утверждают, что велика вероятность, что уже в 2019 году будут приняты какие-либо законопроекты, с помощью которых будет немного изменена действующая форма документа.

Так как в 2018 году не была введена новая форма 6-НДФЛ, то придется пользоваться прежним бланком. Он был утвержден еще в 2015 году приказом ФНС №ММВ-7-11/450.

С помощью данного нормативного акта были введены следующие правила:

- порядок, на основании которого вносятся нужные сведения в форму 6-НДФЛ;

- правила, которые учитываются при сдаче данного расчета, содержащего сведения об удержанном подоходном налоге с зарплат работников;

- формат бланка, если планируется отправлять его в ФНС в электронном виде.

В форму 6-НДФЛ уже несколько раз вносились определенные корректировки. Например, 17 января 2018 года был издан ФНС специальный Приказ № ММВ-7-11/18, на основании которого были внесены правки в эту документацию.

Они были связаны с обязанностью компаний по уплате НДФЛ в качестве налоговых агентов частных лиц.

Основным нововведением 2018 года является то, что если компания проходит через процедуру реорганизации, то она должна заблаговременно сдать данный расчет.

Если по разным причинам руководство фирмы не успевает выполнить данный процесс, то сдается документация назначенным правопреемником.

Если заполняется отчет правопреемником юр лица, то учитываются следующие правила:

- на титульном листе указывается ИНН и КПП уже новой организации, а не прежней компании;

- в поле, которое предназначается для указания юридического адреса, приводится код 215, а если новая фирма представлена крупнейшим налогоплательщиком, то выбирается код 216;

- в строку, где приводятся данные о налоговом агенте, вписывается наименование уже реорганизованной компании или ее обособленного подразделения;

- форма содержит реквизиты, где указывается форма реорганизации, поэтому выбирается нужный вариант из нескольких форм;

- именно компания должна заниматься проверкой внесенных данных, так как они должны быть достоверными, а иначе документация не будет принята работниками ФНС.

Дополнительно в 2018 году в форму были внесены некоторые изменения, которые не связаны с реорганизацией компании.

К ним относится:

- если заполняется документация крупнейшим налогоплательщиком, то при выборе КПП учитывается содержание свидетельства о регистрации, полученного в ФНС по месту нахождения компании, а не по месту учета в качестве крупного плательщика налогов;

- если фирма не причисляется к крупным налогоплательщикам, то она ставит код 214 в графе, предназначенной для места нахождения организации;

- при заполнении титульного листа важно вносить сведения не только о наименовании компании, но и реквизиты доверенности, на основании которой действует представитель организации.

Как заполнить 6-НДФЛ? Ответ в видео:

Все вышеуказанные изменения должны учитываться не только при заполнении 6-НДФЛ в бумажном виде, но и при подготовке электронной формы. Состоит данный расчет из двух разделов и титульного листа.

Какие изменения внесены в доплату работникам? Читайте по ссылке.

При этом учитываются рекомендации:

- первый раздел предназначается для внесения обобщенных показателей;

- в 1 раздел включаются все выплаты, вычеты и уплаченные налоги;

- если с доходов взимаются налоги по разным ставкам, то они прописываются в документе по-отдельности;

- дополнительно в первом разделе приводится фактически удержанный сбор со всех денежных средств, выплаченных работникам фирмы;

- второй раздел содержит сведения о разных показателях только за три месяца работы;

- указываются в разделе 2 исключительно выплаты, которые перечисляются в текущем налоговом периоде.

Налоговые ставки в 6-НДФЛ. Фото 2019-god.ru

Если учитывать эти рекомендации, то не возникнет никаких сложностей с заполнением данной документации.

В 2019 году не вводится новая форма расчета 6-НДФЛ, поэтому предпринимателям и бухгалтерам не придется сталкиваться с необходимостью разбираться с правилами заполнения новой документации.

Некоторые корректировки были внесены в начале 2018 года, причем они в большей мере затрагивали крупнейших налогоплательщиков. Существует вероятность, что примерно в середине 2019 года будет введена новая форма данного расчета, куда будут внесены существенные изменения.

Что изменилось в заполнении расчета 6-НДФЛ в 2018 году – новая форма, скачать бланк в excel

Данная отчетность обязательна к сдаче ежеквартально всеми лицами, которые пользуются наемным трудом.

Уважаемые читатели! Статья описывает типовые ситуации, но каждый случай уникальный.

Если вы хотите узнать, как решить именно Вашу проблему – воспользуйтесь формой онлайн-консультанта в правом нижнем углу сайта или позвоните по прямым телефонам:

+7 (812) 426-14-07 доб.394 – Санкт-Петербург – ПОЗВОНИТЬ

+7 (800) 500-27-29 доб.849 – Другие регионы – ПОЗВОНИТЬ

Это быстро и бесплатно!

В 2018 – 2019 годах действует форма 6-НДФЛ, утвержденная приказом ФНС России от 14.10.2015 №ММВ-7-11/450@ с учетом изменений, внесенным приказом от 17.11.2018 № ММВ-7-11/18@.

В целом, бланк расчета не претерпел значительных изменений. Незначительно поменялось содержание титульного листа, при этом второй лист остался без изменений.

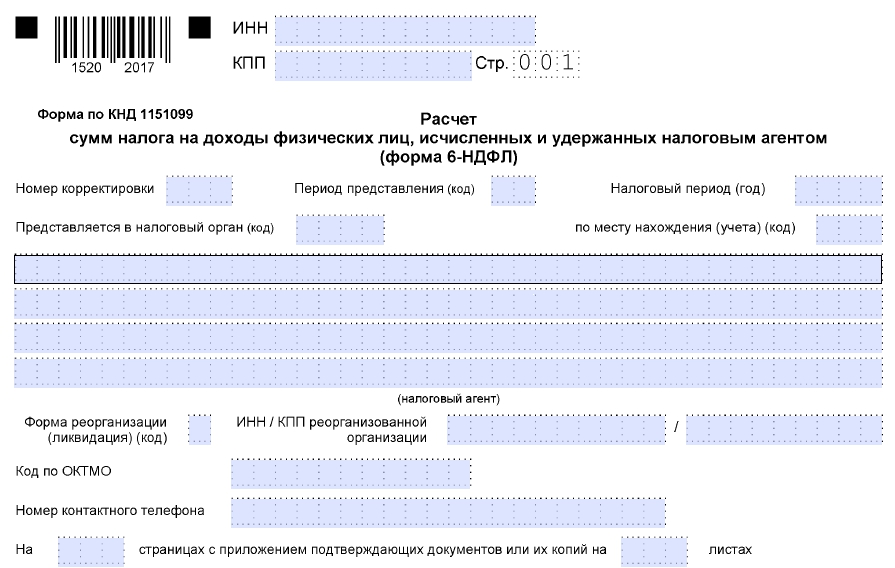

Новый бланк 6-НДФЛ по-прежнему состоит из:

- титульного листа, где отражаются общие сведения о работодателе и налоговом периоде;

- раздела 1, расположенного на втором листе формы, где приводятся обобщенные показатели, исчисленные в сумме по всем сотрудником нарастающим итогом с начала года;

- раздела 2, расположенного также на втором листе 6-НДФЛ, здесь заполняются данные о датах и соответствующих суммах дохода и налога в разрезе последнего квартала помесячно.

Ниже представлена ссылка, по которой можно скачать новую форму 6-НДФЛ, в которой учтены все введенные в 2018 году изменения, в формате excel.

Новая форма начала действовать через 2 месяца после опубликования приказа ФНС, которым введены изменения.

С 26 марта 2018 года все работодатели обязаны заполнять расчет на основе нового бланка.

Отчитываться перед налоговым органом с помощью 6-НДФЛ работодатели обязаны 4 раза в год. Предусмотрено 4 периода: 1 квартал, полугодие, 9 месяцев и год.

Крайний срок подачи отчета в течение года – это последний день следующего месяца за отчетным периодом, то есть последний день апреля, июля, октября, а для налогового периода последний день сдачи – 1 апреля следующего года.

Так как с 26.03.2018 обновленный бланк вступил в силу, то впервые его сдавать уже нужно при заполнении расчета за 2017 год – сдается до 2 апреля включительно.

Далее новый бланк 6-НДФЛ сдается в 2018 году в следующие сроки:

- 03.05.2018 – за 1 кв.;

- 31.07.2018 – полгода;

- 31.10.2018 – 9 мес. — образец заполнения;

- 02.04.2019 – за 2018 год.

Что изменилось в бланке 6-НДФЛ после издания приказа ФНС ММВ-7-11/18@ от 17.01.2018?

На самом деле изменения минимальны. Форма по-прежнему состоит из двух листов: титульного и второго с двумя разделами.

Во второй лист расчета никаких изменений не внесено, заполнение производится в том же порядке, как это делалось до нововведений.

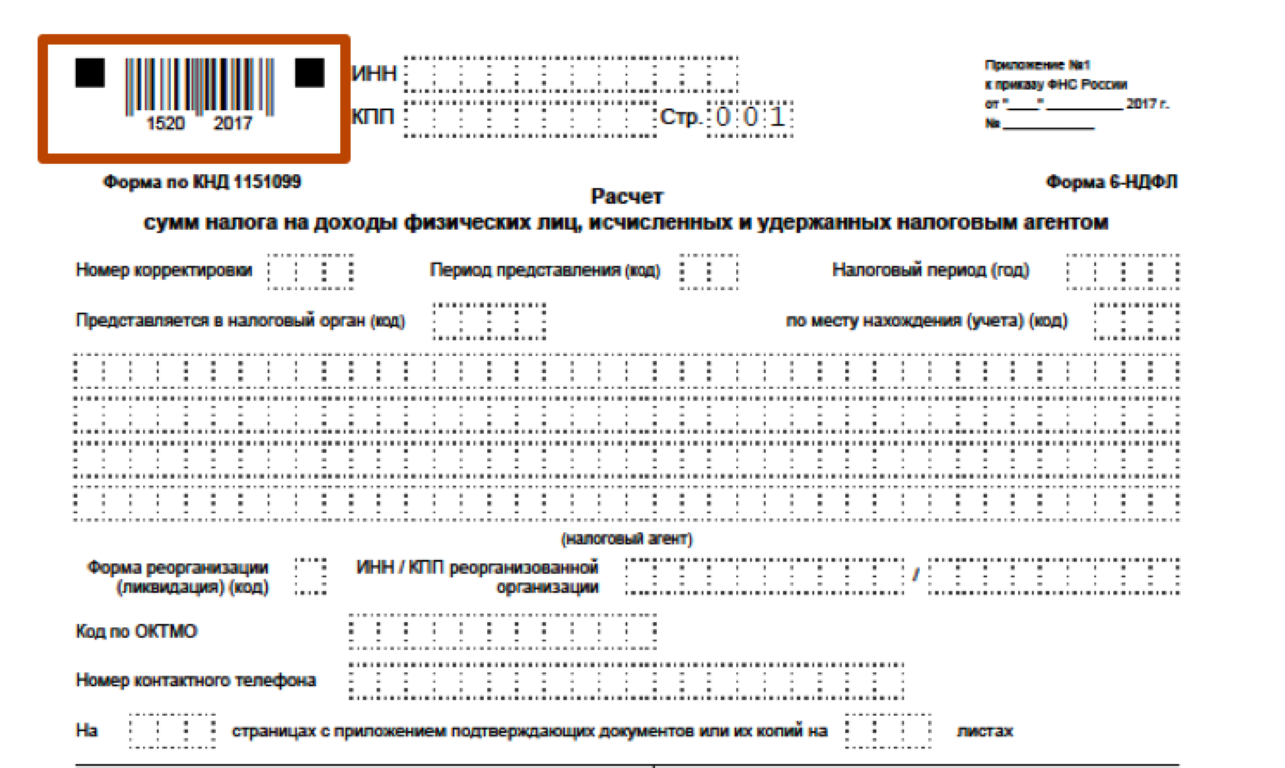

В титульный лист формы внесены следующие изменения:

- Смена штрихкода: на титульном лист «15201010» на «15202017», на втором листе «15201027» на «15202024».

- Добавлено поле «Форма реорганизации (ликвидации)» для указания соответствующего кода. Коды при реорганизации, ликвидации смотрите в таблице ниже.

- Добавлено поле для указания ИНН и КПП реорганизованной организации.

Два последних поля не нужно заполнять, если организация не проводила указанные процедуры.

Коды реорганизации и ликвидации для заполнения нового поля на титульном листе 6-НДФЛ:

Код

Разделение с одновременным присоединением

Кроме того, что немного обновился титульный лист расчета, также скорректирован соответствующим образом Порядок заполнения формы 6-НДФЛ.

В соответствии с содержанием дополненного пункта 2.2:

- Крупнейшие налогоплательщики вносят ИНН и КПП по месту нахождения организации в соответствии со свидетельством о постановке на учет в налоговой.

- Организация-правоприемник подает в ФНС по месту нахождения расчет 6-НДФЛ за последний период и уточненные формы по реорганизованной компании с указанием на первой странице кода 215 или 216 в строке «по месту нахождения», а также ИНН и КПП правоприемника. В качестве «налогового агента» заполняется наименование реорганизованной компании.

- В новом поле «ИНН/КПП реорг.орг.» прописываются данные реквизиты, присвоенные до реорганизации по месту нахождения.

Поля «ИНН/КПП реорг.орг.» не нужно заполнять в новой форме 6-НДФЛ, если расчет подается не за реорганизованную организацию.

Изменения также внесены в таблицу кодов мест представления расчета 6-НДФЛ, которые вносятся в поле на титульном листе формы под названием «по месту нахождения (учету) (код)».

В соответствии с обновлениями данные коды выглядят следующим образом:

Форма 6-НДФЛ обязательна для заполнения всеми работодателями. Форма, актуальная на 2018 – 2019 года, утверждена ФНС, скачать ее можно в данной статье выше.

Изменения, внесенные в 2018 году не значительны и касаются, прежде всего, тех организаций, которые проводили в отчетном периоде реорганизацию или ликвидацию.

Для всех прочих работодателей процесс заполнения не меняется.

Не нашли в статье ответ на Ваш вопрос?

Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас:

+7 (812) 426-14-07 доб.394 – Санкт-Петербург – ПОЗВОНИТЬ

+7 (800) 500-27-29 доб.849 – Другие регионы – ПОЗВОНИТЬ

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.