Сегодня предлагаем вашему вниманию статью на тему: "налоги усн по итогам года, если деятельность не велась". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

- 1 Налоги УСН по итогам года, если деятельность не велась

- 2 Какие и когда платит налоги ИП на УСН в 2019 году без работников

- 3 ИП без дохода не работал в 2018 году: какие налоги и взносы нужно платить?

- 4 Нулевая отчетность ООО – список обязательных отчетов

- 5 если не ведется деятельность в ООО нужно ли сдавать баланс?

- 6 Как избежать платежей, если не велась деятельность ИП?

Налоги УСН по итогам года, если деятельность не велась

Добрый день! Открыта Упрощенная система налогообложения или УСН. Открыта была 2015 года в феврале, никакой деятельности не было. В общем какой налог нужно платить в данном случае?

Илья, добрый день. Даже несмотря, что деятельности у Вас не было, Вы обязаны до 31.12.2015 уплатить фиксированные взносы в ПФР и ФФОМС. Расчет взносов ведется от даты регистрации ИП.

- ПФР: 5965×26% X количество месяцев;

- ФФОМС: 5965×5,1% X количество месяцев.

Если ИП зарегистрировано не с 1 числа месяца, то рассчитайте исходя из количества дней с момента регистрации ИП. Обязательно подайте декларацию УСН, по итогам года.

Гарантированно получить юридическую консультацию можно, задав вопрос в форме в правом нижнем углу, или позвонив по телефонам:

- Если размер фиксированных страховых взносов на работников у ООО больше суммы налога или равен ей, то у ООО снизить налоговую базу более чем на 50% от суммы взносов не получится.

- Если ООО действует, но у нее отсутствует штат работников сдать нулевую декларацию в этом случае тоже не получиться, так как все равно имеется директор (владелец организации). Максимум — аналогично снизить налоговую базу на 50% за счет страховых взносов. Дело в том, что ООО — это отдельная организация, в интересах которой действует директор. Зачастую в небольших фирмах работу директора выполняет сам учредитель. Он не платит себе зарплату и получает доходы в виде дивидендов. Но по трудовому законодательству директор — такой же сотрудник, как и все остальные, поэтому ему положена зарплата.

- Если ООО с объектом налогообложения «доходы минус расходы» осуществляли финансово-экономическую деятельность и получали доходы, но по итогам отчетного года образовался значительный убыток, сформировать нулевую отчетность они также не могут. Что вполне объяснимо, ведь имеется определенный минимальный порог налога (1% от дохода), который выплачивают на «упрощенке» в данном случае.

- Нулевая декларация по УСН — в срок до 31 марта следующего за отчетным.

- Сведения о среднесписочной численности (даже если ваше ООО осуществляет деятельность без работников, а директор не получает зарплату или находится в неоплачиваемом отпуске, данная справка должна быть оформлена обязательно) — в срок до 20 января года, следующего за отчетным.

- Годовую бухгалтерскую отчетность в ИФНС и статистику. Каждый год все ООО сдают бухгалтерскую отчётность, в которой отражают годовые итоги деятельности — деньги на счетах, имущество, долги, прибыль или убытки. Бухгалтерская отчетность не бывает нулевой, даже если вы не вели бизнес. В каждой организации есть уставный капитал, размер которого вы определяете при регистрации бизнеса и вносите на счёт в банке. Его нужно отразить в бухгалтерской отчетности.

- Расчет по страховым взносам нужно сдавать в ИФНС независимо от того, вело ли ООО деятельность в отчетном периоде или нет. И совершенно не имеет значения, начислялась ли застрахованным лицам зарплата и другие выплаты или нет. Такие пояснения дают сотрудники ИФНС.

- Форму 6-НДФЛ и 2-НДФЛ с нулевыми показателями представлять в ИФНС не нужно. Хотя, если такой отчет будет отправлен, инспекция обязана будет принять его.

- Возможно, по запросу налоговых органов потребуется сдать нулевую книгу учета доходов и расходов.

- Отчетность, представляемая только при наличии объекта налогообложения. В данном, случаи сюда относиться транспортный налог и земельный налог, ООО использующие УСН не освобождаются от уплаты данных налогов. Если в ООО не является владельцем транспортных средств, зарегистрированных в установленном законодательством порядке и признаваемых объектом налогообложения в соответствии со ст. 358 НК РФ. Платить налог соответственно не надо и сдавать нулевую декларацию тоже. ООО которые обладают на праве собственности, постоянного пользования или праве пожизненного наследуемого владения земельными участками, признаваемыми объектом налогообложения, обязаны уплачивать налог и подавать декларацию, если ваша ООО не обладает земельными участками то и делать этого не надо.

- Отчет в ФСС (форма 4-ФСС «по травматизму»), сдается и при нулевой отчетности, нарастающим итогом каждый квартал (1 квартал, полугодие, 9 месяцев, календарный год) — в срок до 20 числа месяца в бумажном виде и в электронной форме — не позднее 25 числа месяца следующего за отчетным. Подтвердить вид деятельности в ФСС также необходимо, предоставив заявление, справку-подтверждение и копию пояснительной записки, до 15 апреля.

- Отчет в ПФР — формы ОДВ-1, СЗВ-стаж, СЗВ-Корр, СЗВ-Исх необходимо сдавать на единственного работника в ООО, которое не ведет деятельности — это на генерального директора, т.е. его учредителя (так как он является застрахованным лицом), ежегодно до 1 марта. Если организация приостановила бизнес, не получает доходы, и в ней нет нанятых сотрудников, сдавать СЗВ-М не нужно. Что же касается спорного вопроса про генерального директора он же учредитель и единственный работник который не подписывал трудовой договор с ООО и не получает денежных выплат, отчетность по застрахованным лицам организация и в данном случаи не подает.

- в размере 1000 руб., если вовремя не подана налоговая декларация;

- в размере 200 руб. за каждый непредставленный документ (п. 1 ст. 126 НК РФ).

С 2015 г. налог на имущество организации, применяющие УСН, уплачивают только лишь с объектов недвижимого имущества, указанного в п. 1 ст. 378.2 НК РФ:

1) административно-деловые центры и торговые центры (комплексы) и помещения в них;

2)нежилые помещения, назначение которых в соответствии с кадастровыми паспортами объектов недвижимости или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания;

3)объекты недвижимого имущества иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства, а также объекты недвижимого имущества иностранных организаций, не относящиеся к деятельности данных организаций в Российской Федерации через постоянные представительства;

4)жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

Необходимы еще условия:

– недвижимость включена в перечень объектов недвижимости, по которым налоговая база определяется как кадастровая стоимость. Этот перечень должен быть определен субъектом РФ (его уполномоченным органом), в котором находится объект недвижимости, и опубликован на официальном сайте субъекта РФ (его уполномоченного органа) не позднее 1 января текущего года (Письмо Минфина от 25.12.2015 № 03-05-05-01/76359);

– кадастровая стоимость самого объекта или здания, в котором находится объект (помещение), определена по состоянию на 1 января текущего года.

Если в вашем регионе нет соответствующего закона, то и платить налог на имущество с кадастровой стоимости вы не должны. Более того, даже если такой закон введен, власти субъектов РФ должны до 1 января очередного налогового периода утвердить списки имущества, база по которому исчисляется как кадастровая стоимость. Список такого имущества на 2017 г. регионы должны были утвердить до 1 января 2017 г. И если ваша недвижимость попадет в эти региональные списки, вам придется платить налог на имущество, даже если ООО применяет УСН. А вот если ваших объектов в таких списках нет, то и платить ничего не нужно.

Если же в вашей области не принят закон, предусматривающий уплату налога на имущество с кадастровой стоимости в отношении жилых помещений, не учитываемых на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета, то если ваше помещение не учитывается в составе ОС и по нему определена кадастровая стоимость, то ваша организация является плательщиком налога на имущество.

Кадастровую стоимость объекта по состоянию на 1 января можно узнать, отправив в территориальный орган Росреестра запрос о предоставлении кадастровой выписки об объекте или кадастровой справки (Письмо ФНС от 08.05.2014 N БС-4-11/8876).

Аноним сказал(-а): 14.12.2012 17:29

Зета сказал(-а): 14.12.2012 22:04

Михаил К сказал(-а): 14.12.2012 23:23

Аноним сказал(-а): 15.12.2012 17:53

Михаил К сказал(-а): 15.12.2012 18:06

Andyko сказал(-а): 15.12.2012 18:07

Аноним сказал(-а): 15.12.2012 18:07

а вы ничего не путаете со сроками, нашел вот такое :

Нулевая декларация по УСН по форме ничем не отличается от декларации, заполняемой по результатам деятельности. Заполнение производится на основе требований главы 26.2 НК РФ и Приказа Минфина РФ № 58н от 22.06.2009 г.

Сроки сдачи нулевой декларации по УСН такие же, как и для ненулевой, т.е.:

– для организаций – не позже 31 марта следующего года;

– для ИП – не позже 30 апреля следующего года.

где истина? ответьте кто нибудь , а то вдруг действительно сроки сдачи пропущу

Какие и когда платит налоги ИП на УСН в 2019 году без работников

Упрощенная система налогообложения в 2019 году позволяет индивидуальным предпринимателям заменить следующие типы налогов одной суммой УСН:

- НДС (за исключением оплаты при импорте продукции);

- НДФЛ с доходов индивидуального предпринимателя (в зависимости от типа УСН рассчитывается как 6% с доходов или 15% с доходов, уменьшенных на расходы, вместо стандартных 13% для всех физических лиц);

- Имущественные налоги, если данные активы используются для осуществления коммерческой деятельности предпринимателя.

Примечание от автора! УСН не освобождает налогоплательщика от уплаты личных платежей. Индивидуальные предприниматели платят имущественный, транспортный и другие налоги как физические лица без изменений.

Независимо от масштабов осуществляемой предпринимательской деятельности (даже в случае, если деятельность не ведется), ИП обязан оплачивать фиксированные страховые взносы, направленные на обязательное пенсионное и медицинское страхование. Некоторые предприниматели до 01 июля 2019 года должны дополнительно перечислить 1% с полученной в 2018 году выручки (правило действует для ИП в том случае, когда их общая выручка по всем режимам налогообложения превысила 300 000 рублей – процент оплачивается с суммы превышения).

ИП без дохода не работал в 2018 году: какие налоги и взносы нужно платить?

Добрый день, уважаемые ИП!

Часто бывает так, что ИП открылся, но не ведет никакой коммерческой деятельности. Не работает как ИП, доход нулевой. И тут многие предприниматели совершают огромную ошибку рассуждая следующим образом: “Ну, раз у меня нет дохода и я не работаю как ИП, то я ничего не должен государству!”

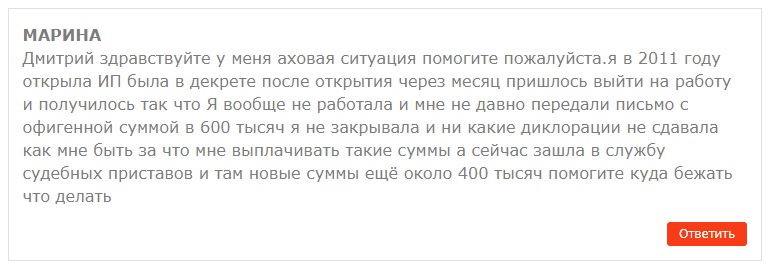

А затем и правда ничего не делают. Не платят взносы “за себя”, не сдают декларации и другую отчетность…. А затем получают требования об оплате огромных сумм в виде страховых взносов в максимальном размере и штрафов по несколько сотен тысяч рублей.

Вот очень характерный комментарий от читательницы блога, которая тоже так думала:

Повторюсь, что подобные мысли ОЧЕНЬ серьезная ошибка, которая приводит к ОГРОМНЫМ проблемам. Думаю, я вас убедил, что тот факт, что ИП не работал и у него не было дохода – это не основание не сдавать отчетность, не платить налоги и взносы.

Рассмотрим конкретный пример для ИП на УСН 6% без дохода на 2018 год

Мы изучим ситуацию по налогам и взносам в 2018 году для конкретного случая, когда одновременно выполняются следующие условия:

- ИП на УСН 6% “доходы”;

- ИП было открыто до 1 декабря 2018 года (об этом важном моменте расскажу в видео ниже).

- ИП без сотрудников (то есть, не состоит на учете как работодатель и никогда не нанимал сотрудников, не заключал гражданско-правовые договора с физлицами);

- ИП не имеет дохода. То есть, предприниматель не ведет никакой коммерческой деятельности в рамках ИП;

- У ИП нет долгов по налогам и взносам за предыдущие налоговые периоды. Также нет штрафных санкций и пени.

Сразу предупреждаю, что здесь мы рассмотрим схему только по налогу УСН и по обязательным взносам. Дело в том, что кроме налога по УСН ИП без дохода может быть плательщиком еще и других налогов. Например, отраслевых налогов. Это уже отдельная история.

Также помните, что ниже мы говорим про ИП на УСН 6% с признаком «доходы».

Если не было дохода у ИП, то платить его не нужно. Никого оповещать не нужно, просто не платите. То, что доход нулевой, отражается в налоговой декларации по УСН, которую необходимо сдать вовремя.

На самом деле, начиная с 2017 года страховые взносы ИП “за себя” нужно платить не в ПФР, а в ФНС. То есть, правильнее говорить не “взносы в ПФР” и “взносы в ФФОМС”, а:

- Страховые взносы ИП “за себя” на пенсионное страхование (в ПФР)

- Страховые взносы ИП “за себя” на медицинское страхование (в ФФОМС)

Обновление: появился законопроект, согласно которому предложено страховые взносы ИП отвязать от МРОТ с 1 января 2018 года. Соответственно, расчеты получаются следующими:

- Взносы в ПФР за себя (на пенсионное страхование): 26545 рублей

- Взносы в ФФОМС за себя (на медицинское страхование): 5840 рублей

- Итого за 2018 год = 32385 рублей

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

Эти взносы нужно оплатить до 31 декабря 2018 года.

Многие думают, что раз ИП не работал, то он не должен платить фиксированные взносы. Нет, платить эти взносы нужно обязательно, так как их размер НЕ зависит от дохода ИП.

Есть только шесть категорий предпринимателей, которые ВРЕМЕННО освобождены от оплаты взносов: https://dmitry-robionek.ru/nalogi/ne-platit-vznos-pfr.html

Но эту льготу нужно получать ЗАРАНЕЕ. Нельзя просто прекратить оплату взносов, так как это неминуемо приведет к проблемам.

Обязательно. Если наш ИП из примера на УСН 6% не сдаст декларацию за 2018 год, то в 2019 году он получит требование об оплате взноса на пенсионное страхование в максимальном размере на 212360 рублей. А также еще добавят штраф за опоздание по сдаче декларации + пени насчитают.

Если же есть счет на ИП в банке, то его заблокируют с подачи в ФНС. Декларацию по УСН нужно будет сдать до 30 апреля 2019 года.

Да, нужно. Даже если она нулевая, она должна у вас быть. Но вот сдавать ее в ФНС вместе с налоговой декларацией не нужно.

6. Нужно ли платить 1% при доходе более, чем 300 000 рублей в год?

ИП на УСН без дохода не платит этот 1%, так как не было у него дохода.

7. Нужно ли платить взносы «за себя», если ИП одновременно работает в другой компании, как обычный сотрудник?

Да, нужно. Почему это нужно делать, смотрите в этом небольшом видео:

Повторюсь, что мы рассмотрели базовую схему для ИП на УСН 6% без дохода в 2018 году. Но могут быть и другие нюансы, так как у всех разные ситуации. Если у вас возник вопрос, то лучше задать его в комментариях ниже, или к другой соответствующей статье на блоге.

Также рекомендую подписаться на новости блога, так как все постоянно меняется: https://dmitry-robionek.ru/subscribe

С уважением, Дмитрий Робионек.

Уважаемые читатели, готова новая электронная книга для ИП на 2019 год:

“ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2019 году?”

Это электронная книга для ИП на УСН 6% без сотрудников, у которых НЕТ дохода в 2019 году. Написана на основе многочисленных вопросов от ИП, которые имеют нулевой доход, и не знают как, куда и сколько платить налогов и страховых взносов.

И Вы будете первыми узнавать о новых законах и важных изменениях:

Нулевая отчетность ООО – список обязательных отчетов

Если компания не ведет деятельность, это еще не значит, что она освобождена от сдачи отчетности. Отчетность нужно сдавать в любом случае. В данной статье мы рассмотрим список обязательных отчетов для юридических лиц, которые не ведут никакую деятельность.

Список отчетов для налоговой инспекции от ООО на ОСНО

Когда юридическое лицо находится на общей системе налогообложения, оно сдает самое большое количество отчетности по сравнению с другими системами налогообложения. Компании, не ведущие деятельность должны подавать нулевые декларации по таким налогам:

- Налог на прибыль. Декларация с нулевыми показателями должна быть подана один раз в квартал. Сроки для подачи за каждый квартал — до 28 числа месяца, следующего за отчетным кварталом. Крайний срок для годовой декларации — 28 марта года, следующего за отчетным.

- Налог на добавленную стоимость. Нулевая декларация по данному виду налога должна быть подана ежеквартально до 25 числа месяца, который идет за отчетным месяцем.

Важно! Если крайний срок подачи отчета приходится на выходной, то его переносят на первый рабочий день.

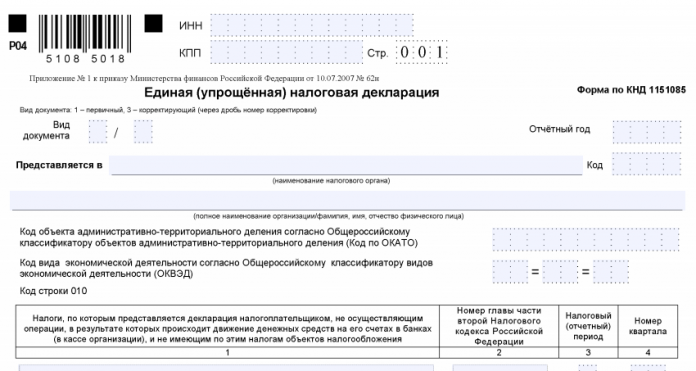

Есть еще один способ сдачи нулевых отчетов, если деятельность компании не ведется и нет:

- Движений по счетам и кассе;

- Объектов налогообложения;

- Операций для отражения в декларации по налогу на добавленную стоимость.

Этот способ — подача единой упрощенной декларации. Она может применяться для налогоплательщиков, которые являются плательщиками налога на прибыль, на добавленную стоимость, налога по УСН и ЕСХН. Срок сдачи такого отчета — двадцатое число следующего за отчетным месяца. То есть вместо декларации по УСН, НДС, ЕСХН или налогу на прибыль налогоплательщик подает данный вид декларации.

Список отчетов для налоговой инспекции для ООО на УСН

Если юридическое лицо работает на упрощенной системе налогообложения, то оно обязано один раз в год отчитываться по этой системе — сдавать декларацию по УСН. Декларация подается по результатам года и должна поступить в налоговый орган до 31 марта следующего года после отчетного. Если деятельность не ведется у такой компании, то отчетность сдавать все равно нужно — с нулевыми показателями.

Нулевой декларации по ЕНВД не бывает. Если налогоплательщик стоит на учета как плательщик ЕНВД, то он обязан платить налог на вмененный доход. Если деятельность ООО не ведется и не планируется вестись, то сняться с учета как плательщик данного налога нужно в той налоговой, в которой была осуществлена постановка на учет.

Важно! Нулевой декларации по ЕНВД не может быть. Если налогоплательщик не ведет деятельность, то нужно сняться с учета как плательщик данного налога.

Список обязательных отчетов по сотрудникам в ИФНС, ПФР и ФСС

Помимо налогов, которые считаются от доходов, полученных предприятием, есть еще налоги и сборы за сотрудников. По таким налогам также нужно сдавать нулевые декларации при отсутствии деятельности компании. Давайте посмотрим список обязательных нулевых отчетов:

- Расчет по страховым взносам — подается ежеквартально даже при нулевом обороте и отсутствии деятельности ООО. Срок сдачи — 30 дней после окончания квартала.

- 4-ФСС — подается ежеквартально в Фонд социального страхования. Сроки сдачи для печатной и электронной формы разнятся — печатную форму нужно успеть сдать до 20 числа месяца, следующего за отчетным, а электронную — до 25 числа.

- СЗВ-М — подается ежемесячно в Пенсионный фонд и СЗВ-Стаж подается ежегодно в Пенсионный фонд. До марта 2018 года такой обязанности у налогоплательщиков не ведущих деятельность, не было, но в марте 2018 года вышло Письмо Министерства труда, в котором было указано на введение обязанности подачи СЗВ-М и СЗВ-стаж на единственного учредителя, который является директором ООО. Поэтому даже если деятельность не ведется, то на директора-учредителя нужно подавать СЗВ-М и СЗВ-Стаж.

- Среднесписочная численность — подается всеми налогоплательщиками-организациями по итогам года до 20 января следующего года.

Это весь перечень отчетности по сотрудникам. Все эти декларации могут быть поданы как в печатной форме (при личном визите или по почте), так и в электронной форме.

Даже при отсутствии деятельности нужно сдавать бухгалтерскую отчетность всем без исключения организациям. В данный список входит бухгалтерский баланс или отчет о прибылях и убытках. Бухгалтерская отчетность подается в налоговую инспекцию и органы статистического учета. Периодичность сдачи — один раз в год до 30 марта следующего года.

При отсутствии деятельности обязанность сдачи отчетности компанией никто не отменяет. Нужно сдавать декларации независимо от наличия или отсутствия финансового результата. При отсутствии предоставленной отчетности в течение одного календарного года налоговая инспекция может исключить из ЕГРЮЛ компанию, начислить многочисленные штрафы.

Вопрос: Нужно ли сдавать нулевые отчеты 2-НДФЛ, если деятельность компании весь год не велась и все сотруднике в отпуске без содержания?

Ответ: Нет. Если у сотрудников не было облагаемых НДФЛ дохода, то справку 2-НДФЛ подавать в налоговую инспекцию не нужно.

Вопрос: Нужно ли сдавать отчет 6-НДФЛ, когда ООО не ведет деятельность и у сотрудников нет заработанной платы?

Ответ: При отсутствии доходов, облагаемых НДФЛ, декларация 6-НДФЛ не подается.

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Из других регионов РФ звоните: 8 (800) 550-34-98

Здравствуйте.

Помогите разобраться.

Четыре года назад открыли ООО, упрощенка. Поработали два года, затем деятельность не вели. Уже 2 года не работаем, ООО не закрывали, отчетность не сдавали. Как нужно поступить если ООО закрывать не считаем нужным, но деятельности вести пока не собираемся. Можно ли ООО держать открытым, не вести деятельности? Перед кем отчитываться? и какие налоги платить.

с ЧЕГО НАЧАТЬ, ЧТОБЫ ПРИВЕСТИ ЭТО ооо в ПОРЯДОК.

Наверное нужно будет заплатить штрафы, сдать отчетность за то время когда не работали, и сдавать нулевой баланс. Перерегистрацию ООО не проходили тоже.

так у Вас ИП или ООО? и какая система налогообложения? Упрощенка или общая?

Вообще если штрафы уже пришли, то их надо платить. И своевременно сдавать отчетность, чтобы новые не приходили

если не ведется деятельность в ООО нужно ли сдавать баланс?

1. Необходимо издать приказ о приостановке деятельности ООО. Такой приказ оформляется, как обычно, на официальном бланке предприятия. Формулировка может быть примерно следующей:

«В связи со сложившимися неблагоприятными рыночными условиями, приказываю приостановить деятельность ООО «Благовест» на неопределенный срок».Заверяется такой приказ, соответственно, подписью руководителя предприятия.

Все наемные работники ООО должны быть оповещены об этом приказе и ознакомлены с ним – желательно, под подпись.Не все из них согласятся ждать, пока компания вновь заработает. Эти работники вполне могут подать вам заявления об увольнении. Оставшихся вам придется отправить в отпуск без содержания – для этого соберите с сотрудников заявления и издайте соответствующие приказы.

Руководитель и сам должен написать такое заявление и подготовить на свою персону приказ.

2. В ИФНС по месту регистрации следует направить письмо о приостановке деятельности ООО. Поскольку в законе нет такого понятия, роль такого письма сводится к простому уведомлению инспектора о том, что вы пока не работаете, и будете сдавать «нулевую» отчетность. Это улучшит ваше взаимодействие с представителями контролирующих органов.

Формулировку письма можно сделать аналогичной приказу о приостановке деятельности. Примерно так: «Уведомляем вас о том, что в связи с неблагоприятными рыночными условиями, ООО «Благовест» приостанавливает свою деятельность». Письмо печатается на официальном бланке организации, заверяется подписью руководителя ООО и печатью.

Обязательно нужно подвести итоги отработанного периода и уплатить все причитающиеся налоги и обязательные платежи. Это нужно для того, чтобы за вашим предприятием не копились и не росли пени и штрафы.

Впоследствии не забывайте о регулярной сдаче «нулевой» отчетности. Если вы покидаете регион, где зарегистрировано предприятие, заранее позаботьтесь о посреднике, который будет сдавать вашу отчетность.

Приостановка деятельности ООО не означает освобождение от обязанностей налогоплательщика! Поскольку на ваших счетах будет отсутствовать какое-либо движение, вы будете обязаны представлять «нулевые» отчеты, соблюдая сроки сдачи и прочие требования законодательства. Состав комплекта «нулевой» отчетности будет определяться вашей системой налогообложения – т.е. сдавать отчеты необходимо по тем налогам, обязанность по уплате которых возложена на вас вне зависимости от того, осуществляете вы какую-либо деятельность, или нет. В противном случае, вы подвергнете свою компанию, помимо штрафных санкций, большой вероятности принудительной ликвидации.

Также позаботьтесь о том, чтобы по вашему банковскому счету не проходило ни единой операции. В противном случае, ваша «нулевая» отчетность будет недостоверной, а это тоже чревато неприятными последствиями.

3. Директора же лучше не увольнять, а отправить в отпуск без сохранения З. П. Вдруг понадобится воскресить ООО. Удачи Вам!.

Не благодарите меня – лучше напишите отзыв.

Консультирую и составляю документы на расстоянии. Недорого.

Как избежать платежей, если не велась деятельность ИП?

Здравствуйте! Если деятельность предпринимательская не велась но ИП зарегистрирован был в марте, какие взносы обязательно платить ? И обязательно ли? Декларации еще не подавала. Речь идет о взносах в ПФР и ФФОМС

Здравствуйте! Похожие вопросы уже рассматривались, попробуйте посмотреть здесь:

Сегодня мы уже ответили на 908 вопросов .

В среднем ожидание ответа – 14 минут.

Добрый вечер Юлия! В зависимости от выбранного режима налогообложения Вам необходимо в предусмотренный выбранным режимом срок подавать нулевую декларацию (3-НДФЛ) и ни каких платежей в фонды можно не делать. Это возможно только при условии что деятельность не велась.

Здравствуйте, Юлия. Платить обязательно. В ПФ фиксированный платёж, который в 2016 году составляет 19.356 р. 48 к. Фиксированный платёж в ФФОМС составляет в 2016 году 3.796 р. 85 к.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.