Сегодня предлагаем вашему вниманию статью на тему: "коды вычетов для справок 2-ндфл". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Разного рода коды в справке 2-НДФЛ используются во многих графах. В одних случаях поставить код – не проблема, например, если речь идет о коде ИФНС в справке 2-НДФЛ. Как известно, это 4-знач ный код инспекции, в которой налоговый агент, оформивший справки, состоит на учете и в которую эти справки сдает. Первые 2 цифры обозначают код региона, вторые – код самого налогового органа (раздел II Порядка заполнения формы).

Вспомнить код своей ИФНС поможет Бухгалтерский справочник.

Но есть и более сложные коды. К примеру, код документа, удостоверяющего личность, в 2-НДФЛ. Всего таких «документальных» кодов 14. Их можно найти в справочнике кодов документов (Приложение № 1 к Порядку заполнения формы). Код 21 обозначает паспорт гражданина РФ, код 03 – свидетельство о рождении, код 07 – военный билет и т.д.

Кроме того, в справке должно быть указано гражданство физлица, на которое оформляется справка. И тоже с помощью кода. Чтобы отметить гражданство (код страны) в 2-НДФЛ, нужно определить его в соответствии с Общероссийским классификатором стран мира (ОКСМ, принят Постановлением Госстандарта от 14.12.2001 № 529-ст ). Код страны Россия для 2-НДФЛ – 643.

Но самые интересные коды в форме – это конечно коды доходов и вычетов по НДФЛ. Как правило, именно по ним у бухгалтеров возникает большинство вопросов: какой код ставить в справке 2-НДФЛ.

Коды доходов в 2-НДФЛ, применяемые при оформлении справок за 2018 год, утверждены Приказом ФНС от 10.09.2015 № ММВ-7-11/387@ . Они указываются в строках таблицы приложения напротив соответствующего дохода физлица. Далее подробно разберем отдельные коды доходов в справке 2-НДФЛ ( наиболее часто применимые).

Код дохода 2000 в справке 2-НДФЛ используется для обозначения вознаграждения, выплачиваемого работнику за выполнение трудовых обязанностей. То есть код для зарплаты в справке 2-НДФЛ – это 2000, причем для зарплаты, выплаченной в денежной форме. А вот зарплата в натуральной форме должна быть обозначена кодом 2530. Код дохода 2010 в справке 2-НДФЛ используется для выплат по договорам гражданско-правового характера (кроме авторских вознаграждений). К ним может быть применен вычет в сумме документально подтвержденных расходов (возникших у исполнителя), который отражается в справке с кодом 403.

Код дохода 2012 в справке 2-НДФЛ предусмотрен для отпускных. Речь идет о суммах, выплачиваемых работнику в связи с предоставлением ему ежегодного оплачиваемого отпуска (ст. 114 ТК РФ). В справке 2-НДФЛ компенсация отпуска при увольнении отражается с кодом дохода 2013.

Код 1010 в справке 2-НДФЛ используется при выплате дивидендов.

Код дохода 2510 в справке 2-НДФЛ показывает оплату за физлицо организациями и предпринимателями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха.

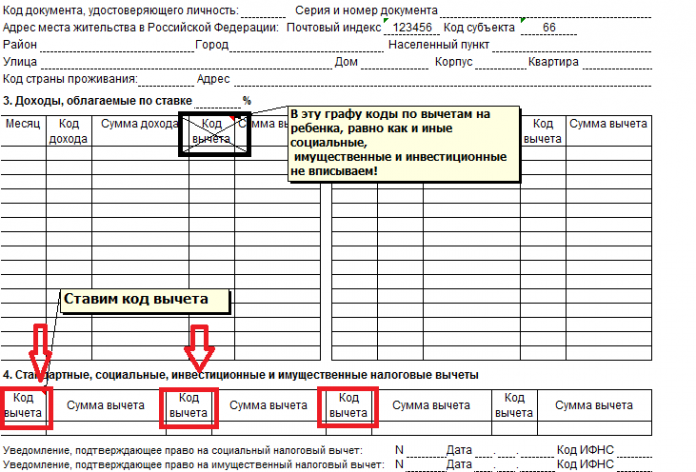

Вместе с кодами доходов утверждены и коды налоговых вычетов по НДФЛ. Код налогового вычета в справке 2-НДФЛ указывается в соответствии с таблицей, приведенной в Приказе ФНС (Приложение № 2 к Приказу ФНС от 10.09.2015 № ММВ-7-11/387@ ). Некоторые суммы и коды вычетов в справке 2-НДФЛ указываются в строках таблицы раздела 3 напротив того дохода физлица, в отношении которого этот вычет применяется. Для других вычетов в справке есть специальный раздел 4. Ниже приведены отдельные коды вычетов, о которых не упоминалось ранее.

Код вычета 126 в справке 2-НДФЛ ставится, если родителю предоставляется стандартный вычет на первого ребенка в возрасте до 18 лет либо на учащегося очной формы обучения в возрасте до 24 лет (пп. 4 п. 1 ст. 218 НК РФ). Для вычета на второго ребенка предусмотрен код 127 в справке 2-НДФЛ, на третьего и каждого следующего ребенка – код 128.

Для вычетов родителю на ребенка-инвалида предусмотрен код вычета 129 в справке 2-НДФЛ.

Код вычета 104 в справке 2-НДФЛ должен быть проставлен тогда, когда вычет предоставляется лицу, указанному в списке пп. 2 п. 1 ст. 218 НК РФ. В нем поименованы герои СССР, герои России, участники ВОВ, родители и супруги военнослужащих, погибших при исполнении обязанностей военной службы и другие.

Код вычета 311 в справке указывается, если работнику был предоставлен имущественный вычет в связи с приобретением им или строительством жилья на территории РФ (пп.3 п.1 ст.220 НК РФ). Если же работнику при этом пришлось воспользовался целевым займом или кредитом и вычет ему положен в сумме процентов, уплаченных по нему, то для такого вычета предусмотрен код 312 (пп.4 п.1 ст.220 НК РФ).

Код вычета 501 в справке 2-НДФЛ используется при применении вычета из стоимости подарков, полученных от организаций и предпринимателей.

Код вычета 508 в справке 2-НДФЛ покажет, что был применен вычет по суммам единовременной материальной помощи, оказываемой работодателями работникам при рождении ребенка.

Полная расшифровка кодов дохода и вычетов в справке 2-НДФЛ приводится в Приказе ФНС.

Заполнять декларацию 2 НДФЛ нужно с учетом всех изменений и дополнений. В каждом отчете указывают шифры доходов и примененных для начисления НДФЛ вычетов. Эти нормы отражены в Налоговом кодексе в статье 230. Кроме того, при заполнении основываются на ММВ 7-11-387, где утверждена расшифровка кодов вычетов во 2 приложении для справки 2 НДФЛ. В третьей части отчета льготы отражаются по одной строке вместе с вознаграждениями. Рассмотрим подробнее порядок применения налоговых вычетов, которые используют для расчета доходов и удержания НДФЛ.

Во время начисления доходов юр. лица обязаны удержать НДФЛ по определенной ставке. Сотрудники могут воспользоваться вычетами, благодаря которым уменьшается база для расчета НДФЛ, соответственно и сам налог рассчитают с учетом льготы. Во время заполнения отчета необходимо отразить все суммы согласно кодам вычетов НДФЛ в третьей части справки 2 НДФЛ.

Если к одному доходу применили несколько вычетов, указывают их последовательно в разных строках. Имущественные, социальные и стандартные вычеты отражаются отдельно, в четвертой части декларации.

Таблица шифров для справки 2 НДФЛ включает 14 разделов.

Чтобы удобнее было пользоваться формой, необходимо знать порядок их классификации:

- Социальные – занимают значительное место в табличной части. Основания для их применения регламентированы в статье 219;

- стандартные вычеты, нормируются Налоговым кодексом частью 2 статьей 218;

- специальные – отражены в статье 214 в частях 1,3,4 и 9;

- имущественные;

- профессиональные;

- инвестиционные;

- льготы по необлагаемой доходной части.

Образец заполнения декларации 2 НДФЛ:

Данные суммы связаны с приобретением сотрудником имущества:

- Суммы по шифру 311 определяются в рамках понесенных расходов в ходе приобретения или строительства жилья. В этом случае учитываются только кредитные средства без учета погашения процентов по ссуде или ипотеке;

- 312 – данный код учитывает уплаченные проценты по ипотечным или кредитным договорам, оформленным на строительство или ипотеку жилой недвижимости. Расходы возмещаются в рамках перечисленных сумм, но не более 3 000 000 рублей на один объект.

Для их применения учитывают нормы статьи 219:

- 320 – суммы, потраченные на обучение. Этот код для расчета НДФЛ предусматривает только личную учебу работника или его брата/сестры в возрасте до 24 лет;

- 321 – этот шифр отражает полное возмещение обучения ребенка, собственного или опекаемого, до достижения им 18-летнего возраста. После этого следует уточнить ограничение максимальной суммы в нормативном акте;

- 324 – суммы для расчета НДФЛ, потраченные на лечение сотрудника и членов его семьи в медучреждениях, а также покупку лекарств в соответствии с утвержденным перечнем. Максимальное возмещение – 120 000 рублей;

- 325 – расходы по взносам в рамках добровольного страхования работника и членов его семьи. Максимальное ограничение для применения льготы по НДФЛ – 120 000 рублей;

- 327 – вычеты в рамках перечислений в пенсионный фонд НПФ, максимальное ограничение – 120 000 рублей;

- 328 – вычеты в рамках перечислений в пенсионный накопительный фонд.

Вычеты, предоставленные в связи с профессиональной деятельностью, следующие:

- 403 – расходы сотрудника, связанные с трудовой деятельностью и определенные в рамках договора гражданско-правового характера с нанимателем.

- 404 – расходы, понесенные автором в рамках открытия, изобретения и т.п.

Вычеты по кодам 403 и 404 представляются в сумме понесенных расходов. Обязательное условие для их применения – документальное подтверждение.

- 405 – суммы, потраченные сотрудником в пределах лимитированных расходов, которые вошли в вычет при расчете НДФЛ на авторское вознаграждение. Они предоставляются в процентном выражении от доходной части.

Утверждены и другие шифры вычетов, применяющиеся для расчета подоходного налога в пределах конкретных сумм:

- 501 – стоимость подарков, учитывающую при расчете НДФЛ, полученных сотрудниками от субъектов хозяйствования или ИП;

- 502 – льгота, предоставленная из оценочной стоимости подарков в натуральном выражении, врученных в рамках конкурсов, проводимых в соответствии с решениями органов власти;

- 503 – льгота по мат. помощи, оказанной в связи с выходом на заслуженный отдых по достижению пенсионного возраста или инвалидностью;

- 504 – возмещение стоимости медикаментов, приобретенных на лечение;

- 505 – сумма из оценочной стоимости “ценных” призов, врученных в рамках проведения рекламного конкурса;

- 508 – сумма по разовой мат. помощи, которая оказана в связи с рождением или усыновлением ребенка.

В статье 217 определен максимальный предел суммы необлагаемого дохода.

Коды налоговых вычетов для 2 НДФЛ: официальная таблица

Все вычеты, которые уменьшают базы для расчета НДФЛ, регламентированы в Налоговом кодексе. В отношении шифров все изменения вносит ФНС в законодательных актах.

В таблице приведен сокращенный перечень вычетов согласно кодировке налоговой службы.

Льгота на ребенка предоставляется как родителям, так и опекунам или попечителям, но только по официально оформленным документам. Она предназначена на каждого ребенка до достижения им 18-летнего возраста, а в случае продолжения учебы – до 24 лет. При этом студент учится как в России, так и за рубежом, форма обучения значения не имеет.

Если родитель трудится на нескольких работах, льгота оформляется на одной из них по выбору сотрудника. Подают документы и физ. лица, которые числятся на удаленном рабочем месте, а также работающие неполный день. Оформляет вычет любой родитель, действие льготы ограничено календарным годом.

Родитель имеет право представить документы по каждому вычету. При наличии дохода все льготы будут учтены. Например, сотрудник подал справки на лечение, при этом суммы на несовершеннолетних детей сохранятся.

Льгота на ребенка не накапливается и предоставляется ежемесячно. Ограничение в ее получении – сумма превышения заработка родителя 350 тыс. руб. Нормы вычетов в настоящее время следующие:

- 126 – в сумме 1,4 тыс. руб. представляется на первого ребенка;

- 127 – сумма аналогична, только уже на второго ребенка;

- 128 – на третьего ребенка вычет составляет 3 тыс. руб.;

- 129 – льгота на детей с инвалидностью в размере 12 тыс. руб.

- 130 – льгота в сумме 1,4 тыс. руб. на первого ребенка;

- 131 – аналогично 130, только на второго ребенка;

- 132 – сумма в 3 тыс. руб. на третьего малыша;

- 133 – сумма 6 тыс. руб., если ребенку присвоена инвалидность.

Основной перечень шифров для декларации 2 НДФЛ утвержден 10.09.2015 года в приложении №2. В течение всего времени он неоднократно пересматривался и дополнялся. Последние правки вышли в декабре 2017 года и применяются с января 2018 года.

В них появился новый шифр 619 – сумма прибыли по операциям, учитываемым на личном инвестиционном счете. Физическое лицо может вкладывать собственные сбережения в ценные бумаги и получать доход, на этот размер дохода и будет уменьшена база для расчета НДФЛ.

ИСС – это счет для внутреннего учета, где учитываются вложения личных сбережений в ценные бумаги, а также договорные обязательства клиента по этим операциям. Его открывает и сопровождает брокер или доверенный управляющий на основании договора.

Вычет по этой прибыли предоставляется:

- В размере личных средств, внесенный на ИСС;

- в размере прибыли, полученной по операциям, учитываемым на данном счете.

У сотрудницы предприятия четыре ребенка 5, 8, 15 и 16 лет. Доход, учитываемый в налогообложении, составляет в месяц 45 000 рублей.

Подано заявление на ежемесячное предоставление вычетов на всех детей:

- на 1 и 2 ребенка – по 1 400 руб.;

- на 3 и 4 ребенка – по 3 000 руб.

Общая сумма вычетов составила 8 000 руб. Данные льготы будут применяться с января по июль, далее заработок превысит максимальный порог с начала года в 350 тыс. руб.

Расчет ежемесячной заработной платы следующий:

- НДФЛ = (45 000 – 8 000) * 13% = 4 810 руб.;

- сотрудница на руки получит 45 000 – 4 810 = 40 190 руб.

Если заявление не подано, бухгалтерия выполнит следующие расчеты:

- НДФЛ = 45 000 * 13% = 5 850;

- сумма на руки = 39 150 руб.

Основное, о чем надо помнить любому физ. лицу-резиденту РФ, претендовать на получение вычетов может только человек, у которого производится официальное начисление доходов, подлежащих налогообложению по тарифу 13%.

Кроме того, в расчетной группе должны быть подтверждающие документы, на основании которых бухгалтер выполнит правильные расчеты и оформит по итогам года справку 2 НДФЛ с соответствующими кодами вычетов.

С 2019 года налоговые агенты будут заполнять справку 2-НДФЛ по новой форме. Изменения коснутся и порядка отражения стандартных вычетов. В этой статье мы расскажем и покажем образец, как указать код вычета на ребенка в 2019 году в справке 2-НДФЛ.

С 1 января 2019 года работодатели будут заполнять справку 2-НДФЛ по новой форме. Приказом ФНС от 02.10.2018 № ММВ-7-11/566@ утверждены сразу два новых бланка: для передачи в ИФНС и для выдачи работнику. Теперь справка для налоговой инспекции состоит из двух листов, и в ней появились новые реквизиты.

В 2-НДФЛ работодатель отражает все доходы, которые выплатил физическим лицам в течение года. Обычно это зарплата и выплаты по гражданско-правовым договорам. Кроме доходов, в справке налоговый агент указывает стандартные налоговые вычеты, которые предоставил работнику. Чаще всего работодателям приходится указывать коды вычетов на детей.

Обратите внимание: новая справка применяется с 1 января 2019 года. Если в декабре 2018 года работник обратится к вам с просьбой выдать справку о доходах, составляйте ее по старой форме.

Код вычета на ребенка в справке 2-НДФЛ: что это такое

Работники, у которых есть дети, имеют право на стандартные налоговые вычеты. В ст.218 НК РФ приведен полный перечень вычетов и условий их предоставления. Чаще всего работодатели предоставляют вычет на несовершеннолетних детей и студентов-очников.

Ежегодно налоговые агенты отправляют в ИФНС сведения о доходах, выплаченных работнику, и удержанном НДФЛ. Для этого есть специальная форма – справка 2-НДФЛ. В ней работодатель должен указать, какие вычеты были предоставлены работнику. Информация передается в ИФНС в закодированном виде, каждый вид вычетов имеет свой код.

Код налогового вычета 126 – это самый распространенный код, который встречается в справках. Все коды, которые может использовать работодатель, утверждены приказом ФНС от 10.09.2015 N ММВ-7-11/387@. В 2016 году в этот документ были внесены изменения, в том числе изменились коды детских вычетов. Вместо старого кода 114 появился новый – 126. Этот код означает льготу, предоставленную родителю или усыновителю на первого ребенка:

- Не достигшего возраста 18 лет,

- Учащегося – очника в возрасте от 18 до 24 лет.

Изменение коснулось всех детских вычетов, вместо кодов 114-125 были введены 126-149. Это связано с тем, что одинаковые индексы использовались для вычетов, предоставленных разным категориям получателей:

- Родные родители,

- Усыновители,

- Опекуны,

- Попечители.

Обновленные коды позволили разграничить категории получателей налоговых льгот. Поэтому кодов стало больше, например, прежний индекс 114 разделился на два новых:

В 2016 году Налоговое законодательство РФ претерпело некоторые изменения, которые преимущественно касаются вопросов налоговых вычетов. Узнаем, какие коды налоговых вычетов необходимо применять в 2017 году.

Именно на основании данного приложения сформированы таблицы ниже, в которых отображены коды с расшифровками и суммами.

Вычеты из вознаграждений и доходов, не подлежащих налогообложению

Законодательство устанавливает точные размеры вычетов, рассчитывая их в зависимости от условий применения.

В настоящий момент различают 5 типов вычетов:

- Стандартные, называемые также «детскими».

- Социальные, предусмотренные для возмещения расходов на социальные нужды граждан.

- Имущественные, позволяющие возместить убытки при покупке или постройке жилья.

- Инвестиционные, появившиеся в 2014 году для снижения налогооблагаемой базы для доходов от торговли ценными бумагами.

- Профессиональные, связанные с затратами при получении трудового дохода.

Для каждого типа удержания из налоговой базы существует свой цифровой код вычета. В справке 2-НДФЛ бухгалтер указывает этот код, если работник относится к льготной категории налогоплательщиков.

Внимание! Для уменьшения суммы облагаемого дохода налогоплательщик имеет право обратиться с заявлением к работодателю либо напрямую в налоговую инспекцию.

В кодах отмечены следующие изменения:

Главное, о чем должен помнить любой гражданин РФ — претендовать на получение компенсации понесенных расходов может только то лицо, которое получает официальный доход, налогооблагаемый по ставке 13%.

Чтобы получить налоговый вычет, достаточно написать специальное заявление на имя работодателя на работе либо самостоятельно подать декларацию в орган ФНС по месту жительства.

Коды вычетов и доходов используются при заполнении справки 2-НДФЛ.

Действующие в 2019 году коды:

- «обновлены» приказом ФНС № ММВ-7-11/820@ от 24 октября 2017 г.

- “обновлены” приказом ФНС № ММВ-7-11/633@ от 22 ноября 2016 г.

- утверждены Приказом ФНС № ММВ-7-11/387@ от 10 сентября 2015 г.

Применяются с 01.01.2016 в соответствии с Федеральным законом от 06.04.2015 N 85-ФЗ “О внесении изменений в статью 219 части второй Налогового кодекса Российской Федерации и статью 4 Федерального закона “О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации (в части налогообложения прибыли контролируемых иностранных компаний и доходов иностранных организаций)” (Собрание законодательства Российской Федерации 2015, N 14, ст. 2025).

Постановление Правительства Российской Федерации от 19.03.2001 N 201 “Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета” (Собрание законодательства Российской Федерации 2001, N 13, ст. 1256; 2007, N 27, ст. 3298).

Семейный кодекс Российской Федерации (Собрание законодательства Российской Федерации 1996, N 1, ст. 16; 2015, N 29, ст. 4366).

Федеральный закон от 30.04.2008 N 56-ФЗ “О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений” (Собрание законодательства Российской Федерации, 2008, N 18, ст. 1943; 2014, N 45, ст. 6155).

Распространяется на правоотношения, возникшие с 01.01.2009, и применяется до 01.01.2016 в соответствии с пунктом 2 статьи 2Федерального закона от 03.06.2009 N 117-ФЗ “О внесении изменений в статью 217 части второй Налогового кодекса Российской Федерации” (Собрание законодательства Российской Федерации, 2009, N 23, ст. 2772).

Новые коды доходов и вычетов для справок 2-НДФЛ с 26 декабря 2016 года

C 26 декабря 2016 года вступил в силу Приказ ФНС от 22.11.2016 № ММВ-7-11/633 «О внесении изменений и дополнений в приложения к приказу ФНС России от 10.09.2015 № ММВ-7-11/[email protected] «Об утверждении кодов видов доходов и вычетов». В связи с этим с 26 декабря 2016 года в выдаваемых работникам справках 2-НДФЛ нужно отражать новые коды. Также обновленные коды доходов и вычетов потребуется указывать в справках 2-НДФЛ за 2016 год, которые налоговые агенты будет сдавать в ИФНС в 2017 году. Расскажем, как изменились коды доходов и вычетов.

Организации и ИП (являющиеся налоговыми агентами) ежегодно обязаны представлять в ИФНС сведения о доходах работников за истекший календарный год в виде справки 2-НДФЛ. Сдать справки 2-НДФЛ за 2016 год необходимо:

- с признаком 2 – не позднее 1 марта 2017 года;

- с признаком 1 – не позднее 3 апреля 2017 года (поскольку 1 апреля 2017 года выпадает на субботу, справки можно сдать в ближайший понедельник, п.7 ст. 6.1 НК РФ). См. «Срок сдачи справок 2-НДФЛ в 2017 году».

Также справки 2-НДФЛ может потребоваться выдать работникам «на руки», если они обратятся за ними. Справка может потребоваться им, например, для оформления кредита. Формой справки 2-НДФЛ предусмотрено, что в справках 2-НДФЛ нужно показывать коды доходов и вычетов, которые связаны с конкретным физическим лицом. Перечень новых кодов доходов и вычетов по НДФЛ утвержден Приказом ФНС от 22.11.2016 № ММВ-7-11/633. Применять новые коды вычетов следует уже при заполнении справок 2-НДФЛ с 26 декабря 2016 года. Теперь давайте посмотрим, что именно изменилось.

Форма справки о доходах физического лица (2-НДФЛ) и порядок ее заполнения утверждены приказом ФНС России от 30.10.2015 № ММВ-7-11/485. Эта форма применяется в 2017 года. Новой формы справки 2-НДФЛ на 2017 год не утверждалось.

В справке 2-НДФЛ налоговые агенты (организации или ИП) отражают только те доходы, источником выплаты которых является они сами. Причем вид выплаченных работнику доходов отражается в справке 2 НДФЛ в виде специального кода.

Какие доходы учитывать

В справку по форме 2-НДФЛ нужно включить все доходы, которые облагаются налогом. Таким образом, учтите все суммы, которые выплатили гражданину, как по трудовому, так и по гражданско-правовому договору (п. 3 ст. 226, ст. 210 НК РФ).

Доходы физических лиц отражаются в разделе 3 справок 2-НДФЛ. В заголовке этого раздела отражается налоговая ставка, применяемая к доходам. Если в течение 2016 года один и тот же человек получал доходы, облагаемые НДФЛ по разным ставкам, то раздел 3 потребуется заполнить отдельно для каждой налоговой ставки.

При заполнении таблицы раздела 3 справки 2-НДФЛ нужно применять приложения 1 «Коды доходов» и 2 «Коды вычетов» к приказу ФНС России от 10.09.2015 № ММВ-7-11/387. Каждому виду доходов и каждому виду налоговых вычетов присвоены специальные коды. Например, доходам в виде зарплаты соответствует код 2000. При выплате вознаграждений по другим гражданско-правовым договорам – код 2010, при выплате пособий по временной нетрудоспособности – код 2300. Если для дохода нет специального кода – код 4800. Отражаются коды доходов в разделе 3, например, так:

Основные коды доходов не изменились. Однако с 26 декабря 2016 года значение некоторых кодов доходов обновлены, а также добавлен некоторые коды. В частности, появилось два новых кода, которые потребуется указывать в справках многим налоговым агентам, а именно:

При заполнении справки 2-НДФЛ нужно по каждому работнику прописать вычеты, которые ему положены. Посмотрите, какой код вычета на ребенка в 2018 году в справке 2-НДФЛ указывает бухгалтер, и что такое код 126 в справке.

Сотрудники компании, у которых есть дети, имеют право на налоговый вычет. Он уменьшает базу по НДФЛ. Это, так называемый, стандартный налоговый вычет. Но кроме стандартных существуют еще имущественные, социальные и иные вычеты. Чтобы из справки 2-НДФЛ было понятно, на какой именно вычет уменьшили налоговую базу из доходов сотрудника, каждому виду вычета присвоен свой код.

Самый распрострыненный вычет, который встречается в справках — код вычета 126. Давайте разберемся, что это такое. Код 126 — это вычет родителям или усыновителям в размере 1400 руб. на первого ребенка в возрасте до 18 лет или учащегося очного отделения в возрасте до 24 лет. Он действует с 26.12.2016, до декабря 2016 этому вычету соответствовал код 114. Т.е. код 126 — это старый код 114.

В прошлом году согласно приказу от 22.11.2016 № ММВ-7-11/633@ «О внесении изменений и дополнений в приложения» к приказу ФНС России от 10.09.2015 № ММВ-7-11/387@ коды вычетов на детей были изменены.

Читайте также:

Вместо привычных кодов 114-125, теперь появились коды 126-149. Как видим, кодов стало больше. Связано это с тем, что раньше одинаковый вычет получали все категории сотрудников:

- родители, в том числе и приемные;

- усыновители;

- попечители;

- опекуны

Теперь все изменилось. При предоставлении вычетов, например, на ребенка-инвалида:

- приемным родителям, супругу (супруге) приемного родителя, опекунам, попечителям делают вычет в размере 6000 рублей;

- родителям, усыновителям, супругу (супруге) родителя или усыновителя положен вычет уже в размере 12 000 рублей.

То есть суммы для разных категорий родителей теперь разные, поэтому и кодов стало больше. В таблице мы привели пример того, как старый код преобразовался в два новых.

Код вычета в 2018 году*

В каких случаях ставится в 2-НДФЛ

Код вычета старый, до 26.12.2016

При предоставлении вычета в размере 1400 руб. на первого ребенка в возрасте до 18 лет, либо учащегося очного отделения учебного заведения до 24 лет.

При предоставлении вычета в размере 1400 руб. на первого ребенка в возрасте до 18 лет, либо учащегося очного отделения учебного заведения до 24 лет.

- попечителям;

- опекунам;

- приемным родителям

*Полную таблицу с новыми кодами смотрите в конце статьи.

Какой указать код вычета на ребенка в 2018 году в справке 2-НДФЛ: 126, 127, 12

При заполнении справки 2-НДФЛ в 2017 году вы должны обязательно указать код вычета на ребенка. При этом нужно руководствоваться следующими правилами:

- В разделе 4 справки 2-НДФЛ укажите предоставленные работнику стандартные ст. 218 НК РФ (смотрите образец ниже);

Обратите внимание, что код вычета на ребенка ставится только в разделе 4 2-НДФЛ, в разделе 3 этой же справки, несмотря на существование одноименной колонки, код и сумма вычета не указываются.

- Указывайте общую сумму предоставленных вычетов отдельно по каждому коду.

- Если сотрудник получил сразу несколько вычетов на ребенка (например, за первого малыша код 126 и второго малыша код 127), то в 2-НДФЛ вписывайте коды по каждому вычету.

Код вычета на 2 детей

Несмотря на то, что сумма вычета за одного ребенка и за второго ребенка одинаковая, вы не можете сложить эти вычеты и указать их единой суммой в 2-НДФЛ сразу, как за двоих детей. Коды вычетов в данной и аналогичных ситуациях будут разными — 126 и 127.

Код 126 в 2-НДФЛ

Код 126 означает – вычет в размере 1400 руб. на первого ребенка в возрасте до 18 лет, либо учащегося очного отделения учебного заведения до 24 лет родителям (даже если находятся в разводе), супруге (супругу) родителя, усыновителям.

Код вычета 127

Код 127 – вычет в размере 1400 руб. на второго ребенка в возрасте до 18 лет, либо учащегося очного отделения учебного заведения до 24 лет родителям (даже если находятся в разводе), супруге (супругу) родителя, усыновителям.

Код вычета 128

Код 128 – вычет в размере 3000 руб. на третьего ребенка в возрасте до 18 лет, либо учащегося очного отделения учебного заведения до 24 лет родителям (даже если находятся в разводе), супруге (супругу) родителя, усыновителям.

Код вычета 129

Код 129 – вычет в размере 12 000 руб. на ребенка-инвалида I и II группы инвалидности в возрасте до 18 лет, либо учащегося очного отделения учебного заведения до 24 лет родителям (даже если находятся в разводе), супруге (супругу) родителя, усыновителям.

Коды вычетов и доходов используются при заполнении справки 2-НДФЛ.

Действующие в 2019 году коды:

- «обновлены» приказом ФНС № ММВ-7-11/820@ от 24 октября 2017 г.

- “обновлены” приказом ФНС № ММВ-7-11/633@ от 22 ноября 2016 г.

- утверждены Приказом ФНС № ММВ-7-11/387@ от 10 сентября 2015 г.

Применяются с 01.01.2016 в соответствии с Федеральным законом от 06.04.2015 N 85-ФЗ “О внесении изменений в статью 219 части второй Налогового кодекса Российской Федерации и статью 4 Федерального закона “О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации (в части налогообложения прибыли контролируемых иностранных компаний и доходов иностранных организаций)” (Собрание законодательства Российской Федерации 2015, N 14, ст. 2025).

Постановление Правительства Российской Федерации от 19.03.2001 N 201 “Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета” (Собрание законодательства Российской Федерации 2001, N 13, ст. 1256; 2007, N 27, ст. 3298).

Семейный кодекс Российской Федерации (Собрание законодательства Российской Федерации 1996, N 1, ст. 16; 2015, N 29, ст. 4366).

Федеральный закон от 30.04.2008 N 56-ФЗ “О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений” (Собрание законодательства Российской Федерации, 2008, N 18, ст. 1943; 2014, N 45, ст. 6155).

Распространяется на правоотношения, возникшие с 01.01.2009, и применяется до 01.01.2016 в соответствии с пунктом 2 статьи 2Федерального закона от 03.06.2009 N 117-ФЗ “О внесении изменений в статью 217 части второй Налогового кодекса Российской Федерации” (Собрание законодательства Российской Федерации, 2009, N 23, ст. 2772).

Коды вычетов НДФЛ: 2018 год принес изменения, которые коснулись порядка заполнения Справки о доходах. В частности, изменились коды вычетов в 2 НДФЛ. В статье – таблица действующих кодов, а также бесплатные справочники по кодам и по порядку заполнения заполнению 2-НДФЛ.

Налоговые резиденты России, у которых есть доходы, облагаемые налогом по ставке 13%, могут уменьшить их на определенные суммы доходов или расходов, установленные в НК РФ, и в результате платить меньше налога. Суммы, уменьшающие базу по НДФЛ, называются налоговыми вычетами. К ним относятся:

- Стандартные.

- Социальные.

- Имущественные.

- Профессиональные.

- Инвестиционные.

Цифровые коды вычета по НДФЛ в 2018 году нужны фирмам, предпринимателям и «самозанятым» частнопрактикующим лицам, чтобы заполнить отчетность по форме 2 НДФЛ в случаях, когда были выданы вознаграждения, облагаемые по ставке 13%, физлицам – налоговым резидентам России.

Программа “БухСофт” автоматически рассчитает причитающееся работнику вознаграждение, применит вычет и безошибочно определит сумму НДФЛ к уплате в бюджет. Попробуйте бесплатно:

Вознаграждениями, облагаемыми НДФЛ, могут быть следующие денежные и неденежные выплаты физлицам.

- По трудовым договорам (оплата труда персонала).

- По ГП договорам на услуги или выполнение работ (вознаграждение исполнителям).

- По лицензионным договорам (лицензионные платежи правообладателям).

- По сделкам отчуждения исключительных прав на интеллектуальную собственность (выкупные платежи правообладателям).

- По договорам с авторами произведений.

Выдавая в вышеназванных случаях вознаграждения физлицам, фирмы, предприниматели и «самозанятые» частнопрактикующие лица становятся налоговыми агентами по НДФЛ, в связи с чем в их обязанности входит:

- рассчитать налог, удержать его из выплачиваемых сумм и перечислить в бюджет за физлицо;

- отчитаться по выплаченным доходам и суммам НДФЛ в налоговую инспекцию.

Коды вычетов и доходов используются при заполнении двух основных налоговых форм отчетности:

Налоговики считают недостоверными справки 2 НДФЛ с неточными кодами вычетов или доходов. Дело в том, что в Налоговом кодексе не разъясняется, какие ошибки в отчетности делают ее недостоверной. Поэтому инспекторы самостоятельно решают, по каким основаниям штрафовать налоговых агентов за недостоверные справки 2 НДФЛ. Таким основанием, по их мнению, являются любые ошибки в справке, в том числе в кодах вычетов НДФЛ 2018 или в кодах доходов.

Сумма штрафа небольшая – 500 р. за каждую справку с ошибкой, однако, если физлиц – получателей дохода много, то ошибки в кодах вычета в справке 2 НДФЛ 2018 могут вылиться в существенную сумму штрафной санкции. Чтобы избежать штрафа, нужно выявить ошибку раньше, чем это сделают налоговики, и подать «уточненки».

Кодировки по подоходному налогу нужны при заполнении отчетности. Не используют эти шифры фирмы, предприниматели и «самозанятые» частнопрактикующие лица, которые не отчитываются по вознаграждениям, выплаченным физлицам. Например, не требуется сдавать 2 НДФЛ если:

- у физлица куплено принадлежавшее ему имущество или права;

- вознаграждение выдано физлицу в статусе ИП.

При оформлении раздела 3 справки используются кодировки из приказа ФНС России от 10.09.2015 № ММВ-7-11/387@. Этот приказ налоговой службы включает в себя два приложения:

- по кодировкам для облагаемых доходов;

- по кодировкам для вычетов.

С 2018 года утвержден новый шифр – «619». Эту кодировку налоговые агенты применяют, когда уменьшают доход физлица – налогового резидента РФ, облагаемый по ставке 13%, на сумму прибыли от операций по индивидуальному инвестиционному счету (ИЛС). Такую льготу физлицо может получить от фирмы, оказывающей ему услуги по брокерскому обслуживанию или по управлению ценными бумагами.

На данный момент НК РФ предусматривает три вида стандартных льгот по налогу.

- 3000 р. каждый месяц без ограничения по годовому доходу.

- 500 р. каждый месяц без лимита по доходам за год.

- От 1400 р. до 12 000 р. каждый месяц на одного ребенка – до месяца, в котором сумма дохода по накоплению с начала года превысила 350 000 р.

Стандартные коды вычета в справке 2 НДФЛ 2018 (раздел 3) смотрите в таблице 2.

Таблица 1. Кодировки по видам стандартных льгот

В сумме 500 р. в месяц:

- инвалиды 1 и 2 групп;

- инвалиды с детства;

- доноры костного мозга;

- малолетние узники фашистских концлагерей;

- Герои СССР или России и т.д.

- инвалиды ВОВ;

- военнослужащие-инвалиды;

- чернобыльцы;

- испытатели ядерного оружия и т.д.

- на ребенка-инвалида не старше 18 лет (своего или усыновленного),

- на инвалида I или II группы (своего или усыновленного) до 24 лет, учащегося очно – студента, аспиранта, ординатора, интерна

- на ребенка-инвалида не старше 18 лет (приемного или взятого под опеку),

- на инвалида I или II группы (приемного или взятого под опеку) до 24 лет, учащегося очно – студента, аспиранта, ординатора, интерна

В двойной сумме – на:

- ребенка-инвалида не старше 18 лет (своего или усыновленного),

- инвалида I или II группы (своего или усыновленного) до 24 лет, учащегося очно – студента, аспиранта, ординатора, интерна

В двойной сумме – на:

- ребенка-инвалида не старше 18 лет (приемного или взятого под опеку),

- инвалида I или II группы (приемного или взятого под опеку) до 24 лет, учащегося очно – студента, аспиранта, ординатора, интерна

В двойной сумме при отказе второго родителя от вычета – на первого ребенка (своего) не старше 18 лет, в том числе учащегося очно студента, аспиранта, ординатора, курсанта, интерна до 24 лет

В двойной сумме при отказе второго приемного родителя от вычета – на первого ребенка (приемного) не старше 18 лет, в том числе учащегося очно студента, аспиранта, ординатора, курсанта, интерна до 24 лет

В двойной сумме при отказе второго родителя от вычета – на второго ребенка (своего) не старше 18 лет, в том числе учащегося очно студента, аспиранта, ординатора, курсанта, интерна до 24 лет

В двойной сумме при отказе второго приемного родителя от вычета – на второго ребенка (приемного) не старше 18 лет, в том числе учащегося очно студента, аспиранта, ординатора, курсанта, интерна до 24 лет

В двойной сумме при отказе второго родителя от вычета – на третьего и каждого следующего ребенка (своего) не старше 18 лет, в том числе учащегося очно студента, аспиранта, ординатора, курсанта, интерна до 24 лет

В двойной сумме при отказе второго приемного родителя от вычета – на третьего и каждого следующего ребенка (приемного) не старше 18 лет, в том числе учащегося очно студента, аспиранта, ординатора, курсанта, интерна до 24 лет

В двойной сумме при отказе второго родителя от вычета – на:

- ребенка-инвалида не старше 18 лет (своего),

- инвалида I или II группы (своего) до 24 лет, учащегося очно – студента, аспиранта, ординатора, интерна

В двойной сумме при отказе второго приемного родителя от вычета – на:

- ребенка-инвалида не старше 18 лет (приемного),

- инвалида I или II группы (приемного) до 24 лет, учащегося очно – студента, аспиранта, ординатора, интерна

Уменьшить доходы, облагаемые по ставке 13%, физлицо-налоговый резидент России может на следующие суммы. Но только в пределах 120 000 р. за календарный год.

- Стоимость лечения – оплата медуслуг и лекарств по списку из постановления Правительства России от 19.03.2001 № 201, а также ДМС-взносы.

- Стоимость обучения – своего, своих сестер, братьев и детей до 24 лет, а также подопечных до 18 лет.

- Траты на благотворительные цели.

- Стоимость независимой оценки квалификации.

- Пенсионные дополнительные взносы.

- Траты на добровольное пенсионное накопление.

- Плата за добровольное страхование жизни, если срок договора – от пяти лет.

Социальные коды вычета в справке 2 НДФЛ 2018 (раздел 3) смотрите в таблице 2.

Таблица 2. Кодировки по видам социальных льгот

Оплата физлица за обучение – свое, своих сестер, братьев до 24 лет, если:

- у российского образовательного учреждения есть лицензия;

- у российского ИП есть лицензия либо он ведет все занятия лично;

- образовательный статус иностранного юрлица подтвержден документально

Оплата физлица за обучение своих детей до 24 лет, если:

- у российского образовательного учреждения есть лицензия;

- у российского ИП есть лицензия либо он ведет все занятия лично;

- образовательный статус иностранного юрлица подтвержден документально

Оплата физлицом лечения (своего, родителей, детей, супругов, подопечных), включая:

- стоимость медуслуг по списку из постановления Правительства России от 19.03.2001 № 201;

- стоимость лекарств по списку из постановления Правительства России от 19.03.2001 № 201

- траты физлица на добровольное пенсионное накопление по договору с негосударственным пенсионным фондом – в свою пользу или в пользу в пользу детей (своих, усыновленных, взятых под опеку), родителей, супругов, внуков, бабушек, дедушек;

- траты физлица на добровольное пенсионное страхование по договору со страховой фирмой – в свою пользу или в пользу в пользу детей (своих, усыновленных, взятых под опеку), родителей, супругов;

- плата физлица за добровольное страхование жизни (свое, родителей, детей, супругов, подопечных), если срок договора со страховой фирмой – от пяти лет

Уменьшить свои доходы, облагаемые по ставке 13%, физлица – налоговые резиденты России могут на следующие суммы.

- Поступление от продажи своего имущества, в том числе жилья и долевых прав при строительстве жилья.

- Поступления от передачи своей доли в уставном капитале АО или ООО – например, если физлицо:

- вышло из общества,

- продало долю,

- произошло уменьшение уменьшении номинала доли и т.д.

- Поступления в связи с изъятием в пользу государства земли или недвижимости физлица.

- Оплаченные затраты на:

- постройку жилья в РФ;

- покупку жилья в России (квартира, частный дом, комната, доля в собственности на жилье);

- покупку участка земли (доли участка) в РФ для постройки на нем жилья.

- Оплаченные проценты по займам и кредитам, взятым на:

- постройку жилья в РФ;

- покупку жилья в России (квартира, частный дом, комната, доля в собственности на жилье);

- покупку участка земли (доли участка) в РФ для постройки на нем жилья.

Имущественные коды смотрите в таблице 3.

Таблица 3. Кодировки по видам имущественных льгот

Оплаченные физлицом затраты на:

- постройку жилья в РФ;

- покупку жилья в России (квартира, частный дом, комната, доля в собственности на жилье);

- покупку участка земли (доли участка) в РФ для постройки на нем жилья

Оплаченные физлицом проценты по займам и кредитам, взятым на:

- постройку жилья в РФ;

- покупку жилья в России (квартира, частный дом, комната, доля в собственности на жилье);

- покупку участка земли (доли участка) в РФ для постройки на нем жилья

Уменьшить свои доходы, облагаемые по ставке 13%, могут следующие физлица – налоговые резиденты России:

- исполнители по ГД договорам;

- авторы интеллектуальных произведений;

- владельцы патентов и иных исключительных прав;

- владельцы лицензий на интеллектуальную собственность.

Коды для профвычетов смотрите в таблице 4.

Таблица 4. Кодировки по видам профвычетов

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.