Сегодня предлагаем вашему вниманию статью на тему: "какую систему налогообложения выбрать для ип". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

При регистрации в качестве предпринимателя первый вопрос, с которым сталкиваются, -какое налогообложение выбрать для ИП. Чтобы разобраться в этом важном вопросе, рассмотрим системы налогообложения и кратко остановимся на важных особенностях.

Предприниматель может применять пять систем налогообложения:

2) единый налог на вменённый доход (глава 26.3 НК РФ);

4) единый сельскохозяйственный налог (глава 26.1 НК РФ).

Для того чтобы выбрать, какая система налогообложения лучше для ИП, необходимо знать, хотя бы кратко, о применяемых системах и самое главное — предпринимателю необходимо определиться с критериями своего бизнеса.

Что должен определить предприниматель? Вид деятельности, примерный доход, соотношение доходов и расходов, количество работников. Эти важные факторы понадобятся при выборе налогообложения для ИП.

Можно сразу сказать, что если ИП — сельхозпроизводитель, то надо рассматривать единый сельскохозяйственный налог (ЕСХН). Для остальных ИП этот налог не применим, поэтому подробно остановимся на других налогах, выбор между которыми и делает обычно ИП.

Важный момент — сейчас ИП вправе добровольно выбрать любой из спецрежимов, если соответствует критериям. Если не выбрал, то применяет общую систему налогообложения.

Общая система налогообложения (ОСНО) характерна тем, что платить необходимо все налоги, вести учет, подавать ежеквартально отчетность. И если не подано заявление на выбор налогообложения, то ИП автоматически применяет ОСНО. Часто основной сложностью для ИП является НДС, тем не менее часто предприниматели сознательно выбирают эту систему, если работают с налогоплательщиками на ОСНО, есть иностранные контрагенты, уплачивается НДС при ввозе или предприниматели платят НДС в качестве налогового агента.

Специальные налоговые режимы характерны тем, что предусматривают определённые требования для применения. Общее – отчетность проще, налоговые ставки ниже, заменяют ряд налогов, хотя и с определёнными оговорками. Например, агентский НДС надо платить при любой системе налогообложения.

Упрощенная система налогообложения (УСН) очень распространена в малом и среднем бизнесе в первую очередь в связи с тем, что применяется ко всем видам деятельности, просто вести учет, декларацию необходимо представлять раз в год.

Однако если при регистрации ИП выбрана система налогообложения УСН, то необходимо сразу выбрать объект налогообложения:

- доходы (ставка налога от 1% до 6%) или

- доходы минус расходы (ставка налога от 5% до 15%).

Ставка налога устанавливается законом субъекта, при этом могут быть введены налоговые каникулы, то есть ставка снижена до 0% при определенных условиях – как правило, относится ко впервые зарегистрированному ИП в отношении определенного вида деятельности.

Не только ставку налога, но и баланс между доходами и расходами необходимо учитывать при выборе ИП налогообложения, что лучше — УСН с объектом «доходы» или УСН с объектом «доходы минус расходы».

В том случае, если расходы составляют более 60 — 70%, предпочтительнее выбрать УСН «доходы минус расходы», однако надо учитывать необходимость документального подтверждения расходов.

Единый налог на вмененный доход (ЕНВД) и патентная система налогообложения (ПСН) характерны тем, что платить налог надо исходя из суммы дохода, которую установило государство. Это выгодно, если доходы высокие, чтобы заранее определить сумму налога и планировать расходы на ведение бизнеса. Но надо учитывать, что даже если предприниматель не получил этот доход, платить налог тем не менее надо. Кроме того, для этих систем налогообложения существуют более жёсткие ограничения – применяются только к определённым видам деятельности, количество работников меньше, чем при УСН, физические показатели могут быть ограничены (например, в случае применения ЕНВД – не более 20 машин по виду деятельности «грузоперевозки»).

Выбирать систему налогообложения рекомендуется до регистрации ИП. Для начала надо определиться с видами налогообложения, которые ИП может выбрать. И касается это только специальных режимов. Надо знать ограничения по каждому из специальных режимов, а также преимущества и недостатки спецрежима. В противном случае предприниматель столкнется с тем, что налоговые платежи выше того, на что он рассчитывал, а для того, чтобы изменить систему, надо ждать до следующего года. Дело в том, что, к примеру, одним из условий УСН является выбор налогообложения для ИП при регистрации.

Причем подать заявление на применение УСН необходимо в течение 30 дней после регистрации, в случае неподачи изменить режим можно будет только со следующего календарного года. Более того, если налогоплательщик хочет изменить объект налогообложения внутри выбранной системы, то есть, применяя УСН, изменить объект «доходы» на объект «доходы минус расходы», это можно сделать также только со следующего календарного года. Так со ссылкой на ст. 346.14 НК РФ разъясняется в Письме Минфина и ФНС РФ от 02.06.2016 N СД-3-3/2511 .

Для ОСНО никаких ограничений не существует – применяется для всех видов деятельности, любых дохода, численности сотрудников. И неудивительно, так как этот режим считается самым «строгим» видом, где действуют все налоги и виды отчетности. Поэтому если заявление о выборе системы налогообложения для ИП не было подано при регистрации, то при работе по спецрежимам ЕНВД и ПСН автоматически предприниматель обязан применять ОСНО в отношении других операций (например, при продаже имущества).

И наоборот — если ИП применяет ОСНО, при соблюдении требований он может применить ЕНВД или ПСН и в середине года, когда определится с доходами и расходами от ведения бизнеса. Поэтому кратко остановимся на критериях, которые надо определить при выборе системы налогообложения после регистрация ИП.

Вид деятельности и другие условия перехода на ЕНВД и ПСН

Требования по каждому налогу указаны в соответствующей главе, рассмотрим основные.

Четко определить, каким бизнесом будет заниматься предприниматель, надо не только для регистрации, но и для выбора налогообложения, так как именно это является первым критерием того, какой вид налога выбрать для ИП. Необходимо выяснить, подпадает ли этот вид деятельности под ЕНВД (п. 2 ст. 346.26 НК РФ) или ПСН на той территории, где планирует вести деятельность ИП, введены ли эти налоги законами субъектов, причем выяснить и показатели, которые влияют на налог. Например, в Москве ЕНВД не введён. Поэтому если ИП живет и работает в Москве, то, как бы ему ни выгоден был этот налог, применить его он не сможет. Или, к примеру, интернет-магазины не могут применять ЕНВД и ПСН вне зависимости от вида товара. Это означает, что если вид деятельности не включен в перечень, то выбирать, какое налогообложение лучше для ИП, можно будет только между упрощенной и общей системами налогообложения.

Если же к деятельности можно применить ЕНВД или ПСН, то существует ряд других ограничений.

Так, ПСН можно применять, только если:

- сотрудников не более 15 человек;

- лимит доходов — 60 миллионов рублей в год.

И эти данные суммируются по всем видам деятельности, которые ведет ИП. При этом существует множество нюансов. Например, хотя торговля и может облагаться по патенту или ЕНВД, но при торговле по образцам или по договору поставки можно применять только ОСНО ли УСН (Письмо Минфина от 06.04.2015 N 03-11-11/19020 ).

При выборе льготного режима важно учитывать, что в случае нарушения требований ИП утратит право на применение этого режима, доход будет пересчитан по общей или упрощенной системе налогообложения.

Когда ИП определит, какие спецрежимы у него есть возможность применять, чтобы решить, какой налог выбрать при открытии ИП, надо посчитать налоговую нагрузку по каждому варианту для сравнения.

ЕНВД и ПСН платятся в фиксированной сумме, если есть данные для расчета – вид деятельности и физические показатели, можно посчитать точную сумму налога. Расчет по патенту можно сделать на сайте ФНС https://patent.nalog.ru/info/.

УСН можно посчитать только приблизительно, исходя из планируемых доходов и расходов ИП. Но если говорить о том, как правильно выбрать систему налогообложения для ИП, то надо сказать, что важна не только сумма налога.

Что касается отчетности, самой привлекательной с этой точки зрения является ПСН, при этой системе отчетность сдавать не надо вообще, ИП получает патент с рассчитанной суммой налога в налоговом органе. Уверенность в правильном расчете налога, отсутствие необходимости составлять отчетность – очень серьёзный аргумент для многих ИП.

Еще один критерий — учет расходов. Для УСН с объектом «доходы», ЕНВД и ПСН производственные расходы не учитываются. То есть ИП может документально не подтверждать расходы, что является положительным фактором. При этом ИП может вычесть уплаченные страховые взносы из суммы налога на всех режимах, кроме ПСН. Именно поэтому необходимо произвести расчет всех платежей, которые должен будет делать ИП, для сравнения вариантов.

Таким образом, на вопрос о том, какое налогообложение выбрать для ИП, необходимо:

- выяснить все требования каждого спецрежима;

- посчитать налоговую нагрузку;

- сравнить суммы налога и учесть особенности применения каждого режима.

Надо помнить принципиальное отличие — вне зависимости от размера дохода и даже при убытках налог на ЕНВД и ПСН необходимо будет заплатить, а налог при УСН и ОСНО платится только исходя из фактического дохода.

Индивидуальный предприниматель – это физическое лицо, имеющее право вести самостоятельный бизнес и получать от него доход. Обычные доходы физического лица (зарплата, продажа или сдача в аренду собственного имущества) облагаются налогом по ставке 13%. Если же говорить о доходах от бизнеса, то можно выбрать более выгодную систему налогообложения для ИП.

Такого понятия, как «ставка налога для ИП», не существует, так же как нет единого налога для всех предпринимателей. Вы вправе выбирать самый выгодный вариант налогообложения и переходить на льготные налоговые режимы.

Какие налоги платит ИП? Это зависит от того, какую систему налогообложения вы выбрали. Налоги отличаются ставкой, базой, периодом, порядком расчета и сроками уплаты. Если вас интересует, как уменьшить налоги ИП, то надо ознакомиться со всеми системами налогообложения, действующими в РФ.

Предприниматели могут выбрать одну из пяти систем налогообложения для ИП:

Все специальные системы налогообложения (УСН, ЕСХН, ПСН, ЕНВД) требуют от предпринимателя соблюдения множества условий: ограничение численности работников, лимит получаемых доходов, определенные виды деятельности и др. Выбор системы налогообложения с учетом всех критериев уже превращается в непростую задачу, а ведь у ИП есть обязанность платить, кроме налогов, еще и страховые взносы за себя.

Взносы ИП за себя – это отчисления в фонды на пенсионное и медицинское обеспечение. Каждый год государство рассчитывает фиксированную сумму, которую ИП должен платить, независимо от того, работал ли он и был ли получен доход. В 2019 году фиксированная сумма взносов предпринимателя за себя составляет 36 238 рублей. Если же ваши доходы за год превысили 300 000 рублей, то взносы в ПФР рассчитывают дополнительно, из расчета 1% от дохода сверх лимита.

Собираетесь открыть ИП? Не забудьте про расчетный счёт – он упростит ведение бизнеса, уплату налогов и страховых взносов. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта. Ознакомиться с предложениями вы можете у нас на сайте.

Многие индивидуальные предприниматели работают самостоятельно, не нанимая работников. По сути, их бизнес – это созданное для себя рабочее место. Уплата налогов ИП в 2019 году без работников имеет свои особенности – государство позволяет уменьшать рассчитанный налог полностью на всю сумму уплаченных за себя страховых взносов. В итоге, при небольших доходах предприниматели без работников на УСН Доходы или ЕНВД могут снизить налог до нуля.

Пример: в свободное от основной работы время предприниматель на УСН Доходы оказывает услуги по ремонту компьютеров. Дополнительный доход от этой деятельности составил 328 000 рублей за 2019 год. ИП обязан заплатить за себя страховые взносы, рассчитаем их сумму:

- 29 354 рублей – фиксированные взносы на пенсионное страхование;

- 6 884 рублей – фиксированные взносы на медицинское страхование;

- 280 рублей – дополнительные взносы в ПФР с дохода, превышающего 300 000 рублей в год.

Итого, за этот год предприниматель должен уплатить взносов за себя на сумму 36 518 рублей. Рассчитанный налог на полученные доходы составит 328 000 * 6% = 19 680 рублей. Предприниматель вправе уменьшить эту сумму на все уплаченные за себя взносы, т.е. в этом примере налог ИП без работников будет равен нулю.

Налоги ИП с работниками в 2019 году тоже могут быть уменьшены за счет сумм страховых взносов, но уже не более, чем наполовину. Приведем пример:

Рассчитанный квартальный налог на ЕНВД для ИП с двумя работниками составил 17 300 рублей. В отчетном квартале предприниматель уплатил за работников страховые взносы на сумму 9 800 рублей, а за себя – 7 000 рублей. На этом режиме ИП-работодатели могут уменьшить налог только на сумму уплаченных взносов не более, чем на 50%.

Считаем: 17 300 – 9 800 – 7 000 = 500 рублей. Эта сумма меньше, чем 50% от рассчитанного налога, поэтому учесть мы можем только 8 650 рублей из уплаченных взносов. Налог к уплате составит 8 650 рублей.

Возможность уменьшать рассчитанный налог на сумму уплаченных взносов существует только на ЕНВД и УСН Доходы. Предприниматели на УСН Доходы минус расходы и на ОСНО могут уменьшать на сумму взносов полученный доход, но не сам налог. А для ИП, работающих на ПСН, вообще не предусмотрена возможность уменьшать стоимость патента таким образом.

Какая система налогообложения лучше для ИП? Чтобы ответить на этот вопрос, надо сделать индивидуальный расчет налогов для ИП в каждом конкретном случае. При этом необходимо учесть множество критериев:

- требования каждой системы налогообложения;

- наличие и количество работников;

- региональные особенности (К2 по месту ведения деятельности для ЕНВД; потенциально возможный годовой доход для ПСН; региональная ставка на УСН Доходы минус расходы; разрешенные виды деятельности);

- система налогообложения ваших будущих партнеров, покупателей, клиентов;

- ведение экспортно-импортной деятельности;

- площадь торговой точки или зала обслуживания;

- количество транспортных средств при автоперевозках и др.

Как же выбрать систему налогообложения для ИП, чтобы платить меньше налогов? Для этого надо сделать расчет налоговой нагрузки на каждом выбранном режиме. Покажем расчет налогов для ИП на примере:

Индивидуальный предприниматель в г. Красноярске планирует открыть парикмахерскую. Ожидаемый доход в месяц – 600 000 рублей; количество наемных работников – 6 человек; предполагаемые расходы составят 360 000 рублей в месяц, в том числе страховых взносов за работников – 28 000 рублей.

Рассчитаем суммы налогов на разных льготных режимах:

- ЕНВД. К2 по этому виду деятельности в г. Красноярске – 0,99. Сумма налога в месяц, рассчитанная по формуле ЕНВД, равна 14 930 рублей. Эту сумму можно уменьшить на уплаченные страховые взносы за работников и за себя, но не более, чем на 50%. Получаем, что ИП должен заплатить 7 465 рублей.

- ПСН. Для расчета стоимости патента воспользуемся калькулятором. Получаем, что стоимость патента на один месяц равна 2 049рублей. Уменьшать эту сумму на взносы за работников не допускается.

- УСН Доходы. На этом режиме расходы не учитываются, весь доход облагается по ставке 6%. Получаем 36 000 рублей, сумму налога можно уменьшить на уплаченные взносы, но не более, чем наполовину. Итого, 18 000 рублей.

- УСН Доходы минус расходы. Облагается разница между доходами и расходами: (600 000 – 360 000 = 240 000) * 15% = 36 000 рублей. Уменьшение налога ИП на этом варианте налогообложения не предусмотрено, т.к. страховые взносы уже учтены в расходах.

Итого, для этого предпринимателя самой выгодной окажется система налогообложения ПСН, но так бывает далеко не всегда.

Пользователи нашего сайта могут получить бесплатный расчет налоговой нагрузки от специалистов 1С:БО. Рекомендуем воспользоваться этим предложением и уменьшить налоги ИП к уплате.

Виды налогообложения для ИП в 2019 году: какую систему выбрать

Многие индивидуальные предприниматели в 2019 году живут по принципу «копейка рубль бережет». Малый бизнес внимательно относится к затратам, поэтому ИП важно правильно выбрать режим налогообложения. Что лучше – УСН, ЕНВД или патент? На какие льготы рассчитывать? Можно ли совмещать две системы уплаты налогов? Об этом читайте в нашей статье.

Выбирать режим допускается как при регистрации ИП в налоговой службе, так и позднее в процессе работы. Процедура в обоих случаях одинакова. Предприниматели, меняющие систему уплаты налогов после перевода, отчитываются дважды. Первым отчетом закрывается период, когда фирма работала по предыдущей схеме, вторым – оставшийся. Для ИП и юрлиц при регистрации по умолчанию устанавливается режим общей системы налогообложения Если учредитель не предусмотрел перевод на специальный режим одновременно с созданием ИП, бухучет придется вести по требованиям ОСНО. Включая соблюдение квартального графику оплаты налогов.

Полезные документы для скачивания

Для небольшой фирмы выгодно сразу при регистрации подать пакет документов о переводе на упрощенную систему налогообложения («упрощёнку»). Она облегчает отчетность и снижает налоговое бремя, но не всем подходит. Если бизнес уже работает также можно поменять налогобложение на упрощенный режим с очередного отчетного периода (заявка подается заранее, чтобы ИФНС успела провести регистрацию в базе ЕГРИП).

Малому и среднему бизнесу государство предоставляет несколько вариантов облегченных налоговых режимов. Они перечислены в статье 18 Налогового кодекса РФ (вместе с наименованиями в подробном и сокращенном варианте). Подробнее условия применения спецрежимов рассматриваются в главе 26.2 и других разделах НК РФ. Правомерность их использования определяется по отчетности в ИФНС. Выявление нарушений может привести к принудительному переводу на ОСНО и штрафам.

Предприниматели сами выбирают льготную систему из четырех возможных: УСН – упрощенная система налогообложения, ЕНВД – единый налог на вмененный доход, ПСН – патентная система налогообложения (патент) или ЕСХН – единый сельхоз налог. Первые два варианта являются универсальными, поскольку подойдут разным направлениям деятельности. Вторая пара дает преимущества в ограниченных сферах деятельности.

Прежде решить, какую систему налогообложения выбрать для ИП в 2019 году, оцените перспективы ближайшего года работы. Если компания выйдет за рамки ограничений для упрощенных режимов, имеет смысл вести бухучет именно по ОСНО.

Регистрация общей системы обоснована следующим категориям:

- крупные предприятия;

- компании с высоким уровнем прибыли;

- фирмы, деятельность которых не удовлетворяет условиям спецрежимов.

Отказаться от удобного режима и вернуться на ОСНО придется при смены сферы деятельности: если новое направление не предусматривает налоговых спецрежимов, вроде УСН (статья 346.12 НК РФ). Для ИП в этом случае предусмотрены три вида налогов: НДС – от 0,1 до 20% (пункты 1 и 2 статьи 164 НК РФ); имущественный – до 2% (зависит от кадастровой цены помещения) и на доходы физлиц (НДФЛ) – 13%.

За период, когда фирма работала на «упрощёнке» или «вменёнке», придется отчитаться отдельно по старой схеме. В случае принудительного перевода на ОСНО нельзя подавать заявление на возврат к предыдущему режиму в течение года.

Упрощенку любят малые организации. Она объединяет два варианта вычисления налоговой базы, что иногда мешает бухгалтерам. Но при правильном планировании это препятствие легко устранить. В главе 26.2 НК РФ описан порядок определения доходов и расходов в отчетный период. Применяются две базовые ставки: 6 процентов на доходы и 15 процентов – на доходы минус расходы. Первый вариант подходит для работающих в сфере услуг: парикмахерские, сервисные центры, ателье. Он востребован, когда мало расходов, а большая часть выручки является прибылью. Например, юридические услуги, работа с материалом заказчика (где обходятся без закупки оборудования, сырья или найма персонала).

Вариант с вычитанием затрат подходит для розничной торговли или интернет-магазинов, где оборот небольшой, а ощутимая часть выручки тратится на закупку товаров, услуги по их доставке на дом, заработную плату сотрудникам. Это также строительство, сервисные центры, содержащие склад запасных частей. По сравнению с ОСНО оба режима выгодны предпринимателю.

ПРИМЕР! Закусочная заработала 300 тысяч рублей прибыли (700 тысяч выручки, 400 – затраты). На общей системе придется заплатить государству 93 тысячи рублей (при НДС 18%, в 2019 году его подняли до 20%). Применение УСН 15% позволит отдать всего 45 тысяч (плюс ежегодные взносы во внебюджетные фонды – 30 тысяч). Итого – менее 75 тысяч рублей. Если фирма работает на УСН 6%, то заплатит 42 тысячи рублей налогов и взносы в ПФР и ФСС.

ИП выгодно и то, что отчитываться надо один раз в год (при отсутствии наемного персонала). Это дополнительно уменьшает затраты на ведение бухгалтерского учета.

Сколько стоит бухгалтерское обслуживание ИП на УСН

Коммерсанты, выбравшие этот вариант налогообложения, часто отмечают удобство в плане упрощенного ведения бухучета (регулируется главой 26.3 НК РФ). ЕНВД востребован в сферах деятельности вроде грузоперевозок и такси. Компании в том случае может не нужен офис, работать можно на колесах.

«Вменёнка» популярна также в розничной торговле, где есть стабильный оборот, а возиться с документами некогда и некому. Такой подход удобен для владельцев интернет-магазинов: выгоднее оформить электронный чек, чем обмениваться накладными. Ежеквартальные отчеты и платежи в бюджет осуществляются независимо от сумм прибыли, полученных за отчетный период. Режим подходит для компаний с постоянной доходностью, без сезонных всплесков и спадов. Законодательством установлены некоторые ограничения по применению ЕНВД.

На предприятия, зарегистрированные как ИП, распространяется одно – сотрудников не может быть больше 100. В противном случае придется переходить на ОСНО. Это условие можно обойти: если штат задействован в разных сферах, допускается совмещение систем налогообложения.

ПРИМЕР! Автопарк может продолжать работу по ЕНВД, а производство с большим числом людей перевести на ОСНО. Вести бухучет при этом придется раздельно.

ПСН применяется, как правило, при сезонном характере деятельности. Преимущество в том, что предприниматель платит в бюджет только за патент. Никакой декларации по завершении деятельности подавать в налоговую не нужно. Единственным требованием со стороны ФНС является ведение книги учета доходов и расходов. Это необходимо для выявления превышения лимита доходов – 60 миллионов рублей. Расчет исключительно на совесть предпринимателя – уличить его в нарушении сложно, поскольку владелец патента освобождается от обязательной установки кассовой техники (п. 2.1 ст. 2 №54-ФЗ).

Система востребована в сфере производства товаров сельского и лесного хозяйства: рыба, мясо животных и птицы, иные товары животного происхождения, продукция агрономии – зерно, крупы, фрукты, овощи. Выбор режима налогообложения осуществляется на добровольной основе. Сумма составляет 6% от доходов за вычетом всех затрат. Деятельность компаний, работающих на базе сельскохозяйственного налога, регулируется гл. 26.1 НК РФ.

Основное требование перехода на ЕСХН – более 70 процентов выпуска малого предприятия должна составлять сельхозпродукция. Контроль показателя осуществляется по данным налоговой декларации. Предприниматели на ЕСХН имеют право снизить налогооблагаемую базу на размер убытков за прошлые отчетные периоды. Например, если в прошлом году случился неурожай, и фирма ушла в минус. На других спецрежимах такой льготы нет.

Малые предприятия чаще всего выбирается «упрощёнку» – 6 или 15 процентов. В обоих случаях просто рассчитать, сколько платить. Но это не все преимущества, есть другие:

- возможность уменьшения налогооблагаемой базы на размер обязательных пенсионных и социальных страховых взносов (действительно для ЕНВД и УСН);

- не нужно передавать бухгалтерские отчеты в налоговую службу (для УСН);

- налоги рассчитываются за календарный год (только для УСН).

Переход на ЕНВД, ЕСХН, приобретение патентов выгодно лишь при определенных видах деятельности. Упрощенный режим дает возможность работать с минимальным документооборотом. Извлечь максимум пользы можно, если использовать сразу две системы налогообложения одновременно.

Документы для скачивания

Форма 26.2-1. Уведомление о переходе на упрощенную систему налогообложения.

Форма ЕНВД-2. Заявление о постановке на учет ИП в качестве налогоплательщика единого налога на вмененный доход.

Форма 26.5-1. Заявление на получениие патента.

Образец. Книга учета доходов ИП на патентной системе налогообложения.

Три месяца бухгалтерского, кадрового учета и юридического сопровождения БЕСПЛАТНО. Торопитесь оставить заявку, предложение ограничено.

При открытии бизнеса нужно просчитать, какое налогообложение выбрать для ИП. Оптимальный вариант уплаты налогов позволит не только упростить учет, но и минимизировать фискальную нагрузку. В настоящее время предпринимателям предлагается возможность использования различных налоговых режимов, включая специальные упрощенный и вмененный. Разберемся, как сделать правильный выбор.

ИП – это физлицо, осуществляющее предпринимательскую деятельность в официальном порядке, то есть только после регистрации правового статуса. Как такового понятия «налогообложения ИП» в российском законодательстве не существует. Есть общий налоговый режим и специальные – ЕНВД, ПСН, УСН, ЕСХН. Кроме ОСНО все льготные системы заменяют обязанность по уплате ряда налогов (НДС, имущество/НДФЛ с предпринимательских объектов/доходов) на перечисление единого фискального платежа в зависимости от того, какой именно режим применяется.

Если для вас актуален вопрос: Как выбрать налогообложение для ИП? нужно, прежде всего, ознакомиться с порядком расчета налогов, ставками, периодами, базой и сроками уплаты. Теоретические знания лучше всего подкрепить практическими расчетами по конкретным видам деятельности. Учитывайте также и то, что по специальным налоговым режимам во многих субъектах РФ действуют нормы не только федерального законодательства, но и регионального: нюансы уточняются в территориальных подразделениях ИФНС. Однако это все потом – в начале определитесь, каким именно бизнесом вы будете заниматься.

Итак, вы уже приняли решение о том, какую деятельность будете вести? В таком случае, как правильно выбрать систему налогообложения для ИП, зависит от рабочих ОКВЭД. Отдельные режимы можно исключить сразу же. Потому что, ЕСХН может использоваться только сельхозпроизводителями, включая КФХ (стат. 346.2 НК). Не относитесь к указанной категории? Значит, ЕСХН вам не подходит.

Идем дальше – ПСН или патент. Этот режим также могут применять не все предприниматели, а только те, на территории регионов которых и по конкретным видам деятельности действует ПСН. Законодательно возможность использования патента по отдельным направлениям бизнеса устанавливается в стат. 346.43, уточняется субъектами РФ. Федеральный список «патентной» деятельности указан в п. 2 стат. 346.43 НК. При начислении налога расчет ведется не из фактических доходов, а по гипотетически возможным суммам, которые утверждаются по видам предпринимательства, то есть по ОКВЭД.

ЕНВД или вмененка – это еще один льготный режим, перевод на который возможен в добровольном порядке по разрешенным видам деятельности. К примеру, можно использовать вмененную систему по бытовым услугам или торговле в розницу, запрещено – предпринимателям, занятым оптовой торговлей, строительством, производством (п. 2 стат. 346.26 НК). Точный перечень бизнеса на ЕНВД утверждается региональными властями. Расчет налога ведется из показателей базовой доходности и корректирующих коэффициентов.

Прежде чем окончательно решить, налогообложение ИП – что лучше из приведенных специальных режимов, ознакомьтесь с оставшимися системами. Это общая система налогообложения или ОСНО и упрощенная (УСН). Первая считается традиционной и широко используется также предприятиями, вторая позволяет заменить часть налогов уплатой единого фискального сбора.

Чтобы выбрать оптимальную систему налогообложения, необходимо оценить масштабность и критерии бизнеса предпринимателя. ОСНО – более «тяжелый» режим, вменяющий в обязанность налогоплательщикам уплату большего числа налогов и сдачу различной отчетности. Но для, к примеру, оптовиков общая система незаменима, поскольку дает возможность выставления НДС.

Упрощенка выгоднее для мелких предпринимателей, оказывающих различные услуги, так как заменяет часть налогов на один. Перечень отчетности на УСН состоит из декларации по налогу, которая предоставляется один раз в год. Но применение упрощенного режима имеет законодательные ограничения (стат. 346.12, 346.13 НК).

Предположим, предприниматель стоит на учете в г. Ростове-на-Дону и оказывает парикмахерские услуги. В штате 5 человек с ИП. Ежемесячный доход в среднем равен 400000 руб., расходы – 220000 руб., в том числе за персонал уплачиваются страховые взносы – 24000 руб. Какой вид налога выбрать для ИП? Рассчитаем фискальную нагрузку за один квартал по разным системам налогообложения:

УСН «Доходы» – 400000 руб. х 3 мес. х 6 % (ставка налога) = 72000 руб. Уменьшаем налог на страховые взносы, с учетом ограничения в 50 % = 72 000 руб. / 2 = 36000 руб. По итогам зачета налог к уплате за один квартал составит: 36000 руб.

УСН «Доходы минус расходы» – (400000 руб. х 3 мес.) – (220000 руб. х 3 мес.) х 10 % (ставка налога по Ростовской обл. по Закону № 195-ЗС от 29.12.08 г.) = 54000 руб. – налог к уплате за квартал.

ЕНВД – по стат. 346.29 значение базовой доходности равно 7500 руб., физический показатель – число работников, включая ИП, то есть 5 чел., К1 на 2017 г. = 1,798, К2 = 1. Сделаем расчет налога за квартал = 7500 руб. х 1 х 1,798 х (5 + 5 + 5) х 15 % = 30341 руб. Делаем зачет на страховые взносы с учетом лимита в 50 % = 30341/2 = 15171 руб. – налог к уплате за квартал.

ПСН – потенциальный доход в год на парикмахерские услуги в Ростовской области равен 900000 руб. Величина стоимости патента в год составляет 900000 руб. х 6 % = 54000 руб., за один квартал придется заплатить 13500 руб.

ЕСХН – применять запрещено.

Применительно к указанному примеру получается, что выгоднее всего работать на патенте. Осуществляется ли выбор налогообложения для ИП при регистрации или можно подать документы о применении того или иного режима уже в процессе работы? По умолчанию, если предприниматель не подал соответствующего заявления, считается, что ИП использует общий режим – ОСНО. Чтобы не попасть впросак и не столкнуться с необходимостью расчета налогов с доходов по ставке в 13 %, не забудьте заблаговременно предоставить в ИФНС все необходимые документы – список различается в зависимости от того, какую систему вы для себя выбрали.

Обратите внимание! При регистрации ИП выбор системы налогообложения осуществляется в добровольном порядке, но с учетом законодательных ограничений.

Если предприниматель сразу решил использовать УСН, заявление на выбор налогообложения ИП в виде упрощенного режима подается одновременно с регистрационными документами при открытии бизнеса. Действующая форма 26.2-1 утверждена на федеральном уровне и может быть подана в течение 30 дн. с момента регистрации ИП (п. 2 стат. 346.13 НК).

Чтобы работать на ЕНВД, в 5-дневный срок от начала деятельности требуется подать заявление ф. 26.5-1 (п. 3 стат. 346.28 НК). Для использования ЕСХН предусмотрена форма 26.1-1, которая подается для вновь открытых ИП в 30-дневный срок (п. 2 стат. 346.3 НК). Чтобы осуществить регистрацию предпринимательства, представляется заявление ф. Р21001. Для оформления патента документы подаются не позже, чем за 10 дн. до начала ведения бизнеса (п. 2 стат.346.45 НК).

Какую систему налогообложения выбрать для ИП? Выбор оптимальной для ИП системы налогообложения (далее н/о) зависит от нескольких факторов, в частности, от вида деятельности, которую ИП планирует осуществлять, основных контрагентов (физических или юридических лиц), объема планируемой выручки, количества наемных рабочих и т.д.

В настоящий момент налоговое законодательство предусматривает применение 4 основных налоговых режима:

- ОСНО (Общий режим н/о);

- УСНО (Упрощенный режим н/о);

- ЕНВД (Единый налог на вмененный доход);

- ПСН (Патентная система н/о).

Каждая из указанных систем, имеет свои особенности и условия применения. Рассмотрим вкратце каждую из них.

Основной режим н/о (далее ОСНО), применяется по умолчанию для всех налогоплательщиков, не определившихся заранее с системой н/о.

ОСНО является одной из самых сложных, как по количеству обязательных к уплате налогов, так и по требования к ведению налогового и бухгалтерского учета, систем н/о. Сознательно данный режим выбирают налогоплательщики, не подпадающие под иные системы н/о, либо имеющие высокую прибыль и заинтересованность в зачете входного НДС.

- ИП, утратившие право на применении таких режимов, как УСНО, ЕНВД и ПСНО (зачастую, из-за превышения предельного уровня дохода, максимальной численности наемных рабочих или неуплаты в срок стоимости патента);

- ИП не подавшие при регистрации заявления на применение иной системы н/о;

- ИП, чей максимальный доход превышает предельно установленный для специальных режимов н/о, таких как ПСН и УСН;

- ИП, работающие с юридическими лицами и ИП, применяющими ОСНО и заинтересованными во входном НДС.

Особых условий, ограничивающих применение данного режима для ИП не установлено.

ОСН предполагает уплату трех основных налогов:

Основная ставка 18% (льготные ставки 0% и 18%). Отчетность ежеквартальная – до 25 числа месяца, следующего за отчетным кварталом. Авансовые платежи также подлежат уплате по итогам каждого квартала. Обязательным для плательщиков НДС является ведение регистров налогового учета: книг продаж и покупок;

Основная ставка – 13%, для нерезидентов – 30%. Отчетность представляется раз в год, в срок до 30 апреля года, следующего за отчетным. В течение года ИП должен уплатить 3 авансовых платежа и по итогам года рассчитать и внести в бюджет налог. Налог уплачивается до 15 июля года, следующего за отчетным.

- Налог на имущество физических лиц.

ИП при уплате данного налога приравнены к физическим лицам, в связи с чем, отчетность не сдают и налог платят на основании уведомлений, поступаемых из налоговых органов. Срок уплаты налога – не позднее 1 декабря года, следующего за отчетным.

- Москва и область: +7-499-938-54-25

- Санкт-Петербург и область: +7-812-467-37-54

- Федеральный: +7-800-350-84-02

УСНО в настоящий момент является одной из самых выгодных систем н/о, характеризуемых упрощенным бухгалтерским и налоговым учетом, а также сниженной налоговой нагрузкой.

- ИП, чьи виды деятельности не подпадают по ЕНВД и ПСН;

- ИП, чей доход и численность наемных сотрудников не превышает установленных лимитов

- Перейти на упрощенку с иного режима н/о ИП может только если доходы за 9 месяцев года, в котором подается заявление на переход, не превысили 112,5 млн.руб. (без учета коэффициента дефлятора).

Каждый год, указанный лимит корректируется на коэффициент-дефлятор (далее повышающий коэффициент), устанавливаемый на данный налоговый период. В 2017 году данный коэффициент равен 1,425. В связи с чем, предельная сумма дохода, ограничивающая переход на данный режим с 2018 года составляет 160 312 500 руб.;

- Применять УСНО могут ИП, чей доход в налоговом периоде (году) не превышает лимита в 150 млн.руб. (без учета повышающего коэффициента). В 2017 году данный лимит составляет 213 750 000 руб.

- Максимальная численность наемных работников не должна превышает 100 человек, а стоимость основных средств составлять не более 150 млн.руб.

ИП, применяющие УСНО, уплачивают только один налог – единый. Ставка, по которому рассчитывается налог, зависит от выбранного объекта н/о:

- Объект «доходы» – ставка 6%;

Налог считается без учета расходов (кроме уплаченных страховых взносов).

- Объект «доходы минус расходы» – ставка 15%.

Налог рассчитывается исходя из разницы между доходами и расходами.

Декларация на УСНО представляется раз в год, в срок до 30 апреля года, следующего за отчетным.

В течение года ИП уплачивают авансовые платежи по итогам 1 квартала, полугодия и 9 месяцев, а по итогам года рассчитывают и уплачивают налог.

От ведения бухгалтерского учета на данной системе н/о ИП освобождены.

ЕНВД довольно специфический режим н/о, характеризуемый определенным перечнем видов деятельности, по которым возможно его применение и особенностью уплаты налога исходя из вмененного, а не фактического дохода. Реальный доход для данной системы н/о значения не имеет. ЕНВД также является одной из самых выгодных, по налоговой нагрузке, режимов н/о.

На уплату ЕНВД переходят ИП, для которых применение данного режима, в силу особенностей ведения деятельности, более выгодно, чем применение иных систем н/о.

ЕНВД не имеет ограничения по уровню доходов, так как налог рассчитывается из вмененного, а не фактически полученного дохода.

Основными ограничениями на применение данного режима является количество работников, не более 100 человек, а также максимальная доля участия других организаций – не более 25%.

Кроме этого, для отдельных видов деятельности, могут быть установлены ограничения по численности наемных рабочих и площади помещения, используемого для ведения деятельности.

Также, необходимо отметить, что применять ЕНВД можно только на территории того региона, на котором он введен. Например, в Москве применение ЕНВД запрещено.

Также, как и в случае с УСНО, на ЕНВД уплате подлежит один налог – вмененный.

Налог рассчитывается исходя из базовой доходности выбранного вида деятельности, физического показателя, а также коэффициентов К1 и К2. Ставка по данной системе н/о составляет 15%.

Отчетность на ЕНВД – ежеквартальная, налог, также платиться по итогам каждого квартала.

Особенностью данного режима н/о является приобретение на определенный срок, от месяца до года, разрешения (патента) на ведения определенного вида деятельности.

Также, как и в случае с ЕНВД, размер реально полученного дохода, для целей расчета налога, значения не имеет. Хотя, в отличие от ЕНВД, применение патентной системы налогообложения ограничено лимитом по доходам – не более 60 млн.руб. в год (без учета повышающего коэффициента).

Применять ПСН могут только те ИП, чей доход не превышает 60 млн.руб. в год, а общая численность сотрудников составляет не более 15 человек. Также, применение режима ограничено определенным списком видов деятельности, по которым можно приобрести патент. В настоящий момент, в данный список включены 63 вида деятельности.

Стоимость патента рассчитывается исходя из потенциально возможного дохода, установленного для каждого вида деятельности. Размер дохода зависит не только от вида деятельности, но и от места его ведения, количества работников, транспортных средств, площади помещения в котором ведется деятельность.

Налог (стоимость патента) уплачивается либо двумя частями (если патент приобретен на срок более полугода), либо полностью (если патент приобретен на срок до полугода.

ПСНО является единственной системой н/о на которой не предусмотрено представление отчетности.

Выбор системы н/о для ИП на основе конкретных примеров

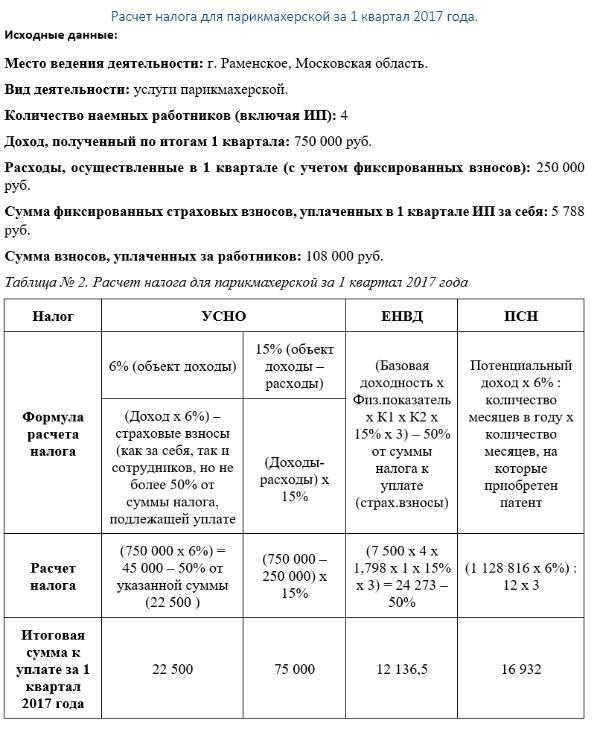

Для более наглядного сравнения действующих режимов н/о рассмотрим эффективность каждого из них на конкретном примере. Выберем наиболее оптимальную систему н/о для таких видов деятельности, как:

- Грузоперевозки;

- Парикмахерская;

- Интернет-магазин;

- Кафе.

Примечание: в рассматриваемых примерах будет произведено сравнение только специальных режимов н/о, как наиболее популярных. Также, в расчет не будут приниматься льготные ставки и налоговые каникулы, действующие для отдельных видов деятельности в определенных регионах РФ.

Возможные к применению системы н/о:

Применение «упрощенки» по указанному виду деятельности имеет ограничения по предельному доходу – не более 150 млн.руб. (без учета повышающего коэффициента) в год и общему количеству работников – не более 100 человек. Иных условий для применения УСНО по данному виду деятельности законодательством не установлено.

Применять «вмененку» по деятельности, связанной с перевозкой грузов, могут предприниматели, имеющие на праве собственности (владении, пользовании или в аренде) не более 20 машин. Также, в регионе, где планируется ведение указанной деятельности, законодательными актами должна быть предусмотрена возможность применения ЕНВД по грузоперевозкам.

Патентная система н/о не устанавливает по данному виду деятельности ограничения по количеству транспортных средств. Однако, содержит условие о предельном доходе – не более 60 млн.руб. (без учета повышающего коэффициента) и количестве наемных работников – не более 15 человек.

Вывод: самой выгодной системой н/о для данного вида деятельности можно считать ЕНВД, налоговая нагрузка на указанном режиме почти в два раза меньше, чем на ПСН, в три раза меньше чем на УСН 6% и более, чем в 10 раз ниже, чем на УСН 15%.

Возможные к применению системы н/о:

Применение «упрощенки» по указанному виду деятельности имеет ограничения по предельному доходу – не более 150 млн.руб. (без учета повышающего коэффициента) в год и общему количеству работников – не более 100 человек. Иных условий для применения УСНО по данному виду деятельности законодательством не установлено.

Оказание косметологических и парикмахерских услуг Налоговым кодексом, для целей ЕНВД, отнесено к виду деятельности «оказание бытовых услуг».

Отдельных ограничений по данному виду деятельности, кроме численности наемных работников (не более 100 человек), НК РФ не устанавливает. Также, в регионе, где планируется ведение указанной деятельности, законодательными актами должна быть предусмотрена возможность применения ЕНВД.

Патентной системой н/о деятельность парикмахерской отнесена к «парикмахерским и косметическим услугам». Основными условиями применения ПСН по указанному виду деятельности является предельный доход – не более 60 млн.руб. (без учета повышающего коэффициента) и количество наемных работников – не более 15 человек.

Вывод: самой выгодной системой н/о для данного вида деятельности можно считать ЕНВД, налоговая нагрузка на указанном режиме в 1,5 раза меньше, чем на ПСН, почти в два раза меньше, чем на УСН 6% и более, чем в 6 раз ниже, чем на УСН 15%.

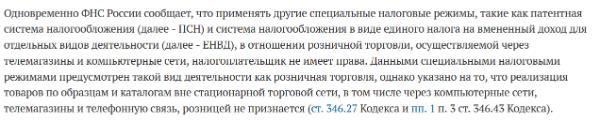

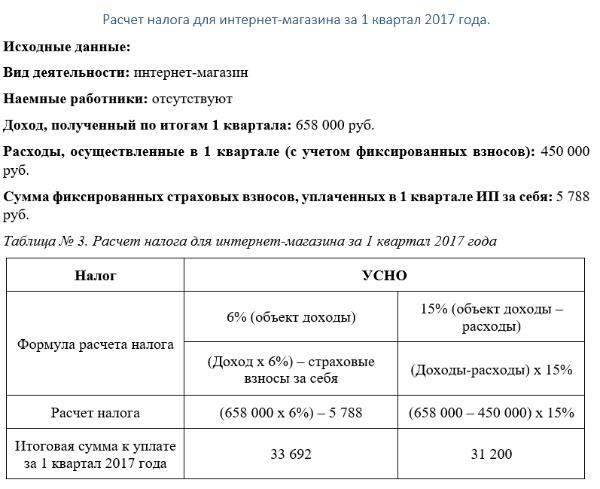

Возможные к применению системы н/о:

Применение «упрощенки» по указанному виду деятельности имеет ограничения по предельному доходу – не более 150 млн.руб. (без учета повышающего коэффициента) в год и общему количеству работников – не более 100 человек. Иных условий для применения УСНО по данному виду деятельности законодательством не установлено.

Применение указанных режимов налогообложения для интернет-магазина НК РФ не допускается. Об этом прямо высказалось ФНС в своем письме:

Вывод: УСН 6% выгодно применять тем ИП, у которых доля расходов не превышает 65% от доходов. Таким образом, «упрощенка» с объектом доходы будет выгодна интернет-магазинам, занимающимся оказанием разного рода услуг, а также, продажей товаров с высокой наценкой.

УСН 15% будет выгодно соответственно тем предпринимателям, которые продают товар с небольшой наценкой или в кредит.

В нашем примере доля расходов составляет немногим более 68%, в связи с чем, УСН 15% в нашем примере выгоднее.

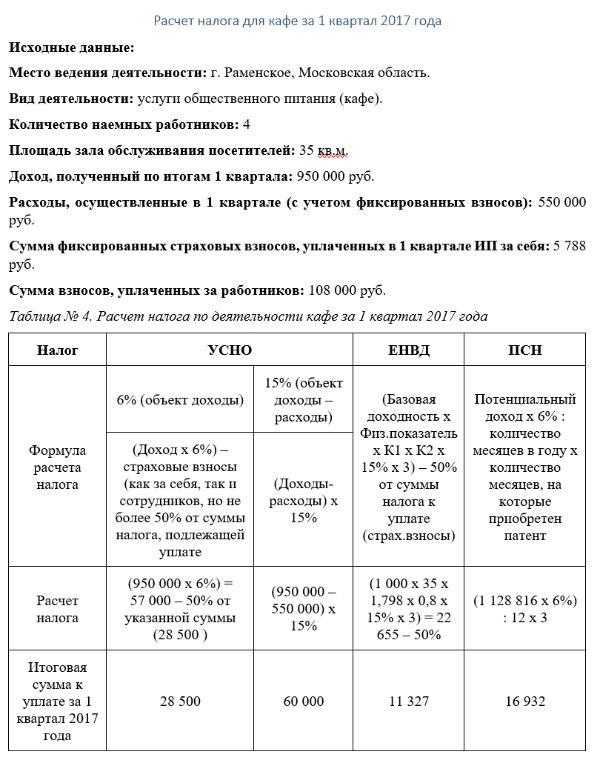

Возможные к применению системы н/о:

Применение «упрощенки» по указанному виду деятельности имеет ограничения по предельному доходу – не более 150 млн.руб. (без учета повышающего коэффициента) в год и общему количеству работников – не более 100 человек. Иных условий для применения УСНО по данному виду деятельности законодательством не установлено.

Деятельность кафе Налоговый кодекс, для целей ЕНВД, относит к виду деятельности «оказания услуг общественного питания, осуществляемых через объекты организации общественного питания».

Основным ограничением для данного вида деятельности является площадь зала обслуживания посетителей, не более 150 кв.м. Также, в регионе, где планируется ведение деятельности, законодательными актами должна быть предусмотрена возможность применения ЕНВД по указанному виду деятельности.

Патентной системой н/о деятельность кафе отнесена к «услугам общественного питания, оказываемые через объекты организации общественного питания». Основными условиями применения ПСНО по указанному виду деятельности является предельный доход – не более 60 млн.руб. (без учета повышающего коэффициента), количество наемных работников – не более 15 человек и площадь зала обслуживания посетителей не более 50 кв.м.

Вывод: самой выгодной системой н/о для данного вида деятельности можно считать ЕНВД, налоговая нагрузка на указанном режиме в 1,5 раза меньше, чем на ПСН, в 2,5 раза меньше чем на УСН 6% и более, чем в 5 раз ниже, чем на УСН 15%.

Подводя итоги вышесказанному, во всех указанных случаях ЕНВД оказалось самым выгодным режимом н/о.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.