Сегодня предлагаем вашему вниманию статью на тему: "как ип заполнить единую упрощенную налоговую декларацию". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

По разным причинам ИП и организации могут не вести деятельность в течение налогового периода. В таких случаях отчетность по большинству налогов будет нулевой, а значит можно не заполнять формы отчетов по каждому из них, а предоставить в ИФНС единую упрощенную декларацию.

Как заполняется единая декларация, кто сдает, куда и в какие сроки, по каким налогам придется отчитываться в обычном порядке – обо всем этом в нашей статье. Здесь же вы найдете пример заполнения упрощенной декларации.

Как заполнить единую упрощенную налоговую декларацию: условия

Упрощенная декларация сдается при обязательном выполнении у ИП или организации двух условий одновременно:

- в отчетном периоде у них нет движения денег на расчетных счетах и по кассе,

- объект налогообложения по налогам, которые они должны платить, отсутствует.

Для таких налогоплательщиков единая упрощенная налоговая декларация – нулевая отчетность, которую они сдают вместо комплекта нулевых отчетов по нескольким налогам. Как правило такая ситуация имеет место если фирма, или ИП только что созданы, либо в случае приостановки деятельности.

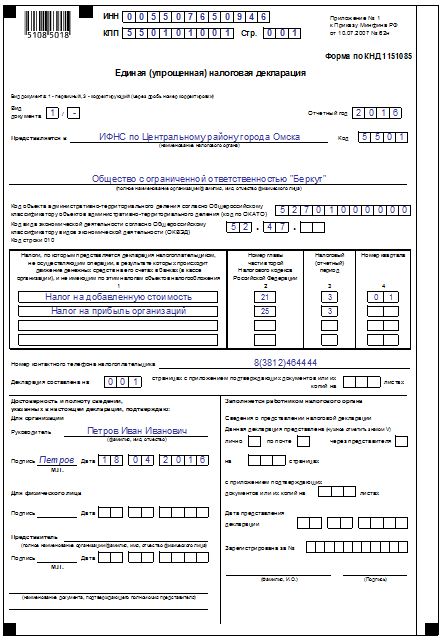

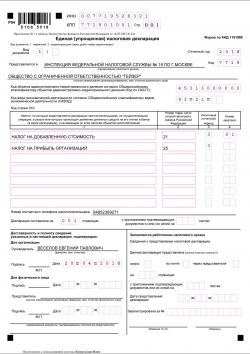

Единая декларация, а также порядок ее заполнения, утверждены приказом Минфина РФ от 10.07.2007 № 62н (форма по КНД 1151085). Она состоит всего из двух листов, один из которых предназначен для заполнения только физлицами, не являющимися ИП.

В первый лист вносится информация о налогоплательщике и налоговые показатели. В декларации можно отражать данные только по налогам, налоговый период которых равен кварталу или году, поэтому сюда нельзя включать, например, акцизы или налог на добычу полезных ископаемых, где период составляет месяц.

Важно учесть, что страховые взносы ПФР, ОМС и ФСС – это не налоги, их показывать в единой упрощенной декларации нельзя, а придется сдать нулевые расчеты.

В единую отчетность могут войти только те налоги, по которым отсутствует объект налогообложения. Ошибочно считать, что если в налоговый период у организации на ОСНО нет движения денежных средств, а также прибыли, то можно сдать по всем налогам единую декларацию. Не всегда это так. Например, у фактически неработающей компании на балансе есть основные средства, а значит, имеется объект налогообложения по налогу на имущество и по нему придется сдать декларацию по налогу на имущество, тогда и в декларации по налогу на прибыль нужно показать начисленный налог в расходах.

Обратите внимание: если, не соблюдая требуемых условий, по налогам сдать единую упрощенную декларацию, нулевая или иная отчетность по этим налогам будет считаться непредставленной, что грозит налогоплательщику штрафом.

Представление единой декларации не отменяет обязанности ИП на ОСНО сдать ежегодную декларацию 3-НДФЛ, отражать которую в единой упрощенной форме не нужно.

Единая упрощенная налоговая декларация – образец заполнения

Заполняя декларацию, нужно учитывать следующие нюансы:

- Организации и ИП заполняют только первую страницу; физлица (не ИП) заполняют обе страницы.

- Укажите свои реквизиты: ИНН, КПП, коды ОКТМО и ОКВЭД, полное название организации или фамилию, имя и отчество ИП.

- Наименования налогов в графе 1 указываются в той последовательности, в которой они перечислены во второй части НК РФ.

- В графе 2 проставляется номер главы НК, соответствующей налогу.

- Налоговый (отчетный) период в единой упрощенной декларации указывается в графе 3: для налогового периода, равного кварталу, ставим цифру «3» (при этом в графе 4 пишется номер квартала – от «01» до «04»); для налогового периода равного году – «0», а для отчетных периодов равных кварталу, полугодию, 9 месяцам – «3», «6» и «9» соответственно, графа 4 при этом останется пустой.

- Декларация подписывается физлицом, а от организации – ее руководителем, или представителем.

Как заполнить нулевую единую упрощенную налоговую декларацию

По разным причинам юридические лица и ИП могут не вести деятельность в один из налоговых периодов. В подобных случаях нет необходимости сдавать нулевую отчетность по каждым налоговым взносам.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 309-85-28 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Допустимо предоставить в ФНС только одну декларацию, заполненную по упрощенной схеме. Как заполнить такую отчетность? И в какой срок нужно подать декларацию?

НК РФ не устанавливает понятия нулевой отчетности. На практике такая декларация подразумевает наличие нулевых показателей за расчетный период.

Выделяется два вида нулевых показателей:

- Нулевая отчетность по фактической деятельности предприятия, то есть отсутствие доходов и расходов. А значит, налог не может быть начислен.

- Нулевая сумма налогового сбора в случаях уменьшения размера налога к оплате из расчета суммы доходов.

Вид, содержание и подача нулевой декларации напрямую зависит от варианта налогообложения, выбранного предпринимателем.

Обычно декларация даже с отсутствием показателей подается согласно установленной форме налоговой системы. Однако в некоторых случаях может быть использована единая упрощенная декларация (ЕУД).

По факту такая декларация также является нулевой отчетностью, так как не содержит операций по получению прибыли. ЕУД может быть использован исключительно в случаях приостановки предпринимательской деятельности и при отсутствии любых операций с налогами.

Нулевую отчетность могут сдавать предприятия или ИП, которым нечего отразить в налоговой декларации за расчетный период. Обычно такая ситуация возникает в момент временного прекращения деятельности компании, не требующая закрытия юридического лица.

Форма ЕУД является не обязательной. Декларация может быть подана в стандартном виде действующей системы налогообложения.

Использование упрощенной формы отчетности, как и другие льготные режимы, подразумевает соблюдение стандартных требований и условий, которые устанавливаются законодательством и оговорены в Налоговом кодексе.

Главные требования:

- отсутствие объекта, который формирует налоговую базу, а также любых операций, связанных с этим объектом;

- полная заморозка движения средств на активных счетах компании. Даже минимальная сумма станет причиной необходимости сдать отчетность в установленном порядке.

Несмотря на это, требования имеют некоторые нюансы и ограничения. Так, в случае ошибочного перевода средств на расчетный счет ИП или предприятия. В таком случае можно использовать ЕУД, если доказать ошибку перевода.

Движением средств считается также оплата услуг банка за пользование индивидуальным счетом или произведение выплаты через кассу единственному сотруднику предприятия. Как правило, в подобных случаях нулевая отчетность не принимается.

ЕУД может заменять декларации по следующим налоговым сборам:

- налог на добавленную стоимость;

- налог на прибыль;

- НДФЛ;

- УСН;

- ЕСХН.

Исключение составляют сборы, отчетный период которых равняется месяцу. Сюда входят любые акцизы, активы игрового бизнеса и налог на добычу полезных ископаемых.

Важно, что использование ЕУД – право предприятия, а не обязанность. Значит, даже при нулевой отчетности предприниматель вправе предъявить обычный вариант декларации без использования упрощенной системы.

Декларация упрощенной формы установлена Приказом Минфина № 62н (форма по КНД 1151085).

При заполнении формы ЕУД важно соблюдать требования ФНС:

- декларация заполняется в электронном виде или от руки на специальном бланке;

- при ручном заполнении можно использовать только черную или темно-синюю пасту;

- данные должны быть внесены в форму исключительно печатными буквами;

- исправление ошибок допустимо путем зачеркивания тонкой линией и внесения новых данных;

- использование корректора или другой замазки, а также сплошное зачеркивание информации при заполнении не допустимо.

Форма упрощенной декларации содержит 2 листа, первый из которых предназначен для ИП или организаций, а второй заполняется только при необходимости указания дополнительных данных о физическом лице.

Нюансы заполнения титульного листа единой упрощенной отчетности:

- Указать ИНН юридического лица и КПП (только для организаций).

- Указать номер корректировки. Если декларация подается первично, то нужно использовать номер «0 — -». При подаче уточненной декларации использовать порядковый номер.

- Указать налоговый период, за который подается отчетность. Например, за год или 1 квартал.

- Указать отчетный период.

- Указать название и код налогового органа, в котором ИП или организация платит налоги.

- Внести код по месту предоставления ЕУД. Варианты кодов указаны в таблице:

Образец заполнения нулевой единой упрощенной налоговой декларации:

- Указать код ОКТМО.

- Указать КБК.

- Остальные разделы не заполняются. Прочерки должны быть проставлены во всех свободных полях.

Образец заполнения раздела:

Документ должен быть подготовлен в двух экземплярах, один из которых передается в налоговый орган, а второй сохраняется у налогоплательщика. На второй копии должна быть проставлена печать о приеме декларации.

Скачать бланк формы ЕУД, актуальный на 2019 год, можно по ссылке.

Упрощенная декларация сдается в те же сроки, что и стандартные отчетности. Отчетный период устанавливается ОСНО или другой системой налогообложения. Стандартный срок сдачи – в течение 20 суток с момента окончания отчетного периода, который может быть рассчитан за квартал, год, 6 и 9 месяцев.

В определенный случаях отчетность подается только за календарный год, в частности при работе по УСН или подаче отчетности по годовому доходу.

При сдаче декларации ежеквартально законодательством РФ предусмотрены такие даты:

О том, кто вправе сдавать единую (упрощенную) налоговую декларацию, мы рассказывали в нашей консультации. В этом материале приведем пример заполнения такой декларации.

Для подготовки единой декларации при отсутствии деятельности 2018 бланк нужно использовать тот, что утвержден Приказом Минфина от 10.07.2007 № 62н.

При этом для единой упрощенной декларации (нулевой) для ИП образец нужно применять тот же, что и для организаций.

Приведем для единой (упрощенной) налоговой декларации 2018 бланк в формате Excel и PDF.

Единая упрощенная декларация: скачать бланк в Excel

Единая (упрощенная) налоговая декларация: скачать бланк в PDF

Как заполнить единую упрощенную налоговую декларацию (бланк)?

Порядок заполнения единой упрощенной налоговой декларации приведен в Приложении № 2 к Приказу Минфина от 10.07.2007 № 62н, которым была утверждена сама форма.

Для заполнения декларации от руки можно использовать шариковую или перьевую ручку с чернилами черного или синего цвета (Порядок заполнения, утв. Приказом Минфина от 10.07.2007 № 62н).

По строке «Вид документа» указывается: 1 – первичный, 3 – корректирующий (а через дробь – номер корректировки).

Вместо ОКАТО с 01.01.2014 в декларации нужно указывать ОКТМО (Письмо ФНС от 17.10.2013 № ЕД-4-3/18585 ).

Наименование налогов, по которым представляется единая декларация, указывается в той очередности, которая соответствует нумерации глав в НК РФ. Это значит, что сперва идет НДС, а уже потом налог на прибыль.

В графе «Налоговый (отчетный) период» по строке «НДС» указывается значение «3», а в графе «Номер квартала» — соответственно, номер квартала, за который представляется декларация (к примеру, «01» – это первый квартал).

Применительно к налогу на прибыль, УСН или ЕСХН графа «Номер квартала» не заполняется, а в графе «Налоговый период» нужно указать тот отчетный (налоговый) период, за который представляется декларация:

Единая упрощенная налоговая декларация — образец 2018-2019 годов

Кто подает единую упрощенную налоговую декларацию и в каких ситуациях это можно сделать? Субъекты бизнеса, которые по каким-либо причинам не вели финансово-хозяйственную в отчетном периоде, имеют право вместо нескольких «нулевых» деклараций подать одну единую упрощенную налоговую декларацию (ЕУД).

Алгоритм заполнения нулевых деклараций см. в статьях:

Какие еще отчеты можно заменить на ЕУД, читайте здесь.

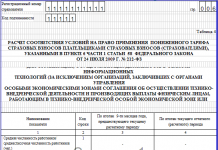

Обязательными условиями, позволяющими подавать единую упрощенную налоговую декларацию, являются:

- отсутствие операций в отчетном периоде, в результате которых происходит движение денежных средств, на счетах или в кассе организации или индивидуального предпринимателя;

- отсутствие объектов налогообложения по тем налогам, плательщиком которых является организация или ИП.

По сути, обозначенные выше условия могут относиться к налогоплательщикам, которые только что были зарегистрированы и не успели провести каких-либо операций. На практике единая упрощенная налоговая декларация сдается крайне редко в связи с тем, что организаций, удовлетворяющих указанным выше условиям, практически нет. Некоторые субъекты бизнеса ошибочно считают, что имеют право подавать единую упрощенную налоговую декларацию, если у них отсутствует прибыль либо они не оказывали услуг, однако это неверно. Ведь в данном случае к движению денежных средств относятся и расходы организации.

Иногда вы можете услышать, как кто-то сказал «единая декларация по страховым взносам». Что он имел в виду? Скорее всего, отчетность по страховым взносам, которую мы сдаем в ИФНС. Конечно, это не декларация, а расчет. Но в речи можно встретить и такой термин. Все о едином расчете по страховым взносам вы можете узнать из материалов нашей одноименной рубрики.

Когда налогоплательщик может сдать единую упрощенную декларацию: примеры

Для более понятного объяснения того, кто сдает единую упрощенную налоговую декларацию, рассмотрим несколько наглядных примеров:

Допустим, ООО «Огонек», находящееся на ОСНО, в 1-3-м кварталах 2018 года не оказывало услуг, на расчетный счет и в кассу компании денежные средства не поступали. Имущества на балансе ООО «Огонек» не имеет. Однако в отчетном периоде оно оплачивало коммунальные платежи со своего расчетного счета, а также была начислена и выплачена заработная плата единственному сотруднику — руководителю. В данном случае ООО «Огонек» не имеет права подавать единую упрощенную налоговую декларациюв связи с тем, что движение денежных средств на расчетном счете происходило, несмотря на то, что доходов в этом периоде не было.

Борисов А. И. зарегистрирован в качестве индивидуального предпринимателя с 01.02.2018, в качестве системы налогообложения им была выбрана УСН. Однако в связи с непредвиденными обстоятельствами Борисов А. И. за весь 2018 год так и не оказал ни одной услуги. Расчетный счет он не открывал, в кассу поступлений не было. В данном случае Борисов А. И. имеет право подать единую упрощенную налоговую декларацию за 2018 год не позднее 21.01.2019.

Подтверждение указанного выше примера содержит письмо ФНС от 08.08.2011 № АС-4-3/12847@.

ООО «Темп» находится на ОСНО. В 1-3-м кварталах 2018 года на расчетный счет и в кассу денежные средства не поступали, каких-либо платежей также не совершалось; плательщиком по налогам на имущество, транспорт и землю ООО «Темп» не является в связи с отсутствием объектов налогообложения. В данном случае организация имеет право подать единую упрощенную налоговую декларацию, в которую включит налог на прибыль и налог на добавленную стоимость.

Сроки подачи единой упрощенной декларации в 2018-2019 годах

Когда сдается единая упрощенная налоговая декларация? Срок подачи единой упрощенной налоговой декларации установлен по 20-е число месяца, следующего за отчетным периодом: кварталом, полугодием, 9 месяцами, календарным годом.

ОБРАТИТЕ ВНИМАНИЕ! Ежемесячную отчетность нельзя заменить единой упрощенной декларацией.

В зависимости от организационно-правовой формы субъекта бизнеса она представляется:

- индивидуальными предпринимателями — по месту регистрации ИП;

- организациями — по месту нахождения головного офиса (юридического адреса).

Для представления в 2018 году сроки сдачи единой упрощенной налоговой декларации будут такими:

- 22.01.2018 — за 2017 год (срок перенесен на 22-е число, т. к. 20.01.2018 — суббота);

- 20.04.2018 — за 1-й квартал 2018 года;

- 20.07.2018 — за полугодие 2018 года;

- 22.10.2018 — за 9 месяцев 2018 года (срок перенесен на ближайший рабочий день, т. к. 20.10.2018 выпадает на выходной выходной).

Вопрос в отношении того, когда подается единая упрощенная налоговая декларация за 2018 год, также решится с учетом существующего правила о переносе сроков, попадающих на выходной день, вперед (на ближайший будний день). Для сдачи единой упрощенной налоговой декларации за 2018 год эта дата будет соответствовать 21.01.2019.

А за периоды 2019 года отчетные сроки для ЕУД будут следующими:

- 22.04.2019 — за 1-й квартал 2019 года (перенос срока с субботы 20 апреля);

- 22.07.2019 — за полугодие 2019 года (перенос срока с субботы 20 июля);

- 21.10.2019 — за 9 месяцев 2019 года (перенос срока с воскресенья 20 октября);

- 20.01.2020 — за 2019 год.

На сегодняшний день существует 3 варианта подачи единой упрощенной налоговой декларации в налоговый орган:

- По почте с описью вложения. Квитанция об оплате в данном случае будет являться документом, подтверждающим сдачу декларации.

- Можно лично принести декларацию в налоговый орган — в таком случае она предоставляется в 2 экземплярах, на которых проставляется штамп о приеме; 1 экземпляр остается в налоговой, а 2-й возвращается налогоплательщику и служит подтверждением о сдаче.

- Третьим вариантом является подача декларации в электронном виде через специализированных операторов либо через сайт ФНС России.

Подробности см. здесь.

Порядок заполнения единой упрощенной налоговой декларации в 2018–2019 годах

Как заполнить единую упрощенную налоговую декларацию? Форма и порядок заполнения единой упрощенной налоговой декларации утверждены приказом Минфина России от 10.07.2007 № 62н. Правилам, содержащимся в этом документе, подчиняется и процедура оформления единой упрощенной налоговой декларации в 2018-2019 годах.

Общие требования к заполнению единой упрощенной налоговой декларации (или формы КНД 1152017) следующие:

- заполняется от руки черными или синими чернилами либо распечатывается;

- запрещается вносить исправления с использованием корректирующего средства;

- организации и ИП заполняют только 1-ю страницу, 2-ю заполняют физлица.

Теперь рассмотрим порядок заполнения страницы 1 упрощенной декларации.

В полях «ИНН» и «КПП» организации указывают ИНН и КПП согласно свидетельству о постановке на учет налоговым органом. Индивидуальные предприниматели указывают только ИНН, также на основании полученного свидетельства.

В поле «Вид документа» проставляется:

- в случае первичной подачи декларации — «1»;

- в случае подачи корректирующего отчета — «3» и через дробь номер корректировки: «1», «2», «3» и т.д.

В поле «Отчетный год» указывается год, за который подается декларация.

В поле «Предоставляется в» указывается наименование налоговой инспекции — получателя, в поле «Код» — ее код.

В поле «ОКАТО» проставляется код ОКТМО (письмо ФНС России от 17.10.2013 № ЕД-4-3/18585).

В поле «Код вида экономической деятельности» указывается код по ОКВЭД отчитывающейся организации или ИП.

Теперь расскажем, как заполняется таблица налогов.

В графе 1 указывается наименование налога, в графе 2 — номер соответствующей ему главы НК РФ. Графы 3 и 4, отведенные в единой упрощенной декларации для данных по налоговому (отчетному) периоду, заполняются следующим образом:

- в случае, когда налоговым периодом по налогу является квартал, графа 3 принимает значение 03, а графа 4 заполняется по номеру квартала: 01, 02, 03 и 04;

- в случае, когда налоговый период по налогу — год, а отчетные периоды определяются нарастающим итогом, графу 4 не заполняют, а в графе 3 указывают номер, соответствующий отчетному (налоговому) периоду:

- 3 — квартал;

- 6 — полугодие;

- 9 — 9 месяцев;

- 0 — год.

Ниже указываются номер контактного телефона, количество страниц декларации и количество страниц подтверждающих документов.

В случае заверения декларации руководителем организации или самим ИП далее проставляются Ф. И. О руководителя (или ИП), его подпись, печать организации (при ее наличии) и дата составления декларации. Если декларация удостоверяется уполномоченным лицом, указывается его Ф. И. О. В качестве документа, подтверждающего полномочия лица:

- для организации достаточно доверенности на бланке организации с печатью и подписью руководителя;

- для ИП необходима нотариальная доверенность на уполномоченное лицо.

Подробности см. здесь.

Страница 2 заполняется только физическими лицами — там указываются стандартные данные о человеке, поэтому проблем при заполнении данной страницы возникнуть не должно.

Бланк единой упрощенной налоговой декларации можно скачать на нашем сайте.

Однако полезным может оказаться также знакомство с образцом заполнения единой упрощенной налоговой декларации. Особенно в свете вопроса о том, возможно ли существование образца заполнения нулевой единой упрощенной налоговой декларации. Единая упрощенная декларация изначально создавалась как нулевая (т. е. не имеющая цифровых показателей, характеризующих ведение налогоплательщиком деятельности), поэтому она даже не содержит полей для проставления в ней прочерков по отсутствующим для заполнения данным. Кроме того, в ней отражаются сведения об отсутствии оснований для уплаты сразу нескольких налогов. Обычную же нулевую декларацию составляют на бланке конкретного налога, применяемого для внесения в него исходных сведений для расчета базы по этому налогу, которые при отсутствии этих сведений заменяют прочерками.

О правилах оформления нулевой единой декларации по УСН за 2018 год читайте в статье «Как заполнить нулевую отчетность по УСН?».

На нашем же сайте можно увидеть заполненный образец единой упрощенной налоговой декларации для организации. Его можно не только посмотреть, но и скачать в этой статье.

Подводя итог, еще раз отметим, что сдавать единую упрощенную налоговую декларацию могут далеко не все налогоплательщики. Для возникновения права на сдачу такой декларации субъекту бизнеса необходимо соблюсти определенные условия: на его счете и в кассе не должно быть движения денежных средств, у него должны отсутствовать объекты налогообложения.

Единая упрощенная налоговая декларация: кто может предоставить, в каком случае, как заполнить

Существующие нормы налогового законодательства предусматривают возможность хозяйствующего субъекта в определенных ситуациях заменить декларации одним единственным отчетом. Он называется единая упрощенная налоговая декларация. Главная цель этой формы заключается в упрощении и облегчении для предприятий и ИП процедуры по представлению отчетности.

В каком случаем подается единая упрощенная налоговая декларация

Чтобы узнать, кто сдает единую упрощенную налоговую декларацию, и в каком случае, необходимо посмотреть НК РФ.

Его положения устанавливают, что субъект бизнеса может заменить одним отчетом другие, если:

- У него отсутствуют какие-либо движения по расчетному счету и нет операций по кассе в текущем году. Данное правило распространяется даже, если операция с деньгами будет носить отличный от дохода характер. Например, на счет компании ошибочно поступили деньги, которые фирма тут же вернула отправителю. В этом случае субъект утрачивает право на использование такого отчета, как единая упрощенная налоговая декларация.

- В компании или у предпринимателя отсутствуют объекты налогообложения и операции, по которым необходимо отчитываться перед бюджетом.

Поэтому возможность использования единого отчета возникает, как правило, только у вставших недавно на учет субъектов. Большинство организаций и предпринимателей не соответствуют вышеперечисленным условиям и не могут пользоваться данным упрощенным порядком.

Некоторые организации и предприниматели ошибочно думают, что в связи с отсутствием у них поступления доходов, ими может в ИФНС подаваться упрощенная налоговая декларация.

Однако это заблуждение, которое может привести к серьезным штрафным санкциям из-за замененного ей количества не поданных налоговых деклараций.

Когда у субъекта установлена общая система налогообложения, то он имеет право при соответствии условиям единой декларацией отчитаться по налогу на прибыль (у предпринимателя — по НДФЛ), по НДС, налогу на имущество, транспортному, земельному и водному налогу.

Если же субъект бизнеса не состоит на учете как плательщик имущественных налогов (имущество, транспорт, земля и т. д.) и у него нет объектов, то отчеты по этим обязательным платежам не включаются в единую декларацию.

Предусмотренные требования НК РФ по порядку применения упрощенной декларации обязательно должны быть соблюдены.

Предприятия и ИП, прежде чем сдать этот отчет, обязательно должны все досконально изучить. Отсутствие операций должны быть полным.

Не допускаются даже безобидные на первый взгляд платежи, которые кредитное учреждение взимает с хозяйствующего субъекта автоматически в соответствии с договором за обслуживание расчетного счета. ИФНС сразу же отметит движение по счету и потребует сдавать отчеты по каждому виду налогов.

Кроме этого, для налогоплательщиков по НДС предусмотрено нормами права еще одно условие — у них не должно быть операций как внутри государства, так и за его пределами. То есть отсутствовать внешнеэкономическая деятельность.

Нельзя единой упрощенной декларацией отчитаться по таким налогам, как акцизы, на игорный бизнес, на использование полезных ископаемых.

Закон определяет, что декларацию нужно отправлять в те же самые периоды, в которые в обычном случае подается отчетность по указанным в документе налогам.

По квартальным налогам отчет формируется и отправляется до 20 числа месяца, который идет за окончанием квартала.

Если в декларацию включены налоги со сроком отчета в календарный год, то бланк необходимо отправить до 20 января года, который идет за годом отчетности. Это распространяется, к примеру, на УСН, налог на имущество, налог на прибыль.

Таким образом, в 2018 году декларация будет отправляться:

- За 4 квартал 2017 и по годовым налогам 2017 — до 22 января;

- За 1 квартал 2018 — до 20 апреля;

- За 2 квартал 2018 — до 20 июля;

- За 3 квартал 2018 — до 22 октября;

- За 4 квартал 2018 и по годовым налогам — до 21 января 2019 года.

Закон определяет, что декларацию необходимо отправлять в ФНС по месту расположения юридического лица, либо по адресу расположения предпринимателя.

Заполненная декларация может попасть в налоговую службу тремя способами:

- Лично в руки инспектору — налогоплательщик должен заполнить декларацию от руки, либо на компьютере, в двух копиях, и принести их в налоговую службу. Это может делать как лично директор либо ИП, так и его представитель по доверенности. Инспектор ставит на втором экземпляре отметку о получении.

- Почтовым отправлением — декларацию нужно отправить в конверте с описью вложения. Письмо должно быть ценным заказным. Квитанция и опись остаются у налогоплательщика как подтверждение отправки.

- Через интернет — производится при наличии ЭЦП и договора со спецоператором связи.

Образец заполнения единой упрощенной налоговой декларации

В декларацию входят два листа. При нормальных условиях налогоплательщик заполняет только первый.

Заполнение данной страницы нужно начинать с записи ИНН предпринимателя либо организации. Для этого в верхней части бланка располагается графа с 12 клетками. Нужно помнить, что у компаний ИНН содержит только 10 символов, поэтому при ручном заполнении в первые две клетки вписываются нули.

Кроме этого, только у компаний имеется код КПП. Когда декларацию заполняет ИП, он это поле должен игнорировать — его не нужно прочеркивать либо заполнять нулями.

Далее в правое поле записывается номер страницы. Обычно он имеет значение «001».

После названия декларации располагаются поля, в которых нужно указать — какой раз за этот период производится сдача декларации. Код «1» используется, если отчет подается в первый раз.

Если отчет уже сдавался, и подается корректировка — то ставится код «3». В этой ситуации также нужно заполнять следующую клетку, в которой проставляется порядковое число корректировки.

Может возникнуть ситуация, при которой налогоплательщик отправил упрощенную декларацию, а потом выяснил, что у него не соблюдаются обязательные условия. В этом случае он обязан подавать отчеты со статусом «Корректирующий» уже по каждому из указанных в ней налогов.

Возле поля типа отчета располагается год, за который отправляется отчет.

Дальше на бланк необходимо вписать название инспекции, в которую производится сдача декларации, и проставить ее цифровой четырехзначный код.

Следующим этапом на документе указывается полное название компании либо Ф.И.О. предпринимателя.

Далее располагается код с названием «ОКАТО». В связи с тем, что законодательно были изменены коды ОКАТО на ОКТМО, но форма декларации при этом не изменялась, то в это поле нужно записывать именно код ОКТМО. Клетки, которые после этого останутся незаполненными, прочеркивать не нужно.

Следующая строка предназначена для проставления кода деятельности ОКВЭД2. Клетки, которые останутся после этого пустыми, необходимо перечеркнуть.

Центральное место в отчете занимает специальная таблица, в которую вводятся сведения о налогах. Заполнять ее необходимо в том порядке, в каком в Налоговом кодексе располагаются главы, определяющие данные налоги.

Заполнение таблицы производится по такой схеме: первый столбец — название налога, второй — номер главы НК, которая ему соответствует.

Сведения, которые нужно указать в столбцах 3 и 4 зависят от того, с какой периодичностью нужно отправлять декларацию по указанному налогу. Если по налогу нужно отчитываться каждый квартал, то в третий столбец заносится код «3», а в четвертом записывается порядковый номер квартала — от «01» до «04».

Если по налогу нужно отчитываться нарастающим итогом, то в столбце 3 нужно записывать: «3» – сведения за 1-й квартал, «6» – за полугодие, «9» за 9 месяцев и «0» за год. Столбец 4 в каждом случае должен содержать прочерки.

Таблица включает в себя строки для внесения сведений по 4-м налогам. Если после указания данных остаются еще свободные строки — то их нужно прочеркнуть.

С другой стороны, если налогоплательщику этого мало, и возникает необходимость указать сведения по другим налогам, то в отчет дополнительно включается еще один титульный лист, который нужно пронумеровать как «002».

Под таблицей записывается номер телефона для связи с ответственным лицом.

Ниже располагаются графы, в которые нужно записать число листов что включены в декларацию, а также на каком количестве листов прикреплены приложения. Последнее актуально, если декларацию подает уполномоченный человек по доверенности.

Конец бланка делится на два столбца, заполнять нужно только левый.

Информация здесь записывается исходя из того, кто подает отчет:

- Директор фирмы должен указать здесь свои Ф.И.О., дату заполнения, поставить подпись и, при наличии, печать;

- ИП должен просто подставить подпись и дату;

- Уполномоченное лицо указывает свои личные данные, ставит подпись и дату. В нижнем поле он записывает реквизиты выданной ему доверенности. При этом компания может ее оформить просто на фирменном бланке с печатью, а предприниматель обязан выписывать ее с нотариальным заверением.

Данный лист подлежит заполнению только в ситуации, когда субъект, который хочет отчитаться по декларации, не имеет регистрации в качестве предпринимателя и у него нет кода ИНН. Тогда все данные на лист вносятся на основании имеющегося у него документа, подтверждающего личность.

На листе нужно указать:

- Данные Ф.И.О.;

- День рождения;

- Код той страны, чье у подателя отчета действующее гражданство (для России проставляется «643»);

- Какой есть документ для подтверждения личности — это может быть паспорт (код «21»), свидетельство о рождении (код «03»), иностранный паспорт (код «10»).

- Реквизиты документа, подтверждающего личность;

- Адрес проживания целиком.

Лист подписывает сам гражданин, или действующий от его имени по доверенности. Также здесь нужно записать дату.

Штрафы за несвоевременное предоставление декларации

В действующем законодательстве закреплено, что если единая упрощенная налоговая декларация не была отправлена в инспекцию в необходимый срок, за это последует ответственность.

Если декларация вообще не была отправлена, либо была сдана с нарушением установленного срока, то инспекция наложит штраф по каждому виду указанного в ней налога. Фактически, в этой ситуации ФНС будет штрафовать за отсутствие по каждому нулевого отчета. Штрафных сумм будет несколько, и каждую из них необходимо будет отправить по тому КБК, который относится к тому или иному налоговому платежу.

Также налоговая может привлечь к ответственности должностные лица компании. Им может быть присужден штраф в сумме 300-500 руб.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.