Сегодня предлагаем вашему вниманию статью на тему: "как ип с сотрудниками уменьшить налог на страховые взносы". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Как ИП на УСН 6% уменьшить налог на страховые взносы

Упрощённая система налогообложения в варианте «Доходы» – самый популярный налоговый режим у малого бизнеса. Другое название этой системы – «УСН 6 процентов», потому что стандартная налоговая ставка здесь составляет всего 6% от полученных доходов. Но и эту рассчитанную сумму налога можно дополнительно уменьшить за счёт страховых взносов, которые ИП платят за себя, а работодатели – за работников. Узнайте, как уменьшить налог на страховые взносы на примере наших расчётов.

Для начала немного теории, которая позволяет плательщикам УСН 6 процентов уменьшать рассчитанный налог вплоть до нуля. Возможность учитывать суммы уплаченных страховых взносов в 2019 году для УСН предоставлена статьей 346.21 НК РФ.

Вот то самое положение из этой статьи: «Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчётный) период, на сумму страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом (отчётном) периоде».

Налоговым периодом для ИП на УСН 6 % является календарный год, а отчётными, по итогам которых надо рассчитать и заплатить авансовые платежи, признаются периоды: первый квартал, полугодие и 9 месяцев. Сроки уплаты авансовых платежей – не позднее 25-го числа месяца, следующего за отчётным периодом (25 апреля, июля, октября соответственно).

Если плательщик УСН Доходы в течение отчётного периода уплатил страховые взносы за себя или за работников, то рассчитанный авансовый платёж можно уменьшить. Причём, уменьшение налога УСН на сумму страховых взносов в 2019 году для ИП без работников производится в особом порядке – уменьшать авансовый платеж они могут на все уплаченные взносы. Если же у предпринимателя есть наёмные работники, то уменьшать налог разрешено не более, чем на 50%. Указание на это есть в той же статье 346.21 Налогового кодекса.

Мы не случайно рассматриваем уменьшение налоговых платежей за счёт уплаченных страховых взносов только для упрощённой системы в варианте «Доходы». Дело в том, что при выборе УСН Доходы минус расходы налогоплательщик вправе только учитывать уплаченные взносы в своих расходах, но не может уменьшать сами налоговые платежи.

Сначала рассмотрим уменьшение налога УСН на сумму страховых взносов в 2019 году для ИП без работников. Покажем, как уменьшить рассчитанные налоговые платежи на конкретном примере.

Пример

Предприниматель, выбравший УСН Доходы, самостоятельно оказывает бытовые услуги населению. За 2019 год им был получен доход в 937 000 рублей. Какие налоги и взносы он должен заплатить при таких доходах?

Сумма налога для ИП на УСН 6% составит (937 000 * 6%) 56 220 рублей. Кроме того, предприниматель должен платить за себя страховые взносы. Расчёт страховых взносов в 2019 году для УСН производится так: минимальный фиксированный взнос в размере 36 238 рублей плюс дополнительный взнос (1% от суммы дохода свыше 300 000 рублей) 6 370 рублей, всего 42 608 рублей.

На первый взгляд, можно предположить, что общая сумма для уплаты в бюджет будет равна 42 608 рублей взносов плюс 56 220 рублей налога и авансовых платежей. Итого, 98 828 рублей. На самом деле, это не так.

Упрощёнка 6 процентов для предпринимателя без работников позволяет уменьшать налог, который был начислен. В результате, ИП заплатит в бюджет вместе со взносами всего 56 220 рублей, только делать это надо правильно.

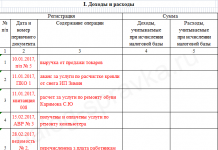

Хотя для уплаты взносов за себя установлен один срок (не позднее 31 декабря), но чтобы сразу уменьшать рассчитанные 6 процентов для ИП, взносы стоит платить частями каждый квартал. В таблице отражены суммы доходов и уплаченных взносов по отчётным периодам нарастающим итогом, как это установлено статьей 346.21 НК РФ.

Отчётный (налоговый) период

Доход нарастающим итогом

Уплаченные взносы нарастающим итогом

*Примечание: дополнительный 1%-ный взнос можно уплатить и позже, до 1 июля 2020 года, но предприниматель перечислил всю сумму в текущем году.

Теперь, на примере этих данных, посмотрим, как происходит начисление и уменьшение авансовых платежей и налога по итогам года за счёт уплаченных взносов.

- За первый квартал: 135 000 * 6% = 8 100 минус уплаченные взносы 8 000, к оплате остаётся 100 руб.

- За полугодие рассчитанный платеж составит 418 000 * 6% = 25 080 р. Отнимаем взносы, уплаченные за полугодие, и уплаченный аванс за первый квартал: 25 080 – 18 000 – 100 = 6 980 руб. останется доплатить в бюджет.

- За девять месяцев рассчитанный налог составит 614 000 * 6% = 36 840 р. Уменьшаем на уплаченные взносы и авансы: 36 840 – 27 000 – 100 – 6 980 = 2 760 руб. Перечислить их надо успеть до 25-го октября.

- По итогам года считаем, сколько предпринимателю надо доплатить до 30 апреля: 937 000 * 6% = 56 220 – 42 608 – 100 – 6980 – 2760 = 3 772 руб.

Ещё раз проверим правильность расчетов. Всего было уплачено:

- авансовые платежи по итогам отчётных периодов: (100 + 6980 + 2760) 9 840;

- оставшийся налог по итогам года 3 772;

- взносы за весь год 42 608.

Получаем, что действительно все платежи в бюджет составили сумму 56 220 рублей, а не 98 828 рублей, как могло показаться на первый взгляд.

А каким был бы расчёт, если бы авансовые платежи на УСН по итогам отчётных периодов не уменьшались, потому что предприниматель заплатил взносы за себя одной суммой в конце года – 30 декабря?

В этом случае авансовые платежи вносятся каждый отчётный период в полном размере, т.е. вместо 9 840 рублей по итогам девяти месяцев ИП перечислит 36 840 рублей. Оставшийся налог (56 220 – 36 840) = 19 380 уменьшается на разово уплаченную сумму взносов 42 608 рублей, в результате возникает переплата налога на 23 228 рублей.

Чтобы вернуть эту сумму, надо после сдачи годовой декларации подать в налоговую инспекцию заявление о возврате переплаты или зачёте её в счёт будущих платежей. В некоторых случаях при этом есть риск инициировать налоговую проверку. Получается, что если предприниматель на УСН платит за себя страховые взносы в конце года одной суммой, то он авансирует бюджет плюс привлекает внимание налоговых органов.

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Как уменьшать налоговые платежи на УСН ИП с работниками

Если предприниматель нанимает работников, то авансовые платежи и сам налог можно уменьшить на сумму взносов, но не более, чем на 50%. При этом разрешено учитывать взносы, уплаченные не только за себя, но и за работников.

В общем случае ставка страховых взносов за работника составляет 30% от зарплаты и других платежей:

- на пенсионное страхование – 22%;

- на медицинское страхование – 5,1%;

- на социальное страхование – 2,9%.

Кроме того, надо уплатить взносы в ФСС, тариф которых, в зависимости от класса профессионального риска вида деятельности ИП, составляет от 0,2% до 8,5%.

До 2019 года многие предприниматели на УСН платили за работников пониженный тариф страховых взносов (только 20% на пенсионное страхование). Однако с этого года льготу отменили, поэтому страховые взносы за работников упрощенцы платят на общи

Пример

За 2019 год ИП с работником заработал 1 780 450 рублей. Отразим получение доходов и уплаты взносов за себя и за работника в этой таблице.

Уменьшение налога УСН это стандартная процедура. В декларации УСН для этого специально предусмотрены строки для расчетов.

ИП без работников может уменьшить налог УСН до 100% на все обязательные взносы в ПФР и ФФОМС

Пример 1: ИП получил доход 1 000 000 рублей. Всего в 2017 году он уплатил 27 990,00 рублей в ПФР и ФФОМС + 7 000 дополнительный процент в ПФР(итого вычет 34 990). Всего по ставке 6% он должен заплатить 60 000 руб(1 000 000 * 0,06). Но он может уменьшить налог УСН на сумму вычета 60 000 – 34 990 = 25 510 рублей (итоговый налог УСН).

Пример 2: ИП получил доход 400 000 рублей. Всего в 2017 году он уплатил 27 990,00 рублей в ПФР и ФФОМС + 1 000 дополнительный процент в ПФР(итого вычет 28 990). Всего по ставке 6% он должен заплатить 24 000 руб(1 000 000 * 0,06). Но он может уменьшить налог УСН на сумму вычета 24 000 – 28 990 = – 4 990 рублей (итоговый налог УСН). Нет, это не означает что налоговая вам должна. Это означает что никто никому не должен, налог 0 рублей, т.к. 24 000 рублей вы можете уменьшить максимум на 100%.

Действительно может быть ситуация при которой ИФНС останется должна плательщику. Такая ситуация чаще возникает если в 4 квартале мало доходов и большой вычет. При этом был налог за прошлые кварталы.

ИП-работодатель вправе уменьшить налог УСН на все перечисленные выплаты но до 50%

При этом ИП может уменьшить налог 4 квартала на декабрьские взносы уплаченные в январе (письмо Минфина от 01.03.2017 № 03-11-11/11487).

Пример: ИП получил доход 1 000 000 рублей. Всего в 2017 году он уплатил 27 990,00 рублей в ПФР и ФФОМС + 7 000 дополнительный процент в ПФР + 30000 страховых взносов зв работника(итого вычет 64 990). Всего по ставке 6% он должен заплатить 60 000 руб(1 000 000 * 0,06). Но он может уменьшить налог УСН на сумму вычета 60 000 – 64 990 = -4 990 рублей. Нет, это не означает что налоговая вам должна. Это означает что вы должны налоговой 30 000 рублей, т.к. 60 000 рублей вы можете уменьшить максимум на 50%.

Может ли ИП уменьшить взносы на дополнительный процент в ПФР?

Этот вопрос когда-то был спорным. Но в итоге все ведомства сейчас однозначно говорят – да это возможно!

Для дополнительного 1% в ПФР(он идет только на страховую часть, в ФФОМС не надо его): есть 2 варианта:

- Перечислить 1% до 31 декабря 2017 года и уменьшить налог УСН за 2017 год(См. Письмо Минфина от 23 января 2017 г. № 03-11-11/3029.)

- Перечислить 1% в период с 1 января по 1 июля 2018 года и уменьшить налог УСН за 2018 год(См. Письмо Минфина от 23 января 2017 г. № 03-11-11/3029.)

На УСН доходы расходы страховые взносы можно полностью включить в состав расходов.

В отличии от УСН доходы тут идёт уменьшение не самого налога УСН а налогооблагаемой базы по которой считают налог.

Уменьшение налога ЕНВД это стандартная процедура. В декларации ЕНВД для этого специально предусмотрены строки для расчетов.

С 1 июля 2018 года будет обязательно применение онлайн-ККМ. Сумму ЕНВД можно будет уменьшить на сумму покупки онлайн-ККМ. Но есть ограничение – возвратят не более 18 000 рублей за один ККМ.

ИП без работников может уменьшить налог ЕНВД до 100% на все обязательные взносы в ПФР и ФФОМС

ИП-работодатель вправе уменьшить налог ЕНВД на все перечисленные выплаты но до 50%

При этом ИП может уменьшить налог 4 квартала на декабрьские взносы уплаченные в январе (письмо Минфина от 21.11.2016 №03-11-11/76431).

ИП на ЕНВД также могут уменьшать ЕНВД на дополнительный 1% в ПФР. Тут также действует кассовый метод, при котором можно уменьшить взносы за тот период в котором они уплачены.

Свои взносы ИП(фиксированный платеж + дополнительный процент ПФР) также вправе учесть в составе профвычета (письма Минфина от 31.10.2016 №03-04-09/63484 и от 06.02.2017 №03-15-07/6070).

ИП на ОСНО вправе включить в профвычет все перечисленные взносы.

В отличии от спецрежимов(УСН и ОСНО), на ОСНО у ИП расчет налога идет по методу начисления при котором вычет идет не на дату оплаты, а важен сам период за который платиться налог.

Патент невозможно уменьшить ни на какие взносы (письмо Минфина от 18.02.2013 №03-11-11/72). В НК не предусмотрено уменьшение ПСН.

С 1 июля 2018 года будет обязательно применение онлайн-ККМ. Стоимость патента можно будет уменьшить на сумму покупки онлайн-ККМ. Но есть ограничение – возвратят не более 18 000 рублей за один ККМ.

Если вы совмещаете несколько налоговых режимов, то вы также можете уменьшать налоги. При совмещении УСН+ПСН всё просто. Вы просто уменьшаете УСН а ПСН нет. А вот при связке УСН+ЕНВД сложнее. Работников нужно делить на тех что по ЕНВД и тех что на УСН. Их взносы тоже. В НК не прописано каким образом делать вычеты фиксированных взносов ИП при совмещении УСН и ЕНВД. Опираясь на НК Статья 3 п. 7. “Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов).”. Вы можете делать вычеты в любой пропорции но сумма вычета должна быть не более суммы платежа в ПФР.

Уменьшать налог или нет – решать вам. Если вы не уменьшили налог, то в течение 3-х лет вы можете подать уточнёнку и вернуть по заявлению лишнюю сумму.

ИП на УСН 6%: как уменьшить налог на страховые взносы

При УСН с объектом «доходы» индивидуальный предприниматель может уменьшить налог на страховые взносы на обязательное пенсионное и медицинское страхование. Однако многие ИП плохо понимают, как это сделать на практике. Разъясняем наиболее острые вопросы.

1. Как правильно платить фиксированные взносы, чтобы на них можно было уменьшить налог?

Взносы можно платить в течение года любыми суммами, так, как вам удобно. Для уплаты фиксированных взносов не установлены ежемесячные или ежеквартальные сроки.

В Федеральном законе от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» установлено два срока уплаты. Первый для фиксированных взносов, не зависящих от дохода ИП (одинаковых для всех предпринимателей) – не позднее 31 декабря года, за который уплачиваются взносы. Второй срок для фиксированных взносов с доходов, превышающих 300 тыс. рублей в год – не позднее 1 апреля года, следующего за истекшим годом, за который уплачиваются взносы. [1]

В целях равномерности уменьшения налога по отчетным периодам, многим индивидуальным предпринимателям удобно уплачивать взносы ежеквартально, чтобы не переплачивать налог в течение года.

2. Можно ли уменьшать налог на взносы в ПФ, рассчитанные с доходов, превышающих 300 тыс. рублей в год?

Можно. Согласно терминологии Федерального закона от 24.07.2009 г. N 212-ФЗ, обе части взносов (фиксированная сумма и расчетная – с доходов, превышающих 300 тыс.рублей), называются страховыми взносами в фиксированных размерах [2] , несмотря на то, что часть этих взносов по сути фиксированной не является. А ИП имеет право уменьшать налог на уплаченные страховые взносы в фиксированном размере [3] .

3. Может ли ИП с работниками уменьшать налог по УСН на свои взносы, ведь в Налоговом кодексе написано, что только ИП, не производящие выплаты и иные вознаграждения физическим лицам, могут уменьшать налог на взносы в фиксированном размере?

ИП на УСН может уменьшать налог на свои взносы в фиксированном размере вне зависимости от того, есть у него работники или нет.

Дело в том, что в пп.1 п. 3.1 статьи 346.21 НК РФ не конкретизировано о каких именно взносах идет речь – о взносах за работников или взносах за самого ИП. Там указано, что можно уменьшить исчисленный налог на сумму страховых взносов, уплаченных в налоговом (отчетном) периоде. А, например, в главе про ЕНВД в статье про расчет налога прямо написано, что налог можно уменьшить на страховые взносы, начисленные на вознаграждения работникам [4] . Разница с УСН очевидна. Поэтому ЕНВД и нельзя уменьшать на фиксированные взносы ИП, если у ИП есть работники, в отличии от УСН.

4. Можно ли уменьшать налог текущего года на взносы, уплаченные за прошлые годы? Например, в январе 2015 года были уплачены взносы за 2014 год.

Да, можно. Взносы уменьшают налог в периоде их уплаты. При этом условия об их начислении именно в периоде уменьшения налога нет. Взносы должны быть в принципе исчислены, пусть и в более ранних периодах. Такой же точки зрения придерживаются ФНС РФ [5] и Минфин РФ [6] в своих письмах.

5. Можно ли уменьшать авансовые платежи по налогу на фиксированные взносы?

Да, можно. В пункте 3.1 ст.346.21 НК РФ прямо указано, что налогоплательщики уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период. Но для того, чтобы уменьшить авансовые платежи по налогу на взносы, взносы должны быть уплачены в том отчетном периоде, за который платятся эти авансовые платежи. Например, чтобы уменьшить налог за 9 месяцев 2015 года на взносы, взносы должны быть уплачены не позднее 30 сентября 2015 года.

6. Можно ли на взносы, уплаченные в 1 квартале, уменьшить авансовый платеж по налогу за 2 квартал? Можно ли остаток взносов, которые «не влезли» в налог за 1 квартал, перенести на 2 квартал и уменьшить налог?

Дело в том, что налог при УСН не считается поквартально, он считается нарастающим итогом. Поэтому не бывает налога за 2, 3 или 4 квартал. Бывают авансовые платежи по налогу за 1 квартал, 1 полугодие, 9 месяцев и налог за год.

При расчете налога за 1 полугодие берутся доходы за 1 полугодие и взносы, уплаченные в этом полугодии. Поскольку 1 квартал входит в 1 полугодие, то, вне всяких сомнений, взносы, уплаченные в этом квартале, будут уменьшать авансовый платеж за 1 полугодие. И никаких «остатков» взносов от 1 квартала на 2 квартал переносить не нужно.

Например: вы уплатили фиксированные взносы в сумме 5000 рублей в 1 квартале, однако исчисленный авансовый платеж за 1 квартал составил всего 3000 руб., соответственно налог к уплате за 1 квартал составил 0 рублей. Взносы во 2 квартале уплачены не были, при расчете налога за 1 полугодие вы берете сумму 5000 рублей для уменьшения налога, потому что эта сумма взносов была уплачена в 1 полугодии. Не надо брать отдельно доход за 2 квартал и считать налог от него, это неверно и может привести к неправильному результату.

7. Можно ли уплатить взносы с доходов, превышающих 300 тыс. рублей за 2015 год в этом году и уменьшить на них налог? Или эти взносы надо уплачивать только по окончании 2015 года и уменьшать на них уже налог 2016 года?

Взносы с доходов, превышающих 300 тыс. рублей в год, вы можете уплачивать сразу, как только в году доход превысит 300 тысяч. Взносы можно платить частями, не обязательно одной суммой. Поскольку эти взносы являются фиксированными (см.п. 1 данной статьи), то они уменьшают налог того периода, в котором они уплачены. Поэтому, если вы уплатите взносы с доходов, превышающих 300 тыс. рублей в год, в 2015 году, то сможете уменьшить на эти взносы налог 2015 года.

Если у вас остались вопросы по расчету налога, то их можно задать на форуме в разделе «Индивидуальные предприниматели. Спецрежимы (ЕНВД, УСН, ПСН, ЕСХН)».

Для расчета налога можно воспользоваться инструментом «Расчет платежей для налога УСН 6%».

[1] Статья 16 пункт 2 Федерального закон от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»

[2] Пункт 2 статьи 16 Федерального закона от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»

[3] Пункт 3.1Статьи 346.21 Налогового кодекса РФ

[4] Подпункт 1 Пункта 2Статьи 346.32 Налогового кодекса РФ

[5] Письмо ФНС России от 20.03.2015 N ГД-3-3/1067@

[6] Минфин России от 01.09.2014 N 03-11-09/43646

Уменьшение налога по УСН у ИП с работниками на сумму страховых взносов

Цитата (п.3.1 ст. 346.21 НК РФ): 3.1. Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на сумму:

1) страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде в соответствии с законодательством Российской Федерации;

При этом сумма налога (авансовых платежей по налогу) не может быть уменьшена на сумму указанных в настоящем пункте расходов более чем на 50 процентов.

Как ИП на УСН с работниками уменьшить налог на величину страховых взносов

Упрощенная система налогообложения – одна из самых выгодных и популярных на сегодняшний день в деловой среде. Она позволяет учитывать не только «затратность» бизнеса, выбирая вариант «доходы» либо «доходы минус расходы», но и значительно уменьшить налоговое бремя за счет величины страховых взносов в обоих случаях. Рассмотрим, как это можно сделать на практике.

- Налог (6%) можно уменьшать на величину фиксированных взносов, точно так же, как и на величину взносов за работников, причем сделать это одновременно. В целях экономии средств и уменьшения расходов рекомендуется производить их выплаты в казну раз в квартал. Платежи по налогу могут быть уменьшены только на сумму взносов, уплаченных в том периоде, за который уплачиваются и сами авансовые платежи.

- Налог (базу налога) уменьшают на взносы в том периоде, в котором они были уплачены, а не начислены. Если в текущем году уплачивались взносы за предыдущие периоды, на них можно уменьшить сумму налога.

- Упрощенный налог и авансовые платежи по нему рассчитываются нарастающим итогом. Это означает, что при расчете каждый раз берутся данные с начала года, а не за три последних месяца, и включаются в расчет.

- Платежи по налогу (6%) можно уменьшать не более чем на половину за счет взносов, если ИП платит их за работников. Если наемный труд ИП не использует, уменьшать «упрощенку» он имеет право на полную сумму фиксированных страховых платежей, либо полностью включить в затраты (при ставке 15%).

- Нельзя уменьшать налог на суммы по взносам, перечисленные сверх начисленных сумм.

- Уменьшают упрощенный налог только взносы, рассчитанные в период применения УСН. Если задолженность образовалась ранее, а погашается в настоящее время, уменьшать упрощенный налог предприниматель не имеет права.

На заметку! В зависимости от категорий плательщиков налога базовые ставки 6% и 15% могут быть снижены на основании законодательных норм, принятых в субъектах РФ.

Поясним сказанное на примерах.

Расчет уплаты в бюджет упрощенного налога ИП, использующего наемный труд

Пусть условно предприниматель получил годовой доход 800 т. руб. Он использует систему НО «УСН-доходы» по ставке 6%. Сумма налоговых платежей за год составляет (800000*6%)=48000 руб.

Чтобы иметь полное представление о механизме расчета уменьшения налогового бремени, начнем с расчета по сумме фиксированных платежей, а затем добавим условие, что у этого же ИП есть наемные работники.

Страховые взносы «за себя» в текущем году составляют 36238 руб. (29354 — пенсионные и 29354 — медстрах). На эту сумму налог может быть уменьшен. Кроме того, годовой доход этого ИП свыше 300 т. руб., следовательно, он обязан уплатить еще 1% с этого превышения на пенсионное страхование:

- (800000 – 300000) * 1% = 5000 руб.;

- 36238 + 5000 = 41238 руб. – сумма уплаты по фиксированным взносам.

Общая сумма к уплате в казну вместе с налогом 41238+48000=89238 руб. по итогам года.

Предприниматель ежеквартально уплачивает взносы частями, не ожидая конечного срока – 31 декабря и 1 июля будущего года для 1-процентного взноса. Таким образом, он каждый раз уменьшает сумму упрощенного налога на сумму выплат (полную, поскольку взносы имеют фиксированный характер – в данном случае это 41238 руб. в год).

Цифры по периодам также взяты условные.

- доход — 110000 руб., взносы уплаченные — 6000 руб.

- 110000 * 6% — 6000 = 600 руб. в бюджет.

- доход — 430000 руб., взносы уплаченные — 20000 руб.

- 430000 * 6% = 25800 руб.

- 25800 – 600 – 200000 = 5200 руб. в бюджет.

- доход — 670000 руб., взносы уплаченные — 34000 руб.

- 670000 * 6% = 40200 руб.

- 40200 – 600 – 5200 – 34000 = 400 руб. в бюджет.

- доход — 800000 руб., взносы уплаченные — 41238 руб.

- 800000 * 6% = 48000 руб.

- 48000 – 600 – 5200 – 400 – 41238 = 562 руб. в бюджет.

Расчет показал, что по итогам года ИП уплатил:

- взносы на сумму 41238 руб.;

- авансы по упрощенному налогу (600 + 5200 + 400) = 6200 руб.;

- и остаточную сумму налога 562 руб.

В бюджет поступило: налоговых платежей — (6200 + 562) = 6762 руб., взносов — 41238 руб. Итог пополнения бюджета — (6762 + 41238) = 48000 руб.

Если ИП делает платеж взносов крайним сроком и одной суммой в конце года, то упрощенный налог он уменьшить по периодам не может. Авансы по налогу перечисляются полностью, и по итогам 3⁄4 года он перечисляет 40200 рублей.

В конце года нужно рассчитать остаток налога 48000 – 40200 = 7800. Затем его уменьшают на сумму полностью уплаченных по итогам года взносов: 7800-41238, и получают в итоге величину, означающую переплату «упрощенки» в бюджет, — 33438 руб.

Важно! Переплату вернуть или зачесть в счет будущих выплат возможно, но есть риск претензий и проверок со стороны ИФНС. Намного выгоднее платить взносы поквартально, последовательно уменьшая сумму налога по периодам.

Теперь рассмотрим ситуацию, при которой предприниматель уплачивает взносы и за работников и за себя.

Закон разрешает уменьшать налог на сумму взносов и в этом случае, но уже с условием, что общая сумма авансовых и итоговых налоговых выплат может уменьшаться не более чем в половину. При этом могут учитываться и взносы «за себя».

Например, в ситуации, когда у ИП один наемный работник (бухгалтер), сумма начисленных по его заработной плате взносов не покрывает половины выплат по налогу, берутся в расчет и другие фиксированные суммы взносов, уплаченные ИП. Однако так или иначе налог уменьшается всякий раз только на 50%.

Если бы в рассматриваемом нами случае за 1 квартал предприниматель уплатил

взносов на сумму 8000 руб., имея доход 250000 руб., то сумма авансового платежа составила бы:

- 250000 * 6% = 15000 руб.

- 15000 / 2 = 7500 руб.

- 15000 – 7500 = 7500 руб., авансовый платеж упрощенного налога за 1 квартал.

Расчет 15000–8000=7000 руб. следует признать неверным, поскольку сумма уплаченных взносов составляет более половины расчетной суммы налогового платежа. Аналогичный расчет производится и по другим периодам, нарастающим итогом.

Пусть по итогам года получено доходов 900 т. руб., а взносов за ИП и за его работников уплачено 53 т. руб. Рассчитаем, как можно уменьшить налоговое бремя, помня о 50-процентном ограничении по закону. 900000*6%=54000 руб. Налог можно уменьшить только на половину от этой суммы: 54000/2=27000 руб., а не на 53000 руб., уплаченных по итогам года взносов.

Очевидно, что ИП-работодатель в этому случае не может полностью включить в расчет фиксированные взносы, чтобы уменьшить налог, теряет это преимущество.

Расчет для случая, когда имеет место УСН «доходы минус расходы» производится с учетом положений ст. 346.16 НК РФ п. 1-7. Это означает, что взносы признаются расходами ИП и участвуют таким образом в уменьшении налоговой базы по упрощенному налогу, а не уменьшают его итоговую сумму. При этом уменьшение ограничения в 50%, как в предыдущем случае, нет. Все взносы, в том числе фиксированные «за себя», полностью включаются в расходную часть при подсчете базы налога.

Например, если «упрощенец» уплачивает налог по ставке 15% и имеет доход за 1 квартал 250000 руб., а расход – 180000 руб., то платеж по налогу за период составит: 250000–180000=70000*15% — 10500 руб.

Уменьшать его на сумму страховых взносов нельзя. Предполагается, что ранее они уже подсчитаны в расходах.

Уменьшить упрощенный налог за счет взносов фиксированного характера и выплат за работников можно.

Если речь идет об «УСН — доходы», то при отсутствии работников уменьшение происходит на всю сумму уплаченных по периоду взносов. Если у ИП есть наемный труд, налог уменьшается не более чем в половину.

При «УСН доходы минус расходы» сумма взносов подсчитывается в расходах при определении налоговой базы.

Предприниматель, применяющий спецрежим, вправе уменьшить налог на сумму уплаченных им страховых взносов в ПФР и ФСС (пп. 1 п. 2 ст. 346.32 НК РФ). Порядок уменьшения налога зависит от того, есть ли у ИП работники и какой налоговый режим он применяет.

Уменьшение ЕНВД на страховые взносы, если у ИП есть работники

В этом случае сумма страховых взносов, уплаченных с выплат работникам, уменьшает сумму единого налога, но только с 50% ограничением (п. 2.1 ст. 346.32 НК РФ). Например, сумма ЕНВД составляет 10000 руб., а сумма взносов – 7000 руб. Соответственно, уменьшить налог можно лишь на 5000 руб. (10000 руб. х 50%), а оставшиеся 2000 руб. (7000 руб. – 5000 руб.) учесть в следующих периодах уже будет нельзя – для целей уплаты ЕНВД они «сгорают».

Также важно иметь в виду, что ЕНВД уменьшается только на взносы с выплат работникам, занятым во вмененной деятельности.

Уменьшить ЕНВД за определенный квартал можно на сумму взносов, уплаченную в бюджет в данном квартале.

Уменьшение единого налога на страховые взносы ИП за себя

Здесь порядок уменьшения опять-таки зависит от того, использует ли ИП труд наемных работников.

Если работники у ИП есть, то на фиксированный взнос за себя предприниматель не имеет права уменьшать ЕНВД.

Если же работников у предпринимателя нет, то на всю сумму уплаченного взноса за себя он может уменьшить ЕНВД (п. 2.1 ст. 346.32 НК РФ).

Сумма ЕНВД за конкретный квартал уменьшается на перечисленные в этом квартале взносы.

Для каждого режима налогообложения ( Общий, УСН, УНДВ) есть возможность уменьшить налог на страховые взносы. Правила уменьшения меняются в зависимости от режима налогообложения.

Дальше в статье всё будет наглядно показано, в качестве примера взят период выплаты 2018 год. Также вы узнаете о том когда выгодно отсрочить платежи. Правила уменьшения взносов зависят также от того работает ли предприниматель один либо у него есть сотрудники, этот вопрос также разъяснен в статье.

Работая по упрощенке, вы можете рассчитать налоги с учетом страховых взносов. Однако конкретные правила определяются в зависимости от объекта по УСН. Об этом дальше.

Для справки: Сроки уплаты минимальных личных взносов до 9 января, за прошедший год. Не позже 2 июля, уплаты по тарифу 1% за прошлый год. Основание: 335-ФЗ от 27.11.2017

ИП с работниками на УСН с объектом«доходы»

В соответствии со пунктом 3.1 статьей 346.21 НК РФ, предприниматель может уменьшать налог на взносы на себя и на своих работников. Вот ключевой момент.

Что касается размера уменьшения, то не более чем на 50% и только взносы уплаченные в 2017 году и за прошлые налоговые периоды.

Ограничения.

Нельзя использовать для уменьшения следующие взносы:

- Дополнительные личные взносы уплаченные в 2018 году.

- Минимальные личные взносы выплаченные 9 января.

- Взносы за декабрь, уплаченные с выплат работников в январе.

Для этой категории предпринимателей порог в 50% отсутствует. То есть можно уменьшать на всю сумму своих личных взносов.

При этом важно соблюдать одно правило, учитывать нужно только налоговый период, если сейчас 2018 год, то в расчет берем все взносы, которые были сделаны в 2017 году.

Так будет наиболее безопасно. Иногда бывают ситуации когда бизнесмены учитывать взносы за прошедший год и плюс те которые платили в текущем году до подачи декларации.

Делать так неправильно.

Есть несколько судебных решений, которые разъясняют эту ситуацию. Было доказано, что предприниматели без работников не могут по закону уменьшать свои налоги за счет взносов сделанных за пределами налогового периода.

Более подробно об этом: Решение Верховного суда от 27.11.2017 № 307-КГ16-21003.

подпункт. 7 пункт. 1 ст. 346.16 НК РФ

Нужно включать страховые взносы в статью расходов.

Основание: подпункт. 7 пункт. 1 ст. 346.16 НК РФ

В расчет можно взять взносы уплаченные за налоговый период, а также на прошлые налоговые периоды. Если для примера рассмотреть 2018 год, то можно учесть страховые платежи уплаченные в налоговом периоде с Января по Декабрь. А также за прошедшие годы, например за 2016 год.

Основание: письмо Минфина от 23.09.2016 № 03-11-11/55767

Пример расчета:

Исходные условия: ИП Иванов Иван Иванович, работников нет, работает по системе УСН с объектом доходы-расходы.

Доход за 2017 год: 670 000 руб..

Расходы: 250 000 руб.

Доп. взносы: 2000.

Минимальные личные взносы: 17 990 руб.

Расчет.

Взнос по тарифу 1% = [(670 000 руб. – 250 000 руб. – 300 000 руб.) × 1%].

Минимальные взносы Иванов уплатил в декабре. Взносы по тарифу 1% 9 Января.

Налог по УСН возможно уменьшить на мин. личные взносы.

Расчет суммы: [(670 000 руб. – 250 000 руб. – 17 990 руб.) × 15%] = 60 301 руб.

Как определить сверхлимитный доход для расчета взноса в 1 процент

Взносы теперь не привязаны к МРОТ. Предельные суммы установлены государством.

Можно учитывать любые взносы за работников, то есть страховые, пенсионные и социальные, а также личные взносы. Статья 25 Налогового кодекса регламентирует такие вычеты.

Ст. 225 говорит о том, что вы можете учесть пенсионные и медицинские взносы уплаченные в налоговом периоде.

Согласно п. 2 и п. 2.1 ст. 346.32 НК, для уменьшение платежей по ЕНДВ используютс все уплаченные страховые взносы. Однако для предпринимателе с работником и без работников действуют разные правила. Об этом подробней читайте дальше.

ИП по ЕНДВ без работников.

Нет ограничения в 50%.

В соответствии с пунктом 2.1 ст. 346.32 НК разрешается учитывать не только взносы сделанные в четвертом квартале.

Получается так: Вы сдаете декларацию не позднее 22 января, также и налог можно уменьшить на взносы уплаченные до сдачи декларации (то есть за период с 1 по 22 января).

ИП по ЕНДВ с работниками.

Можно уменьшить налог на размер взносом за четвертый квартал прошлого года (налогового периода).

Уменьшать можно не более чем на 50%. Основание: п. 2.1 ст. 346.32 НК)

В этом случае предприниматель не может уменьшить стоимость патента за счет страховых взносов.

Однако. Если ИП использует патент и УСН или общий режим. То возможно учесть личные взносы соответственно расчитывая налог по другой системе.

Также с 1 января появилась возможность уменьшать налоги расходами по ККТ.

Более подробно в этой таблице:

Как с 2018 года уменьшать налоги ИП на расходы по кассе

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.