Сегодня предлагаем вашему вниманию статью на тему: "кафе на енвд". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

ЕНВД кафе и рестораны применяют довольно активно. Однако для ресторанов и кафе ЕНВД возможен при выполнении ряда условий, о которых будет рассказано в нашей статье.

Согласно подп. 8, 9 п. 2 ст. 346.26 НК услуги общественного питания оказывают организации или ИП, имеющие торговые объекты, оборудованные надлежащим образом. Они могут иметь торговые залы или обходиться без них. К этой категории помещений и объектов относят множество заведений: рестораны, закусочные, кафетерии, кафе и некоторые другие.

К данной деятельности проявляет интерес не только ИФНС, но и специалисты санэпидемслужбы. Это связано с потреблением посетителями пищевых продуктов (приготовленных блюд, кулинарных и кондитерских изделий, напитков). Санитарные и другие требования к этим заведениям подробно описаны в ГОСТ 30389-2013. В нем оговорены не только требования к самим помещениям и прилегающей к ним территории, но и к отделке зданий и внутренних помещений, мебели, посуде и т. д. К элитным заведениям общепита относят рестораны. Они предлагают большой ассортимент эксклюзивных блюд, алкогольных и прохладительных напитков, различных кондитерских изделий, а также покупных товаров, в том числе табачных. Все это сочетается с высококачественным обслуживанием и организацией для посетителей отдыха и различного рода развлечений.

Кафе, в сравнении с рестораном, имеет более ограниченный ассортимент, хотя и здесь могут быть фирменные блюда. Кафе также предлагают кулинарные, кондитерские изделия собственного изготовления и покупные — алкоголь и напитки различного вида (прохладительные, соки, коктейли). В кафе могут быть организованы развлекательные и культурные мероприятия.

Основным требованием для применения ЕНВД к этим заведениям является наличие зала для обслуживания посетителей с площадью не больше 150 м 2 (подп. 8 п. 2 ст. 346.26 НК). Это может быть отдельное здание (или его часть), оборудованное для приема готовой пищи и проведения досуга.

Применим ли ЕНВД при продаже еды с доставкой или на самовывоз, узнайте здесь.

Для оформления торговой точки в качестве кафе нужно встать на учет в ИФНС и подать заявление о налогообложении этой деятельности ЕНВД. Это делают по месту расположения кафе в течение 5 дней со дня его открытия.

О порядке подачи заявления о переходе на ЕНВД (вмененку) читайте здесь.

При оказании услуг общепита также нужно подать уведомление в территориальный орган Роспотребнадзора (п. 3 Правил представления уведомлений о начале осуществления отдельных видов предпринимательской деятельности и учета указанных уведомлений, утвержденных постановлением Правительства РФ от 16.07.2009 № 584).

Основополагающими требованиями для использования ЕНВД при занятии данной деятельностью являются:

- Наличие свидетельства о собственности на помещение для данного объекта общепита. Возможно также взятие его в аренду с оформлением соответствующих правоустанавливающих документов (письмо Минфина от 20.03.2007 № 03-11-04/3/72).

- Создание обстановки для потребления продукции на месте.

- Для применения ЕНВД является несущественным, изготовлена кулинарная продукция по месту ее реализации или нет. Главным при этом считается ее продажа через собственную торговую сеть.

- Площадь зала для обслуживания посетителей — не более 150 м 2 .

- Средняя численность работающих не должна превышать 100 человек.

- В местности, где ведется данная деятельность, властями разрешено применять к ней ЕНВД.

При налогообложении деятельности кафе ЕНВД применяют физический показатель «квадратный метр», которым определяют площадь зала для обслуживания посетителей. Базовая доходность для предприятий общепита — 1 000 руб. за м 2 . Для подсчета площади в целях определения возможности применения вмененки нужно исключить помещения для кухни, подсобные помещения (гардероб, склад), место кассира. Все данные по площадям отдельных помещений должны быть отражены в правоустанавливающих или инвентаризационных документах. К ним относят:

- документы о приобретении здания или технический паспорт на него;

- планы помещений;

- договор аренды с указанием помещений и их площади;

- другие документы, поясняющие планировку помещений.

По сравнению с кафе рестораны имеют расширенный ассортимент блюд, повышенный уровень обслуживания, богатый интерьер залов. При этом условия применения ЕНВД в ресторанном бизнесе и в кафе аналогичны.

При этом следует учесть:

- При нахождении в зале обслуживания мест для отдыха или досуга (оркестровой сцены, танцплощадки и других объектов для отдыха и культурных мероприятий), не обособленных от зала обслуживания, площадь зала считается полностью с этими площадками.

- При обособлении перечисленных объектов площадь зала считается без них (письмо Минфина от 26.03.2010 № 03-11-06/3/46).

- В случае использования нескольких залов в одном здании с различными функциями (например, кафе, ресторан, пивной ресторан) нужно, чтобы:

- эти залы были обособлены;

- каждый объект имел собственные меню и ККТ;

- был свой штат работников и режим работы;

- имелись отдельные помещения для работы с продуктами;

- имелись раздельные сметы на продукцию;

- результаты работы подсчитывались отдельно.

Как определить площадь зала, если в объекте общепита несколько этажей, см. в материале «Многоэтажный общепит: как определять площадь зала обслуживания для ЕНВД?» .

Чтобы кафе или ресторану применять ЕНВД, нужно обеспечить наличие помещения, оформленного на данного налогоплательщика, создать в нем условия, рекомендованные в ГОСТ 30389-2013. Также должны быть соблюдены общие требования к ЕНВД: площадь зала до 150 м 2 ; средняя численность работников не более 100 человек; разрешение местными властями применять ЕНВД для общественного питания.

Как рассчитать ЕНВД для кафе и ресторана: особенности

В соответствии с НК РФ хозяйствующие субъекты, работающие в сфере общественного питания при соответствии определенным законодательством условий, имеют право использовать специальный налоговый режим – единый налог на вмененный доход (ЕНВД). К этим организациям можно отнести рестораны, кафе и столовые. Учредитель, открывающий такое предприятие, должен четко понимать, может ли он применить ЕНВД для кафе, какие особенности возникают при этом, станет режим оптимальным и какие он дает преимущества?

При каких условиях организация имеет право применить ЕНВД?

Возможностью применения такого налогового режима, как ЕНВД, имеют право воспользоваться предприятия:

- изготавливающие кулинарную или кондитерскую продукцию;

- создающие условия для потребления или продажи этой продукции;

- оказывающие услуги по организации досуга. Под досугом подразумеваются развлекательные мероприятия для посетителей кафе и ресторана. Точного определения того, что включается в эти услуги, НК РФ не содержит. Стандартно под ними подразумевается музыкальное сопровождение, концерты, развлекательные программы, настольные игры, журналы и т.д.

Развлекательные мероприятия можно отнести к общепиту только когда они:

- проводятся в том же помещении, что и услуги непосредственно общепита,

- не выделены в обособленную деятельность хозяйствующего субъекта.

Применение организацией ЕНВД при торговлве алкоголем

ЕНДВ для общепита распространяется и на алкоголь и табачные изделия, которые были реализованы в кафе или ресторане. Единственным исключением является реализация алкогольных напитков и пива собственного изготовления. Такие операции подлежат налогообложению в общеустановленном порядке.

К плательщикам ЕВДН по общепиту можно отнести кафе и рестораны, если соблюдается условие, что площадь обслуживающего зала не превышает 150 м.кв. Под ЕНДВ попадает и продажа продукции при отсутствии зала, например, через кулинарию, специальные палатки или автоматы. Но вот когда величина зала более указанной, собственнику придется применить другие системы налогообложения. Если же для хозяйствующего субъекта ЕНДВ – единственный приемлемый вариант, то возможно уменьшить площадь обслуживающего помещения, передав его частично в аренду. Площади, сданные в аренду, не принимают участия в расчете показателей для определения возможности применения этого налогового режима.

Налоговый кодекс РФ не ограничивает формы оплаты услуг организаций общественного питания, применяющих ЕДВН. Это может быть как наличный расчет, так и через счет в банке. Услуги могут предоставляться как физическим лицам, так и юридическим. В случае, когда услуга предоставляется юридическому лицу, порядок ее оплаты предопределяется условиями, зафиксированными в договоре, заключенным между рестораном (кафе) и заказчиком. Кроме того, условие необходимости применения контрольно-кассового аппарата для кафе и ресторанов, выбравших систему ЕДВН, не осуществляющих реализацию крепких алкогольных напитков, не является обязательной. В обязанность организации общепита в этом случае входит предоставление покупателю чека, подтверждающего оплату и оказание ему услуг.

При оформлении торговой точки как кафе необходимо заявить в ФНС о желании выбора ЕНДВ. Сделать это нужно не позднее чем через 5 дней после того, как кафе открылось.

Кафе может воспользоваться ЕНВД, если одновременно выполняются следующие условия:

Право на помещение кафе

Не превышает 100 человек

Основополагающими показателями при подсчете размера ЕНВД для кафе является квадратный метр, которым измеряется величина зала, обслуживающего посетителей, и базовая ставка. При определении ее площади следует не забыть исключить размеры кухни, подсобных и прочих помещений. Величина торговой точки должна быть зарегистрирована в техпаспорте, документах на кафе или в договоре аренды, в планах и прочих аналогичных документах. Базовая ставка для расчета налога составляет 1000 рублей.

В целом условия применения ЕВДН для ресторана аналогичны условиям для кафе. Некоторые нюансы возникают при определении величины обслуживающего зала для расчета суммы налога. Связано это с тем, что ресторан по сравнению с кафе предлагает, как правило, более широкий ассортимент услуг и зачастую имеет дополнительные площадки для организации развлечений посетителей.

При определении площади обслуживающего зала необходимо учесть следующие нюансы:

- если в зале есть место отдыха, например танцплощадка или сцена, и оно не отделено, то эта площадь включается в расчет ЕДВН;

- если такие зоны отделены, то тогда площадь для расчета ЕДВН определяется без них;

- если в ресторане несколько залов для различных целей, то важным условием является их обособленность, наличие отдельного меню, кассового аппарата, режима работы, смет и индивидуальное определения финансовых результатов.

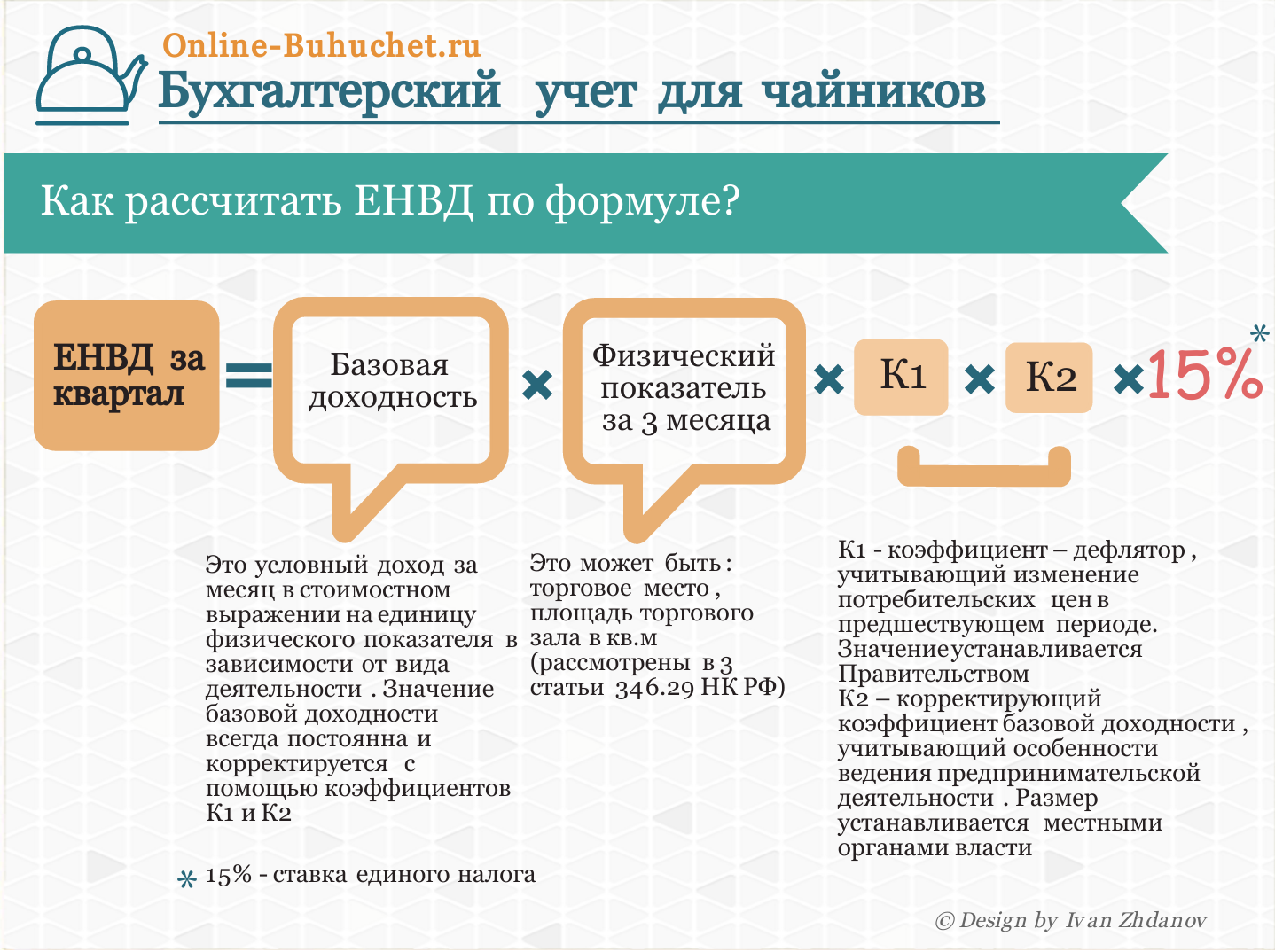

Поскольку и кафе и рестораны относятся к организациям общественного питания, то сумма ЕНВД для них будет определяться как произведение:

Коэффициент К1, одинаковый для предприятий любой сферы деятельности, устанавливается законодательно и в 2016 г. равен 1,798. Коэффициент К2 варьирует от того, чем занимается организация и в каком месте она расположена. Значение его устанавливается администрацией региона, максимально он равен 1. К2 – понижающий коэффициент. Полученную величину необходимо умножить на 15% (ставка налога), таким образом будет определена сумма ЕНВД, подлежащая уплате государству.

Рассчитаем сумму налога для кафе с численностью персонала 6 человек и площадью обслуживающего зала 40 м.кв., расположенного в городе А.

Расчет ЕНВД для кафе будет иметь следующий вид:

1000 (базовая ставка)*40 (площадь зала)*1,798 (К1)*1 (корректирующий коэффициент, который установлен для населенного пункта А) *15% = 10788 – ежемесячная сумма налога.

Поскольку отчетность по этому платежу и само его перечисление проводится раз в квартал, то эту сумму следует умножить на 3, чтобы получить величину ЕНВД за квартал.

В некоторых случаях у организаций нет залов обслуживания. Тогда алгоритм определения величины ЕНВД отличается от предыдущего. В основе расчета размера налогового платежа лежат понятия базовой доходности и физического показателя (численности персонала).

Пример #2. Расчет ЕНВД для кафе / столовой без зала обслуживания

Рассчитаем сумму ежемесячного налогового платежа для кулинарии с численностью персонала 6 человек, не имеющей обслуживающего зала (осуществляющее продажу товара на вынос), находящейся в городе А.

Расчет ЕНВД: 4500 (базовая доходность для предприятий общепита при отсутствии зала для обслуживания)*6*1,798 (К1)*1 (К2 для условного региона в примере)*15% = 7282 рублей за 1 месяц.

При определении суммы ЕНВД необходимо дифференцировать такие понятия, как площадь кафе или ресторана и площадь обслуживающего зала. Площадь кафе – понятие более широкое. Она включает не только площадь обслуживающего посетителей зала, но и другие помещения (административные, подсобные). Кроме того, при определении ЕНВД нужно учитывать не только площади, принадлежащие как собственность, но и арендованные. При этом из расчета можно исключить переданные в аренду помещения или находящиеся на ремонте. Если по документам помещения не отделены от зала обслуживания, то для расчета налога придется учитывать всю площадь.

Площадь зала для проведения досуга и развлечений учитывается при расчете ЕНВД. Но это правило не распространяется на конструктивно отделенные помещения, в которых оказываются услуги общепита.

Вопрос №1. Возможно ли применять ЕДВН при продаже коктейлей собственного производства?

Ответ. Да, поскольку изготовление и продажа коктейлей относится к общественному питанию, то такие услуги могут облагаться по системе ЕНВД. Исключение составляют фитококтейли, чаи, отвары из растительного сырья, оказывающие укрепляющий эффект. Они относятся не к общепиту, а к фитотерапии и должны предоставляться только медицинскими учреждениями. Также не допустим ЕНВД в отношении изготовления и продажи кислородных коктейлей, относящихся к лекарствам и облагающихся по другим системам.

Вопрос №2. Может ли интернет-кафе применять ЕНВД и на каких условиях?

Ответ. Да, по отношению к интернет-кафе возможно использовать ЕНВД на тех условиях, что посетителям кроме интернета предоставляются услуги общественного питания. При этом необходимо, чтобы предприятие соответствовало всем критериям, которые устанавливает НК РФ для ЕНВД.

Вопрос №3. Возможно ли применять ЕДВН для ресторана, у которого два зала размерами 160 м.к.в и 120 м.кв.?

Ответ. Да, эту систему налогообложения возможно применять для ресторана, но только для одного зала площадью 120 м.кв. Связано это с правом предприятия применять ЕНВД, даже если общая суммарная величина нескольких залов больше 150 м.кв. По второму залу придется рассчитывать налоги по другой системе.

Вопрос №4. Возможно ли применить систему ЕНВД для вагонов-ресторанов в поездах или ресторанов на теплоходах?

Ответ. Чтобы экономический субъект, действующий в сфере общепита, мог выбрать ЕНДВ, необходимо наличие здания, части его, строения с залом, приспособленным для приема еды и организации развлечений посетителей. Но вагон поезда, даже если он приспособлен под указанные цели, не может рассматриваться как здание. С другой стороны, вагон-ресторан – это не совсем транспортное средство, поскольку его основное назначение – услуги общепита. Применение ЕНВД для вагонов-ресторанов на сегодняшний день является спорным вопросом. Налоговыми органами принята практика, не допускающая применение ЕНВД на транспорте. Но эта система налогообложения вполне возможна, если собственник предприятия сможет доказать свое право ФНС. При этом он должен быть готов к тому, что желание применять ЕНВД возможно придется отстаивать в суде.

Вопрос №5. У предприятия общепита отсутствует зал обслуживания. Но в теплое время года открывается кафе, расположенное на открытой площадке. Как определять ЕВДН – по площади открытой площадки или по количеству работников организации?

Ответ. Тот факт, что площадка расположена не внутри здания, а на открытом воздухе, не означает отсутствие обслуживающего зала. Поэтому налог следует начислить с учетом размера летнего кафе, а не численности работников.

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Из других регионов РФ звоните: 8 (800) 550-34-98

Общественное питание занимается не только реализацией, но и является производителем своей продукции. Налоги и бухгалтерские методы учета имеют свои особенности. Как посчитать ЕНВД для кафе и ресторанов, какая отчетность требуется. Ответы найдутся в этой публикации.

В общепите допускается применение ЕНВД для кафе и ресторанов, закусочных и магазинов, палаток и точки с кулинарной продукцией в торговых сетях. Для регистрации в ИФНС следует ориентироваться на требования п. 2 ст. 346.28 НК РФ.

Торговые пункты могут открывать организации и предприниматели по месту фактического нахождения кафе, киоска, ресторана. Он обычно отличается от основного адреса регистрации бизнесмена. Это могут быть небольшие закусочные, пельменные, кафетерии, столовые или элитные рестораны.

Суть общепита сводится к приготовлению изделий, которые предлагаются гостям в оборудованном помещении. То есть, продукция после тепловой обработки готовы к употреблению на месте.

Закон обращает внимание на производителей алкогольной продукции и услуги ее реализации. Такой способ продажи самодельных подакцизных напитков ЕНВД не подлежит.

Но если точка предлагает готовые (соответствующим образом упакованные виды алкоголя) напитки в розлив через торговую точку питания, то перевести объект на ЕНВД возможно.

К каждому торговому объекту предъявляет требования санитарная служба. Проверяется соответствие ГОСТу качество продукции, сырья, условия и места хранения, приготовления. Контролируются сроки годности пищевой продукции.

Пристально отслеживаются условия пожарной безопасности. Их суть сводится к безопасности в работе при работе с газовой или электроплитой. К качеству отделочных материалов и наличию свободного доступа к эвакуационным проходам, средствам пожаротушения.

Расчет налога базируется в общепите на ЕНВД на размере площади кафе или ресторана. Для перехода на ЕНВД и расчета налога используется:

- Объект питания без площади для обслуживания посетителей;

- Метраж кафе или ресторана до 150 кв.м.

Норма площади 150 кв.м., не более, зала для обслуживания посетителей закреплена в пп. 8 п. 2 ст. 346.26 НК РФ. Если это правило нарушено, ЕНВД применяться не может.

Пункт общественного питания может оборудоваться как отдельно стоящая постройка. Или оборудованное помещение в торговом комплексе, центре или на рынке. Величина зала, в котором ведется обслуживание посетителей, включает в себя место, где расположен бар, витрина с кулинарией, танцпол и прочие места досуга клиентов. Обязательное условие для дополнительного сервиса – это оказание услуги в дополнении к основной. Если музыкальное сопровождение, банкеты, развлекательные шоу или танцы организованы вне объекта питания, то ЕНВД на эти услуги не распространяется.

Важно! Размер торговой площади законодатели рекомендуют определять в соответствии с экспликацией, иными документами, в которых указаны габариты, формы и размеры зала.

Из вышесказанного можно заключить, что использовать такой спецрежим, как вмененка, допускается при совокупности условий:

- Организация сама производит и реализует продукцию;

- Изделия признаются кулинарными или кондитерскими;

- В распоряжении посетителей отведено помещение для питания;

- Общая площадь для осуществления деятельности не превышает нормы;

- Услуги массового досуга сопровождают процесс питания;

- Помещение принадлежит организации или взято в аренду.

ЕНВД не выбирается по желанию налогоплательщика, в отличие от УСН или общей системы. Если на территории, где планируется открытие кафе, действует данный режим, то необходимо в 5-ти дневный срок подать заявление в ИФНС.

При этом кафе, используя ЕНВД, не обязано привязывать производство продукции к месту их дальнейшей продажи. Они могут доставляться уже в готовом виде или как полуфабрикат.

Вне зависимости от статуса бизнесмена (ИП или ООО) обязанность отчитываться по спецрежиму и оплачивать налоги в срок за ним сохраняется с таком порядке:

- Платежи квартальные. Налог платить следует не позже 25 числа в месяце, который наступает по истечении отчетного периода.

- Декларация сдается в ИФНС до 20 числа, ежеквартально.

Деятельность ресторана отличается по статусу, количеству гостей, ассортименту предлагаемых угощений. В отличие от кафе или закусочных, вся пища готовится в кухне ресторана. Необходимы также оборудование для хранения и заморозки. Обеденный зал оборудуется танцевальным местом, подиумом для оркестра или проведения шоу. Все эти объекты входят в норму 150 кв.м.

Если деятельность ресторана дробится на несколько обособленных объектов, то каждый требуется измерять отдельно. Ресторан может иметь

- Бар и места для посетителей;

- Летнюю веранду;

- Спортбар с закусками и пивбаром;

- Несколько этажей для обслуживания (питания) гостей.

При измерении площади требуется каждый объект вынести за скобки нормы 150 кв.м. Обеспечить каждый из них кассой, обслуживающим персоналом, режимом работы, оборудованием для хранения продуктов.

Следовательно, результаты торговли объектов и сумма налога ведется по каждому. Налоговый расчет строится на физических показателях и базовой доходности. Для сферы общественного питания физическим показателем признаются метры, на которых ведется деятельность. Базовая доходность величина постоянная и равна 1000 рублей. Сумма корректируется дополнительными коэффициентами доходности К1 и К2.

ЕНВД = ФП х БД х К1 х К2, где коэффициенты устанавливают региональные власти.

Отметим, что для кафе, закусочных, которые не располагают залом требуемой площади и ведут торговлю без него, базовая доходность измеряется количеством наемного персонала. Она составляет 4500 рублей с человека. Учитывается и предприниматель, если он не сам ведет продажу.

Основной запрет для использования ЕНВД – это отсутствие спецрежима по месту деятельности плательщика. В остальных случаях это базовая норма площади зала. Это касается крупных сетевых ресторанов. Часто имея значительную площадь, не укладываются в норму. Тут следует пересмотреть подход к каждому объекту питания.

Оценить нагрузку при альтернативных системах налогообложения и ЕНВД. Принесет пользу разделение залов, точек питания. Если в правоустанавливающих документах указана общая площадь и она больше 150 квадратов, то ЕНВД использовать нельзя. Кроме того, численность для каждого из объекта дохода не может быть более 100 человек.

Итак, все ограничения сводятся к следующим условиям:

- В вашем регионе действует вмененка;

- Деятельность включена в список, который обязывает использовать ЕНВД;

- Численность персонала не более 100 человек;

- Организация не признана крупнейшим налогоплательщиком;

- Для сферы услуг, в которых задействуют торговые залы, не превышен лимит 150 кв.м.

Способ расчета с гостями: наличный или безналичный на применение спецрежима не влияет. Но потребуется оборудовать каждый объект индивидуальной кассой.

Для всех бизнесменов без исключения распространяется требование выдавать клиентам документ или чек, если поступление денег происходит от населения. Начиная с 2017 года всем, кто пользовался кассой с фискальной памятью, потребуется внести изменения в работу.

Замена привычной кассы на онлайн ККТ с устройством передачи данных об операциях в налоговую службу с помощью ОФД. Для сферы услуг дана отсрочка по 01 июля 2019 года. Если организация не применяет в расчетах кассовый аппарат, то ей нужно выдавать БСО. Бланк содержит обязательные реквизиты, имеет сквозную индивидуальную нумерацию.

Но есть обязательные условия:

- ИП работает в общепита на ЕНВД;

- Ведет торговлю без наемного персонала.

Только в этом случае применять кассу бизнесмен не обязан еще до 2019 года. Для вмененной системы в общепите все льготы прекращены после изменений закона № 54-ФЗ, которые вступили в силу с 01 июля 2018 года.

Тонкости применения на ЕНВД онлайн кассы можно прочитать в статье: «Онлайн касса для ЕНВД в 2018. Порядок использования».

Не стоит забывать и о штрафных санкциях. ИФНС получила возможность отслеживать каждую покупку. И за каждый невыданный чек оштрафует бизнесмена на 10 000 рублей. Если игнорировать требования законодательства санкции составят 30 000 рублей.

Сумма взыскания будет максимальна. Это следует помнить. Сотрудники ИФНС учитывают сроки работы с нарушениями, размер получаемой выручки. И вправе доначислить налогов к доплате в бюджет, а также пени за каждый день просрочки.

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Из других регионов РФ звоните: 8 (800) 550-34-98

Большинство предпринимателей и компаний предпочитают специальные системы, которыми являются УСН, ЕНВД, а также ПСН. В то же время некоторые владельцы кафе выбирают ОСНО, так как в ряде случаев эта система может оказаться более выгодной. Поэтому стоит рассмотреть каждую систему по отдельности, а для расчёта будут использованы данные ООО «Рыбацкая хижина».

Какое налогообложение выбрать для кафе: УСН или ЕНВД

Самыми популярными системами налогообложения в общепите являются УСН и ЕНВД. Суть их заключается в том, что это спецрежимы для малого и среднего бизнеса, которые могут использовать как ИП, так и ООО.

Преимущества данных режимов в упрощении ведения учёта, а также уменьшении количества уплачиваемых налогов. По спецрежимам уплате не полежат:

- налог на прибыль для ООО;

- НДФЛ (за себя), для ИП;

- налог на имущество организаций или физических лиц, используемое для предпринимательской деятельности (при условии, что объект недвижимости не находится в списке, по которому налог на имущество исчисляется от кадастровой стоимости);

- НДС.

Но необходимо помнить, что в отличие от ОСНО, при спецрежимах, владельцу придется осуществить обязательные платежи в бюджет, даже если кафе не имеет прибыли или работает в убыток, что, например, может встречаться в некоторые сезоны года. Помимо этого, уменьшение количества налогов не исключает их полностью, а оттого предприятие на УСН и ЕНВД, помимо фиксированных ставок, также осуществляет уплату:

- НДФЛ за сотрудников;

- страховые взносы, которые ранее уплачивались в ПФР, ФСС и ФФОМС (сбор всех взносов осуществляет ФНС);

- транспортный налог;

- земельный налог;

- налог на имущество, если в регионе, где находится кафе, действует закон о применении кадастровой стоимости в качестве базы для налогообложения

Теперь рассмотрим каждый из режимов более детально.

ЕДНВ – сбор в виде единого налога с максимальной ставкой в 15%, но пошлина удерживается не из суммы фактического, а из вмененного (предполагаемого) дохода, размер которого определяется на основе базовой доходности, указанной в НК РФ и умноженной на физическую величину. Помимо этого, при расчёте необходимо осуществлять корректировку на поправочные коэффициенты К1 и К2.

Важно знать: ИП имеют право снизить налог за счёт страховых взносов не только за сотрудников, но и за себя, правда не более, чем на 50%. Ранее такая возможность предоставлялась только за счёт взносов сотрудников.

Кто вправе использовать

Ограничения по площади зала обслуживания посетителей

Продлено до 1 января 2021 года

Доля участия юридических лиц

Ограничение по региону

Решения в конкретном регионе принимаются местными властями

Лимит годовой выручки

Лимит остаточной стоимости основных средств

15% (в отдельных регионах может быть снижена до 7,5%)

Устанавливается местными властями

Базовая доходность для заведений общепита, имеющих залы обслуживания посетителей

1000 рублей за квадратный метр

Базовая доходность для заведений общепита, не имеющих залы обслуживания посетителей

4500 рублей на одного работника, включая предпринимателя

По итогам квартала

Итак, с учётом данных особенностей, рассмотрим пример расчёта:

Единая система налогообложения для кафе на вмененный доход предусмотрена в регионе местными властями. Коэффициент К2 равен 0,7.

Площадь зала для обслуживания посетителей

Количество нанятых сотрудников

Общая сумма дохода за год

36 580 000 рублей

Общая сумма расхода за год

16 400 000 рублей

Страховые взносы за год

Остаточная стоимость основных средств

Таким образом, осуществляется расчёт по ЕДНВ за три месяца по следующей формуле: 1000 * (55 + 55 + 55) * 0,7 * 1,798 * 15% = 31 150,35 рублей. Остальные показатели для расчёта не нужны, учитывается исключительно размер зала.

Если бы кафе «Рыбацкая хижина» не имело помещения, то расчёт осуществлялся бы по такой формуле: 4 500 * (4 + 4 + 4) * 0,7 * 1,798 * 15% = 10 194,66 рублей. При этом, если владелец произвел бы регистрацию на ИП, то при расчёте налога необходимо было бы всчитывать и себя по такой формуле: 4 500 * (5 + 5 + 5) * 0,7 * 1,798 * 15% = 12 743,32 рублей.

УСН также представляет собой налоговый сбор по единой ставке вместо уплаты нескольких налогов. Но, в отличие от ЕДНВ, в УСН предоставляется на выбор плательщику два вида сборов:

- 6% на доходы;

- 5 – 15% на доходы минус расходы (размер ставки определяется решением региональных органов власти).

В первом варианте необходимо выплачивать 6% от общей суммы доходов деятельности кафе, независимо от размеров расходов. Во втором случает налог в размере от 5 до 15% уплачивается из разницы, которая образовалась при уменьшении дохода, расходом.

Также предусмотрена ставка минимального налога, в размере 1% от суммы общего дохода за период без вычета расходов. К примеру, при доходе в 5 000 000 рублей, минимальная ставка будет составлять 50 000 рублей, которые необходимо уплатить, даже если деятельность кафе станет убыточной.

Помимо этого, расходы, за счёт которых осуществляется уменьшение дохода, должны быть документально подтверждены. При этом, в отличие от общего режима налогообложения, перечень расходов, которые можно учесть при УСН, менее обширен.

Также учёт расходов требует проведения более сложных бухгалтерских операций, а ещё необходимо учитывать актуальные позиции налоговых органов, Минфина и судебную практику. В противном случае ФНС может посчитать налоговую базу заниженной и доначислить налог со штрафными санкциями и пеней.

Важно знать, что в Госдуму был внесён законопроект №939-7, которым предусмотрено снижение ставок по УСН до 1-3%, по системе «доходы», и 3-8%, по системе «доходы минус расходы».

Доброго времени суток! Я рад что Вы продолжаете посещать мой сайт для новичков в бизнесе и хочу сегодня раскрыть еще одну из тем налога ЕНВД , а именно “Как произвести расчет налога ЕНВД для общественного питания”.

Для того чтобы произвести правильно расчет ЕНВД для общественного питания, необходимо воспользоваться формулой налога ЕНВД.

Формула равна: ЕНВД = БД*ФП*К1*К2*15%

Рассмотрим 2 вида общественного питания на примерах:

- Деятельность в сфере общепита с залами обслуживания посетителей;

- Деятельность в сфере общепита без залов обслуживания посетителей.

Как наверное Вы уже поняли из названия – это заведения общепита в которых есть залы обслуживания посетителей.

К ним можно отнести: кафе, столовые, бары, рестораны, бистро и т.д.

Теперь произведем расчет налога ЕНВД для ОБЩЕПИТА с залами:

ЕНВД = БД*ФП*К1*К2*15% где в нашем случае:

БД – это базовая доходность для деятельности в области общепита имеющего залы обслуживания посетителей, его размер равен 1000 руб. за кв.м.;

ФП – физический показатель для общепита с торговыми залами равен = площади зала обслуживания посетителей;

К1 – коэффициент дефлятор размер которого един для всех видов деятельности и в 2015 году он равен 1,798;

К2 – коэффициент дефлятор для определенного вида деятельности и в определенном регионе. Его размер необходимо смотреть на сайте администрации города в котором Вы занимаетесь деятельностью. Его максимальное значение =1 и он является понижающим.

Я не буду отходить от своих традиций и проведу расчет налога ЕНВД для города в котором живу.

Например: У предпринимателя в городе Мегионе работает кафе, в кафе работает 5 человек и общая площадь кафе составляет 80 кв.м. из них площадь зала обслуживания посетителей составляет 50 кв.м.

Сразу нужно выделить, то что нас интересует:

- В кафе есть зал обслуживания значит базовая доходность будет 1000 руб., а физический показатель 50 (площадь зала обслуживания посетителей);

- Город Мегион – это влияет на значение корректирующего коэффициента К2.

Больше нас никакая информация не интересует (количество работников ни на что не влияет в данном примере).

Теперь проведем расчеты:

ЕНВД = 1000 руб. (это размер базовой доходности для общепита с залами обслуживания посетителей)*50(площадь зала обслуживания посетителей)*1,798(К1 коэффициент в 2015 году)*1(К2 коэффициент принятый в г. Мегионе для общественного питания в кафе, барах и ресторанах)*15% (размер налога подлежащего уплате государству.

Естественно при проведении самих расчетов не надо описывать каждую переменную и я просто указал, чтобы Вы поняли этот важный момент, теперь проведем расчеты:

ЕНВД = 1000*50*1,798*1*15% = 13485 руб. – сейчас мы получили размер налога ЕНВД для нашего примера общепита за 1 месяц. Так как отчетность и оплата налога на ЕНВД происходит раз в квартал, то в итоге размер налога нужно будет умножить на 3 (месяцев в квартале).

Давайте для начала определим, что попадает под это понятие: киоски, палатки (связанные с изготовлением и продажей пищи: чебуречные, блинные и т.д.), отделы кулинарии и т.д.

В случае если нам нужно будет рассчитать налог ЕНВД для общепита не имеющего торговых залов, то мы воспользуемся все той же формулой:

ЕНВД = БД*ФП*К1*К2*15% где:

БД – размер базовой доходности для общепита не имеющего залов обслуживания посетителей равна 4500 руб.;

ФП – физическим показателем в данном случае будет количество работников занятых в данной деятельности, включая самого предпринимателя;

К1 – данный коэффициент един для всех видов деятельности и в 2015 году его размер равен 1,798;

К2 – этот показатель зависит от конкретного города в котором ведется деятельность, так как я рассматриваю город Мегион, то его размер в моем случае равен 0,8.

Например: У предпринимателя в городе Мегионе работает кулинария, работников нанятых для этой деятельности 4 человека.

Выводы из примера:

- Так как кулинария, то значит залов обслуживания посетителей нет и в данном случае размер базовой доходности равен 4500 руб.;

- Физическим показателем будет количество человек (включая предпринимателя) которые занимаются этой деятельностью, в моем примере 4 работника + 1 предприниматель итого: 5;

- К1 = 1,798 (един для всех);

- К2 = 0,8 (для кулинарии в г. Мегионе).

Теперь проведем расчеты: ЕНВД = 4500*5*1,798*0,8*15% = 4854 руб. 60 коп. – это размер налога за 1 месяц. При сдаче декларации ЕНВД рассчитывайте согласно отработанных месяцев в квартале.

В настоящее время многие предприниматели для перехода на ЕНВД, расчета налога, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если Вы еще не зарегистрировали Ваш бизнес, подготовьте документы на регистрацию совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: Регистрация ИП или ООО бесплатно за 15 минут. Все документы соответствуют действующему законодательству РФ.

На этом все! Думаю все ясно и предельно подробно. По всем вопросам обращайтесь в нашу группу ВК “ Секреты бизнеса для новичка ”.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.