Сегодня предлагаем вашему вниманию статью на тему: "изменения в енвд в 2019 году". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Традиционно новый год принесет изменения в законодательстве, регулирующем работу индивидуальных предпринимателей. Подборку наиболее важных изменений в работе ИП мы опубликуем в ближайшее время, а в сегодняшней публикации мы подробно рассмотрим изменения ЕНВД в 2019 году.

Административная и налоговая нагрузка в целом будет повышена: увеличится коэффициент К1, будут расширены функции контроля ФНС, а с 1 июля 2019 года ИП на ЕНВД будут обязаны применять онлайн-кассы. Кроме того, для всех ИП, вне зависимости от системы налогообложения, будут увеличены страховые взносы за себя. Вместе с тем, ИП применяющие ЕНВД, получат налоговый вычет в размере 18 000 рублей за приобретение онлайн-ККТ. Итак, обо всем по порядку.

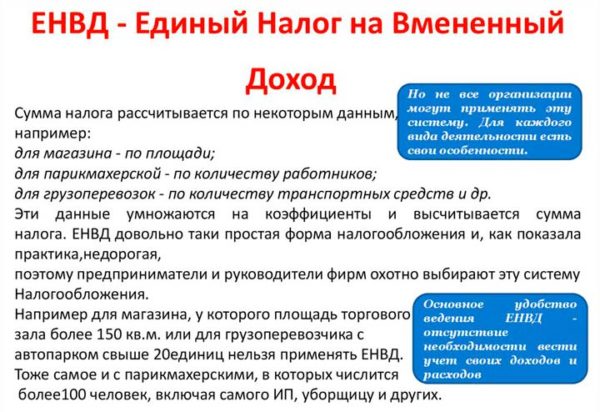

ЕНВД – одна из систем налогообложения, применяемая в РФ индивидуальными предпринимателями и юридическими лицами. Основное ее отличие от других систем налогообложения, являющееся ее преимуществом, состоит в том, что размер налога не зависит напрямую от полученного дохода.

Немного рискованно применять ЕНВД для начинающих бизнесменов, доход которых в первое время не набрал оборотов. Эти риски возникают потому, что платить налог придется в фиксированном размере, даже если прибыль нулевая. Подробно о работе ИП на ЕНВД в 2019 году читайте на страницах нашего сайта и принимайте решение – выбирать ЕНВД или применять другую систему налогообложения. Особенно рекомендуем внимание статью с примерами расчета ЕНВД для разных видов деятельности.

ЕНВД существует в РФ с 1998 года (Закон № 148-ФЗ от 31 июля 1998 года), регулярно подвергаясь разного рода изменениям. Не менее регулярно появляется информация о планах по полной отмене этой системы налогообложения.

Федеральным законом № 97-ФЗ от 29.06.2012 (ст.5 ч.8) было запланировано, что ЕНВД просуществует до 1 января 2018 года. Однако в апреле 2016 года в Госдуму был представлен законопроект о продлении срока действия ЕНВД до 2021 года. Представлял законопроект депутат Андрей Макаров, мотивируя продление возможности работать на ЕНВД тем, что данная система налогообложения является самой комфортной и льготной для малого бизнеса. В результате 2 июня 2016 года Закон № 178-ФЗ был подписан и тем самым позволил до 1 января 2021 года применять ЕНВД. Так что 2019 год и последующий 2020 год можно спокойно работать, уплачивая льготный, относительно других систем налогообложения единый налог.

Произойдет ежегодное изменение коэффициента-дефлятора К1 для расчета суммы налога. Показатель будет зависеть от уровня инфляции и утверждается Приказом Министерства экономического развития в конце календарного года. На 2018 год К1 принят в размере 1,868 (Приказ Минэкономразвития РФ№ 579 от 30.10.2017). На 2019 год К1 увеличен и составит 1,915. Соответственно, произойдет увеличение налога на вмененный доход.

Индивидуальные предприниматели, независимо от выбранной системы налогообложения, в том числе и применяющие ЕНВД, обязаны в течение календарного года оплатить фиксированные взносы. В 2019 году их размер составит:

При вмененном годовом доходе не более 300 000 рублей:

- на пенсионное страхование – 29 354 рублей;

- на медицинское страхование – 6 884 рублей.

При вмененном годовом доходе более 300 000 рублей:

- дополнительно к вышеперечисленным суммам – 1% от разницы между вмененным доходом и 300 000 рублей.

Напомним, что в 2018 году размер фиксированных взносов, подлежащих к уплате до 31.12.2018 года составлял:

- на пенсионное страхование – 26 545 рублей;

- на медицинское страхование – 5 840 рублей.

1 июля 2019 года – крайний срок, начиная с которого применение онлайн-касс становится обязательным для всех без исключения предпринимателей и организаций, применяющих ЕНВД.

До этого времени лица на ЕНВД могут не применять кассовый аппарат в следующих случаях:

- при оказании услуг населению;

- при розничной торговле без наемных работников;

- при осуществлении деятельности общепита без наемных работников.

Государство вернет предпринимателям деньги, потраченные на покупку онлайн-касс. Конечно, в прямом смысле этого слова вы не получите потраченные деньги в наличной или безналичной форме, но зато размер налога ЕНВД, подлежащий уплате, можно уменьшить.

1 января 2018 года вступил в силу Закон от 27.11.2017 № 349-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации». Закон дополнил пунктом 2.2 ст. 342.22 НК РФ. Новый пункт 2.2. ст.342.22 НК РФ позволил индивидуальным предпринимателям уменьшить сумму единого вмененного налога на сумму расходов по приобретению контрольно-кассовой техники, в размере не более 18 000 рублей. Также определен срок, в течение которого данная сумма подлежит уменьшению – 1 июля 2019 года.

В расходы разрешено включить:

- стоимость кассового аппарата и дополнительного обязательного оборудования;

- услуги по установке, обновлению программного обеспечения и техническому обслуживанию прибора.

Для документального отражения учета расходов на приобретение ККТ и уменьшения налога была изменена форма декларации ЕНВД.

Изменение формы налоговой декларации ЕНВД 2019 года

Налоговая декларация для ЕНВД в 2019 году, будет содержать раздел для расчета вычета на приобретение кассового аппарата. Новая форма декларации утверждена приказом ФНС от 26.06.2018 № ММВ-7-3/414@ и рекомендована к заполнению и отправке уже за 3-й квартал 2018 года, несмотря на то, что в силу она вступит только 25.11.2018.

Изменение декларации ЕНВД в 2019 незначительно:

- в расчет суммы ЕНВД за налоговый период» добавлена строка 040 «Сумма расходов на приобретение ККТ, уменьшающая сумму ЕНВД;

- создан новый раздел 4 «Расчет суммы расходов на приобретение ККТ, уменьшающей сумму единого налога на вмененный доход за налоговый период».

Таковы изменения ЕНВД в 2019 году. Традиционно мы будет следить за законодательными инициативами и вносить изменения в эту страницу. В завершение рекомендуем подробно изучить налоговый календарь на 2019 год, чтобы заранее спланировать оплату налогов и сдачу отчетности.

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК – 74999385226. СПБ – 78124673429. Регионы – 78003502369 доб. 257

ЕНВД – система налогообложения, которая пользуется популярностью в розничной торговле. Основным достоинством ЕНВД является возможность перечисления фиксированного платежа, независимо от площади торгового зала и объема выручки, а также не платить НДС и налог на имущество.

Единый налог был установлен в 2003 году и допускает применение специального режима для основных видов услуг:

Список видов деятельности региональные органы власти могут изменять с учетом специфики региона.

Ставка равна 15%, период уплаты – 1 раз в квартал.

7 лет назад внесли законопроект об отмене системы с 2014 года, однако инициативу не поддержали. Повторно Федеральное собрание рассмотрело вопрос в 2012 году, и решение утвердили. Отмена ЕНВД предполагалась в 2019 г., но по причине организационных моментов соответствующая статья Налогового кодекса утратит силу только в 2021 году.

Предпосылками для отмены является наличие одинаковой нагрузки для бизнеса с разными доходами. С целью увеличения объема налогов и их поступления в бюджет поправки о необходимости оставить ЕНВД постоянного эффекта не произвели, так как, по предварительным данным, суммы в бюджет увеличатся до 30%.

Патентная система представляет собой продажу разрешения на каждый вид деятельности, количество которых меньше чем у ЕНВД.

С 1 января ИП и юридические лица будут применять:

- Новый коэффициент-дефлятор для расчета суммы налога. Показатель будет зависеть от уровня инфляции и утвержден Приказом Министерства экономического развития № 579 от 30.10.2017.

- Дополнительные льготы при установке онлайн-кассы, в результате чего будет изменена структура декларации. До 1 июля 2019 г. действует освобождение налогоплательщиков, которые имеют право выдавать товарный чек, квитанцию или любой другой документ подтверждающий прием денег от физического лица.

- Измененный порядок регулирования хозяйственной деятельности потребительских кооперативов.

- Патентную систему или перейти на другую форму, указанную в Налоговом кодексе РФ.

Только ИП смогут использовать вычет на сумму расходов, связанных с покупкой кассы. Размер налога будет уменьшен на затраты. Максимальный вычет рассчитан исходя из стоимости аппарата с покупкой базовых настроек по подключению и составил 18 000 рублей.

ВАЖНО! Не будет установлен лимит доходов для смены систем налогообложения. Например, УСН запрещено использовать, если доход больше 150 000 000 рублей в год. Единый налог предполагает полную свободу от цифр и соответствует только виду деятельности.

Ряд дополнений был сделан в период с 2014 по 2018 годы, однако их реализация не была завершена из-за отсутствия технической возможности производителей ККТ и завершения реализации поправок в налоговое законодательство.

Последние новости о ЕНВД в Российской Федерации сообщают, что с 2019 года начинают действовать некоторые изменения. Одни касаются ведения отчетности, другие – повышающего коэффициента. Есть новшества и в списке товаров, которые могут реализовать предприниматели, находящиеся в списке тех, кому можно находиться на этом налогообложении.

Изменения в величине фиксированных взносов, разумеется, выросли. Есть категория законодателей, настроенных весьма решительно, неоднократно вносивших законы об отмене ЕНВД. Такое предложение касалось и периода, начинающегося с 2019 года. Так что последние новости об изменениях в ЕНВД можно считать и негативными, хотя СМИ считают их обнадеживающими – вряд ли кто-то будет реформировать с 2019 года подлежащую упразднению систему.

Начиная с середины 2018 года последние новости содержали все больше предположений об отмене ЕНВД (единого налога на вмененный доход) и патента, который действует по этой системе налогообложения.

У аналитиков и экспертов и вправду были основания для таких выводов, потому что в Государственной Думе РФ в очередной раз была поднята тема отмены действующей системы, как чересчур лояльной для предпринимателей. Законодателям кажется, что система, введенная в 2003 году для поддержки малого бизнеса, несколько устарела.

Индивидуальные предприниматели, по их мнению, должны поставлять в государственную казну больше средств, чем сейчас. Освобождение от уплаты НДС, налога на имущество и внесение только фиксированного платежа – чересчур лояльно, и неэффективно для того, чтобы в федеральный и региональный бюджеты поступало достаточно средств.

С 2019 года вступает в действие Постановление, в котором одновременно объявляется о продлении ЕНВД с 2019 года и на ближайшее трехлетие, вплоть до 2021 года. Однако в нем же, несмотря на возражения финансовых аналитиков, экспертов и некоторых депутатов, было заявлено, что система не может действовать в прежнем виде, и в нее обязательно должны быть внесены изменения.

Ничего особенно нового в этом нет. В Москве давно используют Общероссийский классификатор и введен торговый сбор, а вмененка прекратила существование.

Московская область, обычно согласовывающая такие действия с Правительством Москвы, в этот раз применила право региональных властей вносить изменения в существующее положение, и наоборот, расширила виды деятельности, которыми можно заниматься на вмененке.

Последние новости, в частности, ограничение, вступившее в действие в нынешнем году, распространились на запрет торговли:

- табачными изделиями и предметами одежды;

- практически всеми видами белья

- обувью и парфюмерией;

- фотокамерами и даже автомобильными шинами

Это говорит о том, что многие прибыльные виды товаров не разрешены с 2019 года тем, кто находится на ЕНВД, и неприятное новое в повседневной деятельности, для многих предпринимателей начнется с 1 марта или с 1 декабря. И последние новости о налоговых льготах при покупке кассы, обязательной к установке, после другого постановления вряд ли станут заметным облегчением для тех, кто будет вынужден переходить на другую вид взимания налогов.

Остальные могут продолжать свою деятельность еще два года, но идет постепенная практика выдавливания ИП с неудобной для власти системы. А это говорит, что ведется постепенная поэтапная подготовка ее отмены.

Так же неоднозначно можно расценить и расширение полномочий федеральной налоговой службы по отношению к субъектам ЕНВД.

Но с оглядкой на последние новости 2019 года логичнее предположить, что это – старт мероприятий по постепенной отмене, уравниванию выплат с другими системами, и закрытию той до которой у властей наконец-то дошла очередь. Отсрочка – всего лишь время, необходимое для подготовки этого процесса. Ведь в прошлом году отмена вмененки не произошла только потому, что мешали объективные обстоятельства, а вовсе не из-за робких возражений отдельных депутатов.

Еще в 2018 прозвучавшие последние новости о принятых законодательных постановлениях позволяли с достаточной точностью просчитать, что ожидает предпринимателей, находящихся на ЕНВД. Несомненное повышение с 2019 года коснулось сразу нескольких аспектов предпринимательской деятельности, причем не на региональном уровне, как в прошлом году в Рязанской области, а на общефедеральном:

- Состоялось ожидаемое повышение коэффициента К1 – это цифра в целом по стране, на которую принимается законодательное решение. Рост К1 означает, что предприниматель должен делать больше отчислений с доходов, чем это было в прошлом году.

- Региональные власти, отвечающие за коэффициент К2, в большинстве случаев не изменяли отчисления, хотя могли бы их понизить. Но ведь от этих денег во многом зависит состояние местного бюджета, и отказываться от них никому добровольно в голову не придет.

- В новом году повышенный коэффициент К1 коснулся розничной торговли и гостиничного бизнеса, которые в прошлом были ненадолго оставлены в покое. Хотя вполне вероятно, что в прошлом перерасчета не было именно из-за существовавшего намерения о закрытии системы. После того, как срок действия продлился, подняли и начисления.

- Изменилась сумма фиксированных страховых взносов, их учета и расчета, сроков и репрессивных мер по соответствию новым датировкам.

- Ввели в обращение новую ставку для тех, чей доход превышает 300 тыс. руб. в год, но взамен подняли предел возможных доходов, и льготы по его подсчету оставили прежние.

- Страховые взносы платятся теперь не из расчета с участием цифры МРОТ, а с учетом прибыли. Это зафиксировано в соответствующей статье Налогового Кодекса РФ.

Введение онлайн-кассы для предпринимателей означает тотальный контроль и подсчет любой заработанной копейки, а значит, и контроль над доходом. Вполне вероятно, что с июля 2019 года начнется пересмотр пределов, с которых платится сейчас, и это на какое-то время повысит доход с налога в госказну.

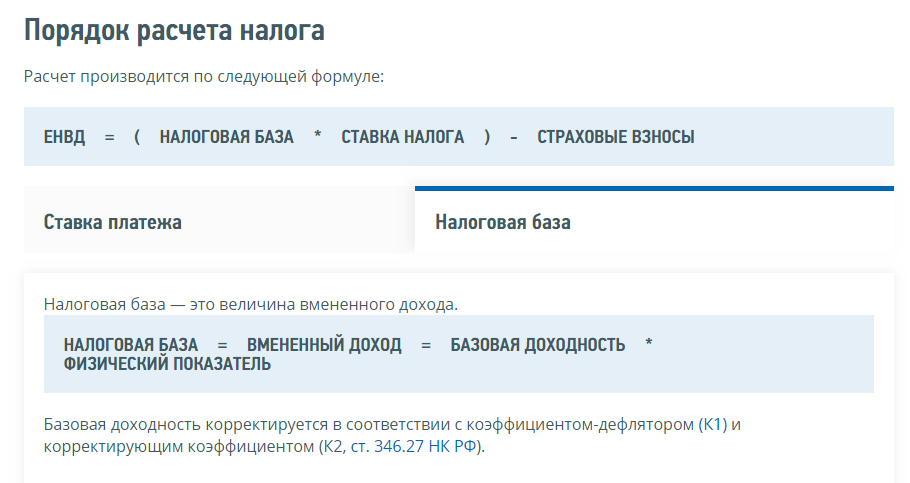

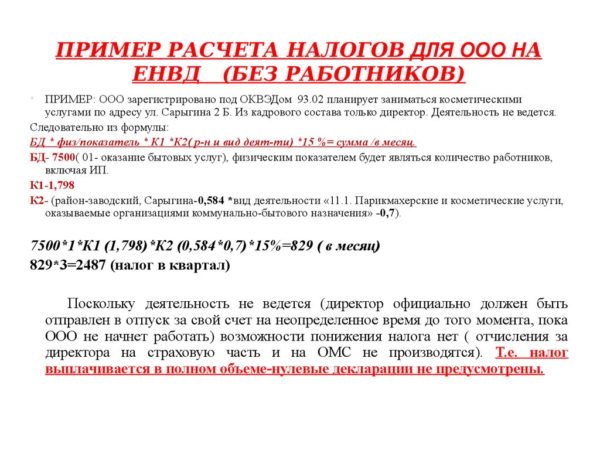

За два истекших года сумма налогов увеличилась для ИП на 4%. Изменилась с 2019 года и формула расчета. Ведь коэффициент К1 подрос, и стал составлять 1,798, а ставка по налогу достигла 15%. В регионах только некоторые советы сочли возможным уменьшить К2. Теперь декларация подается ежеквартально и рассчитывается отдельно для ИП с работниками и без них. Но формула для расчетов осталась прежняя:

- базовый доход (БД), умножается на физический показатель (ФП);

- в составляющие формулы входят, коэффициент 1 (К1 – повышенный федеральными властями) и

- коэффициент 2 (К2), определяемый на региональном уровне, зависящий от рода деятельности;формула по-прежнему выглядит, как НБ = БД х ФП х К1 х К2, но уже с другими значениями.

Последние новости о сроках говорят, что если не произвести уплату до 25 апреля (1 кв.), 25 июля (2 кв.), 25 октября (3 кв.) и 25 января (4 кв.), можно попасть на административные санкции – пеню, штраф и даже штраф на начисленный штраф в размере 40%. Поэтому сложно раздавать какие-то советы, писать ли заявление об отказе от ЕНВД или продолжать на нем работать. Вполне вероятно, что он постепенно утрачивает свои бонусы и скоро будет представлять такие же сложности, как и другие виды налогов.

Уже с 1 июля 2019 года даже тем, кто занимается самостоятельно общепитом, ведет розничную торговлю или оказывает услуги населению, придется осуществлять свою деятельность с обязательным кассовым аппаратом.

Последние новости 2019 года трубят о налоговом вычете на приобретаемые кассы-онлайн, на которые некоторые предприниматели просто не могут выкроить средства из-за налогов и невысокой прибыли. Но сумма налогового вычета ограничена 18 тысячами.

Но оттягивать ИП на ЕНВД с покупкой электронного устройства уже просто нет времени. Отсрочка (только некоторым категориям) дана кратковременная.

У некоторых из них месячная выручка с вычетом налогов и расходов, составляет меньшую сумму, чем стоимость такой кассы. Есть и другие причины нежелания – тотальный контроль над доходами. Для многих предпринимателей имеет значение и регистрация по месту проживания, некоторых видов деятельности, которая теперь отменена. Поэтому они подумывают о заявлениях о переходе с УСН на общую систему налогообложения.

Трансформации, происходившие в последние годы с единой системой, недвусмысленно указывают на то, что постепенно происходит не облегчение, а утяжеление условий в ранее удобной системе, направленной на развитие малого бизнеса. Многие аналитики и эксперты уверены, что в 2021 году планируется закрытие ЕНВД.

Массовый переход на другие системы приведет к затруднениям в оформлении заявлений и документов. Но пока есть твердо установленные сроки, нужно внимательно отслеживать намерения законодателей и обсуждение насущных для ИП.

Единый налог на вменённый доход – популярный налоговый режим, на котором в России работают больше 2 миллионов субъектов малого бизнеса. Для них, конечно, важно знать, какие изменения по ЕНВД в 2019 году вступят в силу, и сколько ещё будет действовать эта система налогообложения.

Разговоры о том, отменят ли ЕНВД, идут ещё с 2011 года. Что не так с этим налогом, и почему его хотят исключить из перечня систем налогообложения, действующих в РФ?

Дело в том, что порядок расчёта налога на вменённый доход существенно отличается от порядка расчёта других налогов. ЕНВД платят не с реально получаемого дохода, а с вменённого, т.е. заранее установленного государством.

При этом нарушается принцип связи налоговых платежей с экономическими показателями хозяйствующего субъекта. Проще говоря, плательщики ЕНВД платят налог с дохода, который часто намного ниже реального.

Возьмём для примера базовую доходность на единицу грузового транспорта. Это всего лишь 6 000 рублей в месяц. Но можно ли назвать успешным бизнес по грузоперевозкам, который приносит такой мизерный доход? А плательщики ЕНВД платят налог по формуле, которая как раз и основана на таких скромных цифрах базовой доходности.

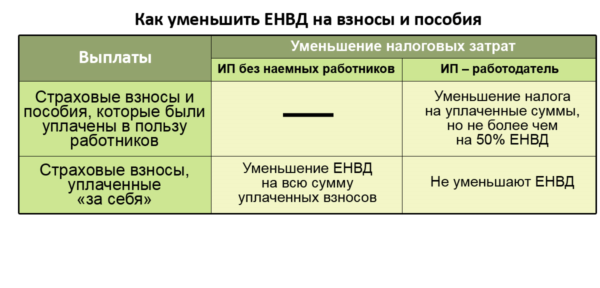

Статистика ФНС показывает, что за 2017 год на 2 044 154 организаций и ИП, которые работают на вменёнке, был начислен налог в сумме 133 648 484 тысяч рублей. Но учитывая, что начисленный налог можно уменьшить на сумму страховых взносов за работников и ИП за себя, к уплате в бюджет полагалось всего 69 869 934 тысяч рублей. Это означает, что в среднем один плательщик ЕНВД заплатил в бюджет 34 180 рублей в год или 2 848 рублей в месяц.

А ведь работают на этом режиме не только ИП без работников, оказывающие бытовые услуги. Это и достаточно крупные торговые точки, а также заведения общепита (предел площади для этих объектов ограничен 150 кв. м). При этом, лимит доходов на ЕНВД не установлен, а разрешённая численность работников – 100 человек.

ЕНВД введён с 2003 года для снижения фискальной нагрузки, и его действие было оправдано в том периоде, когда малый бизнес в России только формировался. Но, например, в Москве ЕНВД с 2011 года уже отменён. Да и действовал он только для одного вида деятельности – наружная реклама с использованием рекламных конструкций.

А в других городах федерального значения – Севастополе и Санкт-Петербурге – городские администрации существенно сократили перечень видов деятельности, разрешённых для ЕНВД. Причина этого ясна – доходы бизнеса здесь намного превышают выручку по аналогичной деятельности в других регионах.

Так что, отмена налога на вменённый доход уже стала реальностью, а с 2021 года действие ЕНВД будет прекращено по всей России. Но пока у тех, кто работает на этом режиме, впереди есть ещё два года деятельности – 2019 и 2020.

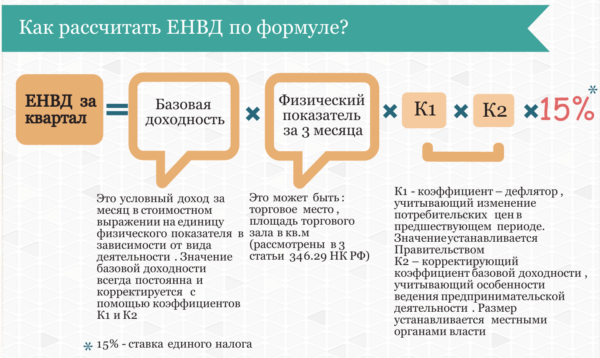

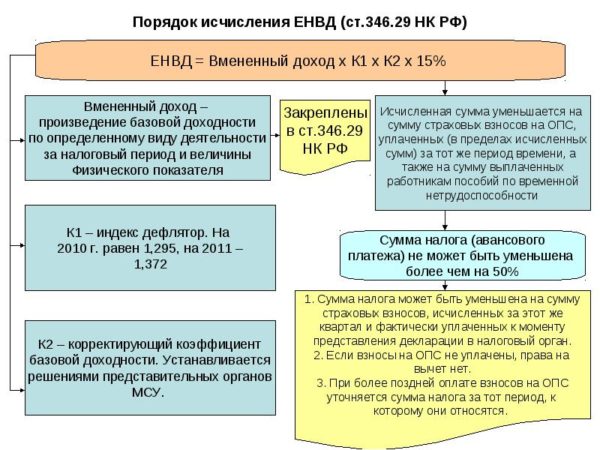

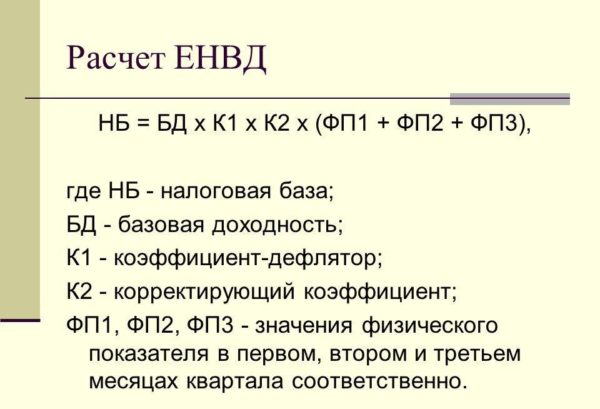

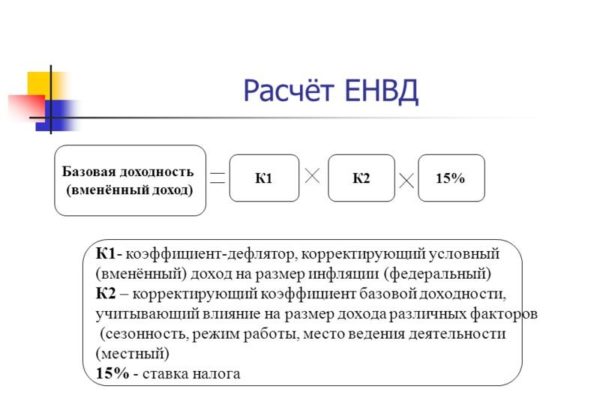

Формула расчёта ЕНВД включает в себя не только базовую доходность, но и физический показатель (численность работников, площадь в квадратных метрах, количество единиц транспорта и др.). Кроме того, на итоговую сумму налога влияют два коэффициента – К1 и К2.

Коэффициент К1 ежегодно устанавливается приказом Минэкономразвития РФ и действует по всей территории Российской Федерации. К1 называется повышающим коэффициентом, потому что отражает рост инфляции. На 2019 год К1 установлен в размере 1,915. В предыдущем году он составлял 1,868, то есть, рост совсем незначительный.

Коэффициент К2 находится в ведении муниципальных образований. Используя К2, местные власти могут существенно снизить вменённый налог к уплате. Вилка К2 составляет от 0,005 до 1. Не все администрации населённых пунктов утверждают понижающий коэффициент ежегодно. В некоторых городах К2 остается на одном уровне несколько лет подряд.

Посмотрим на конкретном примере, на сколько вырастет в 2019 году ЕНВД к уплате по сравнению с 2018 годом.

Магазин ИП без работников в г. Курган площадью 45 кв. метров торгует одеждой и аксессуарами. Курганская городская Дума установила, что коэффициент К2 по этому виду деятельности будет иметь максимальное значение, то есть «1».

Причём, коэффициент К2 остается здесь неизменным уже несколько лет. Значит, городская администрация считает, что розничная торговля одеждой – прибыльный бизнес, и снижения налоговой нагрузки не требуется. Для сравнения – для магазинов детского ассортимента и продовольствия К2 немного ниже (0,7 и 0,8 соответственно).

Рассчитаем сумму налога на вменённый доход по этим данным по формуле (БД * ФП * К1 * К2 * 15%):

- для 2018 года – (1800 * 45 * 1,868 * 1) * 15% = 22 696 рублей в месяц или 68 088 рублей в квартал;

- для 2019 года – (1800 * 45 * 1,915 * 1) * 15% = 23 267 рублей в месяц или 69 801 рублей в квартал.

Как видим, начисленный квартальный налог по сравнению с 2018 годом вырос всего на 1 713 рублей.

Однако эта сумма может быть уменьшена на страховые взносы, которые ИП платит за себя. Взносы включают в себя не только обязательные платежи, но и дополнительный взнос с суммы вменённого дохода, превышающего 300 000 рублей.

С 1 января в 2019 году начинают действовать некоторые изменения в популярном режиме налогообложения ЕНВД. Уже довольно давно ведутся разговоры о прекращении удобной для ИП системы, постепенно вводятся все более строгие меры учета и контроля, принимаются постановления, загоняющие малый бизнес в суровые рамки.

Но, судя по тому, что ее действие продлено до 2021 года, какое-то время еще можно на ней работать, и для этого лучше заранее знать, какие нововведения в очередной раз предусмотрели законодатели. Последние новости в 2019 году коснулись различных аспектов: расчета показателей, страховых взносов, способов ведения бизнеса и даже налоговых вычетов за дорогое оборудование, вводимое по требованиям Правительства.

Вот уже довольно долгое время в Государственной Думе с завидным постоянством поднимается вопрос об отмене специального режима, предусмотренного когда-то, как способ укрепления малого бизнеса. Начиная с 2014 ведутся разговоры об отмене ЕНВД, как чересчур лояльной системы.

Это вполне объяснимо, потому что ИП не должны платить налог на добавочную стоимость, (очередное повышение которого состоялось в 2019 году), и на имущество. А оставлять в покое индивидуального предпринимателя, которой только вносит фиксированный платеж, просто нерационально.

То, что удобную систему до сих пор не прикрыли и это просто временное явление, можно понять по распоряжению Правительства, принятому в апреле 2018.

Оно вступило в действие в 2019 году, и означает запрет пребывания на ЕНВД для тех, у кого в торговом ассортименте товары, подлежащие обязательной маркировке:

- табачные изделия попадают под запрет для таких ИП с 1 марта (они должны будут перейти на другую систему);

- предметы одежды, начиная с рабочей и заканчивая полупальто и куртками, мужскими и женскими – с 1 декабря;

- автомобильные шины, духи и туалетная вода, постельное, столовое и кухонное белье – с 1 декабря;

- фотокамеры и обувь – с 01.12.19.

Планы по закрытию вмененки составлялись еще в 2014, и разговоры в кулуарах и на депутатских трибунах велись неоднократно, а предприниматели постоянно находились в ожидании, что нового принесут эти дискуссии. Однако для отмены ЕНВД всегда находились объективные препятствия. Наконец, в 2018 было объявлено, что продолжение действия на ближайшее трехлетие (в 2019 году и до 2021), может состояться при условии внесения изменений в существующую систему.

В Москве уже давно прекращено действие системы. Правительство столицы предпочло использовать Общероссийский классификатор и торговый сбор, но региональными властями в Московской области был принят отдельный закон для ИП и расширен список тех родов деятельности, какие могут по нему использоваться.

Существует Федеральный Закон №178, принятый еще в июле 2016 года, согласно которому ЕНВД для ИП продлено до 1 января 2021 года. Автор законопроекта, депутат А. Макаров, мотивировал необходимость сохранения существующей системы именно тем, что не устраивает государственную казну. Он объяснил, продление льготного налога – единственная легальная возможность для представителей малого бизнеса развиваться и работать в спокойной обстановке. Но после 2021 года вряд ли стоит рассчитывать на продолжение действия системы.

Судя по тому, как живо ведутся обсуждения предстоящих вариаций, и живо обсуждается, какие изменения нужно вносить для предпринимателей, работающих по этой системе налогообложения, в 2019 году никто не собирается отменять Закон №178.

Это означает, что до 1 января ИП могут продолжать работу, не особенно беспокоясь. Вряд ли кто-то стал бы редактировать положение, безоговорочно подлежащее отмене в ближайшее время. Но внимательный анализ вводимых новшеств показывает, что все изменения делаются с целью повысить сборы в государственную казну, ввести дополнительные взносы или сборы.

Депутаты считают, что патент ЕНВД нужно отменить хотя бы по причине того, что он дает право заниматься сразу несколькими видами деятельности. А если бы ИП пришлось приобретать по отдельности каждый патент, то приток средств бы значительно увеличился.

У местных властей есть полномочия вносить изменения в патент, дополняя его другими видами, не запрещенными существующими законами. Учитывая, что региональный коэффициент большинство областей оставили на прошлогоднем уровне, необходимость контроля за ускользающими от федерального бюджета средствами становится все более насущной. И это – еще один аргумент в пользу того, что власти предпочли оставить закон на прежнем статусе, но постепенно вынуждать мелких предпринимателей к переходу на другие формы уплаты налогов.

В СПб вмененка действует на основании закона, принятого еще в 2003, но региональный коэффициент зависит от того, в какой из 2-х городских зон осуществляется предпринимательская деятельность.

Общефедеральный (К1) в 2019 повысился, в то время, как региональный не подняли. Зато в одном из пунктов разрешенных видов деятельности (розничная продажа) ввели существенные ограничения.

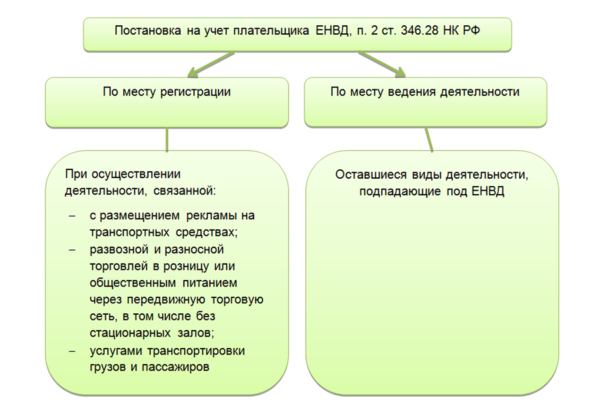

На сегодняшний день разрешение регистрации деятельности на ЕНВД разрешено по месту проживания только по транспортным услугам, рекламе и розничной реализации, но не в непрерывной розничной сети. Это означает, что круг возможностей уже существенно ограничен, и не только в нынешнем, но и в 2020. Приток новых ИП сокращается, и это – аргумент не в пользу продления действия удобного налога.

Вносить в коррективы в действующую систему могут и региональные власти, и Федеральное правительство, учитывая, что у них ЕНВД не пользуется особой популярностью, необходимо постоянно отслеживать, какие изменения планируются к введению. Об этом должны размещаться уведомления на официальных сайтах.

В 2018 году бесспорным лидером по принятию нормативно-правовых актов в отношении ИН стала Рязанская область. Их принимали не только городские округа, но и муниципальные районы. В 2019 на роль лидера явно претендуют власти страны. Вводится сразу несколько весомых преобразований, которые коснутся доходов и расходов каждого человека с этой системой налогообложения.

С первого января 2019 года, чтобы выяснить, какие изменения будут для ИП, нужно просмотреть список и принять во внимание все пункты длинного перечня:

- Произошло повышение коэффициента К1, а это означает, что намечается рост суммы, отчисляемой с доходов каждого ИП. Это видоизменение происходит на основании принятого законодательного постановления, в 2018 году К1 равнялся 1,868, а в 2019 вырос до 1,915. (В 2018 г К1 не повышался, видимо, перед выборами).

- Повышение К2 нужно мониторить по месту проживания. Решение о его трансформации принимается региональными властями, и не всегда доводится до сведения предпринимателей. Поэтому периодически следует заглядывать на официальный сайт или осведомляться при личном визите. Возможно, что с первого января введены какие-то изменения.

- Увеличился размер фиксированных взносов. Теперь при указанном доходе в 300 тыс. нужно платить 29354 руб. на пенсионные взносы и 6884 на медицинское страхование (в 2018 – 26545 и 5840 руб), а свыше 300 тыс. + 1% с суммы, превышающей 300000.

- Изменился верхний предел доходов, но страхование по нему все еще осталось льготным, зато обязательные страховые взносы теперь не зависят от размера МПРИ, а закрепляются в соответствующей статье Налогового Кодекса. Теперь при их уплате берется во внимание размер прибыли.

Учитывая, что изменились сроки уплаты сборов, способ учета и расчета с фиксированных взносов, нужно внимательно изучить все изменения, чтобы не попасть под штрафные санкции от налоговой инспекции.

Для этой системы формула расчет предельно простая, сумма определяется по формуле: налог равен налоговой базе, умноженной на ставку по налогу. Налоговая база при расчетах умножается на 0,15, но вычислять ее нужно по отдельной формуле: база+ базовой доходности К1 х К2 х 3 х физический показатель.

Поскольку налоговая формула подается ежеквартально, то 3 – это количество месяцев. Физпоказатель зависит от рода деятельности и узнается по специальной таблице. К1 и К2 можно найти на официальных сайтах федеральной и муниципальной налоговой инспекции, а базовая доходность определяется тоже по таблице, она не зависит ни от региона проживания, ни от его вида.

Предусмотрено 4 даты для выплаты налога. За первый квартал выплачивается не позднее 25 апреля, за второй – до 25 июля, за третий – до 25 декабря, а за четвертый – до 25 января следующего года. Налоговая декларация по итогам квартала подается не позднее, чем 20 числа месяца, следующего за отчетным кварталом.

Действие обязательного постановления об установке онлайн-касс начинается с 1 июля 2019 года. До этого срока можно не применять кассовый аппарат при оказании услуг, в розничной торговле или деятельности общепита, но только при условии, что предпринимательская деятельность осуществляется без наемных работников.

Учитывая стоимость этих электронных приспособлений, нередко являющуюся величине месячного дохода у предпринимателей с маленьким оборотом, правительство пошло на широкий жест, чтобы иметь возможность контроля над доходами.

Стоимость онлайн кассы будет возвращена, но только не наличными средствами, а путем вычета из уплаченных налогов. Для осуществления этого мероприятия внесены изменения в Налоговый Кодекс.

Благодаря появлению нового пункта в НК, предприниматель, приобретающий кассовый аппарат имеет право на возвращение стоимости из суммы вмененного налога, но это не может быть больше 18 тыс. Для осуществления вычета выпущена даже новая форма налоговой декларации.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.