Сегодня предлагаем вашему вниманию статью на тему: "ип с ндс". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Могут ли ИП работать с НДС? ИП с НДС – плюсы и минусы. Какие налоги платит ИП

Зачастую индивидуальные предприниматели применяют специальные режимы, позволяющие избежать уплаты основных налогов. В частности, налога на добавленную стоимость, который является наиболее сложным в учете. Однако отказываться от его уплаты стоит далеко не всегда, поскольку это сокращает круг потенциальных контрагентов. Но могут ли ИП работать с НДС? Законодательство не содержит на этот счет никаких ограничений. Однако есть множество нюансов, которые нужно учитывать.

Если предприниматель платит НДС, то другим компаниям и ИП, которые также являются плательщиками этого налога, сотрудничать с ним будет выгодно. Это связано с возможностью применить налоговый вычет. Тем самым покупатель может уменьшить собственный налог к уплате в бюджет. Поэтому средние и крупные компании предпочитают работать с контрагентами, которые платят НДС.

Если же ИП применяет спецрежим, то его покупатели не смогут сделать налоговый вычет. Работать с таким субъектом плательщикам НДС будет невыгодно. Поэтому кто-то из них может отказаться от сотрудничества, другие же потребуют уменьшить стоимость договора. Таким образом, если ИП — плательщик НДС, то круг его контрагентов будет гораздо шире.

Уплату НДС организациями и предпринимателями предполагает основная система налогообложения (ОСНО). Считается, что ее автоматически применяет любой ИП, если он не уведомил ИФНС о выборе специального налогового режима. Другими словами, если ИП зарегистрировался и не подал уведомления о применении спецрежима, то он обязан уплачивать НДС.

Если же предприниматель предпочитает не связываться с уплатой этого налога, он может выбрать подходящий под свою деятельность спецрежим:

- упрощенную систему налогообложения (УСН), она же «упрощенка» (ставка налога для ИП составит 6% или 15% в зависимости от того, будет ли он учитывать расходы);

- уплату единого налога на вмененный доход (ЕНВД) или «вмененку»;

- патентную систему налогообложения (ПСН);

- уплату единого сельскохозяйственного налога (ЕСХН).

Режимы налогообложения можно совмещать, но не все. Например, ИП может находиться на ОСНО или УСН, но в отношении отдельных видов деятельности применять ЕНВД или ПСН.

Итак, зарегистрировавшись и не выбрав спецрежим, предприниматель находится на общей налоговой системе. Какие налоги платит ИП на ОСНО? Основными платежами, связанными с предпринимательской деятельностью, являются:

- НДС с реализации товаров и услуг, являющихся объектами налогообложения;

- НДФЛ — налог, который предприниматель уплачивает со своих доходов;

- НДФЛ в качестве налогового агента за сотрудников, если они имеются в штате (кроме самого ИП).

Не стоит забывать, что предприниматель является физическим лицом. В связи с этим налогообложение ИП с НДС предполагает уплату:

- налога на имущество, если он является собственником квартиры, дома или дачи;

- транспортного налога при наличии автотранспорта;

- земельного налога при владении участком;

- водного налога (как физическое лицо) за пользование скважиной или колодцем.

Но это еще не все. То, какие налоги платит ИП, зависит также от сферы, в которой он ведет свою деятельность. С отраслевыми особенностями связаны следующие платежи:

- акцизы — они уплачиваются при реализации подакцизных товаров;

- НДПИ — при осуществлении деятельности, связанной с полезными ископаемыми;

- водный налог (как ИП) — если осуществляется водозабор для предпринимательской деятельности;

- сборы за охоту и рыболовство.

Так стоит ли предпринимателю становиться плательщиком НДС? В каждом случае этот вопрос нужно решать индивидуально. К плюсам работы с этим налогом отнесем отсутствие ограничений в выборе контрагентов. Являясь плательщиком этого налога, ИП может рассчитывать на сотрудничество даже с самыми крупными покупателями. Ведь они обычно применяют ОСНО и желают заявлять входной НДС к вычету.

Минусы тоже очевидны — придется исчислять и уплачивать налог, вести учет и подавать декларации. А его расчет и учет местами представляет сложность для начинающих. К тому же налоговые органы особенно трепетно относятся к нарушениям, связанным с НДС, и тщательно проверяют отчетность. Ведь этот налог является одним из существенных источников поступления бюджетных средств. При малейших огрехах, причем не только собственных, но и со стороны контрагента, появляется риск того, что ИФНС не признает вычет. И возможно, отстаивать свое право на него придется уже в арбитражном суде.

Итак, взвесив все за и против, ИП решил перейти на основную систему налогообложения. Для этого имеется одно ограничение — добровольно сменить налоговый режим можно лишь со следующего календарного года. Если ИП применяет УСН, то он должен подать в ИФНС уведомление об отказе от применения упрощенной системы в срок до 15 января. Заявление об отказе от уплаты ЕНВД подается в течение 5 рабочих дней с даты прекращения «вмененной» деятельности или утраты права применять этот спецрежим.

Перейдя на ОСНО, важно не забыть уплатить налог и отчитаться в установленный срок за последний период, в котором применялся спецрежим. Также придется решить некоторые вопросы учета, связанные со стыковкой старой и новой систем налогообложения.

Могут ли ИП работать с НДС, находясь на спецрежимах

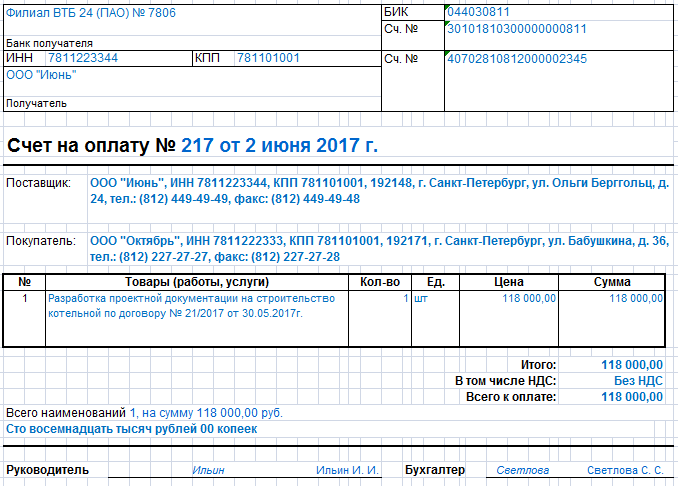

Зачастую предприниматель на «упрощенке» или «вмененке» пытается заполучить крупного покупателя, но тот требует выставить счет-фактуру, поскольку рассчитывает на вычет НДС. Сможет ли он его получить — вопрос спорный. Минфин в своих разъяснениях неоднократно указывал на то, что вычет в этом случае неправомерен, даже если счет-фактура составлен с НДС. ИП на УСН или ЕНВД не является плательщиком налога и не имеет обязанности выписывать счет-фактуры. Другими словами, ИФНС вычет покупателю, вероятнее всего, не признает. Тогда и счет-фактура, казалось бы, ни к чему. Но если покупатель решит пойти в суд, то шанс отстоять право на вычет у него имеется. В этом случае счет-фактура ему все же понадобится.

Может ли ИП из приведенного примера пойти навстречу покупателю и выставить счет-фактуру с НДС? Безусловно. Да, спецрежимник не должен оформлять этот документ, но это вовсе не значит, что он не имеет на это права. Правда, тогда сделка становится не такой выгодной для ИП. Дело в том, что у него в этом случае возникнут обязанности плательщика НДС. Ему придется уплатить в бюджет выделенную в счет-фактуре сумму налога, а также отчитаться об этом в ИФНС. А вот права вычесть входной налог у неплательщика нет — в лучшем случае его можно списать в расходы.

ИП на спецрежиме: когда возникает обязанность уплатить НДС

Иногда на предпринимателей, которые применяют спецрежимы, возлагаются обязанности плательщика НДС. Упомянем наиболее распространенные из таких ситуаций:

- выставление счет-фактуры про просьбе контрагента (как в приведенном выше примере);

- импорт товаров на территорию России;

- утрата права на применение спецрежима;

- налоговое агентство по НДС:

- при аренде муниципального имущества;

- при приобретении товара в России у иностранной компании.

Что касается утраты права на спецрежим, то это случается тогда, когда предприниматель выходит за установленные законом рамки. Например, если ИП на УСН по итогам отчетного периода получил доход 150 млн рублей и более. При ЕНВД одним из критериев служит размер помещения, в котором осуществляется розничная торговля или реализация услуг общепита.

Вернемся к случаю, когда спецрежимник выставил счет-фактуру с НДС по просьбе покупателя. Надо сказать, такое случается часто, и причина порой заключается в том, что ИП не осознает последствий. Нужно запомнить простое правило: выставил счет-фактуру с НДС — уплати сумму налога в бюджет. Сделать это придется даже в том случае, если счет-фактура выставлена при реализации товаров и услуг, которые в соответствии с законодательством не облагаются этим налогом.

Как ИП работать с НДС? Рассмотрим алгоритм действий на самом простом примере.

Предприниматель приобрел товар у поставщика для дальнейшей перепродажи. Полученный счет-фактуру он зарегистрировал в книге покупок и журнале учета. В дальнейшем он сможет заявить к вычету входной НДС, выделенный в полученной счет-фактуре.

Далее предприниматель делает наценку и реализует товар контрагенту. При этом он выставляет покупателю счет-фактуру с выделенной суммой налога в пятидневный срок с даты отгрузки товара. Также ИП должен отразить документ в книге продаж и журнале учета счет-фактур.

По окончании отчетного период ИП исчисляет сумму НДС, которую выставил своим покупателям. Из получившейся суммы он может вычесть налог, который выделен в полученных им от поставщиков счет-фактурах, то есть свой входной налог. В результате получится сумма НДС, подлежащая по итогам прошедшего периода уплате в бюджет.

По окончании квартала и до наступления 25 числа следующего месяца ИП должен уплатить 1/3 суммы налога, рассчитанного за отчетный период. В этот же срок необходимо подать в ИФНС декларацию по НДС через каналы телекоммуникационной связи. Уплата остального налога происходит равными частями до 25 числа двух последующих месяцев.

Такой порядок уплаты налога и отчетности действует для всех, кто выставил в прошедшем периоде хотя бы единственную счет-фактуру с выделенной суммой налога. В том числе и для предпринимателей, которые не работают с НДС (ИП на ЕНВД, на УСН, освобожденные от уплаты по статье 145 НК РФ и прочие). Разница лишь в том, что они не ведут книгу продаж, а в декларации по НДС заполняют только титульный лист, разделы 1 и 12.

По закону взаимодействие с налоговой службой по НДС, то есть подача деклараций, а при необходимости и пояснений к ним, происходит в электронном виде. Помимо компьютерной техники и выхода в интернет, понадобится заключить договор с оператором электронного документооборота, оформить цифровую подпись и установить специальное программное обеспечение.

Как видим, отчетная деятельность требует подготовки. В связи с этим часто возникает вопрос: могут ли ИП работать с НДС и подавать декларации на бумаге? Нет, таких преференций для предпринимателей в Налоговом кодексе не предусмотрено. Единственное исключение — если ИП собственный НДС не платит, а лишь исполняет роль агента по этому налогу. Например, в том случае, если предприниматель на УСН арендует помещение у органа муниципальной власти.

Итак, могут ли ИП работать с НДС? Законодательство дает на данный вопрос утвердительный ответ. Вновь зарегистрированным предпринимателям нужно остаться на основной системе налогообложения, а тем, кто уже работает и применяет иной режим — перейти на ОСНО с начала следующего года. Отдельные сделки можно провести с НДС и на спецрежимах, если покупатель настаивает на выдаче счет-фактуры с выделенной суммой налога. Главное при этом — не забыть уплатить налог в бюджет и своевременно подать в налоговый орган декларацию.

Декабрь 25, 2017 Налоги ИП за что платит ИП 0

Большинство индивидуальных предпринимателей в России работает на льготных системах налогообложения. Особенности этих режимов в том, что они освобождают от уплаты нескольких налогов, в том числе и НДС. Но если предприниматель работает с крупными партнерами, то они предпочитают тех, кто может предоставить им вычет по налогу на добавленную стоимость. Может ли ИП работать с НДС в 2019 году и будет ли это ему выгодно?

НДС – это один из налогов, которые уплачивают ИП на общей системе налогообложения. Если предприниматель выбрал один из специальных режимов (УСН, ЕНВД, ПСН, ЕСХН), то налог на добавленную стоимость он платить не должен, за исключением некоторых ситуаций.

НДС начисляют на все операции по реализации товаров, работ, услуг на территории России. Исключение – небольшой перечень операций, приведенный в статье 149 НК РФ. Если исходить из названия этого налога, то можно подумать, что его начисляют не на всю сумму реализации, а только на добавленную стоимость. На самом деле, все гораздо сложнее.

Суть НДС проще показать на примере.

Продавец закупил на оптовой базе оборудование стоимостью 70 000 рублей без НДС за одну единицу. Сумма НДС по ставке 20% составила 14 000 рублей, т.е. покупка оборудования обошлась в итоге в 84 000 рублей. После этого оборудование перепродается за 100 000 рублей плюс НДС 20 000 рублей, итого 120 000 рублей. В сумме НДС при реализации уже есть тот налог, который продавец уплатил при покупке оборудования на базе. И по сути, обязанность продавца по уплате налога на добавленную стоимость составляет только (20 000 – 14 000)= 6 000 рублей. Однако, если продавец не докажет документально свое право на налоговый вычет (условия приводятся в статье 171 НК РФ), то ему придется уплатить весь НДС с продажи, т.е. 20 000 рублей.

В этом случае продавец заплатит налог дважды – сначала при покупке оборудования, а потом при перечислении НДС с реализации. К сожалению, в ходе зачета или возврата этого налога бизнесменам часто приходится сталкиваться с непризнанием подтверждающих документов со стороны ИФНС.

Но это еще не все сложности администрирования этого налога. Декларации по НДС сдаются только в электронном виде по телекоммуникационным каналам связи через спецоператора.

Дело в том, что для контроля входящего и исходящего НДС Федеральная налоговая служба разработала специальную систему АСК. В эту систему попадают сведения о всех операциях с уплатой налога на добавленную стоимость. У партнеров по одной сделке должны сходиться все суммы по книге продаж и книге покупок. Это позволяет сразу выявлять недобросовестных налогоплательщиков, которые входящий НДС не платили, но заявили возврат налога из бюджета.

Декларации сдают ежеквартально, не позднее 25-го числа месяца, следующего за отчетным кварталом, т.е. 25 апреля, июля, октября, января соответственно.

НДС платят особенным способом, не характерным для других налогов. Квартальный налог, подлежащий уплате, делят на 3 равных части и платят по 1/3 каждый месяц. Например, налог за 1 квартал надо заплатить равными частями – не позднее 25 апреля, мая и июня. То есть, платежи в бюджет надо вносить ежемесячно.

Налоговые ставки этого налога зависят от категории товара, работ или услуг. Стандартная ставка НДС с 2019 года составляет 20%, но есть ситуации, когда она снижается до 10% или даже до 0%. Существуют также так называемые расчетные ставки, равные 10/110 или 20/120.

Все ситуации, при которых уплачиваются те или иные ставки, указаны в статье 164 НК РФ. Некоторые из них мы приведем здесь, но для полной картины рекомендуем обращаться к первоисточнику.

Расчетные ставки применяются в ситуациях, указанных в п. 4 статьи 164 НК РФ, например, получения оплаты в счет предстоящих поставок товаров.

Чтобы решить, какая система налогообложения будет самой удобной и выгодной для конкретного случая, надо заранее рассчитать налоговую нагрузку на разных вариантах (УСН, ЕНВД или ПСН). Однако не все предприниматели вовремя выбирают налоговый режим, в результате им ничего не остается, как работать на общей системе налогообложения до конца года.

А ОСНО – это не один налог, а несколько: НДФЛ, налог на добавленную стоимость и налог на имущество, что конечно, для малого бизнеса и дорого, и сложно. Но ИП НДС вправе не платить, даже если он работает на общей системе налогообложения. Для этого надо получить освобождение от уплаты этого налога.

Основания для освобождения от НДС предусмотрены статьей 145 НК РФ. Если предприниматель не будет реализовывать подакцизные товары, а общая выручка за товары или услуги не превысит 2 миллионов рублей за три месяца, то надо обратиться с заявлением в свою налоговую инспекцию.

Кроме самого заявления по форме, утвержденной приказом ФНС РФ от 04.07.2002 № БГ-3-03/342, надо представить выписки из книги продаж и из книги учета доходов и расходов и хозяйственных операций. Срок обращения — не позднее 20 числа месяца, с которого заявляется освобождение.

После этого НДС можно не платить в течение 12 месяцев, если, конечно, будут соблюдаться условия о запрете реализации подакцизных товаров и размере выручки. При необходимости освобождение можно каждый раз продлевать на такой же период.

Индивидуальные предприниматели, которые получили освобождение от НДС, не платят этот налог, не сдают по нему декларации и не ведут книгу покупок. Однако счет-фактуру покупателям они выставляют с пометкой «Без НДС».

На вопрос: «Платят ли налог на добавленную стоимость на спецрежимах?» — мы уже давали отрицательный ответ. Но даже ИП на УСН, ЕНВД или ПСН обязан заплатить НДС при ввозе товаров на территорию Российской Федерации.

При этом НДС, уплаченный на таможне, принимается к вычету только для плательщиков ОСНО. А учесть эту сумму в расходах, в качестве таможенных платежей, может только предприниматель, работающий на УСН Доходы минус расходы. Что касается ЕНВД и ПСН, то здесь не учитываются никакие затраты.

Подведем итоги по вопросу «ИП с НДС — плюсы и минусы»:

- НДС – сложный и дорогой налог. Чтобы сдавать по нему отчетность, надо быть хорошо знакомым с бухучетом или нанимать бухгалтера.

- Налоговые органы по самым формальным причинам (например, неверно оформленная счет-фактура) могут не предоставлять вычет, даже если ИП действительно уплачивал входной НДС.

- Покупатели, которые работают на общей системе налогообложения, выбирают продавцов, которые могут предоставить им вычет на входящий НДС. Если ваши партнеры относятся к крупному бизнесу или бюджетной сфере, то стоит взвесить и оценить, какую прибыль вы в итоге будете получать. Нельзя ставить во главу угла только интересы ваших партнеров.

- Если предприниматель планирует купить жилье, то надо предварительно рассчитать, какой НДФЛ придется платить. Вернуть можно до 260 тысяч рублей уплаченного подоходного налога, что позволит компенсировать убытки из-за уплаты налога на добавленную стоимость.

- При планировании внешнеэкономической деятельности также надо оценить, что вам будет выгоднее – работать на УСН Доходы минус расходы и включать ввозной НДС в затраты или же оставаться на ОСНО.

Решать, стоит ли работать ИП без НДС, надо только после консультации с опытным бухгалтером. В большинстве случаев предпринимателю все же проще работать без налога на добавленную стоимость.

В нашей новой статье речь пойдет о проблемах и выгодах работы ИП с НДС. Небольшой ожидаемый спойлер: минусов все-таки больше, чем плюсов. Но не редки ситуации, когда обойти НДС не удастся.

Такое возможно при осуществлении видов деятельности, для которых использование специальных режимов находится под запретом или не вписывается в действующие ограничения. Одной из причин применения общей налоговой системы также может являться сотрудничество с контрагентами на ОСНО. Для того чтобы удержать партнеров и обеспечить им вычет по налогу на добавленную стоимость, предприниматели вынуждены переходить на ОСНО. Рассмотрим, может ли ИП работать с НДС, а также какие при этом существуют нюансы работы.

Как было сказано выше, для того чтобы юридически работать с НДС, предпринимателю достаточно в качестве фискального режима выбрать ОСНО. Для остальных налоговых систем, относящихся к категории специальных, уплата данного бюджетного платежа не предусмотрена за исключением следующих случаев:

- При осуществлении импортных операций;

- Ошибочном выставлении счетов-фактуры и выделении суммы налога;

- Осуществление сделок в рамках договоров простого товарищества или доверительного управления имуществом;

- Выполнение функций налогового агента.

При наступлении одной или нескольких описанных выше ситуаций у предпринимателя возникает необходимость в расчете и перечислении в казну указанного бюджетного платежа, согласно срокам, закрепленным в налоговом праве.

На практике встречается и абсолютно противоположная ситуация, когда у ИП на общем режиме есть право не платить НДС. В соответствии со ст. 145 НК РФ ИП на ОСНО может реализовать свое право на освобождение от уплаты этого налога при условии, что выручка от основной деятельности без учета НДС за три следующих друг за другом месяца была менее 2 млн. рублей.

В расчет при этом не должны включаться операции с подакцизными товарами и иные операции, в которых коммерсант выступал в роли налогового агента. Если такие операции имели место, ИП должен вести раздельный учет полученных доходов.

При этом для того чтобы применять право на освобождение, его потребуется подтвердить, предоставив копии следующих документов:

- Выписку из книги продаж;

- Выписку из книги учета доходов и расходов.

Приостановить действие освобождения по своей инициативе бизнесмен не вправе, так как в соответствии с нормами права оно действует в течение года. Если данный период подошел к концу, а право на него у предпринимателя не утеряно, его можно продлить. ИП потребуется подтвердить это право путем предоставления актуальных выписок из книги продаж и книги учета доходов и расходов, а также заполненного уведомления.

Как следует поступить в том случае, если право на освобождение от НДС утеряно? Если выручка за три следующих друг за другом месяца превысит порог в два миллиона рублей, бизнесмен снова становится плательщиком налога на добавленную стоимость и полностью возвращается к своим обязанностям.

Налог на добавленную стоимость относится к категории федеральных, вследствие чего успешно пополняет казну на уровне государства. При этом НДС является косвенным платежом, уплачиваемым потребителями товаров, работ или услуг.

Главной особенностью налога на добавленную стоимость является возможность уменьшения величины выставленного налога на сумму допустимых вычетов, полученных по встречному налогу от поставщиков. Для получения вычета обязательно наличие должным образом оформленного счета-фактуры с присутствием всех реквизитов.

Предприниматели, работающие на ОСНО, в отношении фискального платежа заполняют два важных документа, фиксирующих как входящие, так и исходящие суммы НДС. К таким документам относятся книга покупок и книга продаж.

Расчет по налогу производится ежеквартально, не позднее 25-го числа месяца, следующего за окончанием квартала. Именно в этот период следует предоставить в инспекцию налоговую декларацию. Вот уже несколько лет сдать отчет можно только в электронном формате, используя электронные каналы связи.

Рассмотрим, какие существуют для ИП с НДС плюсы и минусы в 2018 году.

Несмотря на то, что работа на ОСНО не является особенно популярной для предпринимателей, в большинстве своем немало бизнесменов все же вынуждены функционировать на общей налоговой системе. При этом для предпринимателей работа на ОСНО имеет как минусы, так и недостатки.

Преимущества работы с НДС:

- Главным преимуществом для бизнесменов на ОСНО можно назвать возможность работать с крупными контрагентами. В связи с тем, что большинство крупных компаний являются плательщиками НДС, контрагентов себе они выбирают также работающих на ОСНО. Таким образом, у предпринимателей на общем режиме существуют большие возможности в привлечении клиентов.

- Еще одним плюсом работы будет являться возможность принять к вычету сумму указанного бюджетного платежа, которую плательщик перечислил контрагенту. В некоторых случаях это позволяет достичь существенной экономии.

Недостатки НДС для ИП:

- Пожалуй, главным минусом работы на ОСНО является сложность расчета и администрирования самого налога на добавленную стоимость. По праву среди всех платежей российской налоговой системы его расчет вызывает наибольшие затруднения. У предпринимателя возникает обязанность по проверке контрагентов, тщательной проверке всей входящей первичной документацией, периодической сверке взаиморасчетов по налогу, ведения книги покупок и продаж, составлению и сдаче отчета для инспекции.

- Как уже было сказано, работа без налога на добавленную стоимость снижает конкурентную привлекательность бизнесмена. Зачастую можно даже получить отказ в сотрудничестве, так как для контрагента такой союз не будет выгодным.

- Предприниматели на ОСНО подвергаются более тщательной проверке со стороны инспекторов.

- Также одним из минусов является необходимость передачи отчета по НДС с использованием электронных каналов связи, что связано с определенными финансовыми затратами. Данное требование действует, начиная с 2014 года. Что касается последних нововведений на этот счет — с 1 января 2018 года в том случае, если ФНС запрашивает какие-либо пояснения в отношении рассматриваемого фискального платежа, бизнесмен должен также предоставить в электронном виде по ТКС.

Рассмотрев вопрос о том, может ли ИП работать с НДС, можно сказать, что для предпринимателя работа на ОСНО имеет как положительные, так и отрицательные моменты. Перед тем, как выбирать этот режим, советуем обратиться за консультацией специалиста по учету.

Подпишитесь на нашу рассылку и больше не говорите, что пропустили новую статью:

Налог на добавленную стоимость – один из самых сложных для понимания, расчетов и уплаты. От этого налога освобождены плательщики специальных режимов, на которых, в основном, и работают индивидуальные предприниматели. Тем не менее, ИП с НДС все-таки работают, иногда специально, а иногда вынужденно.

НДС – это налог общей системы налогообложения (ОСНО), на которой по умолчанию оказываются все предприниматели, которые вовремя не подали заявление о переходе на спецрежим (УСН, ЕНВД, ЕСХН, ПСН).

Кроме налога на добавленную стоимость ИП на ОСНО платят налог с дохода физических лиц и налог на имущество. То есть, в общем случае, налоговая нагрузка на основной системе будет значительно больше, чем на льготных режимах. Во-первых, на ОСНО три налога, а не один. Во-вторых, налоговые ставки выше, чем на льготных режимах.

Платит ли ИП НДС, если он не работает в рамках общей системы налогообложения? Как мы уже отметили, плательщики льготных режимов НДС не платят, но из этого правила есть исключения.

Индивидуальный предприниматель на специальном режиме обязан платить НДС, если он:

- ввозит товары на территорию РФ;

- выставил покупателю счет-фактуру с выделенной суммой налога на добавленную стоимость;

- признается налоговым агентом по НДС (например, при получении электронных услуг у иностранной компании, так называемый налог на Google);

- является участником, который ведет общие дела в простом товариществе, концессионером в рамках концессионного соглашения или доверительным управляющим по договору доверительного управления имуществом.

Отчетность и уплата налога на добавленную стоимость

Чтобы предметно говорить про ИП с НДС (плюсы и минусы такого варианта), надо знать, о каких суммах налога идет речь. Налоговые ставки налога на добавленную стоимость составляют от 0% до 18%. Облагаются при этом операции по реализации товаров, работ, услуг на территории России, за исключением небольшого перечня операций из статьи 149 НК РФ.

Конкретные товары и услуги, по которым предусматриваются разные ставки, указаны в статье 164 НК РФ. При этом, в июле 2018 года в Госдуме прошел первое чтение законопроект, согласно которому максимальная ставка составит уже 20%.

Не позднее 25-го числа месяца, следующего за отчетным кварталом, надо сдать квартальную декларацию в электронном виде. Это 25 апреля, июля, октября, января соответственно. Сведения из деклараций направляются в систему АСК (контроль входящего и исходящего НДС). Благодаря этой системе налоговая служба проверяет соответствие операций партнеров по одной сделке. То есть, АСК не одобрит вычет для налогоплательщиков, которые входящий НДС не платили, но заявили его возврат из бюджета.

Платят НДС каждый месяц особым способом. Сумму налога рассчитывают за квартал, делят на 3 равных части и платят по 1/3 каждый месяц. Например, налог за 3 квартал надо перечислить равными частями: не позднее 25 октября, ноября и декабря.

Выше мы привели ситуации, при которых предприниматель обязан платить НДС, однако не всегда это вынужденный выбор. ИП, которые хотят работать с крупными заказчиками, специально берут на себя обязанность по уплате налога на добавленную стоимость.

Дело в том, что средний и крупный бизнес, который не может перейти на льготные режимы налогообложения, выбирает в партнеры тех, кто может им предоставить вычет на входной НДС. И если работа с налогом на добавленную стоимость – обязательное условие сотрудничества, то предприниматели остаются на ОСНО, чтобы не потерять крупного покупателя или заказчика.

Иногда предприниматели на льготных режимах (УСН, ЕНВД, ПСН, ЕСХН) идут на своего рода хитрость и выставляют контрагенту счет-фактуру с выделенным НДС. В этом случае ИП должен сам уплатить сумму налога на добавленную стоимость в бюджет, хотя формально и не является его плательщиком.

Казалось бы, в этом случае требование крупного заказчика о возможности вычета по входящему НДС удовлетворено. Но на практике учесть для вычета счет-фактуру с выделенным НДС по сделке с плательщиками специальных режимов очень трудно.

Например, вот выдержка из письма Минфина России от 05.10.2015 N 03-07-11/56700: «Таким образом, налог на добавленную стоимость, указанный в счетах-фактурах, выставленных при реализации товаров (работ, услуг) организацией, применяющей упрощенную систему налогообложения и не исполняющей обязанностей налогоплательщика налога на добавленную стоимость, к вычету у покупателя этих товаров (работ, услуг) не принимается».

Однако суды считают иначе – продавец на УСН или другом льготном режиме уплатил НДС в бюджет, поэтому его покупатель все-таки имеет право на вычет. Причем, это мнение выражено даже в Постановлении Конституционного Суда РФ от 03.06.2014 N 17-П: «Обязанность продавца уплатить налог на добавленную стоимость в бюджет и право покупателя применить налоговый вычет связаны с одним и тем же юридическим фактом — выставлением счета-фактуры. Право покупателя на такой вычет ставится в зависимость от предъявления ему продавцом сумм налога на добавленную стоимость, а обязанность продавца перечислить сумму этого налога в бюджет обусловлена выставлением им счета-фактуры с выделением в нем соответствующей суммы отдельной строкой».

Тем не менее, налоговые органы часто не принимают во внимание точку зрения КС РФ и не учитывают счет-фактуру с НДС от продавца или исполнителя на спецрежиме. То есть, получается, что предприниматель в таком случае заплатит налог на добавленную стоимость в бюджет, а его покупатель или заказчик вычет на эту сумму все равно не получит.

Таким образом, ответ на вопрос: «Может ли ИП работать с НДС, находясь на спецрежиме?» — положительный. Но чтобы не попадать в неприятные ситуации и не ходить по судам, выставлять счет-фактуру с НДС надо только тогда, когда и предприниматель, и его партнер по сделке работают на общей системе.

Если предприниматель оказался на общей системе налогообложения, потому что не успел перейти на льготный режим или не знал о такой возможности, то при небольших оборотах он вправе получить освобождение от НДС.

Для этого должны выполняться одновременно два условия статьи 145 НК РФ:

- отсутствие в обороте подакцизных товаров;

- сумма выручки за товары и/или услуги за последние три месяца не превышает 2 миллионов рублей.

Чтобы получить освобождение, надо подать в свою налоговую инспекцию заявление по форме, утвержденной приказом ФНС от 04.07.2002 № БГ-3-03/342. Кроме того, нужны выписки из книг продаж и учета доходов и расходов. Обратиться в ИФНС необходимо не позднее 20 числа того месяца, с которого заявляется освобождение.

После одобрения документов предприниматель вправе не платить НДС в течение 12 месяцев, соблюдая на протяжении этого периода условия по выручке и отсутствию подакцизных товаров. При желании, освобождение можно продлевать.

Но при этом ИП уже не может выставить счет-фактуру с выделенным НДС, а его покупатели и заказчики не смогут принять входящий налог к вычету. Чтобы компенсировать контрагентам эти потери, предпринимателю приходится иногда снижать цены на свои товары и услуги.

И еще раз про ИП с НДС: плюсы и минусы такой деятельности:

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.