Сегодня предлагаем вашему вниманию статью на тему: "имущественный налоговый вычет при приобретении дачи: все условия и размеры вычета". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Имущественный налоговый вычет – это возможность каждого налогоплательщика получить назад определенную часть уплаченных налогов. В случае, если человек приобрел дачу или земельный участок, ему также может быть предоставлен этот вид вычета. При этом важно знать условия и размеры вычета, а также знать, что нужно предоставить в налоговую для оформления документов.

В первую очередь, налоговый вычет может быть получен только один раз в год. Если вы уже получили вычет за приобретение жилья, то на дачу получить в том же году вычет уже не получится. Также важно помнить, что налоговый вычет можно получить только в случае, если участок или дачу были приобретены для личного использования, а не для дальнейшей перепродажи.

Чтобы получить налоговый вычет, необходимо подтвердить расходы на приобретение и оформление садовых или жилых объектов. Для этого могут использоваться документы, подтверждающие сделки, договора, заявления, а также справки от работодателя и декларация о доходах. Если на даче уже был построен дом или взята ипотека для приобретения объекта, то вычет можно получить на эти расходы.

Размеры вычета могут различаться в зависимости от типа недвижимости и способа ее приобретения. Например, вычет можно получить на сумму до 2 млн рублей при покупке квартиры в собственности или по ипотеке. Если же вы приобретаете дом, то сумма вычета увеличивается до 3 млн рублей. При покупке земельного участка вычет составляет 50% от суммы расходов, но не более 260 тыс. рублей.

Налоговый вычет не является самостоятельным процессом и требует оформления документов. Для получения вычета необходимо обратиться в налоговую, предоставив все копии договоров, справки о доходах и другие необходимые документы. Оформление вычета может занять немного времени, но вернуть в бюджет значительную сумму налога – очень выгодно.

Если вы приобретаете дачу для личного пользования, то не забудьте о возможности получения имущественного налогового вычета. Сохраните все документы, которые будут подтверждать расходы на покупку и оформление дома или участка, чтобы легко получить вычет при необходимости.

Подробнее – Статья 220. Имущественные налоговые вычеты.

Какие типы недвижимости подходят для получения вычета

Для получения имущественного налогового вычета при покупке или строительстве жилья, необходимо соблюсти ряд условий. Под понятием “жилье” понимается не только квартиры и дома, но и другие типы недвижимости, такие как:

- Дачи и садовые участки. Если вы приобрели дачу или садовый участок, то в случае оформления документов на него в соответствии с законодательством, вы можете получить налоговый вычет на сумму до 2 млн рублей. Для этого необходимо подтвердить расходы на их приобретение.

- Земельные участки. Приобретение земельного участка также может быть подтверждено документами и использоваться для получения имущественного вычета.

- Жилые помещения немеющего характера. К ним относятся помещения, которые не могут быть зарегистрированы как жилая площадь в доме или квартире. Такие помещения могут быть приобретены отдельно и использованы в качестве жилья.

- Жилые помещения на дачных участках. Если вы построили дом на дачном участке и зарегистрировали его в качестве жилого помещения, вы также можете использовать это для получения налогового вычета. В этом случае вычет составляет 13% от суммы, взятой в кредит на строительство или приобретение жилого помещения.

Важно помнить, что для получения налогового вычета необходимо правильно заполнить декларацию, предоставить все подтверждающие документы, а также иметь право на налоговый вычет по доходам. Если вы находитесь в браке, то право на вычет налога предоставляется только одному из супругов, чьи доходы можно использовать для его получения.

Необходимо обратить внимание на то, что вычет по налогу на имущество может быть использован только в случае, если вычет по налогу на доходы физических лиц уже был исчерпан. Также важно знать, что если вы получили налоговый вычет при покупке жилья и продали его до истечения трех лет, вы должны вернуть полученную ранее сумму из своего бюджета.

Не забывайте, что оформление сделок с недвижимостью – ответственный процесс, и лучше обратиться за помощью к специалистам или использовать сервисы проверенных организаций, чтобы избежать ошибок и упущений.

При покупке дачи можно получить имущественный налоговый вычет. Размер вычета зависит от суммы расходов на приобретение и строительство жилого дома и составляет до 2 млн рублей. Чтобы получить вычет, необходимо подать декларацию и подтверждающие документы.

Если при покупке дачного участка был оформлен земельный участок, то налоговый вычет можно получить только на приобретение дома или на строительство жилого дома на этом участке. Если же участок был приобретен без дома и в будущем на нем был построен дом, то налоговый вычет можно получить на приобретение участка и строительство дома.

Получить вычет можно также, если дом был приобретен по договору долевого участия в строительстве или в готовом доме. В таком случае необходимо иметь документы подтверждающие расходы на приобретение дома. Также можно получить вычет на ипотеку, если в договоре кредита указано, что эти средства будут потрачены на приобретение жилой недвижимости.

Налоговый вычет можно получить не только на жилой дом, но и на садовые постройки или на другие строения, при условии, что они зарегистрированы как недвижимость. Что касается вычета при приобретении жилой квартиры, то его размер может достигать 13 процентов от стоимости недвижимости.

Если налогоплательщик оформил дачу в браке, то оба супруга могут воспользоваться правом на налоговый вычет. Также вычет может быть получен при покупке жилой недвижимости в рамках корпоративной программы работодателя. Но в этом случае налоговый вычет получает работодатель, который может компенсировать расходы работнику.

Важно отметить, что налоговый вычет можно получить только один раз в год на все сделки с недвижимостью, которые были совершены в течение года. Также необходимо заполнить заявление на получение вычета и его размер будет уменьшаться, если сумма налогов, подлежащих уплате, была исчерпана. Все услуги по оформлению налогового вычета можно заказать на специализированных сервисах.

Дачи и коттеджи

При приобретении садовой или дачной недвижимости можно получить имущественный налоговый вычет в размере до 2 млн рублей. Для этого необходимо оформить заявление в налоговую инспекцию и предоставить документы, подтверждающие расходы на покупку дома или участка земли. Вычет может быть получен только один раз в год, если все правила и условия были соблюдены.

В случае, если сумма вычета была исчерпана или налогоплательщик не имеет права на получение вычета, то можно попытаться получить возврат налогов из бюджета, предоставив документы, подтверждающие приобретение дома или участка. Также можно применить имущественный вычет на покупку жилой недвижимости или при построении дома.

При приобретении дома в ипотеку можно получить вычет на сумму процентов по кредиту. Если дача была приобретена за наличные средства, то можно претендовать на получение вычета на сумму до 260 тыс. рублей.

Оформления документов для получения вычета требуется копия договора купли-продажи, выписка из Росреестра о состоянии прав на недвижимость, а также декларация.

Если дачный дом был приобретен в браке, то право на вычет может быть распределено между супругами. Также, при продаже садового участка или дома, владелец имеет право на освобождение от уплаты налогов, если он владел недвижимостью более 3 лет.

Стоит помнить, что при покупке дачи или коттеджа могут возникнуть дополнительные расходы на оформление кадастровых и правоустанавливающих документов, услуги агентств по недвижимости, юридические сервисы и т.д.

В целом, приобретение садовой или дачной недвижимости может иметь большие выгоды для налогоплательщика. С помощью имущественного налогового вычета можно получить значительный возврат средств из бюджета и вложить их в свою собственность.

Земельные участки для строительства загородного дома

При покупке земельного участка для строительства загородного дома налоговый вычет может быть применен, если все условия были выполнены. Например, если участок был приобретен в собственность в течение года до подачи декларации о доходах, и если все необходимые документы, такие как договоры и сертификаты, были представлены для подтверждения сделки.

При строительстве загородного дома на земельном участке, налогоплательщик может получить вычет из расходов на покупку земли и постройку дома в размере до 2 млн руб. Главное условие – это право собственности на землю. Но если у вас есть ипотека, вы можете получить вычет за проценты, выплаченные за кредит, который был взят на покупку земельного участка или постройку дома.

Если участок был куплен в браке, налоговый вычет может быть предоставлен каждому из супругов. Также стоит отметить, что если налоговый вычет уже был использован для приобретения жилой недвижимости или других садовых участков, возврат налогов невозможен.

Но если вы ещё не использовали свой имущественный налоговый вычет, то вы можете вернуть до 13% от потраченных средств на покупку и оформление земельного участка и строительство дома. Для этого необходимо подать заявление на возврат налогов в бюджет и предоставить подтверждающие документы.

В случае если вы строите загородный дом на дачном участке, то налоговый вычет не может быть применен, так как дачная недвижимость относится к категории садовых участков. Однако, если вы уже построили дом на земельном участке, вы можете получить вычет из расходов на его благоустройство и обслуживание.

Итак, при покупке земельного участка для строительства загородного дома и наличии права собственности на него, налоговый вычет может быть применен. Если вы еще не использовали свой вычет, вы можете вернуть часть потраченных средств в бюджет. На дачном участке вычет не применим, но после постройки дома на земельном участке, вы можете получить вычет из расходов на его обслуживание и благоустройство.

Подробнее здесь: НК РФ Статья 220. Имущественные налоговые вычеты.

Кто может получить имущественный вычет

Имущественный вычет можно получить при приобретении недвижимости (квартир, жилых домов, дачных участков) и при строительстве жилья на земельном участке, в случае, если он находится в собственности налогоплательщика.

Получить право на вычет могут налогоплательщики, не имевшие доходов в размере более 5 млн руб за год, или налог на доходы физических лиц по сделкам жилой недвижимости и земли, из которых исчерпан вычет на общих основаниях.

Для получения вычета необходимо подать декларацию об имуществе и доходах, а также подтверждающие документы на приобретение или строительство недвижимости.

Если дачный участок приобретен в браке, вычет может быть получен только одним из супругов.

Также имущественный вычет может быть получен в случае приобретения или постройки объекта недвижимости при помощи ипотеки, за вычетом суммы, выплаченной по кредиту.

Размер вычета составляет 13% от суммы расходов на приобретение или строительство жилья (но не более 2 млн руб).

Для получения вычета на садовые дома необходимо, чтобы они были зарегистрированы как жилые.

Оформление договоров на приобретение недвижимости или постройку дома необходимо проводить правильно, так как в случае нарушения формальностей вычет может быть не предоставлен.

Также вычет может быть получен при получении жилья от работодателя.

Резиденты РФ

Резиденты РФ имеют право на получение имущественного налогового вычета при приобретении дома, квартиры или дачи. В случае если вы приобрели дачу за садовые или дачные деньги, вы можете вернуть до 13% от стоимости приобретения в виде налогового вычета.

Для того, чтобы получить вычет необходимо оформить заявление и предоставить документы подтверждающие право собственности на дачный участок и расходы на покупку или постройку дома на нем. Эти документы могут быть в виде договора купли-продажи, акта о приеме-передаче и прочих сделок по недвижимости.

В случае, если вы финансировали покупку через ипотеку, то можете получить дополнительный вычет на сумму процентов, уплаченных по кредиту при покупке жилой недвижимости.

Размер вычета зависит от стоимости приобретенной недвижимости и не может превышать максимальную сумму в 2 млн рублей в год.

В случае если у вас имеются доходы за год, то сумма вычета будет уменьшена на сумму налогов и других обязательных платежей в бюджет.

В процессе оформления декларации налоговый вычет может быть исчерпан полностью или частично, в зависимости от того, сколько налогоспособного дохода вы имеете.

Обратите внимание, что получения вычета возможно только в отношении одной недвижимости, то есть либо дома, либо квартиры, либо дачи. Вычитать из налогов жилье, которое не использовалось в качестве постоянного места жительства, нельзя.

Также льготы на получение вычета распространяются только на резидентов РФ, т. е. граждан, имеющих постоянное место работы и/или жительства на территории РФ. Иностранные граждане и лица без гражданства могут воспользоваться имущественным налоговым вычетом только в случае, если они имеют вид на жительство или работают на территории РФ в качестве работодателя.

Физические лица, которые прошли регистрацию собственности/владения

Владение недвижимостью стало общей практикой нашего общества. Сделки с жильём проходят регулярно, а приобретение дома или квартиры – важный шаг в жизни любого человека.

Однако не многим известно, что владельцы домов, квартир и садовых участков, которые прошли регистрацию собственности, могут получить имущественный налоговый вычет при покупке дачи. Это право возможно, если владельцу недвижимости был исчерпан вычет при покупке квартиры или дома. Также, если для покупки недвижимости был использован ипотечный кредит, но срок истек и вычеты были исчерпаны, можно получить налоговый вычет при покупке дачи.

Для получения вычета необходимо подать заявление и соответствующие документы в налоговую инспекцию. При этом необходимо учесть, что налоговый вычет на приобретение дачного участка составляет 13% от суммы расходов. Таким образом, если стоимость дачного участка составит 2 млн рублей, то можно вернуть налоги в размере 260 000 рублей.

Кроме того, налоговый вычет можно получить не только при покупке дачного участка, но и при его строительстве. Если на участке уже был построен дом, то вычет можно получить только на приобретение земельного участка. Если же дом ещё не был построен, то можно получить налоговый вычет при покупке дома.

Важно учесть, что вычеты могут быть использованы только в случае, если доходы налогоплательщика не ниже минимального порога, утверждённого бюджетом. Также необходимо заполнить декларацию и подготовить соответствующие документы, подтверждающие право на получение вычета.

Значимым условием является то, что вычет можно получить только один раз. Если вы получили вычет при покупке недвижимости, то использовать его при покупке дачи уже не будет возможности.

Итак, получение имущественного налогового вычета при покупке дачного участка имеют многие физические лица, которые прошли регистрацию собственности или владения. Это право можно получить при определённых условиях, таких как исчерпание вычетов на приобретение жилья или использование кредита. В случае соответствия требованиям и правильного оформления документов, налогоплательщик может вернуть до 13% от суммы расходов на покупку дачи.

Размеры и условия получения вычета

Имущественный налоговый вычет предоставляется налогоплательщикам, которые приобрели жилую недвижимость, включая дома, квартиры и апартаменты, а также садовые дома и земельные участки. В случае приобретения дачного дома или земельного участка, налогоплательщик также может получить вычет.

Однако, необходимо учитывать, что вычет может быть использован только в случае, если налогоплательщик уже заплатил налоги на свои доходы за год, когда был приобретен объект недвижимости. Также, необходимо подтверждение возврата расходов на приобретение недвижимости в форме документов, таких как договора купли-продажи и декларации.

Размер вычета определяется в зависимости от стоимости приобретаемого жилья или земельного участка. Например, в случае приобретения жилых помещений или строительства жилья для себя, супругов или несовершеннолетних детей, размер вычета может составлять до 2 млн рублей или 13% от стоимости жилья. В случае приобретения объекта недвижимости в браке, вычет может достигать 3 млн рублей или 13% от стоимости имущества.

Приобретение жилья в ипотеку также может дать право на получение вычета по процентам за кредит, который был использован на приобретение жилья. Максимальная сумма вычета при этом может составлять до 3 млн рублей.

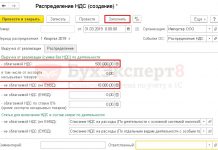

Для получения вычета необходимо подать заявление оформления налогового вычета, а также предоставить документы, подтверждающие расходы на приобретение недвижимости. При этом, налогоплательщик может получить возврат из бюджета суммы налога, который был удержан с заработной платы в течение года, если налоговый вычет еще не был исчерпан.

Важно знать, что вычет можно использовать только один раз. Если налогоплательщик уже использовал вычет при приобретении жилой недвижимости, то при следующей покупке вычет уже не будет доступен.

Получить информацию о размерах и условиях получения налогового вычета можно в налоговых сервисах, а также на сайте налоговой службы.

Порядок расчета допустимых затрат на приобретение и строительство объекта

В случае приобретения жилой недвижимости для использования в качестве дачного дома налогоплательщик может получить имущественный налоговый вычет в размере до 2 млн рублей. Однако, чтобы иметь право на этот вычет, необходимо соблюдать ряд условий и процедур.

Во-первых, налогоплательщик должен подать заявление на получение вычета в налоговую инспекцию по месту своей регистрации. В заявлении необходимо указать расходы, понесенные в процессе приобретения и строительства дачного дома, а также предоставить документы, подтверждающие эти расходы.

Документы могут включать в себя копии договоров купли-продажи и договоров подряда с рабочими и сервисными организациями, счета на оплату, подтверждающие совершенные платежи, а также другие документы, которые могут подтвердить расходы на покупку и строительство дачного дома.

В случае, если налогоплательщик покупает жилье в браке, то налоговый вычет может быть разделен между супругами в соответствии с договоренностями между ними. Если на покупку жилья был взят кредит, то проценты по кредиту также могут быть учтены в качестве части затрат на приобретение жилой недвижимости.

Кроме того, в случае, если налогоплательщик собственноручно построил дачный дом на своем земельном участке, то также можно включить затраты на приобретение материалов и оплату работников в рамках жилищных сделок в качестве расходов на приобретение и строительство объекта.

Однако стоит отметить, что если допустимый размер налогового вычета уже был исчерпан налогоплательщиком при приобретении квартиры или дома, то вычет на приобретение дачного дома в этом году уже будет невозможен. Также необходимо обратить внимание на то, что если налогоплательщик уже получил возврат налогов в бюджетах за этот год, то вычет на приобретение дачного дома в этом году не может быть использован.

Таким образом, расходы на приобретение и строительство дачного дома, подтвержденные документами, могут быть учтены в качестве затрат при заполнении декларации о доходах физического лица и использованы для получения имущественного налогового вычета в размере до 2 млн рублей.

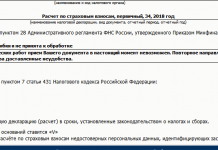

Ограничения на сумму вычета и правила по предоставлению документов

Имущественный налоговый вычет при приобретении жилой недвижимости и дачи позволяет получить возврат до 13 млн руб. на семью. Однако, при этом существуют определенные ограничения на сумму вычета и правила по предоставлению документов.

Максимальный размер имущественного налогового вычета — 2 млн руб. За эту сумму можно получить вычеты на покупку жилья и земельного участка под строительство дома, строительство дома, покупку готового жилого помещения, а также на погашение ипотеки.

При покупке дачного дома или садового участка налогоплательщик также может получить имущественный налоговый вычет, но с существенно меньшей суммой. Максимальный размер вычета на дачную недвижимость не может превышать 260 тыс. руб. на одного налогоплательщика. В случае, если дача приобретена в браке, вычет может быть увеличен до 520 тыс. руб. на семью.

Для получения налогового вычета необходимо предоставить документы, подтверждающие стоимость имущества и сделок. Также налогоплательщику нужно заполнить декларацию и подать заявление о предоставлении вычета. Если имущество приобретено в ипотеку, необходимо предоставить документы, подтверждающие выплату процентов по кредиту.

Важно учитывать, что максимальная сумма имущественного налогового вычета устанавливается на год. Если в течение года налогоплательщик уже получил максимальную сумму вычета, то право на получение вычета будет исчерпано.

Если налогоплательщик уже получил имущественный налоговый вычет на покупку жилым помещений, то в случае приобретения дачного дома или садового участка, вычет на эти цели уже не можно получить.

Если вычет не был в полном объеме использован в текущем году, он может быть вернут в бюджет или потрачен на покупку другого жилого помещения. Однако, правила оформления договора и заявления при этом могут отличаться от тех, которые действовали при покупке первого жилья.

Таким образом, учитывая ограничения на сумму вычета и правила по предоставлению документов, налогоплательщики могут получить дополнительные налоговые выгоды при приобретении дачных домов и садовых участков.

Как подать заявление на получение вычета

Имущественный налоговый вычет предназначен для уменьшения налоговых расходов на приобретение недвижимости, включая дачные дома и садовые участки. Если вы приобрели дачу или построили дом на земельном участке, то можете получить вычет на сумму, которую уплатили в налоговый бюджет за год.

Чтобы получить вычет, налогоплательщик должен подать заявление в налоговую инспекцию по месту регистрации и представить необходимые документы. Для этого нужно заполнить специальную декларацию, в которой указать расходы, связанные с приобретением имущества, включая расходы на приобретение жилой недвижимости, садовых домов и участков, земельных участков, а также расходы на строительство домов. В случае если вы получили кредит на покупку недвижимости или строительство дома, то можно указать проценты по ипотеке или кредиту в заявлении.

Безусловно, одним из важных условий оформления заявления на получение налогового вычета является наличие права собственности на приобретенное имущество в соответствующий год, а также исчерпание всех имеющихся у налогоплательщика вычетов за этот год.

Если имущество было приобретено в браке, то вычет может быть подан от одного из супругов. Если жилье было приобретено совместно с другими лицами, каждый из совладельцев имеет право на вычет в соответствии с долей, указанной в договоре.

Максимальный размер вычета – 2 млн рублей в год, однако он может быть меньше в зависимости от суммы налогового дохода за год. Для получения вычета нужно предоставить все необходимые документы налоговой инспекции и заполнить заявление в соответствии со всеми требованиями закона. После рассмотрения заявления налогоплательщик может вернуть часть уплаченных налогов по налоговому вычету.

Для более удобного заполнения декларации можно воспользоваться специальными онлайн-сервисами, которые помогут рассчитать сумму налогового вычета и предложат готовую форму заявления на получение вычета.

Также стоит учесть, что налоговый вычет может использоваться только один раз в год, поэтому перед подачей заявления необходимо внимательно подготовиться и проверить, что вычет еще не был исчерпан на текущий год.

Сроки и процедура быстрого получения вычета

Для получения имущественного налогового вычета необходимо собрать определенный пакет документов. Владельцы жилой недвижимости и садовых домов могут получить вычет, если расходы на приобретение или постройку дома были произведены в течение года их доходов.

Если имущество было приобретено в ипотеку, можно получить вычет на основании договора с банком. Кроме того, налогоплательщик имеет право вернуть до 3 млн руб. на налоги за год.

Для оформления заявления на получение вычета необходимо представить некоторые документы, подтверждающие право на имущественный вычет. В случае с дачной недвижимостью это могут быть договора на покупку земельного участка и строительства дома, подтверждающие расходы на строительство, а также документы на право собственности на имущество. Если дачный дом был получен в браке, необходимо предоставить документы на его приобретение.

Для быстрого получения вычета можно воспользоваться электронными сервисами Федеральной налоговой службы. Налогоплательщик может подать заявление через личный кабинет или онлайн-сервисы налоговой службы. Однако, если имущественный вычет уже был исчерпан недвижимостью или жилым помещением, возврат налогов невозможен.

Максимальный размер вычета при покупке жилой недвижимости в 2021 году составляет 2 млн рублей. В случае с приобретением дачного дома или квартиры размер вычета составляет 13% от суммы расходов на приобретение. Но не более 2 млн рублей. Для получения вычета необходимо подать декларацию и ждать возврата в течение 12 месяцев.

Какие документы и формы заявления нужны для получения вычета

Для получения имущественного налогового вычета при покупке дачи необходимо подать заявление и соответствующие документы. В случае, если дом, квартира или дача были приобретены с использованием ипотеки, необходимо предоставить копию договора об ипотеке, а также копию документа, подтверждающего факт погашения задолженности.

Для того, чтобы получить вычет при покупке дачи, налогоплательщик должен заполнить декларацию, указав в ней все свои доходы и расходы за год. Если налоговый вычет был получен в браке, необходимо предоставить согласие второго супруга на его получение.

Для получения вычета при покупке дачи, налогоплательщик должен предоставить документы, подтверждающие факт приобретения садового участка. Это может быть справка из Росреестра о праве на землю или копия договора купли-продажи.

В случае, если дом на дачном участке был построен своими силами, необходимо предоставить документы, подтверждающие факт строительства. Это может быть копия договора субподряда или справка из администрации региона о факте строительства.

После того, как все необходимые документы будут собраны, налогоплательщик может подать заявление на получение вычета. Заявление можно оформить через специальные сервисы или лично в налоговой инспекции. При получении вычета, налоговый бюджет может вернуть до 260 тысяч рублей (13 процентов от суммы, потраченной на приобретение жилья).

Важно отметить, что право на получение имущественного налогового вычета может быть исчерпано, если его уже использовали для получения вычета при покупке жилой квартиры или дома в городе. Также стоит учитывать, что при получении вычета через работодателя сумма вычета не может превышать 2 млн рублей.

Итак, чтобы получить вычет при покупке дачи, необходимо предоставить документы, подтверждающие право собственности на земельный участок и дом, копию договора об ипотеке (в случае использования ипотеки), а также заполнить декларацию и заявление на получение вычета. После этого налогоплательщик может рассчитывать на возврат налогов в размере до 260 тысяч рублей.

Вопросы-ответы

-

-

Каков размер имущественного налогового вычета при покупке дачи?Размер имущественного налогового вычета при покупке дачи составляет 13% от стоимости объекта недвижимости, но не более 2 миллионов рублей.

-

Можно ли получить имущественный налоговый вычет, если была приобретена дача на аукционе?Да, можно получить имущественный налоговый вычет при покупке дачи на аукционе, при выполнении всех требуемых условий. Главное, чтобы аукцион проходил на территории Российской Федерации, и приобретение дачи было осуществлено у юридического или физического лица, не являющегося близким родственником.

-

-

Каково определение понятия “близкие родственники” при получении имущественного налогового вычета?Под понятием “близкие родственники” понимаются родители, дети, супруги и братья, сестры, дедушки, бабушки и внуки. Если продавцом дачи является физическое или юридическое лицо, находящееся в близком родстве с покупателем, то право на получение имущественного налогового вычета отсутствует.

-

Действительно ли реализация имущественного налогового вычета при покупке дачи является сложной процедурой?Реализация имущественного налогового вычета при покупке дачи не является сложной процедурой, если выполняются все условия и предоставляемые документы являются правильными и полными. Если возникнут вопросы, можно обратиться за консультацией к специалистам налоговой службы или к передовым юридическим компаниям.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.