Сегодня предлагаем вашему вниманию статью на тему: "авансовый платеж по усн". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Компании и предприниматели на УСН три раза в год перечисляют в бюджет авансовые платежи по налогу. Мы расскажем о порядке расчета платежей для объектов налогообложения “Доходы” и “Доходы минус расходы”.

Сроки уплаты авансовых платежей на УСН в 2019 году

По итогам каждого квартала бизнесмены должны делать своего рода «предоплату налога» — авансовый платеж. Платеж вносится в течение 25 дней после завершения отчетного квартала. Если 25 число выпадает на выходной, то последний срок платежа переносится на ближайший будний день.

- за 1 квартал 2019 года — до 25 апреля 2019;

- за 1 полугодие 2019 года — до 25 июля 2019;

- за 9 месяцев 2019 года — до 25 октября 2019.

По итогам налогового периода — календарного года — нужно рассчитать остаток налога и уплатить его. Срок для уплаты — такой же, как для сдачи налоговой декларации:

- ООО должны сдать декларацию по УСН и уплатить налого по УСН за предыдущий 2017 год до 1 апреля 2019.

- ИП должны сдать декларацию по УСН и уплатить налого по УСН за предыдущий 2017 год до 30 апреля 2019.

Налог по УСН уплачивается в особые сроки в двух случаях:

- прекращена деятельность, которая осуществлялась на УСН — не позднее 25-го числа месяца, следующего за месяцем, в котором деятельность прекратилась;

- при нарушении ограничений и утрате права на применение УСН — не позднее 25-го числа месяца, следующего за кварталом, в котором налогоплательщик утратил право на применение упрощенной системы.

Если вы забыли об авансовом платеже или опоздали с уплатой, налоговая служба начислит пени за каждый день неуплаты — вплоть до поступления денег в бюджет. Тех предпринимателей, которые решают уплатить налог один раз по итогам года, без всяких «предоплат» может ждать внушительная сумма пеней.

Порядок расчета авансовых платежей по УСН «доходы» и «доходы минус расходы» не изменился. Действуют те же правила, что и в 2018 году.

Шаг 1. Чтобы вычислить налоговую базу, суммируем все доходы компании с начала года до конца квартала, для которого рассчитываем авансовый платеж. Эти цифры берутся из 4 графы 1 раздела КУДиР. В качестве доходов на упрощенке учитывается выручка от реализации и другие доходы, список которых приведен в ст. 249 и ст. 250 НК РФ.

Сумму налога вычисляем по формуле: Доходы * 6%.

Уточняйте налоговую ставку для вашего вида деятельности в вашем регионе — она может быть уменьшена даже до 1%.

Шаг 2. Плательщики налога УСН 6% вправе применить налоговый вычет и снизить сумму налога. Налог можно уменьшить на размер страховых взносов за себя и своих работников и на сумму больничных, которые уплачены за счет работодателя. Компании, которые платят торговый сбор, включают сумму сбора в налоговый вычет.

- ООО и предприниматели с сотрудниками уменьшают налог не более чем на 50%.

- ИП без работников вправе уменьшать налог на размер всех страховых взносов, которые он платит за себя.

Шаг 3. Из получившейся суммы нужно вычесть авансовые платежи, которые сделаны в прошлые периоды текущего календарного года.

Пример расчета авансового платежа за 2 квартал по УСН 6%

ООО “Огонь и лед” получило за полугодие доходы на сумму 660 000 рублей. Из них в 1 квартале 310 000 рублей и во 2 квартале 350 000 рублей. Авансовый платеж за 1 квартал — 9 300 рублей.

Рассчитываем налог: 660 000 * 6% = 39 600 рублей.

Делаем налоговый вычет. В организации 2 сотрудника, за них платятся взносы 20 000 в месяц, больничных за полгода не было, торговый сбор компания не платит. Так, за 6 месяцев было уплачено взносов 20 000 * 6 = 120 000 рублей. Мы видим, что сумма налогового вычета больше суммы налога, значит налог мы можем уменьшить лишь на 50%. 39 600 * 50% = 19 800 рублей.

Теперь вычитаем из этой суммы уплаченный после 1 квартала авансовый платеж:

19 800 — 9 300 = 10 500 рублей.

Так, за 2 квартал нужно внести авансовый платеж 10 500 рублей.

Шаг 1. Суммируем все доходы предприятия с начала года до конца нужного квартала. Цифры берем из 4 графы 1 раздела КУДиР. В доходы на УСН попадает выручка от реализации и другие доходы, которые перечислены в ст. 249 и ст. 250 НК РФ.

Шаг 2. Суммируем расходы бизнеса с начала года до конца нужного периода, цифры берем из 5 графы 1 раздела КУДиР. Полный список затрат, которые могут учитываться как расходы предприятия, приведен в ст. 346.16 НК РФ. Важно соблюдать также порядок учета расходов: траты должны напрямую относиться к деятельности предприятия, должны быть оплачены и зафиксированы в бухгалтерии. Мы рассказывали о том, как правильно учитывать расходы на УСН. Страховые взносы на УСН 15% относятся к расходам и учитываются в их составе.

Сумму налога вычисляем по формуле: (Доходы – Расходы) * 15%.

Уточняйте налоговую ставку для вида деятельности вашего предприятия в вашем регионе. С 2016 года регион может установить дифференцированную ставку от 5 до 15%.

Шаг 3. Теперь из суммы налога вычитаем авансовые платежи, которые были внесены в предыдущие периоды текущего календарного года.

Пример расчета авансового платежа за 3 квартал по УСН 15%

ИП Мышкин А.В. с начала года получил доход 450 000 рублей. Из них за 1 квартал 120 000 рублей, за 2 квартал 140 000 рублей и за 3 квартал 190 000 рублей.

Расходы с начала года составили 120 000 рублей. Из них 30 000 рублей — в 1 квартале, 40 000 рублей во 2 квартале и 40 000 рублей в 3 квартале.

Авансовые платежи составили: 13 500 рублей в 1 квартале и 15 000 рублей во 2 квартале.

Рассчитаем сумму к уплате в 3 квартале: (450 000 — 120 000) * 15% = 49 500 рублей.

Вычтем из этой суммы платежи предыдущих кварталов: 49 500 — 13 500 — 15 000 = 21 000 рублей.

Так, ИП Мышкин по итогам 3 квартала должен уплатить 21 000 рублей.

Онлайн-сервис Контур.Бухгалтерия автоматически рассчитывает авансовые платежи на основе КУДиР и данных по страховым взносам и больничным. Сервис формирует платежное поручение и заранее напоминает о предстоящем платеже. Интеграция с банками позволяет легко осуществить предоплату налога. Платите налоги с Контур.Бухгалтерией, ведите учет, начисляйте зарплату, отправляйте отчетность и пользуйтесь поддержкой наших экспертов.

Что нужно знать про авансовые платежи по УСН в 2019 году

Упрощённая система – это специальный льготный режим, декларация по которому сдаётся только раз в год. Уплата единого налога на УСН тоже происходит раз в год – не позднее 31 марта для ООО и 30 апреля для ИП. Однако это не все платежи, которые упрощенец должен перечислить в бюджет. По окончании каждого отчётного периода, при наличии доходов, надо рассчитать и заплатить авансовые платежи по налогу.

Повторимся, налоговым периодом для упрощённой системы является календарный год, поэтому окончательный расчёт с государством происходит по итогам года. Но для того, чтобы поступления в бюджет в течение года были равномерными, НК РФ установил обязанность плательщиков упрощёнки платить налог частями, по итогам отчётных периодов. По сути, таким образом происходит авансирование бюджета за счёт более ранних поступлений.

Отчётными периодами для расчёта авансовых платежей по УСН являются первый квартал, полугодие и девять месяцев года. Если в отчётном периоде бизнесмен получил доход, то надо в течение 25 дней, следующих за ним, рассчитать и уплатить 6% (на УСН Доходы) или 15% (на УСН Доходы минус расходы) от налоговой базы. Если же доходов получено не было, то и платить ничего не надо.

Авансовые платежи называются именно так, потому что налог платится как бы вперёд, авансом, не дожидаясь окончания года. При этом все авансовые платежи по УСН в декларации учитываются и соответственно уменьшают итоговую годовую сумму.

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Статья 346.21 НК РФ устанавливает следующие сроки уплаты авансовых платежей по УСН в 2019 году:

- не позднее 25-го апреля за первый квартал;

- не позднее 25-го июля за полугодие;

- не позднее 25-го октября за девять месяцев.

За нарушение этих сроков за каждый день просрочки начисляется пеня в размере 1/300 ставки рефинансирования ЦБ РФ. Штраф за несвоевременную оплату авансов не предусмотрен, ведь крайний срок выплаты самого налога истекает только 31 марта для ООО и 30 апреля для ИП. Но если вы опоздаете внести остаток налога до этих дат, то тогда будет наложен штраф в размере 20% от неуплаченной суммы.

Никаких документов, подтверждающих правильность авансовых расчётов, в ИФНС подавать не надо, просто отражайте эти суммы в КУДиР и храните у себя подтверждающие оплату документы. Сведения об этих суммах по итогам отчётных периодов надо также указать в годовой декларации.

Страховые взносы, которые индивидуальный предприниматель платит за себя, а также взносы за работников организаций и ИП, уменьшают рассчитанные суммы налога. Порядок уменьшения зависит от того, какой объект налогообложения выбран:

- на УСН Доходы уменьшается сам рассчитанный платёж;

- на УСН Доходы минус Расходы уплаченные взносы учитываются в расходах.

Для индивидуальных предпринимателей, работающих на УСН 6%, есть ещё одно важное условие – наличие или отсутствие работников. Если у ИП есть работники, принятые по трудовому или гражданско-правовому договору, то уменьшить налоговые выплаты можно не более, чем на 50%. При этом для уменьшения налога учитываются страховые взносы, уплаченные и за себя, и за работников.

Если же работников нет, то уменьшать выплаты в бюджет можно на всю сумму уплаченных за себя взносов. При небольших доходах ИП без работников может сложиться ситуация, что налога к уплате не будет вовсе, он будет полностью уменьшен за счёт взносов.

Режимы УСН 6% и УСН 15% кардинально различаются по налоговой базе, ставке и порядку расчёта. Рассмотрим на примерах, как рассчитать авансовый платеж по УСН для разных объектов налогообложения.

Налоговой базой, т.е. той суммой, с которой рассчитывают налог, для УСН Доходы являются полученные доходы. Никакие расходы на этом режиме налоговую базу не уменьшают, налог исчисляют со всех реализационных и внереализационных доходов. Но зато за счёт уплаченных взносов можно уменьшить сам платёж в бюджет.

Для примера расчетов возьмём индивидуального предпринимателя без работников, который за 2019 год получил доходов на сумму 854 420 рублей. Страховые взносы ИП в 2019 году состоят из фиксированной минимальной суммы в 36 238 р. плюс 1% от доходов, превышающих 300 000 руб. Считаем: 36 238 + (854 420 – 300 000 = 554 420) * 1% = 5 544) = 41 782 руб.

Уплатить дополнительные взносы в размере 5 544 р. можно как в 2019 году, так и после его окончания, до 1 июля 2020 года. Наш предприниматель оплатил все взносы в 2019 году. Страховые взносы за себя ИП платил каждый квартал, чтобы сразу иметь возможность уменьшить выплаты в бюджет:

- в 1 квартале – 9 000 р;

- во 2 квартале – 9 000 р;

- в 3 квартале – 12 000 р;

- в 4 квартале – 11 782 р.

Отчетный (налоговый) период

Доход за период нарастающим итогом

Взносы ИП за себя нарастающим итогом

Важное условие: доходы и взносы ИП за себя считаем не отдельно за каждый квартал, а нарастающим итогом, т.е. с начала года. Это правило установлено статьей 346.21 НК РФ.

Посмотрим, как рассчитать авансовый платеж по УСН Доходы на основании этих данных:

- За первый квартал: 168 260 * 6% = 10 096 минус уплаченные взносы 9 000, к оплате остается 1 096 р. Срок оплаты – не позже 25-го апреля.

- За полугодие получаем 325 860 * 6% = 19 552 р. Отнимаем взносы за полугодие и аванс за первый квартал: 19 552 – 18 000 – 1 096 = 456 р. останется доплатить не позднее 25-го июля.

- За девять месяцев рассчитанный налог составит 657 010 * 6% = 39 421 р. Уменьшаем на все уплаченные взносы и авансы: 39 421 – 30 000 – 1 096 – 456 = 7 869 руб. Перечислить их в бюджет надо успеть до 25-го октября.

- По итогам года считаем, сколько предпринимателю надо доплатить до 30 апреля: 854 420 * 6% = 51 265 – 41 782 – 1 096 – 456 – 7 869 = 62 руб.

Как видим, благодаря возможности учитывать за себя оплату в фонды, налоговая нагрузка ИП на УСН Доходы в этом примере составила всего 9 483 (1 096 + 456 + 7 869 + 62) руб., хотя весь рассчитанный единый налог равен 51 265 руб.

Напомним, что такая возможность есть только у предпринимателей, не использующих наёмный труд, ИП-работодатели вправе уменьшать налог не более, чем наполовину. Что касается ООО, то организация признается работодателем уже сразу после регистрации, поэтому юридические лица тоже уменьшают платежи в казну не более, чем на 50%.

На этом режиме взносы можно учесть только в составе остальных расходов, т.е. сам рассчитанный авансовый платеж уменьшить нельзя. Разберёмся, как рассчитать авансовый платеж по УСН с объектом налогообложения «доходы, уменьшенные на величину расходов».

Для примера возьмём того же предпринимателя без работников, но теперь укажем расходы, понесённые им в процессе деятельности. Взносы уже включены в состав общих расходов, поэтому отдельно указывать их не будем.

Упрощенная система налогообложения является очень удобным методом оплаты налогов для многих предпринимателей и не только упрощает процесс отчетности и уплаты налогов, но и даёт возможность значительно уменьшить их размер. При открытии нового бизнеса индивидуальным предпринимателям и юридическим лицам необходимо определить для себя наиболее выгодную систему налогообложения.

Существует два специальных режима – УСН и ЕНВД. Мы будем говорить об УСН, когда её использование выгодно, какие ставки отчисления авансовых платежей лучше всего использовать.

УСН (упрощённая система налогообложения) – это особый режим налогообложения, которым могут пользоваться индивидуальные предприниматели или юридические лица. Особенность этой системы в том, что налогоплательщик не платит налоги на прибыль, имущество, НДФЛ, НДС (за исключением импортного НДС), все это заменяется оплатой авансовых платежей.

Авансовый платеж (АП) – это особый платеж, предоплата налога, оплачиваемый три раза в год после отчетных кварталов каждым субъектом хозяйственной деятельности, которые находятся на УСН.

Авансовый платеж по УСН, как мы уже говорили, упрощенцы платят три раза в год:

- За І квартал – до 25 апреля текущего отчетного года;

- За І и ІІ кварталы – до 25 июля текущего отчетного года;

- За І, ІІ и ІІІ кварталы – до 25 октября текущего отчетного года.

Для проведения уплаты налога после окончания года предпринимателю или юридическому лицу нужно всего лишь рассчитать остаток, а потом в строки успеть уплатить его. Сроки сдачи налоговой декларации и оплаты авансовых платежей по УСН совпадают, а именно:

- для юридических лиц сроком сдачи деклараций по упрощённой системе налогообложения и уплаты налогов за предыдущий год определено 2 апреля (к примеру, оплату и сдачу декларации за 2017 год по срокам нужно осуществить до 2 апреля 2018 года);

- для индивидуальных предпринимателей сроки сдачи декларации по упрощённой системе налогообложения и уплаты налога за предыдущий год – до 3 мая текущего года (например, индивидуальным предпринимателям уплату налога и сдачу декларации за 2017 год по срокам нужно осуществить до 3 мая 2018 года).

Следует знать, что если предприятие на УСН прекратило свою деятельность или утратило право находиться на УСН, то налог нужно уплатить в следующем месяце до 25 числа.

При опоздании с уплатой авансового платежа налоговая служба будет начислять пеню за каждый день неуплаты, даже будут считаться дни, за которые уже оплаченные деньги будут доходить до бюджета. Поэтому не стоит думать, что можно платить только налог по итогам года, игнорируя авансовые платежи.

Есть два варианта процентной ставки при выборе оплаты налога по УСН:

- УСН «доходы» – ставка 6%;

- УСН «доходы-расходы» – ставка 5-15% (градация ставки зависит от региона и вида деятельности предприятия).

Систему оплаты «доходы» стоит выбирать тем предпринимателям, деятельность которых предусматривает незначительные доходы. Плюсом выбора ставки 6% является то, что налоговые службы довольно редко проверяют таких налогоплательщиков. Причина в том, что в целях налогообложения не учитываются расходы (за исключением страховых взносов).

Когда объектом налогообложения выступают только доходы по УСН, то рассчитывать налог или авансовый платёж нужно по следующей схеме: сумму доходов нужно умножить на 6%, что будет равно авансовому платежу (налогу по УСН).

После этого есть возможность уменьшить сумму рассчитанного платежа:

-

Работающие единолично предприниматели имеют возможность уменьшить налоговый платеж до нуля – на 100%. Когда сумма взносов по страхованию больше или равна налогу, то именно на эту величину он уменьшится. Скидка = страховые взносы за предпринимателя

Если ИП сначала пользовался первым методом «скидки» по АП (налогу), то после того, как он решил нанять рабочий персонал, он сразу же должен перейти на второй метод. И наоборот, если в начале года работник числился у работодателя-плательщика налогов и вскоре был уволен, то уже до конца года работодатель не сможет использовать уменьшение суммы АП на 100%.

Итак, откорректировать формулу расчета теперь можно так: сумма доходов, умноженная на 6% – страховые взносы (за себя + за персонал) – АП предыдущих периодов = АП (налог).

Рассчитаем АП по УСН «доходы»:

По нарастающим результатам работы за кварталы 2017 года предприниматель «А» получил такие доходы и страховые взносы:

- первый квартал – 270 тыс. руб. и 4049,1 руб.;

- полугодие – 580 тыс. руб. и 8096,2 руб.;

- 9 месяцев – 930 тыс. руб. и 12144,3 руб.;

- год – 1340 тыс. руб. и 16192,5 руб.

Авансовый платёж за І квартал = 270000* 6% – 4 049,1 = 12 150,9 руб.

Когда сумма налога больше, чем величина взносов по страхованию, то плательщик в налоговую службу ничего не платит.

АП за полгода = 580 тыс.* 6% – (8 096,2 + 12 150,9) = 14 552,9 руб.

Аналогично, если бы сумма вычета была больше суммы налога, то платить авансовый платёж не нужно.

АП за 9 месяцев = 930 тыс.* 6% – (12144,3 + 12150,9 + 14552,9) = 16951,9 руб.

Сумма вычета больше суммы страховых взносов, поэтому авансовый платёж уменьшен, но не равен нулю.

Схема расчета авансовых платежей по УСН «доходы – расходы»

Для расчета суммы к оплате по этому методу из доходов за отчетный период вычитают расходы, в т. ч. взносы по страхованию за себя и за персонал. Бывает так, что в прошлом году налог был оплачен, но по результатам деятельности в итоге предприниматель получил убыток, тогда по итогу текущего года он имеет право учесть сумму этого убытка в расчете размера налога как один из расходов.

АП = (доходы – расходы (нарастающим итогом) * 15% (от 5 до 15% в зависимости от региона и виды деятельности) – расчетная сумма АП предыдущих кварталов.

УСН – упрощенный режим налогообложения. Он подходит многим индивидуальным предпринимателям, а также юридическим лицам. Стоит отметить, что если предприятие намеревается выбрать упрощенную систему налогообложения, то оно заранее должно определиться, каким методом уплаты авансовых платежей оно будет пользоваться. Есть два метода расчета суммы к уплате:

- С учетом доходов.

- С учетом доходов и в то же время вычетом расходов. Основная разница заключается в процентной ставке.

Авансовые платежи по УСН в 2018 году: как рассчитать и какие сроки уплаты авансов на упрощенке

Здравствуйте. Сегодня, уважаемые читатели, поговорим про авансовые платежи по УСН в 2017 году. Расскажем о том, как рассчитать авансовый платеж и приведем примеры расчета на базах «Доходы» и «Доходы минус расходы». По каким формулам их считать в течение года и на какие взносы разрешается их уменьшать?

Об упрощенном спецрежиме (УСН или упрощенке) мы вам рассказывали уже не раз. Также мы уже писали про заполнение деклараций на УСН «Доходы» и про то, как заполнить декларацию по УСН «Доходы минус расходы».

Отметим несколько важных для сегодняшней темы моментов, касающихся упрощенки:

- На УСН налоговым периодом установлен год. Декларацию нужно составить и сдать по результатам года;

- Отчетными периодами на упрощенке установлены квартал, полугодие и 9 месяцев. По окончании этих периодов декларацию составлять и сдавать не надо, зато надо сделать расчет авансового платежа по налогу и заплатить его.

Авансовый платеж представляет собой сумму налога, рассчитанную и подлежащую к перечислению в бюджет по результатам отчетного периода.

То есть, мы сначала по итогам 1 квартала считаем какой у нас получается на данный момент налог и уплачиваем его. Затем делаем расчет по итогам 6 месяцев, вычитаем из него сумму уже уплаченную по итогам 1 квартала, остаток доплачиваем в бюджет. Такие же расчеты делаются по итогам 9 месяцев. Потом считаем налог по итогам года и делаем окончательный расчет, который и должен отразиться в сдаваемой вами декларации.

В течение года ситуация может меняться, поэтому в результате при составлении годовой декларации у вас может получиться как сумма, которую надо доплатить в бюджет, так и сумма к вычету из бюджета – это когда вы в течение года перечислили авансов больше, чем у вас в итоге вышел налог.

Итак, какие данные нам требуются, чтобы рассчитать аванс:

- Размер доходов за период нарастающим итогом;

- Применяемую ставку налога;

- Сумму уплаченных в периоде страховых взносов;

- Суммы авансов, уже перечисленных ранее в текущем году.

Тогда формула для расчета аванса выглядит так:

Авансовый платеж = Доходы за период * Ставка – Страховые взносы – Авансовые платежи предыдущих периодов

Как считать покажем на примере: допустим, вы ИП без работников, по итогам 1 квартала вы получили 100 тыс. руб. дохода. Ставка УСН у вас стандартная 6%. В 1 квартале вы перечислили в фонды часть взносов за себя, например, 5 тыс. руб.

Аванс (после 1 квартала) = 100 тыс. руб. * 6% — 5 тыс. руб. = 1 тыс. руб.

Затем во 2 квартале вы получили еще 150 тыс. руб. доходов и заплатили за себя следующие 5 тыс. руб. взносов.

Аванс (после 6 мес.) = (100 + 150 тыс. руб.) * 6% — (5 + 5 тыс. руб.) – 1 тыс. руб. = 4 тыс. руб.

Дальнейший расчет делается аналогично.

Важно! На УСН (с базой доходы):

- ООО могут вычесть из налога взносы за своих работников, но снизить налог можно только на 50% от рассчитанной суммы.

- ИП, не имеющие работников, вправе вычесть из налога всевзносы за себя.

- ИП-работодатели могут вычесть из налога и на взносы за себя, и на взносы за сотрудников, но снизить рассчитанную сумму налога разрешено не более чем на 50 % от рассчитанной суммы налога.

Авансовые платежи по УСН «Доходы минус расходы»: расчет и формула

Итак, что нужно, чтобы рассчитать авансовый платеж по УСН «Доход минус расход»:

- Размер доходов за период нарастающим итогом;

- Размер расходов за период нарастающим итогом;

- Применяемую ставку налога;

- Суммы авансов, уже перечисленных ранее в текущем году.

Тогда выражение для расчета аванса представляет собой следующее выражение:

Авансовый платеж = (Доходы за период – Расходы за период) * Ставка – Авансовые платежи предыдущих периодов

Теперь смотрим на примере: вы ИП без работников, по итогам 1 квартала вы получили доходов на 100 тыс. руб., расходы за этот период составили 60 тыс. руб.. Ставка УСН у вас стандартная 15%.

Аванс (после 1 квартала) = (100 тыс. руб. – 60 тыс. руб.) * 15% = 6 тыс. руб.

Затем во 2 квартале вы получили еще 150 тыс. руб. доходов и понесли расходы в 70 тыс. руб.

Аванс (после 6 мес.) = ((100 + 150 тыс. руб.) – (60 + 70 тыс. руб.)) * 15% — 6 тыс. руб. = 12 тыс. руб.

Дальнейшие расчеты делаются аналогично.

Важно! В этой формуле взносы в страховые фонды за себя и за работников не учитываются, так как они уже включены в состав расходов – отдельно их считать не надо, они уже приняли участие в снижении налоговой базы.

Сроки уплаты авансовых платежей по УСН в 2018 году

Авансовые платежи по УСН надо перечислить в бюджет до 25 числа идущего за завершившимся периодом месяца – то есть, до 25 апреля / июля / октября.

Платить их в течение года нужно обязательно! Это предусмотрено налоговым законодательством, за нарушение которого вам грозят пени за просрочку платежа.

Чтобы всегда вовремя платить авансовые платежи по УСН и другие налоги, пользуйтесь специальным сервисом , который упростит учет.

Даже если вы уже понимаете, что налог по годовым результатам деятельности у вас будет ниже суммы авансов, платить их в течение года все равно надо. Просто по итогам года у вас образуется переплата по налогу – вы ее можете зачесть в счет платежей уже со следующего года или вернуть.

Алгоритм расчета авансовых платежей по УСН утвержден НК РФ. База по ним, как и для итоговой суммы налога за год, определяется нарастающим итогом. Но формулы расчета различаются в зависимости от объекта налогообложения.

Пп. 3 и 3.1 ст. 346.21 НК РФ устанавливают, как следует исчислить размер авансовых платежей по УСН с объектом налогообложения «доходы».

Авансовые платежи по УСН в данном случае определяются в следующем порядке:

1. Устанавливается налоговая база (НБ) за отчетный период. Для этого необходимо рассчитать размер фактически полученных доходов нарастающим итогом с начала календарного года до конца отчетного периода.

2. Определяется размер авансового платежа, приходящегося на налоговую базу. Для этого применяется формула:

С — ставка налога. При объекте налогообложения «доходы» ее размер составляет от 1 до 6% в зависимости от региона (п. 1 ст. 346.20 НК РФ).

3. Рассчитывается сумма авансового платежа к уплате (АвП) по формуле:

АвП = АвПрасч – НВ – АвПпред,

НВ — сумма налогового вычета, который представляет собой общую величину выплаченных пособий по больничным листам, уплаченных взносов на обязательное социальное страхование, некоторых других платежей и не может превышать половины суммы начисленного налога для юрлиц, а для ИП возможно его применение на всю сумму начислений;

О том, в какой момент ИП должен учесть сделанный им платеж по страховым взносам, читайте в материале «Взносы “за себя” ИП может взять в уменьшение налога по УСН только в одном периоде».

АвПпред — размер авансовых платежей, рассчитанных за предыдущие отчетные периоды.

Пример расчета налога от объекта «доходы» смотрите в статье «Порядок расчета налога по УСН «доходы» в 2018-2019 (6%)».

При выборе объекта налогообложения «доходы минус расходы» порядок расчета авансовых платежей по УСН несколько иной. Он определен в п. 4 ст. 346.21 НК РФ следующим образом:

1. Устанавливается налоговая база по итогам отчетного периода (1 квартал, 6 месяцев, 9 месяцев), для чего применяется формула:

Дх и Рх — фактически полученные доходы и фактически понесенные расходы по ним, расходы за период, рассчитанные нарастающим итогом с начала года.

Об особенностях расходов, принимаемых в уменьшение налоговой базы при УСН, читайте в материале «Порядок списания расходов при УСН доходы минус расходы».

2. Определяется величина авансового платежа, приходящаяся на налоговую базу (НБ), по следующей формуле:

С – ставка налога, равная 15% или принимающая меньшую (от 15 до 5%) в субъектах РФ величину (п. 2 ст. 346.20 НК РФ).

3. Определяется сумма, в размере которой уплата аванса по УСН будет осуществлена в бюджет:

АвП = АвПрасч. – АвПпред,

АвПпред — сумма авансовых платежей, исчисленных за предыдущие отчетные периоды.

Согласно п. 7 ст. 346.21 НК РФ авансовые платежи по УСН должны быть перечислены до 25-го числа (включительно) месяца, следующего за истекшим отчетным периодом. Причем сроки уплаты авансов по УСН едины для юрлиц и ИП и не зависят от выбранного объекта начисления этого налога.

НК РФ предусмотрены ситуации, когда последний день уплаты авансовых платежей выпадает на выходной или праздничный день. В таком случае оплата производится не позднее ближайшего следующего за выходным рабочего дня (п. 7 ст. 6.1 НК РФ).

Юридические лица — плательщики авансовых платежей по УСН производят оплату по месту нахождения организации, индивидуальные предприниматели — по месту жительства (п. 6 ст. 346.21 НК РФ).

В какие конкретно сроки осуществляется уплата авансов по УСН в 2019 году? Для этого года совпадений установленных в НК РФ сроков с выходными днями нет, поэтому все сроки уплаты авансов по УСН в 2019 году будут соответствовать 25 числам:

- 25 апреля 2019 года;

- 25 июля 2019 года;

- 25 октября 2019 года.

О различиях в применении УСН для юрлиц и ИП читайте здесь.

Неуплата авансовых платежей по УСН: ответственность

В случае нарушения сроков уплаты авансового платежа по УСН или его неполной уплаты образуется недоимка. Органы контроля имеют право начислить на сумму недоимки пени за каждый день просрочки. Размер пеней определяется как 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки. Данный порядок установлен п. 4 ст. 75 НК РФ.

С 01.10.2017 для юрлиц, задерживающих оплату на срок более 30 дней, размер пеней увеличен. При задержке, не превышающей 30 дней, они рассчитываются в прежнем порядке (от 1/300 ставки рефинансирования). А для расчета за дни, выходящие за пределы этого срока, ставка пеней оказывается выше в 2 раза, составляя 1/150.

Рассчитать пени можно с помощью нашего сервиса «Калькулятор пеней».

Отметим, что при несоблюдении установленных сроков уплаты авансовых платежей по УСН налогоплательщик не может быть привлечен к ответственности за нарушение налогового законодательства (п. 3 ст. 58 НК РФ). Штрафные санкции за неуплату либо неполную уплату авансовых платежей по УСН НК РФ не предусмотрены.

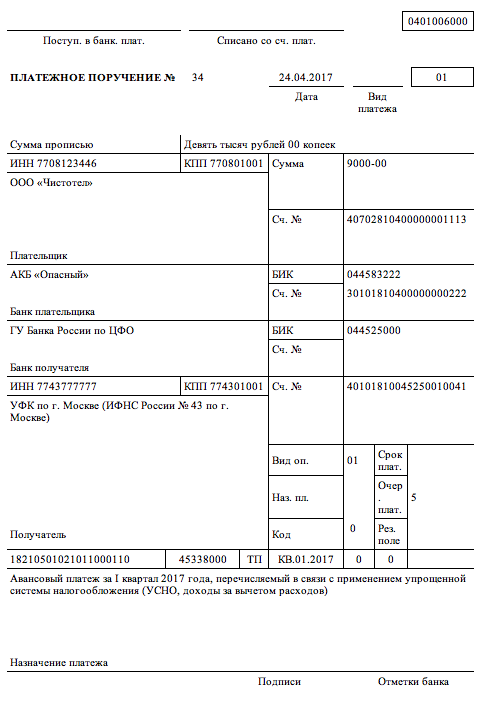

При верном указании КБК авансовый платеж УСН будет правильно зачислен в бюджет РФ. Плательщику следует внимательно заполнять данное поле в платежном поручении.

Приведем КБК для перечисления налога, действующие в 2019 году:

- 182 1 05 01011 01 1000 110 — КБК налога, рассчитываемого «упрощенцами» с объектом налогообложения «доходы»;

- 182 1 05 01021 01 1000 110 — КБК налога, рассчитываемого налогоплательщиками, ведущими деятельность на УСН с объектом налогообложения «доходы минус расходы», причем этот КБК с 2017 года применяется и при уплате минимального налога.

Значения КБК установлены приказом Минфина России от 08.06.2018 № 132н, текст которого следует использовать в актуальной редакции.

Подробнее о применяемых при УСН КБК читайте в материале «КБК по УСН «доходы» на 2018-2019 годы».

У плательщиков УСН существует обязанность по уплате в течение налогового периода авансовых платежей по этому налогу. Авансы по УСН рассчитываются ежеквартально. База для них определяется нарастающим итогом. К ней применяется ставка, принимающая определенное значение, зависящее от выбранного для применения УСН объекта («доходы» или «доходы минус расходы») и от решения региона в части конкретной величины ставки.

Сумма налога, причитающаяся к уплате за отчетный период, равна разности между величиной аванса, рассчитанного от общей базы периода, и суммой уплаченных в предшествующих периодах авансов. При объекте «доходы» применяется дополнительное уменьшение на суммы уплаченных в периоде страховых взносов, оплаченных больничных и добровольных перечислений на страхование.

Срок оплаты авансов – 25 число месяца, наступающего по завершении каждого очередного квартала. Просрочка оплаты приводит к начислению пеней.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.