Сегодня предлагаем вашему вниманию статью на тему: "сроки сдачи отчетности для ип на енвд". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Плательщики Единого налога на вмененный доход должны не только своевременно уплачивать налог, но и сдавать налоговую декларацию по нему. Из статьи вы узнаете, в какие сроки налогоплательщикам нужно уплатить ЕНВД и сдать по нему декларацию в 2019 году.

Рассмотрим ситуации, когда ИП или организации могут не осуществлять уплату ЕНВД. Единый налог на вмененный налог не нужно платить в таких ситуациях:

1. Физический показатель для исчисления ЕНВД был утрачен.

2. Деятельность на «вмененке» была прекращена налогоплательщиком (он снялся с регистрационного учета в качестве плательщика Единого налога на вменный доход).

3. Если размер уплаченных фиксированных страховых взносов ИП превышает или равен размеру налога на вмененный доход в этом же налоговом периоде. Этот пункт может быть реализован только для ИП, не применяющих наемный труд.

Тем не менее, даже если деятельность фактически не велась, заплатить единый налог все же придется, в случае если налогоплательщик стоит на учете.

Налоговым периодом для Единого налога на вмененный доход признается квартал. В соответствии с нормами действующего российского законодательства (пункт 1 статьи 346.32 НК РФ), ЕНВД необходимо уплатить в бюджет государства не позже, чем 25 числа месяца, который следует за прошедшим налоговым периодом, то есть, кварталом.

Стоит учитывать, что если дата уплаты единого налога выпадает на нерабочий день, то произвести оплату следует не позднее первого рабочего дня (после праздника или выходного). Об этом сказано в НК РФ (пункт 7 статьи 6.1).

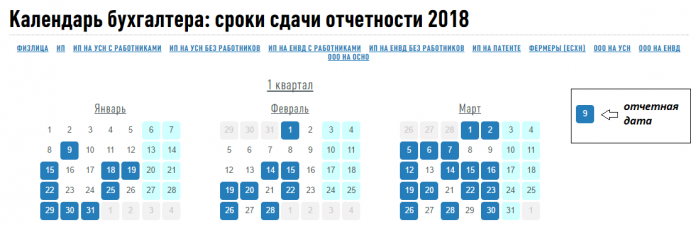

Предлагаем вам ознакомиться со сроками уплаты ЕНВД в 2019 году в виде таблицы.

Какую отчетность сдают ИП на ЕНВД? Как часто необходимо отчитываться индивидуальным предпринимателям на спецрежиме? Мы постарались ответить на эти и другие вопросы.

Сдача отчетности в ФНС для ИП на ЕНВД — это в первую очередь сдача самой декларации по ЕНВД. Также в ФНС предприниматели сдают годовую отчетность по НДФЛ. А вот бухгалтерскую отчетность они не сдают.

Налоговая отчетность ИП на ЕНВД сдается ежеквартально — не позднее 20-го числа месяца, следующего за кварталом (ст. 346.32 НК РФ).

Сроки сдачи (с учетом переноса из-за выходных дней):

21 января 2019 — за 4 квартал 2018;

22 апреля 2019 — за 1 квартал 2019;

22 июля 2019 — за 2 квартал 2019;

21 октября 2019 — за 3 квартал 2019.

Если указанные сроки приходятся на выходной или праздничный день, то последним днем сдачи отчетности считается следующий за ним ближайший рабочий день.

ИП на ЕНВД могут сдать налоговую отчетность следующими способами:

- лично или через представителя в бумажном виде;

- по почте заказным письмом с описью вложения;

- через интернет (с помощью Контур.Экстерна для организаций на спецрежимах).

3 месяца бесплатно пользуйтесь всеми возможностями Контур.Экстерна

Нулевой декларации по ЕНВД быть не может. Даже если налогоплательщик временно не ведет деятельность, он должен платить налог исходя из физических показателей (площади, численности и пр.).

Отчетность ИП на ЕНВД зависит от наличия работников.

ИП с сотрудниками сдают в ИФНС форму 6-НДФЛ и 2-НДФЛ, расчет по страховым взносам (если есть работники). Отчеты в ПФР и ФСС сдают все ИП на ЕНВД, кроме тех, которые работают без сотрудников. В ФСС ИП на ЕНВД сдают форму расчета по начисленным и уплаченным страховым взносам (4-ФСС). Расчет сдается на бумажном носителе не позднее 20-го числа месяца, следующего за отчетным периодом. В электронном виде форму 4-ФСС можно сдать не позднее 25-го числа месяца, следующего за отчетным.

ИП с сотрудниками отчитываются в ПФР ежемесячно по форме СЗВ-М.

В отчетность ИП на ЕНВД без работников не входят формы 4-ФСС, СЗВ-М, расчет по страховым взносам и справки по НДФЛ.

Если предприниматель занимается несколькими видами деятельности и некоторые из них не подпадают под ЕНВД, то ИП необходимо сдавать отчетность сразу по двум режимам налогообложения и вести раздельный учет для правильной уплаты налогов.

Налоговый период для налога на вмененный доход определен как равный кварталу (ст. 346.30 НК РФ). В этом определении отсутствуют указания:

- на протяженность периода, составляющую год;

- отсчет промежутков времени для составления отчетности от начала года;

- деление периода на отчетные.

Что это означает? То, что квартал оказывается тем конечным промежутком времени:

- по завершении которого будет сформирована окончательная (не промежуточная) отчетность по налогу;

- за который следует взять данные для исчисления налога.

Таким образом, установление налогового периода соответствующим кварталу предопределяет только ежеквартальное и только поквартальное формирование налоговой ЕНВД-отчетности. Учет в ней данных с объемом, отсчитываемым от начала года, не предусматривается. А значит, нет и оснований для выделения охватываемых отчетами периодов за промежутки времени, отвечающие одновременно нескольким кварталам. То есть налоговыми периодами при ЕНВД будут 1, 2, 3 и 4 кварталы, но не полугодие, не 9 месяцев и не год. Поэтому сдаваемой по завершении очередного года отчетностью по вмененному налогу окажется только отчет за 4 квартал.

Последний из ЕНВД-отчетов по 2018 году: правила оформления

ЕНВД-декларацию за последний квартал 2018 года следует оформлять на новом бланке этого отчета, который содержится в приказе ФНС России от 26.06.2018 № ММВ-7-3/414@. Чем вызвано изменение бланка? Предоставлением применяющим вмененку ИП возможности применить к начисленной сумме налога вычет в объеме расходов, связанных с покупкой кассовых аппаратов.

Внесенные в бланк изменения лишь дополнили декларацию (в ней появилась еще одна строка в разделе 3 и возник новый раздел 4), и это привело к тому, что правила ее заполнения, касающиеся оформления основных разделов, тоже просто были дополнены. Новое описание в правилах возникло только в отношении раздела 4. Тем не менее при заполнении отчета необходимо руководствоваться обновленным текстом правил, прилагаемых к приказу ФНС России № ММВ-7-3/414@.

Для составляющих отчет лиц, не имеющих необходимости в применении вычета в объеме расходов на покупку касс, принципиальных новшеств в процедуре заполнения нет.

Сроки сдачи ЕНВД-отчетности за последний из кварталов 2018 года

Последней датой срока подачи в налоговый орган декларации по ЕНВД, составленной за налоговый период, НК РФ (п. 3 ст. 346.32) называет 20-е число первого месяца квартала, следующего за отчетным. При этом ни один из периодов не выделяется в отношении срока представления отчетности по нему. То есть за какой бы из кварталов ни составлялась декларация, срок для ее направления в налоговый орган действует один и тот же.

Соответственно, не будет исключением и отчет, составленный за 4 квартал. Его нужно подать в ИФНС не позднее 20 января, если этот день не совпал с выходным. Совпадение с выходным приводит к смещению крайней даты срока на будний день, наступающий после выходного (п. 7 ст. 6.1 НК РФ). Как раз с учетом правила относительно выходного дня определяется предельная дата для срока сдачи ЕНВД за 4 квартал 2018 года, поскольку 20.01.2019 приходится на воскресенье. Ближайший следующий за ним будний день (21.01.2019) и станет последним днем срока подачи в ИФНС ЕНВД-декларации за последний из кварталов 2018 года.

Налоговый период для ЕНВД равен кварталу. Это значит, что декларацию нужно формировать ежеквартально, и делать это следует по данным периода, равного кварталу. Поэтому создаваемый по окончании года ЕНВД-отчет может иметь привязку только к периоду, отвечающему 4 кварталу.

Для отчета за 4 квартал 2018 года применяется обновленная форма декларации, получившая (в сравнении с предшествующей) ряд дополнений, позволяющих отразить в ней данные по вычету в объеме расходов на покупку кассовой техники, которым вправе воспользоваться ИП. Сдать ее в ИФНС нужно в обычный для ЕНВД-отчетности срок — не позднее 20-го числа месяца, идущего вслед за отчетным кварталом. Дата, определяемая НК РФ как крайняя, для отчета за 4 квартал 2018 года из-за совпадения с выходным днем сместится на 21.01.2019.

Отчетность ИП на ЕНВД зависит от наличия у предпринимателей работников.

С 2014 года ЕНВД перестал быть обязательным для применения, и переход на данный спецрежим носит добровольный характер. Тем не менее значительное число предпринимателей продолжает сегодня применять ЕНВД, так как он позволяет им снизить налоговую нагрузку. Предполагается, что ЕНВД будет отменен с 2018 года, а альтернативой ему станет ПСН.

Несмотря на добровольность применения вмененки, обязанность предоставлять отчетность в установленные сроки никто не отменял.

Отчетность ИП на вмененке предельно простая, что является одним из важнейших преимуществ этого режима. Список отчетов для ИП на ЕНВД без работников ограничивается только одной формой: декларацией по вмененному доходу. Она передается в налоговую 4 раза в год (при условии ведения бизнеса в рамках ЕНВД полный год).

За непредоставление декларации в установленные сроки предусмотрена ответственность в виде штрафа. Минимальный штраф составляет 1000 руб., он определяется индивидуально в размере 30% от неуплаченного по данной декларации налога. При этом даже уплата штрафа не освобождает ИП от обязанности сдать отчет.

Отчетность при вмененке достаточно простая. Но ИП нужно отслеживать изменения в законодательстве, например, смотреть, как изменились налоговая ставка, коэффициенты-дефляторы на федеральном и региональном уровнях.

Помимо ежеквартальной подачи декларации, индивидуальный предприниматель обязан вести учет физических показателей и отражать их изменение (в зависимости от вида бизнеса это может быть количество работников, торговая площадь, количество пассажирских мест и пр.). Специальной формы для учета не предусмотрено. Он может вестись в произвольной форме (например, в специальном журнале). Бухгалтерский учет предприниматели на вмененке вести не должны.

Нередко предприниматели вынуждены совмещать ЕНВД и другие налоговые режимы. В этом случае им приходится дополнительно сдавать отчетность по УСН или ОСНО. При совмещении нескольких режимов предприниматели должны вести раздельный учет доходов и при необходимости — расходов. Для этого нужно разработать специальную учетную форму и закрепить ее специальным приказом ИП.

Для отчетности по вмененке предпринимателями и организациями используется форма по КНД1152016.

В 2016 году появился новый бланк декларации. Изменилась форма незначительно: появилась графа для указания налоговой ставки. Необходимость ее введения связана это с тем, что регионам дали возможность самостоятельно устанавливать ставку вмененного налога в диапазоне от 7,5 до 15%. Ранее все вмененщики пользовались стандартной единой ставкой 15%.

На титульном листе декларации нужно указать:

- ФИО предпринимателя;

- ИНН (КПП у ИП нет);

- налоговый период (это квартал — 21);

- код по месту учета (для ИП — это 120);

- год сдачи декларации;

- основной ОКВЭД;

- контактный телефон ИП;

- способ передачи декларации (лично или через представителя).

Раздел 1 заполняется для каждого вида деятельности по ЕНВД. Если ИП ведет бизнес по нескольким направлениям, то нужно заполнить соответствующее число листов. В разделе нужно указать ОКТМО и сумму исчисленного вмененного налога.

Расшифровка самого расчета налога приводится в разделе 2.

В разделе 2 первоначально нужно указать общие сведения:

- код деятельности, который прописан в налоговом законодательстве для каждого вида бизнеса (например, для бытовых услуг — это 01, для розничной торговли — 09);

- адрес ведения бизнеса;

- базовая доходность (например, для бытовых и ветеринарных услуг она составляет 7500 руб., для грузоперевозок — 6000 руб., розничной торговли — 1800 руб.);

- коэффициент-дефлятор K1 (федеральный коэффициент, пересматривается ежегодно) в 2017 году 1,798;

- региональный коэффициент (необходимо искать в региональных правовых актах, зависит от вида бизнеса и места его ведения).

В строках 070-090 указывается величина физического показателя за каждый месяц квартала (численность работников, площадь торгового зала, количество пассажирских мест и пр.); количество дней ведения вмененной деятельности в пределах месяца (актуально, если ИП встал на учет по ЕНВД в середине месяца); рассчитанная налоговая база (для этого перемножаются значения базовой доходности, коэффициентов, физических показателей, затем сумма за каждый месяц складывается).

В разделе 3 указываются сведения о вмененном налоге, который подлежит уплате в бюджет с учетом допустимого уменьшения на уплаченные взносы в Пенсионный фонд. Первоначально нужно указать статус налогоплательщика: имеет ли предприниматель работников, или нет. От этого зависит порядок уменьшения.

Предприниматель, который работает самостоятельно без привлечения третьих лиц, заполняет раздел 030. В нем он указывает размер уплаченных из взносов в ПФР и ФОМС в фиксированном размере. ИП, не имеющему работников, разрешается уменьшать вмененный налог на 100% на уплаченные за себя взносы. В результате налог к уплате в бюджет может быть равен нулю (если взносы превысили исчисленный налог).

Важно учитывать, что для уменьшения налога взносы должны быть уплачены до момента подачи декларации. Согласно последним пояснениям Минфина, платить пенсионные отчисления не обязательно в пределах отчетного квартала, но только до предоставления декларации в ФНС.

Если торгового площадь помещения, численность работников или иные физические показатели остались неизменными, то декларацию можно заполнить раз в год, а затем просто ежеквартально ее дублировать.

Представители ФНС неоднократно заявляли, что по ЕНВД не может быть нулевых деклараций. Обосновывали они это тем, что в декларации указывается не реально полученный доход, а потенциально возможный. Поэтому ИП, которые прекратили вмененную деятельность, целесообразно подать заявление о снятии с учета по ЕНВД по установленной форме. Хотя некоторые налоговые продолжают принимать нулевые декларации (этот вопрос нужно дополнительно уточнить в своем подразделении ФНС) при наличии документов, подтверждающих отсутствие доходов (например, документа о расторжении договора аренды торгового помещения).

Хотя декларация состоит из нескольких листов, сшивать ее нужно. При желании можно скрепить отчетную форму скрепкой или степлером.

Существует несколько способов для передачи декларации:

- Ип подает лично (при себе ему нужно иметь паспорт);

- через уполномоченного представителя (обладающего доверенностью на представление интересов ИП) — в данном случае его данные нужно заполнить на титульном листе декларации;

- по почте ценным письмом с описью вложения;

- в электронном виде (при наличии ЭЦП или через специальные электронные сервисы).

При личной подачи декларации ее нужно распечатать в 2 экземплярах. Один из них с отметкой налогового специалиста нужно сохранить у себя. Это будет подтверждением того, что вы сдали отчетную форму в положенные сроки (при возникновении спорных моментов).

При отправке по почте датой подачи декларации будет считаться число отправки письма.

Стоит обратить внимание, что декларация сдается по месту постановки на учет предпринимателя. Подразделение ФНС в этом случае может не совпадать с адресом прописки ИП, так как торговая точка может находиться в другом районе.

Если у предпринимателя несколько торговых точек в разных регионах, то он должен сдавать несколько декларации в разные подразделения ФНС.

Какие еще отчеты сдает ИП на ЕНВД с работниками? Ему необходимо сдавать все установленные законом отчеты во внебюджетные фонды. Это ежеквартальные отчеты в ПФР по форме РСВ-1 и в ФСС — по форме 4-ФСС. В них он указывает сведения о заработке своих сотрудников, которые стали основой для начисления взносов на пенсионное обеспечение, медицинское страхование, страхование на случай временной нетрудоспособности и травматизм. В ПФР предоставляются в том числе персонифицированные сведения на каждого из работников, в ФСС только данные в обобщенном виде.

Также в ПФР с апреля 2016 года нужно предоставлять ежемесячно специальную форму для выявления фондом работающих пенсионеров.

Если у ИП есть работники, он также обязан до 15 января предоставить в ФНС сведения о среднесписочной численности. По новым правилам ИП без сотрудников форму не подают. По итогам года в налоговую нужно предоставить отчет 6-НДФЛ по уплаченным НДФЛ, в отношении которого предприниматель выступал в качестве налогового агента.

Индивидуальные предприниматели вправе работать на вмененном режиме – ЕНВД. При этом у ИП отсутствует обязанность по ведению бухучета, но обязательным является налоговый учет физических показателей для исчисления единого налога. Также присутствует обязанность по ежеквартальной подаче декларации по ЕНВД, а при наличии работников добавляется множество отчетов в отношении подоходного налога, страховых взносов и персонифицированного учета. Какую отчетность сдают ИП на ЕНВД в 2018 году – сроки сдачи смотрите в таблице ниже.

Помните! ИП на вмененном режиме:

- не ведут бухгалтерский учет;

- ведут учет физических показателей для расчета единого налога;

- учитывают доходы для проверки соответствия критериям работы на ЕНВД.

Регистры для учета физических показателей можно разработать самостоятельно.

Отчетность индивидуальных предпринимателей зависит от наличия работников – если их нет, то отчетов минимум – 4 раза в год сдать декларацию по единому налогу. При наличии работников отчетность увеличивается.

Если работники есть, то дополнительно нужно отчитаться:

- перед ИФНС по подоходному налогу – 6-НДФЛ 4 раза в год и 2-НДФЛ 1 раз в год;

- перед ИФНС по страховым взносам – Расчет по взносам на ОПС, ОМС, ВНиМ подается 4 раза в год;

- перед ФСС по “травматическим” взносам – 4-ФСС сдается 4 раза в год;

- перед ПФР по персонифицированному учету – СЗВ-М ежемесячно и СЗВ-СТАЖ – 1 раз в год и при необходимости в течение года по факту выхода на пенсию работникам.

Сроки сдачи отчетности для ИП на ЕНВД смотрите в таблице ниже.

Также предлагаем ознакомиться с отчетностью индивидуального предпринимателя, если он работает на:

Отчетность ИП на ЕНВД с работниками в 2018 году – таблица и сроки сдачи

Основная часть отчетов связана с выполнением функций налогового агента по отношении к принятым на работу физическим лицам – с их зарплаты нужно удерживать и перечислять налоговикам подоходный налог, а потом по нему отчитываться, а также начислять сверх зарплаты страховые взносы с последующим их перечислением налоговой и социальному фонду. Кроме того, принятие на работу даже одного работника влечет за собой обязанность по подаче ежемесячной персонифицированной отчетности по форме СЗВ-М.

В таблице ниже даны пояснения относительно каждого отчета ИП на ЕНВД, их назначения, общего срока подачи и сроков сдачи в 2018 году, в том числе за 2017 год.

Какой срок уплаты и порядок сдачи налоговой декларации для ИП на ЕНВД в 2019 году

Какой срок уплаты и порядок сдачи налоговой декларации для ИП на ЕНВД в 2019 году? Для ответа на данный вопрос необходимо знать не только законодательную базу, но и имеющиеся особенности.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 309-85-28 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Начиная с 2014 года, ЕНВД перестала быть обязательной к использованию, и возможность перехода на данный режим налогообложения несет под собой добровольный характер,

Но несмотря на это, большая часть ИП предпочитает использование ЕНВД, поскольку таким образом можно существенно снизить налоговую нагрузку.

Перед началом рассмотрения основного вопроса, рекомендуется изначально изучить основные моменты.

Под определением “ЕНВД” подразумевается единый налог на вмененный доход. Его отличительная особенность заключается в том, что данную систему налогообложения можно совмещать с иными режимами (имеется в виду с ОСН и УСН).

Можно ли работать только на ЕНВД? Отвечая на данный вопрос необходимо помнить о соответствии разновидности трудовой деятельности, которая может попадать под этот режим налогообложения.

Ключевым отличием принято считать правило расчета налога. Иными словами, единый налог определяется не на фактически полученную прибыль, а не предположительный доход налогоплательщика.

При его определении применяется налоговая ставка в 15%. Что касается оплаты, то ее следует вносить поквартально, но не позднее 25 числа того месяца, который следует за предыдущим налоговым периодом.

Согласно законодательству РФ плательщиками ЕНВД являются:

- компании;

- индивидуальные предприниматели.

Говоря о базовой прибыли, то под этим подразумевается условный объем месячного дохода налогоплательщика, что рассчитывается в ценовом выражении по отношению к определенному физическому значению и напрямую зависит от конкретной разновидности предпринимательской деятельности.

К полученному показателю также дополнительно применяются корректирующие коэффициенты, которые оказывают воздействие на определение уровня влияния конкретных условий на конечные результаты деятельности предпринимателя.

Если же по итогам календарного года, прибыли ИП превысит отметку в 300 тысяч рублей при ЕНВД, то данный налогоплательщик дополнительно уплачивает страховой взнос.

Размер доплаты составляет 1% от объема превышения, но не больше принятого законодательством РФ размера.

Основными преимуществами ЕНВД принято считать:

- можно совмещать с иными системами налогообложения;

- зависимость определения налога непосредственно от регионального коэффициента, чем можно существенно снизить налоговую нагрузку;

- возможность начисления налога исключительно за тот период, в течении которого налогоплательщик применял ЕНВД;

- возможность исключать работу с ККТ.

Из недостатков выделяют:

Помимо этого, из недостатков выделяют и необходимость в ежеквартальном составлении декларации.

Система налогообложения в форме ЕНВД четко закреплена в главе 26.3 Налогового Кодекса РФ. Установленных единый налог подлежит к уплате на основании статьи 346.32 НК РФ.

Форма отчетной документации принята Распоряжением налоговой службы. В нем же можно с легкостью отыскать и правила составления предусмотренной отчетной документации.

Срок уплаты и порядок сдачи налоговой декларации для ИП на ЕНВД

Говоря о сроках уплаты и возможности применения ЕНВД необходимо знать некоторые особенности.

Для возможности использования данного режима налогообложения необходимо обязательно в 5-дневный период с момента начала предпринимательской деятельности составить форму ЕНВД-2 и соответствующее заявление в территориальное представительство налогового органа.

Если же предприниматель регистрируется первый раз, то соответствующее заявление на переход к ЕНВД необходимо подать с иной сопровождающей документацией на регистрацию.

В течении 5 ней с момента подачи заявления представители налогового органа выдают оповещение относительно постановки на учет предпринимателя.

Временем начала учета принято считать дату, которая указана в заявлении относительно начала хозяйственной деятельности.

Для минимизации рисков указания недостоверных сведений, рекомендуется скачать образец заполнения заявления на ЕНВД для ИП.

При ведении предпринимательской деятельности определенного вида, заявление должно быть подано в налоговый орган не по месту предоставления услуг, а непосредственно по месту фактического проживания.

В данный перечень входят:

- ведение торговли с предоставлением услуг доставки;

- размещение объявления на транспортных средствах;

- перевозки автомобильным транспортом.

Стоит обращать внимание на то, что ЕНВД вводиться во всех регионах, в которых планируется осуществлять предпринимательскую деятельность.

Порядок открытия ООО по упрощенной системе налогообложения, читайте здесь.

Если появилась необходимость в отказе от использования данной системы налогообложения, то за 5 календарных дней с момента перехода на иной режим, в обязательном порядке нужно направить в территориальное представительство налогового органа заявление, которое составляется по форме ЕНВД-4.

Налогоплательщики, которые выбрали УСН либо ЕНВД, в том числе и те, которые в своей работе совмещают несколько режимов, в обязательном порядке уплачивают единый налог на общих основаниях.

Уплата НДС осуществляется представителями бизнеса исключительно при работе по импортному товару, который поставляется на территорию России.

Если говорить об НДФЛ при вмененном доходе, то обязательство по его оплате возникает исключительно при наличии наемного штата сотрудников.

Если же ИП не вступил в трудовые отношения, то необходимость в уплате НДФЛ отсутствует, но при соблюдении условия относительно того, что доход имеет прямое отношения к виду деятельности.

Одновременно с этим, предпринимателям может возникнуть необходимость в уплате транспортного налога, акцизного либо же земельного сбора.

Важно помнить: уплата страховых взносов осуществляется на основании Федерального закона № 167.

Отчетность предпринимателей при ЕНВД довольно простая. Основной перечень отчетов дли индивидуальных предпринимателей без наемного штата сотрудников, ограничивается исключительно одной формой – декларацией по временной прибыли.

Она подлежит передаче в налоговый орган всего 4 раза в год (если ИП ведет деятельность при ЕНВД в течении всего отчетного года).

Для возможности сдать отчет законодательством РФ установлены жесткие временные рамки.

Отчет в обязательном порядке должен быть передан в налоговую инспекцию раз в квартал до 20 числа следующего месяца, который следует за отчетным.

Единый налог на вмененную прибыль, который отображается в составленной декларации должен быть оплачен не позднее 25 числа того месяца, который следует за последним в отчетном квартале.

Несмотря на простоту сдачи отчетности, индивидуальным предпринимателям крайне важно следить за тем, есть ли изменения в законодательстве.

К примеру, изменилась ли ставка налогообложения, коэффициенты-дефляторы, причем не только на федеральном, но и на региональном уровне.

Кроме необходимости в ежеквартальной подаче декларации, индивидуальные предприниматели в обязательном порядке ведут учет физических значений и отображают их видоизменение (в зависимости от разновидности трудовой деятельности, это может быть немало число наемных сотрудников, торговые площади, количество пассажирских места и так далее).

Причем какой-либо установленной формы учета не предусмотрено. Что касается бухгалтерского учета, то ИП этим не занимаются.

Какие именно отчеты должны сдавать отчеты ИП на ЕНВД при наличии наемного штата сотрудников?

Таким предпринимателям необходимо сдавать все без исключения отчеты, которые установлены на законодательном уровне во внебюджетные фонды.

К таким ежеквартальным отчетам относят форму РСВ-1 в Пенсионный Фонд и форму 4-ФСС – в соцстрах. Их необходимо подавать в месяце, следующего за отчетным.

В этой документации необходимо указывать сведения относительно размера заработной платы, который стал основанием, чтобы уплатить взносы на:

- пенсионное обеспечение;

- медицинское страхование;

- страхование на случай утраты временной недееспособности.

В Пенсионный Фонд дополнительно необходимо передавать и персонифицированные сведения за каждого наемного рабочего, а в ФСС – обо всех в обобщенной форме.

Стоит обращать внимание на то, что с апреля 2016 года в Пенсионный Фонд необходимо дополнительно предоставлять специально утвержденную форму для выявления официально трудоустроенных пенсионеров.

По новым утвержденным правилам, ИП без наемных работников форму не предоставляют. По завершению отчетного года, в налоговую службу нужно сдать отчет по форме 6-НДФЛ по уплаченным налогам, в отношении которых ИП выступал в роли налогового агента.

Важно помнить: несмотря на то, что декларация включает в себя несколько листов, нет необходимости ее сшивать. Допускается возможность только скрепить документ степлером либо же скрепкой.

Для ИП предусмотрено несколько способов подачи декларации:

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Декларацию по ЕНВД налогоплательщики сдают четыре раза в год по итогам квартала. В статье расскажем о сроках сдачи декларации, изменениях на 2018 год, о расчете налога и заполнении декларации, штрафах и нулевках.

Содержание статьи:

Возможны три способа сдачи отчета:

- его сдает в налоговую непосредственно сам руководитель фирмы, или его официально доверенное лицо, или индивидуальный предприниматель;

- на почту заказным письмом (стандартно для таких документов должно быть уведомление и опись вложения);

- через интернет, если численность работников в компании более 100.

Отчет за 3-й квартал нужно сдать до 22 октября (20 число выпадает на субботу, так что срок сдвигается на понедельник 22-го).

Отчет за 4-й квартал нужно сдать до 21 января 2019 года (20 число приходится на воскресеньем, поэтому срок сместился на понедельник 21-го). Уплатить налог на вмененный доход надо до 25 января 2019 года.

Декларацию по ЕНВД сдают в налоговую по месту регистрации бизнеса или по месту фактического нахождения. Например, у частных грузоперевозчиков рабочее место постоянно перемещается.

В удобном бухгалтерском календаре от Контур.Бухгалтерии вы можете посмотреть, когда сдавать налоговые декларации и какие налоги нужно уплатить в текущем месяце.

Еще в 2017 году в декларации появился раздел № 3 с расчетом страховых взносов, уменьшающих налог. Помните, что компаниям нельзя уменьшать сумму более чем наполовину, однако ИП без сотрудников могут даже обнулить налог установить нулевой налог.

Возникли новые правила расчета в строке 040 в разделе 3 для ИП с сотрудниками. ЕНВД теперь уменьшают не только на взносы по сотрудникам, но и на взносы на личную страховку. Нужно из значения в строке 010 вычесть количество взносов ИП из строк 020 и 030.

ФНС утвердила новую форму, формат и правила заполнения декларации Приказом от 26 июня 2018г. №ММВ-7-3/414@. Старая форма утратит силу с 25 ноября и за 4 квартал 2018 года нужно будет отчитаться по новому бланку.

Тратить много времени на изучение новой формы не придется. Бланк остался прежним, но пополнился дополнительным разделом. Раздел 4 ввели для отражения расходов на покупку, установку и настройку онлайн-ККТ предпринимателями. Напомним, что 1 июля 2019 года окончится переход на онлайн-кассы, поэтому в обновлении формы есть необходимость. При покупке кассовой техники в этом разделе нужно отразить:

наименование модели приобретенной кассы;

заводской номер кассы;

регистрационный номер, полученный от налоговой;

дата регистрации кассы в инспекции;

расходы на покупку, установку и настройку — к вычету можно принять расходы в сумме не более 18 000 рублей на одну кассу.

Декларация по ЕНВД состоит из титульного листа и четырех разделов. ИП на ЕНВД, которые желают получить вычет на кассу должны заполнить все разделы.

На всех листах декларации, указываются ИНН и КПП компании. Если организация одновременно состоит на учете по месту расположения обособленного подразделения (филиала) и по тому месту, где она ведет деятельность, облагаемую налогом на вмененный доход, то в декларации нужно указать КПП, присвоенный компании как плательщику этого налога, а не КПП филиала.

В титульном листе не произошло изменений. Его нужно заполнить по старым правилам. Указать основную информацию о бизнесе: название или ФИО, налоговый период, отчетный код, код по месту представления, каким ОКВЭД соответствует ваш бизнес и т.п.

Первый раздел обычно заполняют в последнюю очередь. Он отражает обязательства по уплате ЕНВД в бюджет.

Во втором разделе нужно рассчитать сумму налога. Второй раздел заполняется отдельно для каждого вида деятельности и по каждому ОКТМО. Укажите в разделе 2 адрес работы, код ЕНВД, базовую доходность и коэффициенты К1 и К2. По строкам 070-090 укажите величину физического показателя по месяцам квартала. Укажите ставку налога 15% (или меньше, если в вашем регионе введены льготы) и рассчитайте налог за квартал.

В третьем разделе указывается финансовая информация по бизнесу, страховые взносы. Тут нужно объединить сведения из второго и четвертого раздела, чтобы подсчитать итоговую сумму налога. Сначала налог уменьшается на страховые взносы, а затем на вычет за покупку кассы.

Четвертый раздел нужно заполнить для каждой единицы ККТ, приобретенной для работы на ЕНВД. Сумма расходов на приобретение экземпляра ККТ принимается к вычету и указывается в строке 040 Раздела 3.

Для расчета налога используется следующая формула:

Сумма налога = Налоговая база * Налоговая ставка.

Для расчета налоговой базы (суммы вмененного дохода) используется следующая формула:

Вмененный доход за месяц = Кол-во дней, подлежащих налогообложению * Базовая доходность (с учетом корректировочных коэффициентов) * Физический показатель / Общее кол-во дней.

Базовая доходность определяется по типу бизнеса согласно п. 3 ст. 346.29 НК РФ. Там же можно найти физические показатели по ЕНВД.

Физический показатель зависит от вида деятельности. Если вы оказываете бытовые услуги и являетесь ИП, то ваш физический показатель — это сотрудники. А для предпринимателя на своем автобусе, который перевозит пассажиров, физический показатель — это посадочные места в авто. Соответственно, налоговая база будет другой.

Что касается корректировочных коэффициентов-дефляторов К1 и К2, то их можно посмотреть в Приказе от 03.11.2016 № 698 (K1) и в решении местного органа власти по месту регистрации бизнеса (K2). К1 в 2018 году составляет 1,868, но с 2019 года увеличится до 1,915.

Даже если компания/ИП не вели никакой деятельности в четвертом квартале, сдавать пустую (нулевую) ЕНВД не стоит. Налог вам все равно начислят, но за последний период, когда была ненулевая отчетность.

Дело в том, что налог рассчитывается на основе физического показателя, а не фактического дохода. Отсутствие физических показателей — повод сняться с учета, а не отказываться от уплаты налога. Даже если плательщик какое-то время не работал по ЕНВД, он должен сдать декларацию с указанием суммы налога, исчисленной на основе физического показателя и нормы доходности.

Согласно п 1. ст. 80 НК РФ, плательщики ЕНВД должны сдавать отчет по налогу каждый квартал, то есть четыре раза в год. Если декларацию за 3 квартал 2018 года сдать позднее 22 октября 2018, то, согласно ст. 119 НК РФ, организация может получить штраф в размере 5 % от суммы налога. Штраф — 5 % от не уплаченной вовремя суммы ЕНВД на основании налоговой декларации за каждый полный/неполный месяц со дня, в который нужно было эту декларацию представить.

Пример: вы сдали декларацию за 3 квартал 2018 года на три дня позже. Сумма к уплате по декларации — 30 000 рублей. Тогда штраф будет 1 500 рублей.

Минимальное значение штрафа — 1 000 рублей, максимальное — 30 % от всей суммы налога. Ответственность за несвоевременную сдачу «вмененной» декларации для ИП и директоров: штраф в размере 300–500 рублей.

Готовьте и подавайте ЕНВД через интернет в онлайн-сервисе Контур.Бухгалтерия. Декларация формируется автоматически на основе вашего учета и проходит проверку перед отправкой. Избавьтесь от рутины, сдавайте отчеты и пользуйтесь поддержкой экспертов нашего сервиса. Первый месяц работы бесплатно. Для новых ООО подарок — 3 бесплатных месяца работы и отправки отчетности.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.

.jpg)