Сегодня предлагаем вашему вниманию статью на тему: "заявление в фнс о регистрации ккт (старого образца) в 2019-2020 году". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Заявление на регистрацию ККТ – новый бланк и образец заявления

Заявление на регистрацию ККТ подается субъектом хозяйствования для постановки используемого кассового оборудования на учет в налоговом органе. Незарегистрированный кассовый аппарат нельзя применять в своей деятельности. Можно подать заявление на регистрацию ККТ онлайн или на бумажных носителях. В первом случае нужен доступ к личному кабинету, открытому на сайте налоговой инспекции, электронная подпись.

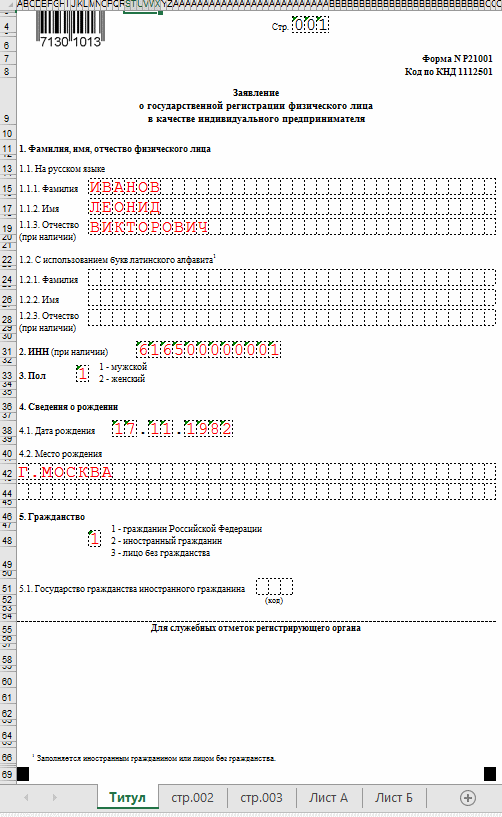

Подача документации на регистрацию кассовой техники осуществляется вместе с заявлением установленного образца (скачать заявление регистрации ККТ можно далее). Его структура унифицирована, субъекты хозяйствования не вправе добавлять новые строки или таблицы. Образец заявления о регистрации ККТ утвержден приказом ФНС от 29.05.2017 г., зарегистрированным под № ММВ-7-20/484@. Но с 7 декабря шаблон документа применяется в новом формате – это регламентировано нормами приказа ФНС № ММВ-7-20/527@ от 07.09.2018 г.

Новая форма заявления о регистрации ККТ содержит такие блоки:

Титульная страница – заполняется всеми заявителями.

Раздел 1, созданный для отражения сведений по кассовому оборудованию, которое субъект хозяйствования хочет поставить на учет, о месте, где аппарат установлен (эксплуатируется).

Заявление о регистрации ККТ (форма 1110061) в разделе 2 идентифицирует цели использования указанного в бланке оборудования.

Новый блок данных – раздел 2.1. В нем приводятся сведения об установленных автоматических устройствах для расчетов (обязательно надо отобразить в заявке номер такого устройства и адресные данные по месту установки).

Раздел 3 – здесь фиксируется информация, идентифицирующая оператора фискальных данных. Бланк заявления регистрации ККТ (скачать его можно далее) в этой части может не заполняться при одном условии – регистрируемая ККТ предназначена для эксплуатации в автономном режиме, то есть данные о проводимых операциях не будут передаваться в электронном виде в ФНС через посредника (ОФД). Это возможно в исключительных случаях, указанных в ст. 2 закона о ККТ от 22.05.2003 г. № 54-ФЗ.

В бланк «Заявление о регистрации ККТ» введен еще один новый блок – раздел 4. Он посвящен информации о созданных фискальных документах.

В документе не допускается наличие исправлений. Все страницы надо нумеровать, формат нумерации предусматривает ввод трех знаков, например, «001».

Для каждого кассового аппарата составляется отдельное заявление.

Заполнить заявление на регистрацию ККТ онлайн – самый быстрый способ поставить оборудование на учет. В этом случае документооборот с налоговой инспекцией осуществляется в электронном виде.

Алгоритм действий субъекта хозяйствования таков:

подготовка заявления, заверение внесенных в него данных электронной подписью;

отправка данных в ФНС, после успешной сверки сведений налоговый орган присваивает оборудованию регистрационный номер;

проведение фискализации техники с отправкой регистратору параметров фискализации;

оценка корректности работы фискального накопителя;

получение карточки с регистрационными данными по конкретному экземпляру ККТ.

Начинать заполнять заявление о регистрации ККТ (1110061) надо с титульной страницы. Выбирается кодовое обозначение причины подачи документов – для первичной постановки оборудования на учет предназначен шифр «1». Далее вписывается наименование субъекта хозяйствования, выступающего в роли заявителя, указывается количество страниц в представляемой форме и число листов приложений, удостоверяется корректность внесенных сведений.

Заявление о регистрации ККТ (КНД 1110061) в разделе 1 содержит такие данные:

название регистрируемой модели кассового аппарата;

заводской шифр ККТ;

название модели фискального накопителя с указанием его заводского номера;

полный адрес (с отображением почтового индекса), по которому устройство будет установлено.

Заполнение заявления о регистрации ККТ продолжается путем оформления раздела 2. В нем при помощи кодов «1» или «2» уточняется область применения кассового аппарата. Если регистрируемое оборудование используют для нескольких автоматических устройств для расчетов, потребуется заполнить раздел 2.1. В нем содержатся данные по автоматическому устройству расчетов и адресу его установки.

Раздел 3 отражает информацию об операторе фискальных данных, с которым сотрудничает заявитель.

Раздел 4 будет заполняться только в случае перерегистрации ККТ, обусловленной сменой фискального накопителя.

Скачать полный образец заявления на регистрацию ККТ (новый бланк – 2019)

Тема онлайн-касс актуальна уже на протяжении двух лет. За это время в ФНС было зарегистрировано свыше двух миллионов касс. Две волны перехода на онлайн-кассы уже успешно завершены, осталась последняя, третья. Рассказываем, что ждет пользователей онлайн-касс в 2019 г. – как уже перешедших на новые модели, так и только планирующих переход.

С 1 июля 2018 г. обязательным применение ККТ нового формата стало для ИП на ЕНВД и патенте: тех, кто ведет торговую деятельность и предоставляет услуги общественного питания c наймом персонала.

До 1 июля 2019 г. должны перейти на онлайн-кассы предприниматели на ЕНВД и ПСН без наемных сотрудников. Если же было принято решение нанять работника до 1 июля 2019 г., нужно установить кассу в течение месяца с того момента, как был подписан договор.

С 1 февраля 2021 г. всем предпринимателям на спецрежимах необходимо указывать на чеках полное наименование товаров с указанием их количества. В настоящее время для данного сегмента предпринимателей это не обязательно, поэтому многие указывают одно наименование (например, «Товар») и указывают общую сумму.

Для расчетов с использованием автомата нужно указывать в чеке данные о месте установки автомата.

При выплате выигрыша в лотерею, а также при получении страховой премии (выплаты) необходимо в чеке указывать наименование клиента или страхователя, его ИНН. При отсутствии ИНН – указать серию и номер паспорта.

С 1 января 2019 г. в чеке нужно будет указывать информацию о коде товара. Для маркируемых товаров – это уникальная последовательность символов, представленная в средстве идентификации, содержащемся в КИЗе. Для остальных товаров – это код товарной позиции в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ЕАЭС.

Пояснения от налоговой по поводу использования чека коррекции неоднозначные. Его необходимо использовать при нарушении закона во время применения ККТ. Что именно является нарушением закона, контролирующие органы не поясняют. В частности, нарушением будет считаться проведение расчетов без использования ККТ, например, из-за отключения света, поломки ККТ и др. Рассмотрим частые ошибки и пути их решения.

1. Сумма в чеке меньше, чем было получено, и это было выявлено после ухода покупателя. В этом случае фактическое наличие денег больше, чем отражено в фискальных данных (ФД). Для проверяющих органов – это неучтенная выручка, которая свидетельствует о неиспользовании кассы. Это влечет за собой штрафы по причине неприменение ККТ.

Для устранения этой ошибки необходимо оформить служебную записку кассира, указать в ней дату, время и причину ошибки, из-за которой образовалась неучтенная выручка. Присвоить дату и номер составления документа, чтобы затем указать эту информацию в основании коррекционного чека.

Для идентификации расчета, где была совершена ошибка, в чеке должно содержаться достаточно сведений. В частности, указать фискальный признак (ФП) неверного документа.

Для корректировки расчетов, произведенных без ККТ, в чеке должны содержаться реквизиты, соответствующие расчету (дата, наименование товара, услуги, работы, адрес расчета). Признаком расчета нужно указать «Приход», тип коррекции «Самостоятельная операция».

После того, как пробит и отправлен чек коррекции, нужно отправить уведомление в налоговую по месту учета и сообщить об обнаружении и действиях по устранению неучтенной выручки.

2. Сумма в чеке больше полученной, и это было выявлено после ухода покупателя.

В данном случае выручка меньше отраженной в ФД, это приводит к расхождению факта и учета – образуется недостача.

Формировать чек коррекции при такой ситуации не нужно. Превышение остатка денег не свидетельствует о неприменении кассы, что не является причиной для проверок со стороны налоговой. Для корректировки данных достаточно пробить чек возврата на недостающую сумму. Кассиру, совершившему ошибку, необходимо написать объяснительную записку, где указать причину недостачи.

3. Ошибка в чеке обнаруживается в присутствии покупателя.

Исправить ошибку можно сразу. Для этого необходимо у клиента забрать ошибочный чек и пробить чек возврата на всю сумму некорректного чека. После пробить чек прихода на верную сумму и с последующей выдачей его покупателю. Тогда ОФД и контролирующие органы получают верную информацию о выручке.

4. Ошибка была обнаружена после закрытия смен.

Согласно закона, чек коррекции необходимо формировать после открытия смены, но не позднее закрытия смены. Это вызывает много споров, так как неучтенная выручка часто выявляется не сразу, позже закрытия смены. Согласно комментариям представителей налоговой, пробивать чеки коррекции за прошлые смены не запрещается. Главное, указать в чеке дату допущенной ошибки, которую следует зафиксировать в реквизите «Описание коррекции».

ККТ при расчетах с подотчетниками и при выплате по договорам ГПХ

Не требуется применять кассу организациями при оплате физлицам арендную плату за недвижимое имущество.

Согласно закону, расчетами, при которых обязательно необходимо применять ККТ, считается выплата денежных средств (ДС) за реализуемые товары, выполняемые работы, оказываемые услуги. Не считается расчетом выдача зарплаты, материальной помощи и других выплат, выдача ДС подотчет, возврат неизрасходованных ДС, которые выдавались под отчет. Следовательно, и применение кассы также не требуется.

Повышение ставки НДС и прекращение использования ФФД 1.0

В чеке налоговая ставка – это реквизит, в который вносятся значения из памяти самой ККТ. Так как новой ставки раньше не было, то большинство касс не сможет ее вывести.

Чтобы касса печатала верные данные, необходимо обновить прошивку онлайн-кассы. Для этого следует обратиться либо к производителям кассы, либо в авторизованные сервисные центры. Перепрошить кассу необходимо заранее, и это можно будет сделать после утверждения соответствующего приказа ФНС об использовании нового формата реквизитов чеков, который обязует производителей доработать прошивку. На данный момент новых прошивок еще нет.

Следует так же помнить, что до начала 2019 г. нужно поменять ставку и в учетных системах, к которым подключена касса, так как информацию для вывода ставки НДС при печати чека касса берет из справочника товаров в программе.

Также с 2019 г. нельзя будет использовать формат фискальных данных (ФФД) версии 1.0. Сейчас используется три версии ФФД:

ФФД 1.0, взаимодействует с фискальным накопителем (ФН) версии 1.0;

ФФД 1.1, взаимодействует с ФН 1.1;

ФФД 1.05 – переходный формат, имеет более полный состав реквизитов.

После вступления в силу данного приказа касса с ФФД 1.0 будет снята с учета ФНС в одностороннем порядке и в автоматическом режиме. После чего работать на такой кассе нельзя, это приведет к штрафу за применение ККТ, не соответствующей установленным требованиям.

Проверить версию ФФД можно:

1) в личном кабинете ОФД, в любом чеке просмотреть поле «№ версии ФФД»;

2) в бумажном чеке об открытии смены;

3) в настройках и драйверах касс. Например, для касс фирмы Атол можно распечатать чек «Информация о ККТ» с информацией о версии. Для касс VikiPrint нужна специальная программа Fito, где можно просмотреть необходимые данные.

Не следует откладывать вопрос прошивки касс, так как ответственность за правильное использование ККТ лежит на ее владельце.

Налог можно уменьшить по каждому кассовому аппарату, но не больше, чем на 18 000 руб. Это значит, если вы купили две кассы стоимостью 20 000 руб., то можете уменьшить налог на 36 000 руб. — по 18 000 руб. за каждую кассу.

Важное условие: касса должна быть зарегистрирована не позднее определенного срока, который указан в законе. При переходе с 1 июля 2019 г., для заявления на вычет зарегистрировать кассу нужно с 1 февраля 2017 г. по 1 июля 2019 г. Уменьшить налог можно и в 2018, и в 2019 гг., начиная с квартала, когда была куплена касса.

Если сумма вычета превышает ЕНВД, то в одном квартале можно полностью уменьшить налог, а в следующем можно уменьшить его на оставшуюся сумму.

При ЕНВД сумма вычета должна быть заявлена в декларации по ЕНВД. В Письме ФНС РФ от 25.07.2018 № СД-4-3/14369@ рекомендуют, начиная с III квартала 2018 г., использовать форму из приложений к данному Письму.

Для предпринимателей, применяющих ПСН, период для заявления вычета на онлайн-кассу в 2019 г. совпадает с этим периодом для ИП на ЕНВД. Любой платеж по патенту можно уменьшить на сумму расходов по покупке ККТ. Если патент полностью оплачен, но не истек срок его действия, то данные расходы будут выступать в качестве переплаты, которую можно зачесть или возвратить согласно НК РФ.

Если за указанный период ИП получил несколько патентов, и расходы на ККТ превысили начисления по одному из них, то остальное можно учесть при перечислении налога по другому патенту.

Так как плательщики ПСН не подают в ФНС налоговые декларации, право на вычет можно заявить, отправив специальное уведомление.

Для подтверждения правомерности вычета вам понадобятся:

- Заявление на вычет.

- Документы, подтверждающие затраты на покупку онлайн-кассы, ФН и оплату договоров об оказании услуг.

- Паспорт ККТ.

- Сертификат о регистрации онлайн-кассы в ФНС.

Срок использования ФН может быть 13, 15 и 36 месяцев. Но реальный срок работы зависит от особенности работы организации.

Для работы на ОСН можно использовать ФН на 13 или 15 месяцев. В законе сказано, что при данной системе налогообложения можно использовать ФН сроком «не менее 13 месяцев», по сути подойдет любой накопитель, но для модели на 36 месяцев в паспорте не сказано об ОСН, поэтому неизвестно, будет ли он работать вообще, а если будет, то сколько он отработает.

Предприниматели на УСН, ЕНВД, ПСН, ЕСХН, предоставляющие услуги общепита или другие услуги и не производящие торговлю подакцизных товаров, должны использовать модели только на 36 месяцев. Использовании ФН на меньший срок грозит штрафом.

Если у ИП сезонный тип работы, то можно использовать ФН на любой срок, накопитель будет работать весь заявленный срок.

При торговле подакцизными товарами компания на спецрежиме может использовать также накопители для любого срока использования, но все они отработают 410 дней.

Если предприниматель имеет право работать автономно, без передачи данных в ОФД, то также можно использовать любой накопитель. ФН на 36 месяцев отработает 560 дней, остальные – весь заявленный срок.

При работе автономно, но продаже подакцизных товаров, можно использовать любой накопитель, но все они прослужат 410 дней.

Следует учесть, что ФН – это чип с ограниченным количеством памяти и для всех моделей накопителя она одна. И если вы купили накопитель на 36 месяцев, который создан для малого бизнеса, но в день пробиваете больше 200 чеков, срок использования может уменьшиться, так как память закончится раньше отведенного производителем срока. В данном случае следует задуматься о покупке ФН с меньшим сроком использования на 13 или 15 месяцев.

Директору нужен образец заявления о регистрации онлайн кассы. По действующим законам организации и индивидуальные предприниматели должны применять контрольно-кассовую технику при расчетах за товары, работы и услуги. Конечно, есть исключения из этого правила, но большинство налогоплательщиков обязано применять ККТ. Предлагаем вашему вниманию образец заявления о регистрации онлайн-кассы 2019.

Почти все налогоплательщики, ведущие бизнес по реализации товаров, работ, услуг за наличный расчет или по безналу должны использовать онлайн-кассы.

До 1 июля 2019 года действует переходный период, до окончания которого, отдельные категории бизнесменов ККТ могут не применять. Например, можно не использовать онлайн-кассы при безналичных расчетах с физическими лицами за исключением расчетов с использованием электронных средств платежа (п. 4 ст. 4 Федерального закона от 03.07.2018 № 192-ФЗ).

Чтобы начать использование кассового аппарата, его нужно зарегистрировать. При этом алгоритм действий будет следующим:

- Подача заявления.

- Получение регистрационного номера ККТ.

- Отправка в территориальную ИФНС отчета о регистрации ККТ.

- Получение регистрационной карточки на кассовый аппарат.

Таким образом, вся процедура начинается с бланка заявления о регистрации онлайн кассы. Начиная с декабря 2018 года, действует обновленная форма этого документа. Скачать бланк заявления, актуальный по состоянию на 2019 год можно на сайте.

На практике подать заявление в инспекцию можно двумя способами:

Чтобы избежать проблем при подаче заявления о регистрации ККТ, образец должен быть актуальным. Начиная с 07.12.2018 г., в документ внесены изменения (см. приказ ФНС от 07.09.2018 № ММВ-7-20/527). Поэтому с этой даты при выполнении регистрационных действий должна применяться новая форма. Если упустить этот момент, то зарегистрировать кассовую машину не получится. Налоговики будут иметь полное право отказать налогоплательщику.

Отличительными особенностями бланка заявления о регистрации онлайн ККТ в налоговой в 2019 являются новые разделы, включенные в документ:

- раздел 2.1 «Сведения об автоматических устройствах для расчетов»;

- раздел 4 «Сведения о сформированных фискальных документах».

Помимо этого из усовершенствованной формы исключена строка, содержащая сведения об использовании контрольно-кассовой техники, заявленной на регистрацию (перерегистрацию) в налоговом органе (стр. 120 раздела 2).

Чтобы не ошибиться при составлении документа предлагаем вниманию читателей образец заполнения заявление о регистрации ККТ, подготовленный нашими специалистами.

Понравилась статья? Поделитесь ссылкой с друзьями:

Как зарегистрировать ККТ в налоговой службе через личный кабинет на официальном сайте

В соответствии с нормами действующего законодательства происходит поэтапный переход на использование онлайн-касс с 2018 или 2019 года для новых групп предпринимателей. При этом используемая в предпринимательской деятельности контрольно-кассовая техника должна быть поставлена на учет в ФНС РФ. Рассмотрим как зарегистрировать кассу в 2018 году в налоговой для ИП и юридических лиц через свой личный кабинет на сайте nalog.ru.

Сроки и основные этапы регистрации онлайн-кассы в ФНС

ККТ подлежит обязательной регистрации в ФНС. Конкретных сроков проведения данной процедуры закон не содержит — нужно лишь знать, что без регистрации использовать кассу нельзя. Таким образом, фактический крайний срок завершения регистрации — это день, предшествующий тому, в котором на кассе будет совершена первая продажа. С тем расчетом и нужно ставить кассу на учет в налоговую.

Методика проведения регистрации ККТ в ФНС подразумевает следующие основные этапы:

- Подготовительный.

- Этап отправки заявления о регистрации ККТ в ФНС.

- Этап фискализации (активации фискального накопителя).

- Этап завершения регистрации.

Видео — пошаговая инструкция по регистрации онлайн-кассы в ФНС через личный кабинет налогоплательщика:

Ознакомимся с ними подробнее.

- Кассу, собственно говоря, нужно будет купить (либо модернизировать имеющуюся ККТ с ЭКЛЗ до уровня онлайн-кассы).

- Владельцу ККТ нужно заключить договор с Оператором фискальных данных (за исключением сценария, при котором касса по закону может применяться в режиме без передачи данных в ОФД — то есть, при расположении в населенном пункте с численностью населения не более 10 тыс. человек).

- Нужно зарегистрироваться в личном кабинете на официальном сайте налоговой службы nalog.ru (если к моменту постановки кассы на учет у ИП или юридического лица еще нет аккаунта на сайте ФНС).

- Владельцу ККТ нужно оформить квалифицированную электронную подпись для документооборота с ФНС (и интегрировать ее в порядке, регламентированном удостоверяющим центром, который выдал подпись, с личным кабинетом на сайте налоговой службы).

- Регистрируемую кассу нужно подключить к ПК, с помощью которого ККТ будет ставиться на учет.

После — переходим к этапу подачи заявления на регистрацию онлайн-кассы в ФНС.

Видео — как зарегистрировать ККТ онлайн на примере фискального регистратора Атол:

Регистрация кассы в ИФНС (оформление и отправка заявления)

Заявление может быть направлено в ФНС:

Через личный кабинет на официальном сайте ведомства

Данный способ можно считать типовым (в редких случаях он имеет альтернативу, но условимся, что ее нет).

Для регистрации кассы рассматриваемым способом нужно, прежде всего перейти на сайт https://kkt-online.nalog.ru/ и нажать кнопку «ЗАРЕГИСТРИРОВАТЬ КАССУ»

далее войти в личный кабинет ИП или ЮЛ

Затем — выбрать опцию «Учет ККТ»

после — «Зарегистрировать кассу» и «Заполнить вручную».

Далее нужно заполнить форму, в которой указываются:

- адрес торговой точки, по которому будет использоваться касса (он подгружается из базы данных ФИАС);

- название торговой точки.

После — выбираем модель онлайн-кассы, вводим ее заводской номер (он есть в паспорте устройства, который входит в комплект поставки ККТ).

Затем — выбираем модель фискального накопителя, указываем его заводской номер.

Следующий шаг — выбор ОФД. Нужно из списка на экране выбрать тот, с которым заключен договор.

В некоторых случаях до этого требуется в том же окне проставить нужные галочки для установления требуемого режима применения онлайн-кассы. Какие конкретно — лучше уточнить у производителя ККТ или в ОФД. Но в общем случае ничего проставлять не нужно.

После — нажимаем на «Подписать и отправить». Заявление отправлено — но далее нужно проверить его статус. Для этого необходимо перейти на главную страницу личного кабинета, выбрать «Учет ККТ» и проверить, не появился ли там длинный регистрационный номер устройства — он отображается в столбце РН ККТ (если он сразу не появился, можно зайти в указанную область личного кабинета через несколько минут).

Видео — как для ИП в 2018 году зарегистрировать кассу в налоговой через личный кабинет:

Для выполнения следующего этапа по фискализации ККТ необходимо кликнуть по РН ККТ и оставить загрузившуюся страницу открытой.

При непосредственном визите в инспекцию налоговой службы

Данный способ, как правило, применяется, если:

- нет реальной возможности осуществить регистрацию через сайт nalog.ru (частный случай — когда касса используется в режиме без передачи данных в ОФД);

- наблюдается ситуация, при которой в онлайн-форме не получается выбрать адрес торговой точки — поскольку он не подгружается из базы данных ФИАС (это возможно, если адрес расположен в новостройке или он недавно изменен — в то время как в ФИАС сведения об этом не отразились).

Отметим, что если фактическая возможность регистрации онлайн-кассы через сайт ФНС имеется, то такой вариант можно задействовать, даже если ККТ применяется без передачи данных.

Для того, чтобы поставить ККТ на учет рассматриваемым способом, нужно принести в ФНС бумажное заявление о регистрации. Оно составляется по форме, утвержденной в приложении № 1 к приказу ФНС России от 29.05.2017 N ММВ-7-20/484@ (ССЫЛКА).

Скачать образец заполнения заявления о регистрации ККТ (форма по КНД 111006) можно ЗДЕСЬ, а сам бланк — ЗДЕСЬ.

В течение 5 дней после приема заявления по указанной форме ФНС выдаст владельцу ККТ карточку регистрации контрольно-кассовой техники. После ее получения можно приступать к следующему этапу — фискализации кассового аппарата.

Видео — регистрация онлайн-кассы в налоговой (пошаговая инструкция) самостоятельно, без посредников:

Сущность фискализации — в активации фискального накопителя, ключевого технологического компонента онлайн-кассы. Для ее проведения нужно (условимся, что регистрация ККТ проводится онлайн):

- Открыть программу от производителя онлайн-кассы — предназначенную специально для фискализации.

Например, для касс от АТОЛ используется программа EcrRegistration.exe.

- С помощью программы синхронизировать время на кассе и на ПК (которое к тому моменту должно быть точно установлено — в соответствии с локальным часовым поясом).

- Указать в программе сведения о хозяйствующем субъекте. Как правило, к ним относятся:

- название магазина;

- адрес расположения торговой точки;

- ИНН хозяйствующего субъекта;

- регистрационный номер кассы в ФНС (указывается на странице, которая оставлена нами открытой по завершении подачи заявления онлайн).

По-прежнему не закрываем ту страницу.

- Выбрать систему налогообложения.

- Выполнить фискализацию — то есть, активацию фискального накопителя.

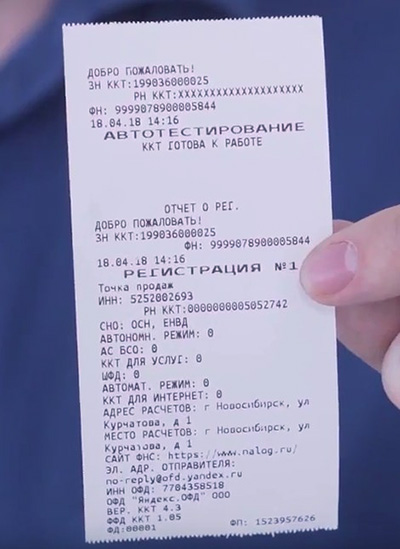

По завершении фискализации ККТ распечатает тестовый чек. Его необходимо аккуратно оторвать от ленты (если он не отрезался сам автоотрезчиком) и держать под рукой.

Важнейший нюанс: если какие-то сведения о пользователе ККТ будут в ходе фискализации указаны неверно (например, ИНН), то по завершении процедуры изменить их будет нельзя (они записываются в фискальный накопитель однократно). Придется понести дополнительные расходы — покупать новый ФН и указывать в нем корректные данные.

После фискализации можно осуществить финальный этап регистрации. Для этого необходимо:

- Вернуться на до сих пор не закрытую страницу и нажать на «Завершение регистрации».

- В окне, которое откроется, нужно указать:

- дату и время формирования тестового чека с ККТ и показатель фискального признака (оба типа данных можно найти на самом тестовом чеке);

- номер документа — 1 (поскольку он самый первый из распечатанных на кассе).

- Выбрать «Подписать и отправить».

Далее необходимо интегрировать зарегистрированную онлайн-кассу с интерфейсами ОФД. Данная процедура осуществляется в соответствии с инструкциями от конкретного оператора — нужно запросить их.

Скачать пошаговую инструкцию по регистрации ККТ на сайте налоговой службы можно ЗДЕСЬ.

Отметим, что во многих случаях ОФД оказывают содействие в регистрации кассы в ФНС или, как например, в Контур.ОФД можно регистрировать ККТ в налоговой через личный кабинет ОФД, что намного удобнее. Если такие опции предусмотрены контрактом, то владельцу онлайн-кассы нужно проконсультироваться с Оператором на предмет необходимости осуществления каких-либо самостоятельных действий по постановке ККТ на учет в ФНС.

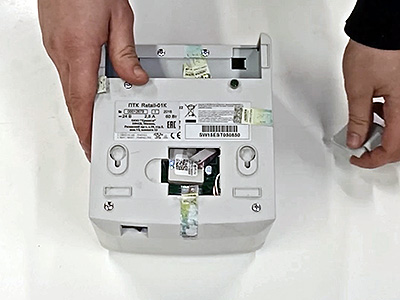

Смотрите краткий обзор кассовой техники от МТС, активно рекламируемой по ТВ.

Видео — как поставить ККТ на учет в налоговой:

В каких случаях нужна перерегистрация ККТ в Налоговой службе и как она производится. . К условиям легального применения онлайн-кассы относятся ее своевременная регистрация и перерегистрация в Налоговой службе.

Порядок замены фискального накопителя в кассовом аппарате и перерегистрации ККТ. . Отметим, что на современных онлайн-кассах реализована функция своевременного оповещения о том, что срок службы накопителя истекает. Заполнением встроенной флэш-карты, на которую записываются фискальные.

Основания для снятия ККТ с регистрационного учета в ФНС. С регистрационного учета в Федеральной налоговой службе контрольно-кассовая техника снимается в случаях, предусмотренных законом.

Терминал для приема банковских карт за 8900 рублей и выгодный эквайринг без абонентской платы ЗДЕСЬ >>>

ОФД, ЭЦП, онлайн-кассы, бухгалтерия и другие полезные сервисы для предпринимателей – ОЗНАКОМИТЬСЯ СО ВСЕМ СПИСКОМ МОЖНО ЗДЕСЬ >>>

Онлайн-касса и готовое решение для автоматизации небольшого магазина, точки общепита, предоставления услуг – ПОДРОБНЕЕ >>>

В статье подробно рассмотрим как зарегистрировать кассу в 2019 году через личный кабинет налогоплательщика, какой порядок постановки на учет кассовой техники и какая ответственность грозит тем, кто не применяет кассу, в то время как законодательство требует использовать онлайн-кассы.

Перед приобретением онлайн-кассы необходимо убедиться в том, что она включена в реестр ФНС.

Кассовые аппараты должны соответствовать требованиям, установленным Правительством РФ (ст. 4 Федерального закона от 22.05.2003 № 54-ФЗ).

Использование в работе контрольно-кассовой техники, не соответствующей установленным требованиям, для должностного лица приведет к предупреждению или наложению штрафа в размере от 1 500 до 3 000 руб., для юридического лица – к предупреждению или штрафу от 5 000 руб. до 10 000 руб.

Перечень операторов фискальных данных, одобренных ФНС

Перечень операторов фискальных данных, размещен на сайте ФНС.

Кассовый аппарат подлежит регистрации не только в налоговой инспекции, но и на сайте оператора фискальных данных. Как только будет заключен договор с оператором, вы сможете внести сведения по кассе в личном кабинете на его сайте.

Обязательно проверьте, отправляются ли данные к оператору. Для этого сделайте тестовую продажу.

Какой бланк использовать при регистрации ККТ

Порядок регистрации и перерегистрации контрольно-кассовой техники установлен ст. 4.2 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

Согласно законодательству РФ заявление о регистрации кассы подается компанией или индивидуальным предпринимателем одним из двух вариантов: либо на бумажном носителе, либо через личный кабинет на сайте налоговой инспекции.

Форма бланка утверждена Приказом ФНС России от 29.05.2017 № ММВ-7-20/484@.

В заявлении о регистрации контрольно-кассовой техники указываются:

Если заявление о регистрации контрольно-кассовой техники заполняется в электронном виде, то датой подачи заявления считается дата его размещения в личном кабинете.

Алгоритм действий при регистрации кассы через личный кабинет

Если регистрация кассы производится через личный кабинет на сайте ФНС, то для заполнения заявления о регистрации контрольно-кассовой техники необходимо зайти в раздел «Учет контрольно-кассовой техники», далее «Зарегистрировать ККТ», «Заполнить параметры заявления вручную».

После того, как все сведения будут внесены, рекомендуем проверить данные для этого необходимо нажать «Просмотреть». Если ошибок нет и все данные указаны корректно, – подписывайте заявление ЭЦП и отправляйте.

При положительном результате ФНС укажет регистрационный номер кассового аппарата в вашем личном кабинете. Как только получите ответ, сформируйте на ККТ отчет о регистрации и отправьте полученные из него данные сотрудникам налоговой инспекции. Обратите внимание, что в соответствии с п. 3 Федерального закона от 22.05.2003 № 54-ФЗ пользователь должен внести сведения в фискальный накопитель, полученный от сотрудников налоговой инспекции не позднее рабочего дня, следующего за днем подачи заявления о регистрации.

В разделе «Учет контрольно-кассовой техники» кликнете на регистрационный номер. Как только откроется новое окно, нажмите «Завершить регистрацию». Затем укажите сведения из распечатанного отчета. Далее «Подписать и отправить».

ФНС должна разместить карточку регистрации ККТ в вашем личном кабинете (п. 11 ст. 4.2 Федерального закона № 54-ФЗ).

Согласно п. 2 ст.14.5 КоАП РФ за нарушение порядка регистрации или перерегистрации онлайн-кассы предусмотрена следующая ответственность:

- для должностного лица – предупреждение или штраф от 1 500 до 3 000 руб.

- для юридического лица – предупреждение или штраф от 5 000 руб. до 10 000 руб.

Ответственность за отсутствие онлайн-кассы

В соответствии с п. 2 ст. 14.5 КоАП РФ неприменение кассовой техники влечет за собой наложение штрафа:

- на должностное лицо – от ¼ до ½ размера суммы расчета, произведенного без применения кассового аппарата (не менее 10 000 руб.)

- на юридическое лицо – от ¾ до одного размера суммы расчета, произведенного с использованием наличных денежных средств и/или электронных средств платежа без применения кассового аппарата (минимум 30 000 руб.)

Повторное нарушение в случае, если сумма расчетов без применения кассового аппарата составила (в том числе в совокупности) 1 млн. руб. и приведет:

- для должностного лица к дисквалификации на срок от 1 года до 2-ух лет

- для индивидуального предпринимателя и юридического лица к административному приостановлению деятельности на срок до 90 суток

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.