Сегодня предлагаем вашему вниманию статью на тему: "уменьшение налога усн на сумму страховых взносов в 2019 году". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Уменьшение УСН на страховые взносы в 2018-2019 годах

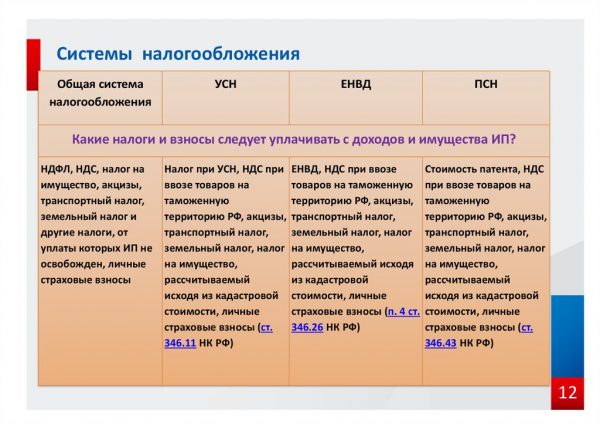

«УСН уменьшение на страховые взносы 2018» — решить эту задачу можно различными способами, выбор которых зависит в основном от объекта налогообложения. При этом важно обратить внимание, может ли «упрощенец» воспользоваться таким правом. Об этом и прочих особенностях страховых взносов при упрощенке идет речь в материалах нашей рубрики «УСН и страховые взносы».

Суммы страховых платежей направляются:

- на медицинское страхование;

- пенсионное обеспечение;

- исполнение социальных гарантий, которые подразделяются на выплаты, связанные с временной нетрудоспособностью, и выплаты от несчастных случаев на производстве.

Плательщиками указанных взносов признаются:

- лица, которые производят выплаты в пользу физлиц, проще говоря, работодатели, осуществляющие перечисление заработной платы или прочих платежей своим сотрудникам;

- ИП, нотариусы, адвокаты, не перечисляющие какие-либо выплаты физическим лицам, но обязанные исчислить взносы за себя.

Таким образом, плательщиками страховых взносов могут выступать как организации, так и предприниматели, которые в связи со спецификой своей деятельности вправе применять УСН. Поэтому «упрощенец», как и любой другой работодатель или предприниматель, не является исключением, и перед ним также возникает обязанность исчислять и уплачивать в бюджет все указанные выше страховые взносы.

До 2017 года страховые платежи подчинялись закону «О страховых взносах…» от 24.07.2009 № 212-ФЗ. С 2017 года действие этого закона прекращено, а страховые взносы переданы под контроль налоговых органов и начисляются по правилам гл. 34 НК РФ. Порядок их начисления и уплаты сохранен.

В отношении взносов на страхование от несчастных случаев изменений не произошло. Они по-прежнему подчинены закону «Об обязательном социальном страховании от несчастных случаев…» от 24.07.1998 № 125-ФЗ.

Подробнее о пенсионных, медицинских, социальных взносах «упрощенцев» вы можете прочесть в статье «Каковы страховые взносы для УСН в 2017 году?».

Как страховые взносы влияют на УСН в 2018-2019 годах

«Упрощенцы» производят исчисление и уплату страховых платежей по общеустановленным правилам, но все же некоторые из них обладают определенными преференциями в отношении исчисления таких взносов, благодаря которым по сравнению с другими плательщиками страховых платежей они находятся в более выигрышном положении. Ключевым моментом, позволяющим таким категориям лиц сэкономить на страховых взносах, признается применение ими более щадящих тарифов, которые для работающих на ОСНО неактуальны.

Например, если в 2017 году плательщик на общей системе налогообложения исчислял взносы в Пенсионный фонд по ставке 22%, то на УСН точно такой же взнос можно было рассчитать исходя из тарифа 20%.

Отметим, что применять пониженный тариф может далеко не всякий «упрощенец». Закон вводит строгие ограничения для отбора реальных пользователей такой льготы. Чтобы понять, можно ли применять указанный режим, необходимо:

- Определить соотношение дохода от деятельности на УСН и общей суммы полученных доходов. Ведь если деятельность носит лишь вспомогательный характер, то говорить о возможности применения такого уменьшения уже проблематично. На практике часто возможна такая ситуация: организация находится одновременно на ЕНВД и УСН, причем сумма основного дохода приходится на ЕНВД. В этом случае условие о приоритете основного вида деятельности на упрощенке не выполняется, следовательно, применить пониженный тариф не получится.

Подход к определению возможности применения льготы изложен в нашей публикации «Как учитывать взносы, совмещая УСН – доходы и ПСН?».

- Сделать проверку в отношении того, относится ли деятельность, осуществляемая упрощенцем, к льготным видам, для которых предусмотрена рассматриваемая преференция. Например, если упрощенец занимается производством пищевых продуктов или химическим производством, то он может применить пониженный коэффициент.

Подробнее читайте в материале «Когда льготный тариф взносов не зависит от ОКВЭД “упрощенца”?».

Отметим, что, помимо вышеуказанных лиц, право на меньший тариф имеют благотворительные организации и социально направленные некоммерческие учреждения.

Когда возможно применить уменьшение налога УСН на сумму страховых взносов

Помимо того, что «упрощенец» может воспользоваться низкой ставкой для уплаты взносов, у него есть еще право уменьшить сумму самого единого налога за счет этих страховых платежей. Такая возможность предусмотрена нормами гл. 26.2 НК РФ. Применение этого уменьшения, как уже отмечалось, обусловлено выбранным объектом налогообложения. С учетом актуального объекта такая процедура производится следующим образом:

- Для объекта налогообложения «доходы» нужно уменьшить сам налог. О том, как и когда это можно сделать, читайте далее.

- Для объекта «доходы минус расходы» страховые взносы будут признаваться расходами упрощенца, а, следовательно, такое уменьшение будет производиться уже при расчете налоговой базы.

Остановимся подробнее на уменьшении налога при объекте «доходы».

Перед тем как воспользоваться таким правом, необходимо определиться со следующими вопросами:

- Плательщик оплатил недоимку по страховым взносам в текущем периоде за предшествующий период. Может ли он уплаченную сумму недоимки направить на уменьшение суммы налога текущего периода?

- Организация на УСН начислила страховые взносы в одном периоде, а оплатила в следующем. В какой момент можно учесть уменьшение — тогда, когда произошло начисление или же оплата?

- Упрощенец переплатил сумму страховых взносов в бюджет. Может ли он в качестве уменьшения налога использовать всю сумму взносов с учетом переплаты?

- Работодатель стал относительно недавно применять упрощенный режим. Как определить, за какой период необходимо брать суммы страховых взносов для такого уменьшения?

- Зависит ли сумма, на которую можно уменьшить налог, от того, кто хочет им воспользоваться — ИП или организация?

- Обязан ли ИП иметь наемных сотрудников, чтобы применить такое сокращение налога?

- ИП переплатил страховые взносы – может ли он зачесть сумму переплаты в счет упрощенного налога?

- У ИП не было возможности исчерпать сумму фиксированного платежа по причине того, что сумма налога была маленькой. Можно ли ему воспользоваться такой привилегией в следующем году?

О том, как долго можно не применять подобное уменьшение, вы узнаете из материала «Перенос фиксированного платежа на следующий год не предусмотрен».

- Все ли страховые взносы можно применить для уменьшения налога? Например, упрощенец оплачивает взносы с сумм выплаченных пособий сотрудницам, которые находятся в отпуске по уходу за ребенком до 1,5 лет. При этом могут ли указанные взносы наравне с другими применяться для уменьшения?

Исчерпывающие ответы на все представленные выше вопросы находятся в материале «Как “упрощенцу” уменьшить единый налог на страховые взносы».

Резюмируя вышесказанное, отметим, что исчисление страховых взносов на упрощенке имеет массу нюансов, начиная с особенностей самого расчета этих платежей и заканчивая исчислением единого налога с учетом уплаченных взносов. Чтобы не попасть в сложную ситуацию, советуем вам следить за материалами нашей рубрики «УСН и страховые взносы», содержащей полезную информацию о порядке расчета страховых взносов при упрощенке.

Порядок уменьшения налога при УСН на сумму страховых взносов в 2019 году для ИП и юрлиц зависит от того, какую налоговую базу избрал упрощенец. В рамках УСН «доходы, сниженные на затраты» страхвзносы уменьшают налогооблагаемую базу, а при упрощенке на «доходах» снижается сумма уже подсчитанного налога. Но есть нюансы, о которых пойдет речь далее. Отметим, что в 2019 году порядок налогообложения взносов не меняется, поэтому статья будет также актуальна.

Уменьшение УСН на страховые взносы в 2019 году (объект доходы)

База для подсчета налоговой нагрузки при упрощенке с объектом «доходы» исчисляется по нормам п. 1 ст. 346.18 НК РФ. Ставка для налога установлена п. 1 ст. 346.20 НК РФ и в 2019 году варьируется от 1 до 6 %.

Какие страховые взносы уменьшают налог УСН в 2019 году

Пункт 3.1 ст. 346.21 НК РФ предусматривает право упрощенцев на снижение единого налога на страхвзносы в 2019 году. При этом существуют такие ограничения:

Страхвзносы должны быть начислены и оплачены. Это значит, что нельзя сократить налог на ту сумму страхвзносов, которую налогоплательщик по ошибке переплатил. Сумму излишнего перечисления в этом случае можно учесть в следующих отчетных периодах.

Сумма снижения не может превысить 50% посчитанного налога.

Индивидуальный предприниматель, если он не делает выплат в адрес физлиц, снижает налог на сумму платежей на пенсионное и медстрахование, которые рассчитываются от МРОТ. При этом Минфин в письме от 23.09.2013 № 03-11-09/39228 разъяснил, что ограничение для уменьшения налога (50%) на фиксированные платежи ИП не распространяется.

Кроме страхвзносов, единый упрощенный налог при базе «доходы» уменьшают также (в пределах 50% от суммы налога):

Оплаченные за счет работодателя (т. е. невозмещаемые из ФСС первые 3 дня) пособия по болезни (подп. 2 п. 3.1 ст. 346.21 НК РФ). Оплата больничных при травмах на работе или профзаболеваниях к ним не относятся. Также нельзя уменьшить налог на такие пособия, если они были компенсированы за счет иных страховых выплат.

Добровольные страхвзносы на личное страхование персонала на случай наступления временной нетрудоспособности (подп. 3 п. 3.1 ст. 346.21 НК РФ), за счет которых покрывается оплата за дни, которые оплачивает работодатель. При этом сумма страхового возмещения не может превышать сумму рассчитанного по закону пособия по больничному.

Без ограничения суммы упрощенный налог при базе «доходы» может быть снижен на уплаченный торговый сбор (п. 8 ст. 346.21 НК РФ). Но только тот налог, который рассчитан от доходов по деятельности, в отношении которой этот сбор уплачен.

Пример уменьшения страховых взносов на объекте доходы

В 2019 году облагаемые поступления ООО «Полтава» достигли 2 700 400 руб. За этот же период были начислены и уплачены страхвзносы на сумму 80 150 руб. Кроме того, был оплачен больничный за счет работодателя на сумму 2 500 руб. Субъектом РФ, на территории которого зарегистрировано общество, снижение ставки единого налога не установлено, поэтому налог рассчитывается исходя из 6% от доходов:

2 700 400 * 6% = 162 024

Сумма взносов и пособия по болезни, на которые можно уменьшить налог, составляют:

80 150 + 2 500 = 82 650

Эта сумма превышает 50% рассчитанного налога (162 024 * 50% = 81 012). А значит, что налог к уплате составит 162 024 – 81 012 = 81 012.

Если при расчете авансовых платежей суммы страховых взносов превышали 50% налога, то эту разницу можно учесть при оплате налога за год, если в целом за год такого превышения нет. А вот перенести на следующий год сумму такого превышения не получится.

Уменьшение УСН на страховые взносы в 2019 году (доходы минус расходы)

Если налогоплательщик применяет УСН с базой «доходы минус расходы», то он снижает на сумму страховых взносов налогооблагаемую базу для расчета единого налога (подп. 7 п. 1 ст. 346.16). На пособия по болезни (подп.6 п. 1 ст. 346.16), а также на добровольные страхвзносы (в рамках расходов на оплату труда – подп. 16 части 2 ст. 255) тоже происходит снижение налогооблагаемой базы.

В случаях, когда взносы были начислены, но не оплачивались, а были зачтены в счет пособий ФСС, уменьшить единый налог при УСН «доходы» или налогооблагаемую базу при УСН «доходы минус расходы» можно все равно. Это подтверждает Минфин в письме от 14.08.2019 № 03-11-06/2/51923.

Как ИП на УСН 6% уменьшить налог на страховые взносы

Упрощённая система налогообложения в варианте «Доходы» – самый популярный налоговый режим у малого бизнеса. Другое название этой системы – «УСН 6 процентов», потому что стандартная налоговая ставка здесь составляет всего 6% от полученных доходов. Но и эту рассчитанную сумму налога можно дополнительно уменьшить за счёт страховых взносов, которые ИП платят за себя, а работодатели – за работников. Узнайте, как уменьшить налог на страховые взносы на примере наших расчётов.

Для начала немного теории, которая позволяет плательщикам УСН 6 процентов уменьшать рассчитанный налог вплоть до нуля. Возможность учитывать суммы уплаченных страховых взносов в 2019 году для УСН предоставлена статьей 346.21 НК РФ.

Вот то самое положение из этой статьи: «Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчётный) период, на сумму страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом (отчётном) периоде».

Налоговым периодом для ИП на УСН 6 % является календарный год, а отчётными, по итогам которых надо рассчитать и заплатить авансовые платежи, признаются периоды: первый квартал, полугодие и 9 месяцев. Сроки уплаты авансовых платежей – не позднее 25-го числа месяца, следующего за отчётным периодом (25 апреля, июля, октября соответственно).

Если плательщик УСН Доходы в течение отчётного периода уплатил страховые взносы за себя или за работников, то рассчитанный авансовый платёж можно уменьшить. Причём, уменьшение налога УСН на сумму страховых взносов в 2019 году для ИП без работников производится в особом порядке – уменьшать авансовый платеж они могут на все уплаченные взносы. Если же у предпринимателя есть наёмные работники, то уменьшать налог разрешено не более, чем на 50%. Указание на это есть в той же статье 346.21 Налогового кодекса.

Мы не случайно рассматриваем уменьшение налоговых платежей за счёт уплаченных страховых взносов только для упрощённой системы в варианте «Доходы». Дело в том, что при выборе УСН Доходы минус расходы налогоплательщик вправе только учитывать уплаченные взносы в своих расходах, но не может уменьшать сами налоговые платежи.

Сначала рассмотрим уменьшение налога УСН на сумму страховых взносов в 2019 году для ИП без работников. Покажем, как уменьшить рассчитанные налоговые платежи на конкретном примере.

Пример

Предприниматель, выбравший УСН Доходы, самостоятельно оказывает бытовые услуги населению. За 2019 год им был получен доход в 937 000 рублей. Какие налоги и взносы он должен заплатить при таких доходах?

Сумма налога для ИП на УСН 6% составит (937 000 * 6%) 56 220 рублей. Кроме того, предприниматель должен платить за себя страховые взносы. Расчёт страховых взносов в 2019 году для УСН производится так: минимальный фиксированный взнос в размере 36 238 рублей плюс дополнительный взнос (1% от суммы дохода свыше 300 000 рублей) 6 370 рублей, всего 42 608 рублей.

На первый взгляд, можно предположить, что общая сумма для уплаты в бюджет будет равна 42 608 рублей взносов плюс 56 220 рублей налога и авансовых платежей. Итого, 98 828 рублей. На самом деле, это не так.

Упрощёнка 6 процентов для предпринимателя без работников позволяет уменьшать налог, который был начислен. В результате, ИП заплатит в бюджет вместе со взносами всего 56 220 рублей, только делать это надо правильно.

Хотя для уплаты взносов за себя установлен один срок (не позднее 31 декабря), но чтобы сразу уменьшать рассчитанные 6 процентов для ИП, взносы стоит платить частями каждый квартал. В таблице отражены суммы доходов и уплаченных взносов по отчётным периодам нарастающим итогом, как это установлено статьей 346.21 НК РФ.

Отчётный (налоговый) период

Доход нарастающим итогом

Уплаченные взносы нарастающим итогом

*Примечание: дополнительный 1%-ный взнос можно уплатить и позже, до 1 июля 2020 года, но предприниматель перечислил всю сумму в текущем году.

Теперь, на примере этих данных, посмотрим, как происходит начисление и уменьшение авансовых платежей и налога по итогам года за счёт уплаченных взносов.

- За первый квартал: 135 000 * 6% = 8 100 минус уплаченные взносы 8 000, к оплате остаётся 100 руб.

- За полугодие рассчитанный платеж составит 418 000 * 6% = 25 080 р. Отнимаем взносы, уплаченные за полугодие, и уплаченный аванс за первый квартал: 25 080 – 18 000 – 100 = 6 980 руб. останется доплатить в бюджет.

- За девять месяцев рассчитанный налог составит 614 000 * 6% = 36 840 р. Уменьшаем на уплаченные взносы и авансы: 36 840 – 27 000 – 100 – 6 980 = 2 760 руб. Перечислить их надо успеть до 25-го октября.

- По итогам года считаем, сколько предпринимателю надо доплатить до 30 апреля: 937 000 * 6% = 56 220 – 42 608 – 100 – 6980 – 2760 = 3 772 руб.

Ещё раз проверим правильность расчетов. Всего было уплачено:

- авансовые платежи по итогам отчётных периодов: (100 + 6980 + 2760) 9 840;

- оставшийся налог по итогам года 3 772;

- взносы за весь год 42 608.

Получаем, что действительно все платежи в бюджет составили сумму 56 220 рублей, а не 98 828 рублей, как могло показаться на первый взгляд.

А каким был бы расчёт, если бы авансовые платежи на УСН по итогам отчётных периодов не уменьшались, потому что предприниматель заплатил взносы за себя одной суммой в конце года – 30 декабря?

В этом случае авансовые платежи вносятся каждый отчётный период в полном размере, т.е. вместо 9 840 рублей по итогам девяти месяцев ИП перечислит 36 840 рублей. Оставшийся налог (56 220 – 36 840) = 19 380 уменьшается на разово уплаченную сумму взносов 42 608 рублей, в результате возникает переплата налога на 23 228 рублей.

Чтобы вернуть эту сумму, надо после сдачи годовой декларации подать в налоговую инспекцию заявление о возврате переплаты или зачёте её в счёт будущих платежей. В некоторых случаях при этом есть риск инициировать налоговую проверку. Получается, что если предприниматель на УСН платит за себя страховые взносы в конце года одной суммой, то он авансирует бюджет плюс привлекает внимание налоговых органов.

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Как уменьшать налоговые платежи на УСН ИП с работниками

Если предприниматель нанимает работников, то авансовые платежи и сам налог можно уменьшить на сумму взносов, но не более, чем на 50%. При этом разрешено учитывать взносы, уплаченные не только за себя, но и за работников.

В общем случае ставка страховых взносов за работника составляет 30% от зарплаты и других платежей:

- на пенсионное страхование – 22%;

- на медицинское страхование – 5,1%;

- на социальное страхование – 2,9%.

Кроме того, надо уплатить взносы в ФСС, тариф которых, в зависимости от класса профессионального риска вида деятельности ИП, составляет от 0,2% до 8,5%.

До 2019 года многие предприниматели на УСН платили за работников пониженный тариф страховых взносов (только 20% на пенсионное страхование). Однако с этого года льготу отменили, поэтому страховые взносы за работников упрощенцы платят на общи

Пример

За 2019 год ИП с работником заработал 1 780 450 рублей. Отразим получение доходов и уплаты взносов за себя и за работника в этой таблице.

Страховые взносы в декларации УСН (доходы) в 2019 году

Упрощенная система налогообложения (УСН) – это один из налоговых режимов, который подразумевает особый порядок уплаты налогов и ориентирован на представителей малого и среднего бизнеса.

В рамках УСН можно выбрать объект налогообложения доходы или доходы, уменьшенные на величину произведенных расходов (доходы минус расходы).

Организации и индивидуальные предприниматели, применяющие УСН, обязаны представлять в налоговый орган по месту учета налоговую декларацию по итогам отчетного года.

Компании представляют налоговую декларацию по УСН по месту нахождения организации не позднее 31 марта года, следующего за истекшим налоговым периодом, индивидуальные предприниматели – по месту жительства не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Налоговым периодом на УСН является календарный год, а отчётными, по итогам которых надо рассчитать и заплатить авансовые платежи, признаются периоды: первый квартал, полугодие и 9 месяцев календарного года.

Авансовые платежи рассчитываются плательщиками УСН самостоятельно и уплачиваются не позднее 25-го числа месяца, следующего за отчётным периодом (25 апреля, июля, октября соответственно). Исчисленные авансовые платежи учитываются при расчете суммы налога за год.

При применении УСН налоговая база для расчета налога зависит от выбранного объекта налогообложения: доходы или доходы минус расходы. Выбранный объект налогообложения на УСН влияет на право учитывать свои расходы при определении налоговой базы. Так, налоговой базой при УСН с объектом «доходы» является денежное выражение всех доходов предпринимателя.

При применении УСН с объектом «доходы минус расходы» базой является разница доходов и расходов. Доходы и расходы определяются нарастающим итогом с начала года.

Для расчета налога необходимо налоговую базу умножить на ставку налога.

По итогам заполнения налоговой декларации будет видно какую сумму налога следует уплатить за отчетный год с учетом уплаченных в течение года авансовых платежей и страховых взносов.

Страховые взносы, уплаченные в течение отчетного/налогового периода позволяют минимизировать налоговую нагрузку по УСН. Это касается как авансовых платежей, так и налога, подлежащего к уплате по итогам года.

Что касается объекта УСН «доходы минус расходы», то в данном случае уплаченные страховые взносы как за работников, так и уплаченные индивидуальным предпринимателем фиксированные страховые взносы за себя, подлежат включению в состав расходов по итогам отчетного либо налогового периода, в зависимости от даты фактически понесённых расходов.

В случае же применения объекта УСН «доходы» ситуация несколько иная – понесенные в течение налогового периода расходы от предпринимательской деятельности не учитываются при расчете налоговой базы.

Вместе с тем, в соответствии с нормами ст. 346.21 Налогового Кодекса РФ (далее – НК РФ), плательщики УСН «доходы», могут уменьшить исчисленный налог на уплаченные страховые взносы во внебюджетные фонды (ПФР, ФОМС, ФСС).

Взносы во внебюджетные фонды уменьшают налог по УСН «доходы» в случае, если:

- взносы фактически уплачены в отчетном (налоговом) периоде;

- взносы уплачены в пределах исчисленных сумм;

- взносы начислены в период применения УСН. Уплаченная задолженность по взносам, образовавшимся в период применения другой системы налогообложения, не может уменьшить сумму налога по УСН.

Уплаченные взносы, а также другие платежи, перечисленные в п. 3.1 ст. 346.21 НК РФ, могут уменьшить налог по УСН «доходы» для организаций или ИП с наёмными работниками не более, чем на 50%. Для ИП без работников уменьшение налога производится в особом порядке – уменьшение суммы налога (авансовых платежей по налогу) происходит на фактически уплаченные фиксированные страховые взносы за себя.

Размер фиксированных страховых взносов определен нормами пункта 1 статьи 430 НК РФ.

Образец заполнения страховых взносов в декларации по УСН

Далее рассмотрим, как отразить суммы страховых взносов в декларации с учетом следующих условий – индивидуальный предприниматель заплатил фиксированные взносы в следующем размере:

- В первом квартале – 8 096,25 рублей,

- Во втором квартале – 8 096,25 рублей,

- Третий квартал – 8 096,25 рублей,

- Четвертый квартал – 8 096,25 рублей.

Сумму исчисленного налога он может уменьшить на сумму уплаченных взносов. Какую сумму взносов показать в данном случае в составе декларации?

Давайте рассмотрим на примерах.

Сумма уплаченных ИП фиксированных взносов превышает сумму исчисленного налога по УСН

Сумма уплаченных ИП фиксированных взносов меньше суммы исчисленного налога по УСН

Как видно из представленных примеров, сумма исчисленного налога уменьшается на уплаченные ИП фиксированные взносы, но в строках «140», «141», «142» и «143» указывается только та сумма взносов, которая уменьшает налог – сумма налога к уплате не может быть меньше 0.

В первом примере в строках «140», «141», «142» и «143» указывается сумма страховых взносов, не превышающая сумму исчисленного налога, во втором – сумма полностью уплаченных взносов. Иными словами, если вы оплатили взносов по сумме больше, чем рассчитан налог, то в декларации укажите рассчитанную сумму налога – спишите ее со строк «130», «131», «132» и «134».

Также следует отметить, что сумму уплаченного взноса надо отражать только в том квартале, в котором она фактически была оплачена. Разбивать на каждый квартал нельзя.

ИП является работодателем и уплатил фиксированные взносы за себя и страховые взносы за работников

По строке 102 декларации указываем код «1» – налогоплательщик, производящий выплаты и иные вознаграждения физическим лицам.

Факт наличия работников у ИП влияет на размер уменьшения налога на уплаченные страховые взносы.

Так, ИП при наличии наемных работников вправе уменьшить размер исчисленного налога (авансовых платежей) на сумму уплаченных страховых взносов за себя и за работников, но не более чем на 50 процентов.

ИП уплачены страховые взносы во внебюджетные фонды в следующем размере:

Уменьшение налога УСН на сумму страховых взносов в 2018 году для ИП

Не все предприниматели-упрощенцы знают, что у них есть право уменьшить налог на УСН Доходы за счет страховых взносов, которые они платят за себя. О том, как это сделать, мы и расскажем в этой статье.

Упрощенная система налогообложения – это режим, который, по статистике ФНС, выбирает каждый второй предприниматель. Причем, особой популярностью пользуется УСН в варианте Доходы, на нем работает 1,3 млн ИП.

Почему индивидуальные предприниматели выбирают именно упрощенку 6%? Потому что здесь очень простой учет, не надо собирать подтверждающие документы и доказывать инспектору правильность расчета налоговой базы. А еще многие ИП на УСН 6% занимаются оказанием услуг, при которых доля расходов в выручке небольшая, поэтому переходить на УСН 15% им невыгодно.

Но сначала о том, как на упрощенке 6% рассчитывают налог к уплате. Об этом говорится в статье 346.15 НК РФ. Для этого в расчет берут доходы от реализации товаров (работ, услуг), а также многие внереализационные доходы. Доходы, которые не учитываются при расчете ыединого налога на УСН, приводятся в статье 251 НК РФ.

Что касается расходов, то для варианта Доходы они не учитываются вовсе. Налог по ставке 6% начисляется на все доходы предпринимателя, полученные от деятельности на УСН. Откуда тогда взялось право ИП уменьшать налоговые платежи? Об этом тоже сказано в Налоговом кодексе.

Право индивидуального предпринимателя уменьшить налог на УСН основано на нормах статьи 346.21 НК РФ. В ней указано, что налогоплательщики, выбравшие в качестве объекта налогообложения «Доходы», уменьшают сумму налога и авансовых платежей по нему на сумму обязательных страховых взносов, уплаченных в отчетном периоде.

Итак, в том, почему ИП на УСН 6% имеет право уменьшать платежи по налогу, мы разобрались. А теперь о том, какие суммы для этого можно учитывать.

Напомним, что каждый предприниматель обязан перечислять за себя страховые взносы (так называемые фиксированные платежи ИП) – на свою пенсию и ежегодное медицинское страхование. Обязательные суммы взносов на каждый год устанавливает Налоговый кодекс, поэтому они известны заранее. Они в этой таблице:

Но если предприниматель решит платить за себя еще и взносы на социальное страхование (например, для получения декретных выплат), то поскольку они не являются обязательными, учесть их для уменьшения налога на УСН нельзя.

Таким образом, сумма, на которую можно уменьшить единый налог, в 2018 году составит не менее 32 385 рублей, если ИП перечислил взносы вовремя.

Кроме того, предприниматели, которые получили годовой доход больше 300 000 рублей, платят за себя дополнительный пенсионный взнос в размере 1% с суммы свыше этого лимита. Так, если доход ИП за год составил 870 000 рублей, то дополнительный взнос равен (870 000 – 300 000) * 1%) 5 700 рублей. Дополнительный взнос тоже можно учесть при расчете налогового платежа.

Рассмотрим уменьшение налога УСН на сумму страховых взносов в 2018 году для ИП на конкретном примере. Но сначала о сроках уплаты налогов и взносов.

Срок уплаты единого налога для ИП-упрощенцев – 30 апреля года, следующего за отчетным. Например, за 2018 год итоговый налог надо заплатить не позднее 30.04.2019. Однако в течение года надо перечислять авансовые платежи по налогу, которые потом учитываются при расчете годового налога.

Сроки уплаты авансовых платежей:

- по итогам первого квартала – 25 апреля;

- по итогам полугодия – 25 июля;

- по итогам девяти месяцев – 25 октября.

Сроки уплаты страховых взносов ИП:

- обязательные пенсионные и медицинские взносы – не позднее 31 декабря текущего года;

- дополнительный пенсионный взнос — не позднее 1 июля следующего года.

Пример уменьшения налога УСН на сумму страховых взносов:

ИП без работников на УСН Доходы заработал следующие суммы:

- первый квартал – 168 260 рублей;

- второй квартал – 157 600 рублей;

- третий квартал – 331 150 рублей;

- четвертый квартал – 197 410 рублей.

Всего за год получен доход в 854 420 рублей, т.е. налог по ставке 6% составит 51 265 рублей. По итогам каждого отчетного периода предприниматель должен заплатить авансовый платеж (6% от дохода), но взносы при этом платились частями каждый квартал:

- в первом квартале – 8 500 рублей;

- во втором квартале – 8 500 рублей;

- в третьем квартале – 10 000 рублей;

- в четвертом квартале – 10 929 рублей.

Как видно, всего ИП заплатил взносов на сумму 37 929 рублей: 32 385 рублей обязательных взносов и (854 420 – 300 000) * 1%) 5 544 рублей дополнительный взнос. Дополнительный взнос можно было заплатить и в следующем году, но ИП решил учесть его в этом году.

Итак, 25 апреля наступает срок уплаты первого авансового платежа в сумме 10 096 рублей (из расчета 168 260 * 6%). Но учитывая, что ИП уже уплатил в первом квартале 8 500 рублей, авансовый платеж уменьшается на эту сумму и перечислить в бюджет надо только 1 596 рублей.

По правилам учета расчет налоговых платежей на УСН происходит не за каждый квартал, а нарастающим итогом с начала года. Считаем авансовый платеж за полугодие: 325 860 * 6% = 19 552 рубля. Отнимаем взносы, уплаченные за два квартала, и аванс за первый квартал: 19 552 – 17 000 – 1 596 = 956 рублей останется доплатить.

Теперь считаем налог за девять месяцев 657 010 * 6% = 39 421 рублей. Уменьшаем эту сумму на все уплаченные взносы и авансовые платежи: 39 421 – 27 000 – 1 596 – 956 = 9 869 рублей. Это остаток авансового платежа за девять месяцев.

Остается рассчитать налог по итогам года с учетом всех перечисленных взносов и авансовых платежей: 854 420 * 6% = 51 265 — 37 929 — 1 596 – 956 — 9 869 = 915 рублей. Итого, вместо 51 265 рублей рассчитанного налога ИП заплатил только 13 336 (1 596 + 956 + 9 869 + 915) рублей.

А как быть, если предприниматель не знал о такой возможности, поэтому платил авансовые платежи полностью, не уменьшая их на взносы, или взносы были уплачены одной суммой в конце года? В этом случае получается переплата налога, которая будет отражена в годовой декларации по УСН. После сдачи декларации надо обратиться в свою ИФНС с заявлением возврата переплаченной суммы или зачета ее в счет будущих платежей.

Мы рассмотрели пример, когда ИП весь год работал сам, без привлечения персонала, поэтому уменьшал налоговые платежи на всю сумму уплаченных за себя взносов. А как уменьшить налог на страховые взносы, если предприниматель начинал работать сам, а потом принял работников? Или, наоборот, сотрудники были в начале года, но позже были уволены? Здесь ФНС высказывает мнение не в пользу налогоплательщиков.

Налоговым периодом на УСН для ИП является календарный год. А значит, даже если работники в течение года были у предпринимателя временно (несколько месяцев или дней), то работодателем он признается на весь год. То есть, авансовые платежи и налог по итогам года можно уменьшить, но не более, чем на 50%. Но при этом можно учитывать не только страховые взносы за себя, но и те, которые ИП перечисляет за своих работников.

Таким образом, если работники у предпринимателя были в начале года, а потом уволены, то он до конца года сможет уменьшать налог не более, чем на 50%. А если работников не было в начале года, и авансовые платежи ИП уменьшал на всю сумму уплаченных взносов, то по итогам года надо сделать перерасчет налога. Так, чтобы налог был уменьшен не более, чем наполовину.

Мы попытались максимально сжато и понятно рассказать, на что уменьшается налог УСН Доходы 6% и как это происходит, но если у вас остались вопросы, мы с удовольствием на них ответим (с ответом не тянем 😉 ).

Подпишитесь на нашу рассылку, и получайте анонсы новых статей сайта 1 раз в неделю:

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.