Сегодня предлагаем вашему вниманию статью на тему: "суточные командировочные расходы в 2019 году". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Командирование работников в 2019 году: какие новшества учесть?

Автор: Мишанина М., эксперт журнала

В статье напомним основные правила направления работников в служебные командировки, расскажем о гарантиях и компенсациях, которые предоставляются в этом случае, а также рассмотрим порядок отражения командировочных расходов в учете государственных (муниципальных) учреждений с опорой на изменения, произошедшие с 01.01.2019 в порядке применения КОСГУ.

Определение понятия «служебная командировка» дано в ст. 166 ТК РФ – это поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы.

При направлении работника в командировку учреждение обязано (ст. 153, 167, 168 ТК РФ):

сохранить за работником место работы (должность);

выплатить работнику средний заработок за время нахождения в командировке (включая дни пути);

в случае привлечения к работе в выходные или нерабочие праздничные дни оплатить такую работу в порядке, установленном трудовым законодательством;

возместить в установленном порядке связанные с командировкой расходы по проезду, найму жилого помещения, выплатить суточные, а также компенсировать иные расходы, произведенные с разрешения или с ведома руководителя учреждения.

Отметим, что в служебную командировку работодатель может направить только лиц, связанных с ним трудовыми отношениями (постоянных работников и совместителей). Об этом говорится в п. 2 Положения № 749[1], которым руководствуются все работодатели без исключения при командировании своих работников как внутри страны, так и за ее пределы. Командировать лиц, привлекаемых к работе по гражданско-правовому договору, нельзя. Гарантии и компенсации, предусмотренные трудовым законодательством, в том числе связанные с командировками, на них не распространяются (ст. 11 ТК РФ).

Кроме того, при принятии решения о командировании сотрудников необходимо учитывать нормы ТК РФ, запрещающие или ограничивающие направление в командировку отдельных категорий работников. Так, запрещается направление в служебные командировки:

беременных женщин (ч. 1 ст. 259 ТК РФ);

работников в возрасте до 18 лет, за исключением спортсменов и творческих работников (ст. 268, ч. 3 ст. 348.8 ТК РФ);

работников в период действия ученического договора, при условии что командировка не связана с ученичеством (ст. 203 ТК РФ).

Направление в служебные командировки женщин, имеющих детей в возрасте до 3 лет, допускается только с их письменного согласия и при условии, что это не запрещено им в соответствии с медицинским заключением. Женщины должны быть ознакомлены в письменной форме со своим правом отказаться от направления в командировку (ч. 2 ст. 259 ТК РФ). Аналогичные правила распространяются (ч. 3 ст. 259 ТК РФ):

на одиноких родителей и опекунов, воспитывающих детей в возрасте до 5 лет;

на работников, имеющих детей-инвалидов;

на работников, которые осуществляют уход за больным членом семьи в соответствии с медицинским заключением.

Размеры и порядок возмещения командировочных расходов работникам, заключившим трудовой договор о работе в федеральных государственных учреждениях, в государственных учреждениях субъектов РФ, в муниципальных учреждениях, определяются соответственно нормативными правовыми актами Правительства РФ, органов государственной власти субъектов РФ, органов местного самоуправления (ч. 2, 3 ст. 168 ТК РФ).

Нормы возмещения расходов, связанных со служебными командировками на территории РФ, работникам учреждений, финансируемых за счет средств федерального бюджета, установлены Постановлением Правительства РФ № 729[2]. Приведем их:

Вид расходов

Нормы возмещения командировочных расходов*

При наличии подтверждающих документов

При отсутствии подтверждающих документов

Не выше стоимости проезда:

а) железнодорожным транспортом – в купейном вагоне скорого фирменного поезда;

б) водным транспортом – в каюте

V группы морского судна регулярных транспортных линий и линий с комплексным обслуживанием пассажиров, в каюте II категории речного судна всех линий сообщения, в каюте I категории судна паромной переправы;

в) воздушным транспортом – в салоне экономического класса;

г) автомобильным транспортом – в автотранспортном средстве общего пользования (кроме такси)

В размере минимальной стоимости проезда:

а) железнодорожным транспортом – в плацкартном вагоне пассажирского поезда;

б) водным транспортом – в каюте

X группы морского судна регулярных транспортных линий и линий с комплексным обслуживанием пассажиров, в каюте III категории речного судна всех линий сообщения;

в) автомобильным транспортом – в автобусе общего типа

100 руб. за каждый день нахождения в служебной командировке

Оплата найма жилого помещения

Не более 550 руб. в сутки

* Возместить командировочные расходы в большем размере можно на основании приказа руководителя учреждения, за счет экономии бюджетных средств (средств субсидии) или за счет средств, полученных от приносящей доход деятельности бюджетного (автономного) учреждения (п. 3 Постановления Правительства РФ № 729).

Предельные размеры возмещения расходов работникам федеральных государственных учреждений на командировку за рубеж определены Постановлением Правительства РФ от 26.12.2005 № 812 и Приказом Минфина РФ от 02.08.2004 № 64н.

На территории субъектов РФ и муниципалитетов действуют свои нормативные акты, которыми следует руководствоваться при определении размера командировочных расходов, подлежащих компенсации (см., например, Постановление Правительства г. Санкт-Петербурга от 25.08.2016 № 755, Постановление Совета министров Республики Крым от 26.12.2014 № 624).

Следует отметить, что возмещение командировочных расходов работникам должно производиться только на основании документального подтверждения факта командировки, которое является еще и необходимым условием для признания командировочных расходов как в бухгалтерском, так и в налоговом учете.

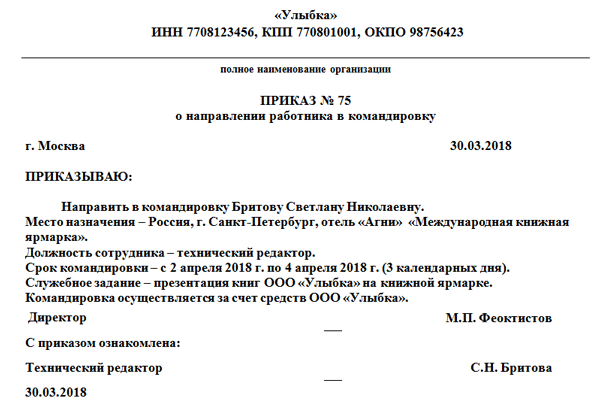

С целью направления работника в командировку оформляется соответствующий приказ (распоряжение) руководителя учреждения (по формам Т-9 или Т-9а, утвержденным Постановлением Госкомстата РФ № 1

[1] Положение об особенностях направления работников в служебные командировки, утв. Постановлением Правительства РФ от 13.10.2008 № 749.

[2] Постановление Правительства РФ от 02.10.2002 № 729 «О размерах возмещения расходов, связанных со служебными командировками на территории Российской Федерации, работникам, заключившим трудовой договор о работе в федеральных государственных органах, работникам государственных внебюджетных фондов Российской Федерации, федеральных государственных учреждений».

[3] Постановление Госкомстата РФ от 05.01.2004 № 1 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты».

[4] Приказ Минфина РФ от 08.06.2018 № 132н «О порядке формирования и применения кодов бюджетной классификации Российской Федерации, их структуре и принципах назначения».

[5] Приказ Минфина РФ от 29.11.2017 № 209н «Об утверждении Порядка применения классификации операций сектора государственного управления».

[6] Инструкция по применению Плана счетов бюджетного учета, утв. Приказом Минфина РФ от 06.12.2010 № 162н.

[7] Инструкция по применению Плана счетов бухгалтерского учета бюджетных учреждений, утв. Приказом Минфина РФ от 16.12.2010 № 174н.

[8] Инструкция по применению Плана счетов бухгалтерского учета автономных учреждений, утв. Приказом Минфина РФ от 23.12.2010 № 183н.

Суточные при командировках в 2019 году: размеры выплат по России, СНГ, за границу

При осуществлении хозяйственной деятельности организация может направлять своих сотрудников для выполнения поставленных руководством заданий. Когда работники находятся в служебных поездках, согласно законодательству, за ними сохраняется место работы, а работодатель производит начисление зарплаты исходя из среднего заработка. Также командируемым полагаются суточные при командировках в 2019 году, которые определяются так же как и в предыдущие годы.

В настоящее время порядок расчет, нормирование суточных в командировке, а также процесс нормирования действуют так же как и в предыдущие годы.

В 2018 году в регионах появился новый сбор — курортный сбор, который уплачивается лицами, приезжающими в данные регионы и находящимися на их территории более 24 часов.

Сегодня на курортный сбор перешли следующие субъекты федерации – Республика Крым, Краснодарский, Алтайский и Ставропольский края. В среднем его размер по регионам будет определять в сумме 50 рублей на каждого человека за каждый день пребывания.

Например, если отправить в служебную поездку работника на семь дней, нужно включить в расходы суммы в среднем 350 рублей на курортный сбор.

Суточные при командировках в 2018 году и 2019 году нормируется как самим хозяйствующим субъектом, так и со стороны государства в виде фиксации нормы суточных в НК РФ.

Каждое предприятие утверждает размер суточных из расчета каждый день в своих нормативных актах, например, в Положение по командировках. Они необходимы для правильного включения расходов по командировки в базу по налогу на прибыль.

Если утвержденные нормы предприятия больше действующих размеров, закрепленных в законодательстве, то с превышения их компания как налоговый агент должна исчислять НДФЛ по каждому работнику, направленному в командировку.

Данные правила действуют, когда определяется размер суточных при загранкомандировках в 2019 году.

Размер суточных определяется каждым субъектом самостоятельно исходя из существующих финансовых возможностей организации, а также целей командировок которые нужно достичь при направлении в служебную поездку работников.

Установленный размер компания должна зафиксировать во внутренних нормативах фирмы, например, в положении о командировках. В НК РФ определены суточные за 1 день командировки в 2019 году в сумме 700 рублей.

Многие предприятия, чтобы избежать дополнительных расчетов и уплаты дополнительных платежей предпочитают устанавливать размер суточных в этой же сумме.

Ограничение подобных расходов используется, также когда работника предстоит командировка на один день. Ведь суточные при таких командировках не выплачиваются.

Отправление сотрудника в служебную поездку в страны СНГ считается частным случаем заграничной поездки. Поэтому хозяйствующему субъекту следует руководствоваться нормами, которые разработаны у него для поездок в иностранные государства.

Они также должны быть зафиксированы в локальных актах предприятия. НК РФ нормирует их в сумме 2500 рублей за каждый день командировки.

У служебных поездок в страны СНГ существует одна важная особенность — при пересечении границ с этими государствами согласно Таможенному законодательству штампы в загранпаспорте не проставляются.

Учитывать также следует следующее правило:

- день прибытия в страну назначения — нормируется по размеру суточных для загранпоездок.

- День возвращения в собственную страну – нормируется по размеру суточных, действующих на территории России.

Суточные при командировках в 2019 году за границу также устанавливаются внутренними нормативами организации. Кроме этого, действует Постановление №812, к котором устанавливаются размеры суточных исходя из страны нахождения работника.

Однако этот документ обязателен к исполнению только компаниями бюджетного сектора. Все остальные могут его использовать по желанию, либо на его основе разработать собственные нормативы.

В законе не установлено, поездку какой продолжительности можно считать командировкой. Поэтому, если работник едет в поездку только на один день, то ее можно считать служебной командировкой и выдавать за нее суточные.

Их размер должен быть закреплен во внутренних нормативах организации. При этом допускается определить размер суточных в зависимости от длительности поездки.

Вся необходимая сумма суточных должна быть выдана работнику из кассы наличными деньгами либо перечислена на его банковскую карту не позднее, чем за 1 день до отправления сотрудника в поездку.

Суточные в 2019 году по России должны выплачиваться только в российских рублях, их нужно выдать:

- По каждому дню, в течение которого сотрудник выполняет задание руководства на месте командировки. В эти дни также включаются выходные и праздники. Не имеет значения, весь день работник был занят либо несколько часов — суточные должны быть выплачены в полной мере.

- По каждому дню, в течение которого сотрудник добирался на место командировки, либо возвращался оттуда. Сюда же включаются дни вынужденного простоя.

Если работник отправляется в иностранную поездку, то сначала необходимо разделить дни, когда он находился на территории России, и когда — в иностранном государстве. За первые дни ему должны быть выплачены суточные в рублях, а за вторые — в валюте страны, в которую он поехал.

Компания имеет право не выдавать работнику суточные при командировках в 2018 году в валюте, а выдать на руки эквивалент в рублях.

В такой ситуации работник самостоятельно при пересечении границы должен произвести обмен рублей на местную валюту. В подтверждение указанной операции работнику выдается чек, в которой указан размер приобретенной валюты и обменный курс на день совершения операции.

Если руководством фирмы принимается решение произвести продление срока командировки, то суточные за новые дни необходимо рассчитать и перечислить работнику на его банковскую карту, отправить переводом и т. д.

Если во время командировки работник заболел, он все равно получает суточные за указанные дни в полном размере, даже если по причине болезни он не смог выполнить поставленных перед ним задач.

Нормы на размер суточных закреплены в НК:

- Если работник осуществляет поездку внутри страны — 700 руб;

- Если работник отправляется в другое государство — 2500 руб.

Если работник получает суточные в пределах данных норм, то они не должны отражаться ни в каких налоговых декларациях, а также производить начисление налогов и взносов.

Но если по решению руководства суточные выплачены в большем размере, то на сумму превышения необходимо начислить налог НДФЛ.

Данный шаг необходимо выполнить в завершающий день того месяца, когда сотрудник сдал на рассмотрение свой авансовый отчет. Сумма рассчитанного налога подлежит удержанию из его зарплаты.

Размер удержанного налога подлежит отражению в отчетах 2-НДФЛ и 6-НДФЛ. Кроме этого, на них требуется начислить взносы в соцфонды, за исключением отчислений на травматизм.

Производить определение сумм взносов необходимо в конце месяца, когда работник подал на рассмотрение свой авансовый отчет. Расчет производится путем включения размера превышения суточных в общую базу по расчету отчислений.

После того, как сотрудник вернулся из служебной поездки, ему необходимо оформить и сдать отчет по командировке. К данному документы прикрепляются чеки и иные бланки, при помощи которых можно подтвердить правомерность расходования подотчетных сумм.

К ним можно отнести:

- Документы, подтверждающие найм жилого помещения для проживания в период поездки. К ним можно отнести квитанции, договор о найме частного жилья, счет из гостиницы. В каждом документе должно быть указано число дней, которые прожил работник в данном месте, а также стоимость за один день.

- Документы, при помощи которых можно подтвердить проезд к месту служебной командировки и возвращение назад в компанию. Сюда включаются проездные билеты, талоны, чеки на получение постельного белья и т. д.

- Документы для подтверждения использования услуг такси — квитанции, билеты, чеки и т. д.

- Служебная записка от работника, к которой он приложил чеки с АЗС — в случае, если в течение поездки использовался свой транспорт;

- Служебная записка, рассказывающая об отсутствии подтверждающих документов по причине утери либо других обстоятельств;

- Документы, подтверждающие иные разовые расходы (чеки из камеры хранения, на оплату сотовых телефонов и т. д.)

Командировочные расходы в 2019 году: суточные по России и за рубежом

Командировочные расходы в 2019 году вырастут из-за курортного сбора. В статье – все про командировки, про суточные по России и за рубежом, справочники на 2019 г., образцы документов и полезные ссылки.

Без проблем рассчитываться по служебным поездкам помогут следующие документы (их можно скачать):

Поездка сотрудника в командировку обычно связана с решением рабочих вопросов, требующих присутствия в другом населенном пункте, регионе, стране. В связи с такой поездкой неизбежно возникают различные расходы, которые нужно возместить сотруднику и учесть при налогообложении.

Программа БухСофт автоматически сформирует всю «первичку» по служебным поездкам, рассчитает суточные, командировочные расходы, начислит НДФЛ и взносы. Попробуйте бесплатно:

Так как служебная поездка – это действие в интересах работодателя, от которого сотрудник формально не получает никакой выгоды для себя, трудовое законодательство предусматривает денежные компенсации командированным, в том числе за границу. Во-первых, хотя они и отсутствуют какое-то время на рабочем месте, но свою должность не теряют, а за период поездки получают выплаты по среднему заработку. Во-вторых, командированные в другой населенный пункт, в том числе в другой стране, имеют право на денежные компенсации от работодателя в оплату командировочных в 2019 году.

Далее вы узнаете про:

Ознакомившись с командировочными расходами 2019 г., не забудьте посмотреть следующие документы по изменением в работе:

В любой коммерческой фирме или у предпринимателя сотрудникам нужно оплатить или компенсировать:

- Стоимость проезда до места командировки и обратно;

- Стоимость проживания в месте командировки;

- Затраты в связи с нахождением в месте назначения – суточные.

Кроме того, работодатель вправе установить локальным документом дополнительные выплаты для сотрудников, которые направлены в служебную поездку.

Конкретный список разрешенных персоналу командировочных расходов 2019 г. работодатель утверждает в своем локальном документе. В крупных фирмах это может быть коллективный договор, но чаще всего правила прописывают в Положении о служебных командировках. Причем у одного и того же работодателя правила компенсации могут различаться в зависимости от:

Актуальный образец Положения приведен в окне ниже, этот документ можно скачать:

В 2019 году продолжают действовать изменения в расчете командировочных в 2019 году, введенные с 1 мая 2018 года. Тогда в отдельных регионах возросли расходы на проживание приезжих более суток в гостиницах и иных объектах, оказывающих гостиничные услуги. Проживание стало дороже из-за курортного сбора, который начинал действовать поэтапно.

Этап 1. С 1 мая 2018 года сбор ввели:

- в Ставропольском крае,

- в Алтайском крае,

- в городах Ессентуки, Кисловодск, Пятигорск, Белокуриха, Железноводск.

Этап 2. В Краснодарском крае сбор был введен с 16 июля 2018 года за гостиничное проживания в:

- городах Сочи, Геленджик, Анапа, Горячий Ключ,

- городских и сельских поселениях Туапсинского района: Джубгское, Новомихайловское, Шепсинское и Небугское.

Этап 3. В Крыму курортный сбор только планируется. Его придется платить при нахождении в Ялте, Евпатории, Феодосии, Алуште, Саки, Судаке и в Черноморском районе.

Взимать курортный сбор в Крыму планируется с 1-го мая 2019 года.

Считают курортный сбор по формуле:

Подробности об уплате курортного сбора читайте в таблице 1.

Таблица 1. Курортный сбор в составе командировочных расходов 2019 г.

Практически каждому бухгалтеру знакомы хлопоты с начислением и выплатой командировочных и суточных.

И сегодня мы поговорим о том, что представляет собой эта графа расходов в целом, как надлежит начислять и выплачивать ее составляющие командированному работнику, каково значение этих цифр в текущем году, а также что в их отношении планируется в следующем.

По сути, в связи с наступлением факта командировки у бухгалтера появляется две проблемы. Во-первых, как и когда рассчитать, начислить и выплатить суточные (иногда эта процедура включает два этапа: аванс перед оформлением поездки и окончательный расчет предоставления авансового отчета — после).

Во-вторых, что делать с зарплатой на этот период и всеми сопутствующими нюансами, вроде частого охвата периодом командировки выходных или праздничных дней, нерабочих часов и т.д.

Начнем со второго, как самого тяжелого. За время командировки работнику начисляется трудовое вознаграждение из расчета средней зарплаты, которая исчисляется по последним двум рабочим месяцам, исключая нетабелируемые без уважительной причины дни, отпускные, больничные и прочие периоды, если они имели место быть (то есть – только за отработанное в действительности).

Если работник принят менее чем за два месяца до командировки, считается фактическое время с момента зачисления в штат. В случае, когда в рассматриваемом отрезке встречаются выплаты премиальных, все зависит от вида премии, определяющего время и долю ее зачисления в доход определенного периода.

Напомним, месячные премиальные включаются в тот месяц, в котором они были начислены, квартальные, годовые и прочие за больший период пропорционально делятся на количество составляющих их месяцев и распределяются при исчислении средней ЗП, соответственно.

Если речь идет о разовых выплатах к праздникам, профессиональным датам, дням рождения и т.д., они в расчете командировочных не участвуют.

В процессе рекомендуется пользоваться такими документами, как «Нормы рабочего времени» (к соответствующим месяцам), «Табелем учета рабочего времени компании» и «Тарифной сеткой» (если речь идет о бюджетной организации).

Командировочные можно считать как по среднедневной зарплате, так и по среднечасовой, в зависимости от того, какая форма оплаты труда принята в компании.

Для их расчета суммарные, разрешенные к включению, выплаты за два последних месяца делятся на количество фактически отработанных дней тогда же, после чего полученное значение умножается на количество дней или часов, проведенных в командировке.

При этом надо учитывать нюансы поездок, припадающих на выходные дни. Все выходные, включая день отъезда и приезда, автоматически для откомандированного сотрудника считаются рабочими, и за них ему начисляются и выплачиваются командировочные.

Независимо от этого, сотрудник может, по желанию, брать за эти выходные или нерабочие, праздничные дни отгулы по взаимному согласию сторон в удобное для него время. Нюансы здесь такие: если человек работает с почасовой или поденной оплатой и при этом не перерабатывает норму, ему выплачивается двойная почасовая или поденная ставка и отгул при этом он не получает.

Если перерабатывает – то еще и дается отгул, причем оплачиваемый. При стандартном же месячном окладе, без переработки, если без отгула, выплаты считаются по одинарной ставке, а отгулы при этом не оплачиваются.

В случае же, когда имел факт переработки, без отгула выплачивается за все время переработки двойная ставка, а во время отгула, если его берут, – одинарная. Все описанные выше выплаты отличаются стандартным налогообложением, ничем не отличающимся от выплаты обычной зарплаты.

Что же касается непосредственно командировочных, они к ставке работника отношения не имеют, и рассчитываются совершенно отдельно. И включают в себя как суточные, так и погашение всех подтвержденных трат, сопровождающих поездку, в том числе и на нужды фирмы (оплата проезда, закупки товаров и услуг, которые можно отнести предприятию на расходы по своей хозяйственной деятельности и т.д.).

Итак, общеизвестно, что выплаты суточных в национальной валюте опираются на установленный Кабмином размер минимальной зарплаты.

Кроме подтвержденных трат чеками, накладными и прочими расходными документами о покупках и оказании услуг сотрудникам, пребывающим в командировке, на их там проживание и содержание, не облагаются налогом на доходы и неподтвержденные суммы, но, не превышающие одну десятую размера мин-зарплаты (состоянием на первое января отчетного года).

В 2018 году она была принята на уровне 3723,00 грн., следовательно, суточные равны в таком случае 372,30 грн. Это что касается командировок по Украине. По заграничным же поездкам установлен единый для всех порог на этот год в фиксированном размере 80 евро.

Следовательно, исходя из того, что предварительно для 2019 года, так как минимальная зарплата установлена в размере 4173,00 грн., суточные тогда будут равны 417,30 грн. Хотя, конечно же, если в бюджете на следующий год примут другую цифру, придется считать уже по ней.

Что же касается заграничных суточных, здесь есть все основания полагать, что цифра в 80 евро останется неизменной, ведь для того ее несколько лет назад и устанавливали в валютном эквиваленте, чтобы теперь не мучиться с качелями минимальной зарплаты еще и в их отношении.

Туристический сбор, уплаченный во время пребывания в командировке и включенный в стоимость проживания в ней, не может быть частью налогооблагаемого дохода – он компенсируется наравне с остальными тратами сотрудника, ложащимися на расходы предприятия.

Аналогично не могут облагаться НДФЛ расходы по входящим в стоимость проживания (в отеле) стирке, чистке, починке и глажке одежды, обуви и белья. Сюда же относятся все сборы, уплачиваемые при получении разрешения на въезд куда-либо по маршруту следования. Но, все это, конечно же, при наличии подтверждающих документов.

Факты командировок в предшествующие датам текущей командировки дни исключаются из расчета средней заработной платы за предыдущие два месяца, когда начисляется трудовое вознаграждение за проведенное в ней время.

Нельзя одновременно выплачивать и командировочные, и начислять премию за один и тот же период.

Пример расчета командировочных расходов и суточных.

Расчет отпускных в 2019 году с помощью калькулятора онлайн

Суточные командировочные расходы по России и за рубежом в 2019 году

При осуществлении коммерческой или производственной деятельности у предприятий и организаций нередко возникает необходимость личного присутствия своих представителей на объектах, расположенных в другом городе или стране. Целью этой поездки, называемой командировкой, могут являться такие важные мероприятия, как переговоры, заключение договоров, монтаж оборудования, обучение персонала. Для оплаты необходимых расходов, возникающих каждый день у командированного лица при нахождении в другом городе, ему необходимы денежные средства. Законодательством предусмотрена оплата командировочных расходов и установлен размер суточных при командировках в 2019 году.

Что включает в себя оплата командировочных расходов в 2019 году

К таким расходам относят:

- стоимость билетов междугороднего или международного сообщения;

- оплату временного проживания;

- компенсацию затрат на питание, местные расходы (курьер, канцтовары, информационные носители, полиграфия и прочие), необходимые для достижения успешного результата командировки, согласованные с руководством — суточные.

По первому пункту расходы подтверждаются билетами (авиа, железнодорожными и прочими).

Также могут быть учтены среди подтверждающих документов для выплаты сотруднику командировочных:

- посадочный талон,

- документы о дополнительных расходах в пути (белье в поезде),

- квитанции и счета на оплату такси, если была служебная необходимость воспользоваться этой услугой.

В случае использования личного автомобиля работник предоставляет в бухгалтерию служебную записку и прикладывает к ней чеки об оплате топлива.

- квитанция из гостиницы,

- соглашение о найме квартиры или иной документ с обязательным указанием стоимости и количества дней проживания.

Прочие необходимые траты так же должны быть оплачены, если сотрудник предоставил квитанции об оплате телефонных переговоров, камеры хранения, платной парковки.

При утрате отчетных документов должна быть составлена служебная записка.

Суточные выплачивают из кассы или перечисляют через банк на личный счет командированного специалиста перед поездкой. Авансовый отчет работник обязан предоставить не позднее трех дней после возвращения из командировки.

Норма суточных при расчете расходов на командировку в 2019 году в каждом отдельно взятом предприятии регламентируется внутренними документами, предусмотренными учетной политикой.

Действующие нормы командировочных суточных расходов по России в 2019 году на каждый день пока остаются без изменений: минимальные не установлены, а максимальные, согласно Налоговому кодексу РФ, составляют 700 рублей. Для расчета выплат сотруднику, находящемуся в загранкомандировке, в 2019 году определена сумма суточных в размере 2500 рублей в день. Законом допускается отклонение от этих норм при необходимости. Нормативное значение можно как сокращать, так и увеличивать. Руководство предприятия вправе это сделать по собственному усмотрению и платить суточные из расчета утвержденных внутренних норм.

НДФЛ с командировочных расходов в 2019 году не предусмотрен, если сумма не превышает указанных пределов. В этом случае подоходный налог и страховые взносы не начисляются и не уплачиваются. При превышении работодатель перечисляет и НДФЛ с суммы суточных сверх нормы, установленного на 2019 год, так же и страховые взносы с суммы сверх предусмотренного на день лимита.

Выплаты командировочных расходов в 2019 году за служебные поездки по России начисляются работнику исходя из расчета проведенных в командировке дней:

- за все календарные дни командировки вместе с праздничными и выходными,

- за все дни в пути до пункта назначения, включая дату отъезда и возвращения. При возникновении задержки по независящим от сотрудника причинам, так же происходит оплата суточных за все дни.

Дату посадки на транспорт в пункте отправления в командировку считают первым, а дату возвращения – последним днем служебной поездки. Момент отсчета наступает при смене даты, в 00 часов 00 минут. И первый, и последний день должны оплачиваться в полном объеме.

Пример 1. Организация планировала отправить одного своего сотрудника Волкова в командировку в понедельник, пятого августа и для него заранее на указанную дату был заказан билет на поезд, отправляющийся в 23 часа 51 минуту. За несколько дней до начала командировки руководство решило, что для успешного выполнения задачи первому сотруднику необходим помощник, и была назначена командировка его коллеге, Зайцеву. Билетов на этот же поезд уже не было, и пришлось покупать второму сотруднику билет на 00 часов 44 минуты на вторник, шестого августа. Обратно они вернулись утром 10 августа на одном поезде. Первому сотруднику суточные начислены за шесть дней — с пятого по десятое августа включительно, а второму – только за пять. Несмотря на то, что разница между временем отправления поездов, на которых Волков и Зайцев добирались до места назначения, составила менее часа, дата отправления для второго сотрудника формально считалась на сутки позже.

Пример 2. В зарубежную командировку направляется сотрудник Лебедев. Рейс вылетает второго сентября в 00 часов 15 минут, а регистрация заканчивается в 23 часа 45 минут предыдущего дня. Возвращается Лебедев шестого сентября. Формально он прошел регистрацию на рейс и пересек границу первого числа, эта дата и должна считаться первым днем командировки при подсчете количества дней для оплаты по норме для зарубежных поездок. День обратного пересечения границы тоже оплачивается, но уже по российской норме. В этом примере суточные выплачиваются за 5 дней из расчета 2500 рублей в день, а шестой день по российской норме 700 рублей.

За руководством предприятия закреплено право назначать выплату командировочных при зарубежных поездках в иностранной валюте, если предприятие имеет такую возможность.

В бюджетных учреждениях начисление и оплата суточных командировочных расходов в 2019 году рассчитывается исходя из норм, указанных в последней редакции Постановления Правительства No 812, которое регламентирует размер и порядок расчета средств на выплату суточных при служебных командировках в страны ближнего и дальнего зарубежья.

Приложение No 1 к указанному Постановлению содержит таблицу с указанием размера суточных за каждый день командировки в зависимости от страны пребывания.

Важно:

- Если сотрудник бюджетного загранучреждения уже находится за рубежом, и для проезда в пункт назначения граница им пересекаться не будет, рассчитать суточные следует по последней колонке указанной таблицы.

- При направлении в командировку, если служебная необходимость подразумевает посещение нескольких стран, расчет ведется по каждой стране отдельно согласно приложению.

- Дата пересечения границы определяется по отметке в загранпаспорте, а при сообщении со странами, которые граждане Российской Федерации могут посещать по общегражданскому паспорту – по транспортному билету.

Порядок выплаты суточных при командировках продолжительностью не более одного дня

Суточные при однодневных командировках в 2019 году внутри страны не выплачиваются. Работнику должен быть компенсирован проезд и прочие траты, связанные с поездкой. Регламентировать расходы для сотрудников, отправленных в командировку на один день можно приказом или специальным пунктом трудового или коллективного договора и четко прописать в этих документах суммы для выплаты в таких случаях. По-другому происходит выплата при однодневной командировке за пределы РФ. Суточные за командировку на один день в 2019 году платят из расчета 50% от общей нормы для зарубежных командировок.

При налогообложении на сумму суточных в полном объеме уменьшается базы налога на прибыль. Оплата НДФЛ и страховые взносы начисляются только со сверхлимитных сумм. Расходы относятся на разные счета, в зависимости от направления деятельности предприятия — торговля, услуги или производство. Уплаченный НДС выставляется к возмещению.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.