Сегодня предлагаем вашему вниманию статью на тему: "процедура снятия ккм с учета в налоговой". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Внимание! Этот материал о том, как снять кассу с учёта в налоговой. Если вас интересует как снять у кассы Z отчёт (регулярное снятие кассы), нажмите сюда!

Предпринимательская деятельность далеко не всегда проста и безоблачна. Иногда случается и так, что приходится сворачивать бизнес, а все рабочее оборудование складировать в дальний угол. Но если прилавки, мебель, компьютеры и прочее можно просто спрятать подальше или попытаться перепродать, то с контрольно-кассовой техникой поступать нужно иначе.

Прежде чем окончательно убрать ее на полку или выставить на продажу, необходимо провести ее снятие с учета в налоговой инспекции.

Причем поступать так нужно не только в случае закрытия бизнеса, но и в некоторых других ситуациях. Разберем эту тему подробнее.

Снимаем контрольно-кассовую технику с учета: причины

Необходимость полного снятия контрольно-кассовых машин с учета в налоговых органах или их перерегистрация может возникнуть при самых разных обстоятельствах. Это может быть:

- ликвидация юридического лица (предприятия или организации) а также закрытие ИП;

- добровольная замена кассовой машины на более функциональную и новую модель;

- вынужденная замена устаревшей кассовой техники вследствие того, что она была вычеркнута из перечня государственного реестра. Эксплуатировать контрольно-кассовый аппарат можно не более 7 лет с момента его выпуска;

- кража контрольно-кассовой техники. В данном случае, к заявлению о снятии кассы с учета специалисту налоговой надо будет обязательно предъявить справку из полиции;

- предоставление в аренду, передача в дар, а также продажа другой компании или индивидуальному предпринимателю;

- форс-мажорные обстоятельства (пожары, наводнения, разрушения зданий и т.д.);

- изменения в соответствующей части законодательства;

- в случаях, если кассовая машина по каким-либо причинам не применяется в работе. Особенно это важно, если дальнейшее ее использование также не запланировано, но, при этом, доступ к ней имеют как сотрудники компании, так и посторонние лица. Чтобы избежать несанкционированного и бесконтрольного использования кассы, ее надо дезактивировать.

Для чего снимать контрольно-кассовые машины с учета в налоговой

Снимать кассы с учета в налоговых органах необходимо независимо от того, что послужило причиной прекращения их применения. Нужно помнить о том, что данные о каждом используемом фискальном регистраторе или кассовом аппарате есть в базе налоговой службы. А раз так, то значит они в обязательно порядке должны подвергаться регулярному техническому обслуживанию и своевременной замене ЭКЛЗ.

Если касса не снята с учета, представители налоговой инспекции могут в любой момент заглянуть с проверкой на предмет правильной выдачи кассовых чеков покупателям или потребителям услуг.

Особенно это касается индивидуальных предпринимателей, поскольку именно их в случае чего проще всего найти (по месту жительства, указываемом при постановке ИП на учет в ИФНС). Самое неприятное будет, если представитель организации или индивидуальный предприниматель не сможет ответить на вопрос о том, где находится контрольно-кассовая техника, зарегистрированная на его компанию.

Ну и конечно, стоит помнит о том, что не сняв кассу с учета в налоговой службе, ее не удастся продать или подарить.

Порядок снятия контрольно-кассовой техники с регистрации

Если говорить коротко, то процесс снятия ККМ с налогового учета происходит в несколько этапов:

- подготовка комплекта документов;

- консультирование и привлечение к процедуре сотрудника сервисного центра;

- визит в налоговую.

Если все сделано по порядку и правильно, то сам процесс снятия кассы с учета займет не более получаса.

Основной смысл операции по снятию кассы с регистрации в налоговых органах заключается в том, чтобы они могли проверить, насколько соответствует информация в кассовом журнале по отношению к сведениям фискальной памяти, а также последующей дезактивации аппарата, и передачи данных ЭКЛЗ на хранение. Здесь необходимо отметить, что строгой регламентации этой процедуры нет, поэтому каждый регион РФ по-своему регулирует данный процесс.

Прежде чем отправляться в территориальный отдел налоговой службы, нужно уточнить, какие именно требования предъявляет к процедуре снятия кассы с учета именно тот отдел ИФНС, в котором она была зарегистрирована.

Внимание! Иногда налоговики требуют, чтобы снятие фискальных отчетов с контрольно-кассовой техники проводилось только в присутствии их представителя. В этом случае нужно заранее договариваться с инженером из центра технического обслуживания о том, чтобы он мог в определенное время подъехать в налоговую. ИП или сотруднику компании, подающей заявление на снятие ККМ с регистрации, надо иметь с собой все необходимые документы и саму кассу.

Следует отметить, что не все территориальные инспекции так строго относятся к данному процессу. Некоторые не требуют привозить к ним кассовые машины и приглашать технического специалиста, они ограничиваются проверкой документов, главное в которых – корректное оформление и резолюция сертифицированного технического центра.

В еще более упрощенных схемах работники обслуживающих центров самостоятельно снимают блок ЭКЗЛ и собирают все документы для снятия кассы с учета в налоговой. При этом собственнику кассовой машины нужно всего лишь лично подъехать в налоговую с заявлением или отправить туда представителя с доверенностью. Сделать это надо либо в тот же день, либо, если это установлено в правилах местной территориальной налоговой инспекции – в трехдневный срок.

Перед тем, как снимать кассовый аппарат с налогового учета, необходимо убедиться в том, что вся налоговая отчетность на текущее время сдана своевременно, никаких долгов перед налоговиками нет, все счета со стороны обслуживающей технику организации оплачены.

Кроме того, не лишним будет еще раз проверить правильность занесения информации в журнал кассира-операциониста, и проверить журнал технического обслуживания.

После того, как все необходимые предварительные проверки и операции проведены, пора приступать к формированию пакета документов для налоговой. В него входит несколько важных документов, без которых снятие кассы с регистрации невозможно. Вот перечень этих документов:

- карточка, выданная при регистрации кассовой машины в налоговой;

- заявление о снятии ККМ с учёта;

- личный паспорт заявителя или представителя по доверенности;

- технический паспорт контрольно-кассовой техники и отдельно паспорт блока ЭКЛЗ;

- журнал кассира-операциониста;

- журнал регистрации вызовов технических специалистов;

- копия заверенного налоговой инспекцией баланса за последний отчётный период;

- кассовая книга от ООО;

- книга доходов и расходов от ИП.

Последние два документа не обязательны, но в некоторых случаях инспектор налоговой службы может попросить их для полноценного анализа сведений по ККМ.

От сотрудника обслуживающего центра, налоговики потребуют:

- чек с фискальным отчётом за всё время использования кассы;

- акт о снятии показаний кассовых счётчиков;

- по одному чеку-отчёту за каждые последние три года эксплуатации кассы;

- помесячные фискальные отчеты также за трехгодовой период;

- чек о закрытии архива памяти аппарата;

- отчёт по блоку памяти ЭКЛЗ;

- акт о передаче ЭКЛЗ на хранение. Кстати говоря, храниться он должен не менее пяти лет с момента снятия кассы с учета на случай возможной налоговой проверки.

После того, как все вышеперечисленные документы будут отданы специалисту налоговой инспекции, и процедура снятия кассы с учета будет завершена, с кассовым аппаратом можно делать все, что заблагорассудиться: продать, сдать в аренду, отдать в комиссионный отдел технического центра, подарить, просто поставить в угол. Однако стоит помнить, что если модель кассы вычеркнута из госреестра, дальнейшее её использование будет невозможно. В этом случае кассу можно только выбросить.

В данной статье мы рассмотрим, как снять с учета ККМ в 2018 году. Разберемся нужно ли снимать с учета ККМ. Узнаем, когда нужно снимать с учета. Разберем необходимые документы для снятия.

Нужно ли снимать кассовый аппарат с учета и в каких случаях? Данным вопросом озадачены многие предприниматели и организации, использующие ККТ. Сегодня мы расскажем о порядке снятия с учета ККМ: в каких случаях кассовый аппарат следует снять с учета, какие документы для этого потребуются, как проверить регистрацию ККМ в ФНС. Также мы подробно рассмотрим типовые ситуации снятия с учета ККМ и дадим ответы на распространенные вопросы.

Согласно ФЗ-54, обязательства по использованию контрольно-кассовых машин (ККМ) имеют ИП и юрлица, ведущие расчеты с покупателями и продавцами как в наличной, так и в безналичной форме. В частности, кассовый аппарат обязаны иметь субъекты хозяйствования при:

- реализации товаров (работ, услуг) организациям и населению;

- выплате средств в пользу населения и/или юрлиц при покупке товаров/услуг;

- возврате средств покупателю при отказе от товара;

- получении денег от продавца за возвращенный товар.

Полный перечень ситуаций, обязующие субъекты хозяйствования применять кассовую технику (ККТ), описан в ФЗ-54. Читайте также статью: → “Порядок регистрации ККТ, необходимые документы”

Помимо обязательств по применению ККТ, федеральный закон №54 также регламентирует механизм постановки и снятия кассовой техники с учета. Согласно закону, Вам следует обратиться в ФНС для снятия ККТ с учета в случае:

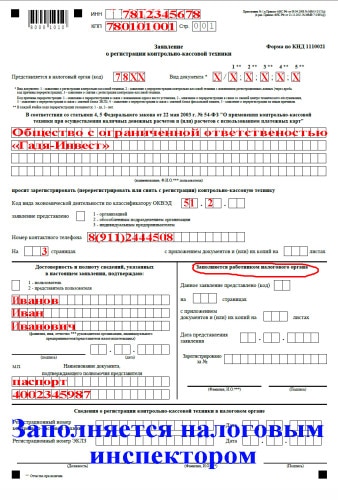

Снятие ККТ с регистрации, как и постановка кассового аппарата на учет, осуществляется через орган ФНС. Прежде чем обратиться в налоговую, Вам следует подготовить следующие документы:

· данные заявителя (наименование компании/ФИО ИП, код ИНН, код ВЭД, место регистрации, контактные данные);

· код налогового органа, в который подается заявления;

· отметка о снятии с учета ККТ (код «2»);

· данные о ККТ (модель, заводской номер, данные техпаспорта, сведения о месте регистрации);

· информация об организации, проводящей техобслужвание ККТ (наименование, код ИНН, дата и номер договора, данные о средстве визуального контроля).

Документ может быть заполнен от руки, а также составлен в электронном виде (на сайте ФНС в личном кабинете).

Собрав необходимые документы, переходите непосредственно к процедуре снятия ККТ с учета:

Шаг 1. Вызов специалиста ЦТО.

Перед тем, как отправиться в налоговую, вызовите специалиста ЦТО. Сотрудник компании явиться в указанное Вами время и снимет с кассового аппарата фискальный чек. Чек приложите к прочим документам, необходимым для снятия ККТ с регистрации. Читайте также статью: → “Заявление о регистрации ККТ (контрольно-кассовой техники). Скачать заполненный образец”

Шаг 2. Передача документов в ФНС.

Для снятия ККТ с учета Вам необходимо обратиться в тот орган ФНС, в котором зарегистрирован кассовый аппарат. Передать документы Вы можете любым из способов:

- Лично отправьтесь в налоговую и передайте документы специалисту ФНС «в руки». Данный способ надежен, ведь Вы будете уверенны, что документы переданы по назначению. Кроме того, специалист налоговой сможет провести первичную проверку документов и сразу указать Вам на наличие ошибок и неточностей;

- Отправьте документы почтой. Собранный пакет документов Вы можете отправить письмом через ближайшее отделение «Почты России». Перед отправкой составьте опись вложений, после чего оформите письмо с уведомлением. Получив документы, специалист ФНС поставит подпись в корешке письма, что будет служить подтверждением их получения;

- Оформите электронную заявку. При наличии выхода в Интернет Вы можете снять ККТ с регистрации, не выходя из дома. Для этого зарегистрируйтесь на Интернет-ресурсе Госуслуг (gosuslugi.ru) и оформите электронную заявку через Личный кабинет.

Шаг 3. Рассмотрение документов.

Органам ФНС предоставляется 5 рабочих дней для рассмотрения заявки и снятия ККТ с учета. В течение этого времени сотрудник фискальной службы должен связаться с Вами для согласования времени и места снятия контрольных показаний с техники. В установленный день в присутствии Вас и специалиста ФНС инженер ЦТО снимает показания ККТ. Также в Вашем присутствии составляется акт по форме КМ-2.

Шаг 4. Снятие ККТ с учета.

На основании предоставленных Вами документов, а также акта КМ-2, составленного в Вашем присутствии, ФНС вносит в базу информацию о снятии ККТ с учета. Вам предоставляется паспорт на кассовый аппарат и учетный талон ККТ с отметками ФНС о снятии техники с регистрации.

Наиболее распространенные ситуации снятие ККТ с учета – прекращение ведения хоздеятельности, связанное с ликвидацией ООО или закрытием ИП. В каждом из перечисленных случаев снятие с регистрации осуществляется в общем порядке. При этом к пакету документов следует дополнительно приложить выписку из Росреестра о прекращении деятельности ИП или юрлица.

Еще одной из причин снятия ККТ с учета может быть утеря документов на кассовый аппарат. В общем порядке при снятии ККТ с учета субъекту хозяйствования следует восстановить утерянные документы. Если речь идет о техпаспорте и учетном талоне ККТ, то ИП/юрлицу следует обратиться в ЦТО для получения дубликатов документов. В случае утери карточки регистрации, данную информацию следует указать в заявлении. Так как второй экземпляр карточки находится в ФНС, куда и подается заявление, запрашивать дубликат карточки не нужно. Если организацией утерян Журнал кассира, то снимать ККТ с учета необходимо на основании данных бухучета и ежедневных Z-отчетов.

Для того, чтобы проверить, снят ли кассовый аппарат с учета или по прежнему числиться зарегистрированным на Ваше предприятие, Вам следует обратиться в тот орган ФНС, куда Вы подавали документы на снятие ККТ с учета. Информация о регистрации предоставляется налогоплательщикам в индивидуальном порядке на основании заявления, при предъявлении паспорта заявителя и техпаспорта (копии) ККТ. Читайте также статью: → “Форма KM-9 (Акт о проверке наличных денежных средств кассы)”

Вопрос № 1. ИП Кукушкин передал в ФНС документы для снятия ККТ с регистрации. Специалист налоговой потребовал от Кукушкина предъявить кассовый аппарат (принести его в налоговую). Правомерны ли действия ФНС?

Ответ: Требования специалиста ФНС в данном случае не противоречат действующему законодательству. Как правило, налоговики осматривают ККТ при снятии контрольных показаний инженером ЦТО. Однако в исключительных случаях работник фискальной службы может потребовать предъявление ККТ непосредственно в инспекцию.

Вопрос № 2. ИП Соловьев лично передал в ФНС комплект документов для снятия ККТ с регистрации. Что для Соловьева является подтверждением о принятии документов?

Ответ: Получив документы от Соловьева, сотрудник фискальной службы может выдать расписку о получении бумаг. Если Соловьев составит заявление в 2-х экземплярах, то на одно из них (с отметкой о получении, датой и подписью ответственного сотрудника ФНС) он может оставить себе в качестве подтверждения.

Вопрос № 3. На ООО «Каштан» числиться старый кассовый аппарат, который не используется при ведении деятельности. Какие документы необходимо подать «Каштану» для снятия кассы с учета?

Ответ: Снятия старых касс с регистрации осуществляется в общем порядке. Факт неиспользования кассы в деятельности подтверждает Журнал операциониста и Z-отчет, снятый сотрудников ЦТО.

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Из других регионов РФ звоните: 8 (800) 550-34-98

Порядок снятия онлайн-кассы с учета в Налоговой службе

Законодательством, регулирующим применение онлайн-касс, предусмотрены сценарии, при которых ККТ снимается с учета в Налоговой службе РФ через личный кабинет или путем подачи документов с посещением ФНС, а также через оператора фискальных данных. Изучим сроки, порядок подачи документов и особенности таких сценариев подробнее.

Процедура снятия онлайн-кассы с учета в Налоговой службе РФ регламентирована федеральным законодательством (ст. 4.2 Закона № 54-ФЗ).

Она может быть осуществлена:

- вследствие передачи устройства в пользование другому хозяйствующему субъекту;

- по причине утери или похищения устройства;

- вследствие поломки устройства.

- при обнаружении нарушений в пользовании ККТ;

- в силу истечения срока действия фискального ключа (то есть, срока эксплуатации фискального накопителя).

Если применен второй вариант снятия ККТ с учета по инициативе ФНС, то налогоплательщик в течение 30 дней после снятия онлайн-кассы с учета обязан направить в ФНС записанные на фискальный накопитель платежные данные.

Срок эксплуатации фискального накопителя в общем случае — 13 месяцев с момента регистрации в ФНС. Для плательщиков на ЕНВД, УСН, ПСН и ЕСХН — 36 месяцев.

Что касается процедуры снятия ККТ с учета по инициативе хозяйствующего субъекта — она имеет ряд важнейших нюансов. Прежде всего — в определении порядка действий налогоплательщика.

Как снять онлайн-кассу с учета в Налоговой службе РФ

Для снятия онлайн-кассы с учета владельцу ККТ нужно:

- Направить в ФНС заявление на снятие онлайн-кассы с учета по установленной форме — не позднее ближайшего рабочего дня, идущего за тем, в котором появился повод для снятия устройства с учета.

Форма заявления о снятии контрольно-кассовой техники с регистрационного учета и порядок его заполнения указаны в Приказе ФНС России от 29.05.2017 № ММВ-7-20/484@ (приложения №2 и №6) – ССЫЛКА.

Скачать бланк заявления о снятии онлайн-кассы с учета (форма по КНД 1110062) в формате Excel можно ЗДЕСЬ.

В заявлении фиксируются:

- название хозяйствующего субъекта (или ФИО ИП, который владеет онлайн-кассой);

- ИНН хозяйствующего субъекта;

- название модели контрольно-кассовой техники;

- заводской номер устройства;

- подробные сведения о хищении или потере кассового аппарата (если такие сведения у пользователя ККТ есть).

Заявление может быть передано в Налоговую службу в бумажном (при личном обращении) или электронном виде (через Личный кабинет пользователя ККТ на официальном сайте Налоговой службы).

Обязательный во многих случаях документ, который должен прилагаться к заявлению, о котором идет речь — отчет о закрытии фискального накопителя. Данные, которые содержатся в нем, сдаются только в тех случаях, когда снятие ККТ с учета осуществляется в связи с передачей другому пользователю. Если ККТ сломалась или произошло хищение устройства, то отчет не требуется.

Отчет о закрытии накопителя также формируется при замене фискального накопителя или при выходе данного аппаратного компонента из строя (если при этом имеется техническая возможность чтения и записи фискальных данных). После того как формируется отчет, о котором идет речь, фискальный накопитель перестает регистрировать платежные операции, однако, чтение фискальных данных из него возможно. Закрытие накопителя осуществляется через специальное меню онлайн-кассы. В некоторых программах управления ККТ операция звучит как «Закрытие архива ФН».

В случае, если фискальный накопитель работал в режиме без передачи платежных данных в ОФД (например, при размещении онлайн-кассы в труднодоступных местах, где затруднено пользование интернетом хозяйствующими субъектами), то к заявлению (в предусмотренных случаях — и к отчету о закрытии накопителя) необходимо приложить все фискальные данные, записанные в накопитель и считанные с него предназначенными для того техническими средствами.

- Дождаться, пока ФНС сформирует карточку, которая отражает факт снятия онлайн-кассы с учета в Налоговой службе России.

На это Налоговой службе дается 5 дней с момента получения заявления от пользователя онлайн-кассы. Карточка впоследствии передается налогоплательщику через Личный кабинет или через ОФД. Пользователь онлайн-кассы также вправе запросить у Налоговой службы бумажный вариант карточки.

Порядок получения формы карточки о снятии ККТ с регистрационного учета на бумажном носителе приведен в приложении № 10 к приказу ФНС России от 29.05.2017 № ММВ-7-20/484@ – ССЫЛКА.

В рассматриваемой карточке указываются:

- название хозяйствующего субъекта (ФИО ИП);

- ИНН хозяйствующего субъекта;

- название кассового аппарата;

- заводской номер ККТ;

- дату снятия устройства с учета.

Некоторые нюансы характеризуют и тот сценарий, при котором кассу снимает с учета сама Налоговая служба.

Сразу не понятно, как снять с учета ККТ в 2019 году. Если с регистрацией контрольно-кассовой машины все, более-менее, понятно, то снятие ее с налогового учета вызывает множество вопросов. Чтобы избежать неприятностей, лучше все сделать правильно, потому что данная сфера деятельности тщательно проверяется. Расскажем в материале про порядок снятия ККМ с учета в 2019 году.

При расчетах за товары, работы, услуги не обойтись без применения контрольно-кассовой техники (ККТ). Другие названия этих устройств – ККМ, онлайн-кассы, онлайн-ККТ. Конечно, существуют исключения из этого правила. Некоторые категории организаций могут не применять ККТ: временно или на постоянной основе (письмо Минфина России от 18.07.2018 №03-01-15/50059). Одно в любом случае большинство налогоплательщиков обязано использовать онлайн-кассы.

Использование онлайн-ККТ носит настолько массовый характер, что даже в местностях, где нет Интернета, бизнес не освобожден от применения контрольно-кассовой техники. Единственная поблажка – отсутствие необходимости в передаче чеков в налоговую инспекцию.

В частности, к таким территориям относятся населенные пункты с населением до 10 000 человек (п. 7 ст. 2 Федерального закона от 22.05.2003 № 54-ФЗ, приказ Минкомсвязи от 05.12.2016 № 616).

Итак, как снять с учета ККТ в 2019 году? Существует специальная процедура. Поговорим о ней подробно.

- прекращение использования ККТ;

- похищение или утеря кассовой машины;

- передача ККТ другому пользователю.

Чтобы запустить процесс снятия онлайн-кассы с учета, в ИФНС нужно подать соответствующее заявление. Как снять ККТ с учета в налоговой в 2019 году? Существует два способа.

Во-первых, заявление о снятии с учета можно подать на бумажном носителе по унифицированной форме, утвержденной приказом ФНС России от 29.05.2017 № ММВ-7-20-484. Важно знать, что с 7 декабря 2018 года в данный бланк внесены изменения. Поэтому в территориальную ИФНС нужно подать новую форму.

Во-вторых, можно инициировать процесс снятия с учета удаленно через Интернет. Как снять с учета ККТ через личный кабинет? Все очень просто. Нужно зайти в кабинет ККТ и заполнить заявление в электронной форме. Датой подачи заявления считается день размещения заявления.

Однако для такой дистанционной подачи бланк должен быть подписан усиленной квалифицированной электронной подписью (п. 1 ст. 2 Федерального закона от 27.07.2010 № 210-ФЗ, письмо ФНС от 17.01.2014 № ПА-4-6/489). Как снять с учета ККТ в личном кабинете ФНС – оформить соответствующую подпись.

В любом случае заявление должно быть подано не позднее рабочего дня, следующего за возникновением основания для снятия онлайн-кассы с учета, например (п. 1, 5 ст. 4.2 Федерального закона от 22.05.2003 № 54-ФЗ):

- передача онлайн-ККТ другому пользователю;

- хищение или утеря кассы;

- прекращение эксплуатации.

Кроме самого заявления в инспекцию нужно подать отчет о закрытии фискального накопителя. Понятно, что такой отчет можно сформировать только при снятии ККТ с учета по причине прекращения использования или передачи. Если кассовый аппарат украден или вышел из строя по причине производственного брака, то отчет о закрытии накопителя представить не удастся. Как снять с учета ККТ через личный кабинет? Предоставить помимо заявления фискальный отчет.

Получив нужные документы, налоговая инспекция сформирует карточку о снятии кассового аппарата с учета. Дата формирования карточки станет днем, когда кассу снимут с налогового учета.

Отметим, что подача сведений через кабинет ККТ – это не единственный способ подать все необходимые бумаги удаленно, не приходя в инспекцию. Как снять с учета ККТ онлайн? Направить заявление и отчет в ИФНС через оператора фискальных данных. В этой ситуации налогоплательщик также должен иметь усиленную квалифицированную подпись (п. 10 ст. 4.2 Федерального закона от 22.05.2003 № 54-ФЗ).

Понравилась статья? Поделитесь ссылкой с друзьями:

Как аннулировать регистрацию ККМ в налоговой инспекции?

Он уже не нужен вам – зарегистрированный и принесший компании несомненную пользу контрольно-кассовый аппарат. Вы прекратили работу, сменили вид деятельности или налоговый режим, а может, техника просто пришла в негодность. Снятие с учета ККМ в налоговой инспекции – это довольно простая процедура, которая отнимет минимум времени и затрат.

Снятие кассового аппарата с налогового учета производится обычно в течение одного рабочего дня, а в некоторых инспекциях федеральной налоговой службы (ИФНС) это занимает 15-20 минут. Как правило, сроки зависят от загруженности специалистов и наличия очереди.

Главное при этом – предоставить в фискальный орган полный перечень документов:

- Заявление 2017 года, использующееся для снятия ККМ с учета.

- Это уже знакомый вам бланк формы КНД-1110021. С 2014 года универсальная форма применяется как для снятия с учета, так и для регистрации ККМ в налоговых органах. Заполнение формы не составляет труда, если внимательно изучить приказ ФНС РФ от 21.11.2011 № ММВ-7-2/891.

- Фискальный отчет.

- Карточка регистрации и паспорт ККМ.

- Паспорт.

Других документов налоговая инспекция требовать не может.

Порядок снятия ККМ с учета выглядит следующим образом:

- Заполните бланк заявления и вызовите инженера компании, которая обслуживает вашу ККМ. Специалист должен снять фискальный отчет.

- Пакет документов отнесите в налоговую инспекцию, которая зарегистрировала ваш кассовый аппарат. Если посетить фискальный орган самому не получается, то можете направить бумаги по почте, через сайт государственных услуг или с представителем. В этом случае потребуется нотариально заверенная доверенность.

- По результатам рассмотрения заявления специалисты налоговой инспекции в присутствии инженеров ЦТО снимают показания контрольных и суммирующих денежных счетчиков и составляют акт.

- Налоговики делают запись в паспорте и карточке регистрации ККМ, затем вносят соответствующую пометку во внутренние документы – книгу учета ККМ и учетный талон.

Отказать в снятии кассового аппарата вам могут, в случае если пакет документов неполон или формы заполнены некорректно. Если же все в порядке после внесения данных в соответствующую базу данных, ККМ считается закрытой.

Уж лучше сидеть на деньгах, чем вертеться без них. Гарри Симанович, афорист

В нашей стране предпринимателям нельзя заниматься розничной торговлей без кассового аппарата, зарегистрированного надлежащим образом в налоговых органах. Логично, что ККМ, имеющая уникальный идентификационный номер в налоговом реестре и закреплённая за конкретным ИП или юрлицом, не может быть передана другому лицу, продана или утилизирована просто так. Прежде чем совершить любое из этих действий, кассовую технику необходимо снять с учёта.

Когда может понадобиться снятие кассового аппарата с учёта?

Необходимость перерегистрации или полного снятия ККМ с налогового учёта может появиться как при закрытии организации, так и в процессе ее деятельности. Происходит это в таких случаях:

- Замена кассового аппарата на другую модель (более новую и функциональную).

- Используемая модель ККМ устарела и вычеркнута из государственного реестра ККТ. Срок эксплуатации кассовых аппаратов составляет всего 7 лет с момента начала работы.

- Продажа, передача в пользование безвозмездно или за плату (в аренду) другому ИП или организации.

- Кассовый аппарат не эксплуатируется, но находится в открытом доступе для работников фирмы, посторонних людей. Во избежание несанкционированного применения его нужно деактивировать, если не планируется в будущем использовать его по назначению.

- Закрытие ИП, ликвидация юридического лица также служат основанием для снятия кассы с регистрационного учёта.

На что обратить внимание при снятии кассы с регистрации?

Суть всей процедуры заключается в проверке соответствия информации в кассовом журнале и данных, содержащихся в фискальной памяти аппарата, деактивации машины, снятии и передачи на хранение блока ЭКЛЗ (защищенной электронной кассовой ленты). Однако сам процесс в разных регионах и даже в разных инспекциях ФНС может проходить по-своему.

Есть некоторые нюансы, которые необходимо уточнить заблаговременно в конкретном территориальном налоговом органе – именно в том, в котором и регистрировалась ККМ. Многие ИФНС требуют снятия фискальных отчетов специалистом обслуживающего центра только в присутствии инспектора. В таком случае, предварительно договорившись с инженером ЦТО, нужно в определённый день подъехать в свою инспекцию, захватив с собой кассовый аппарат и все подготовленные бумаги.

Некоторые инспекции смотрят на такие строгости сквозь пальцы и не просят привозить к ним техника и кассу. Для них достаточно корректно оформленных документов, главное, чтобы они были предоставлены сертифицированным ЦТО и своевременно предъявлены регистратору.

При «упрощённом» порядке сотрудник центра обслуживания кассовой техники самостоятельно снимает фискальную память и формирует пакет документов для снятия ККМ с учёта. Владельцу кассы остаётся лишь отнести заявление в налоговую (лично или отправить представителя с доверенностью) в этот же день или в трёхдневный срок, в зависимости от правил, установленных в местной ИФНС.

Планируя снимать ККТ с регистрации, необходимо уточнить, вся ли налоговая отчётность сдана на текущий момент, нет ли задолженностей перед бюджетом, оплачены ли счета ЦТО. Желательно внимательно изучить журнал кассира-операциониста на предмет полноты и правильности внесения информации, а также проверить отметки в журнале вызова техспециалиста. Если всё в порядке, пора заняться подготовкой документации.

ККМ, подлежащая снятию с учёта в ИФНС, должна иметь следующий сопроводительный пакет:

- регистрационная карточка, выданная при постановке на учёт;

- журнал кассира-операциониста (форма КМ-4);

- паспорт кассового аппарата и паспорт ЭКЛЗ;

- журнал вызова сотрудников технического обслуживания;

- копия баланса за последний отчётный период (отмеченный налоговой), кассовая книга или книга доходов и расходов (для ООО и ИП соответственно) – данные документы не обязательны, но могут понадобиться для работы налогового инспектора.

В процессе снятия памяти кассовой машины сотрудник ЦТО предоставляет:

- акт о снятии показаний счётчиков аппарата (форма КМ-2);

- чек с фискальным отчётом за всё время эксплуатации ККМ;

- по 1 чеку-отчёту за каждый из 3-х последних лет работы кассы;

- помесячные фискальные отчёты за аналогичный период;

- отчёт по последней ЭКЛЗ;

- чек о закрытии архива памяти аппарата;

- акт о передаче блока памяти на хранение.

Представитель организации – владельца ККТ предъявляет налоговому инспектору паспорт (доверенность нужна, если это не сам директор или индивидуальный предприниматель) и заполненное заявление. В 2014 году заявление на снятие с учёта ККМ оформляется на универсальном бланке , который с 2012 года един для всех регистрационных действий с ККТ (при постановке на учёт и внесении изменений в регистрационные карточки).

Итак, перечислим основные действия по снятию с учёта кассовой машины:

- Уточняем нюансы работы «своей» налоговой.

- Готовим комплект документов.

- Обращаемся в ЦТО для согласования и проведения процедуры.

- Наносим визит в ИФНС.

Как видно, инструкция по снятию ККМ с учёта проста и понятна, а сам процесс не занимает много времени. При удачном стечении обстоятельств поход в налоговую не займёт больше 15 минут. Если же отдел регистрации касс не отличается скоростной работой или принимает всего несколько дней в неделю, тогда придётся подождать до 5 дней.

После этого с кассовым аппаратом можно делать всё что угодно: подарить, отдать в аренду, продать или сдать на комиссию в ЦТО. Правда, это касается только тех машин, которые ещё числятся в госреестре: они оснащаются новой памятью и вновь вводятся к эксплуатацию. Аппараты, у которых вышел срок амортизации (7 лет) дальнейшему использованию не подлежат.

Блок ЭКЛЗ на случай камеральной проверки должен храниться в организации в течение 5 лет после снятия с регистрации.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.