Сегодня предлагаем вашему вниманию статью на тему: "какие налоги должен платить ип без сотрудников в 2019 году". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Налоги – это обязательные платежи, которые физические и юридические лица платят с большинства своих доходов. ИП – не исключение. Доходы от индивидуальной предпринимательской деятельности облагаются налогами в рамках выбранного налогового режима.

Порядок расчета и налоговые ставки на разных системах налогообложения для ИП заметно отличаются. Причем, итоговые суммы платежей в бюджет на одной системе могут быть в несколько раз больше, чем на другой при одних и тех же доходах. Учитывая это, очень важно сделать правильный выбор налогового режима. В этой статье вы узнаете, какие налоги платят ИП без работников в 2019 году.

Почему в теме про налоги мы обращаем внимание на наличие или отсутствие работников? Потому что индивидуальный предприниматель, который работает сам, является, по сути, самозанятым лицом. Очень часто обороты у таких ИП небольшие, и государство предоставляет им больше налоговых льгот, чем тем, кто использует наемный труд.

Но перед тем, как перейти к особенностям систем налогообложения, расскажем про страховые взносы. Эти платежи не зависят от того, на каком налоговом режиме работает предприниматель. Платить их надо даже тогда, когда бизнес не приносит доход или деятельность вообще не ведется.

Фиксированные взносы ИП – это не налоги, а перечисления на будущую пенсию и медицинское страхование предпринимателя. Размер взносов на каждый год и порядок их уплаты устанавливает Налоговый кодекс РФ. Страховые взносы учитываются при расчете общей налоговой нагрузки предпринимателя.

Обязательные платежи ИП за себя в 2019 году составляют сумму в 36 238 рублей, если годовой доход не превысил 300 000 рублей. Если же доход больше, то дополнительно надо перечислить 1% с суммы, превышающей этот лимит. Например, если за год предприниматель заработал 730 000 рублей, то дополнительный взнос равен (730 000 – 300 000) *1%) 4 300 рублей.

Обязательные взносы надо заплатить до конца текущего года, а дополнительный взнос – не позднее 1 июля следующего года. Но если платить взносы частями каждый квартал, можно сразу снижать налоги к уплате, а не делать перерасчет по итогам года.

А теперь конкретно о том, какое налогообложение предусмотрено для индивидуальных предпринимателей в России. Всего для ИП действуют пять налоговых режимов, сначала ознакомимся с ними кратко:

- ОСНО или общая система налогообложения. В рамках этой системы платят два налога — НДФЛ по ставке 13% и НДС по ставке от 0% до 20%.

- УСН или упрощенная система налогообложения. Здесь есть два варианта: УСН Доходы и УСН Доходы минус расходы. Налоговая ставка на первом варианте составляет 6% от полученного дохода, а на втором — от 5% до 15% разницы между доходами и расходами.

- ЕНВД или единый налог на вмененный доход. Особенность системы в том, что налогом облагается не тот доход, который реально получает ИП, а вмененный, т.е. заранее рассчитанный государством. Ставка налога – 15% от вмененного дохода.

- ПСН или патентная система налогообложения. Здесь так же, как на ЕНВД, в расчет берут не реальный доход, а потенциально возможный, размер которого устанавливают муниципальные органы власти. Налоговая ставка или стоимость патента – 6% от потенциально возможного дохода.

- ЕСХН или сельхозналог. Этот режим похож на УСН Доходы минус расходы, но ставка здесь составляет 6% от разницы доходов и расходов.

На общей системе налогообложения (ОСНО) могут работать все предприниматели без исключения. Остальные режимы называются специальными или льготными, потому что налоговая нагрузка на них обычно меньше.

Чтобы работать на льготных режимах, надо соблюдать ограничения для ИП, установленные в отношении количества работников, годовому доходу, видам деятельности. Расскажем об этом подробнее.

Основные ограничения на УСН установлены для годового дохода и численности работников. Доход ИП-упрощенца не должен превышать 150 млн рублей в год, а нанимать можно не более 100 человек.

Что касается видов деятельности, то упрощенцы могут заниматься всеми видами услуг, оптовой и розничной торговлей, производством. Запрет действует на организацию азартных игр, производство подакцизных товаров, банковскую и страховую деятельность, ломбарды, МФО. Большинство предпринимателей легко выполняют эти условия, поэтому упрощенная система налогообложения – самый популярный вариант у малого бизнеса.

На ЕНВД или вмененке тоже запрещено нанимать больше 100 работников, но ограничений по размеру годового дохода здесь нет. Однако этот режим действует только для определенных видов деятельности, указанных в статье 346.29 НК РФ.

Это бытовые и ветеринарные услуги, автоперевозки, розничная торговля и общепит на площадях до 150 кв. м, некоторые другие направления. ЕНВД давно планируют отменить, потому что плательщики этого налога перечисляют в бюджет небольшие суммы. Но пока его отмену в очередной раз отложили, на этот раз до 2021 года.

Ограничения для ИП на патенте самые жесткие:

- количество работников не более 15 человек;

- лимит годового дохода – 60 млн рублей;

- площадь магазина или точки общепита не должна превышать 50 кв. м;

- уплаченные взносы не уменьшают стоимость патента;

- можно вести только определенные виды деятельности, указанные в статье 346.43 НК РФ.

Кроме того, территория действия патента ограничена одним муниципальным образованием. Если вы, например, оформили патент на парикмахерские услуги в одном городе, то не можете на основании этого патента вести деятельность в другом населенном пункте. Надо оформлять новый.

Однако ограничения ПСН компенсируются сравнительно невысокой (но не всегда) стоимостью патента. В отдельных регионах по некоторым видам деятельности патент может стоить всего 500 рублей в месяц.

Ограничения для сельхозналога понятны из его названия. Применять его могут только производители сельхозпродукции, рыболовецкие производства и те, кто оказывает некоторые услуги сельхозпроизводителям.

Численность работников ИП, занятых в сфере рыболовства, не должна превышать 300 человек. Для сельского хозяйства ограничения по численности работников не установлены. Нет их и в отношении годового дохода.

Кроме этих, общероссийских, систем налогообложения с 2019 года для ИП без работников станет доступен еще один режим — налог на профессиональный доход. НПД будет действовать на территории только четырех российских регионов: Москвы, Московской и Калужской областях, Республики Татарстан. Эксперимент продлится в течение 10 лет, после чего, возможно, станет работать по всей России.

Ставка НПД зависит от категории покупателей или клиентов предпринимателя. При реализации обычным физлицам налог составит 4% от дохода, а если потребителями будут организации или ИП, то ставка составит 6%. Причем, страховые взносы за себя плательщики НПД специально платить не будут, определенный процент будет автоматически отчисляться из уплаченного налога.

Чтобы платить налог на профессиональный доход, надо зарабатывать не более 2,4 млн рублей в год, не заниматься перепродажей товаров, не нанимать работников и соблюдать еще ряд ограничений.

А теперь посмотрим на конкретном примере, какие налоги платит ИП на разных режимах при одинаковом доходе. Выберем направление, подходящее большинству систем налогообложения – розничную торговлю на площади в 40 кв. метров в городе Тверь.

Известные следующие данные:

- выручка в месяц — 350 тысяч рублей;

- расходы в месяц (закупка товаров, аренда, связь, транспорт) — 220 тысяч рублей;

- взносы ИП за себя в 2019 году — 75 238 рублей или 6 270 рублей в месяц.

Подсчитаем, сколько налогов надо платить на каждом льготном режиме:

- УСН Доходы. Выручка за год (4 200 000 рублей) умножается на ставку 6%, получаем налог, равный 252 000 рублей. Но эту сумму можно уменьшить на уплаченные страховые взносы 75 238 рублей. Получаем, что налог на УСН доходы составит 176 762 рублей.

- УСН Доходы минус расходы. Из годовой выручки отнимаем годовые расходы и уплаченные взносы (4 200 000 – 2 640 000 — 75 238), получаем 1 484 762 рублей. Умножаем на ставку в 15%, получаем налог 222 714 рублей.

- ЕНВД рассчитаем по формуле, указанной в этой статье. Коэффициент К2 по этому виду деятельности в Твери равен 0,7. ЕНВД за квартал составит 43432 рублей, а за год – 173 729 рублей. Но и эту сумму можно уменьшить на уплаченные взносы, получаем, что налог за год равен 98 491 рублей.

- Для ПСН стоимость патента считаем на калькуляторе от ФНС, получаем, что патент на 1 месяц стоит 4 406 рублей, значит, за год – 52 872 рублей. Напомним, что уменьшить стоимость патента за счет взносов нельзя.

Итак, в нашем примере самым выгодным оказался вариант ПСН, хотя так бывает не всегда.

Что касается общей системы налогообложения (ОСНО), мы не делали с ней расчет, потому что для этого нужны дополнительные данные:

- будет ли ИП приобретать для себя жилую недвижимость (в этом случае он вправе получить возврат НДФЛ на сумму до 260 000 рублей);

- станет ли предприниматель заявлять освобождение от НДС (это возможно, если доход за три месяца не превышает 2 млн рублей);

- есть ли в цене закупленного товара входящий НДС (его могут выставлять только контрагенты на ОСНО).

Но если говорить в целом, то налоговая нагрузка на общей системе обычно выше, чем на льготных режимах, поэтому ИП редко работают на ОСНО.

Какие налоги и взносы платит ИП на УСН 6% без сотрудников в 2019 году? Давайте посчитаем =)

Добрый день, уважаемые ИП!

В этой небольшой статье рассмотрим вопрос о том, сколько будет платить налогов и взносов ИП на УСН 6% без сотрудников в 2019 году. Более корректно говорить, конечно, УСН “доходы”.

Любой ИП на УСН 6% без работников совершает два главных платежа в бюджет государства:

1. Платит налог по УСН, который зависит от дохода ИП.

2. Платит страховые взносы “за себя”, которые тоже зависят от дохода ИП:

- Обязательное пенсионное страхование (в ПФР);

- Обязательное медицинское страхование (в ФФОМС);

Начнем разбираться с первого платежа.

Думаю, что здесь все понятно. ИП на УСН 6%, извините за тавтологию, платит 6% от всего своего дохода. Но, как обычно, есть несколько важных моментов.

Подчеркну, что именно ОТ ВСЕГО дохода, а не от чистой выручки. Каждый год я получаю множество комментариев от ИП-новичков, которые пытаются убедить меня, что налог по УСН “доходы” нужно считать от чистой выручки.

Конечно-же, это совершенно не так. Если вы будете считать 6% от чистой выручки (то есть, учитывать расходы), то рано или поздно получите письмо из налоговой инспекции с требованием предоставить пояснения.

Просто запомните, что ИП на УСН “доходы” считает налог по УСН от ВСЕГО дохода, который был получен в рамках деятельности ИП. Именно поэтому эта система называется как УСН “Доходы”. Расходы не учитываются.

Более подробную статью про доходы ИП на УСН “доходы” читайте вот здесь: https://dmitry-robionek.ru/pro-dohody-ip-na-usn

Например, некий ИП на УСН “Доходы” 6% получил доход в размере 3 000 000 рублей за 2019 год. Это означает, что налог по УСН составит: 3 000 000 * 6% = 180 000 рублей.

Расходы ИП при этом не учитываются.

Многие регионы России могут устанавливать СВОИ ставки по УСН от 0 % до 6% .

- Например, в Крыму, начиная с 2017 года, ИП на УСН “доходы” платит 4% налога от дохода.

- А в 2016 году была еще меньше ставка по по УСН в Крыму = 3% Подробнее прочитать можно здесь: https://dmitry-robionek.ru/zakon/krym-stavki-usn-2017.html

- Кстати, может быть даже нулевая ставка налога по УСН, если ИП живет в регионе, где действуют налоговые каникулы. А сам ИП выполняет ряд критериев, которые позволят получить ему налоговые каникулы. Какие критерии? Смотрите видео ниже:

Из налога по УСН можно делать налоговый вычет страховых взносов “за себя”. Это отдельная и большая тема, которая с трудом поддается пониманию для большинства начинающих ИП.

Несмотря на кажущуюся простоту этого налогового вычета, есть масса нюансов. Даже опытные ИП часто теряются и делают ошибки…

Поэтому, советую прочитать статью про налоговые вычеты для ИП на УСН 6% на примере 2018 года: https://dmitry-robionek.ru/kak-schitat-nalog-ip-na-usn-6-procentov-2018

В этой статья я на нескольких примерах показываю как корректно посчитать налоговый вычет страховых взносов “за себя” из налога по УСН в 2018 году (понятно, что в 2019 году сохранится аналогичный принцип).

Если Вы разберетесь с этим вопросом, то сразу поймете, почему большинство ИП выбирают после открытия ИП именно систему налогообложения УСН “доходы”. Это выгодно, если быть совсем кратким.

Особенно для тех ИП, которые НЕ имеют большую расходную часть. Но все-таки, я призываю не слепо верить всем статьям в Интернете, которые уверяют, что УСН – это лучший выбор для начинающего ИП.

Это далеко не так, иначе не было бы миллионов ИП, которые работают на ЕНВД, ПСН и ОСН.

Для каждого случая нужно выбирать ту систему налогообложения, которая будет ВЫГОДНА ДЛЯ ВАС.

Кстати, я недавно запустил калькулятор для расчета налога по УСН для ИП на УСН “доходы”. Можете посмотреть видеоинструкцию, а затем проверить его в работе.

Плавно переходим =) ко второму виду платежей, которые совершают все ИП.

2. Страховые взносы на обязательное медицинское и пенсионное страхование

Каждый ИП обязан платить страховые взносы “за себя” вне зависимости от того, есть у него доход или нет. Ведется деятельность или не ведется.

Все это неважно, так как фиксированные взносы “за себя” придется платить в любом случае.

Например, в 2018 году платежи по фиксированным взносам ИП “за себя” следующие:

Обновление: появился законопроект, согласно которому предложено страховые взносы ИП отвязать от МРОТ с 1 января 2018 года. Соответственно, расчеты получаются следующими:

- Взносы в ПФР за себя (на пенсионное страхование): 26545 рублей

- Взносы в ФФОМС за себя (на медицинское страхование): 5840 рублей

- Итого за 2018 год = 32385 рублей

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

- Взносы в ПФР за себя (на пенсионное страхование): 29354 руб.

- Взносы в ФФОМС за себя (на медицинское страхование): 6884 руб.

- Итого за 2019 год = 36238 рублей

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

- Максимальный взнос на пенсионное страхование при доходе более, чем 300 тыс. рублей в год, составит 29354*8=234832 руб.

3. Важный момент: размер фиксированных платежей зависит от дохода ИП

Здесь возможны два варианта:

В этом случае ИП заплатит в ПФР и ФФОМС только следующие фиксированные суммы:

- Взносы в ПФР за себя (на пенсионное страхование): 29354 руб.

- Взносы в ФФОМС за себя (на медицинское страхование): 6884 руб.

- Итого за 2019 год = 36238 рублей

То есть, если Ваш годовой доход меньше, чем 300 000 рублей в год, то:

- Платите только фиксированные платежи на пенсионное и медицинское страхование “за себя” (см. выше)

- Платите налог по УСН

- И не забываем про налоговый вычет фиксированных взносов из налога по УСН (вот здесь все подробно расписано на примере 2018 года)

Соответственно, придется заплатить еще 1% от суммы, которая превысит 300 000 рублей. Например, наш ИП на УСН 6% получил доход в размере 3 000 000 рублей в 2019 году.

- Значит, наш ИП должен заплатить фиксированные взносы (см. суммы выше)

- И еще он должен заплатить 1% от суммы, превышающей 300 000 рублей годового дохода: 1% * ( 3 000 000 – 300 000) = 27 000 рублей.

- Платит налог по УСН (но помнит про налоговый вычет!)

4. Максимальный размер взноса на обязательное пенсионное страхование

Понятно, что если доход у ИП большой, то 1% от дохода, превышающего 300 000 рублей в год становится все больше и больше, что вызывает у ИП понятные опасения… К счастью, есть ограничение “сверху” по взносам на обязательное пенсионное страхование.

В 2019 году взносы на пенсионное страхование «за себя» не могут превышать 234 832 рубля.

Понятно, что большинство начинающих ИП работают неполный год. И каждый год одолевают меня =) одним и тем-же вопросом «Я работаю как ИП не с начала года. Мне нужно платить за полный год, или только с даты регистрации в качестве ИП?»

Прочтите вот здесь или посмотрите видео ниже:

Уважаемые ИП, понятно, что это общая схема на 2019 год, в которой может быть много тонкостей, о которые так часто забывают. Или просто не знают…

У меня на блоге есть отдельная рубрика для “упрощенцев”, в которой я рассматриваю частые проблемы и вопросы, с которыми часто сталкиваются читатели. https://dmitry-robionek.ru/category/usn

P.S. Кстати говоря, я сам работаю на УСН 6% и сам каждый год решаю самые разные проблемы по этой системе налогообложения.

С уважением, Дмитрий Робионек

Готово подробное пошаговое руководство по открытию ИП в 2019 году. Эта электронная книга предназначена прежде всего для новичков, которые хотят открыть ИП и работать на себя.

Она так и называется:

“Как открыть ИП в 2019 году? Пошаговая Инструкция для начинающих”

Из этой инструкции Вы узнаете:

- Как правильно оформить документы на открытие ИП?

- Выбираем коды ОКВЭД для ИП

- Выбираем систему налогообложения для ИП (краткий обзор)

- Отвечу на множество сопутствующих вопросов

- Какие органы надзора нужно уведомить после открытия ИП?

- Все примеры приведены на 2019 год

- И многое другое!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2019 год:

“Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2019 году?”

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2019 году?

- Примеры по расчетам налогов и страховых взносов “за себя”

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Уважаемые читатели, готова новая электронная книга для ИП на 2019 год:

“ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2019 году?”

Это электронная книга для ИП на УСН 6% без сотрудников, у которых НЕТ дохода в 2019 году. Написана на основе многочисленных вопросов от ИП, которые имеют нулевой доход, и не знают как, куда и сколько платить налогов и страховых взносов.

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку “Подписаться”, Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

Налоги ИП в 2019 году: изменения, новые законы и другие новости!

Добрый день, уважаемые ИП!

Как обычно, начал собирать изменения по налогам и взносам для ИП на 2019 год в единой, сводной статье. Надеюсь, она Вам тоже пригодится.

Для каждого изменения или нововведения будет дан краткий анонс и ссылка на соответствующую статью, в которой я более подробно все рассказываю. Также рекомендую посмотреть видео, в которых наглядно все показываю и популярно поясняю. Не поленитесь, выделите время, так как в своих видео я расширенно отвечаю на множество популярных вопросов ИП.

Обращаю Ваше внимание, что эта статья будет обновляться по мере поступления новой информации. Если у вас есть чем ее дополнить, то пишите в комментариях ниже.

Разумеется, самым главным событием года будет заключительный этап по массовому переходу на онлайн-кассы, который состоится 1 июля 2019 года. Планировалось, что это случится 1 июля 2018 года, но затем дали отсрочку для ряда категорий ИП до 1 июля 2019 года.

Чтобы не загромождать сводную статью, настойчиво рекомендую прочитать следующие статьи по ККТ. Они снимут большинство Ваших вопросов по онлайн-кассам:

3 июля 2018 года были внесены поправки в 54-ФЗ насчет применения онлайн-касс

Обязательно прочтите мою обзорную статью:

Также рекомендую посмотреть два видео, в которых очень подробно рассказываю о том, кто получит отсрочку до 1 июля 2019 года:

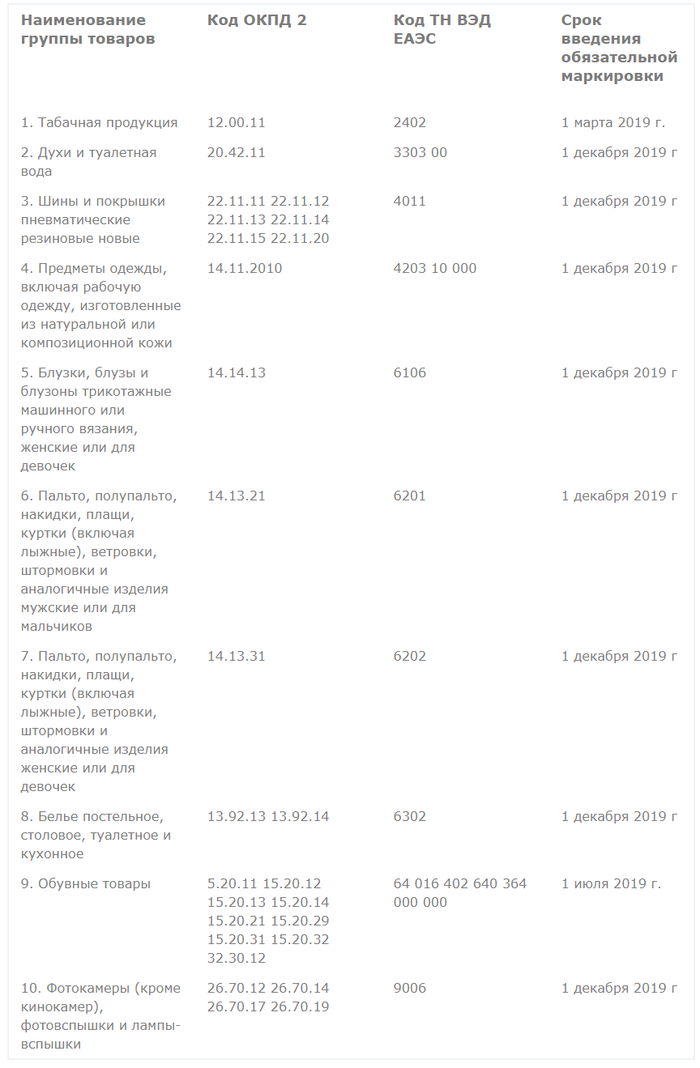

С 1 января 2019 года может появиться новый обязательный реквизит “код товара” для чеков онлайн-касс

Обратите особое внимание на это ожидаемое изменение, так как МинФин предлагает ввести новый реквизит для кассовых чеков, который придется указывать для товаров, подлежащих обязательной маркировке.

Но, обратите внимание, что в этом же проекте Минфина предлагается для товаров, которые НЕ подлежат обязательной маркировке, указывать код товарной позиции согласно товарной номенклатуры Евразийского Экономического Союза.

Массовый переход онлайн-касс на новый формат фискальных документов ФФД 1.05

Если ваша онлайн-касса НЕ поддерживает ФФД 1.05, то она будет автоматически снята с учета в ФНС налоговиками после 1 января 2019 года.

Как это сделать?

Или посмотрите видеоинструкцию:

У меня уже готов калькулятор НДС с учетом повышения до 20%. Он находится вот здесь: https://dmitry-robionek.ru/kalkuljator-nds

Также обратите внимание, что придется перепрошшивать кассы для того, чтобы в кассовом чеке была возможность отображать ставку НДС = 20%

Если кратко, то ФНС постепенно переходит на электронный документооборот. И уже с 29 апреля 2018 года при регистрации ИП документы будут отправлять на электронную почту предпринимателя. А бумажные документы по регистрации ИП будут выдавать только по заявлению.

Госпошлину при регистрации ИП в электронном виде отменят с 1 января 2019 года

То есть, при подаче документов на регистрацию ИП или ООО в электронном виде, платить госпошлину не нужно. Но следует помнить, что цифровая подпись физлица все равно потребуется, а она тоже стоит денег (примерно 1000-1500 рублей).

Приказ МинТруда от 24.08.2018 г. № 550н подписан и опубликован.

Размер взносов, как ни странно, давно известен и прямо указан в статье 430 Налогового Кодекса РФ:

- Взносы в ПФР за себя (на пенсионное страхование): 29354 руб.

- Взносы в ФФОМС за себя (на медицинское страхование): 6884 руб.

- Итого за 2019 год = 36238 рублей

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

- Максимальный взнос на пенсионное страхование при доходе более, чем 300 тыс. рублей в год, составит 29354*8=234832 руб.

Более подробно читайте в отдельной статье:

Идет подготовка по отмене отчетности для ИП на УСН. Планируют отменить сдачу налоговой декларации по УСН, а также хотят автоматически формировать расчет налога по УСН для ИП на упрощенке.

Но есть одно условие — необходимо применять онлайн-кассу. Также обратите внимание, что речь пока идет только об отмене отчетности по УСН. Все другие отчеты сдавать придется. Как и проводить самостоятельные расчеты по другим налогам и взносам. Так-что расслабляться рано =)

Советую прочитать по этой теме и посмотреть видео:

Продление надзорных каникул еще на два года (на 2019 и 2020 год)

Еще в марте этого года писал, что планируют продлить надзорные каникулы, так как согласно действующему закону № 814738-6 «О внесении изменений в Федеральный закон «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля».), мораторий на неналоговые проверки был введен с 1 января 2016 года и по 31 декабря 2018 года.

Но история получила продолжение спустя полгода

Оказывается, МинЭкономРазвития уже подготовило законопроект о продлении надзорных каникул еще на два года (на 2019 и 2020 годы)

Небольшое обновление к видео в конце 2018 г. Надзорные каникулы продлили еще на 2 года. На 2019 и 2020 годы, но, как обычно, есть некоторые нюансы. Подробнее про это изменение читайте здесь: https://dmitry-robionek.ru/zakon/nadzornyye-kanikuly-2019-2020.html

Похоже, ЕНВД опять повысится, так как ожидается изменение коэффициента-дефлятора К1. Напомню, он уже повышался на 2018 год до значения 1,868, а теперь предложено новое значения в размере 1,915.

Уже писал про новую форму декларации по ЕНВД несколько раз. Недавно ее, наконец, официально утвердили приказом ФНС от 26.06.2018 № ММВ-7-3/414@:

Применять новую декларацию по ЕНВД нужно начиная с отчетности за четвертый квартал 2018 года.

Начиная с 2019 года расширится список товаров, которые подлежат обязательной маркировке

Обратите особое внимание на это изменение, о котором писал в отдельной статье:

И Вы будете первыми узнавать о новых законах и важных изменениях:

Готово подробное пошаговое руководство по открытию ИП в 2019 году. Эта электронная книга предназначена прежде всего для новичков, которые хотят открыть ИП и работать на себя.

Она так и называется:

“Как открыть ИП в 2019 году? Пошаговая Инструкция для начинающих”

Из этой инструкции Вы узнаете:

- Как правильно оформить документы на открытие ИП?

- Выбираем коды ОКВЭД для ИП

- Выбираем систему налогообложения для ИП (краткий обзор)

- Отвечу на множество сопутствующих вопросов

- Какие органы надзора нужно уведомить после открытия ИП?

- Все примеры приведены на 2019 год

- И многое другое!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2019 год:

“Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2019 году?”

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2019 году?

- Примеры по расчетам налогов и страховых взносов “за себя”

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Уважаемые читатели, готова новая электронная книга для ИП на 2019 год:

“ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2019 году?”

Это электронная книга для ИП на УСН 6% без сотрудников, у которых НЕТ дохода в 2019 году. Написана на основе многочисленных вопросов от ИП, которые имеют нулевой доход, и не знают как, куда и сколько платить налогов и страховых взносов.

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку “Подписаться”, Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

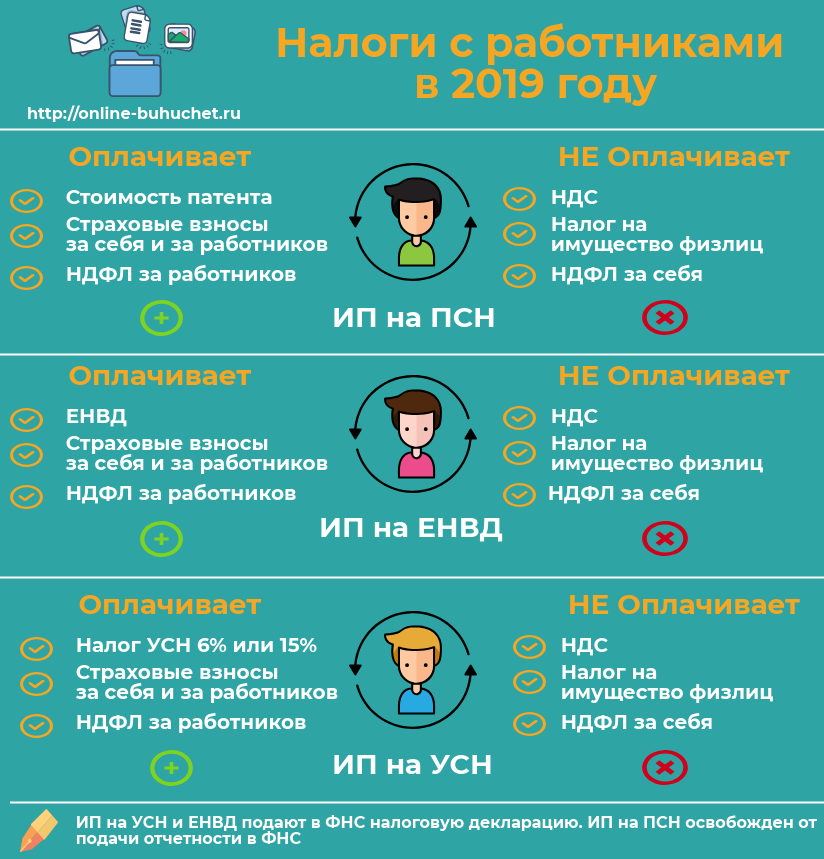

Налоги ИП с работниками в 2019 году: таблица с перечнем, сроками уплаты, отчетностью

В 2019 году предприниматели, имеющие наемных работников, оплачивают налоги в соответствие с выбранной системой налогообложения, а также перечисляют в бюджет НДФЛ, выполняя обязанности налогового агента. В статье разберем налоги ИП с работниками в 2019 году: какие налоги платят предприниматели, а от каких платежей ИП освобождены, каков срок уплаты налога ИП с работниками на УСН, ЕНВД, ПСН, какую отчетность подают ИП с работниками в контролирующие органы.

Как и в предыдущие годы, перечень налогов ИП с работниками зависит от системы налогообложения, применяемой предпринимателем в 2019 году.

Предприниматели на спецрежимах рассчитывают и уплачивают единый налог в соответствие с порядком, установленным НК РФ:

- для УСН – глава 26.2 НК РФ;

- для ЕНВД – глава 26.3 НК РФ;

- для ПСН – глава 26.5 НК РФ.

Предприниматели-«спецрежимники» освобождены от уплаты НДФЛ, налога на имущество и НДС. При этом ИП имеют право не платить указанные налоги только в отношении определенных операций. Особенности освобождения от уплаты налогов для ИП с работниками в 2019 году – в таблице ниже:

Предприниматель обязан начислять и выплачивать НДС в отношении следующих операций:

- ввоз импортного товара на таможенную территорию РФ;

- операции в рамках договоров простого товарищества и доверительного управления имуществом;

- для плательщиков ПСН – операции, на которые не распространяется действие патента.

ИП на спецрежиме обязан исчислять и удерживать НДФЛ при выплате зарплаты сотрудникам, после чего перечислять налог в бюджет.

Предприниматель-«спецрежимник» обязан уплачивать налог в отношении:

- личного и прочего имущества, не используемого в коммерческой деятельности;

- недвижимости, которая является объектом налогообложения согласно п. 7 ст. 378.2 НК РФ.

Налоги ИП с работниками в 2019 году: таблица для УСН, ЕНВД, ПСН

В 2019 году порядок расчета и уплаты налога для ИП на спецрежимах с работниками остался прежний.

Таблица с перечнем налогов, сроками их уплаты, отчетностью для ИП на УСН, ЕНВД, ПСН с работниками – таблице ниже:

- за 1 кв. 2019 – до 25.04.2019;

- за 1 полугодие 2019 – до 25.07.2019;

- за 9 мес. 2019 – до 25.10.2019.

Окончательный расчет (годовая сумма налога за вычетом авансов)

– до 30.04.2020

- за 1 кв. 2019 – до 25.04.2019;

- за 2 кв. 2019 – до 25.07.2019;

- за 3 кв. 2019 – до 25.10.2019;

- за 4 кв. 2019 – до 25.01.2020

- за 1 кв. 2019 – до 20.04.2019;

- за 2 кв. 2019 – до 20.07.2019;

- за 3 кв. 2019 – до 20.10.2019;

- за 4 кв. 2019 – до 20.01.2020.

Патент сроком от 1-го до 6-ти месяцев – полная оплата до окончания срока действия ПСН.

Патент сроком от 6-ти до года:

- оплата 1/3– в течение 90 дней с начала действия ПСН;

- оплата 2/3 – до окончания действия ПСН

Ежеквартально нарастающим итогом:

- за 1 кв. 2019 – до 30.04.19;

- за 1 полугодие 2019 – до 31.07.19;

- за 9 мес. 2019 – 31.10.19;

- за 2019 год – до 31.03.2020.

Бланк ⇒ 6-НДФЛ

Дополнительные налоги ИП с работниками в 2019 году

В случаях, предусмотренных действующим законодательством, ИП с работниками могут выступать плательщиками:

- налога на имущество – в отношении имущества, не используемого в предпринимательской деятельности, а также недвижимости, налога на имущество по которой рассчитывается на основании кадастровой стоимости);

- НДС – в отношении операций по ввозу товара на таможенную территорию, расчетов в рамках договоров простого товарищества и доверительного управления имуществом, а для ИП на патенте – в отношении операций, не относящихся к деятельности в рамках патента;

- транспортный налог – при наличии транспортных средств, которые выступают объектами налогообложения согласно гл. 28 НК РФ.

Таблица со сроками оплаты налога и подачи декларации по перечисленным налогам – ниже.

- за 1 кв. 2019 – до 25.04.2019;

- за 2 кв. 2019 – до 25.07.2019;

- за 3 кв. 2019 – до 25.10.2019;

- за 4 кв. 2019 – до 25.01.2020

Ежеквартально в электронном виде:

- за 1 кв. 2019 – до 25.04.2019;

- за 2 кв. 2019 – до 25.07.2019;

- за 3 кв. 2019 – до 25.10.2019;

- за 4 кв. 2019 – до 25.01.2020

Помимо налогов, ИП с наемными сотрудниками в 2019 году выплачивают страховые взносы за себя и за работников.

В отличие от предыдущих лет, в 2019 году страховые взносы ИП за себя не зависят от МРОТ, а являются фиксированными и составляют:

- по обязательному пенсионному страхованию (ОПС) – 29.354 руб.;

- по обязательному медицинскому страхованию (ОМС) – 6.884 руб.

Указанные суммы взносов действительны в случаях, когда ИП находился на учете в ЕГРИП в течение всего 2019 года. Если в течение налогового периода ИП был снят с учета, то сумма взносов рассчитывается пропорционально периоду регистрации в ЕГРИП:

СтрВзнИП без работников = (ФиксВзносОПС + ФиксВзносОМС) / 12 мес. * ПериодИП,

где ФиксВзносОПС – фиксированный взнос на обязательное пенсионное страхование (ОПС);

ФиксВзносОМС – фиксированный взнос на обязательное медицинское страхование (ОМС);

ПериодИП – период деятельности ИП (пребывание на учете в ЕГРИП) в календарных месяцах.

Кроме того, ИП, доходы которого превысили 300.000 руб., по итогам календарного года, помимо фиксированной суммы взносов, оплачивает дополнительных взнос по ОПС в размере 1% от разницы между фактической суммой дохода и предельно установленной величиной:

ДопВзносОПС = (ФактДоход – 300.000 руб.) * 1%,

где ФактДоход – фактический доход, рассчитанный ИП за год в соответствие с используемой системой налогообложения.

Взносы по обязательному социальному страхованию ИП за себя в 2019 году не выплачивают.

Предприниматели, имеющие статус работодателей, оплачивают страховые взносы за наемных работников в соответствие с тарифами, установленным ст. 426 НК РФ:

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.