Сегодня предлагаем вашему вниманию статью на тему: "порядок ведения кассовой книги для ип". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

С марта 2014 года, после того как 11.03.2014 года, вышло Указание Банка России № 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства», В п.4.6 Указания ЦБ РФ № 3210 сказано: «Если индивидуальные предприниматели, в соответствии с законодательством Российской Федерации о налогах и сборах, ведут учет доходов или доходов и расходов и (или) иных объектов налогообложения либо физических показателей, характеризующих определенный вид предпринимательской деятельности, кассовая книга 0310004 ими может не вестись.»

Тем не менее, в результате отказа от ведения кассовой книги и от оформления приходных и расходных кассовых ордеров, ИП попадает в условия, при которых затруднительно контролировать деятельность наемных сотрудников, принимающих и выдающих наличные денежные средства. ИП лишается официального подтверждения выдачи и приема наличных. Поэтому если работу с наличными осуществляет не ИП, а кассир, то отказываться от кассовых документов нецелесообразно.

О том, что такое кассовая книга для ИП и об особенностях ее ведения и заполнения в 2019 году, пойдет речь в этой статье.

Кассовая книга — это специальный журнал, в который вносятся данные обо всех проведенных операциях с наличными денежными средствами. Кассовая книга входит в перечень документов бухгалтерской отчетности.

Книгу обязаны вести все индивидуальные предприниматели, даже те, которые находятся на упрощенной системе налогообложения (УСН).

Постановлением Госкомстата утверждена унифицированная форма кассовой книги. Форма называется КО-4 .

Грамотное ведение кассовой книги имеет очень важное значение. Органы контроля часто проверяют этот документ у ИП. Неправильное ведение книги грозит штрафами. Т.е. за неведение кассовый книги, при выплате зарплаты на банковские карты, не несет ответственность, но если ИП ведет кассовую книгу, то он обязан соблюдать все требования законодательства при оформлении кассовой книги и кассовых документах – приходных и расходных ордерах.

Кассовая книга для ИП ведется с начала календарного года и до его окончания. Она представляет собой журнал, состоящий из пятидесяти (или ста) страниц.

На титульном листе кассовой книги указывается срок ее действия. В случае если книга закончилась до окончания календарного года, а год продолжается, то заводится еще одна книга, в которой продолжаются записи в хронологическом порядке. На второй книге также указывается дата начала ее ведения и дата окончания книги. Это дает возможность определить последовательность кассовых книг.

Предыдущее указание ЦБ РФ № 373 П, требовало чтобы все листы кассовой книги были пронумерованы, прошиты и скреплены подписью и печатью ответственного лица. Новое указание ЦБ РФ 3210-У, актуальное на сегодняшний день, отменяет эти требования. Т.е. Вы можете, так же как и ранее нумеровать, прошивать и т.к., но если делать этого не будете, то нарушением это являться не будет.

Лимит денежных средств в кассе ИП может не устанавливать. Если ИП ведет кассовую книгу, то при оформлении БСО, выручка в кассу вводится одним приходным ордером, на общую сумму оформленных БСО за рабочий день.

Как правило, индивидуальные предприниматели покупают готовую кассовую книгу (с расчерченными графами и столбцами), отпечатанную типографским способом.

В общем случае кассовую книгу должен вести кассир. Он принимает деньги и вносит соответствующую запись в журнал. Кассир ставит свою подпись под заполненными листами кассовой книги. По окончании рабочего дня кассир передает остаток денежных средств в бухгалтерию. Помимо этого кассир отдает все первичные документы, а именно: расходные и приходные ордера. После этого бухгалтер подписывает лист из журнала. При отсутствии главного бухгалтера, свою подпись ставит руководитель предприятия. Эта процедура является ежедневной.

Для индивидуальных предпринимателей вышеупомянутая процедура немного иная. Многие ИП работают самостоятельно, без наемных работников, а значит — у них нет главного бухгалтера. В этой ситуации для того чтобы провести кассовые операции требуется сотрудник, ознакомленный под роспись со своими должностными обязанностями и правами. Такую процедуру индивидуальный предприниматель может проводить и лично.

На титульном листе кассовой книги должна быть следующая информация:

- полное наименование предприятия или организации (если это юридическое лицо);

- фамилия, имя и отчество индивидуального предпринимателя (если это ИП);

- период времени, на который она заводится (год или конкретная дата, в случае, если книг несколько);

- ОКПО;

- если речь идет о подразделении — наименование подразделения.

В готовую форму кассовой книги вносятся записи (приходные и расходные). Операции, произведенные за одни сутки, вносят на одну страницу журнала.

По истечении рабочего дня подводят итог и выводят остаток. Все записи, внесенные в кассовую книгу, подтверждаются отчетом кассира (или лица, которое занимается приемом наличных денежных средств). Как уже упоминалось выше, далее все полученные деньги передаются в бухгалтерию.

Теперь рассмотрим более подробно внешний вид листа кассовой книги. Каждый лист журнала содержит две части (с линией отрыва):

- Страница книги с данными о проведенных денежных операциях.

- Отчет кассира о проведенных денежных операциях.

Для удобства можно согнуть лист кассовой книги по линии отрыва и заполнять при помощи копировальной бумаги две части одновременно.

Вкладной лист журнала заполняется шариковой ручкой, на отрывной части копируется та же запись.

Лист разрезается по намеченной линии и первая часть должна быть подшита. Первичный документ прилагается к отчету кассира.

Остановимся более детально на графах кассовой книги.

Вверху страницы кассовой книги должна содержаться следующая информация:

- дата, месяц и год;

- номер листа журнала.

В соответствии с инструкцией по заполнению кассовой книги, следует:

- Заполнить графу «Остаток на начало дня» (с указанием суммы, которая осталась в кассе на начало дня). Сумма остатка переносится из предыдущей страницы — из графы «Остаток на конец дня».

- Порядковый номер кассового ордера заносится в графу под названием «Номер документа».

- В следующей графе указываются данные, от кого получен и кому выдан документ. Здесь вносится информация о физ. лице (его ФИО) или юр. лице (его наименование).

- В графах «Приход» и «Расход» ставится сумма денежных средств цифрами в рублях и через запятую указываются копейки.

- Графа «Перенос» содержит информацию о сумме всех операций, которые были записаны в предыдущих строках.

- В графе «Итого за день» подсчитывается сумма (отдельно — полученные средства и выданные средства).

- Графа «Остаток на конец дня»: необходимо сложить все наличные средства (с учетом остатка с предыдущего дня и с теми, которые прибыли) и отнять выданные деньги.

Обратите внимание, что сумма денежных средств, которая указывается в кассовой книге, должна совпадать с фактическим остатком в кассе.

Буква «Z» проставляется в незаполненных строках.

В конце страницы указываются фамилии кассира и бухгалтера и ставятся их подписи. Обязательно прописывается количество полученных приходных и расходных ордеров.

Если за день операции по наличному расчету не производились, то в кассовую книгу заносится остаток на конец дня без изменений.

Теперь рассмотрим, что делать, если в кассовой книге была допущена ошибка. Если в журнале была описка, ее можно исправить. Нельзя исправлять ошибки в кассовой книге при помощи лезвия, штриха или вырывания страницы с ошибкой. Допускается аккуратное перечеркивание неправильных данных. Рядом необходимо вписать правильные сведения.

Исправленные ошибки должны заверяться двумя подписями — кассира и главного бухгалтера.

Если была допущена ошибка, лист ни в коем случае нельзя вырывать! Кассир обязан написать об ошибке главному бухгалтеру в форме заявления.

Порядок и срок хранения кассовых документов с марта 2014 года определяет руководитель организации. Для этого ИП издает соответствующий Приказ.

Автоматизированный способ ведения кассовой книги в электронном формате возможен в двух вариантах:

1. Ведение кассовой книги в электронном виде с переносом на бумажные носители

2. Ведение кассовой книги в электронном формате с электронно-цифровой подписью.

В первом варианте ведение кассовой книги практически не отличается от обычного порядка. Ее заполняет кассир, руководствуясь указанием Банка России от 11.03.14 № 3210-У. В течение дня по мере поступления или выдачи денег кассир заполняет кассовую книгу. В конце дня заполненные листы кассовой книги необходимо распечатать и предоставить на подпись бухгалтеру вместе с приходными и расходными ордерами. Нумерация листов кассовой книги должна быть сквозной с начала ее ведения, т.е. с начала календарного года. В конце года кассовую книгу необходимо прошить, скрепить подписью и при наличии печати поставить печать.

При втором варианте ведения кассовой книги – в электронном формате с электронно-цифровой подписью, необходимо совершить следующие действия:

- обеспечить защиту информации в кассовой книге от доступа третьих лиц с помощью пароля;

- обеспечить защиту информации в кассовой книге от потерь и искажений с помощью использования резервного накопителя или сохранения книги на сервере;

- обеспечить электронной подписью работника, отвечающего за ведение кассовой книги в электронном формате. Электронная подпись к кассовой книге оформляется согласно Закона № 63-ФЗ от 06.04.2011 года.

После того как ответственное лицо подписало книгу, исправления в ней не допускаются.

При выполнении вышеперечисленных действий электронный формат кассовой книги приравнивается к бумажному варианту и не требует распечатки.

Обновлено в соответствии с нормами действующего законодательства 23.02.2019

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК – 74999385226. СПБ – 78124673429. Регионы – 78003502369 доб. 257

В 2017 году правила ведения кассовых операций предпринимателями не изменились. Как и ранее, эти правила определяет Указание ЦБ РФ № 3210-У от 11.03.2014 (далее – Указание). Согласно этому Указанию кассовая книга ИП может вестись по его усмотрению при наличии соответствующих условий. О том, как вести кассовую книгу и когда ИП может обойтись без нее, расскажем в этой статье.

Общий и упрощенный порядки ведения кассовых операций

Предприниматели могут осуществлять кассовые операции (операции с денежной наличностью) в двух разных режимах — общем или упрощенном.

В общем режиме операции с наличностью (поступление денежных средств в кассу или их выдача из кассы) должны оформляться кассовыми документами (ордерами). Ордера бывают двух видов:

- приходный (для операций поступления) — сокращенно ПКО;

- расходный (для выбытия) — сокращенно РКО.

Кроме того, все данные операции должны отражаться в кассовой книге. Официальная форма этой книги ( КО-4 ) утверждена Постановлением Госкомстата РФ N 88 от 18.08.1998.

В это режиме работают компании, осуществляющие операции с наличностью (выручку в наличных денежных средствах, выдачу наличных денег под отчет, выплату зарплаты наличными средствами). Для них это является обязательным. Надо ли вести кассовую книгу ИП? Необязательно, но при одном условии.

С 1 июня 2014 года предприниматели получили возможность работать с наличностью в упрощенном порядке. Этот порядок предусмотрен Указаниями № 3210-У. Согласно его положениям предприниматели могут не использовать кассовые ордера и книгу, если осуществляют налоговый учет физических показателей, расходов и доходов от своей деятельности.

Причем в упрощенном порядке могут вести деятельность предприниматели на любом налоговом режиме. Главное условие для этого – ведение налогового учета объектов налогообложения.

Так, предприниматели на УСН могут не вести кассовую книгу, если ведут КУДИР. Предпринимателям на патентной системе не нужно вести кассовую книгу, если они ведут книгу учета доходов. Формы этих книг утверждены Минфином в Приказе № 135н от 22.10.2012.

Предприниматели на общем налоговом режиме также не должны вести кассовую книгу, если осуществляют учет доходов и расходов. Такая книга учета для них утверждена совместным Приказом Минфина и МНС от 13.08.2002 № БГ-3-04/430 .

Нет необходимости вести кассовую книгу и сельским предпринимателям, работающим в режиме ЕСХН. Для этого им достаточно учитывать свои доходы и расходы в книге по форме, утвержденной Приказе Минфина РФ № 169н от 11.12.2006.

Для предпринимателей на ЕНВД официальной формы учетной книги доходов не установлено. Эти предприниматели платят налог с вмененного дохода, поэтому необходимость в учете доходов отсутствует. Может возникнуть вопрос, обязан ли ИП вести кассовую книгу, если он работает в режиме ЕНВД.

Нет, не обязан, если такой предприниматель осуществляет учет физических показателей. Именно по этим показателям, которые различны для разных видов деятельности на ЕНВД, осуществляется расчет вмененного дохода и налога за соответствующий период. Чтобы не вести кассовую книгу, предпринимателю достаточно осуществлять учет этих показателей.

Таким образом, для всех предпринимателей предусмотрен общий и упрощенный порядки работы с денежной наличностью. Предприниматели сами решают, в каком порядке осуществлять эти операции. Упрощенный порядок не требует от них оформления кассовых ордеров по операциям с наличностью и отражения этих операций в кассовой книге. Но при наличии сотрудников, большом объеме кассовых операций более подходящим для предпринимателя может оказаться общий порядок работы с наличностью, позволяющий лучше контролировать движение наличных денежных средств.

Новые правила кассовой дисциплины: для ИП и малых предприятий введен упрощенный порядок

С 1 июня 2014 года вступил в силу новый порядок ведения кассовых операций. В целом принципы и подходы к оформлению кассовых операций остались прежними. Самые значительные изменения коснулись индивидуальных предпринимателей — они могут не оформлять кассовые ордера, не вести кассовую книгу и не применять лимит остатка наличных в кассе. Вместе с ними этот лимит могут не утверждать и малые предприятия. В этих и других нововведениях разбирается главный эксперт форума «Бухгалтерии Онлайн» Александр Погребс.

Нормативный правовой акт, которым теперь регулируется ведение кассы — Указание Банка России от 11.03.14 № 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства». Он принят взамен утратившего силу Положения Банка России от 12.10.11 № 373-П «О порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации» (см. «Новые правила кассовой дисциплины: что изменится в 2012 году»).

Первые сведения о нем появились осенью 2013 года, когда проект этого документа вывесили на сайте ЦБ РФ. Долгое ожидание проходило под лозунгом полного освобождения ИП от кассовой дисциплины. Однако полного освобождения не произошло. ИП разрешили не применять лимит остатка наличных, не составлять кассовые документы и не вести кассовую книгу. В остальном же предприниматели должны полностью соблюдать правила ведения кассовых операций.

Документ стал немного короче и лаконичнее. Уточнены многие формулировки, которые ранее давали простор для фантазий любителей переиначить в свою пользу любое ограничение.

Индивидуальные предприниматели и малые предприятия не устанавливают лимит остатка наличных денег

В тексте указаний сказано: «индивидуальные предприниматели, субъекты малого предпринимательства лимит остатка наличных денег могут не устанавливать».

Кроме того, все пункты указания, которые относятся к расчету, утверждению и применению лимита ориентированы исключительно на юридические лица. Слова «индивидуальный предприниматель» из этих частей текста удалены. Так что с ИП всё понятно — они не должны устанавливать лимит, и никаких разночтений в этом вопросе новый порядок не допускает.

Остается вопрос: кто относится к субъектам малого предпринимательства, которые также освобождены от обязанности устанавливать лимит? В поисках ответа на данный вопрос указания отсылают нас к Федеральному закону от 24.07.07 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации». Согласно этому закону к субъектам малого предпринимательства относятся коммерческие организации, в которых доля участия физических лиц составляет не менее 75%, численность работников не более 100 человек, а выручка от реализации товаров, работ или услуг без учета НДС не превышает 400 миллионов рублей (ст. 4 Федерального закона от 24.07.07 № 209-ФЗ). Соответственно, ИП и малые предприятия не утверждают для себя лимит остатка наличных и не соблюдают его.

Вместе с тем необходимо отметить небольшую тонкость, которая возникает из-за оборота «могут не устанавливать». Получается, что могут не устанавливать, а могут и установить. Например, для укрепления дисциплины кассиров и правил безопасности при работе с наличными.

Сложность заключается в различиях между ИП и организацией, которые установят лимит добровольно. Если такой лимит установит ИП, то это будет его внутренний документ, и превышение такого лимита не грозит никакими санкциями. Другое дело — организация. На взгляд автора этих строк, если она добровольно установит себе лимит, это будет означать, что оноотказывается от своего права на упрощенное ведение кассовых операций и должно соблюдать все нормы и ограничения, связанные с расчетом, утверждением и применением лимита остатка наличных денег. И за превышение этого лимита такие малые предприятия будут караться так же жестко, как и «большие». Вероятность именно такого прочтения новых правил весьма велика.

Сразу отметим, что для малых предприятий неприменение лимита остатка наличных средств — единственное «упрощение» порядка ведения кассовых операций. В остальном они должны полностью соблюдать все правила, установленные для юридических лиц.

ИП могут не оформлять приходные и расходные кассовые ордера и не вести кассовую книгу

Если быть предельно точным, то освобождение касается не всех ИП, а только тех, кто в соответствии с налоговым законодательством ведет учет доходов, или доходов и расходов, или иных объектов налогообложения, или физических показателей.

Достаточно витиеватое определение, которое, видимо, следует рассмотреть пристальнее.

В зависимости от системы налогообложения ИП обязан вести учет:

- ОСНО — на основе Книги учета доходов и расходов и хозяйственных операций индивидуального предпринимателя;

- ЕСХН — на основе Книги учета доходов и расходов;

- УСН — на основе Книги учета доходов и расходов;

- ПСН — на основе Книги учета доходов.

Единственная налоговая система, при которой ИП не ведет учет доходов или доходов и расходов, это ЕНВД. Но данная система и не предусматривает такой учет. В налоговой декларации по ЕНВД предприниматель проставляет физические показатели, на основе которых и определяется налог. Следовательно, в этой системе ИП ведет учет именно физических показателей, что тоже учтено в сложной формулировке. Получается, что при любой налоговой системе ИП имеет право не составлять приходные и расходные кассовые ордера, а также кассовую книгу.

Возможно, со временем будет разъяснено, кого именно авторы Указания ЦБ РФ имели в виду «за скобками» такого определения. А пока будем исходить из того, что данное «упрощение» относится ко всем ИП без исключения.

Казалось бы, какая разница для кассовой дисциплины, ведет ИП учет вручную или с помощью бухгалтерской программы. Но, как показала практика, тонкости есть и здесь. Дело в том, что очень часто ИП ведет учет в обычной бухгалтерской программе, ориентированной на организации. А в большинстве таких программ кассовый учет строится на основе заполнения ПКО и РКО.

С одной стороны, ИП не составляет эти кассовые документы, а с другой — он их вводит в компьютер, как основу для бухучета. Для понимания ситуации нужно снова углубиться в изучение текста комментируемого Указания ЦБ РФ.

В той части текста, которая посвящена оформлению приходных и расходных ордеров, везде вместе с юридическим лицом упоминается и индивидуальный предприниматель. Это означает, что нормы Указания в этой части адресованы не только организациям, но и тем ИП, которые не воспользовались правом не оформлять кассовые документы. А вот в той части, что касается кассовой книги, упоминаний ИП нет. Только юридические лица.

Вот и получается, что если ИП в целях своего бухгалтерского учета все-таки оформляет ПКО и РКО, то он их должен оформлять в полном соответствием с нормами и правилами Указания ЦБ РФ. А кассовую книгу он в этом случае всё равно может не вести. Видимо, имеется в виду, что правильно оформленные кассовые ордера будут вписаны в книгу учета доходов и расходов.

Обособленные подразделения получили больше свободы

В порядке приведено определение термина «обособленное подразделение». Это подразделение юридического лица, по месту нахождения которого оборудовано одно или несколько обособленных рабочих мест. Отметим, что данное определение немного отличается от определения обособленного подразделения, данного в Налоговом кодексе РФ.

Раньше свой лимит остатка наличных могли иметь только те подразделения, у которых был свой расчетный счет. Теперь персональный лимит могут иметь все обособленные подразделения. Однако отличия всё же есть. Те обособленные подразделения, которые сами сдают выручку в банк, получают самостоятельный лимит, отдельный от общего по организации. А те подразделения, которые сдают свою кассовую выручку в головную кассу организации, получают часть общего по организации лимита.

Другими словами, сначала организация считает общий лимит (без учета тех подразделений, которые сами сдают выручку на расчетный счет), а затем из этого лимита выделяет локальные лимиты по подразделениям. Их, видимо, нужно считать, исходя из тех же периодов, что и по организации в целом, только включать показатели выручки или выдачи наличных, которые есть в подразделении.

Из других новшеств отметим то, что отношения между кассой обособленного подразделения и бухгалтерией организации упростились.

Старое положение обязывало подразделение не позднее следующего дня передавать в бухгалтерию организации оригинал листа кассовой книги.Теперь передавать надо копию, причем порядок и сроки такой передачи устанавливает руководитель организации. Единственное, на чем настаивает новое указание ЦБ — учитывать сроки составления и сдачи бухгалтерской отчетности. Порядок сдачи денег из подразделения в головную кассу организации тоже устанавливается руководителем.

В целом процедура выдачи наличных денег под отчет на расходы, связанные с осуществлением деятельности осталось прежней. Как и раньше, основанием для такой выдачи служит заявление подотчетного лица с резолюцией руководителя.

Однако раньше сумму наличных и срок, на который они выдаются, должен был собственноручно писать руководитель в своей распорядительной надписи. Теперь же, и сумма и срок указываются в тексте заявления, а руководитель пишет только «выдать». Такой подход явно ближе к жизни, чем предыдущий. Форма заявления о выдаче денег под отчет так и осталась свободной.

ИП должен соблюдать правила выдачи денег под отчет

Требования к выдаче денег под отчет распространяются не только на организации, но и на индивидуальных предпринимателей, которые выдают деньги своему работнику. Поэтому если ИП сам берет деньги в кассе, хоть на личные нужды, хоть на осуществление деятельности, он никакого заявления не пишет (подробнее о подотчете у ИП см. «ИП берет деньги в кассе: вопросы кассовой дисциплины»). Если же ИП выдает сумму под отчет своему работнику, надо сначала взять у работника соответствующее заявление. Кстати, можно для этого создать универсальный первичный учетный документ, совместив заявление на выдачу денег под отчет с местом для распорядительной надписи предпринимателя с распиской о получении денег.

В стремлении дать максимально точное определение терминам, авторы Указания вошли в противоречие с Трудовым кодексом РФ.

Термин «работник» определен как «лицо, с которым заключен трудовой или гражданско-правовой договор». С трудовым договором мы спорить не будем, а вот «гражданско-правовой» в отношении «работника» не должен применяться.

Но слов из песни не выкинешь, будем работать с тем, что написано. Всё бы ничего, если бы в связи с этим определением не случилось одна коллизия. Как и в предыдущем документе, так и в нынешнем Указании ЦБ РФ, выдача денег под отчет предусмотрена только работнику организации или индивидуального предпринимателя.

Раньше, когда в документе не было специального определения термина «работник», принималось определение из другой отрасли права. По Трудовому законодательству «работником» считается только тот человек, с которым заключен трудовой договор. Так испокон веков и повелось, что деньги под отчет можно выдавать только своему работнику. А тому, кто сотрудничает с организацией или ИП на основании договорагражданско-правового характера (ГПХ) выдавать деньги под отчет нельзя.

Сейчас получается, что слово «работник» получило расширительное толкование и деньги под отчет можно выдавать не только тем людям, с которыми заключен трудовой договор, но и с тем, с которыми заключен договор гражданско-правового характера.

Как суды оценят эту коллизию, нам еще предстоит узнать. Но на сегодняшний день следует признать, что подотчетником может стать и фрилансер, который привлекается к работе на основе договора гражданско-правового характера.Возможно, это осознанный шаг ЦБ в сторону упрощения наличного обращения.

Остальные изменения в порядке ведения кассовых операций мы свели в таблицу.

Кассовая дисциплина 2019: как вести кассовые операции

Кассовая дисциплина – это определенные правила работы с наличными деньгами. В 2019 году она должна соблюдаться всеми организациями или индивидуальными предпринимателями. Конечно при условии, что они работают с наличкой. Но не все правила, распространяются на малые предприятия и предпринимателей. Они обязаны их использовать лишь в отдельных случаях.

Порядок ведения кассовых операций существует уже много лет. За его нарушение грозит весомый штраф. Разберемся, кто обязан соблюдать кассовый порядок, на что можно тратить наличную выручку и как обеспечить сохранность наличных денег.

Вести кассу правильно вам помогут:

Наличные деньги подлежат строгому учету в компании. Закон обязывает их хранить только в специально оборудованном помещении кассы. Причем к кассовому помещению есть определенные требования. Например, оно должно быть оборудовано металлическими дверьми, сейфом и т. д.

Есть центральные или главные, а также операционные кассы. Последние применяют для ведения непосредственных расчетов с клиентами. Их может быть несколько. В центральной кассе ведется учет наличных, полученных по всей организации в целом.

Все наличные деньги должны быть оприходованы. Эта процедура включает в себя:

- Оформление приходно-кассового ордера на поступившую сумму

- Внесение записи в кассовую книгу о том, что деньги были приняты

- Сдача наличных средств в банковское учреждение.

При продаже товаров за наличные компания или индивидуальный предприниматель обязаны применять контрольно кассовые машины (онлайн кассы). Если наличные приходуются без их применения – это нарушение за которое могут оштрафовать. Эти правила распространяются и на продажу работ или услуг.

Кто обязан использовать порядок ведения кассовых операций в 2019 году

Все организации независимо от их организационно-правовой формы и применяемой системы налогообложения обязаны соблюдать порядок учета и ведения кассовых операций (п. 4 ст. 346.11, п. 5 ст. 346.26 НК). Таким образом, он распространяется:

- на организации вне зависимости от форм собственности (государственная, частная и т. д.)

- на индивидуальных предпринимателей, которые принимают наличные

- на организации и ИП, которые работают с кассовой техникой;

- на организации или ИП, которые используют бланки строгой отчетности.

Несколько лет назад порядок ведения кассовых операций упростили. Изменения ведения кассовых операций в 2019 году касаются определенных групп предпринимателей. Ведение кассы в 2019 году в упрощенном порядке касается:

- малых и микропредприятий;

- индивидуальных предпринимателей.

Это следует из пункта 1 указания Банка России от 11.03.2014 № 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства».

Упрощенный порядок заключается в следующем. Малые предприятия и предприниматели вправе не устанавливать лимит остатка кассы. Ко всему прочему предприниматели могут не вести:

- приходные ордера;

- расходные ордера;

- кассовую книгу.

Такие правила установлены в абзаце 10 пункта 2, абзаце 2 пункта 4.1, абзаце 9 пункта 4.6 указания Банка России от 11.03.2014 № 3210-У.

Индивидуальным предпринимателям все же лучше вести кассовую книгу и оформлять документы. Ведь обеспечить сохранность и контролировать движение наличности в интересах самого предпринимателя. Например, в спорной ситуации подтвердить выдачу денег под отчет или зарплаты можно будет кассовыми документами.

Какие операции с наличными попадают под понятие кассовой дисциплины

Кассовые операции и работа с наличностью включают в себя:

- прием и выдачу наличных, для чего оформляют приходные и расходные кассовые ордера;

- хранение наличных в кассе;

- соблюдение лимита расчетов наличными;

- ведение кассовой книги;

- сдачу наличности в банк.

Порядок ведения операций по кассе закрепите в отдельном документе. Например, вы можете утвердить специальное Положение о ведении кассовых операций.

Свободные деньги хранят на банковских счетах. Непосредственно в кассе можно хранить ограниченную сумму наличных – в пределах установленного руководителем организации лимита. Малые и микро предприятия могут не устанавливать лимит остатка наличных денег в кассе. То есть деньги в кассе могут храниться в любых размерах.

Операции по оприходованию наличных денег и их выдаче оформляют:

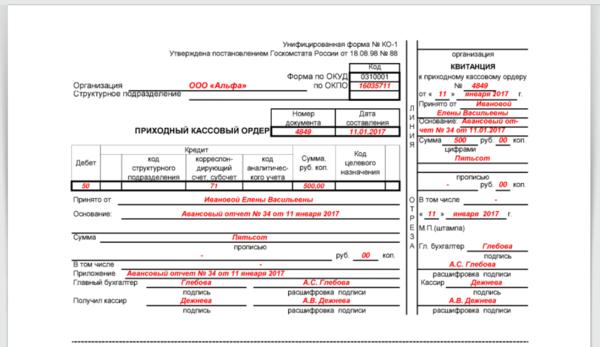

- при поступлении денег в кассу – приходным-кассовым ордером (форма КО-1);

- при выдаче денег из кассы – расходным кассовым ордером (форма КО-2).

Приходный ордер (ПКО) состоит из двух частей:

- первая – остается у организации и подшивается к кассовой книге;

- вторая (отрывная часть) – выдается лицу, которое внесло наличные.

Ордер может выглядеть так (образец):

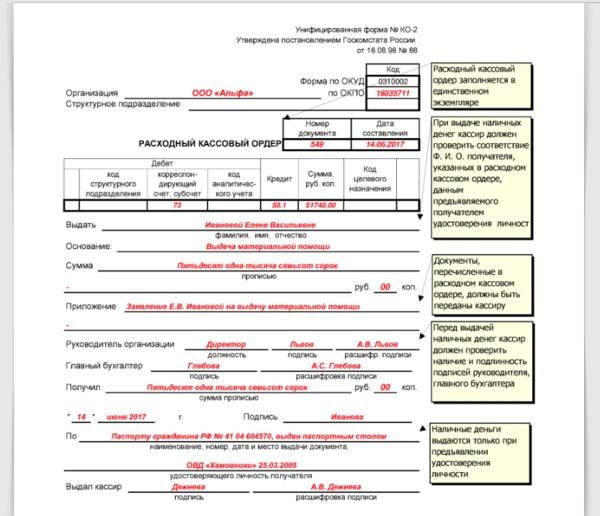

Расходный ордер (РКО) не имеет отрывной части. Его бланк остается в кассе. В нем указывают:

- ФИО того лица, которое получило наличные;

- основание для выдачи денег (например, заявление);

- сумму цифрами и прописью;

- приложения к документу (если такие есть).

Ордер может выглядеть так (образец):

Как вести кассу в 2019 году? Сведения о движении наличных отражайте в кассовой книге по форме № КО-4. Поступать так должны все организации. Не имеет значения:

- правовая форма организации и ее форма собственности;

- система налогообложения, которую они применяют.

Предприниматели, которые ведут учет доходов и расходов или физических показателей согласно налоговому законодательству, вправе не заполнять кассовую книгу.

Все поступившие в кассу деньги нужно оприходовать. Тот, кто этого не делает, нарушает кассовую дисциплину. При этом оприходовать деньги – значит отразить их в кассовой книге. Причем именно в том размере, который подтвержден кассовыми документами.

Кассовую книгу заполняют на каждый день в котором были операции с наличными (их приходование или выдача). На каждый день отводится один лист кассы. Оформлять один лист книги за промежуток времени (например, с 10 по 30 марта 2019 года), нельзя.

В книге указывают все поступления наличных и сумму их расхода за календарный день. После этого выводят их остаток. Если деньги в кассу не были оприходованы организацию могут оштрафовать. Причем если подобное нарушение выявлено в нескольких подразделениях организации оштрафуют каждое из них.

Вот образец заполненной кассовой книги:

Наличную выручку от реализации можно расходовать только на строго определенные цели. В противном случае, например, при нецелевой выдаче, это приравнивается к нарушению кассовой дисциплины.

Цели расходования выручки

Выплату заработной платы и других начислений работникам

Выплату различных социальных пособий (например, по уходу за ребенком)

Оплату покупаемых товаров, работ или услуг, приобретаемых за наличный расчет. Исключение – ценные бумаги

Выдачу наличных денег под отчет. Например, при направлении работника в командировку

Возврат денег, если покупатель отказался от ранее купленного товара или услуги, которые приобретатель оплатил наличными

Компенсацию расходов сотрудникам, которые оплатили страховку наличными

Выплату наличных средств банковскому платежному агенту или субагенту

Личные нужды предпринимателя

На эти цели можно расходовать выручку только от реализации собственных товаров, работ и услуг. Наличные, принятые от граждан в оплату другим лицам, в полном объеме сдавайте в банк. Закон не допускает выдачу наличной выручки на те цели, которые не перечислены выше. Например, они не могут быть израсходованы на передачу займа работнику или оплату аренды недвижимости.

Расчет наличными возможен только в определенной сумме. В 2019 году она составляет 100 000 руб. по одному договору. Промежуток времени, который прошел, например, между первым и вторым расчетом по одному договору, значения не имеет.

Это правило действует, если расчеты проводят:

- организации между собой;

- индивидуальные предприниматели между собой;

- организации и индивидуальные предприниматели между собой.

Обычные граждане, не зарегистрированные в качестве ИП, вправе рассчитываться друг с другом без каких либо ограничений в любых суммах.

Наличные деньги должны храниться в кассе только в пределах определенной суммы – кассового лимита. Это правило вправе не применять:

- малые предприятия и потребительские кооперативы;

- индивидуальные частные предприниматели.

Его рассчитывает сама организация и согласовывает с банковским учреждением, где открыт расчетный счет.

Лимит считают по формуле:

- СВ – сумма выручки за расчетный период (не более 92 рабочих дней);

- РП – расчетный период (не более 92 рабочих дней);

- СДВ – период между днями сдачи выручки (не более 14 дней).

Сверхлимитную наличность определяют по формуле:

Остаток наличных в конце рабочего дня

Лимит наличных, согласованный с банком

Остаток заработной платы, которая не была выдана

Наличные деньги сверх лимита

В отдельных ситуациях закон позволяет хранить деньги сверх лимитов, согласованных с банковским учреждением. Таких ситуаций две:

- В день выплаты заработной платы и других начислений по фонду оплаты труда. Наличие сверхлимитных средств допускается в течение 5 дней;

- Выходные и праздничные дни. Наличные деньги можно сдать в банк в первый рабочий день.

Мероприятия, которые обеспечат сохранность наличных, порядок их хранения, транспортировки, инвентаризации каждая компания разрабатывает самостоятельно (п. 7 указания Банка России от 11.03.2014 № 3210-У). За сохранность денег в кассе отвечает кассир или сотрудник, исполняющий его обязанности. Поэтому при приеме кассира на работу, помимо оформления обычных документов, нужно:

- заключить договор о полной материальной ответственности;

- взять с кассира расписку о том, что он ознакомлен со своими должностными правами и обязанностями.

Аналогично поступайте, если обязанности кассира исполняет другой сотрудник по внутреннему совместительству (например, бухгалтер). Все это нужно, потому что кассир – это материально ответственное лицо. А значит, он обязан возместить работодателю ущерб, нанесенный по его вине, в полном размере. Это следует из перечня, утвержденного постановлением Минтруда от 31.12.2002 № 85, и статей 242 и 244 ТК.

Проверку кассовой дисциплины проводят работники налоговой инспекции. Когда налоговые инспекторы проверяют, все ли наличные оприходованы. Налоговые инспектора проводят сверку информации в кассовой книге с первичными документами – ПКО, РКО и т. п. Если расхождение будет найдено, организацию оштрафуют. Такое право инспекторов подтверждают и суды (см., например, постановления ФАС Западно-Сибирского округа от 05.04.2010 № А03-13078/2009, Поволжского округа от 30.01.2008 № А12-11536/07-С59, Восточно-Сибирского округа от 13.03.2007 № А74-3799/2006-Ф02-1166/2007).

Нарушением признают и несвоевременно внесенные в кассовую книгу записи о полученных деньгах. То есть когда записи в кассовой книге сделаны не в день, когда наличные поступили в кассу (см., например, постановления ФАС Поволжского округа от 19.06.2009 № А12-20715/2008, Северо-Кавказского округа от 09.06.2009 № А32-11915/2008-70/75-20АЖ, от 10.10.2007 № Ф08-6779/2007-2517А).

Контролировать, правильно ли ведется кассовая книга, должен главный бухгалтер. А что делать, если он заболел или в отпуске? Тогда за эту работу отвечает руководитель. Если они отнесутся халатно к своим обязанностям, их тоже накажут за нарушение порядка ведения кассовой книги по статье 15.1 КоАП.

То есть для предпринимателей, главного бухгалтера, руководителя (когда он замещает отсутствующего главбуха). Сведем ответственность за нарушения в таблицу:

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.