Сегодня предлагаем вашему вниманию статью на тему: "переход с усн на енвд". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Перед организацией или ИП может возникнуть необходимость перехода с упрощенки на вмененку или совмещение этих режимов. В данной статье мы рассмотрим, когда такой переход возможен, а также какие документы понадобятся и куда с ними обратиться.

Упрощенная система налогообложения (УСН) – это особый налоговый режим, при котором организация или ИП освобождаются от большинства налогов. К примеру, от налога на прибыль и на имущество, ИП без сотрудников освобождаются от НДФЛ, а организации не платят НДС во всех случаях, кроме импорта. Об особых условиях, при которых возможно применять УСН, мы уже писали в этой статье.

ЕНВД также является спецрежимом, который освобождает организацию от выплаты ряда налогов. Использование вмененки возможно лишь при осуществлении некоторых видов деятельности (ветеринарные услуги, перевозки, мойка и стоянка автомобилей и т.д.), полный перечень которых можно найти в ст. 346.26 НК РФ. О ЕНВД и переходе на него мы писали здесь.

Чтобы перейти с упрощенки на вмененку, одновременно должны выполняться условия:

- численность сотрудников (средняя) за предшествующий год не должна быть больше 100 человек;

- компания не подпадает под категорию крупнейших налогоплательщиков, не выступает членом договора о совместной деятельности, а также договора о доверительном управлении имуществом;

- в УК организации доля других компаний не должна превышать отметку в 25 процентов (исключение для организаций, в которых среднесписочная численность работников-инвалидов превышает 50 процентов, и в фонде оплаты труда им принадлежит не менее 25 процентов);

- организация или ИП занимается таким видом деятельности, при котором разрешено применение ЕНВД;

- в вашем регионе предусмотрена выплата ЕНВД (это муниципальный налог, поэтому решение о его использовании каждый регион принимает самостоятельно).

- занимаются организацией общественного питания в больницах, школах и прочих учреждениях, в которых данная услуга является обязательной;

- не только реализуют продукцию, но и занимаются ее производством;

- также невозможен переход на ЕНВД для компаний и ИП, которые сдают в аренду помещения или земельные участки на заправочных станциях, а также сдают в аренду землю для размещения на ней объектов торговли.

Переход на вмененку происходит либо добровольно в общем порядке, либо в связи с невыполнением условий для УСН. Рассмотрим эти варианты подробнее.

Переход в общем порядке делается, когда организация весь предшествующий год использовала упрощенку, и деятельность, которую она осуществляла, полностью соответствовала требованиям УСН. В такой ситуации при переходе необходимо:

- подать уведомление о снятии с учета УСН на бланке формы №26.2-3 в ИФНС по месту расположения ИП или ООО до 15 января текущего года;

- предоставить заявление для постановки на учет ЕНВД на бланке ЕНВД-1/ЕНВД-2, установленном приказом ФНС РФ №ММВ-7-6/941, и подать его за 5 дней до планируемого перехода в ИФНС по месту расположения компании;

- также необходимо подать свидетельство о постановке на налоговый учет, свидетельство о государственной регистрации и, в случае с ИП, паспорт.

При прекращении деятельности по УСН и отказе от данной системы необходимо до 25 числа следующего месяца подать итоговую декларацию и оплатить в бюджет единый налог. Оплата налогов по видам деятельности, не подпадающим под ЕНВД, будет производиться в соответствии с общей системой налогообложения.

Переход с УСН на вмененку возможен только в начале года. Именно поэтому при подаче всех перечисленных выше уведомлений надо строго соблюдать сроки и подавать заявления не позднее, чем за 5 рабочих дней до конца текущего года.

Переход на ЕНВД при несоблюдении условий упрощенки

В процессе использования УСН организация может допустить некоторые нарушения условий (к примеру, получить доход выше допустимого) и перестать соответствовать условиям ст. 346.12 НК РФ. Тогда нужно в обязательном порядке проинформировать налоговые органы не позднее, чем через 15 дней, следующих за кварталом утраты права на использование УСН.

Если нарушение было допущено во втором квартале 2018 года, то уведомление предоставьте до 15 июля 2018 года. Тогда со второго квартала право на использование УСН теряется, налоги выплачиваются по общему режиму. Переход на ЕНВД возможен в начале следующего года и только при соблюдении всех условий для использования данной системы и при предоставлении следующих документов:

- заявление для постановки на учет по ЕНВД на бланке ЕНВД-1/ЕНВД-2, установленном приказом ФНС РФ №ММВ-7-6/941;

- свидетельство о постановке на налоговый учет;

- свидетельство о государственной регистрации;

- паспорт (для ИП).

Налоговый Кодекс РФ не запрещает единовременное использование упрощенки и вмененки, если налогоплательщик осуществляет расчет УСН по одним видам деятельности, а ЕНВД — по другим. При этом ООО необходимо осуществлять те виды деятельности, которые удовлетворяют условиям УСН и ЕНВД и перечислены в ст. 346.26 НК РФ. При совмещении УСН и ЕНВД для ООО необходимо соблюдение следующих условий:

- не более 100 сотрудников;

- ОС не должны превышать 150 млн. рублей;

- доходы за текущий год не превышают 60 млн. рублей;

- компания ведет раздельный учет операций, для которых планирует применять УСН и ЕНВД;

- УК с учредительской долей не более 25 процентов.

Для совмещения УСН и ЕНВД для ИП должны выполняться следующие требования:

- площадь торговли не более 150 кв. м.;

- предприниматель не совмещает виды деятельности (к примеру сельскохозяйственная деятельность плюс общественное питание);

- не более 100 сотрудников;

- предприниматель ведет раздельный учет операций, для которых планирует применять УСН и ЕНВД.

Правила и нормы, по которым такой раздельный учет будет осуществляться, разрабатывается каждой компанией самостоятельно и отражается в учетной политике организации. Необходим раздельный учет доходов от деятельности по упрощенке и вмененке, раздельный учет затрат, а также раздельный учет по оплате труда работникам и страховым взносам.

ИП или ООО, использующие ЕНВД, могут перейти или вернуться к УСН в случае, если:

- была прекращена деятельность по ЕНВД;

- организация проявила желание работать по упрощенке и деятельность, которую она осуществляет, указана в ст. 346.12 НК РФ;

- утрачено право на ЕНВД.

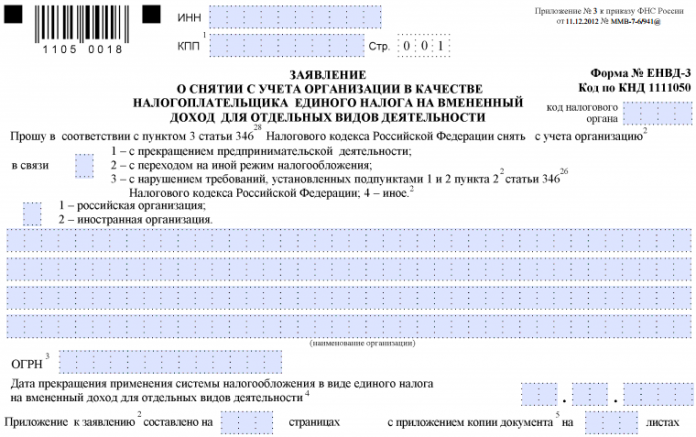

Обратный переход необходимо проводить также в начале года. Для отказа от ЕНВД надо предоставить в ИФНС по месту расположения компании заявление на бланке ЕНВД-3, а для ИП — на бланке образца ЕНВД-4 не позднее 5 рабочих дней до конца текущего года. Перед тем, как подавать заявление, надо уплатить все налоги в бюджет, а также предоставить декларацию.

Автор статьи: Арина Гюлметова

Вы совмещаете спецрежимы? Или работаете на одном из них? Ведите учет в веб-сервисе Контур.Бухгалтерия, начисляйте зарплату, платите налоги, автоматически формируйте отчетность и отправляйте ее через интернет. Каждый новый пользователь может бесплатно тестировать возможности сервиса в течение 30 дней.

Порядок перехода на ЕНВД с УСН (с упрощенки на вмененку)

Переход на ЕНВД с УСН осуществляется довольно просто, главное — своевременно уведомить об этом налоговые органы во избежание спорных вопросов. Порядок перехода на ЕНВД с УСН, а также общие характеристики каждого из этих спецрежимов и возможность их совмещения будут рассмотрены в данной статье.

Стать «упрощенцем» компания или ИП может при соответствии следующим требованиям (ст. 346.12 НК РФ):

- Сумма доходов за 9-месячный период года, предшествующего году начала применения УСН, — менее 112,5 млн руб. Например, если переход планируется с 2019 года, доходы с января по сентябрь 2018 года не могут быть больше указанной суммы.

- Среднесписочное количество сотрудников — не более 100.

- Остаточная стоимость основных средств — не более 150 млн руб.

- Процент участия в организации иного налогоплательщика-юрлица — меньше 25%.

- Категория плательщика не отражена в подп. 1–13 п. 3 ст. 346.12 НК РФ.

Согласно требованиям ст. 346.13 НК РФ для перехода на УСН следует направить заявление в налоговый орган, в котором компания или ИП состоит на учете:

- до 31 декабря года, предшествующего переходу, или

- в течение 30 календарных дней — для вновь зарегистрированных плательщиков.

Подробнее о том, как стать плательщиком на УСН, см. в материале «Кто является плательщиками УСН?».

Порядок перехода на вмененку указан в ст. 346.28 НК РФ. Он проходит в 2 этапа:

- постановка на учет по месту осуществления деятельности (или регистрации) компании или ИП;

- подача уведомления о переходе на ЕНВД не позднее 5 дней с даты начала применения ЕНВД.

Плательщики ЕНВД могут оказывать ниже приведенные виды услуг:

- бытового характера;

- ветеринарные;

- по ремонту, обслуживанию автомобилей и мотоциклов;

- по организации автостоянок;

- общепита (при этом площадь помещения не должна превышать 150 кв. м);

- розничной продажи продовольственных и непродовольственных товаров (ограничение по максимальной площади — 150 кв. м);

- по перевозкам автотранспортом;

- наружной рекламы на специальных конструкциях или на транспортных средствах;

- предоставления в аренду зданий и земельных участков для размещения торговых сетей;

- по размещению и проживанию людей на площади не более 500 кв. м.

Подробнее о процедуре постановки на учет в качестве плательщика ЕНВД читайте здесь.

Переход с УСН на ЕНВД (здесь речь о замене одного режима на другой, без совмещения, о котором мы скажем ниже) осуществляется следующими способами:

Форма уведомления об отказе от применения УСН содержится в приказе ФНС России от 02.11.2012 № ММВ-7-3/829@.

Также следует отметить, что в силу норм п. 7 ст. 346.13 НК РФ в случае перехода на ЕНВД с УСН обратно на упрощенку налогоплательщик может перевестись только через год после перехода с УСН.

НК РФ не содержит запрета на одновременное применение обоих режимов; при этом если налогоплательщик осуществляет расчет ЕНВД по каким-то видам деятельности, то УСН применяется ко всем остальным ее видам. Однако, совмещая эти 2 режима, ИП или компании необходимо вести раздельный учет.

В связи с некоторым отличием в ведении учета доходов и расходов на упрощенке существует ряд особенностей, на которые обязательно следует обратить внимание при переходе на ЕНВД.

Рассмотрим несколько ситуаций, с которыми могут столкнуться налогоплательщики:

Ситуация 1

Налогоплательщик, применяя УСН, реализовал продукцию, оплата за которую поступила в период нахождения на ЕНВД. Что уплачивать — налог по ЕНВД или по УСН?

Упрощенный налог уплачивать не нужно, следует произвести только оплату ЕНВД за период реализации.

Ситуация 2

Налогоплательщик получил предоплату в период нахождения на УСН, а реализация была отражена в периоде применения ЕНВД. Что уплачивать — вмененный или упрощенный налог?

Следует уплатить налог по УСН за тот период, в котором поступили денежные средства.

Ситуация 3

Налогоплательщик на УСН, не являясь плательщиком НДС, по общему правилу обычно не использует в бухучете счета 19 «Входной НДС» и 68.2 «Начисленный НДС». Нужно ли платить НДС, перейдя на вмененку?

Использующий ЕНВД налогоплательщик также не должен платить НДС. Исключениями и для него, и для плательщика УСН будут 2 ситуации:

- Он является налоговым агентом по НДС.

- Он выставил счет-фактуру с НДС.

В обоих случаях неплательщики этого налога должны уплатить его в бюджет. Поэтому при применении и УСН, и ЕНВД в учете на счете 68.2 появится тот налог, который нужно заплатить. При этом счет 19 использоваться не будет, т. к. права на вычет у неплательщиков налога нет.

Подробнее об особенностях работы плательщиков и неплательщиков НДС см. в материале «Основные правила, когда организация без НДС работает с организацией с НДС».

Если налогоплательщик, решив перейти на ЕНВД по отдельным видам деятельности, будет применять УСН и ЕНВД параллельно, ему придется по каждому виду деятельности заполнять соответствующую декларацию и уплачивать налоги в бюджет.

Форма декларация по УСН установлена приказом ФНС России от 26.02.2016 № ММВ-7-3/99@; при этом следует обратить внимание на то, что по объектам «доходы» и «доходы минус расходы» порядок заполнения декларации несколько отличается.

В соответствии со ст. 346.23 НК РФ организации направляют в налоговый орган отчетность по УСН до 31 марта после окончания года, ИП — до 30 апреля. Однако в определенных ситуациях УСН-декларацию следует подать раньше: до 25 числа месяца, следующего за тем, в котором была прекращена деятельность на УСН по инициативе налогоплательщика, и до 25 числа месяца, следующего за кварталом прекращения применения по причине утраты права нахождения на указанном режиме.

Уплата авансовых платежей производится до 25 числа месяца следующего квартала. Уплата упрощенного налога по итогам года производится в сроки представления отчетности.

Верно заполнить декларацию по упрощенному налогу вам поможет материал «Образец заполнения декларации по УСН в 2017-2018 годах».

Теперь о том, что касается отчетности по ЕНВД. Начиная с 01.01.2015 действует форма декларации, утвержденная приказом ФНС от 04.07.2014 № ММВ-7-3/353@. Ожидается внесение изменений в нее в связи с введением с 2018 года дополнительного вычета (по расходам на покупку касс), уменьшающего налог для ИП. Если необходимость в таком вычете есть, то он отразится в общей сумме налога по декларации без выделения в отдельную строку, но потребует представления в ИФНС пояснительной записки (письмо ФНС России от 20.02.2018 № СД-4-3/3375@).

Сроки представления декларации регламентированы п. 3 ст. 346.32 НК РФ — не позднее 20 числа месяца, следующего за истекшим кварталом.

Уплата ЕНВД, согласно п. 1 ст. 346.32 НК РФ, производится до 25 числа месяца, следующего за истекшим кварталом.

При переходе с УСН на ЕНВД налогоплательщику необходимо своевременно сообщить об этом в налоговый орган во избежание неприятных последствий. Несмотря на то что УСН и ЕНВД похожи по некоторым аспектам, для корректного перехода с одного спецрежима на другой необходимо правильно разграничивать периоды применения УСН и ЕНВД.

Система налогообложения ЕНВД для многих предприятий может быть более выгодной, чем другие, поэтому и предпочтительнее. Она полюбилась многим ИП своей прозрачностью и понятностью, а также простотой осуществляемых расчетов. Это добровольная система, на которую может перейти каждый желающий предприниматель, в случае, если его деятельность попадает под категорию обложения ЕНВД. Как перейти с УСН на ЕНВД, рассмотрим ниже.

Когда ИП или фирма имеет общего дохода на сумму меньше 45 млн. рублей, когда в штате своем она имеет менее 100 сотрудников, когда остаток основных средств не превышает сумму в 100 млн. рублей, а также когда данная деятельность не подлежит обязательному использованию иной системы налогообложения, предприниматель может выбрать для себя УСН.

В случае, если предприниматель выбрал для себя УСН, он обязан подать заявление в местный налоговый орган о применении к нему такого вида налогообложения, причем сделать это надо не позднее, чем за месяц до начала нового налогового периода.

В том случае, если данная фирма занимается такими родами деятельности, на которые распространяется ЕНВД, а именно:

- оказывает услуги бытового назначения;

- ветеринарное обслуживание;

- перевозка грузов, а также пассажиров;

- предоставление сооружений жилищного типа в аренду;

- розничная торговля;

- организация общественного питания;

- и др. (см. статья №346 НК РФ),

то эта фирма имеет полное право рассчитывать на систему обложения ЕНВД. Переход на ЕНВД требует своевременной подачи заявления в местные органы налоговой службы о желании перейти на ЕНВД. Осуществить это необходимо не позже, чем через 5 дней после начала применения ЕНВД. Местный налоговый орган рассмотрит заявление и примет решение, о котором обязательно уведомит налогоплательщика.

Необходимым этапом также становится постановка на учет в налоговой службе по месту ведения деятельности или по месту регистрации бизнеса в том случае, если конкретное место его деятельности тяжело определить. Пример такой регистрации налогоплательщика ЕНВД — грузоперевозки. Сложно сказать, где конкретно ИП осуществляет свою деятельность, особенно если перевозки эти осуществляются между городами.

Переход с УСН на ЕНВД осложняется необходимостью соблюдения конкретных сроков, предусмотренных законом, а также тем, что от УСН надо отказываться. Так, желающий перейти на ЕНВД плательщик УСН, если он хочет это сделать с началом нового налогового периода, обязан до 5 января подать заявление, что желает перейти на ЕНВД и встать на учет как плательщик именно этого налога. В свою очередь, до 15 января необходимо предоставить в ИФНС заявление об отказе от УСН.

Соблюсти данные сроки – очень важная задача, если действительно нужно сделать переход, так как осуществить это в середине года невозможно.

Некоторая сложность при переходе с УСН на ЕНВД состоит еще и в том, что при несвоевременной подаче отказа УСН будет продолжать действовать до конца налогового периода или до той поры, пока деятельность фирмы будет подпадать под режим УСН.

Случай утраты УСН также необходимо обсудить. Налоговый кодекс не предвидел для предпринимателей возможности перейти на ЕНВД, когда состоялась утрата режима УСН. И плательщик после утраты специального режима обязан оплачивать налоги соответственно общей системе налогообложения.

Когда можно перейти на ЕНВД, плательщик УСН должен понимать, что обратно вернуться к УСН можно будет не ранее, чем через год.

Налоговое законодательство также отмечает, что, проводя некоторою деятельность по режиму ЕНВД, другие виды деятельности можно облагать по УСН, если они подлежат такому режиму, но в таком случае плательщик обязан производить раздельный учет по обеим системам.

Подробнее о подходящих видах деятельности ЕНВД и как перейти на него, смотрите в видео:

Все плательщики ЕНВД в 2016 году слышали о том, что всех предпринимателей собираются в законодательной форме обязать к пользованию онлайн-кассами. Хочется успокоить ИП, переход на онлайн-кассы для ЕНВД грозит только к 1 июля 2018 года.

Пример 1. Если налогоплательщик, который находился на УСН, в это время реализовал продукцию, а оплату за нее получил только после перехода на ЕНВД, как уплачивать налог?

Уплачивается только ЕНВД.

Пример 2. Когда плательщик на ЕНВД реализовал какой-то товар, за который получал предоплату еще в тот период, когда находился на УСН, когда отображается сумма доходов и какой из нее платится налог?

Поступившая сумма учитывается как в бухгалтерском, так и в налоговом учете на момент ее поступления на счет продавца, то есть налогоплательщика. Налог из нее будет оплачен еще по УСН, так как поступила она в предыдущем квартале, и отчетность за данную сумму предоставляется за тот же период времени.

Итак, как перейти на ЕНВД с УСН безболезненно, мы рассмотрели. Для этого достаточно подать в местную ИФНС своевременные заявления об отказе от одной системы налогообложения и переходе на другую. Если все это сделано, как положено, то с нового налогового годового периода ИП будет использовать ЕНВД, если же нет, то будет платить налоги на основании общей системы налогообложения.

Порядок перехода с УСН на ЕНВД: пошаговая инструкция

Среди налоговых спецрежимов «вмененка» интересна многим бизнесменам рядом преимуществ. Единый налог рассчитывается с предполагаемого дохода (или «вмененного»), а не с реально получаемых средств. Кроме того, при ЕНВД отсутствует обязанность уплаты налогов: для юрлиц – на прибыль, в большинстве случаев на добавленную стоимость и имущество, для ИП – на НДФЛ, НДС и имущество. Разберем, как перейти на ЕНВД с УСН в 2019 году и когда это можно сделать.

Прежде всего, перейти на «вмененку» можно, если данный режим введен в муниципальном образовании. Также организациям и ИП надо соответствовать требованиям, предъявляемым статьей 346.26 НК:

располагать штатом не более ста работников;

иметь долю участия организаций менее 25% (для юрлиц);

не относиться к образовательным, медицинским и учреждениям соцобслуживания (для юрлиц);

не заниматься передачей во временное пользование/владение АЗС и АГЗС;

не работать по договору простого товарищества или доверительного управления имуществом;

не относиться к крупнейшим предприятиям по ст.83 НК (для юрлиц).

Применение системы ЕНВД возможно только для отдельных видов предпринимательства:

розница (с ограничением для торговых залов 150 кв. метров по объекту);

общепит (с ограничением для торговых залов 150 кв. метров по объекту);

ремонт, техобслуживание, мойка и услуги стоянки автомототранспортных средств;

реклама наружная, на транспорте;

передача в пользование на время торговых точек, участков земли;

услуги размещения и проживания;

пассажиро- и грузоперевозки с количеством транспорта для этих целей до 20 единиц.

Поэтапная процедура, как с УСН перейти на ЕНВД в 2019 году

ИП и юридические лица переходят на «вмененку» добровольно (ст.346.28 НК). Нормой Кодекса смена режима по собственной инициативе разрешена только со следующего года. То есть, если вы проработали на УСН в первый месяц 2019 года, в этом налоговом периоде поменять систему не получится (ст. 346.13 НК).

За год право на «упрощенку» может быть утрачено при допущении несоответствия требований для УСН (ст. 346.13 НК), но такие обстоятельства не создают условия перехода с ЕНВД на УСН. В этой ситуации налогоплательщик переходит на ОСН. Чтобы не оказаться в обстоятельствах принудительной и непланируемой смены режима, важно грамотно спланировать налоговую стратегию компании. Рациональным подходом станет передача ведения учета и отчетности на аутсорсинг, так можно получить комплексные услуги бухгалтера, юриста и экономиста.

Позаботиться о смене режима следует заблаговременно.

Рассмотрим поэтапно, как ООО и ИП перейти на ЕНВД в 2019 году:

Проверка соответствия бизнеса вышеуказанным требованиям для «вмененки» по ст. 346.26. НК.

Оформление заявления о постановке на учет ЕНВД.

Постановка на налоговый учет:

по месту нахождения компании (проживания ИП) – при оказании автотранспортных и рекламных услуг, развозной и разносной торговли в розницу;

по месту осуществления бизнеса при ведении прочих видов деятельности.

Получение от налоговиков уведомления о постановке на учет в срок до пяти дней после получения ФНС заявления налогоплательщика.

Применение «вмененки» возможно в течение года, если предприниматель к уже функционирующему бизнесу на УСН добавляет новый вид деятельности, соответствующий ЕНВД. В этом случае совмещаются два налоговых режима, как происходит такое совмещение, расскажет наш материал.

Срок подачи заявления для перехода на ЕНВД с УСН в 2019 году

Переход подтверждается подачей заявления по форме, утвержденной ФНС в Приказе №ММВ-7-6/941@: для организаций – ЕНВД-1, для ИП – ЕНВД-2. Если налогоплательщик сам подает заявление, других документов прилагать к нему не требуется (письмо ФНС №МН-22-6/734@). При подаче заявления представителем необходима копия подтверждения его полномочий. По каждому конкретному виду деятельности заявление подается отдельно.

Заявление подается в течение 5-ти рабочих дней со дня применения «вмененки» (п.3 ст. 346.28 НК). Чтобы начать работать по новой системе в 2019 году необходимо подать заявку до 15.01.2019. При этом выбранная налоговая система начинает действовать с 1 января 2019 года.

Важно уточнить последствия при смене системы УСН на ЕНВД для ООО и ИП:

если товар отгружен (работы произведены) на «упрощенке», а оплата – на «вмененке», платить налог УСН не требуется;

при получении аванса при УСН и завершении отгрузки (выполнению услуг) на ЕНВД с аванса уплачивается единый налог;

если при упрощенном режиме бухгалтерский учет велся не полностью, его требуется восстановить по данным первичных документов и инвентаризации;

в расчете единого налога не учитываются расходы на приобретение НМА и ОС;

налог на «вмененке» платится отдельно по направлению деятельности с представлением отдельной отчетности;

если остались декларативно заявленные коды ОКВЭД и налогоплательщик по этим видам не перешел на ЕНВД, придется сдать нулевую декларацию УСН.

Организации и ИП могут вернуться к упрощенному режиму по добровольному решению или вынужденному основанию. При собственном желании это разрешено сделать со следующего года. При прекращении вмененной деятельности или утрате права быть плательщиком единого налога на вмененный доход (несоответствие показателям) переход допускается с месяца, следующего за прекращением обязанности платить ЕНВД.

Для этого необходимо уведомить налоговиков, оформив:

заявление на УСН при переходе с ЕНВД – уведомление о переходе (ф. №26.2-1) в срок до окончания года при собственном решении и до 30-ти календарных дней с даты окончания действия статуса плательщика ЕНВД;

заявление о снятии с учета ЕНВД (ф. №ЕНВД-3 или №ЕНВД-4) в срок до 5-ти рабочих дней в январе при собственном решении и до 5-ти рабочих дней с даты окончания действия статуса плательщика ЕНВД.

Подробнее о переходе вся информация в этой статье.

Три месяца бухгалтерского, кадрового учета и юридического сопровождения БЕСПЛАТНО. Торопитесь оставить заявку, предложение ограничено.

Переход с УСН на ЕНВД в 2018 году: порядок действий, когда можно и последствия

На практике бывают случаи, когда руководители предприятий и организаций принимают решение перейти с упрощенной системы налогообложения (УСН) на Единый налог на вмененный доход (ЕНВД). И первое, с чем сталкиваются эти руководители, является вопрос о том, как правильно осуществить задуманные действия.

Из данной статье вы узнаете об общих положениях, в соответствии с которыми реализуются такого рода изменения, а также о том, когда такой шаг можно осуществить, куда следует обратиться с заявлением, каковы последствия смены УСН на ЕНВД, каков порядок действий и особенности таких изменений, и о возможности совмещать два фискальных регламента.

Порядок перехода с УСН на ЕНВД регламентирован Налоговым кодексом РФ. Тем не менее для начала следует сказать, что «вмененка» пользуется огромной популярностью у субъектов малого бизнеса по причине того, что вместо нескольких обязательных платежей фирма выплачивает единственный сбор, рассчитанный с предполагаемого объема дохода.

К тому же, такую распространенность «вмененки» можно объяснить и тем, что налогоплательщику достаточно 4 раза в течение года сдать декларации в фискальную службу для того, чтобы подтвердить показатели, применяемые для расчета суммы выплаты. К тому же, и без того небольшая сумма может быть уменьшена на сумму страховых взносов в Фонд социального страхования.

Если же говорить о том, кто имеет право работать по «вмененке», то тут следует отметить, что для реализации запланированных действий предприятия и организации должны соответствовать следующим критериям:

- предприятие либо организация должны иметь общий доход на сумму не более 45,0 млн. рублей;

- в штате такого хозяйствующего субъекта должно числиться не более 100 сотрудников;

- остаток основных средств такого предприятия не должен превышать сумму в 100,0 млн. рублей;

- вид деятельности юридического лица либо ИП не подлежит обязательному применению другого фискального регламента.

Только в этом случае организациями может быть выбрана упрощенная система налогообложения.

Однако если вид деятельности соответствует тому, для которого применим предлагаемый регламент, то такое предприятие либо организация вправе сменить УСН на предпочитаемый регламент налогообложения. К применимым для «вмененки» видам деятельности относят:

- оказание бытовых услуг;

- оказание ветеринарных услуг;

- перевозка пассажиров и грузов;

- занятие розничной торговлей;

- общественное питание.

Для того, чтобы стать участником указанного регламента налогообложения, от руководства организации требуется своевременное предоставление заявления в налоговые органы.

Если ознакомиться с требованиями Налогового кодекса РФ, то согласно пункту 346.28 в случае, когда налогоплательщик уплачивает сборы, применяя вмененный доход, то в этом случае переход возможен исключительно с начала следующего года.

Однако следует учитывать, что для смены порядка налогообложения необходима своевременная подача заявления. Срок подачи такого заявления в фискальную службу по месту регистрации предприятия установлен как не позднее 15 января.

Бывают случаи, когда предприниматели желают применить ЕНВД к новому направлению работы. В этом случае подача заявления возможна в любое время. Тогда будут совмещаться две налоговые системы.

Если ИП ранее работал на ОСНО, то он также может заявить о предпочтениях относительно указанного фискального режима в любое время.

В соответствии с требованиями пункта 2 статьи 346.28 юридические лица и ИП, выразившие намерение перейти на желаемый режим налогообложения, должны зарегистрироваться в качестве налогоплательщика единого налога в фискальной службе:

- по месту осуществления хозяйственной деятельности;

- а также по месту расположения предприятия либо организации.

После того, как предприятие было зарегистрировано в качестве плательщика налога на вмененный доход, оно должно быть готово к некоторым особенностям:

- хозяйствующий субъект, перешедший на указанный налоговый режим, будет вынужден применять упрощенную систему по тем видам осуществляемой деятельности, которые не соответствуют предложенному режиму;

- отказаться от применения упрощенной системы, если вся осуществляемая деятельность уже работает по вмененке.

К тому же, у предложенного фискального режима существуют такие минусы, как:

- необходимость выплаты ряда таких обязательных платежей, как НДФЛ, страховые взносы, земельный и водный налоги, а также имущественный налог. В данном случае льгота в виде освобождения от их уплаты при применении ЕНВД отсутствует. Вместе с тем, по всем этим налогам должна представляться соответствующая отчетность;

- предприятия и организации должны постоянно держать руку на пульсе и постоянно следить за соответствием пределам установленных ограничений.

Перед тем, как подать заявление о переходе на «вмененку» необходимо уточнить следующие моменты:

- следует разобраться, допускается ли работа по данному налоговому режиму в том регионе, где проживает и работает предприниматель;

- соответствует ли вид деятельности разрешенным для ЕНВД;

- не работает ли у предпринимателя более 100 сотрудников.

Если все эти моменты выполняются, то предприниматель может правильно перейти с упрощенной системы на работу по ВД. Для начала необходимо подать заявление, чтобы сняли с учета как участника упрощенной системы. К этому же заявлению необходимо приложить уведомление о том, что ИП начал работу как плательщик вмененного дохода.

По истечению 5 дней после того, как документы будут поданы, федеральная налоговая служба уведомит предпринимателя о постановке на учет в качестве участника выбранной системы налогообложения.

Уже с 2013 года переходить на ЕНВД можно в добровольном порядке, для чего достаточно просто сообщить о своем решении в фискальные службы. Если по каким-то причинам предпринимателя не зарегистрировали как участника выбранного режима, то он не вправе осуществлять выплату налога на вмененный доход и сдавать декларацию.

Согласно требованиям статьи 346.28 Налогового кодекса, срок подачи уведомления о переходе на вмененку составляет 5 рабочих дней с того момента, как началась реальная деятельность.

Если говорить о совмещении УСН с ЕНВД, то это вполне возможно, учитывая статью 346.26 Налогового кодекса РФ, согласно которой применение ЕНВД сочетается с общей системой налогообложения и прочими режимами.

Кто-то из фискальных чиновников считает, что если при постановке на учет ИП либо ООО были указаны лишь 1-2 кода ОКВЭД и по ним был осуществлен переход на работу в соответствии с требованиями выбранного налогового регламента, то необходимости отчитываться по остальным режимам нет.

Таким образом, при возникновении хозяйственной потребности каждое предприятие либо организация вправе с УСН перейти на указанный порядок обременения платежами в бюджет государства, но только выполняя требования действующего законодательства и учитывая нюансы такого перехода.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.