Сегодня предлагаем вашему вниманию статью на тему: "овердрафт для юридических лиц". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

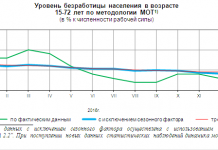

Овердрафт пользуется все большей популярностью у всех категорий банковских клиентов. Специфика финансово-хозяйственной деятельности предприятия делает овердрафт особенно привлекательной банковской услугой для юридических лиц.

Кредит «овердрафт» получил свое название от английского слова overdraft, переводимого, как сверх плана, перерасход . Предназначение кредита в форме овердрафт обеспечить клиенту проведение расходных операций по расчетному счету в случае недостатка собственных средств. Банк кредитует заемщика, помогая преодолеть ему так называемый кассовый разрыв превышение расходов по счету над поступлениями. Размер такого ежедневного займа равен как раз величине суммы недостающих денежных средств на счете.

Как и любой другой кредит, овердрафт имеет три главные характеристики: сумму, срок и процентную ставку.

Под суммой овердрафтного кредита понимают его лимит. Лимит овердрафта это максимум заемных средств, предоставляемых банком клиенту в рамках договора об овердрафте. Размер лимита зависит от очищенных поступлений на счет юридического лица в течение определенного периода. Очищенные поступления отражают, прежде всего, выручку от профильного бизнеса и не включают полученные кредиты и займы, доходы от продажи ценных бумаг, пополнение счета предприятия за счет кассы и счетов, открытых в других банках и прочие денежные потоки, не обусловленные основной хозяйственной деятельностью заемщика. Размер лимита у банка для каждого клиента свой. Стандартный диапазон: 40-50% от среднемесячных поступлений за 3 месяца до даты предоставления услуги.

Срок овердрафта включает два параметра:

- Период, в течение которого банк предоставляет кредит овердрафт юридическому лицу, согласно заключенному договору, например, 12 месяцев.

- Максимальный интервал, за который возникшая задолженность должна быть полностью погашена (как ее тело , так и проценты), например, 30 календарных дней.

Процентная ставка по овердрафту устанавливается индивидуально и зависит от оборотов по счету, наличия и вида обеспечения и т.д. Ставка может изменяться банком по мере использования продукта клиентом.

Преимущества овердрафта перед другими видами кредитов для юридических лиц

Главное преимущество кредита в форме овердрафта это удобство применения. Предприятие использует ровно ту сумму заемных денежных средств, которой ему не хватает для оплаты расходных документов по итогам операционного дня. Счет клиента имеет определенный резерв (лимит овердрафта) для выхода в минус . Ни одна, даже самая гибкая кредитная линия, не сможет обеспечить такой режим функционирования счета.

Второе преимущество овердрафта заключается в том, что он, как правило, предоставляется без залога. Банк страхуется клиентскими оборотами по счету. В отдельных случаях, банк может потребовать поручительство физических лиц, владеющих организацией.

Овердрафт включается , как только по счету клиента не хватает средств для проведения платежных поручений. Максимальная кредитная поддержка ограничена лимитом овердрафта. На следующий день возникшая ссудная задолженность погашается текущими поступлениями. Проценты взимаются обычно по итогам месяца или иного оговоренного периода.

Юридические лица клиенты Невского банка имеют возможность открыть овердрафт с наиболее оптимальными условиями, подходящими клиенту для ведения его бизнеса. Лимит и срок действия овердрафта, процентная ставка, предъявляемые требования к заемщику все это характеризует предложение банка по кредитованию в виде овердрафта как одно из привлекательных на банковском рынке.

Что такое овердрафт и каковы его отличия от кредита?

Определение овердрафта, кому он выгоден

Банк может предоставить овердрафт в случае, если он уверен, что средства будут возвращены. Такая уверенность появляется, например, в ситуации, когда на карту регулярно поступает заработная плата клиента, из которой позднее будет вычтены сумма займа.

Овердрафт необходим, когда у гражданина появляются срочные непредвиденные расходы. Занятую сумму овердрафта клиент возвращает без посещения банка. Нужный объем средств просто будет взят из суммы следующего поступления.

Сумма процентов при этом является минимальной, так как данный вид кредита предоставляется на крайне короткие сроки.

Однако, существует также технический или неразрешенный овердрафт. Это означает, что клиент превысил лимит карты, и продолжает пользоваться денежными средствами. В случае разрешенного овердрафта проценты по нему будут составлять, в среднем, 17-19% годовых, а в случае неразрешенного овердрафта, проценты могут доходить до отметки 60%. В обоих данных случаях погасить сумму процентов необходимо на протяжении ближайшего месяца.

Если клиент не погашает овердрафт и проценты по нему в установленный срок, банк вправе выставить клиенту крупный штраф.

Случаи, когда неразрешенный овердрафт является возможным:

- разница курсов валют. В ситуации, когда клиент оплачивает какую-либо покупку в иностранной валюте с карты, которой предусмотрены расчеты в национальной валюте, он может «уйти» в овердрафт. Если до момента выплаты долга курс валют как-либо колеблется, это влияет на сумму возврата и проценты по ней;

- неподтвержденные сделки. В ситуации, когда клиент совершает какую-либо операцию оплаты по текущей сделке до того момента, как денежные средства будут списаны по предыдущей операции, лимит карты может быть превышен, а сам гражданин может воспользоваться техническим овердрафтом;

- ошибка банковской структуры. Случаются ситуации, когда на одну карту ошибочно поступает дополнительная сумма средств. При обнаружении банком ошибки сумма списывается. Однако, если клиент уже использовал имеющиеся средства, то считается, что карта превысила лимит и неразрешенный овердрафт оформляется автоматически.

Овердрафт является выгодным для обеих сторон сделки. Клиент может срочно использовать средства, даже когда лимит карты превышен. При этом использовать средства по овердрафту можно в любое время суток, даже когда среди ночи появляется потребность оплатить доставку. Банк же за свои услуги получает выгоду ― проценты за использование овердрафта.

Отличие овердрафта от потребительского кредита

Несмотря на то, что суть овердрафта похожа на кредит ― предоставление в ссуду денежной суммы под процент на определенный срок ― условия потребительского кредита и овердрафта отличаются. Так, отличия проявляются в следующем:

Период, на который выдается заем. В случае потребительского кредита, срок займа может варьироваться от нескольких месяцев до года и больше, овердрафт же необходимо выплатить на протяжении одного-двух месяцев, в зависимости от требований банка.

- Объем выдаваемых средств. Потребительский кредит может быть выдан в крупном объеме, овердрафт, в свою очередь, выдается в сумме, не превышающей месячный размер стандартных поступлений на карточку.

- Возврат. В случае кредита, платежи рассчитываются на весь период пользования средствами. Овердрафт предполагает возвращения заемных средств единовременно.

- Проценты. При оформлении кредита процент, установленный договором, суммарно выходит значительно больше, чем при овердрафте, даже несмотря на то, что при кредите само значение процента ниже, чем при овердрафте.

- Время, отведенное на возвращение занятых средств, а также скорость предоставления денег. Кредит необходимо оформлять на протяжении нескольких дней после предоставления банковскому работнику пакета документов. Овердрафт предоставляется мгновенно.

Овердрафт предоставляется юридическим лицам для восполнения их активов. В случае, когда организация не имеет средств на оплату сырья и материалов, она может получить деньги в долг. В данном случае овердрафт является льготным кредитом с лояльными условиями. Однако, он выдается только тем юридическим лицам, которые имеют устойчивое финансовое положение, а также чистую кредитную историю.

Овердрафт выгоден для юридических лиц, т.к. он прост в процессе займа и возврата. Договор по овердрафту составляет один раз, как дополнение к соглашению об открытии банковского счета.

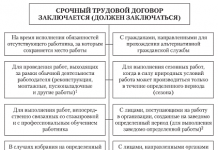

Для юридических лиц существуют следующие требования для открытия банковского счета:

- регулярные обороты по банковскому счету;

- стабильность по оборотам. Обороты подсчитываются за последние три месяца деятельности организации;

- отсутствие претензий третьих лиц к организации, например, налоговой инстанции;

- положительная кредитная история;

- устойчивое финансовое положение.

Таким образом, овердрафт представляет собой удобный способ экстренного получения определенной суммы средств, не тождественный кредиту. Проценты по овердрафту низкие ввиду короткого срока займа. Предоставление овердрафта моментально, что является удобным способом расчета с помощью банковской картой даже при превышении ее лимита.

Овердрафт для юридических лиц и ИП — тарифы, виды и условия получения

В статье мы расскажем, что такое овердрафт, какие его виды существуют и на какие цели может выдаваться. А также в таблице собран список банков с выгодными условиями по овердрафту для ИП и юридических лиц.

Разрешённый и неразрешённый.

Первый вид — перерасход средств клиентом-заёмщиком в рамках лимита, установленного договором овердрафта. Если же в случае расчётов клиент превышает договорную сумму, то овердрафт становится неразрешённым. Ситуация требует внимания предпринимателя, потому что такие овердрафты, как правило, штрафуются, облагаются дополнительными комиссиями и процентными ставками.

Стандартный.

Самый распространённый кредит в форме овердрафта для ИП и малого бизнеса. Используется для финансирования кассовых разрывов, осуществления расчётов по платёжным документам и т. п. Лимит устанавливается, чаще всего, в размере половины минимального месячного оборота.

Овердрафт авансом.

Условием получения такого займа является надёжность и платёжеспособность юрлица-заёмщика: положительный остаток на счёте, наличие операций по нему и стабильно большие обороты. Банк-кредитор устанавливает суммы индивидуально для каждого клиента, но, как правило, это месячный минимальный оборот по расчётному счёту заёмщика за вычетом предстоящих обязательных платежей (в счёт погашения банковских займов и процентов по ним).

Овердрафт под инкассацию.

Довольно специфическая разновидность кредитования, при которой до двух третей оборотов по расчётному счёту составляет инкассируемая выручка, сдаваемая клиентом на счёт (договор на инкассацию). Стабильно положительное сальдо по счёту и наличие операций — так же обязательные условия для предоставления займа. Может потребоваться предоставление поручителей из числа бизнес-партнёров клиента.

Технический.

Это непредусмотренный перерасход средств и, как правило, небольшой. Может возникнуть в результате проведения некоторых операций, часто связанных с куплей-продажей иностранной валюты. Свою задолженность клиент должен погасить в течение трёх дней после уведомления банком о возникшей задолженности. В противном случае применяются штрафные санкции.

В рамках своих продуктов банки могут предлагать овердрафтные займы с выдачей траншами (частями), варьировать предложения по срокам погашения (от 30 до 90 дней), с обязательным или необязательным погашением предыдущего транша перед предоставлением следующего и т. п.

Кредит в форме овердрафта предоставляется автоматически, когда у клиента недостаточно денежных средств для проведения той или иной расходной операции. Данная опция прописывается в договоре на обслуживание расчётного счёта.

Ещё одной отличительной особенностью подобного займа от других кредитных предложений для бизнеса является то, что средства, поступающие на расчётный счёт клиента-заёмщика, направляются, в первую очередь, на погашение задолженности.

Как правило, кредит предоставляется без залога. В некоторых случаях может потребоваться поручительство владельцев бизнеса или юридических лиц, связанных с заёмщиком.

Скорее всего, банк не захочет кредитовать молодую организацию, так что с момента госрегистрации вашей фирмы должно пройти 6 — 12 месяцев. На момент предоставления займа клиент не должен иметь никаких задолженностей: ни перед кредитными организациями, ни по налогам и сборам.

Цели кредитования непосредственно связаны с хозяйственной деятельностью компании и охватывают разные её сферы:

- финансирование кассовых разрывов;

- закупка сырья, материалов и оборудования;

- выплата заработной платы сотрудникам предприятия;

- перечисление арендной платы;

- погашение обязательств перед бюджетом и внебюджетными фондами.

Однако, таким займом нельзя закрывать задолженности перед другими банками, приобретать ценные бумаги, гасить векселя и выкупать доли в уставных капиталах ООО.

За основу для расчёта суммы, которую банк готов предложить клиенту, берётся величина ежемесячных оборотов по расчётному счёту организации. Чем активнее и стабильнее ваша деятельность, тем большую сумму предложат в качестве лимита при открытии счета.

Но, в любом случае, в большой минус по своему счёту уйти Вам не позволят. Как же определить лимит овердрафта? Ориентировочно, это половина среднемесячной выручки компании за последние полгода или 50% минимального месячного оборота фирмы по счёту за анализируемый период (3-6 месяцев) с учетом вычета обязательных платежей.

Но это является и плюсом: такую задолженность проще погасить и она несильно ударит по хозяйственной деятельности фирмы. Лимит может пересматриваться от месяца к месяцу, если обороты по счёту выросли или сократились, в большую или меньшую сторону, соответственно.

Ещё одно условие пользования овердрафтом — его платность. Причём заём может облагаться не только процентами, но и комиссиями:

- за открытие счёта;

- за обслуживание счёта;

- за информирование о состоянии задолженности по sms;

- за рассмотрение заявления и т. п.

Помимо этого, взимаются неустойки и штрафы за просрочку задолженности.

Для наглядности сравнение базовых условий овердрафта в разных банках приведём в таблице:

- от 300 000 до 10 000 000 руб по выгодной ставке от 13,5% до 16,5% годовых

- Без залога

С овердрафтом вы можете быстро получить деньги в нужный момент для срочных расчетов с контрагентами, если собственных средств на расчетном счете будет недостаточно.

Что такое овердрафт

Подключается к расчётному счёту

По вашей заявке на предоставление овердрафта

Без комиссий за пользование

Единственная комиссия спишется в момент подключения — 1% от лимита, но не менее 10 000 руб

Подключите один раз и пользуйтесь в течение года

Можете находиться «в минусе» по счёту

Не платите, если не пользуетесь

Проценты начисляются только за время пользования средствами

Чем больше оборотов по счёту, тем выше лимит

Нужная сумма спишется из средств, поступающих на расчетный счет

Платите партнерам без извлечения оборотных средств

Каждый гражданин знает, что такое кредитование и какие преимущества оно дает для постоянных пользователей программ. Но мало кто интересуется альтернативным решением, а именно услугой overdraft.

В некоторых случаях это может стать достойной заменой обычным потребительским кредитам и позволит получить больше преимуществ. Поговорим об оформлении овердрафта юридическому лицу.

Банк предлагает использовать данную услугу физическим и юридическим лицам, у которых открыта зарплатная карта. Она немного отличается от обычного кредитования и при должном соблюдении всех условий можно получить выгоду.

Что являет собой услуга овердрафта? Благодаря ей у клиента появляется возможность осуществить покупку, если на пластиковой карточке не хватает денежных средств.

К примеру, если клиент набрал в магазине товаров на сумму 1000 рублей, но у него на счету есть только 500, то банк позволит ему немного «уйти в минус» и оставшиеся 500 рублей будут предоставлены на условиях кредита.

В большинстве банков в условия предоставления овердрафта входит льготный период в 30 дней, во время которого не начисляется процентная ставка.Проценты начисляются как за обычный краткосрочный кредит. Сотрудники банка индивидуально подходят к вопросу и назначают лимит для каждого клиента разный.

Овердрафт для юридических лиц может зависеть от доходов, их стабильности, наличия дорогостоящего имущества и прочего.

Предпринимателям это сотрудничество может помочь наладить бизнес. Ведь бывают ситуации, когда на закупку нового товара или поставки оборудования не хватает денег на расчетном счету, но нужно совершить платеж срочно.

В таком случае банк выдаст недостающую сумму, а потом спишет долг вместе с процентами за кредитование. Данную услугу можно получить только если заранее подать заявку в банк и подписать договор.

Таким образом овердрафт помогает предприятиям поддерживать оборот денежных средств и оплачивать счета в сроки. Для юридических лиц доступно 3 вида овердрафта:

- на стандартных условиях;

- авансовый. Данный вариант доступный только для проверенных и надежных клиентов;

- под инкассацию. Предоставляется в случаях инкассируемой выручки не менее 75%.

Какие будут преимущества овердрафта для юридических лиц?

Алгоритм, как получить овердрафт юридическому лицу простой. Для каждого случая начисляется лимит денежных средств.

Благодаря подобному краткосрочному кредитованию у заемщика появляется возможность не ждать,пока товар или услуги окупятся, а совершать расчеты с поставщиками и работниками вовремя.

У юридического лица есть доступный кредитный лимит, который он может использовать при необходимости. Для этого не потребуется готовить документы на получение кредита и дополнительно нагружать бухгалтерию.

Чтобы подписать договор, потребуется один раз собрать пакет из нескольких документов и подать его в банк. Это позволит экономить рабочее время и уменьшить нагрузку для финансистов и работников бухгалтерии предприятия.

Первым делом нужно будет подготовить:

- бухгалтерские отчеты о деятельности предприятия;

- заполнить анкету заемщика и подать заявление от имени компании;

- отчеты о денежных оборотах;

- документы, которые покажут состояние кредиторской и дебиторской задолженности.

Банк вправе запросить у представителей компании любую другую информацию, которая может подтвердить платежеспособность.

Лимиты для каждого клиента начисляются отдельно, потому что на это могут повлиять множество факторов, начиная от доходов, заканчивая финансовыми прогнозами роста доходов предприятия.

К примеру, несколько известных банков могут предложить такие лимиты для юридических лиц:

- Альфа-Банк может подписать договор при соблюдении всех условий и выдаст лимит в пределах от 750 тысяч до 6 млн рублей. Юридические клиенты, которые находятся на кассовом обслуживании – от 500 тысяч до 10 млн. рублей;

- УралСиб выпускает карту с овердрафтом до 500 тысяч рублей;

- Межтрастбанк подсчитывает лимиты для каждого клиента отдельно;

- Абсолют Банк позволяет своим клиентам воспользоваться овердрафтом суммой до 750 тысяч рублей.

Такие банки дают овердрафт юридическим лицам довольно охотно, особенно если платёжеспособность клиентов высокая.

Между банками существует огромная конкуренция, каждый из них пытается создать максимально выгодный тарифный пакет.

Например, в Абсолют Банке лимиты высокие, так что ко всем документам придется приложить еще и справку от работодателя. Обычно наличие источника стабильного дохода и прописка в регионе выдачи пластиковой карточки обязательна.

В зависимости от финансового положения клиента, процентная ставка может быть начислена в пределах от 18% до 30% годовых за пользование овердрафтом.

Также потребуется вносить минимальный платеж в размере 10% от основной суммы долга ежемесячно. Обычно выпуск карточки бесплатный, но за обслуживание придется заплатить примерно 48 тысяч рублей в год.

Банковский овердрафт – это предоставление заемщику денежных средств, путем кредитования банком его расчетного счета в пределах установленного лимита, при недостаточности или отсутствии на счете денежных средств, с целью оплаты расчетных документов. Простыми словами о банковском овердрафте можно сказать так: это краткосрочный, постоянно возобновляемый кредит, которым могут воспользоваться предприятия или предприниматели, у которых периодически появляются временные, краткосрочные потребности в дополнительных денежных средствах для проведения платежей.

Такой кредит автоматически погашается банком из образовавшегося остатка средств клиента на его счете на утро каждого дня. Так, например, в первый день клиенту выдали овердрафт, в течении следующего дня на счет поступали деньги, и уже на утро третьего дня за счет накопленных средств кредит был погашен.

Особенности овердрафтного кредитования. У этого вида кредитования, существуют свои особенности, которые заключаются в следующем:

• заемщик не менее одного раза в календарный месяц обязан полностью погашать имеющуюся задолженность по овердрафту, путем зачисления денежных средств на свой расчетный счет. При этом в день погашения, кредитование счета заемщика не осуществляется;

• ежедневное автоматическое погашение кредита на сумму кредитового сальдо расчетного счета заемщика, которая образовывается в конце каждого операционного дня (после проведения всех операций по расчетному счету). В течение дня задержек по оплате очередных платежей нет;

• начисление процентов производится на фактическую задолженность по кредиту, что при регулярном поступлении денег снижает задолженность к концу дня и экономит процентные расходы.

Банки предлагают своим клиентам следующие виды овердрафта:

1. стандартный овердрафт (предоставляется банком заемщику в пределах установленного лимита для исполнения платежных поручений заемщика и оплаты расходов, связанных с их исполнением, а также кассовых документов заемщика, несмотря на недостаточность или отсутствие денежных средств на счете);

2. овердрафт авансом (предоставляется клиенту, удовлетворяющему требованиям банка, с целью возврата его на расчетно-кассовое обслуживание в банк);

3. овердрафт под инкассацию (представляется клиентам, удовлетворяющим требованиям банка и не менее 75% оборотов по кредиту расчетного счета которого составляет инкассируемая денежная выручка (в точности сданная на расчетный счет самим клиентом));

Требования различных банков к клиентам, при рассмотрении возможности предоставления овердрафта могут отличаться. Но примерные условия во всех банках почти идентичны и состоят из следующих требований:

1. Клиент должен иметь опыт работы по основному виду деятельности не менее одного года;

2. Должен пользоваться услугами банка по расчетно-кассовому обслуживанию в течение последних 6 месяцев, и иметь ненулевые обороты по расчетному счету (кроме авансового овердрафта);

3. Минимальное количество поступлений денежных средств на расчетный счет в банке (или зачислений инкассируемой выручки) должно быть – не менее 3 раз в неделю (или 12 поступлений в месяц), кроме авансового овердрафта;

4. Не иметь к своему расчетному счету неоплаченных требований или поручений.

Для получения овердрафта юридическим лицам необходимо представить в банк стандартный пакет документов на рассмотрение кредитной заявки, а также справки из банков, где у клиента открыты расчетные счета, о кредитовых оборотах за последние несколько месяцев (не менее 6-12 месяцев), и справки из банков, где у клиента открыты расчетные счета, о наличии или отсутствии задолженностей по кредитам.

Для получения технического овердрафта юридическим лицам необходимо представить заявку на предоставление технического овердрафта, с подробным описанием совершаемой клиентом операции, в результате которой им ожидается поступление денежных средств на расчетный счет (с указанием даты поступления). Копию договора, платежных поручений, других документов, достоверно свидетельствующих об указанной в заявке операции.

Лимит овердрафта для каждого юридического лица рассчитывается индивидуально по специальной методике расчета. Для каждого вида – своя методика расчета лимита. Методики расчета овердрафта в различных банках могут иметь свои отличительные особенности, но общий принцип не меняется. Лимиты стандартного овердрафта, овердрафта авансом и овердрафта под инкассацию пересматриваются банками ежемесячно, с учетом изменений результатов деятельности клиента.

Для уверенности в соблюдении лимита, рассчитать овердрафт может каждый бухгалтер. И еще, для увеличения суммы лимита овердрафта, каждый бухгалтер должен уметь контролировать потоки денег и выручки, не допуская единичных крупных платежей. Максимальные платежи, при необходимости делить на несколько средних.

Проблемы овердрафта, возникающие в период кредитования:

• отсутствие опыта по концентрации средств на расчетном счете к определенной дате, с целью полного погашения задолженности по овердрафту не менее одного раза в месяц. Не выполнение этой особенности овердрафта влечет за собой отзыв лимита кредитования;

• не умение регулировать денежные потоки, как по датам, так и по суммам. Это приводит к снижению лимита овердрафта или прекращению кредитования;

• подписание первого договора на овердрафт, с условием перевода всего денежного потока в данный банк, а не определенной части, достаточной для кредитования может сковывать маневренность финансовых потоков.

Овердрафт для юридических лиц сейчас набирает популярность среди многих корпоративных клиентов, ООО и ИП, кто пользуется услугами банков, и, в частности, Сбербанка. Но почему же это происходит? Давайте подробнее изучим главные моменты описываемой процедуры.

Овердрафт для юридических лиц – процедура, требующая подробного рассмотрения определенных аспектов, но для начала ознакомимся с тем, что это такое.

Овердрафт для юридических лиц — осуществление платежей банка, если при этом на банковском счету не осталось денег (ГК РФ Статья 850). Стоит помнить, что услуга обязательно должна быть закреплена договором. Деньги можно переводить на другие счета только до того момента, пока средства не начнут превышать установленный размер овердрафта.

Когда на счет поступают деньги, то, прежде всего, они идут на погашение задолженности. В период реализации процесса учитываются проценты, которые установлены в договоре. Почти каждому юридическому лицу удобно пользоваться услугой овердрафта, так как банк сможет в любой момент выплатить средства, не допуская при этом просрочки.

Существует несколько разновидностей овердрафта для юридических лиц. Если вы собираетесь пользоваться данной услугой, тогда на виды стоит обратить внимание:

Все основные документы подаются юридическим лицом в банковскую организацию в момент, когда открывается расчетный счет. В договоре на обслуживание уже прописано, каким способом можно подключить лимит. Если через 3-6 месяцев банк самостоятельно предложит открыть лимит, тогда лицо имеет право отказаться от кредита. Если же юридическое лицо отправит заявку, банк сделает расчет лимита, затем можно будет перейти к реализации овердрафта.

Обратите внимание на документы, которые следует предоставить в банк:

- заявление и анкета, составленная от лица юридической компании;

- документы, служащие основанием для деятельности юридического лица с государственными печатями;

- копия лицензии, где говорится о возможности реализации определенного вида деятельности (необходимо заверить документ у нотариуса);

- отчёты по денежным средствам с указанием налоговых органов;

- аудиторская отчётность;

- информация о долгах и имеющихся кредитах.

При отсутствии у лица вышеперечисленных информационных бумаг банк имеет право отказать в выдаче кредита.

Для того, чтобы оформить кредит, нужно изучить основные требования. Овердрафт для юридических лиц предполагает следующие условия:

- заключение договора доступно для компаний которые существуют не менее шести месяцев, и являются резидентами РФ;

- период овердрафта – 1 год;

- максимальная сумма долга исчисляется исходя из среднего размера оборота по расчетному счету;

- погашение закрывается автоматически после зачисления средств.

Если юридическое лицо имеет хорошую кредитную историю в том банке, где оно оформляет кредит, тогда ему будет предоставлена возможность кредитования без залога.

Необходимо узнать какие банки дают овердрафт для юридических лиц. Заранее скажем, что кредитная организация самостоятельно устанавливает ставки на проценты за пользование овердрафтом.

Выгодные ставки предлагают банки:

- Сбербанк (от 12,7%).

- ВТБ 24 (от 12,9%).

- Банк Открытие (проценты определяются индивидуально).

- Промсвязьбанк (13 и более процентов).

- Банк Авангард (от девяти процентов).

- Бинбанк (от 14,99%).

- Райффайзенбанк (ставка определяется индивидуально).

- Тинькофф (плата за разрешенный овердрафт 490 р. на 15 дней).

- Модульбанк (от 14%).

Овердрафт для юридических лиц часто оформляют в Сбербанке. Посмотрим, чем это обусловлено. Сбербанк предоставляет две программы, с помощью которых есть возможность занять определенную сумму денег:

- Экспресс-Овердрафт – программа, проценты которой составляют 15,5. Максимальная сумма, которую может занять юридическое лицо – 2,5 млн рублей (при условии, что имеется отличная кредитная история). При отсутствии кредитной истории лимит составит 1,25 млн рублей.

- Бизнес-Овердрафт рассчитан на ставку от 12,73 процентов. В общем лицо может кредитовать до 17 000 000 рублей. Транш – 30-90 дней. В основном, программа предполагает, что у юридического лица отличная кредитная история, а также активная деятельность компании.

Оба пакета от Сбербанка рассчитаны на срок до одного года, а комиссия за открытие – 1,2% от суммы, также нет необходимости оставлять залог в Сбербанке.

Если юр.лицо все еще не определилось, стоит оформлять овердрафт или нет, тогда следует ознакомиться с некоторыми плюсами кредитования.

Первое и главное преимущество такого вида кредита – это удобное использование. Предприятие получает столько денег, сколько ему потребуется, чтобы оплатить расходы. Также счет имеет определенный лимит, при котором возможен выход в минус.

Следующим плюсом является предоставление своего рода кредита без залога, что очень выгодно для заемщика.

Сейчас существует достаточно много банков, предлагающих услугу овердрафта для юридических лиц с разными процентами, но большим спросом пользуется Сбербанк. При оформлении овердрафта не возникнет сложностей, если придерживаться правил, описанных в данной статье.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.

Период, на который выдается заем. В случае потребительского кредита, срок займа может варьироваться от нескольких месяцев до года и больше, овердрафт же необходимо выплатить на протяжении одного-двух месяцев, в зависимости от требований банка.

Период, на который выдается заем. В случае потребительского кредита, срок займа может варьироваться от нескольких месяцев до года и больше, овердрафт же необходимо выплатить на протяжении одного-двух месяцев, в зависимости от требований банка.