Сегодня предлагаем вашему вниманию статью на тему: "новый порядок ведения кассовых операций в 2019-2020 году". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Кассовая дисциплина 2019: как вести кассовые операции

Кассовая дисциплина – это определенные правила работы с наличными деньгами. В 2019 году она должна соблюдаться всеми организациями или индивидуальными предпринимателями. Конечно при условии, что они работают с наличкой. Но не все правила, распространяются на малые предприятия и предпринимателей. Они обязаны их использовать лишь в отдельных случаях.

Порядок ведения кассовых операций существует уже много лет. За его нарушение грозит весомый штраф. Разберемся, кто обязан соблюдать кассовый порядок, на что можно тратить наличную выручку и как обеспечить сохранность наличных денег.

Вести кассу правильно вам помогут:

Наличные деньги подлежат строгому учету в компании. Закон обязывает их хранить только в специально оборудованном помещении кассы. Причем к кассовому помещению есть определенные требования. Например, оно должно быть оборудовано металлическими дверьми, сейфом и т. д.

Есть центральные или главные, а также операционные кассы. Последние применяют для ведения непосредственных расчетов с клиентами. Их может быть несколько. В центральной кассе ведется учет наличных, полученных по всей организации в целом.

Все наличные деньги должны быть оприходованы. Эта процедура включает в себя:

- Оформление приходно-кассового ордера на поступившую сумму

- Внесение записи в кассовую книгу о том, что деньги были приняты

- Сдача наличных средств в банковское учреждение.

При продаже товаров за наличные компания или индивидуальный предприниматель обязаны применять контрольно кассовые машины (онлайн кассы). Если наличные приходуются без их применения – это нарушение за которое могут оштрафовать. Эти правила распространяются и на продажу работ или услуг.

Кто обязан использовать порядок ведения кассовых операций в 2019 году

Все организации независимо от их организационно-правовой формы и применяемой системы налогообложения обязаны соблюдать порядок учета и ведения кассовых операций (п. 4 ст. 346.11, п. 5 ст. 346.26 НК). Таким образом, он распространяется:

- на организации вне зависимости от форм собственности (государственная, частная и т. д.)

- на индивидуальных предпринимателей, которые принимают наличные

- на организации и ИП, которые работают с кассовой техникой;

- на организации или ИП, которые используют бланки строгой отчетности.

Несколько лет назад порядок ведения кассовых операций упростили. Изменения ведения кассовых операций в 2019 году касаются определенных групп предпринимателей. Ведение кассы в 2019 году в упрощенном порядке касается:

- малых и микропредприятий;

- индивидуальных предпринимателей.

Это следует из пункта 1 указания Банка России от 11.03.2014 № 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства».

Упрощенный порядок заключается в следующем. Малые предприятия и предприниматели вправе не устанавливать лимит остатка кассы. Ко всему прочему предприниматели могут не вести:

- приходные ордера;

- расходные ордера;

- кассовую книгу.

Такие правила установлены в абзаце 10 пункта 2, абзаце 2 пункта 4.1, абзаце 9 пункта 4.6 указания Банка России от 11.03.2014 № 3210-У.

Индивидуальным предпринимателям все же лучше вести кассовую книгу и оформлять документы. Ведь обеспечить сохранность и контролировать движение наличности в интересах самого предпринимателя. Например, в спорной ситуации подтвердить выдачу денег под отчет или зарплаты можно будет кассовыми документами.

Какие операции с наличными попадают под понятие кассовой дисциплины

Кассовые операции и работа с наличностью включают в себя:

- прием и выдачу наличных, для чего оформляют приходные и расходные кассовые ордера;

- хранение наличных в кассе;

- соблюдение лимита расчетов наличными;

- ведение кассовой книги;

- сдачу наличности в банк.

Порядок ведения операций по кассе закрепите в отдельном документе. Например, вы можете утвердить специальное Положение о ведении кассовых операций.

Свободные деньги хранят на банковских счетах. Непосредственно в кассе можно хранить ограниченную сумму наличных – в пределах установленного руководителем организации лимита. Малые и микро предприятия могут не устанавливать лимит остатка наличных денег в кассе. То есть деньги в кассе могут храниться в любых размерах.

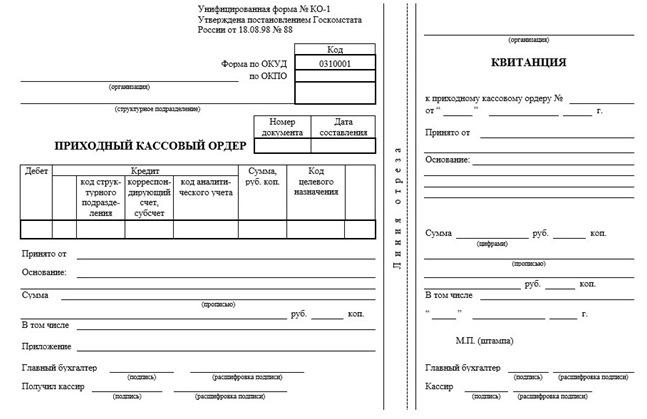

Операции по оприходованию наличных денег и их выдаче оформляют:

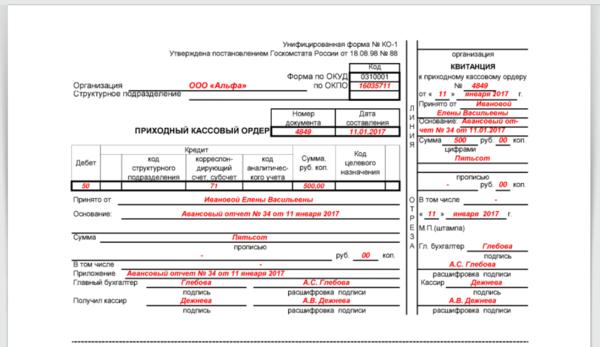

- при поступлении денег в кассу – приходным-кассовым ордером (форма КО-1);

- при выдаче денег из кассы – расходным кассовым ордером (форма КО-2).

Приходный ордер (ПКО) состоит из двух частей:

- первая – остается у организации и подшивается к кассовой книге;

- вторая (отрывная часть) – выдается лицу, которое внесло наличные.

Ордер может выглядеть так (образец):

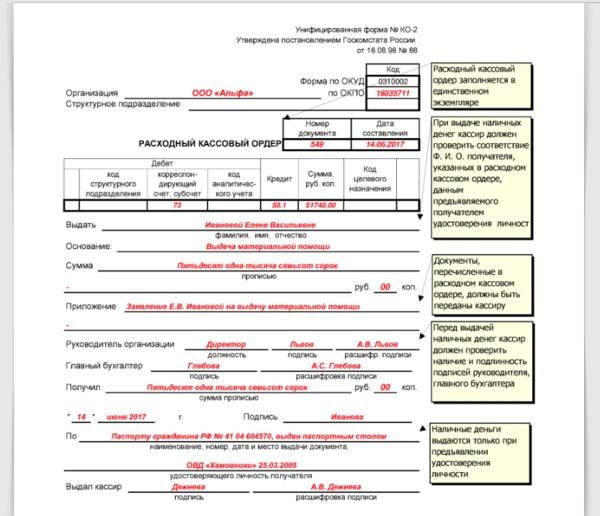

Расходный ордер (РКО) не имеет отрывной части. Его бланк остается в кассе. В нем указывают:

- ФИО того лица, которое получило наличные;

- основание для выдачи денег (например, заявление);

- сумму цифрами и прописью;

- приложения к документу (если такие есть).

Ордер может выглядеть так (образец):

Как вести кассу в 2019 году? Сведения о движении наличных отражайте в кассовой книге по форме № КО-4. Поступать так должны все организации. Не имеет значения:

- правовая форма организации и ее форма собственности;

- система налогообложения, которую они применяют.

Предприниматели, которые ведут учет доходов и расходов или физических показателей согласно налоговому законодательству, вправе не заполнять кассовую книгу.

Все поступившие в кассу деньги нужно оприходовать. Тот, кто этого не делает, нарушает кассовую дисциплину. При этом оприходовать деньги – значит отразить их в кассовой книге. Причем именно в том размере, который подтвержден кассовыми документами.

Кассовую книгу заполняют на каждый день в котором были операции с наличными (их приходование или выдача). На каждый день отводится один лист кассы. Оформлять один лист книги за промежуток времени (например, с 10 по 30 марта 2019 года), нельзя.

В книге указывают все поступления наличных и сумму их расхода за календарный день. После этого выводят их остаток. Если деньги в кассу не были оприходованы организацию могут оштрафовать. Причем если подобное нарушение выявлено в нескольких подразделениях организации оштрафуют каждое из них.

Вот образец заполненной кассовой книги:

Наличную выручку от реализации можно расходовать только на строго определенные цели. В противном случае, например, при нецелевой выдаче, это приравнивается к нарушению кассовой дисциплины.

Цели расходования выручки

Выплату заработной платы и других начислений работникам

Выплату различных социальных пособий (например, по уходу за ребенком)

Оплату покупаемых товаров, работ или услуг, приобретаемых за наличный расчет. Исключение – ценные бумаги

Выдачу наличных денег под отчет. Например, при направлении работника в командировку

Возврат денег, если покупатель отказался от ранее купленного товара или услуги, которые приобретатель оплатил наличными

Компенсацию расходов сотрудникам, которые оплатили страховку наличными

Выплату наличных средств банковскому платежному агенту или субагенту

Личные нужды предпринимателя

На эти цели можно расходовать выручку только от реализации собственных товаров, работ и услуг. Наличные, принятые от граждан в оплату другим лицам, в полном объеме сдавайте в банк. Закон не допускает выдачу наличной выручки на те цели, которые не перечислены выше. Например, они не могут быть израсходованы на передачу займа работнику или оплату аренды недвижимости.

Расчет наличными возможен только в определенной сумме. В 2019 году она составляет 100 000 руб. по одному договору. Промежуток времени, который прошел, например, между первым и вторым расчетом по одному договору, значения не имеет.

Это правило действует, если расчеты проводят:

- организации между собой;

- индивидуальные предприниматели между собой;

- организации и индивидуальные предприниматели между собой.

Обычные граждане, не зарегистрированные в качестве ИП, вправе рассчитываться друг с другом без каких либо ограничений в любых суммах.

Наличные деньги должны храниться в кассе только в пределах определенной суммы – кассового лимита. Это правило вправе не применять:

- малые предприятия и потребительские кооперативы;

- индивидуальные частные предприниматели.

Его рассчитывает сама организация и согласовывает с банковским учреждением, где открыт расчетный счет.

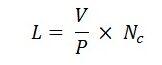

Лимит считают по формуле:

- СВ – сумма выручки за расчетный период (не более 92 рабочих дней);

- РП – расчетный период (не более 92 рабочих дней);

- СДВ – период между днями сдачи выручки (не более 14 дней).

Сверхлимитную наличность определяют по формуле:

Остаток наличных в конце рабочего дня

Лимит наличных, согласованный с банком

Остаток заработной платы, которая не была выдана

Наличные деньги сверх лимита

В отдельных ситуациях закон позволяет хранить деньги сверх лимитов, согласованных с банковским учреждением. Таких ситуаций две:

- В день выплаты заработной платы и других начислений по фонду оплаты труда. Наличие сверхлимитных средств допускается в течение 5 дней;

- Выходные и праздничные дни. Наличные деньги можно сдать в банк в первый рабочий день.

Мероприятия, которые обеспечат сохранность наличных, порядок их хранения, транспортировки, инвентаризации каждая компания разрабатывает самостоятельно (п. 7 указания Банка России от 11.03.2014 № 3210-У). За сохранность денег в кассе отвечает кассир или сотрудник, исполняющий его обязанности. Поэтому при приеме кассира на работу, помимо оформления обычных документов, нужно:

- заключить договор о полной материальной ответственности;

- взять с кассира расписку о том, что он ознакомлен со своими должностными правами и обязанностями.

Аналогично поступайте, если обязанности кассира исполняет другой сотрудник по внутреннему совместительству (например, бухгалтер). Все это нужно, потому что кассир – это материально ответственное лицо. А значит, он обязан возместить работодателю ущерб, нанесенный по его вине, в полном размере. Это следует из перечня, утвержденного постановлением Минтруда от 31.12.2002 № 85, и статей 242 и 244 ТК.

Проверку кассовой дисциплины проводят работники налоговой инспекции. Когда налоговые инспекторы проверяют, все ли наличные оприходованы. Налоговые инспектора проводят сверку информации в кассовой книге с первичными документами – ПКО, РКО и т. п. Если расхождение будет найдено, организацию оштрафуют. Такое право инспекторов подтверждают и суды (см., например, постановления ФАС Западно-Сибирского округа от 05.04.2010 № А03-13078/2009, Поволжского округа от 30.01.2008 № А12-11536/07-С59, Восточно-Сибирского округа от 13.03.2007 № А74-3799/2006-Ф02-1166/2007).

Нарушением признают и несвоевременно внесенные в кассовую книгу записи о полученных деньгах. То есть когда записи в кассовой книге сделаны не в день, когда наличные поступили в кассу (см., например, постановления ФАС Поволжского округа от 19.06.2009 № А12-20715/2008, Северо-Кавказского округа от 09.06.2009 № А32-11915/2008-70/75-20АЖ, от 10.10.2007 № Ф08-6779/2007-2517А).

Контролировать, правильно ли ведется кассовая книга, должен главный бухгалтер. А что делать, если он заболел или в отпуске? Тогда за эту работу отвечает руководитель. Если они отнесутся халатно к своим обязанностям, их тоже накажут за нарушение порядка ведения кассовой книги по статье 15.1 КоАП.

То есть для предпринимателей, главного бухгалтера, руководителя (когда он замещает отсутствующего главбуха). Сведем ответственность за нарушения в таблицу:

Кассовая дисциплина в 2019 году: порядок ведения кассовых операций

Ежедневно многие субъекты бизнеса имеют дело с наличными деньгами. Совокупность всей наличности называется кассой организации, а приход или расход средств — кассовыми операциями. Для их учета разработана особая кассовая дисциплина, в 2019 году в этой части действует тот же порядок, что и годом ранее, за исключением правил применения контрольно-кассовой техники. Разберемся, какие правила установлены для организаций и предпринимателей.

Любая операция с наличными деньгами влияет на кассу организации. В данном контексте под кассой понимается совокупность всех наличных средств компании, то есть ее кошелек.

Приведем пример. Когда руководитель или бухгалтер получает в банке деньги, чтобы выдать заработную плату сотрудникам, это увеличивает кассу предприятия. Совершается приходная кассовая операция, и количество наличных в кошельке компании прибывает. Когда зарплата выдана, а излишки возвращены в банк, касса организации уменьшается. Это операция является расходной, поскольку приводит к уменьшению наличности в кошельке организации. К слову, если зарплата выплачивается сотрудникам на банковские карты, то это никак не влияет на размер кассы организации, поскольку все операции производятся безналично.

Кассовая дисциплина — это набор установленных правил, в соответствии с которыми следует работать с денежной наличностью, то есть вести кассу. В кассовую дисциплину входят такие понятия:

- правила ведения кассовых операций;

- правила, в соответствии с которыми могут использоваться наличные денежные средства;

- правила работы с контрольно-кассовой техникой, которая должна применяться для оформления некоторой части операций по приему/выдаче наличных средств.

В 2019 году действует порядок ведения кассовых операций, предусмотренный Указаниями банка России № 3210-У, утвержденными 11 марта 2014 года (далее Указания). Этот порядок включает:

- правила оформления прихода и расхода наличных средств;

- правила ведения кассовых документов;

- порядок расчета кассового лимита.

Центральный Банк также установил, что организации, относящиеся к категории малого бизнеса, а также индивидуальные предприниматели, могут вести кассовые операции в упрощенном виде. То есть на них не распространяются некоторые правила, установленные в Указаниях.

Также в документе закреплено, что руководство организации или предприниматель должны решить, как они будут хранить наличные средства. Следует им самостоятельно определить и меры, которые обеспечат сохранность денежных средств при транспортировке. Эти и иные моменты кассовой дисциплины, решение которых остается за работодателем, нужно закрепить во внутреннем нормативном документе. Обычно организации принимают Положение о ведении кассовых операций.

Для ведение таких операций в фирме должен быть кассир. Если их несколько, следует также назначить старшего кассира. При небольшом штате обязанности кассира может исполнять любой другой работник, которого назначит директор или предприниматель. В том числе и он сам.

Кассовые документы должен подписывать бухгалтер и кассир. Если бухгалтерия отсутствует, подпись может поставить руководитель. Если руководитель в компании и за бухгалтера, и за кассира, то на кассовых документах он ставит только свою подпись.

Организация обязана рассчитать предельную сумму наличности, которую может хранить в кассе. Методика расчета не слишком сложна и приводится в приложении к Указаниям. Существует два подхода к расчету: исходя из денежных поступлений и на основании объемов расходования.

В первом случае формула расчета предельного остатка в кассе имеет вид:

V – объем денежных поступлений за период;

Р – расчетный период в рабочих днях;

Nc – период между сдачами наличности в банк, в рабочих днях (не более 7 дней).

При расчете по выдаче средств применяется та же формула, только в качестве V используется объем выдачи наличных денег за период. В данном случае не учитываются выплаты работникам.

Все, что свыше этого лимита, должно помещаться на расчетный счет, причем в день образования излишка. Исключение составляют:

- нерабочие дни (фирма работает и получает выручку, а банк — нет);

- дни, когда выдается заработная плата или когда бухгалтер получил в банке деньги для этой цели.

В упомянутые дни кассовый лимит можно превышать. Индивидуальные предприниматели и организации из числа субъектов малого предпринимательства (СМП) могут не устанавливать кассовый лимит.

Приходные и расходные операции должны оформляться специальными документами — соответственно приходным (ПКО) и расходным (РКО) кассовым ордером. Оформляет такие ордера бухгалтер (главный бухгалтер), руководитель или специалист, на которого возложена эта обязанность.

Все ордера должны быть зафиксированы в кассовой книге. В конце дня подсчитываются все суммы, отраженные в книге по ордерам. Итог сравнивается с тем, сколько наличности имеется по факту. Сделать это должен сначала кассир, а потом и бухгалтер. Упомянутые выше документы — ордера и кассовую книгу — можно вести не только на бумаге, но и в электронном виде. В этом случае их следует подписывать электронной цифровой подписью.

ИП могут не составлять ордера и не имеют обязанности вести кассовую книгу. Вместо этого они ведут книгу учета доходов и расходов, а при применении отдельных налоговых режимов — учет физических показателей. На организации из числа СМП эта преференция не распространяется.

Операция по выдаче оплаты труда производится на основании расчетно-платежной ведомости по форме Т-49 или платежной ведомости по форме Т-53. Получив заработную плату, работник ставит в ведомости свою подпись.

Когда зарплата выплачена, необходимо составить единый РКО на всю выданную сумму. Вся денежная наличность, предусмотренная для выплаты, должна быть выдана сотрудникам в течение 5 рабочих дней. Если концу этого срока выдана не вся зарплата, ее остаток депонируется, то есть возвращается в банк.

Зачастую работник получает на руки наличные средства на покупку каких-то мелочей для организации, например, канцелярских принадлежностей. Или же ему выдается сумма на командировочные расходы. Такая выдача производится по заявлению работника либо по распоряжению руководителя. Когда покупка совершена или командировка окончена, сотрудник должен вернуть остатки средств и составить авансовый отчет.

Согласно кассовой дисциплине, на что бы то ни было тратить наличные средства запрещено. Есть строго определенные цели, на которые можно их использовать:

- выдать сотрудникам зарплату либо произвести какие-то выплаты социального характера;

- выдать сумму подотчетному лицу;

- оплатить необходимые для деятельности организации товары или услуги;

- произвести возврат покупателям, если те отказываются от ранее приобретенных товаров или услуг.

Правило распространяется на все юридические лица. А вот индивидуальным предпринимателям можно тратить наличные денежные средства на свое усмотрение.

Некоторые операции с наличными денежными средствами в обязательном порядке должны проводиться через контрольно-кассовую технику (ККТ). Этот вопрос регулируется законом № 54-ФЗ от 22 мая 2003 года. В 2017-2018 годах в него были внесены глобальные изменения, которые называют кассовой реформой. Частично она еще не закончена — это произойдет к середине 2019 года.

В результате реформы всем пользователям ККТ пришлось заменить старые аппараты на современные онлайн-кассы, которые сразу же передают сведения об операциях в Налоговую службу. Кроме того, было расширено понятие расчета. В итоге теперь кассовая техника применяется при приеме и выплате денежных средств, если это связано с товарами, работами или услугами, в том числе при получении или возврате предоплаты, а также при выплате выигрышей в лотерею. Более того, с середины 2018 года применять кассовую технику нужно при расчетах не только наличными средствами, но и безналичным путем, если покупателем выступает физическое лицо.

Что касается организаций и ИП, то они рассчитываются между собой через банк без применения кассовой техники. Если же расчет состоится наличными либо корпоративной банковской картой при ее непосредственном предъявлении (например, в магазине), то продавец также должен применить кассовую технику. Расчеты наличными деньгами между компаниями / предпринимателями ограничены суммой 100 000 рублей за одну операцию.

Общие правила применения ККТ таковы:

- Аппарат должен соответствовать требованиям закона и входить в список допущенных к продаже ФНС.

- В корпусе ККТ должен быть установлен фискальный накопитель — модуль памяти, который следует менять 1 раз в 13 или 36 месяцев (зависит от режима налогообложения).

- Перед использованием каждый экземпляр ККТ должен быть зарегистрирован в налоговом органе (сделать это можно через сайт ФНС).

- Кассу следует правильно настроить — запрограммировать в ней все реквизиты, которые в обязательном порядке должны содержаться в чеке.

- Чек нужно выбивать не только при приеме денежных средств, но в большинстве случаев и при их выдаче (при возвратах, при выплатах физлицам).

- Если кассовая техника по какой-то причине не была применена, нужно выбить чек коррекции и самостоятельно сообщить об этом нарушении в ИФНС.

Итогом изменения законодательства о ККТ стало то, что теперь Налоговая служба сразу располагает всеми данными о продажах и иных операциях, которые проводятся через кассовый аппарат. Поэтому кассовый учет был серьезно упрощен — отменили 9 форм (актов, справок и журналов), которые раньше кассиры заполняли в обязательном порядке.

С 1 июля 2019 года заканчивается переходный период, позволявший некоторым категориям предпринимателей не использовать онлайн кассу. Теперь ККТ необходима даже в следующих случаях:

- бытовые, ветеринарные, автотранспортные услуги;

- услуги по ремонту, обслуживанию и мойке транспортных средств;

- платные автостоянки;

- рекламные услуги;

- сдача в аренду торговых мест;

- для плательщиков ЕНВД;

- налогоплательщики на патентной системе;

- при торговле через автоматы без наемных сотрудников;

- при безналичных расчетах с физическими лицами.

В то же время с 1 января 2019 года от использования ККТ освобождены предприниматели, находящиеся на налоговом режиме «Налог на профессиональный доход». Остальные положения закона редакции 2018 года остаются неизменными. Есть ряд видов деятельности, в которых не требуется применение онлайн касс. В частности, это торговля бумажными газетами и журналами, ценными бумагами, на ярмарках, ремонт обуви, сдача предпринимателем в аренду собственных жилых помещений. С полным списком условий применения онлайн касс можно ознакомиться в ст. 2 Федерального закона от 22 мая 2003 г. № 54-ФЗ.

Ответственность за нарушение кассовой дисциплины прописана в части 1 статьи 15.1 КоАП. Если превысить кассовый лимит или предельную сумму расчета наличными между ЮЛ / ИП, а также не оприходовать (полностью либо частично) полученные суммы, то штраф составит:

- для организации — 40-50 тыс. рублей;

- для должностного лица компании — 4-5 тыс. рублей.

Помимо этого, есть штрафы и за нарушения, которые связаны с неприменением ККТ. Они прописаны в статье 14.5 КоАП. Если провести операцию «мимо кассы», при первичном выявлении нарушения придется заплатить штраф в сумме:

- организациям — 75-100% расчета, который проведен незаконно, однако не менее 30 000 рублей;

- ИП или должностному лицу — 25-50% расчета, но не менее 10 000 рублей.

Если на подобном нарушении попасться второй раз, деятельность организации или ИП могут приостановить на срок до 90 дней, а ответственного работника (руководителя, главбуха) — дисквалифицировать на 1-2 года.

Остались вопросы? Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

+7 (499) 577-03-71

(Москва)

+7 (812) 425-60-36

(Санкт-Петербург)

8 (800) 333-58-23

Для всех регионов!

Это быстро и бесплатно!

Итак, соблюдение кассовой дисциплины заключается в проведении операций с денежной наличностью по правилам, которые устанавливаются законом и финансовым регулятором — Центральным банком РФ. Этих требований не слишком много, и они довольно просты, в особенности для предпринимателей и небольших компаний. Однако за их нарушения установлены весьма серьезные санкции.

О ведении кассовой книги:

Организации (ИП) самостоятельно определяют мероприятия по обеспечению сохранности наличности при ведении кассовых операций, хранении, транспортировке, а также порядок и сроки проведения внутренних проверок наличных денег (п. 7 Указания Банка России от 11.03.2014 № 3210-У). Порядок ведения кассовых операций в целом в РФ устанавливается Центральным банком России.

Организациям и ИП важно соблюдать порядок ведения кассовых операций. Ведь за нарушение этого порядка грозит не маленький штраф (ч. 1 ст. 15.1 КоАП РФ ):

- для организации — от 40 тыс. руб. до 50 тыс. руб.;

- для ее должностных лиц и ИП – от 4 тыс. руб. до 5 тыс. руб.

Порядок ведения кассовых операций в 2019 году: лимит кассы

В организации должен быть установлен кассовый лимит.

Лимит кассы – допустимая сумма наличных, которая может оставаться в кассе организации на конец рабочего дня. Сверхлимитные суммы подлежат сдаче в банк.

Данный лимит организация определяет самостоятельно исходя из характера своей деятельности, а также с учетом объемов поступлений и выдач наличных средств.

Формулы расчета лимита кассы можно найти в нашей статье.

Важно отметить, что организации, относящиеся к субъектам малого предпринимательства (СМП), а также ИП вправе не устанавливать лимит кассы и хранить в кассе столько наличности, сколько нужно (п. 2 Указания).

Проверить, относится ли ваша фирма к СМП, можно на сайте ФНС.

Кассовые операции в 2019 году: лимит кассы обособленных подразделений

В обособленных подразделениях (ОП), сдающих наличные деньги в банк, также должен быть установлен кассовый лимит. Причем головная организация при наличии у нее ОП обязана устанавливать свой лимит с учетом лимитов этих ОП (п. 2 Указания).

Документ, которым установлен кассовый лимит конкретного ОП, головная организация должна передать в данное подразделение.

Ведение кассовых операций в 2019 году: превышение лимита кассы

Суммы сверх установленного лимита должны сдаваться в банк.

Правда, превышение допускается в дни выплаты зарплаты/иных выплат, включая день получения наличных в банке на эти цели, а также в выходные/нерабочие праздничные дни (если фирма проводит в эти дни кассовые операции). В этом случае никакие штрафные санкции фирме и ее должностным лицам не грозят.

Помимо кассового лимита, есть еще и лимит расчетов наличными деньгами между организациями/ИП. Данный лимит составляет 100 тыс. руб. в рамках одного договора (п. 6 Указания Банка России от 07.10.2013 N 3073-У ). То есть, допустим, если организация покупает у другого юрлица в рамках одного договора товары стоимостью 150 тыс. руб. и планирует производить оплату частями, то сумма всех наличных платежей не должна превышать в общей сложности 100 тыс. руб., остальная сумма должна быть перечислена продавцу по безналу.

С физиками обмен наличными (получение/выдача) организации/ИП могут проводить без каких-либо ограничений (п. 6 Указания Банка России от 07.10.2013 N 3073-У ).

Безусловно, немалое значение имеет и документальное оформление каждой кассовой операции. Ведь неоформленная операция может привести к тому, что деньги «на бумаге» не будут совпадать с их фактическим количеством. А это опять-таки чревато штрафом.

Правила ведения кассовых операций: кто ведет кассовые операции

Кассовые операции должен вести кассовый работник или другой работник, назначенный руководителем организации/ИП.

Кассир должен быть ознакомлен со своими обязанностями под роспись (п. 4 Указания).

Если в организации/у ИП работает несколько кассиров, на одного из них должны быть возложены функции старшего кассира.

Кстати, ведение кассовых операций может взять на себя сам руководитель/ИП.

Поступление денег в кассу оформляется приходным кассовым ордером (далее – ПКО (Форма № КО-1, утв. Постановлением Госкомстата РФ от 18.08.1998 N 88)), расходование денег из кассы – расходным кассовым ордером (далее – РКО (Форма № КО-2, утв. Постановлением Госкомстата РФ от 18.08.1998 N 88)).

Кассовые документы (ПКО, РКО) оформляются главным бухгалтером или иным лицом, в чьи обязанности по распоряжению руководителя/ИП входит оформление этих документов. Также кассовые документы могут быть оформлены должностным лицом компании или физлицом, с которыми заключены договоры об оказании услуг по ведению бухучета (п. 4.3 Указания).

ИП, независимо от применяемого режима налогообложения, могут не оформлять кассовые документы, но при условии, что они ведут учет доходов и расходов/физических показателей (п. 4.1 Указания, п. 2 Письма ФНС России от 09.07.2014 N ЕД-4-2/13338 ).

Кассовые документы подписывает главный бухгалтер или бухгалтер (при их отсутствии – руководитель), а также кассир (п. 4.3 Указания).

При этом при оформлении кассовых документов на бумажном носителе кассир снабжается печатью или штампом (например, печать с наименованием фирмы, ее ИНН и словом «Получено»). Ставя оттиск печати/штампа на кассовых документах, кассир подтверждает проведение кассовой операции.

Если же ведением кассовых операций и оформлением кассовых документов занимается сам руководитель, то, соответственно, подписывать кассовые документы должен только он.

Как мы отметили выше, прием наличных в кассу проводится по ПКО.

При получении приходного кассового ордера кассир проверяет (п. 5.1 Указания):

- наличие подписи главного бухгалтера или бухгалтера (при их отсутствии – подписи руководителя) и сверяет эту подпись с имеющимся образцом;

- соответствие наличной суммы, указанной цифрами, сумме, указанной прописью;

- наличие подтверждающих документов, поименованных в ПКО.

Кассир принимает наличные деньги полистным, поштучным пересчетом. При этом лицо, вносящее наличность в кассу, должен иметь возможность наблюдать за действиями кассира.

Пересчитав деньги, кассир сверяет сумму в ПКО с фактически полученной суммой и, если суммы совпадают, то кассир подписывает ПКО, ставит печать/штамп на квитанции к ПКО и отдает эту квитанцию лицу, вносившему наличность.

При расчетах с применением ККТ или БСО приходный кассовый ордер может быть оформлен на общую сумму принятых наличных по окончании проведения кассовых операции. Такой ПКО заполняется на основании контрольной ленты ККТ, корешков бланков строгой отчетности (БСО), приравненных к кассовому чеку, и т.д.

Дальнейшее перемещение ПКО внутри организации и его хранение зависит от правил, установленных руководителем фирмы. Храниться ПКО должны в течение 5 лет (п. 362 Перечня, утв. Приказом Минкультуры России от 25.08.2010 N 558).

При выдаче наличных из кассы нужно оформить РКО. Получив его, кассир проверяет (п. 6.1 Указания):

- наличие подписи главного бухгалтера/бухгалтера (при его отсутствии – подписи руководителя) и ее соответствие образцу;

- соответствие сумм, указанных цифрами, суммам, указанным прописью.

При выдаче наличности кассир должен проверить наличие подтверждающих документов, перечисленных в РКО.

Перед выдачей денег кассир должен идентифицировать получателя по паспорту (иному документу, удостоверяющему личность). Выдача наличных денег лицу, не указанному в РКО, запрещена.

Подготовив необходимую сумму, кассир передает получателю РКО для подписи. Затем кассир должен пересчитать подготовленную сумму таким образом, чтобы получатель мог наблюдать данный процесс. Выдача наличности производится полистным, поштучным пересчетом в сумме, обозначенной в РКО. После выдачи денег кассир подписывает РКО.

Так же как и ПКО, РКО хранятся в течение 5 лет по правилам, установленным руководителем организации.

Выплата зарплаты проводится по расчетно-платежным ведомостям (Форма № Т-49, утв. Постановлением Госкомстата РФ от 05.01.2004 N 1)/ платежным ведомостям (Форма № Т-53, утв. Постановление Госкомстата РФ от 05.01.2004 N 1) с составлением единого РКО (на фактически выплаченную сумму) в последний день выплаты зарплаты или же раньше, если все работники получили зарплату до наступления крайнего срока. Причем в таком РКО не нужно указывать ни Ф.И.О. получателя, ни реквизитов документа, удостоверяющего личность.

Срок выдачи зарплатной наличности определяется руководителем и должен быть указан в ведомости. Но учтите, что данный срок не может превышать 5 рабочих дней, включая день получения денег в банке (п. 6.5 Указания).

Работник обязательно должен расписаться в ведомости.

Если в последний день выдачи зарплаты кто-то из работников ее не получил, то кассир напротив его фамилии и инициалов в расчетно-платежной ведомости/платежной ведомости проставляет оттиск печати (штампа) или делает запись «депонировано». Затем кассир:

- подсчитывает фактически выданную работникам сумму и сумму, подлежащую депонированию;

- записывает эти суммы в соответствующие строки ведомости;

- сверяет эти суммы с итоговой суммой, обозначенной в ведомости;

- проставляет свою подпись и отдает ведомость на подпись главному бухгалтеру/бухгалтеру (при его отсутствии – руководителю).

Если же речь идет о какой-то разовой выплате (к примеру, выплата зарплаты увольняющемуся сотруднику), то нет смысла оформлять ведомость – можно выдать деньги сразу по РКО в обычном порядке.

В этом случае РКО оформляется на основании заявления подотчетного лица, написанного в произвольной форме, или распорядительного документа организации/ИП (п. 6.3 Указания). Данное заявление должно содержать информацию о сумме наличных, срок, на который выдаются деньги, подпись руководителя и дату.

Наличие у подотчетника задолженности по ранее полученным под отчет суммам не является препятствием для очередной выдачи ему средств.

Получение наличных от ОП и выдача наличных обособленному подразделению

При приеме головной организацией денег от своего ОП также оформляется приходный кассовый ордер, а при выдаче – расходный кассовый ордер. Причем порядок выдачи наличных своему ОП каждая организация определяет самостоятельно (п. 6.4 Указания).

Ведение кассовых операций: выдача наличных по доверенности

Наличные деньги, предназначенные одному получателю, могут быть выданы другому лицу по доверенности (например, получение зарплаты за заболевшего родственника). В этом случае кассир должен проверить (п. 6.1 Указания):

- соответствие ФИО получателя, указанных в РКО, ФИО доверителя, указанным в доверенности;

- соответствие ФИО доверенного лица, указанных в РКО и доверенности, данным предъявленного документа, удостоверяющего личность.

В расчетно-платежной ведомости/платежной ведомости перед подписью лица, которому выдаются деньги, делается запись «по доверенности».

Доверенность прикладывается к РКО/расчетно-платежной ведомости/платежной ведомости.

Если же выдача наличных производится по доверенности, оформленной на несколько выплат или на получение денег у разных юрлиц/ИП, делается копия такой доверенности. Данная копия заверяется в порядке, установленном организацией/ИП и прикладывается к РКО.

В ситуации, когда получателю полагается несколько выплат у одного юрлица/ИП, оригинал доверенности хранится у кассира, при каждой выплате к РКО/расчетно-платежной ведомости/платежной ведомости прикладывается копия доверенности, а при последней выплате – оригинал.

Если в фирме или у ИП есть несколько касс, то операции по передаче наличности в течение рабочего дня между старшим кассиром и кассирами фиксируются старшим кассиром в книге учета принятых и выданных кассиром денежных средств (Форма № КО-5, утв. Постановлением Госкомстата РФ от 18.08.1998 N 88).

Эту книгу (Форма № КО-4, утв. Постановлением Госкомстата РФ от 18.08.1998 N 88) обязательно должны вести организации (п. 4.6 Указания). Предприниматели, если они ведут учет доходов и расходов (физических показателей), могут кассовую книгу не заполнять.

Кассовая книга нужна для учета поступлений и выдач наличности в кассе.

Кассир фиксирует в книге каждое поступление денег (по ПКО) и каждое расходование (по РКО). В конце рабочего дня кассир сверяет фактическую сумму наличных денег в кассе с данными кассовых документов, суммой остатка наличных денег, отраженного в кассовой книге, и ставит свою подпись.

Затем такую же сверку проводит главный бухгалтер или бухгалтер (при их отсутствии – руководитель). После проведения сверки лицо, проводившее сверку, ставит свою подпись.

Контролирует ведение кассовой книги главный бухгалтер, а при его отсутствии – руководитель.

Если у организации есть ОП, совершающее операции с наличными деньгами, то такое подразделение должно вести кассовую книгу (п. 4.6 Указания).

Копию листа кассовой книги ОП направляет в головную организацию. Порядок такого направления устанавливает сама организации с учетом срока составления бухгалтерской/финансовой отчетности.

Они могут быть оформлены на бумаге или в электронном виде (п. 4.7 Указания).

Бумажные документы оформляются от руки или с применением технических средств, например, компьютера и подписываются собственноручными подписями.

В документы, оформленные на бумаге (кроме ПКО и РКО), можно вносить исправления. Лица, внесшие исправления, должны поставить дату такого исправления, а также указать свои фамилию и инициалы и расписаться.

Документам, оформляемым в электронном виде, должна быть обеспечена защита от несанкционированного доступа, искажений и потери информации.

Электронные документы подписываются электронными подписями.

Вносить исправления в документы, оформленные в электронном виде, запрещено.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.