Сегодня предлагаем вашему вниманию статью на тему: "кудир для ип и ооо в 2019 году". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Заполнение налоговой отчетности сложный процесс. Если при заполнении КУДИР ИП при УСН будут выявлены ошибки, это может привести к штрафным санкциям для предприятия. КУДИР – это документ, в котором ведется фискальных учёт предприятий, стоящих на учёте государственного реестра в качестве индивидуальных предпринимателей с УСН. Все организации, которые состоят на УСН должны завести КУДИР.

Основные требования заполнения КУДИР

Заполнять книгу учёта нужно грамотно и регулярно. Существуют такие требования ее оформления:

- В Книгу нужно записывать только те операции, с которых снимается налог. Если налоговый сбор с операций не уплачивается, их не нужно туда вносить.

- Этот документ можно заполнять как на компьютере, так и на бумажном носителе.

- Каждый раз при появлении расходов и доходов нужно вовремя вносить соответствующие данные.

- Если вы решили ввести Книгу на бумажном носителе, каждую страницу нужно пронумеровать и прошнуровать, указать на последней странице количества страниц и завизировать ИП. При наличии печати на предприятии, необходимо поставить ее оттиск.

- В случае ведения КУДИР на компьютере, перед декларированием ее нужно распечатать, каждую страницу пронумеровать и завизировать подписью ИП.

- При внесении данных, указываются развернутые реквизиты по каждому из документов.

- Суммы нужно вносить с копейками.

- Все записи должны выполняться в хронологической последовательности.

- После каждого отчётного периода нужно подбивать итоги: квартал, полугодие и отчет за полный год.

- На каждый новый отчётный год нужно заводить другую КУДИР.

- Для внесения корректив в Книгу, которая ведется на бумажном носителе нужно визировать все исправления предпринимателем и рядом ставить дату их внесения.

Во время проверки налоговикам не важны небольшие погрешности в формальном заполнении. Самое главное, чтобы в Книгу были внесены все сведения по операциям, от которых зависит расчёт налоговой базы.

Данные которые нужно учитывать при заполнении КУДИР

На правильное ведение налогового учёта влиять такие моменты:

- Если товар отправлен, но деньги еще не перечислены на счёт ИП отображать их как прибыль в Книге учёта не нужно.

- Не является доходом предоплата за продукцию или услуги до тех пор, пока ИП не получит всю сумму.

- В КУДИР нужно отображать минусовые суммы, которые возникают при возращении авансовых платежей контрагентам предпринимателя.

- Постоянный контроль прибыли важен для предпринимателей, которые находятся на УСН, чтобы сумма годового дохода не превысила сто пятьдесят миллионов рублей. Если доходу будут выше указанной суммы, ИП снимут с УСН. Остаточная стоимость базовых средств предприятия тоже не может быть больше сто пятидесяти миллионов рублей.

КУДИР состоит из пяти разделов. В первом разделе предприниматели 6% заполняют пункт «Доходы», а блок «расходы» важен для ИП, которые находятся на 15% УСН. Второй и третий раздел заполняют бизнесмены, с пятнадцатипроцентной системой налогообложения. Четвертый и пятый разделы заполняют упрощенцы с базой «доходы».

В 2018 году был введен пятый раздел Книги учёта. В него нужно заносить информацию про уплату торгового сбора. Он отображается в региональном бюджете. Сумма торгового сбора вносится в этот раздел, если у предпринимателя есть официальный документ с налоговой, в котором указано его применение к ИП.

Нюансы заполнения Книги учёта ИП с 6% налогообложением

В первый раздел предприниматель должен вносить только прибыль, которая приходит на счёт ИП или деньги, поступающие в кассу. В Книгу вносятся реквизиты платежных поручений или выписка кредитной организации. Блок «Расходов» бизнесменам не нужно заполнять. При расчёте налогов ИП с шестипроцентным налогообложением они не берутся во внимание.

При заполнении IV раздела учитывается страховой взнос и добровольный социальный платеж. Они ведут к сокращению размера налога, поэтому их объём нужно отображать в этом разделе. ИП должен указывать страховые платежи не только которые платить за себя как предприниматель, но и за своих работников.

Особенности заполнения Книги учёта ИП с 15% налогообложением

Предпринимателям, к которым применяется пятнадцатипроцентный налог должны заполнять свои доходы и расходы в первом разделе Книги. Финансовые затраты ИП, которые не связаны с получением дохода нельзя вносить в КУДИР.

Также ИП должны заполнять второй раздел, в который вносятся расходы на покупку ОС и нематериальных активов, если они подвержены документально и могут принести предпринимателю прибыль.

Относитесь к налоговому учёту очень внимательно, соблюдайте все требования налоговиков, чтобы избежать штрафных санкций от проверяющих органов.

В Российской Федерации регламентировано несколько способов уплаты налогов для ИП. Все доходы и расходы предпринимателя необходимо учитывать и фиксировать, после чего документация направляется в ФНС.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 309-85-28 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

В этой статье мы подробно рассмотрим следующую информацию:

- что такое КУДиР? Для чего нужен соответствующий документ;

- какие изменения его коснулись в 2019 году? Дадим ссылки на положения Законов;

- структура документации, – из каких разделов состоит;

- установленный порядок ведения;

- как предприниматель должен заполнять КУДиР? Образец;

- нужно ли сшивать страницы документа;

- какая предусмотрена ответственность за нарушения, и каковы особенности отчётности для одиночных предпринимателей?

Прежде всего, гражданам необходимо знать, что каждое лицо обязано платить налоги, «теневой» бизнес влечёт за собой и административную, и уголовную ответственность (в некоторых случаях) перед органами. Их сбором занимается Федеральная Налоговая служба России, а регламентирует их деятельность одноимённый Кодекс.

Упрощённых систем налогообложения две:

- общая версия (только прибыль);

- «доходы минус расходы (аналогично, без учёта затраченных средств)».

Некоторые ОКВД (коды деятельности) не позволяют использовать УСН, её заменяет либо «Общая», либо «Патентная» (ПСН) система сбора.

Все доходы и расходы предприниматель фиксирует. На основе полученных денежных средств в результате его трудовой деятельности идёт расчёт налога – вычитается определённый размер. Одна переводится в ФНС России, другая доля поступает в ПФР. Также не стоит забывать об ОСН.

Данные фиксируются в книге учёта доходов и расходов, в КУДиР. Налоговой инспекции он нужен для изучения, соответствующий документ выполняет функцию доказательства того, что предприниматель не избегает сбора.

До момента наступления 2019 года книга имела всего четыре раздела. Каждая глава будет описана ниже. Нововведение коснулось структуры – в КУДиР официально включен «Раздел V». Реформу производило Министерство Финансов Российской Федерации, что было закреплено соответствующим приказом (227н, 7. 12. 2016 год).

Изменения коснулись остальных разделов, предприниматели обрели новые права и обязанности. С первого января 2017 года в силу вступил 430 Закон НК РФ, который регламентирует фиксированные выплаты по обязательному страхованию граждан.

С этого же года Министерство Финансов РФ освободило владельцев индивидуальных предприятий заносить в книгу доходы от работы зарубежных компаний, которые он контролирует. Соответствующее положение действует на предпринимателей, выбравших упрощённую систему налогообложения.

В соответствии с Федеральным Законом под номером 82 книгу учётов заверять печатями больше не требуется.

Такое нововведение относится к компаниям и ИП, занимающимся по УСН. С 2019 года, при распечатке страниц КУДиР, отменяется проставление штампов и подписей на каждом листе.

Книга учёта доходов и расходов предприятия содержит 6 частей:

- титульный лист. Основная информация о фирме и её владельце. Далее – разделы;

- «доходы и расходы», главный перечень. Четыре таблицы;

- убытки, полученные в результате приобретения, изготовления или сооружения основных средств и нематериальных активов. Соответствующие числа учитываются при исчислении размера налоговой базы за весь отчётный период;

- убытки, уменьшающие сумму общего сбора;

- расходы, понижающие сбор вследствие использования УСН и уплаты авансов;

- сумма торгового налога.

Информация, содержащаяся в пятом пункте списка (Раздел-4), сообщает о расходах, предусмотренных статьёй 346.21 НК РФ (п. 3.1).

Существуют общие правила ведения книги учёта доходов и расходов:

- С начала каждого нового отчётного периода заводится новая КУДиР.

- Если ИП допустил ошибки, то он обязан их исправить, пояснить (почему) и заверить личной подписью.

- С момента наступления 2013 года заверять в ФНС книгу необходимость отсутствует.

- Все операции отражаются в порядке хронологии, каждое событие нумеруется и подписывается.

- Цифры и слова писать чётко и понятно. Электронные варианты распечатываются, каждая страница нумеруется. Есть поля с клетками (ИНН). В каждый квадрат заключается одна цифра.

- Суммы вписываются в округлённом порядке, без копеек.

Образец заполнения КУДиР для ИП на УСН 6 в 2019 году поможет начинающим предпринимателям избежать проблем с уплатой налогов и административных наказаний за нарушения.

ФНС России старается максимально изучить соответствующие отчёты, и любое несоответствие может привести к проблемам.

Титульный лист книги учёта, порядок процедуры составления:

- оставить нетронутым поле «ОКУД»;

- указать точную дату начала ведения документа;

- напишите настоящую фамилию, имя и отчество;

- впишите ИНН в клетки. В блаке присутствуют две строки, 1 – для организаций, 2 – для ИП;

- «ОКПО» заполняется по желанию. Его номер содержится в информационном письме от РосСтата. Также код содержится на сайте ОКПО ру;

- объектом налогообложения является не владелец или фирма, а соответствующая система. Пишите точное название, например, «доходы» или «доходы минус расходы»;

- указать адрес главного местонахождения офиса компании. Если предприниматель ведёт трудовую деятельность по месту жительства, то вписываем его данные;

- далее – расчётный счёт. Рекомендуется перепроверить. После цифр напишите название банка, выдававшего р/с.

- Ставится порядковый номер события (графа-1).

- Дата записи и номер документа, подтверждающего соответствующую информацию (г-2).

- Поступление денежных средств. Указываем дату прихода и идентификационный код Z-отчёта.

- Поступление денежных средств на расчётный счёт. Дата, номер или выписка.

- По БСО (бланку строгой отчётности). Аналогично, дата и иные сведения. Если в течение одного рабочего дня имеется несколько БСО, то составляем приходно-кассовый ордер (ПКО), нумеруем его. Так же оформляем, не забываем указывать сумму. Запрещается объединять БСО за разные дни в один ПКО! Допустимо составление ордера по приходам исключительно за текущие сутки.

- Возврат оформлять со знаком «минус» (далее – сумма), номера документов (например, расторгнутый договор) и даты прикладываются.

- Графа «Расходы» оформляется в аналогичном порядке. Прикладываются кассовые или товарные чеки, поручения, ордеры и иные бумаги. Соответствующую графу заполняют исключительно объекты, относящиеся к системе налогообложения «доходы минус расходы»! Знак «минус» не ставится.

- Объекты «Доходы» пишут данные в строе Excel Здесь находится число суммы, полученной за год. «Доходы минус расходы» — 010-030, 040 и 041 (кроме отрицательных результатов расчёта).

- основные средства. Сюда входят материальные блага (авто, оборудование), используемые предприятием более 1 года;

- нематериальные активы (патенты, товарные знаки), срок использования аналогичен.

Второй раздел заполняется только предпринимателями, использующими УСН «доход минус расход» при условии, что такие убытки за налоговый период претерпевались.

В третьем разделе (для тех же объектов) фиксируются расходы за прошлые годы с перенесением на текущее обложение.

Четвёртая часть КУДиР касается исключительно предпринимателей, ведущих конкретную деятельность согласно программе «доходы» УСН. Порядок оформления:

- внимательно изучаем таблицу, ставим дату периода;

- нумеруем событие;

- следующий столбец – дата и документ (номер);

- далее вписываем суммы по взносам;

- считаем «Итого».

Предприниматели обязаны сшивать страницы книги. Это касается и бумажных документов, и электронных вариантов, которые налогоплательщик распечатает. Все страницы нумеруются, в конце указывается их количество, ставится подпись. Листы заключаются в папку.

Практически все нарушения, связанные с КУДиР, влекут за собой административную ответственность. Одними из частых правонарушений предпринимателей следует назвать укрывание дохода и ложную фиксацию расходов.

Предприниматель ведёт книгу «за себя». Данные о работниках, их заработной плате и отчислениях в КУДиР не вносятся.

Самозанятые ИП освобождены от обложения сбором выплат в ФФОМС. Правительство Российской Федерации готовит законопроект, который позволит соответствующим гражданам перейти на систему УСН-3% вместо шести.

Власти России настроены на поддержку малого бизнеса, особенно реформы коснутся так называемых самозанятых граждан (предприниматели-одиночки).

Учёт доходов, расходов, оформление и хранение КУДиР регламентирует Налоговый Кодекс РФ. Её ведение входит в прямые обязанности ИП и компаний.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область – +7 (499) 703-16-92

- Санкт-Петербург и область – +7 (812) 309-85-28

- Регионы – 8 (800) 333-88-93

КУДиР – книга учета доходов и расходов, которую обязаны вести:

КУДиР можно вести самостоятельно, т.е. вручную. Тем не менее, при большом количестве доходно-расходных операций, в целях экономии времени и во избежание ошибок при заполнении КУДиР, лучше использовать предназначенные для этого программы или онлайн-сервисы.

Сдавать КУДиР в налоговую инспекцию не нужно. Кроме того, с 2013 года отменено обязательное заверение книги учета доходов и расходов в налоговом органе. Однако, прошитая и пронумерованная КУДиР должна быть обязательно. Штраф за ее отсутствие для ИП — 200 рублей, для организаций — 10 000 рублей.

В зависимости от системы налогообложения в 2018 году используются следующие бланки книги учета доходов и расходов:

- КУДиР для УСН (подходит для ИП и организаций);

- КУДиР для ОСН;

- КУДиР для ЕСХН;

- КУД (книга учета доходов) для ПСН.

Основные правила ведения КУДиР:

- На каждый налоговый период заводится новая книга учета доходов и расходов.

- Каждая операция заносится в хронологическом порядке отдельной строкой и подтверждается соответствующим документом (договор, чек, накладная, платежное поручение и т.п.).

- Пополнение счета и увеличение уставного капитала доходами не признаются и, соответственно, в КУДиР не заносятся.

- КУДиР может применяться в бумажном или электронном виде. При ведении книги в электронном виде, по окончании налогового периода КУДиР необходимо вывести на бумажные носители.

- Книга должна быть прошнурована, пронумерована и подтверждена подписью руководителя и печатью (при наличии).

- Незаполненные разделы КУДиР также распечатываются и сшиваются в общем порядке.

- При отсутствии деятельности, прибыли или расходов, ИП и организации должны иметь нулевую КУДиР.

Ниже представлены инструкция и образцы КУДиР на УСН (подойдет также для ПСН и ЕСХН, поскольку они очень похожи и являются более простыми в заполнении).

Посмотреть заполненный образец КУДИР на УСН вы можете по этой ссылке.

Посмотреть заполненный пример нулевой КУДИР на УСН вы можете по этой ссылке.

Поле «Форма по ОКУД» не заполняется.

В поле «Дата» записывается год, месяц и число начала ведения книги (т.е. дата первой записи в КУДИР).

Поле «ОКПО» заполняется, если у Вас есть информационное письмо из Росстата, в котором указан данный номер.

В поле «Объект налогообложения» указываются «Доходы» или «Доходы, уменьшенные на величину расходов».

Помимо этого не забудьте указать:

- год, за который заполняется КУДИР;

- название ООО либо ФИО ИП;

- ИНН и КПП для ООО или ИНН для ИП (предусмотрены два разных поля);

- юридический адрес ООО либо адрес места жительства ИП;

- номера расчетных счетов и название банков, в которых они открыты (если есть).

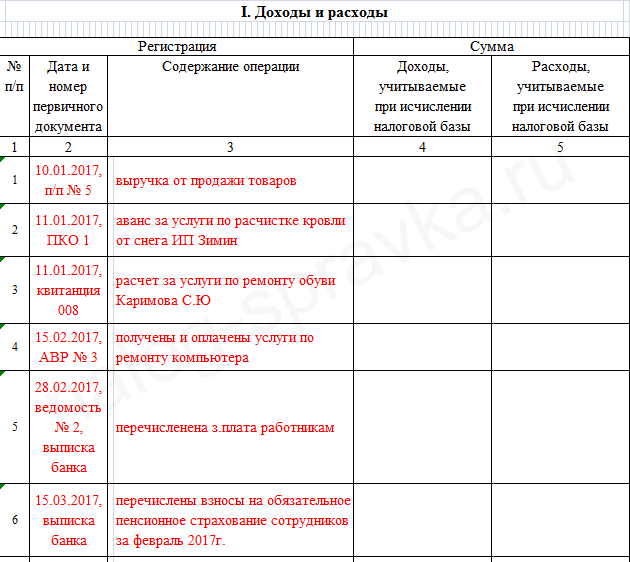

Содержит четыре таблицы (по одной на каждый квартал). Каждая таблица состоит из 5 граф (столбцов).

ГРАФА №1. Порядковый номер записи.

ГРАФА №2. Дата и номер первичного документа, подтверждающего доход либо расход.

- Если средства поступили в кассу, то записывается дата прихода и номер Z-отчета, который снимается в конце рабочего дня. Например, 10.10.17 чек Z-отчет №0001.

- Если средства пришли на расчетный счет, то записывается дата прихода и номер платежного поручения или выписки банка. Например, 10.10.17 п/п №100, либо 10.10.17 выписка банка №100.

- Если средства поступили по БСО (бланку строгой отчетности), то под каждый такой выданный бланк не обязательно делать отдельную строку в КУДИР. Вместо этого можно записать дату рабочего дня и оформить ПКО, в котором перечислить номера всех выписанных БСО за этот день (при этом в графу 4 заносится сумма средств по этим БСО). Например, 10.10.17 ПКО №100. Группировать БСО можно, только если они выписаны в течение одного дня.

- Если был сделан возврат средств за товар или услугу, то записывается дата фактического возврата и номер платежного поручения или расписки (при этом в графу 4 заносится сумма возврата со знаком минус).

При расходе (только для УСН «Доходы минус расходы») записывается дата расхода и номер первичного документа, которым может быть: товарный чек, накладная, платежное поручение, Z-отчет и прочее. Например, 10.10.17 чек №0001, 10.10.17 товарная накладная №0001, 10.10.17 п/п №0001, 10.10.17 Z-отчет №0001 и т.д.

Обратите внимание, что расходы на покупку товаров для их последующей перепродажи заносятся только после их реализации.

ГРАФА №3. Содержание операции.

Данная графа не обладает слишком большой важностью.

Примеры заполнения при доходе:

- Поступление в кассу. Оплата по договору №100/АА от 10.10.2017 за оказание рекламных услуг.

- Получен аванс от покупателя “ООО «Фирма» в счет предстоящей поставки товара по договору №100/АА.

- Получен доход. Торговая выручка за 10.10.2017″.

- Возврат средств покупателю по договору №100/АА от 10.10.2017.

Примеры заполнения при расходе (только для УСН «Доходы минус расходы»):

- Перечислен аванс работникам.

- Перечислена заработная плата.

- Перечислен НДФЛ с заработной платы.

ГРАФА №4. Доходы, учитываемые при исчислении налоговой базы.

Обратите внимание, что при возврате средств покупателю, сумма записывается в данный столбец со знаком минус. Т.е. не в расходы (графа №5), а именно в доходы (графа №4).

ГРАФА №5. Расходы, учитываемые при исчислении налоговой базы. Заполняются только ИП и организациями на УСН «Доходы минус расходы».

В «Справке к разделу I» заполняется:

- на УСН «Доходы» только строка 010 за весь год;

- на УСН «Доходы минус расходы» строки 010, 020 за весь год и строки 040, 041 (если суммы не отрицательные).

Заполняется только на УСН «Доходы минус расходы», если в налоговом периоде были расходы на приобретение (сооружение, изготовление) основных средств и на приобретение (создание самим налогоплательщиком) нематериальных активов.

Основные средства – это объекты имущества, которые ИП и ООО используют в течение длительного времени (больше 12 месяцев) при производстве продукции, выполнении работ и оказании услуг. Например, здания, земельные участки, машины, оборудование, инструменты и пр.

Нематериальные активы в отличие от основных средств не имеют материальной формы и являются результатом интеллектуальной деятельности. Например, права на изобретение, товарные знаки, авторские права и т.п.

Заполняется только на УСН «Доходы минус расходы», если были убытки в прошлом или текущем налоговом периоде, которые можно перенести на следующий период.

Заполняется только на УСН «Доходы».

На первый взгляд данный раздел может показаться очень сложным для заполнения, но на самом деле все очень просто. В нем указываются страховые взносы в размере уплаченных сумм. ИП указывают уплаченные страховые взносы за себя, исходя из стоимости страхового года. ИП и ООО работодатели также указывают уплаченныестраховые взносы за физических лиц.

Для заполнения данного раздела удобно использовать калькулятор страховых взносов ИП, который поможет вам рассчитать фиксированные взносы ИП за любой период (к примеру, поквартально).

Заполненные образцы данного раздела доступны по ссылкам выше.

Раздел V. Сумма торгового сбора, уменьшающая сумму налога (авансовые платежи по налогу)

Заполняется только на УСН «Доходы», в случае если ИП является плательщиком торгового сбора.

Субъекты хозяйствования, применяющие налоговые спецрежимы, должны вести КУДИР. Надо ли сдавать в налоговую этот формуляр – такой вопрос возникает потому, что ранее это было обязательной процедурой. КУДИР представляет собой учетную книгу, в которой фиксируется полный объем доходных и расходных операций, реализованных при осуществлении хозяйственной деятельности. Она нужна для корректного определения суммы налогообложения по основному налогу выбранного спецрежима.

КУДИР для ИП – нужно ли сдавать в налоговую в 2019 году

Обязательность систематического внесения данных о доходно-расходных операциях в специальную книгу учета для «спецрежимников» на УСН предусмотрена ст. 346.24 НК РФ. Формат оформления журнала и правила его ведения регламентируются отдельными правовыми актами. Нужно ли сдавать КУДИР в налоговую в 2019 году, по какому шаблону составлять учетный регистр – ответы на эти вопросы даны в Приказе Минфина от 22.10.2012 г. № 135н (ред. от 07.12.2016).

Книга учета может вестись на бумажных бланках или в электронном виде. Главное, отразить в документе весь спектр произведенных хозяйственных операций, чтобы выведенный по регистру размер налоговой базы был достоверным.

Надо ли сдавать КУДИР в налоговую в 2019 году? У «спецрежимников» отсутствует обязательство по регистрации книги учета по доходам и расходам в ФНС и по регулярной сдаче такого журнала для проверки налоговикам (но это надо было делать до 2013 года). Минфин зафиксировал свою позицию по вопросу непредставления КУДИР в фискальные органы в Письме от 11.02.2013 г. № 03-11-11/62.

Нужно ли ИП сдавать КУДИР в налоговую? Не нужно, но вести этот регистр обязательно. Если субъект хозяйствования допустит ошибки при заполнении книги учета или документ будет отсутствовать вовсе, это приравнивается к грубому нарушению порядка учета доходов и расходов (ст. 120 НК РФ). При выявлении подобных недочетов выписываются штрафы:

в размере 10 тыс. руб., если правонарушение затрагивает только один налоговый период;

в сумме 30 тыс. руб., если правонарушение имело место в длительной перспективе и затронуло два (и более) налоговых периода.

Срок сдачи КУДИР за 2018 год не установлен, но если отсутствие корректно заполненного формуляра приведет к искажению налоговой базы в сторону уменьшения, на субъект хозяйствования налагается штраф в процентном отношении к величине недоплаты. Минимальная величина материального взыскания 40 тыс. руб.

Правила оформления КУДИР, надо ли сдавать в налоговую заполненный формуляр, прописано в Приказе № 135н. При составлении такого учетного регистра необходимо соблюдать некоторые обязательные требования:

все данные вносятся в хронологической последовательности;

учет должен соответствовать критериям непрерывности и достоверности, полноты отражения информации;

заполнять книгу необходимо только на государственном языке – на русском;

при ведении книги в электронном формате после завершения каждого отчетного или налогового периода документ надо распечатывать, после чего он прошнуровывается и нумеруется, на последнем листе фиксируется количество страниц;

ошибки при оформлении КУДИР не допускаются, каждый факт внесения исправлений удостоверяется подписью руководящих лиц и печатью (если она есть).

Книга учета доходов и расходов для ИП на УСН: как ее заполнить в 2019 году

Применение льготного режим исчисления налоговых платежей в ИФНС в виде УСН предполагает необходимость составления специального налогового регистра. Он называется книга учета доходов и расходов для ИП на УСН в 2018 году теперь действует в новом формате. На основе этого документа субъекты бизнеса формируют налоговую декларацию по единому налогу.

В журнале теперь появился еще один раздел. Он должен содержать информацию по перечислению торгового сбора. Сделано это потому, что на УСН «Доходы» субъекты бизнеса могут снижать размер рассчитанного налога на произведенные перечисления по торговому сбору. В настоящее время торговый сбор существует пока что только в Москве.

В новом разделе все операции по уплате сбора отражаются в порядке хронологии, при этом осуществляется группировка их по кварталам.

Минфин подтвердил, что теперь книга доходов и расходов может не заверяться печатью. Данное правило связано с тем, что фирмы сейчас самостоятельно решают использовать им печать или нет. Печать теперь можно не ставить и на распечатанном в бумажном экземпляре КУДиР.

Действующее законодательство в сфере налогов устанавливает, что книга учета доходов и расходов для ИП на УСН и компаний, в новом виде должна отражать только доходы налогоплательщика. Включать в нее, как это делалось ранее, прибыль иностранных компаний, какие были подконтрольны субъекту, теперь не нужно.

Это сделано потому, что расчет налога на прибыль по деятельности контролируемой компании субъекты должны производить по другим регистрам, а в книгу необходимо включать только доходы самого налогоплательщика.

В таблице книги, где упрощенцы, применяющие ставку налога 6%, отражали перечисленные страховые взносы, переименована графа. Это позволяет теперь предпринимателям без ограничения учитывать страховые взносы в ПФР без разбиения их части.

Выполнение деятельности в формате предпринимателя предполагает осуществление учета в упрощенном формате. Данное правило упрощает многое и при использовании режима УСН. Однако, требование закона таково, что ИП должен вести учет доходов и расходов по налогообложению в специальном регистре, которым выступает данная книга.

Отказаться от ее применения предприниматель не может. На основании ее оформляется декларация по УСН. Здесь ИП должен записывать все операции, какие затрагивают определение единого налога по УСН. Книга по учету доходов и расходов нужна и при работе только по доходам, и при уменьшении их на произведенные расходы.

Оформлять ее можно любым доступным для предпринимателя способом. Это может быть осуществление записей в одноименном журнале на бумаге. Вести книгу ИП может и в электронном формате. При этом он должен ее распечатывать либо по завершении квартала, либо налогового периода.

Обязательно представлять ее в налоговую в настоящее время нет нужды. Это делается при поступлении соответствующего требования от ИФНС.

Существует следующие основные правила отражения информации в КУДиР:

- Каждый год необходимо создавать новую книгу.

- Сведения в книгу требуется записывать соблюдая хронологию, используя первичную документацию. Такими бланками могут выступать чеки, платежки, рко и т.д.

- При внесении доходов необходимо помнить, что пополнение счета и перечисления в уставный капитал не считаются доходами для определения налога, потому в книгу их заносить не следует.

- Книгу можно оформлять как на бумаге, так и в электронном формате. Если она составляется электронно, по завершении года ее необходимо распечатывать.

- КУДиР в бумажном формате необходимо сшивать, пронумеровывать и скреплять подписями ответственных лиц. Если в компании предусмотрено существование печати, ее оттиск должен присутствовать на книге.

- Если раздел КУДиР не содержит данных, его также нужно распечатать и сшить в общей пачке.

- Когда в компании отсутствуют доходы и расходы, регистр все равно надо распечатывать с нулевыми показателями.

- Учет расходов и доходов ведется в рублях.

Образец заполнения книги учета доходов и расходов для УСН

Рассмотрим подробнее образец заполнения налогового регистра – книги доходов и расходов.

Она включает в себя титульный лист, разделы 1- 5.

Вверху страницы отражается название налогового регистра, чуть ниже записывается налоговый период, за который в книге отражаются сведения.

В табличной части проставляется дата формирования книги.

Ниже записывается наименование налогоплательщика, после этого в соответствующей строке указывается номер ИНН субъекта бизнеса. Нужно помнить что книга предназначена для отражения сведений как юрлиц, так и ИП. Если ее заполнение происходит у предпринимателя, он должен записывать только имеющиеся данные. ИНН у предпринимателя включает в себя 12 цифр.

Далее происходит указание объекта налогообложения. Здесь записывается либо «Доходы», либо «Доходы минус расходы». В следующей строке нужно зафиксировать адрес ИП. После этого указываются номера расчетных счетов и названия банков, где они были оформлены.

Это самый важный раздел книги. Его заполняют субъекты обеих разновидностей упрощенки. Нужно помнить что те, кто находится на системе «Доходы» вносят информацию только в первые 4 графы.

В графе 1 проставляется порядковое обозначение операции.

В графе 2 проставляются дата и номер первичного документа, каким подтверждается доход либо расход.

В графу 3 нужно записать содержание операции. Строгих указаний на то, как оно должно выглядеть нет. Можно ограничиться кратким описанием, а можно подробно расписывать операцию, с указанием контрагента и данных о бланке-основании.

В графе 4 делается запись, если вносится операция по поступившему доходу.

В графу 5 заносится сумма по операции, какая подтверждает выполненный расход. Эта графа используется только субъектами, которые применяют систему «Доходы минус расходы».

В конце раздела находится справка по результирующим суммам. Те, кто использует систему «Доходы» вносит информацию только по позиции 010, остальные – все строки. В позициях 040 и 041 указываются только положительные показатели.

В этот раздел заносят сведения субъекты, какие в форме системы используют «Доходы минус расходы».

Сначала в названии раздела необходимо проставить период, за какой выполняется его составление.

После этого сведения заносятся в таблицу в указанной последовательности.

В графу 1 заносится порядковое обозначение записи.

В графе 2 проставляется название основных средств (ОС) или нематериальных активов (НМА) согласно паспорту, карточки учета или других документов.

В графу 3 записывается дата оплаты объекта, в графе 4 — дата сдачи документов на обязательную регистрацию (если это необходимо по закону), а в графу 5 — дату ввода в эксплуатацию.

В графу 6 вносится изначальная цена объекта.

В графе 7 записывается время пользования им в годах.

В графе 8 показывается остаточная цена ОС либо НМА.

В графу 9 вносится число кварталов, во время каких объектом пользовались в данном периоде.

В графе 10 проставляется, какой процент от общей цены списывается на расходы в записанном периоде, а в графе 11 проставляется этот же показатель, но по отношению к кварталу.

В графах 12 и 13 заносится цена объекта, какая принята к учету в числе расходов в каждом квартале, и всего в записанном периоде.

В графе 14 нужно указать размер цены, который был внесен в расходы в ранние периоды.

В графе 15 показывается остаток стоимости, который будет передвинут на дальнейшие периоды.

Раздел 3. Расчет размера убытка, снижающего налоговую базу

В такой раздел должны заносить сведения субъекты бизнеса, какие находятся на системе «Доходы минус расходы» и в ранние периоды их деятельность принесла им убыток.

Закон разрешает производить перенос убытков на последующие 10 лет в той последовательности, как они возникали.

В графу 010 записывается суммарный размер убытков, какие переходят на новый период отчета, после этого в графах 020-110 делается их распределение по годам.

В графу 120 вносится база расчета за записанный период, какая может быть снижена на понесенные убытки в прошедшие ранее периоды.

В графе 130 проставляется размер убытков, на какие произведено снижение базы. Это число не может принимать значение больше графы 010.

В графу 140 вносится размер убытка за записанный период, если он был зафиксирован.

В графе 150 проставляется общий размер убытков, какие можно передвинуть на идущие далее периоды, после чего в графах 160-250 выполняется их распределение по годам.

В такой раздел должны заносить сведения только субъекты бизнеса на системе «Доходы», которые могут уменьшить размер налога к перечислению на выплаченные обязательные платежи в соцфонды.

В обозначении раздела необходимо указать период, за какой он сформирован.

Заполнение таблицы производится в следующем порядке.

В графу 1 заносится порядковое обозначение операции.

В графе 2 проставляются дата и номер банковского документа, каким произведено перечисление взносов.

В графе 3 записывается период, за какой перечислены суммы взносов из граф далее — с 4 по 9.

В графах с 4 по 7 проставляются суммы взносов, какие были проплачены по указанному документу в пенсионный фонд, соцстрах, медстрах и на травматизм.

В графу 8 заносится сумма, какая была проплачена работникам по больничным.

В графе 9 проставляются суммы проплат по добровольному страхованию.

Графа 10 — итоговая, содержит результирующее значение по графам 4-9.

Это новый раздел, который появился в документе с 2018 года. Его используют субъекты бизнеса, которые применяют систему упрощенки «Доходы», а также уплачивают торговый сбор. В момент частичной либо полной его уплаты нужно внести запись в указанный раздел.

Внесение сведений в раздел выполняется в следующем порядке. В его названии проставляется период составления, за который вносятся записи.

Далее, необходимо внести сведения по платежам:

- В графу 1 вписывается порядковое обозначение операции.

- В графе 2 проставляются дата и номер банковского документа, каким выполнялось перечисление.

- В графе 3 записывается название периода, за какой уплачивался торговый сбор.

- В графу 4 вносится выплаченная сумма.

В конце каждого квартала нужно выводить итоговую сумму оплаты за него, а также сумму итогом нарастания за все предыдущие кварталы.

Порядок заполнения КУДиР устанавливает, что этот документ в обязательном порядке должен сшиваться. Предварительно, все листы документа нужно пронумеровать по порядку страниц, без каких-либо пропусков и исправлений.

Указания не определяют точно, в каком месте нужно делать прошивку. Поэтому, бухгалтер может выполнить это как посередине листа, так и в верхнем левом углу.

Концы нитки, какой выполнялось сшивание, не обрезаются. На обороте последней страницы поверх них необходимо наклеить небольшой листок, на какой проставляется строка «Пронумеровано и прошнуровано … листов». Далее, нужно указать свои Ф.И.О. и поставить подпись. Надпись подтверждается печатью компании либо предпринимателя, если она используется.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.