Сегодня предлагаем вашему вниманию статью на тему: "кбк по енвд для ип в 2019 году". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

ЕНВД является одним из налоговых спецрежимов, заменяющих расчеты по нескольким основным налогам. На режим ЕНВД (с 2013 года на добровольной основе) могут перейти и юрлица, и ИП. Переход возможен в случае соблюдения условий, изложенных в п. 2 ст. 346.26 НК РФ.

Основная особенность налога состоит в том, что его сумма зависит не от фактического дохода, а от расчетного. Размер расчетного дохода устанавливается государством и предъявляется (вменяется) плательщику-предпринимателю или организации.

Вмененка освобождает ИП от уплаты основных налогов, уплачиваемых на ОСН (п. 4 ст. 346.26 НК РФ), но не освобождает от уплаты страховых взносов за работающих у него наемных лиц.

Сумма ЕНВД за квартал направляется в бюджет до 25 числа месяца, следующего за истекшим кварталом. Для правильного зачисления взносов в бюджет в платежках нужно указать КБК.

Про порядок и сроки уплаты ЕНВД в 2018 году читайте здесь.

Основная особенность при расчетах по пенсионному и медицинскому страхованию для ИП на ЕНВД заключается в том, что кроме взносов за наемных работников ИП еще уплачивают обязательные платежи за себя.

Суммы выплат за себя определяются следующим образом:

- при доходе до 300 000 руб. они являются фиксированными, соответствующими конкретной сумме, которую надо уплатить за год (в 2017 году она зависела от величины МРОТ, установленного на начало года, а на период 2018–2020 годов в НК РФ для каждого года приведены конкретные значения платежей);

- при доходе свыше 300 000 руб. к фиксированному платежу добавляется сумма, рассчитанная как 1% с доходов, превышающих 300 000 руб.

ОБРАТИТЕ ВНИМАНИЕ! Вторая часть расчета (1% с доходов свыше 300 000 руб.) относится только ко взносам, предназначенным для ПФ.

Ст. 346.32 НК разрешает:

- уменьшить величину ЕНВД к уплате за налоговый период на сумму страховых взносов, уплаченных за себя, причем если ИП без работников, то уменьшение возможно на полную сумму взносов;

- уменьшить величину ЕНВД к уплате на сумму страховых взносов за работников, если у ИП есть работники (в этой ситуации допускается уменьшение подлежащего уплате ЕНВД на величину до 50%).

Подробнее о том, как происходит уменьшение рассчитанного налога на взносы, читайте здесь.

Чтобы использовать право на такой вычет, страховые взносы должны быть фактически уплачены. Для этого тоже понадобится указать верные КБК.

ОБРАТИТЕ ВНИМАНИЕ! Суммы пеней и штрафов по страховым взносам относить в уменьшение вмененного налога нельзя.

У ИП нет обязанности платить за себя на социальное страхование. Но за нанятых работников взносы на социальное страхование уплачиваются им в стандартном порядке.

Поскольку сам индивидуальный предприниматель не является застрахованным лицом, он теряет право на получение пособий ФСС, например, в случае материнства. Также пропадает страховой стаж для расчета страховых выплат в будущем.

Однако ИП может заключить с ФСС договор добровольного страхования. Тогда ему нужно оплачивать в фонд 2,9% от МРОТ в месяц.

ОБРАТИТЕ ВНИМАНИЕ! Добровольные платежи на социальное страхование делаются именно в сам ФСС, а не в ИФНС, в отличие от обязательных страховых взносов.

Делая такие перечисления в соцстрах, также нужно ставить верные КБК в платежках.

О том, куда еще могут уплачиваться добровольные страховые взносы, читайте в этой статье.

В таблице приведены КБК для 2018–2019 годов, которые могут понадобиться ИП, работающему на вмененке.

Какие новые КБК действуют с 2019 года? Какие КБК изменились? Правда ли, что теперь действует обновленный перечень? Какие новые КБК по УСН, НДС и ЕНВД? Изменились ли коды по страховым взносам? Расскажем о новых кодах бюджетной классификации с 1 января 2019 года и приведем таблицы.

Однако все основные КБК не изменились. Взносы и основные налоги уплачиваются по тем же кодам, что и в 2018 года году.

Если коротко, то в список КБК добавились два новых кода предназначено “физикам”: 182 1 06 07000 01 1000 110 – единый налоговый платеж физического лица (по имущественным налогам) и 182 1 05 06000 01 1000 110 – налог на профессиональный доход (налог для зарегистрированных самозанятых граждан).

Также есть четыре новых КБК есть и для юрлиц по новому налогу на дополнительный доход от добычи углеводородного сырья.

Собственно – это все, что нужно знать основным налогоплательщикам. Однако, если интересно, то расскажем о новшествах 2019 года более подробно.

Официально утверждено 13 новых КБК на 2019 год. Девять для налогов и акцизов, два для госпошлин, один для имущественных налогов физлиц (Федеральный закон от 29.11.2018 № 459-ФЗ, приказ Минфина от 20.09.2018 № 198н). Полный перечень — в таблице.

В статье – все КБК для ИП и юридических лиц на ЕНВД на 2019 год в таблице, а также точные сроки платежей, бесплатные образцы документов, бланки и справочники, полезные ссылки по заполнению декларации.

Без проблем перечислять налог по ЕНВД помогут следующие документы, их можно скачать:

Предприниматель может работать на ЕНВД, если его бизнес подпадает под этот налоговый спецрежим по региональному законодательству. Причем для предпринимателя должно выполняться ограничение по числу наемных сотрудников, их может быть не более 100.

Программа БухСофт автоматически формирует и проверяет по контрольным соотношениям отчетность по единому налогу на вмененный доход. Попробуйте бесплатно:

Чтобы работать на ЕНВД, предпринимателю следует зарегистрироваться в статусе плательщиков ЕНВД. Со дня регистрации предприниматель обязан платить налог и отчитываться по нему декларациями – независимо от наличия прибыли. Платить ЕНВД-налог следует по реквизитам той налоговой, где ИП зарегстрировался как ЕНВД-плательщик.

По общему правилу работать на ЕНВД можно в сферах:

- Платных бытовых и гостиничных услуг.

- Ветеринарии.

- Общепита.

- Грузо- и пассажироперевозок.

- Рекламы на транспорте.

- Обслуживания автотранспорта (ремонт, мойка, платные услуги стоянок) и т.д.

Ознакомившись с актуальными КБК ЕНВД 2019 для ИП, не забудьте посмотреть следующие документы, они помогут в работе:

Считать ЕНВД-налог фирма или предприниматель должны с даты, которую они проставили в своем заявлении о принятии их к учету.

ИП торгует одеждой оптом, а 10 июля собирается открыть магазин брендовой одежды с залом размером до 150 кв.м. В июне-июле ИП:

Оформил договор с поставщиком одежды

Нанял сотрудников в магазин

- арендовал магазин и подтвердил размер зала;

- подал в налоговую заявление на ЕНВД с датой начала предпринимательства – 10 июля

Получил из налоговой уведомление о принятии на учет в статусе плательщика ЕНВД с 10 июля

В соответствии с заявлением начало предпринимательства приходится на 10 июля. Значит, перечислять ЕНВД предпринимателю придется с 3 квартала. Причем за июль налог пропорционально уменьшится и будет уплачен только за период с 10 по 31 июля.

Просрочка с уплатой налогов, а в особенности их неуплата наказуемы. Сокрытие налогов грозит не только налоговой и административной, но и уголовной ответственностью. Поэтому важно отслеживать предельную дату платежа, чтобы перечислять налог вовремя. Причем сроки платежей наступают ежеквартально, так как период отчетности по ЕНВД – один квартал. Подробнее об этом – в таблице 1.

Таблица 1. КБК ЕНВД 2019: сроки перечисления

Как и по другим налоговым платежам, по ЕНВД применяется перенос предельного срока перечисления, если он выпадает на нерабочий день. Но в 2019 году необходимости в переносе не возникает.

Перестать платить ЕНВД ИП может, только когда его снимут с регистрации в качестве ЕНВД-плательщика.

КБК – это код из классификатора расходов и доходов бюджета. Код КБК – 20-ти значный, он содержит информацию о виде платежа, его получателе и администраторе, о бюджете, в который должен поступить платеж, и т.д. Поэтому при перечислении налога его проставляют в поле 104 платежки. Без правильных сведений о КБК платеж не поступит по назначению. В связи с чем советуем еще раз проверить КБК ЕНВД 2019 для ИП.

Для бюджета внесенные налоговые платежи считаются доходами. Структура КБК, в том числе КБК по ЕНВД в 2019 году для ИП, имеет внутри себя три кода:

- администратора дохода. Например, код ФНС – 182, поэтому в КБК по ЕНВД в 2019 году для ИП первые цифры – 182;

- вида бюджетного дохода;

- подвида бюджетного дохода.

Правила кодирования КБК единые, с 2019г. они установлены для всех переводов в Порядке формирования КБК из приказа от 08.06.18 № 132н.

Код классификации бюджета – это важный, но не единственный реквизит платежного поручения. Чтобы оформить безналичное перечисление, в платежном документе приходится заполнять десятки реквизитов, причем полностью в соответствии с правилами, которые установил Банк России. Актуальную памятку по заполнению каждого поля платежки смотрите в окне ниже, ее можно скачать:

С КБК на 2017 год и 2018 год вы можете ознакомиться в отдельных материалах.

С 01.01.2019 Приказ Минфина от 01.07.2013 № 65н, которым утверждались коды бюджетной классификации, утрачивает силу (ч.1 Письма Минфина от 10.08.2018 N 02-05-11/56735). И взамен него финансовое ведомство уже издало новый КБК-документ (Приказ Минфина от 08.06.2018 N 132н (далее – Приказ № 132н)).

Несмотря на то что КБК-2019 утверждены новым документом, КБК по основным налогам и взносам остались неизменны, то есть такими же, что и в 2018 году. В связи с этим приводить изменения КБК в 2019 году в сравнительной таблице просто нет смысла. Но в приведенных ниже таблицах вы найдете КБК, которые будут действовать в 2019 году.

КБК для уплаты налогов для организаций и ИП на ОСН

Единый налог на вмененный доход, он же ЕНВД или «вмененка» — это налог для малого бизнеса, которым облагаются отдельные виды деятельности. При выполнении некоторых условий небольшие фирмы и ИП могут по своему желанию уплачивать его взамен иных обязательных платежей. В статье представлена полная информация об особенностях режима и порядке его применения, включая КБК по ЕНВД на 2019 год для ИП и юридических лиц, которые понадобятся для уплаты вмененного налога.

Режим, основанный на уплате ЕНВД, применяется к определенным видам, а не ко всей деятельности бизнес-субъекта. Иначе говоря, фирма может применять одну из прочих налоговых систем — основную (ОСН) либо упрощенную (УСН) — и при этом по отдельному или нескольким направлениям деятельности быть плательщиком ЕНВД. Отличительная черта вмененки — налог рассчитывается от суммы потенциального дохода, а не реального объема выручки (прибыли). Это значит, что ЕНВД платится вне зависимости от того, получила ли фирма в отчетном периоде прибыль или закрыла его с убытком.

Еще одна особенность — ЕНВД можно применять лишь в отношении некоторой деятельности, хотя эти направления весьма популярны. Общий список представлен в Налоговом кодексе (статья 346.26, пункт 2). Однако решающую роль в этом смысле играет местное законодательство. Рассматриваемый режим должен быть введен в действие в городе или муниципальном районе, где ведется бизнес.

Также местные власти утверждают перечень деятельности, при занятии которой можно перейти на вмененку (в границах НК РФ). Так, ЕНВД облагается торговля в небольших магазинах. Однако бизнесмены из Москвы плательщиками этого налога являться не могут, поскольку на территории столицы вмененка не введена. А вот, например, в Санкт-Петербурге этот режим есть, хоть и с ограничениями.

Таким образом, чтобы точно понимать, может ли хозяйствующий субъект рассчитывать на уплату ЕНВД, следует:

- проверить по Налоговому кодексу, включена ли его деятельность в список облагаемых;

- свериться с актами местного законодательства и выяснить, введен ли ЕНВД в конкретной местности в отношении указанной деятельности.

Рассматриваемый режим разработан специально для небольших фирм и предпринимателей, поэтому есть определенные ограничения для его использования.

Стать плательщиком вмененного налога можно в том случае, если хозяйствующий субъект начал заниматься попадающей под него деятельностью. Например, компания торгует оптом и применяет ОСН. Параллельно решено заняться торговлей в розницу и уплачивать ЕНВД. В течение 5 дней с момента начала новой деятельности фирме нужно зарегистрироваться как плательщику вмененки.

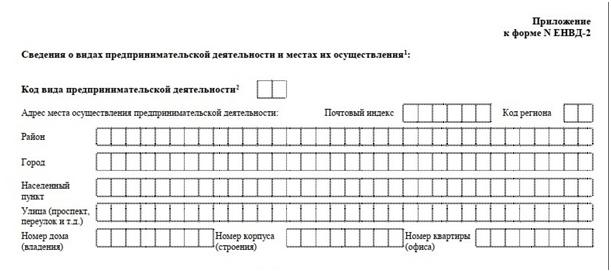

По общему правилу заявление о начале уплаты ЕНВД подается в ИФНС по месту ведения бизнеса. Но если она не привязана к определенной территории, то регистрироваться нужно в «своей» инспекции, то есть в той, к которой прикреплен район расположения ЮЛ или место жительства ИП. Это актуально для развозной или разносной торговли, перевозки людей и грузов, а также размещения рекламы на транспорте.

Заполнение заявления не вызывает трудностей. Необходимо лишь правильно выбрать код вида предпринимательской деятельности. Взять его нужно из приложения № 5 к приказу ФНС РФ от 26.06.2018 № ММВ-7-3/414@. В документе приведены 22 кода. Эти коды не следует путать с ОКВЭД, имеющими более сложную структуру.

ИФНС ставит плательщика на учет (или снимает с него) не позже 5 рабочих дней. Момент отсчета срока — дата подачи заявления. Став плательщиком ЕНВД, отказаться от его уплаты до конца года нельзя. Но это справедливо, если деятельность, которая облагается этим налогом, продолжает осуществляться. Если же она прекратилась, то ждать не нужно — заявление о прекращении уплаты вмененного налога подается также в течение 5 дней.

Если условия применения режима будут нарушены, компания «слетит» с ЕНВД, то есть утратит право его уплачивать. Как это может произойти? Например, количество сотрудников за год превысит сотню либо будет заключен договор простого товарищества. Часто возникает вопрос: какой налоговый режим будет применяться после вмененки в этом случае? Тут все просто — именно тот, который применялся до ЕНВД. Если переход на него осуществлялся с упрощенной системы, то она и будет применяться. Если УСН в свое время не выбиралась в качестве режима, то плательщик окажется на ОСН.

ЕНВД платят взамен трех основных налогов:

- Налог на прибыль организации или НДФЛ предпринимателя.

- Налог на имущество. Есть ограничение — вмененка не заменяет налог в отношении недвижимости, который начисляется исходя из ее кадастровой стоимости.

- НДС. Исключение составляет таможенный НДС, а также уплачиваемый агентами.

Эти налоги не уплачиваются лишь с операций, которые облагаются ЕНВД. Если параллельно осуществляется иная деятельность, не попадающая под вмененку, то упомянутые налоги платить придется. В таком случае речь идет о совмещении деятельности, попадающей под ЕНВД, и иной, которая облагается в соответствии с другими налоговыми системами.

Итак, вместо указанных трех налогов уплачивается ЕНВД. Кроме того, нужно производить обязательные платежи, связанные с сотрудниками. Это НДФЛ, который компания перечисляет в бюджет как налоговый агент, а также взносы на страхование физлиц.

Уплачивать вмененный налог необходимо раз в квартал, последний срок — 25 число первого месяца следующего квартала. То есть крайними датами уплаты налога в общем случае являются 25 апреля, 25 июля, 25 октября, 25 января. Каждый год эти сроки могут переноситься из-за выходных дней и праздников.

КБК для уплаты ЕНВД, которые действуют в 2018 году, приведены в следующей таблице. Об их изменении ФНС пока не заявляла, поэтому они продолжат действовать и в 2019 году.

КБК для оплаты единого налога на вмененный доход (ЕНВД)

Действующее фискальное законодательство предусматривает право налогоплательщиков на применение специальных режимов налогообложения. Условия спецрежимов довольно выгодные, так как позволяют отказаться от некоторых крупных платежей в пользу одного — обязательного.

«Вмененка», или единый налог на вмененный доход — это сумма фискального платежа, которую налогоплательщик должен уплатить в бюджет в любом случае. Размер платежа исчисляется в зависимости от вида деятельности и иных факторов. А вот уровень заработка предпринимателя или доходы организации не имеют никакого значения. Даже если субъект не получил обозначенной суммы дохода, заплатить налог придется в полном объеме. То есть в том размере, который ему рассчитали на определенный период.

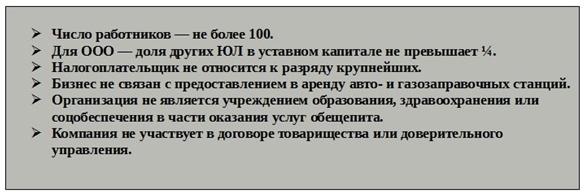

Перейти на «вмененку» могут далеко не все коммерсанты и организации. Основные условия и требования к субъектам закреплены в ст. 346.26 НК РФ. Обратите внимание, что региональные власти вправе устанавливать дополнительные условия в части применения данного специального режима налогообложения.

При заполнении платежного поручения необходимо указать КБК ЕНВД в 2019 году для ИП или организации в зависимости от статуса налогоплательщика. Обратите внимание, что код бюджетной классификации един для всех категорий субъектов. К тому же нет никаких различий и зависимостей от организационно-правовых форм плательщиков «вмененки».

Простыми словами, КБК ЕНВД 2019 для ООО, АО или НКО точно такой же, что и для индивидуального предпринимателя. Будьте внимательны, законодатели предусмотрели разные коды в зависимости от назначения платежа. Так, уплачивая основной налог, укажите в платежке 182 1 05 02010 02 1000 110, а если необходимо заплатить пени, то впишите в соответствующее поле КБК пени по ЕНВД в 2019 году 182 1 05 02010 02 2100 110.

Код бюджетной классификации указывают в 104 поле платежного поручения. Данная графа обязательна при осуществлении расчетов по налоговым платежам и прочим перечислениям в бюджет.

Актуальные КБК ЕНВД 2019 для юридических лиц и ИП:

Нет изменений в 2019 году по кодам НДФЛ. Выбор КБК зависит от того, кто перечисляет налог (налогоплательщик или налоговый агент): например, для компаний, уплачивающих налог за сотрудников, для ИП, платящего НДФЛ за себя, и для физлиц, получивших доход от продажи имущества, применяются разные коды классификации.

При уплате НДС код выбирается в зависимости от того, какие операции облагались налогом – реализация в пределах Российской Федерации, или ввоз в РФ зарубежных товаров. КБК НДС – 2019 для юридических лиц и коды для ИП одинаковы.

Организации на ОСНО будут платить налог на прибыль по тем же КБК, что и в 2018 году. КБК налога на прибыль приведены в таблице далее:

На «упрощенке» КБК зависят от применяемого объекта налогообложения. Упрощенцам с «доходно-расходным» объектом следует внимательно отнестись к выбору КБК при уплате минимального налога: с 2016 г. применяется единый код, как для уплаты единого налога, так и для минимального. Если минимальный налог уплачивается за периоды более ранние, чем 2016 год, для него используется отдельный КБК.

Коды для УСН «доходы минус расходы» и КБК УСН «доходы» 2019 года:

КБК ЕНВД 2019 для ИП будут такими же, как для «вмененщиков»-юридических лиц:

КБК: патентная система налогообложения 2019 год

Патент уплачивают предприниматели, выбирая КБК, соответствующий виду бюджета.

КБК по ЕНВД в 2019 году для ИП и юридических лиц — таблица

Коды бюджетной классификации (или КБК) разработаны для систематизации денежных потоков, идущих в казну государства. Каждому виду поступлений присваивается индивидуальный 20-значный код.

Порядок формирования кода определен приказом Минфина России «Об утверждении Указаний о порядке применения бюджетной классификации РФ» от 01.07.2013 № 65н.

Каждая группа разрядов кода указывает на определенный признак. Например, установленный КБК по ЕНВД в 2018 году для ИП и ООО 182 1 05 02010 02 1000 110 означает, что это поступающий в ФНС доход, относящийся к группе налогов на совокупный доход, направляемый в бюджет субъекта РФ.

Разряды кода с 14-го по 17-й выбираются налогоплательщиком в зависимости от причины перечисления:

- 1000 — основной платеж;

- 2100 — пени;

- 3000 — штраф.

Таблица КБК по ЕНВД-2018 для юридических лиц и предпринимателей принимает такой вид:

Подвид доходов бюджета

Единый налог на вмененный доход для отдельных видов деятельности

ОБРАТИТЕ ВНИМАНИЕ! В 2018 году КБК по ЕНВД для ИП и ООО применяются одни и те же. Они остались такими же, как в 2017 году.

Этот код указывается в поле 104 платежного поручения при уплате каждого платежа, направляемого в бюджет РФ.

Поля платежки со 105-го по 110-е заполняются в соответствии с приказом Минфина РФ «Об утверждении Правил указания информации в реквизитах» от 12.11.2013 № 107н.

Налоговые платежи уплачиваются налогоплательщиком самостоятельно на основании поданной налоговой декларации или требования ФНС. Они перечисляются не позднее срока, установленного в НК РФ.

В соответствии с п. 1 ст. 346.32 НК РФ текущие платежи по ЕНВД необходимо уплачивать не позднее 25-го числа месяца, следующего за оплачиваемым налоговым периодом — кварталом, т. е. не позднее 25 апреля, 25 июля, 25 октября и 25 января соответственно.

Налог уплачивается по месту учета налогоплательщика по данному виду деятельности в соответствии с п. 2 ст. 346.28 НК РФ.

Код КБК ЕНВД, указываемый в поле 104 при перечислении основного налогового платежа, —18210502010021000110.

Пени рассматриваются законодательством как один из способов дисциплинировать налогоплательщика, стимулируя его своевременно рассчитываться с бюджетом (ст. 75 НК РФ).

Пени по ЕНВД уплачиваются сверх основной суммы налога в случае пропуска срока внесения платежа, установленного в законодательстве. Они начисляются за каждый день просрочки. Обычно пени уплачиваются после погашения основного долга или одновременно с ним.

Этот платеж может быть перечислен налогоплательщиком на основании собственных расчетов в соответствии с п. 4 ст. 75 НК РФ либо по требованию налоговиков, а также по акту проверки или сверки с ФНС или внебюджетными фондами.

При перечислении пени по ЕНВД КБК такой: 18210502010022100110.

Штраф — это один из видов санкций, который налагается на налогоплательщиков в случае нарушения ими порядка ведения учета или уплаты налогов, в соответствии с гл. 16 НК РФ. Наиболее часто на плательщиков ЕНВД налагаются штрафы:

- за несвоевременную подачу или нарушение формы подачи декларации по ЕНВД;

- непредоставление или неполное предоставление запрошенных налоговиками документов;

- несвоевременную постановку на учет по ЕНВД;

- неуплату или неполную уплату налога;

- отсутствие налогового учета или ведение его с грубыми нарушениями.

Штрафы перечисляются в порядке и сроки, установленные в требовании на их уплату.

При перечислении штрафов, связанных с ЕНВД, в поле 104 указывается код 18210502010023000110.

Код КБК по ЕНВД в 2018 году зависит от того, на каком основании делается платеж (основной налог, пени или штрафы). Это отражается на разрядах с 14-го по 17-й, которые показывают подвид перечисляемого налога. Порядок и сроки уплаты каждого из этих видов платежей регламентируются налоговым или административным законодательством РФ.

Минфин поменял порядок применения КБК. Новые правила действуют с 2019 года. Кроме этого, появились 12 новых КБК. В статье вы сможете скачать актуальные коды бюджетной классификации на 2019 год.

Коммерческие организации и ИП применяют коды бюджетной классификации ежедневно, когда составляют платежные поручения. Налоговая и фонды используют КБК, чтобы отслеживать, за какие налоги и штрафы средства поступают в бюджет. Поэтому так важно указать верный код. Ведь одна неверная цифра в платежке и вместо налога компания заплатит пени. А в карточке расчетов с бюджетом отразится недоимка. Ошибок становится больше, когда Минфин меняет КБК и правила их применения.

С 1 января 2019 года Минфин ввел 12 новых КБК. Кроме этого чиновники изменили порядок применения кодов бюджетной классификации.

С 4 февраля в 26 регионах РФ изменятся реквизиты доходных счетов казначейства. Переходный период продлится с 4 февраля по 29 апреля 2019 года. С 30 апреля старые счета закроют, применять их будет нельзя.

Ошибок в платежках становится больше, когда Минфин меняет КБК. Налоговики рассказали, что компании путают коды из-за изменений по штрафам и пеням за взносы в ПФР по дополнительным тарифам.

Если в платежке указать неверный счет казначейства, поступят ли деньги в бюджет?

КБК для уплаты пени по ЕНВД для ИП и юридических лиц

Система налогообложения ЕНВД или, как ее называют, «вмененка» – очень удобный способ для многих предпринимателей заменить сразу несколько налоговых сборов единым налогом. ЕНВД предусматривает замену таких отчислений:

- НДФЛ (для индивидуальных предпринимателей);

- налог на прибыль (для юрлиц);

- НДС (на все позиции, кроме экспортных);

- налог на имущество (кроме тех, по которым для уплаты налога оценивается кадастровая стоимость).

Перейти на этот режим уплаты налогов предприниматель имеет право добровольно, если его деятельность есть в списке, предусматривающем эту систему, а численность штата не более 100 человек (за некоторыми исключениями).

Этот налог предусматривает начисление по единой налоговой ставке в 15%. Он платится ежеквартально, через 5 дней после подачи соответствующей декларации.

ИП, не имеющий сотрудников, может компенсировать ЕНВД полностью за счет фиксированных платежей, которые он производит «за себя» в течение квартала.

2016 год принес многие позитивные перемены для налогоплательщиков, выбравших именно этот налоговый режим.

- Возможность устанавливать льготную ставку ЕНВД региональными властями (основание – внесение изменений в федеральный закон № 232). Она может составлять от 7,5% до прежних 15%. Каждый вид деятельности предусматривает отдельную ставку. Это самая приятная новость, связанная с изменениями в уплате налогов, поскольку она в некоторых случаях позволяет уменьшить сумму налога вдвое. Мониторьте соответствующую информацию в региональных ФНС.

- Коэффициент-дефлятор К1, растущий каждый год, не стали повышать до 2,083, как собирались, а оставили на уровне 2015 года – 1,798 (на основании приказа Минэкономразвития России № 854 от 18.11.15).

- Предусмотрена новая форма налоговой отчетности: просмотрите новые правила заполнения декларации по ЕНВД (основание – Приказ ФНС России № ММВ-7-3159 от 22.12.2015 г.).

Остальные показатели, связанные с данным налоговым режимом, остались неизменными по сравнению с прошлым годом.

Единый налог на вмененный доход нужно платить, указывая в поле 104 платежного поручения КБК 182 1 05 02010 02 1000 110.

Проценты по этому налогу платятся по КБК 182 1 05 02010 02 2200 110.

Штрафы, начисленные в рамках этой налоговой системы, требуют указания КБК 182 1 05 02010 02 3000 110.

Пени, если налог не был уплачен вовремя, нужно будет перечислить, указав КБК 182 1 05 02010 02 2100 110.

КБК по ЕНВД для юридических лиц и для ИП в 2019 году

Коды бюджетной классификации, или сокращенно КБК – это специальные обозначения, которые должны использовать ИП и юридические лица для уплаты ЕНВД с целью систематизации денежных средств, попадающих в госбюджет. Каждый вид поступлений имеет свой уникальный код, который составляется из 20 знаков. Процедуру формировки самого кода устанавливает Министерство финансов, правила действовали с 2013 года, но с января 2019 в силу вступят изменения.

Каждый 20-значный код разделяется на группы и обозначает разные признаки, которые дают информацию о предназначении платежа. Например, в 2018 году КБК по ЕНВД для ИП и юридических лиц 182 1 05 02010 02 1000 110 несет информацию о том, что уплаченный предпринимателем или организацией налог в Федеральную налоговую службу попадает в госбюджет, как налог на совокупный доход.

Символы кода с 14 по 17 включительно определяют зависимо от причины перечисления денежных средств, их есть всего три, а именно:

- ХХХХХХХХХХХХХ1000ХХХ, где разряд 1000 обозначает основной платеж;

- ХХХХХХХХХХХХХ2100ХХХ, где группа 2100 обозначает уплату пени;

- ХХХХХХХХХХХХХ3000ХХХ, где разряд 3000 дает сведения о том, что уплачивается штраф.

Вмененный налог организации или индивидуальные предприниматели уплачивают самостоятельно с указанием кода бюджетной классификации, ссылаясь на заполненную ими декларацию для ЕНВД или на требование Федеральной налоговой службы. Перечислить эти денежные средства налогоплательщики обязаны до окончания установленного законодательством срока, в противном случае будет расти пеня по неуплате ЕНВД.

Для перечисления денежных средств на уплату единого налога по вмененному доходу необходимо обращаться по месту учета предпринимательской деятельности, это предусмотрено Налоговым кодексом Российской Федерации.

КБК пени по уплате ЕНВД

Налоговый кодекс Российской Федерации дает определение пени как способа мотивации налогоплательщиков с целью своевременной уплаты для обогащения государственного бюджета. При перечислении денежных средств по пене за неуплату ЕНВД КБК будет иметь следующий вид: 18210502010022100110. Обычно пеню начисляют за каждый просроченный день, идущий после конечного срока уплаты налога, предусмотренного Налоговым кодексом РФ. Сумма пени уплачивается, помимо основного размера единого налога, на вмененный доход. В большинстве случаев ее вносят вместе с налогом либо позже. Перечислить сумму денег за неуплату ЕНВД можно путем проведения налогоплательщиком собственных расчетов либо по требованию Федеральной налоговой службы. Также уплата задолженности возможна вследствие проверки или сверки уплаты налога сотрудниками налоговой инспекции.

Штрафное взыскание для налогоплательщика – это один из видов наказания за нарушение порядка уплаты единого налога по вмененному доходу или нарушений порядка, предусмотренного законодательством при ведении учетной документации. Штраф накладывают в соответствии с Налоговым кодексом Российской Федерации, чаще всего это происходит по ряду следующих причин:

- Декларация на уплату единого налога на вмененный доход подалась не вовремя либо форма отличалась от той, какой она должна быть в соответствии действующему законодательству.

- Полная или частичная задолженность по налогу за период налогообложения.

- Постановка на учет единого налога на вмененный доход не в предусмотренные законом сроки.

- Отказ предъявить инспекторам налоговой инспекции документы, которые они требуют для проверки и сопоставления информации либо представление, но с умышленной целью скрыть часть доходов.

- Отсутствие отчетной документации, требуемой для оплаты налога либо ведение документов, но со значительными отклонениями от норм, установленных законодательством.

Для того чтобы узнать КБК для оплаты любого платежа по ЕНВД, следует обратиться в местное отделение ФНС, поскольку с 1 января 2019 года начнут действовать некоторые изменения относительно кодов.

КБК ЕНВД для индивидуального предпринимателя в 2019 году

При открытии своего дела или регистрации ИП возникает обязанность платить налоги. Список налогов зависит от выбранной системы налогообложения.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 309-85-28 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Если предприниматель по виду экономической деятельности подходит под условия (п. 2 ст. 346.26 НК РФ) и выбрал ЕНВД (Единый налог на вмененный доход), то необходимо ознакомиться с порядком оплаты в бюджет, сроками и правильностью оформления платежных поручений.

В УФК (отделении федерального казначейства), куда производят платежи по сборам и налогам все индивидуальные предприниматели (ИП), юридические лица, общественные и некоммерческие организации, чтобы налоговый платеж попал куда нужно, необходимы соблюдение двух основных условий заполняя платежное поручение:

- Указание места ведения экономической деятельности по ОКТМО — общероссийскому классификатору территориальных муниципальных образований. Состоит обычно из 8, максимум из 11 цифр. Расшифруем:

- 1-2 – код субъекта РФ.

- 3-5 – код населенного пункта.

- 6-8 — код сельской местности и городского поселения или территории между ними.

- 9-11 – код населенного пункта в составе муниципалитета.

- Указание вида налогового платежа, так называемый идентификатор налога или код бюджетной классификации (КБК). Устанавливается Министерством финансов РФ через приказ. Состоит из 20 цифр. Расшифруем:

- 1-3 – получатель налоговых платежей.

-

- 4-13 – вид доходов. Показывает, в какую статью бюджета, группу или элемент бюджета относится налог. Четвертая цифра – группа:

-

- 7 и 8 цифра – статья;

- 9 и 10 – подстатья – в соответствии с классификацией доходов бюджета РФ.;

- 11-12 цифры – Элемент – указывает уровень бюджета:

-

- 14-17 знак – Программа. (Код 1000 – налог, 2000 – пени, 3000 — штрафы);

- 18-20 – классификация экономическая.;

Единый налог на вмененный доход (ЕНВД) следует платить 1 раз в квартал, не позднее 25 числа месяца, следующего за отчетным кварталом:

Чтобы правильно заплатить налоговые или страховые платежи, необходимо указывать корректные КБК при осуществлении перечислений в бюджет. По каждому налогу, сбору КБК предусматривает сам налог, пени или штраф. Отличия внутри кодов. Рассмотрим несколько типичных ситуаций.

При оплате ЕНВД не важно, есть работники или нет, налог платится с площади помещения.

Предприниматель оплачивает страховые взносы за себя в пенсионный фонд по следующим кодам:

Важный вопрос – правильно заполнить платежное поручение по налогам, корректная работа бухгалтеров, ведущих учет деятельности.

Поля плательщика в платежном поручении заполняются в соответствии с реквизитами из уставных и банковских документов:

- поле ИНН плательщика;

- КПП плательщика (значение «ноль», если ИП);

- 1 – наименование плательщика, указывается ФИО индивидуального предпринимателя, его адрес;

- 2 – если ИП, указывается код 09.Поле «Сч. №» – банковский счет;

- Банк плательщика – соответственно название банка, в котором открыт счет ИП (юридического лица), БИК банка и корреспондентский счет банка.

Заполнение по полям получателя налогового платежа:

- поле Банк получателя – Наименование отделения Банка России;

- БИК – код отделения Банка России;

- Получатель – Название налогового органа. Обычно выглядит так «УФК по г. (название) (ИНФС № г. (название));

- ИНН налоговой, поле КПП налоговой;

- 3 – Вид оплаты (налог — 01);

- 4,5,6 – указывается дата документа. Поле необязательное. Можно во всех трех полях ставить «ноль»;

- 7 – указывается период, например КВ.01.2018 – за 1 квартал 2019 года;

- 8 – показатель платежа, например «текущий платеж» (ТП);

- 9 – ОКТМО, код места предпринимательской деятельности;

- 10 – Указывается КБК налога, страхового взноса;

- поле назначение платежа — указывается какой налог и за какой период. Пример – «Оплата ЕНВД за 1 квартал 2019 года».

При ошибках в любом из этих полей, платеж уйдет на ошибочные реквизиты, попадет на счет не той налоговой инспекции, либо попадет на невыясненные платежи, и налог будет считаться неоплаченным.

Это влечет за собой штрафные санкции (пени и штрафы) со стороны налоговых органов. Впрочем, можно оспорить некоторые ошибки.

Образец заполнения:

Рассмотрим самые распространенные ошибки при осуществлении платеже по налогам и взносам:

- Ошибочный КБК по взносам на пенсионное/социальное страхование.

В таком случае налоговая инспекция часто не признает взнос оплаченным, а плательщик, неожиданно для себя, становится должен государству по налогу (сбору) и переплачивает по штрафным санкциям.

Юридическая коллизия:

- Пенсионный фонд или фонд соцстрахования зачесть ошибочные суммы между собой в таком случае не может, не имеет на это полномочий (законы 250 ФЗ, 243 ФЗ);

- платеж по штрафам становится переплатой и эти же фонды имеют полномочия вернуть налогоплательщику данные излишне оплаченные деньги.

Способ решения:

- первым шагом оплатить налог, взнос повторно, по правильным КБК и реквизитам;

- оформить заявление на возврат переплаты по штрафам в ПФР или ФСС;

- дождаться решения (10 рабочих дней). Решение будет отправлено в налоговую инспекцию для исполнения.

- Вместо налога в платеже в ИФНС, указан код бюджетной классификации (КБК) штрафа, пени.

Важный нюанс: Налогоплательщик поручил своему банку оплатить налог (оформил платежное поручение). На расчетном счете денег на оплату этого налога хватило. Банк с расчетного счета денежные средства перечислил.

Важно! В платежном поручении по оплате налога обнаружена ошибка, но налог фактически перечислен в бюджет, то есть уплачен государству (письмо Минфина № 03-02-08/79774 от 01.12.2017).

Расшифруем комментарий Минфина: Налоговая инспекция не может считать, что налог не уплачен, фактически деньги государству перечислены.

Варианты, считать налог неоплаченным, регламентируется Налоговым кодексом в статье 45, пункт 4.

Способ решения:

- письменно заявить в налоговую о желании уточнить платеж, указать на ошибку и какие реквизиты (код бюджетной классификации, статус плательщика, налоговый период и пр.) являются корректными;

- приложить документы, чтобы подтвердить, что налог перечислен на соответствующий счет управления казначейства, то есть в бюджет.

Для того чтобы не вступать с налоговыми органами в излишнюю переписку, возвращать, зачитывать неверно уплаченные налоги, необходимо интересоваться всеми изменениями в налоговом законодательстве, правильно заполнять платежи и можно спокойно работать на благо себя, свое семьи и коллектива работников.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область – +7 (499) 703-16-92

- Санкт-Петербург и область – +7 (812) 309-85-28

- Регионы – 8 (800) 333-88-93

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.