Сегодня предлагаем вашему вниманию статью на тему: "как сформировать квитанцию в пенсионный фонд для ип и какие реквизиты использовать для уплаты страхо". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Калькулятор страховых взносов:

Если вы являетесь индивидуальным предпринимателем, то ежегодно обязаны вносить фиксированные платежи в Пенсионный фонд России (он же ПФР) и в Федеральный фонд обязательного медицинского страхования (он же ФФОМС).

Платежи эти вносить требуется вне зависимости от того, работаете ли вы по найму где-либо ещё, ведёте ли деятельность или просто лежите на диване, будучи зарегистрированным как ИП. На обязательные взносы ИП также не влияет ни система налогообложения на которой он находится (УСН, ОСНО, ЕНВД, ПСН — платят все!), ни количество ваших доходов или расходов.

В любом случае вы обязаны ежегодно перечислять в эти два фонда (ПФР и ФФОМС) фиксированные платежи.

Платёж этот фиксируется ежегодно и каждый год индексируется. Чаще всего, разумеется, — в бОльшую сторону.

Расчёт страховых взносов ИП в ПФР и ФФОМС за месяц

С 2018 года при расчете страховых взносов ИП размер минимального размера оплаты труда не играет роли. Вместо него, согласно статье 430 НК РФ на 2018, 2019 и 2020 года установлены фиксированные суммы взносов (смотри таблицу выше). Чтобы узнать сумму в месяц нужно эти суммы просто разделить на 12.

СПРАВКА: до 2018 года сумма страховых взносов зависела от значения МРОТ и формула расчёта страховых и медицинских взносов ИП была такова:

ПФР = МРОТ х 26% х 12 мес.

ФФОМС = МРОТ х 5,1% х 12 мес.

Если вам нужно было рассчитать, сколько платить в месяц в ПФР и ФФОМС до 2018 года, просто размер МРОТ, утвержденного на определенный год, умножаете на 0,26 и 0,051 соответственно.

Прежде, чем ответить на этот вопрос, нужно вспомнить очень важную информацию:

ИП, работающие без оформленных сотрудников имеют возможность вычесть 100% страховых взносов в ПФР и ФФОМС из налогового бремени, возлагаемого на них той или иной системой налогообложения.

Пример.

Вы занимаетесь оказанием услуг по мыловарению. За первый квартал вы наварили мыла на 30 тыс. рублей. Работаете на УСН, платите 6% налог. От 30 тыс. руб. 6% это 1800 рублей. Так вот, вы эти 1800 в конце квартала платите не налоговой, а в ПФР!

Итого получается, вам за 3 оставшихся квартала необходимо внести в ПФР и ФФОМС: (Общая сумма страхового взноса — 1800 руб.).

Фиксированные страховые взносы вы можете платить раз в месяц, раз в квартал, раз в полугодие или раз в год — хоть когда! Тут важно перекрыть страховым взносом авансовый платёж, который ИП должны платить ежеквартально в обязательном порядке!

Если вы не заплатили в ПФР, а деньги отправили налоговикам, а в конце года оказалось, что страховые взносы полностью перекрывают налог (ибо вычитается из налога все 100% взносов), то придётся изымать эти деньги у налоговиков назад, что будет достаточно проблематично.

Как правильно оплачивать страховые взносы в ПФР и ФФОМС

Внимание! Рассмотрим на примере взносов за 2018 год. Общая сумма их была 32 385,00 рублей.

Совет: не оплачивайте их каждый месяц. Смысла нет.

Поработали первый квартал, посчитали налог, получился 10 тыс. рублей. Так и оплатите в ПФР и ФФОМС эти 10 тыс, причём сначала на КБК ПФР.

Налоговикам — ничего, ибо взносы прошли взачёт налогу. Осталось 22 385,00 рублей, из которых 5 840,00 — в ФФОМС.

За второй квартал вышло ещё 10 тыс. налога. Снова не платим налог, а платим в ПФР. Осталось 12 385,00 руб., из которых 5 840,000 — в ФФОМС.

За третий квартал вышло ещё 10 тыс. налога. Снова не платим налог, а платим в ПФР.

НО! Отправляем уже не 10 тыс. в ПФР, а остаток от общего взноса (от 26545,00), т.е. 6 545,00. И этим траншем мы закрываем свои обязательства перед ПФР.

Но налог у нас был 10 тыс., а заплатили мы 6 545,00. Остальные 3 455,00 отправляем в ФФОМС. Осталось заплатить на мед. страхование: 5 840 — 3 455 = 2 385 рублей.

Так вот уже за четвертый квартал, когда у вас налог снова выйдет 10 тыс.руб., остаток 2 385 отправляем в ФФОМС, а остальные 7 615,00 — на реквизиты налоговых органов!

Важно! Отправка в ПФР или ФФОМС означает использование КБК для таких платежей, но получателем является ИФНС.

Разумеется, это лишь пример, и налог у вас уже за первый квартал может составить сумму, превышающую страховые взносы в ПФР и ФФОМС. Тогда лучше всё оплатить сразу в первом квартале, а дальше уже придётся поквартально вносить авансовые платежи.

По этой вышеизложенной схеме вы снимаете с себя бремя ежемесячных платежей и всякий риск наложения пеней и других санкций со стороны налоговой.

1 процент в ПФР с доходов, превышающих 300 тыс. рублей

На следующий год, после того, как вы внесли фиксированный взнос во внебюджетные фонды, в случае, если ваш доход превысил 300 тыс. рублей, будьте любезны оплатить 1% от той суммы, которая эти 300 тысяч превысила.

Пример для чайников.

Доход за год у вас составил 487000 рублей. Из этой суммы 187 тыс. — это превышение 300 тыс. и именно со 187 тыс. вы должны оплатить 1%. Это будет 1870 рублей.

Будьте внимательны! Оплатить нужно на реквизиты ПФР, а не ФФОМС! Срок — до 1 июля следующего за отчётным года. Если взносы перечисляются в 2018 г., необходимо использовать новый КБК. С марта 2018 г. взносы 1% нужно перечислять на КБК, как и для фиксированных взносов — 182 1 02 02140 06 1110 160 (Приказ Минфина РФ от 28.02.2018 г. № 35н) с указанием в платежке реквизитов ИФНС.

Если у вас доход превысил 300 тысяч уже в текущем году, можете не ждать июля следующего и уже смело оплачивать 1% от превышения на соответствующий этому платежу КБК ПФР.

В том случае, если вы закрываете ИП, налоговый инспектор, принимая у вас документы на закрытие, может потребовать квитанции, подтверждающие факт оплаты в ПФР всех взносов за тот год, в котором совершается процедура закрытия. Помните — вы не обязаны оплачивать страховые взносы при подаче документов на закрытие! Читаем ст. 432 НК РФ, исходя из которой это можно сделать в течение 15 дней после закрытия ИП.

С другой стороны, страховой взнос можно вычесть из налога, как мы уже знаем, что будет невозможно, если вы в ПФР деньги понесёте уже после закрытия, а не до. Поэтому перед закрытием ИП, заплатите все взносы в ПФР и ФФОМС, согласно расчётам за месяц, приведённым выше.

Самый удобный способ оплатить страховые взносы — сформировать самостоятельно квитанцию на официальном сайте Пенсионного фонда.

Сделать это очень просто.

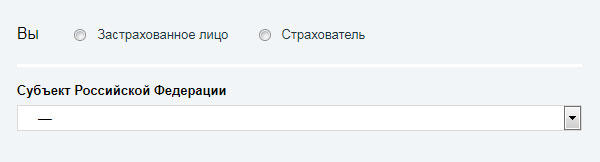

Шаг 1. Переходим по ссылке: https://www.pfrf.ru/eservices/pay_docs/ и видим следующее:

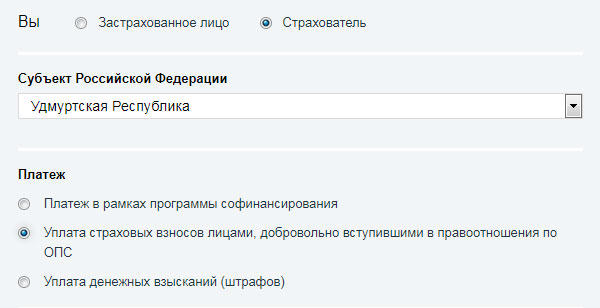

Шаг 2. Выбираем пункт «Страхователь», свой субъект РФ и далее пункт «Уплата страховых взносов лицами, добровольно вступившими в правоотношения по ОПС».

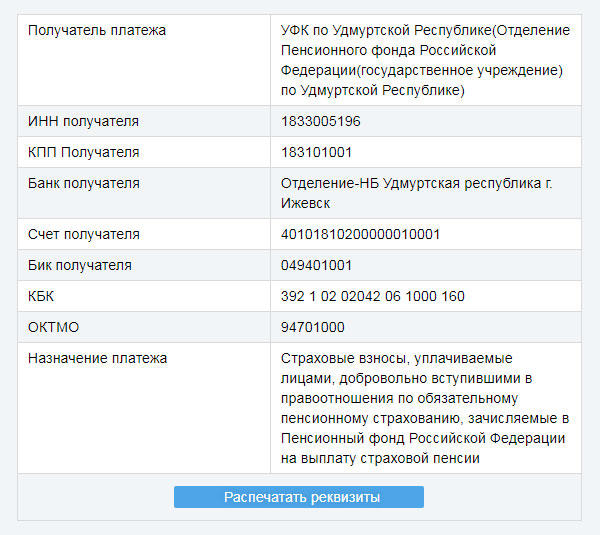

Вам откроется окно с реквизитам для уплаты:

Внимание! В сервисе еще не ввели изменения в части КБК.

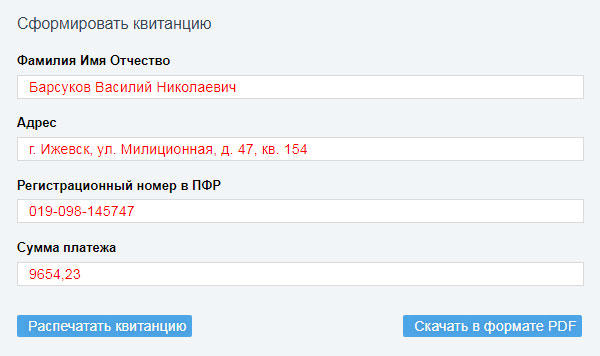

Шаг 3. Далее вводим свои персональные данные в блоке «Сформировать квитанцию».

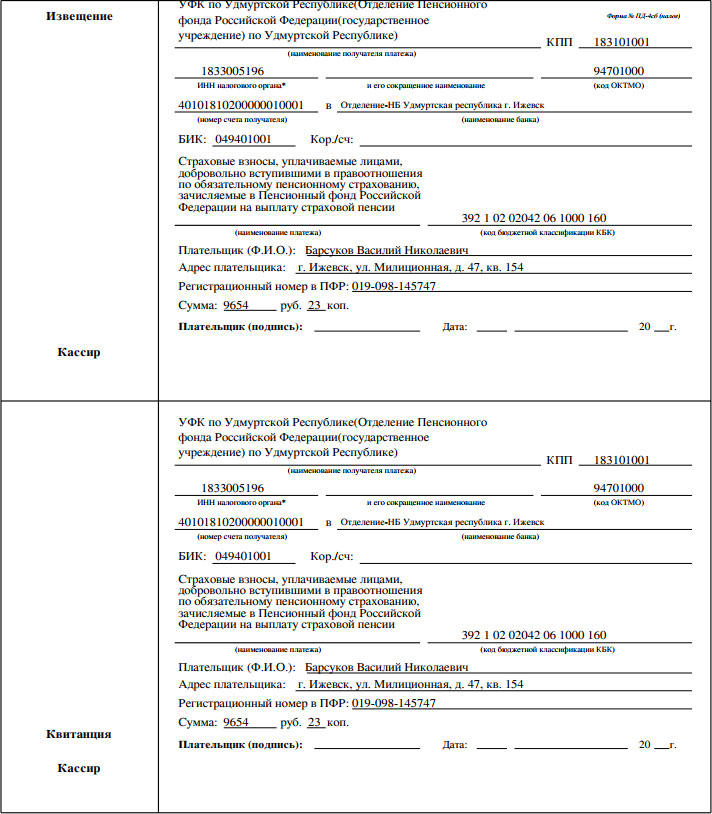

После ввода данных можно либо распечатать квитанцию, либо скачать ее в формате PDF. Вот так вот она должна выглядеть:

Такая квитанция не подойдет непосредственно для оплаты в банке из-за неверного КБК. Однако оплатить страховые взносы можно через Интернет-банк, тот же Сбербанк-Онлайн, выполнив заполнение электронного платёжного поручения на основании сформированной квитанции. Или со своего расчётного счёта. Главное, чтобы деньги на вас им пришли, а откуда пришли, из какого банка и счёта — без разницы.

Квитанция на оплату пенсионных взносов ИП в 2018: инструкция по заполнению

Про уплату страховых пенсионных взносов знает, пожалуй, каждый индивидуальный предприниматель, даже начинающий. Но бывает, что когда подходит крайний срок страхового платежа, ИП не всегда на 100% понимает, как и где просто, оперативно и без накладок можно сформировать платёжный документ. А когда выясняется, что таких платежей может быть несколько, ситуация может усложниться из-за ограниченности ИП во времени или отсутствия возможности сделать это онлайн.

Пенсионные взносы — куда, сколько и по каким расчётам платит ИП

Пенсионные взносы — это одна из самых серьёзных фискальных нагрузок на малый бизнес. С 2017 года, когда практически все платежи из епархии внебюджетных фондов перешли к Федеральной налоговой службе РФ, взносы по страхованию всё чаще стали называть налогами. По многим моментам они регулируются даже гораздо жёстче и бескомпромисснее.

По пенсионному страхованию послаблений нет ни для кого: ни статус ИП, ни количество отработанного им времени, ни регион, выбранный для ведения бизнеса, не имеют здесь никакого значения. Все индивидуальные предприниматели, зарегистрированные в Едином государственном бизнес-реестре, обязаны платить в пенсионную копилку государства взносы как за себя, так и за своих работников.

Все пенсионные взносы уплачиваются в районную налоговую инспекцию по месту регистрации ИП. С 2017 года из-за смены администратора страхвзносов изменены коды бюджетной классификации, которые нужно указывать в платёжках по пенсионным взносам.

Как правило, одномоментно уплачиваются в ИФНС и пенсионные, и медицинские взносы. Хотя бы потому, что поход к ним и срок уплаты одинаков. Так зачем же отвлекаться на одну и ту же процедуру при оплате? Взносы в ФФОМС за себя на мед. страхование в 2018 равны 5 840 ₽. В результате 2 фиксированных взноса ИП на ОПС и ОМС равны 32 385 ₽. Подавать отчётность по обоим взносам не надо.

Один из ключевых вопросов налоговых и страховых платежей, конечно же, — ответственность бизнеса при нарушениях нормативных актов. Здесь требования налоговиков практически идентичны:

- При задержке платежа по страховому взносу включаются пени, которые считаются за каждый день просрочки (1/300 процента рефинансирования ЦБ РФ).

- При отсутствии оплаты обязательных сборов по страхованию на ИП может быть возложен штраф в размере 20% от суммы взноса.

- Если сроки по платежам нарушаются регулярно и ИП злостно игнорирует требования ИФНС, ему может быть вменён штраф в объёме до 40% от суммы неуплаченного взноса.

Если ИП заканчивает свою бизнес-деятельность, после снятия с учёта у него есть всего 15 дней для формирования платёжного документа (квитанции) и уплаты всех страховых взносов. Когда ИП работает неполный календарный год, он должен рассчитать сумму по всем полным месяцам, а также по оставшимся дням от неполного месяца (если есть). При этом в расчёт должны входить как первый, так и последний день регистрации ИП.

Таблица: суммы фиксированных взносов ИП «за себя» по ОПС и ОМС

Формирование квитанции для уплаты пенсионных страховых взносов в последние годы намного упростилось, теперь это можно сделать несколькими удобными и оперативными способами:

- Сформировать платёжный документ через клиент-банк кредитного учреждения, в котором у предпринимателя открыт р/счёт. На этот случай в мобильном банкинге существуют специальные платёжные шаблоны. Очевидно, что делается это в рамках договорных услуг с банком.

- Оптимальный (и заметьте — бесплатный) вариант подготовки документа для ИП — заполнить платёжное поручение на онлайн-портале налог.ру. На этом сервисе можно просто подготовить квитанцию, распечатать её и оплатить пенсионку с помощью платёжного терминала или операциониста в отделении любого банка. Или внести все необходимые данные на этом же онлайн-ресурсе и сразу провести платёж по карте, через электронный кошелёк или с помощью мобильного телефона.

Портал налоговиков — оптимальный сервис для формирования квитанции

Возьмём для примера ситуацию, когда бизнесмен начинает формировать квитанцию на оплату обязательного пенсионного взноса за себя. ИП работает с начала 2018 года и планирует делать это окончания отчётного периода. Сумма по ОПС за этот период составит 26 545 ₽. Для начала нужно определиться с графиком платежей.

Оптимальным вариантом будет решение вносить платежи ежеквартально. Это не только наш совет, платить таким способом рекомендуют все бухгалтерские сервисы, онлайн-ресурсы и сами налоговики. Такой способ позволит, во-первых, равномерно распределить финансовую нагрузку на компанию, а во-вторых, даст ИП возможность зачесть эти суммы при уплате налога. Практически на всех налоговых режимах ИП имеет право учесть пенсионный платёж в расходах (исключение — ИП на патенте).

Выберем поквартальные взносы. Таким образом, платёжки должны идти по следующему графику:

- за I квартал 2018 года — до 31 марта;

- за II квартал — до 30 июня;

- за III квартал — до 30 сентября;

- за IV квартал — до 31 декабря.

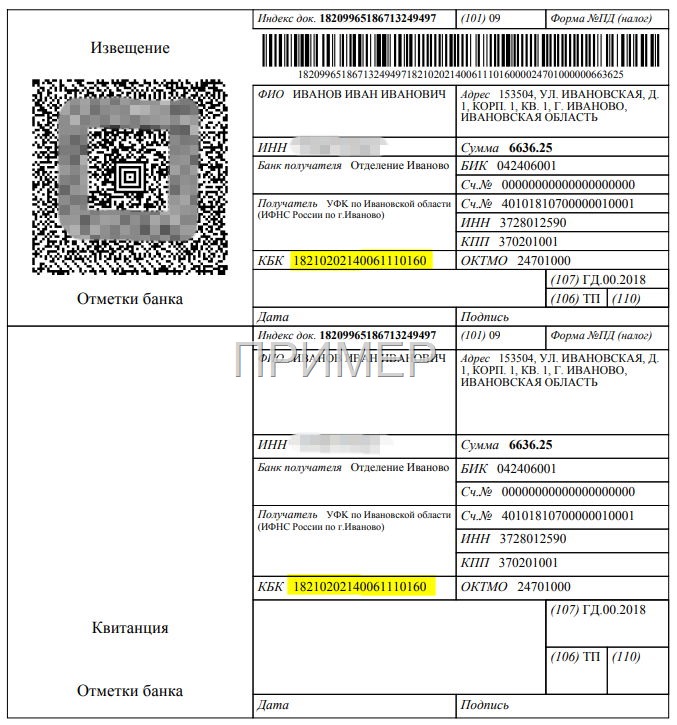

Поквартальный платёж по ОПС будет составлять 6 636,25 ₽. Можно округлить сумму до целого числа, а впоследствии скорректировать финальную сумму, а можно платить точно по формуле: 26 545 ₽ / 4 = 6 636,25 ₽.

Несмотря на первоочерёдность всех фискальных (налоговых и страховых) платежей для банков, стоит учитывать, что зачастую деньги могут ходить по банковским проводкам не один день. Особенно во время загруженности системы. Поэтому во избежание начисления пени нелишним будет подстраховаться хотя бы с финальным ОПС-платежом и перечислить его за 7—10 календарных дней до крайнего срока уплаты.

Возьмите на заметку: в случае когда у частного предпринимателя открыт расчётный счёт в кредитной организации (любой), в обязательном порядке рекомендуется проводить все платежи по страховым и налоговым взносам строго с бизнес-счёта. Суть заключается в том, что банки жёстко мониторят платежи владельца р/счёта в бюджет. А если оплата будет проведена наличными, банк решит, что его не было, это может быть воспринято неоднозначно. Вплоть до закрытия р/счёта.

Формирование квитанций на уплату взносов ИП: пошаговая инструкция

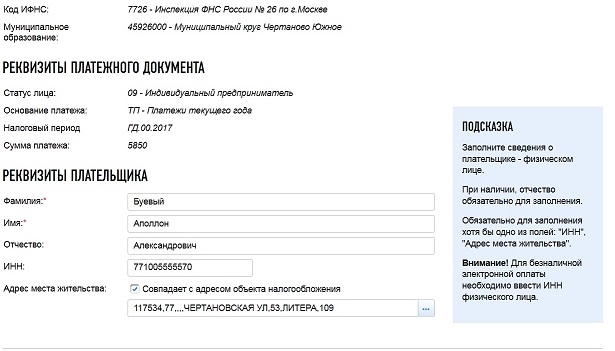

Наш индивидуальный предприниматель Аполлон Буевый решил сам уплатить страховые взносы, не обращаясь за помощью к бухгалтеру. Зашел на сайт ФНС, стал заполнять квитанции и запутался в КБК. Мы решили помочь ему и другим ИП и составили пошаговую инструкцию по заполнению платежных документов.

Рефинансирование кредита в УБРиР: Сумма кредита – до 1 млн рублей. Процентная ставка – от 13,0% годовых. По паспорту и справке о доходах.

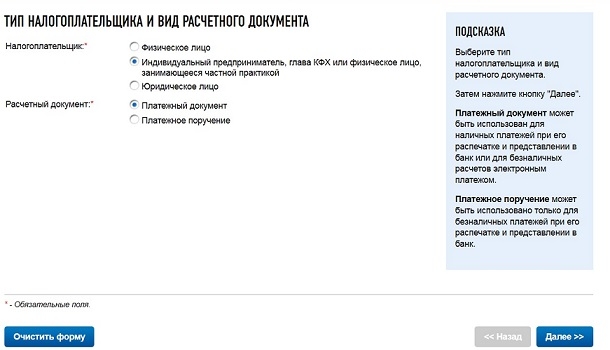

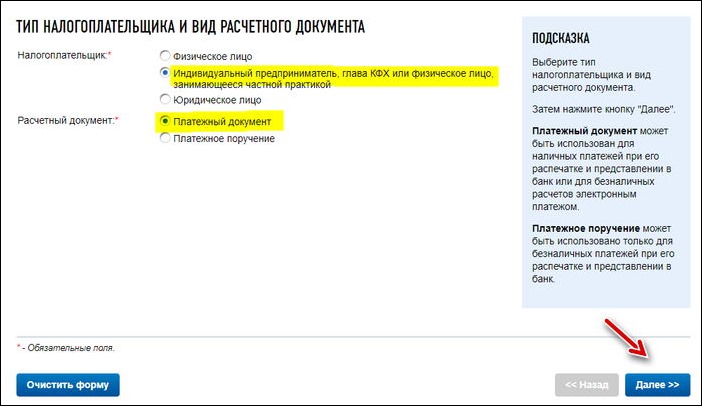

Заполнить платежные поручения и квитанции можно через сервис «Заплати налоги» на сайте Федеральной налоговой службы.

Выбираем документ, который хотим заполнить. Платежное поручение предназначено для оплаты со своего расчетного счета, мы же заполняем квитанцию для оплаты через кассу банка или терминал. Впрочем, оплатить её можно будет и с помощью портала Госуслуг или онлайн-банкинга с банковской карты.

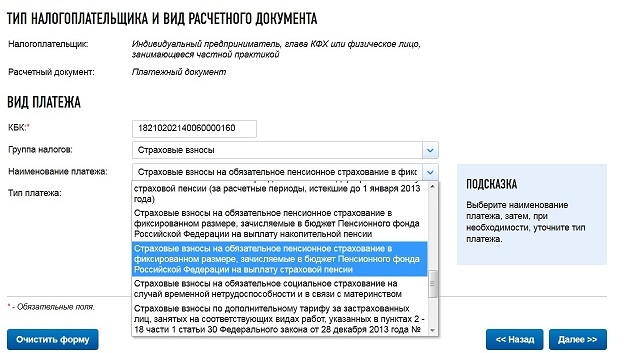

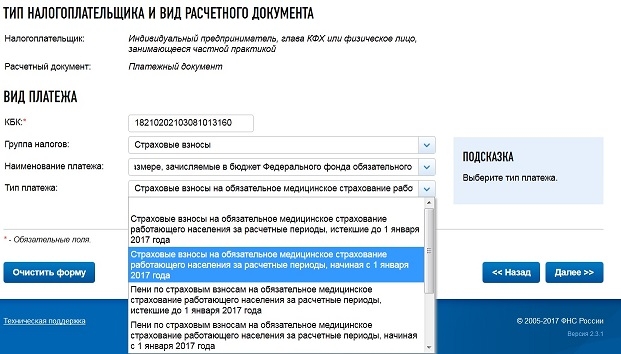

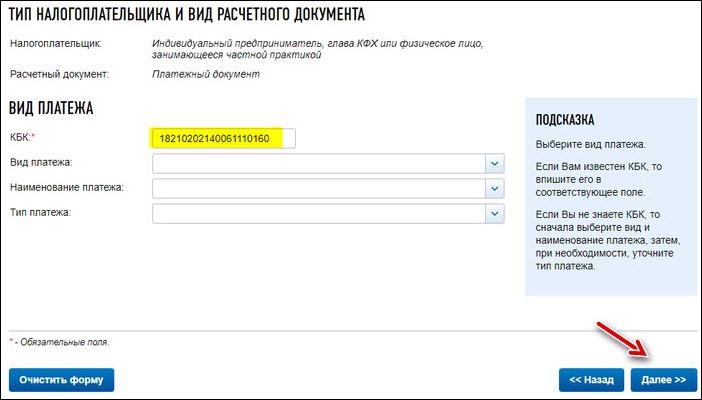

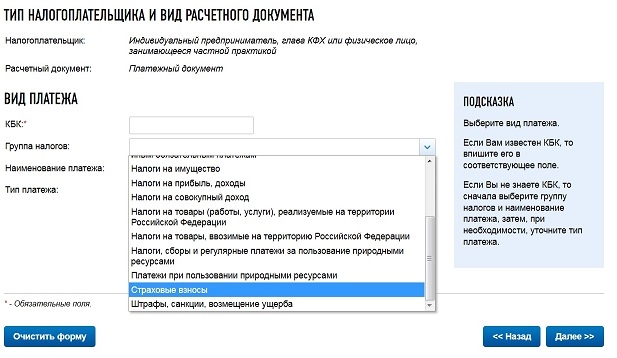

Нажимаем кнопочку «Далее» и попадаем в форму выбора вида платежа. Нам нужна Группа налогов «Страховые взносы».

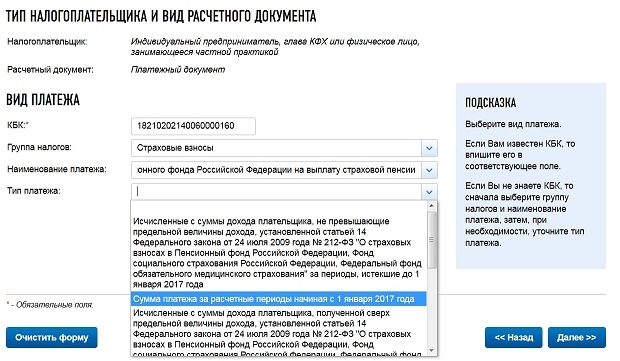

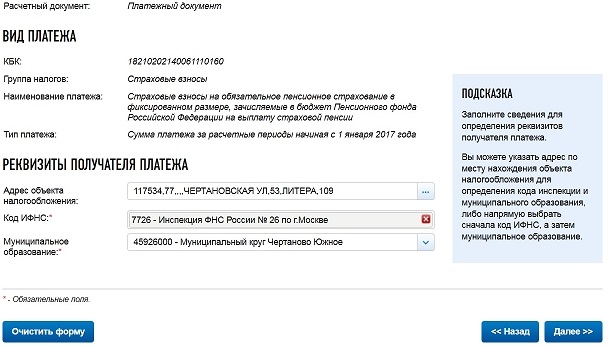

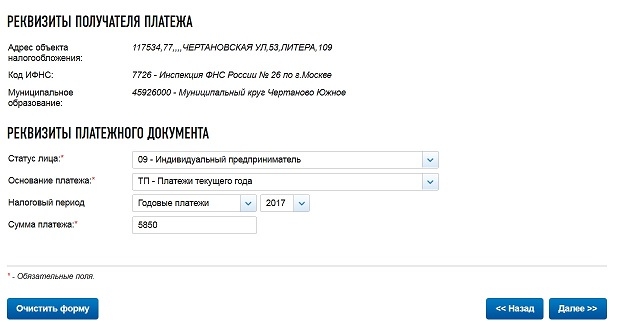

Выбрав нужную группу, ищем нужные взносы для заполнения наименования и типа платежа. Если мы заполняем документ на пенсионные взносы, то выбираем следующие строчки в выпадающем меню.

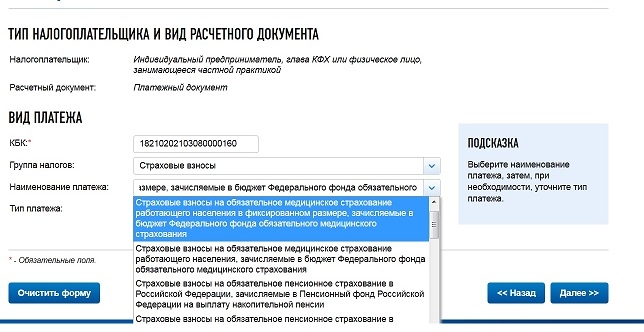

Если нам надо заполнить квитанцию на уплату взносов в ФОМС, то выбираем такие строчки:

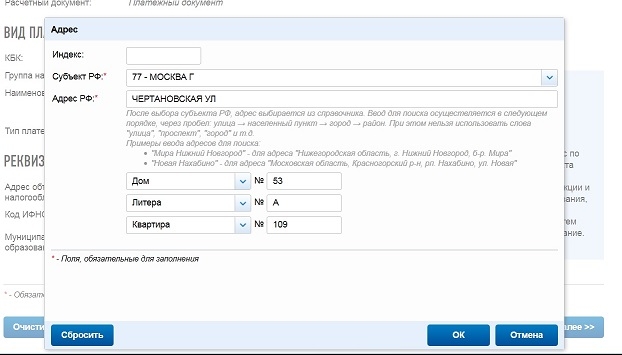

Далее переходим к заполнению данных плательщика. Индекс можно не указывать, он сам автоматически поставится, после заполнения полей адреса.

Заполняем остальные реквизиты платежного документа. Обратите внимание, что у ИП по взносам нет таких периодов как месяц или квартал, поэтому можно ставить налоговый период год. Хотя чтобы вы не поставили, ошибкой это не будет, главное, правильно указывать год.

Потом указываем ФИО и ИНН.

И переходим к оплате. Тут можно выбрать способ оплаты.

Если вы выберете безналичный расчет, вам предложат способ оплаты.

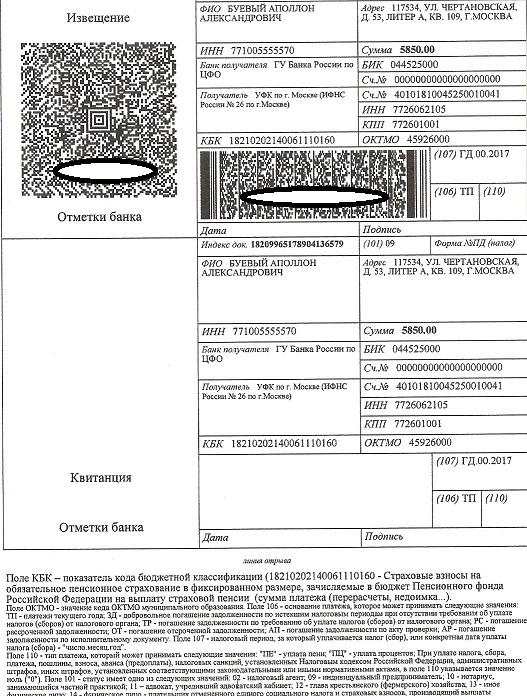

Если же вы выберете наличный расчет, сформируются квитанции.

Теперь можно идти в банк и оплачивать квитанции 1 .

Обратите внимание! Уплата пенсионных взносов в размере 1% с доходов свыше 300 тыс.рублей производится по тому же КБК, что указан выше в квитанции. Отдельного КБК для платежей за 2017 год нет! Подробнее о фиксированных взносах ИП можно узнать на странице нашей энциклопедии. Рассчитать взносы за неполный год можно с помощью калькулятора.

1 В бар-коде квитанций специально удалена часть, чтобы кто-нибудь случайно не распечатал их и не оплатил.

Как оплатить обязательные взносы ИП: пошаговая инструкция

Заполнить платежные поручения и квитанции можно через сервис «Заплати налоги» на сайте Федеральной налоговой службы.

НАЖМИТЕ НА ИЗОБРАЖЕНИЕ, ЧТО БЫ УВЕЛИЧИТЬ, ЕЩЕ РАЗ НАЖМИТЕ НА ИЗОБРАЖЕНИЕ, ЧТО БЫ УМЕНЬШИТЬ И ЧИТАТЬ ДАЛЕЕ

Выбираем документ, который хотим заполнить. Платежное поручение предназначено для оплаты со своего расчетного счета, мы же заполняем квитанцию для оплаты через кассу банка или терминал. Впрочем, оплатить её можно будет и с помощью портала Госуслуг или онлайн-банкинга с банковской карты.

Нажимаем кнопочку «Далее» и попадаем в форму выбора вида платежа.

Можно проставить необходимый КБК или выбрать Вид платежа «Страховые взносы» и наименование платежа – в Пенсионный фонд и Федеральный фонд обязательного медицинского страхования, КБК заполнится автоматически.

При уплате в 2018 году взносов за себя ИП должны указывать в платежном поручении следующие КБК:

Фиксированный платеж ИП-2018: взносы на ОМС

Размер фиксированного платежа ИП в 2018 году по взносам на обязательное медицинское страхование составляет 5840 руб. (пп. 2 п. 1 ст. 430 НК РФ (в ред., действ. с 01.01.2018)).

Фиксированные платежи ИП в 2018 году: взносы на ОПС

Абсолютно все ИП, независимо от размера полученного в 2018 году дохода, должны перечислить взнос на ОПС за себя в размере 26545 руб. (пп. 1 п. 1 ст. 430 НК РФ (в ред., действ. с 01.01.2018)).

Взносы ИП: 1%-ный взнос

Если годовой доход ИП превысит 300000 руб., то предприниматель должен перечислить в бюджет, помимо фиксированного взноса на ОПС, взнос на обязательное пенсионное страхование в размере 1% от суммы дохода, превышающей 300 тыс. руб.

При этом Налоговым кодексом установлена максимальная сумма взносов на ОПС за себя (фиксированный взнос + 1%-ый взнос), которую ИП должен перечислить за год (пп. 1 п. 1 ст. 430 НК РФ (в ред., действ. с 01.01.2018)). Так, общая сумма взносов на ОПС за себя не может превышать восьмикратного фиксированного размера страховых взносов, установленного на определенный год. То есть максимальный размер взносов на ОПС, который должен уплатить ИП за 2018 год, составляет 212360 руб. (26545 руб. х 8), а максимальный размер 1%-ного взноса – 185815 руб. (212360 руб. (общий максимальный размер взносов на ОПС ИП за себя за 2018 год) – 26545 руб. (фиксированный взнос на ОПС за 2018 год)).

Как заполнить квитанции на обязательные страховые взносы ИП в 2018 году?

Добрый день, уважаемые ИП!

Предположим, ИП без сотрудников решил заплатить обязательные взносы “за себя” за полный 2018 год. Наш ИП хочет платить обязательные взносы поквартально, наличными, через отделение “СберБанка России”. Также наш ИП из примера хочет заплатить 1% от суммы, превышающей 300 000 рублей в год по итогам 2018 года, но об этом случаем мы поговорим в самом конце этой статьи.(Разумеется, ИП на УСН “доходы” с нулевым годовым доходом, или меньшим, чем 300 000 рублей в год не должны платить этот 1%.)

В этом случае, наш ИП должен заплатить государству за 2018 год:

- Взносы в ПФР “за себя” (на пенсионное страхование): 26 545 рублей

- Взносы в ФФОМС “за себя” (на медицинское страхование): 5 840 рублей

- Итого за 2018 год = 32 385 рублей

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода (но об этом чуть ниже)

Небольшая подсказка. Чтобы понимать, откуда вообще взялись эти суммы, советую прочитать полную статью по взносам ИП “за себя” на 2018 год: https://dmitry-robionek.ru/calendar/pro-vznosy-ip-2018.html

Но вернемся к статье… Наш ИП хочет платить поквартально, чтобы равномерно распределить нагрузку в течении 2018 года.

- Взносы в ПФР: 26545 : 4 = 6636,25 рублей

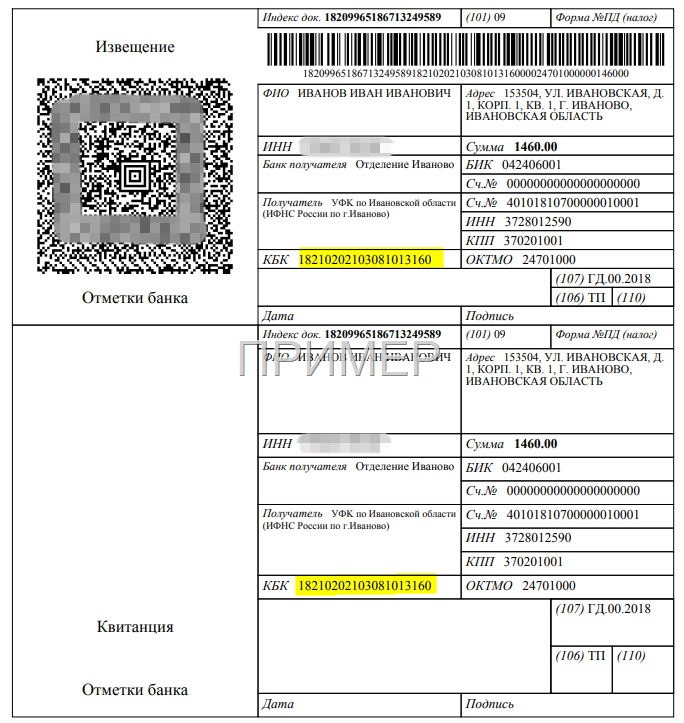

- Взносы в ФФОМС: 5840 : 4 = 1460 рублей

То есть, наш ИП каждый квартал печатает две квитанции на оплату страховых взносов и ходит с ними в “Сбербанк” для оплаты наличными. Причем сроки по квартальным платежам установлены такие:

- За первый квартал 2018 года: с 1 января до 31 марта

- За второй квартал 2018: с 1 апреля до 30 июня

- За третий квартал 2018: с 1 июля до 30 сентября

- За четвертый квартал 2018: с 1 октября по 31 декабря

В нашем примере мы рассмотрим именно тот случай, когда ИП платит поквартально. Именно такие сроки платежей по взносам предлагают почти все бухгалтерские программы и онлайн-сервисы. Таким образом нагрузка по обязательным страховым взносам для ИП распределяется более равномерно.

А ИП на УСН 6% еще может делать вычеты из авансов по УСН. Обратите внимание , что если у вас открыт счет ИП в банке, то настойчиво рекомендуется платить взносы (и налоги) только с него. Дело в том, что банки, начиная с июля 2017 года и этот момент контролируют. И если у вас открыт счет в банке для ИП, то обязательно платите все налоги и взносы только со счета ИП, а не наличными

Так как мы платим как ИП, то расставляем “галочки” следующим образом:

Жмем кнопку “Далее”

- Если платим обязательный взнос на пенсионное страхование “за себя”, то вводим КБК за 2018 год: 18210202140061110160

- Если платим обязательный взнос на медицинское страхование “за себя”, то вводим другой КБК за 2018 год: 18210202103081013160

Важно: вводим КБК БЕЗ ПРОБЕЛОВ!

То есть, когда будете оформлять эти две квитанции на пенсионное и медицинское страхование проделаете эту процедуру два раза, но на этом шаге укажете разные КБК и разные суммы платежей, которые указаны выше и выделены желтым цветом.

Еще раз напомню по суммам платежей за полный 2018 год:

- Взносы в ПФР “за себя” (на пенсионное страхование): 26545 рублей

- Взносы в ФФОМС “за себя” (на медицинское страхование): 5840 рублей

- Взносы в ПФР: 26545 : 4 = 6636,25 рублей

- Взносы в ФФОМС: 5840 : 4 = 1460 рублей

Понятно, что если ИП работал неполный год, то придется пересчитать взносы самостоятельно, с учетом даты открытия (или закрытия ИП). А не за полный год платить взносы.

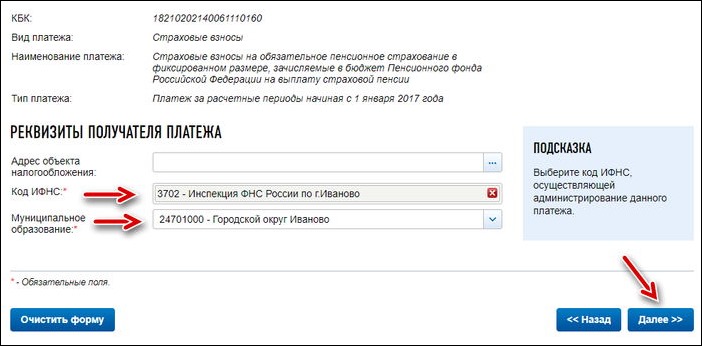

И опять жмем на кнопку “Далее”. В поле “Код ИФНС” вводим код налоговой инспекции. Пусть наш ИП живет в гор. Иваново, а код его налоговой инспекции 3702 (см. скриншот ниже).

Разумеется, Вы введете код своей налоговой инспекции.

Если не знаете код своей налоговой инспекции, то обратите внимание на подсказку справа (см. на рисунке выше).

Жмем кнопку “Далее”

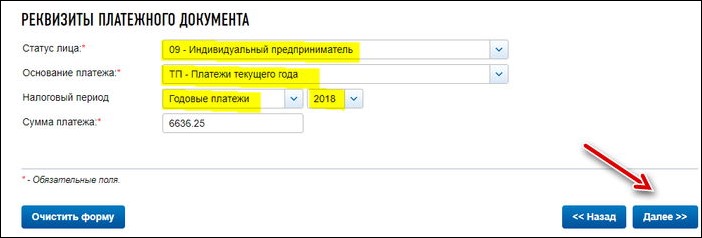

Выбираем статус лица оформившего платеж как “09”- налогоплательщик (плательщик сборов) – индивидуальный предприниматель.

- ТП – платежи текущего года

- И указываем налоговый период: ГД-годовые платежи 2018

- Вводим сумму платежа (разумеется, у вас может быть другая сумма)

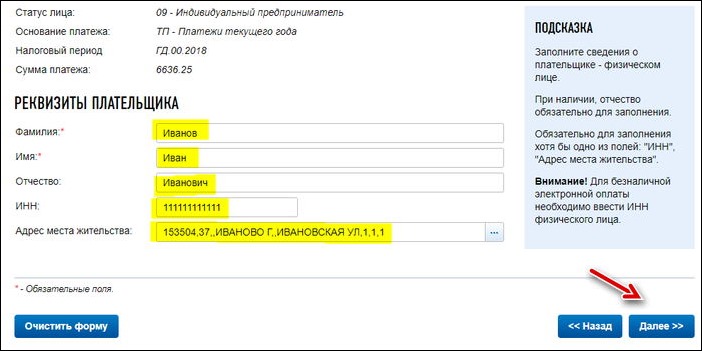

Далее указываем свои данные. А именно:

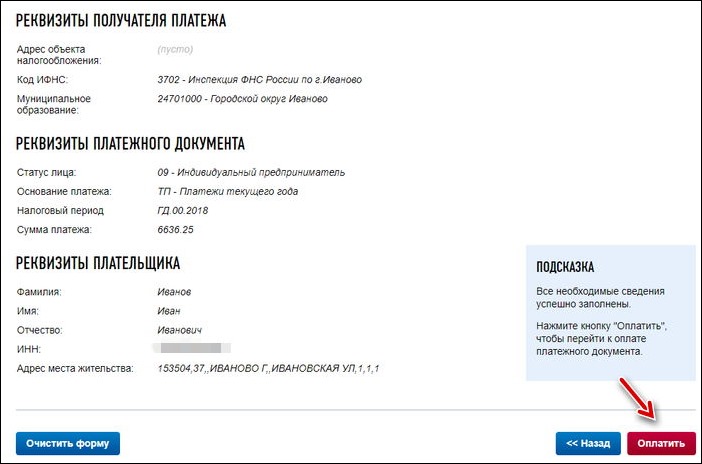

Обращаю внимание, что нужно платить взносы от своего имени. Жмем кнопку “Далее” и снова все проверяем…

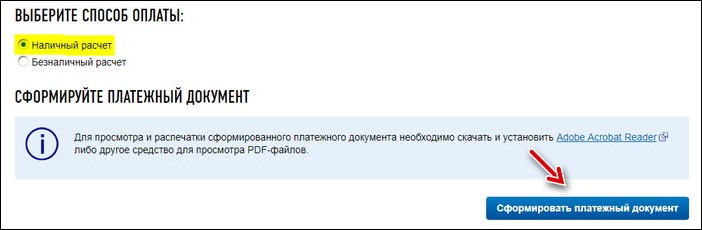

После того, как убедились, что данные внесены корректно, нажимаем на кнопку “Оплатить” Если хотите оплатить наличными, при помощи квитанции, то выбираем “Наличный расчет” и жмем на кнопку “Сформировать платежный документ”

- Так как мы вводили КБК 18210202140061110160 , то у нас получилась квитанция на оплату обязательных взносов на пенсионное страхование ИП.

- Для того, чтобы оформить квитанцию на оплату обязательного взноса на медицинское страхование повторяем все шаги, но на этапе ввода КБК указываем другой КБК: 18210202103081013160

1. Пример квитанции для квартального платежа на обязательное пенсионное страхование:

2. Пример квитанции для квартального платежа на обязательное медицинское страхование:

Печатаем эти квитанции, и идем платить в любое отделение “Сбербанка” (или в любой другой банк, где принимают такие платежи). Квитанции об оплате и чеки нужно обязательно сохранить!

Важно: Лучше не затягивать со сроками оплаты обязательных взносов «за себя» до 31 декабря, так как деньги могут просто “зависнуть” в недрах банка. Такое бывает. Лучше сделать это как минимум, за 10 дней до истечения срока.

А как сформировать квитанцию на оплату 1% от суммы, превышающей 300 000 рублей в год?

Действительно, те ИП, у которых в 2018 г. годовой доход составит БОЛЕЕЕ чем 300 000 рублей, обязаны еще заплатить 1%, от суммы, превышающей 300 000 рублей.

Чтобы не повторяться, отправляю Вас прочитать более подробную статью про взносы ИП “за себя” в 2018 году: https://dmitry-robionek.ru/calendar/pro-vznosy-ip-2018.html

Нас же сейчас больше интересует другой вопрос: где взять квитанцию на оплату этого 1%? Еще раз напомню, что этот платеж необходимо совершить строго до 1 июля 2019 года. (по итогам 2018 года, разумеется). Так вот. В отличие от 2016 года, отдельного КБК для оплаты 1% не предусмотрено.

Это означает, что когда настанет пора платить этот 1%, то Вам нужно будет сформировать точно такую-же квитанцию, как и для оплаты взносов на обязательное пенсионное страхование.

То есть, при оформлении квитанции на оплату 1%, указываете КБК 18210202140061110160 ( но не исключено, что этот КБК изменится в 2019 году. Поэтому, следите за новостями и своевременно обновляйте свои бухгалтерские программы ). Уже была попытка ввести отдельный КБК для 1% в начале 2018 года, о которой рассказывал вот здесь: https://dmitry-robionek.ru/fiksirovannye-vznosy/kbk-dlja-oplaty-1-procenta-pri-dohode-bolee-300000-rublej.html

Фактически, у вас точно-такая же квитанция, как и при оплате обязательного взноса на пенсионное страхование. Только будет другая сумма платежа, разумеется.

Но напоследок я еще раз повторюсь, что такие платежки нужно оформлять в бухгалтерских программа и сервисах. Не нужно все вести в ручном режиме в надежде сэкономить несколько тысяч рублей…

P.S. Напомню, что сервис можно найти по этой ссылке: https://service.nalog.ru/

С уважением, Дмитрий Робионек

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку “Подписаться”, Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

ИП уплачивают в ПФР взносы во внебюджетные фонды с выплат своих работников и взносы с доходов от своей деятельности на обязательное пенсионное и медицинское страхование.

Уплата страховых взносов в ПФР на разные виды страхования осуществляется ИП разными платежными документами, которые направляются в банк с указаниями соответствующих счетов и кодов бюджетных классификаторов (КБК).

Страховые взносы предприниматель, у которого нет работников, состоят из фиксированной части в ПФР и ФФОМС, если доход не превышает 300 тыс. рублей за отчетный период. В случае превышения установленной суммы, ИП уплачивает +1% сверх суммы тарифа.

В 2016 году фиксированная сумма взносов в счет ОПС составляет 19 356,48 рублей; в счет ОМС – 3796,85 рублей. Их надо уплатить до 31 декабря 2016 года. Если доход выше, и фиксированный платеж увеличивается на 1%, дополнительную сумму надо оплатить до 1 апреля 2017 года. Не забывайте, что в этом году для уплаты взносов действуют новые КБК.

Оплатить взносы в ПФР можно двумя способами:

Банковским переводом с расчетного счета ИП, если у предпринимателя есть свой расчетный счет. Для этого необходимо сформировать платежное поручение перевести со своего счета деньги в территориальное отделение ПФР. В платежном поручении необходимо указать:

субъект места жительства ИП;

что перевод осуществляется в счет уплаты страховых взносов;

выбрать категория плательщика;

выбрать категорию платежа в 2016 году: в счет ОПС в пределах тарифа, 1% в счет ОПС сверх установленного предела дохода, в счет ОМС (по каждой категории сформировать отдельное поручение) с указанием отдельного КБК;

указать код ОКТМО (можно уточнить на сайте ФНС);

указать данные ИП;

указать сумму платежа и сформировать платежное поручение.

Пример:

Можно произвести оплату наличными через банк, используя квитанцию для оплаты в ПФР ИП. Она называется форма №ПД-4. В квитанции в Пенсионный фонд для ИП в 2016 году необходимо указать следующие данные:

Ф. И. О. плательщика (индивидуального предпринимателя, адвоката, нотариуса);

Регистрационный номер в ПФР;

Наименование получателя и его данные;

Код бюджетной классификации КБК;

Номер счета получателя платежа;

Дату и подпись плательщика.

У ИП нередко возникает вопрос, что в форме ПД-4 (налог) писать в качестве статуса плательщика. Если для платежного поручения статус плательщика страховых взносов и для ИП, и для организаций однозначен, – 08, то для формы ПД-4 (платежа физлица) отдельный статус ИП не предполагается, из списка статусов налогоплательщика можно выбрать 24 (физическое лицо, плательщик страховых взносов). Мы задали вопрос в столичном отделении ПФР, и получили ответ, что в форме ПД-4 также можно указывать статус налогоплательщика 08. Любопытно, что сервис на сайте ПФР, где можно заполнить в ПФР квитанцию для ИП при заполнении сведений для уплаты не проставляет статус плательщика. Но, как заверили нас в Пенсионном фонде, указание статуса 08 ошибкой не будет.

Чтобы было проще подготовить в Пенсионный фонд квитанцию для ИП по форме ПД-4 при платеже взносов без расчетного счета, можно воспользоваться образцом:

Обратите внимание на то, что разным платежам присвоен разный КБК, и фиксированный платеж в пределах лимитов по КБК отличается от платежа дополнительного 1% взноса.

В 2016 году в квитанциях в ПФР для ИП указываем:

392 1 02 02140 06 1100 160 – фиксированный платеж в пределах лимита дохода в 300 тыс. руб.;

392 1 02 02140 06 1200 160 – 1% от с дохода, превышающего 300 тыс. руб.

392 1 02 02103 08 1011 160 – платеж в в ФФОМС.

Платеж в ФФОМС составляет 3796,85 руб., в ПФР в пределах 300 тыс. дохода – 19 356,48 руб.

1% платим с доходов свыше 300 тыс. руб., но не более 158 648,69 руб.

Рассчитать страховые взносы ИП, в том числе за неполный год, можно, воспользовавшись калькулятором

Скачать бланки квитанций в ПФР для ИП:

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.

Портал налоговиков — оптимальный сервис для формирования квитанции

Портал налоговиков — оптимальный сервис для формирования квитанции