Сегодня предлагаем вашему вниманию статью на тему: "ип — проклятие для фриланса". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

— Отсутствие возможности получить в банке какой-либо кредит, потому как человек не способен подтвердить свой доход;

— Трудности с открытием визы в некоторые страны, в то числе в США, потому как для открытия визы необходимо подтвердить официальное место работы, либо наличие банковского счета и недвижимости;

— Фрилансер не делает отчислений в Пенсионный фонд, что означает получение лишь небольшой социальной помощи при выходе на пенсию;

— Старшие члены семьи не воспринимают вашу работу в серьез, из-за чего возникают конфликты в семье.

Не спорю, что всем этим проблемам есть решение. Например, кредит можно взять на любого работающего члена семьи, а отдыхать ездить в страны, где установлен безвизовый режим. Что касается пенсии, то вполне реально откладывать определенную сумму на банковский счет, чтобы на старости лет, преспокойно жить на получаемые проценты от вклада. Однако даже несмотря на то, стоит призадуматься о том, чтобы зарегистрировать свою деятельность, когда некий успех во фрилансе уже достигнут. Кроме того, наличие собственного дела, поможет вам во многих проблемах, начиная от того же кредита и заканчивая солидной пенсией на старости лет.

Деятельность фрилансера и закон

В России существует закон, обязывающий граждан оформлять индивидуальные предпринимательства, сразу после того, как вы стали получать доход от своей деятельности, не связанной с трудовым договором по месту основной работы. При этом стоит знать, что по закону оплачиваемая деятельность, осуществляемая систематически, считается незаконным предпринимательством и влечет за собой штрафные санкции. Чтобы вас оштрафовали за подобные противозаконные действия, достаточно всего два раза получить прибыль от своей фрилансерской деятельности.

Часто фрилансеров пугает возможная уголовная ответственность, но для того, чтобы она наступила, необходимы следующие условия:

— Фактическое наложение административного штрафа на вас за незаконную предпринимательскую деятельность;

— Доказательства того, что, несмотря на это вы продолжили незарегистрированную деятельность, что должно быть доказано правоохранительными органами в ходе следствия.

Выше изложенные условия означают, что, прежде всего вы должны «попасться» на незаконной предпринимательской деятельности, после чего должно произойти наложение штрафа. Однако стоит отметить тот факт, что на сегодняшний день еще не было зарегистрировано случаев штрафов фрилансеров за их работу и причина тому отсутствие возможности поймать удаленных работников.

Для начала, платежные системы вроде WebMoney не обязаны информировать о состоянии кошелька пользователя и отправителя средств. В случае же если государство начинает проявлять интерес, то всегда можно сказать, что поступившие деньги это возврат части долга по договору о займе, который, кстати, разрешено заключать устно, особенно, когда человек является физическим лицом.

Ваша деятельность может стать «прозрачной» в случае если вы начнете выводить крупные сумму денег с электронного кошелька на банковский счет, но тут, вы опять легко можете заявить, что это возврат долга.

Когда стоит оформлять ИП?

И все же, стоит или нет оформлять ИП, и когда для этого наиболее подходящее время. Бытует мнение, что рациональнее всего легализовать свою деятельность, когда ваш ежемесячный доход достиг 1000 у.е. Однако стоит знать, что лучше всего оформлять ИП тем фрилансерам, которые непосредственно работают с юридическими лицами, либо физическими лицами с заключением договора и безналичным расчетом через банковский перевод. Для тех, кто преимущественно работает с частными лицами, не заключая договоров, легализовать свой доход будет сложнее. Для этого необходимо уточнить в территориальном отделении налоговой инспекции о возможности выплачивать единый налог с вашего дохода. После чего привязать электронный кошелек к банковскому счету и переводить на него сумму, которую вы готовы подвергнуть налогообложению.

Оформлять ИП или нет дело личное. Вы спокойно можете поработать свободным художником, а обзаведясь стабильной клиентской базой и доходом, зарегистрировать свою деятельность.

- он работает с клиентом на проекте, а не на постоянке;

- обычно он работает удалённо, хотя на западе в основном наоборот — ездит к клиенту в офис.

- Декларация утилизации экологических отходов (сколько дизеля на тракторах ты потратил и загрязнил атмосферу) или сколько отходов производства ты выкинул, загрязнив планету;

- Декларация остатков нераспроданной продукции или материалов на конец года. Боже, какая у меня продукция?

- Всякие декларации о количестве работников, выплате им пенсии, мед.страховки, обучения их пожарной безопасности и прочее-прочее-прочее, что фрилансера никаким боком не касается и касаться не может.

- Книги учёта доходов, расходов и прочей ерунды.

единственное во всей этой эпопее НО. Если все участники гражданско-правового договора захотят работать по честному, то дополнительные платежи будут :

1 . стороны гражданско-правового договора фрилансер физлицо + клиент физлицо = фрилансер обязан уплатит ндфл 13% в казну,

2 стороны гражданского-правового договора фрилансер физлицо + клиет юрлицо или ИП =

клиент обязан уплатить за фрилансера 42% от размера вознаграждения в договоре в казну ( взносы в ПФР + НДФЛ) .

Т.e. по факту выходит

1 . Либо обманывать государсво и скрывать доход ( но тут можно воскликнуть “Я вас умоляю, государство меня обманывает еще больше. ” — тут на совести каждого лично

2. Искать клиентов юр лиц, которые готовы дополнительно доплатить 42% в казну за работу фрилансера. (представляю радость бухгалтера юрлица или ипешника от подобных перспектив , которые еще и допотчетностью дополнятся в конце года)

к вопросу , что лучше ООО или ИП. Тут дело , конечно , лично каждого. Но само открытие ООО – процедура несколько более дорогая, чем открытие ИП. Отчетности там не меньше (вернее намного больше) . Штрафы там дикие.Ко всему прочему у ООО должен быть как минимум директор .А это лицо наемное и за него надо платить и взносы в ПФР , и НДФЛ с зарплаты. И с использованием полученных в оплату услуг денег есть определенные сложности. все таки это деньги не руководителя ООО/учредителя, это деньги юрлица.Просто так со счета их взять нельзя) Закрыть его сложнее, чем ИП. И вопреки всеобщему мнению , не только ООО отвечает по своим обязательствам в рамках устаенного капитала, но и его руководители своим имуществом. И как правило , если человек с ИП разобраться не может , то с ООО ему точно понадобится бухгалтер. А ему тоже платить надо

Личный опыт: как фрилансеру открыть ИП и остаться в плюсе

Привет! Я Маша Терминасова — редактор этого блога. Я открыла ИП специально, чтобы работать с HRspace. Оказалось, это не страшно: нужны 800 рублей, час у компьютера и полдня в налоговой. Расскажу по шагам, как фрилансеру открыть ИП, что за это будет и почему это выгодно.

По редакторскому опыту я знаю, что компании обожают фрилансеров-ИП. Им так спокойно и выгодно работать: они не переплачивают по налогам и больше верят договору с предпринимателем, чем с физическим лицом.

В мире фриланса ИП — это конкурентное преимущество.

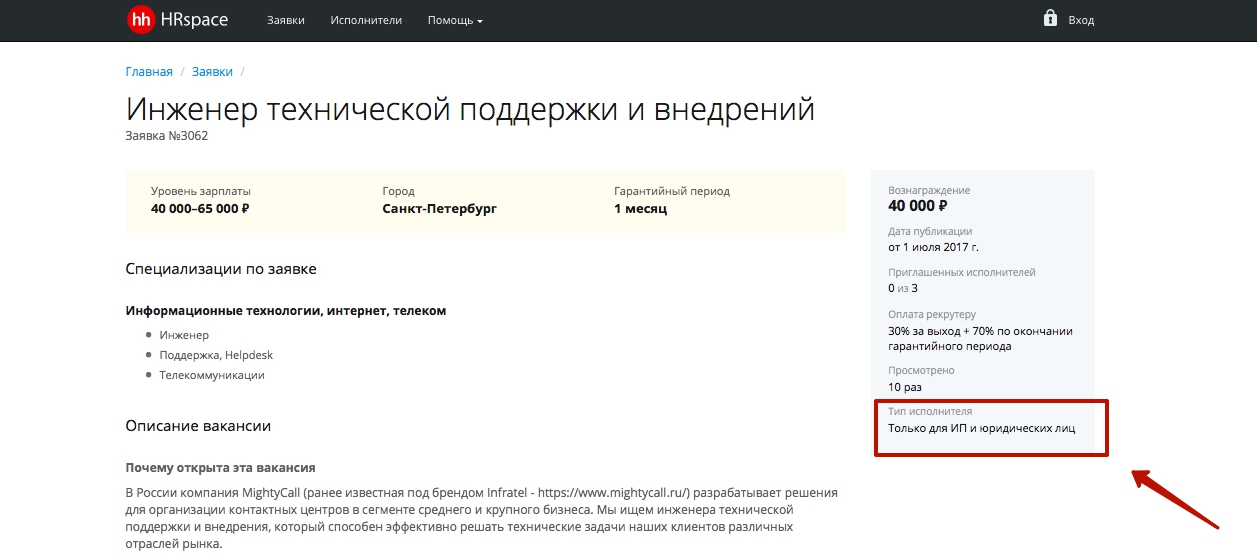

На HRspace это тоже преимущество: у нас есть заявки, по которым работодатель хочет общаться только с юридическими лицами или ИП. Обычно это интересные проекты от крупных ребят, с которыми здорово бы наладить постоянную работу. Физические лица такую возможность упустят.

Второй момент — отношения с налоговой. Пока человек зарабатывает немного и тихо, государство не беспокоит. Но, если вы работаете серьезно, однажды могут прийти с проверкой. Вы заплатите штраф или заработаете судимость.

Статус индивидуального предпринимателя не мешает работать в компании по обычному трудовому договору или открыть другой бизнес. Если вы вдруг передумаете быть ИП — закроете. Налоги с нулевой прибыли платить не нужно, только взносы и пошлину за закрытие.

ИП — это уже больше, чем рядовой гражданин, вы приобретаете дополнительную ответственность. Но с правовой точки зрения остаетесь человеком, а не организацией.

Здесь есть один минус и несколько преимуществ перед статусом полноценного юридического или физического лица.

Минус: ИП отвечает за свою деятельность личным имуществом

Если фрилансер задолжал по контракту, у него могут что-то отнять. Но не единственное жильё, не все деньги и не важные для жизни вещи. Чтобы быть спокойным, изучите закон «О защите прав юридических лиц и индивидуальных предпринимателей».

Все индивидуальные предприниматели освобождаются от бухучета, бухгалтер не нужен. Просто платите налоги раз в квартал и страховые взносы раз в год через сайт ФНС. Или ведите дела в одном из бухгалтерских сервисов. О них расскажу дальше.

Так как ИП — физическое лицо, предприниматель может как угодно распоряжаться заработанными деньгами и в любой момент забрать выручку. Всё гораздо проще, чем у юридического лица. Бизнесмен из организации должен сам себе платить зарплату, а дивиденды может выводить не чаще чем раз в квартал. И еще платит с них налоги.

Не забывайте, что придется платить налоги и страховые взносы — лучше не тратить всё до копейки.

Или вообще не платит, если ИП работает без сотрудников. Сейчас разберемся.

В России 5 видов налогообложения для бизнеса.

- Общая система налогообложения.

- Упрощенная система налогообложения.

- Единый налог на вмененный доход — сумма зависит не от дохода, а от размера бизнеса, работает не для всех видов деятельности.

- Патент — предприниматель покупает право заниматься бизнесом в своем регионе и больше ничего не платит, работает не для всех видов деятельности.

- Единый сельскохозяйственный налог — для тех, кто самостоятельно выращивает, перерабатывает и продает сельскохозяйственную продукцию.

Рекрутер-фрилансер может рассчитывать только на первый или второй вариант. Первый — жутко невыгодный и неудобный для ИП. Второй — выгодный и удобный.

Включается по умолчанию, если не подать заявление о переходе на другую систему. Заставляет организации вести бухучет в полном объеме, а предпринимателей — формировать книгу учета доходов и расходов и хозяйственных операций. Нужно платить все общие налоги и НДС:

- налог на прибыль —20% с разницы между доходами и расходами, или ИП платят НДФЛ — 13%;

- налог на имущество организаций, если у вас есть недвижимое имущество;

- НДС — чаще всего составляет 18% с проданных товаров или услуг и уменьшается на НДС, который вы платите поставщикам.

Если вы рекрутер и не собираетесь заняться еще и оптовой торговлей, лучше выбрать упрощенку.

Вместо трех общих налогов вы будете платить всего один налог УСН. Налог перечисляете государству раз в квартал, сдаете отчетность в налоговую всего раз в год.

Здесь есть два варианта, с чего платить налог:

- доходы — налоговая ставка от 1% до 6%, в зависимости от вашего региона, вида деятельности, дохода;

- доходы минус расходы — налоговая ставка от 5% до 15%.

И это еще не все: если вы выберете УСН «Доходы», то сможете уменьшить налоги на сумму страховых взносов. ИП без сотрудников могут снизить налог на 100%, если это позволяет сумма страховых взносов, а организации и ИП с сотрудниками могут уменьшить налог максимум в 2 раза.

Сколько сможет зарабатывать ИП на HRspace, а сколько физическое лицо

Давайте посчитаем на примере.

Если вы — ИП с УСН «Доходы», ваши траты — максимум 6 % с каждой сделки. Вы работаете без сотрудников, поэтому в конце года сможете вычесть 25 тысяч страховых из суммы налогов, которые уже заплатили поквартально.

Допустим, вы заработаете на HRspace 40 000 рублей в месяц. Для этого нужно закрывать по 1-2 заявки.

Рекрутер — физическое лицо должен отчислять в налоговую 13% НДФЛ. Это 5 200 рублей в месяц, или 62 400 рублей в год.

ИП платит максимум 6%. С той же суммы — это 2400 рублей в месяц, или 28 800 рублей в год. В эту сумму войдут и страховые взносы за год.

Как ИП вы заработаете за год на 33 600 больше.

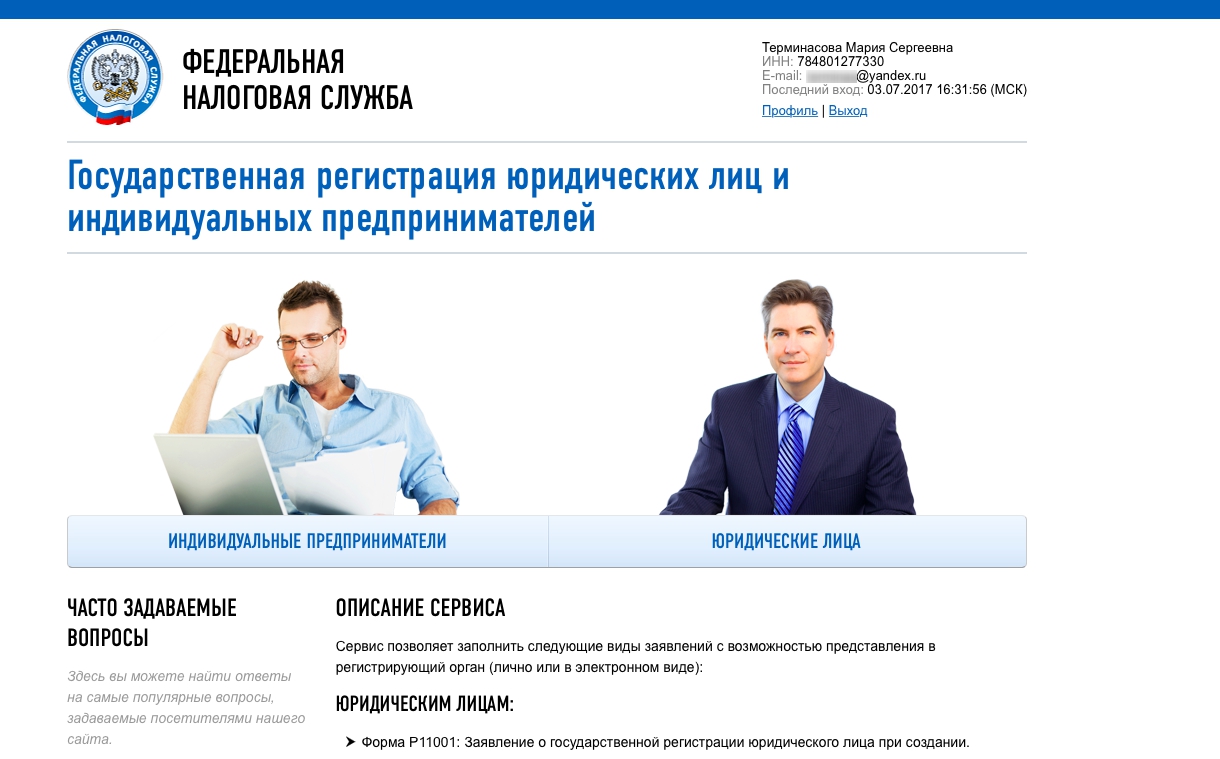

Государство понемногу учится работать с гражданами онлайн. Это облегчает жизнь как минимум на один визит в налоговую.

Чтобы стать предпринимателем, я потратила меньше недели:

- Час, чтобы разобраться с правилами, заполнить и отправить документы через сайт ФНС.

- Затем 3-4 рабочих дня ожидания: через пару дней мне прислали письмо, что документы приняты, и назначили даты визита в налоговую.

- Полдня ушло на очереди в налоговой.

Есть тонкость: индивидуальный предприниматель привязан к прописке физического лица. Зарегистрировать ИП в Москве не получится, даже если вы пять лет живёте в столице по временной регистрации. Иногородним нужно ехать домой. Тут бывают и плюсы: некоторые регионы снижают налоги, или банк предлагает льготный тариф на обслуживание счета.

Для регистрации ИП нужно заполнить несложную анкету на двух листах. Скачивайте на сайте ФНС, на Госуслугах или заполняйте по шагам с помощью бухгалтерского сервиса.

Еще нужны паспорт, ИНН, страховое свидетельство (СНИЛС) и квитанция на оплату 800 рублей пошлины. Если вы подаетесь онлайн, отправляйте сканы документов. Оригиналы попросят показать на месте.

В анкете попросят выбрать коды экономической деятельности — они описывают, чем вы будете заниматься. Нужен один основной и сколько угодно дополнительных. Поэтому лучше взять больше кодов, чем меньше. Если вы потом надумаете консультировать бизнес или вести вебинары, а кода нет, то придётся вносить изменение в лист записи реестра ИП. Иначе могут быть проблемы с налоговой.

Для рекрутеров и эйчаров есть группа кодов ОКВЭД

- код 78: «Деятельность по трудоустройству и подбору персонала» — его указывайте основным, можно углубиться в детали и добавить:

- код 78.1 «Деятельность агентств по подбору персонала»;

- код 78.2 «Деятельность агентств по временному трудоустройству»;

- код 78.3 «Деятельность по подбору персонала прочая»;

- код 74.90.8 — «Деятельность агентств и агентов, действующих от имени физических лиц», подойдет, если вы планируете действовать как агент и заключать контракты или договоры для физических лиц на участие в кинофильмах, театральных постановках и других мероприятиях. Или если вы будете продавать чьи-то произведения искусства.

Как мы разобрали выше, рекрутерам-фрилансерам выгодно платить УСН с доходов — от 1 % до 6 %, в зависимости от региона. Скачайте и заполните заявление о переходе на УСН.

Можно через онлайн-банк или в отделении. Квитанция на сайте налоговой.

Онлайн: через личный кабинет сайта ФНС или через «Госуслуги».

Офлайн: в отделении ФНС или в МФЦ. Адреса можно узнать на том же сайте налоговой.

6. Приехать в назначенное время, показать оригиналы и забрать готовые документы

Я не разбираюсь в бухгалтерии и боюсь сделать что-то не так, поэтому сразу стала искать онлайн-сервис, который поможет вести бизнес.

Таких сервисов много. Например: «Моё дело», «Облако», 1С, «Контур.Эльба» и «Контур.Бухгалтерия».

Я выбрала тот, который мне показался самым простым и выгодным. Полноценная бухгалтерия ИП без сотрудников не нужна, не нужны и сложные решения. Выбирайте сервис, который не нужно долго изучать, или платите налоги самостоятельно.

Предпринимателю нужен бизнес-счет в банке, реквизиты физического лица не подойдут.

Банков много. Некоторые позиционируют себя именно как банки для предпринимателей. Например: «Точка», Модульбанк. Большие банки тоже предлагают услуги для ИП: Сбербанк, «Альфа-банк», ВТБ, «Тинькофф» и другие.

Посмотрите условия для предпринимателей в вашем банке, сравните с другими предложениями и выбирайте. Любой банк даст менеджера, который поможет открыть счет. Вам понадобятся документы по ИП и паспорт.

ИП — конкурентное преимущество фрилансера: клиенты вас любят больше, а налогов вы платите меньше, чем физические лица.

Чтобы открыть ИП, нужно меньше рабочей недели и 800 рублей:

- Заполнить анкету и вместе с документами отправить в налоговую.

- Прийти в налоговую, подтвердить личность и забрать готовые документы через пару часов.

- Открыть бизнес-счет в банке.

- Разобраться, что как и когда платить, можно через сервис.

- Научиться выставлять счета, тут поможет ваш первый клиент.

— И всё, работайте! — как весело сказала мне девушка из окошка выдачи документов в налоговой)

Обязан ли фрилансер иметь ИП/ООО или достаточно быть физлицом и платить НДФЛ 13%?

Всем привет.

Я больше склоняюсь, что надо быть ИП, чтобы все было по закону и не обвиняли в нелегальной предприниматеской деятельности.

Другие же упорно твердят, что достаточно оставаться физиком и платить с заказов 13% НДФЛ.

Кто прав по закону?

Upd. Речь идет о реглярном доходе не менее 30 тыс р в месяц

- Вопрос задан более трёх лет назад

- 6797 просмотров

АртемЪ: То есть лошадь уже не ваша?

Вопрос:

Обязан ли фрилансер иметь ИП/ООО или достаточно быть физлицом и платить НДФЛ 13%?

Ваш ответ:

Если для вас фриланс это случайный заработок – не обязательно регистрировать ИП.

Если это регулярный заработок, то по закону вы должны зарегистрировать ИП.

Вы спросили как оно с точки зрения закона, я ответил.

Syschel: Я четко написал когда именно фрилансер по закону обязан зарегистрировать предпринимательскую деятельность.

Именно это я и сказал. Не больше не меньше.

Вы же пытаетесь мне приписать какие то слова про договор подряда.

Pavel K

Вы не в теме просто

При объекте «доходы» индивидуальный предприниматель вправе уменьшить сумму налога (авансового платежа) на сумму уплаченных страховых взносов в Пенсионный фонд и другие внебюджетные фонды, но не более чем на 50%.

Внимание!

Ограничение не распространяется на индивидуальных предпринимателей, у которых нет наемных работников. В этом случае налог (авансовый платеж) можно уменьшить на всю сумму уплаченных за себя страховых взносов в фиксированном размере.

Достаточно быть физ лицом и работать по договору подряда. Но тогда заказчик обязан с суммы оплаты по договору, заплатить все пенсионные и налоговые вычеты(примерно 40% от суммы в договоре), кроме 13% которые платит фрилансер или работодатель в форме налогового агента. Большинству заказчиков это не надо и они отдают выбор в сторону ИП/ООО фрилансера. Но по закону – можно!

www.oswad.com/info/dogovor

Можно ли заключить договор с фрилансером, работающим без образования юридического лица и без оформления ИП?

Да, можно. В соответствии со ст. 421 Гражданского Кодекса РФ, граждане и юридические лица свободны в заключении договоров.

Каким договором могут регулироваться услуги фрилансера?

Во-первых, услуги фрилансера могут регулироваться договором подряда с фрилансером (ст. 702 Гражданского Кодекса РФ).

Во-вторых, работа фрилансера может оформляться договором возмездного оказания услуг (ст. 779 Гражданского Кодекса РФ).

В-третьих, работа фрилансера может оформляться договором на выполнение научно-исследовательских, опытно-конструкторских и технологических работ (ст. 769 Гражданского Кодекса РФ).

В четвертых, заказчик и фрилансер могут заключить договор авторского заказа (ст. 1288 Гражданского Кодекса РФ).

В пятых, заказчик может заключить с фрилансером трудовой договор (ст. 56 Трудового Кодекса РФ).

Уточню. Что по большей части договоров, платить за вас налоги и отчисления в пенсионки обязан будет заказчик. Это как будто вас берут в штат сотрудником, но на выполнение конкретного задания.

Опубликовано Digital Broccoli в 06/02/2018 06/02/2018

Сегодня информацией о регистрации фрилансерской деятельности в качестве ИП рассказывает копирайтер Елена Новикова.

Я – фрилансер, работаю с текстами. В январе 2017 года зарегистрировалась в качестве индивидуального предпринимателя. Оказалось, что ничего сложного в этой процедуре нет, а с бюрократией в налоговых органах вполне успешно борются. Составила инструкцию для всех фрилансеров, кто подумывает о легализации своего положения.

В 2018 году сведения лучше уточнить, но глобальных изменений в регистрации нет.

Выбор кодов в ОКВЭД. При регистрации нужно сразу выбрать вид деятельности, которой планируешь заниматься. Все варианты перечислены в Общероссийском классификаторе, где им присвоены определенные коды. В заявлении на регистрацию необходимо указывать четырехзначные коды, более обобщенные разделы не принимаются, а мельчить с уточнениями тоже не стоит.

Выбрать можно любое количество кодов, но не всегда это целесообразно. Некоторые виды деятельности для ИП недоступны, другие – требуют лицензирования, третьи – не подходят для применения спецрежимов налогообложения и лишают шанса на получение налоговых льгот или господдержки.

По основному виду деятельности рассчитываются платежи во внебюджетные фонды за работников. Самозанятому же предпринимателю можно указывать любой код в качестве основного.

В любой момент можно внести изменения в список видов деятельности. Это бесплатно, нужно лишь заполнить заявление по форме Р21001 и подать его в регистрирующий орган для изменения своего перечня кодов.

Формирование пакета документов. С необходимыми документами сейчас все просто. Для регистрации предпринимателю при личном обращении нужны только паспорт, квитанция об уплате госпошлины – 800 рублей – и заполненное заявление по форме Р21001.

При обращении через посредника подпись на заявлении и копию паспорта придется заверить у нотариуса, приложив доверенность на регистрационные действия от своего имени.

Подача документов. Передать небольшой пакет документов на регистрацию предлагается двумя способами: лично и удаленно.

Лично будущий предприниматель должен обратиться в налоговую инспекцию по месту постоянной регистрации или в МФЦ. Он может выдать нотариальную доверенность кому-то, чтобы делегировать подачу документов.

Удаленно документы отправляются в адрес налоговой почтой (а в Москве еще и службами доставки PonyExpress и DHL), либо в электронном виде.

Онлайн подача документов осуществляется по-разному:

1. При подаче заявки на регистрацию через сайт Федеральной налоговой службы. Можно направить в электронном виде заполненное заявление, сканированную копию паспорта и квитанцию, но все равно придется явиться в ФНС лично для подписания документов. Это помогает сэкономить время на собственноручное заполнение бумаг, достаточно заполнить онлайн-форму, а потом по приглашению явиться в налоговую с паспортом и все подписать.

2. При подаче пакета документов на регистрацию на официальном сайте ФНС или на портале госуслуг. Чтобы дистанционно были приняты документы, потребуется электронная подпись. Обратиться за ключом к ней стоит в специализированный сертифицированный центр. Потратиться на электронную подпись стоит, если вы проживаете не по месту регистрации и не хотите ехать лично в ИФНС на родину.

Риски отказа. Стать предпринимателем не могут несовершеннолетние, недееспособные, а также лица, не имеющие регистрации по месту проживания или временного пребывания в России.

Запрет на ведение бизнеса действует на муниципальных и государственных служащих – они не имеют права регистрировать ИП. Откажут тем, кто уже зарегистрирован как ИП и забыл его закрыть либо за последние 5 лет был банкротом. В этом случае заявление отклоняют, а деньги за уплаченную госпошлину не возвращаются.

Все остальные могут быть индивидуальными предпринимателями.

Вернуть пакет документов регистрирующий орган может из-за недостоверных сведений, неправильного заполнения заявления, неверных реквизитов госпошлины, недостаточности сведений, отсутствия заверенной подписи, если документы подаются не лично.

Если в заявлении есть ошибки, то их можно исправить и обратиться еще раз, используя уже оплаченную госпошлину. Квитанцию в налоговой инспекции вернут, и ее можно будет использовать повторно.

Получение документов. Через 3 рабочих дня после приема заявления регистратор внесет всю информацию о новоиспеченном ИП в единый реестр и выдаст подтверждение. На руки предприниматель после регистрации получает:

· уведомление о постановке физлица на учет в налоговой в качестве ИП;

· выписка из Единого госреестра индивидуальных предпринимателей (ЕГРИП);

· лист записи ЕГРИП с указанием присвоенного государственного регномера (ГРНИП).

Никаких свидетельств на цветных бланках больше не выдается. Все данные содержатся в электронной базе данных ЕГРИП, и для взаимодействия с любыми инстанциями теперь достаточно свежей выписки из этого реестра, а получить ее можно онлайн.

Документы можно забрать лично в своей налоговой инспекции по месту постоянного проживания или получить почтой.

Выбрать систему налогообложения. Фрилансеру подходит упрощенка по схеме «6% от доходов». Он сможет на сумму страховых взносов уменьшить уплачиваемый налог.

С отчетностью по УСН справиться можно самостоятельно, не нанимая бухгалтера.

Заказать печать. Это необязательно. Фрилансеру печать не особо нужна: большинство клиентов работает удаленно и заключает договоры в электронном виде.

Открыть расчетный счет. Фрилансеру удобно пользоваться счетами Модульбанка, Тинькофф Банка или банка Точка, поскольку у них налажено удаленное взаимодействие с клиентами и электронный документооборот. Большинство вопросов решается дистанционно – без личной встречи и визита в отделение. В этих банках есть возможность открыть счет без платы за обслуживание в течение некоторого периода и сэкономить.

В личном кабинете интернет-банкинга есть возможность выставлять счета, оплачивать страховые взносы и налоги, получать консультацию бухгалтера и юриста, подключить интернет-эквайринг и принимать платежи на счет прямо со своего сайта.

Зарегистрировать кассовую технику. Для фрилансера касса не нужна до лета 2018 года, если он не принимает наличку коробками, а получает безналичные переводы от клиентов на расчетный счет и электронные кошельки.

Получить лицензии и иные разрешения. Для фрилансера никаких специальных разрешительных документов не понадобится.

Встать на учет в ПФР и ФСС. Заявление на регистрацию в Пенсионный фонд или Фонд соцстрахования предприниматель должен подавать только, если он решил нанять работников. Обратиться туда он обязан в течение 30 дней после заключения первого трудового договора.

Фрилансеру, который будет работать в одиночку, общаться с внебюджетными фондами лично не придется, как и сдавать туда отчетность. Нужно лишь вовремя оплачивать страховые взносы.

Наладить ведение бухучета. Для фрилансера начать становление документооборота надо с составления шаблонов договоров с заказчиками. При каждой сделке должен заключаться такой договор, приложением к нему пойдет акт выполненных работ, а для оплаты по договору ИП должен выставить заказчику счет.

Книгу учета расходов и доходов можно вести в электронном виде, распечатав только в конце года и при проверке налоговиками. По данным из этой книги и по выписке из банка легко заполнить декларацию УСН и отчитаться перед налоговой.

- Расходы – 800 рублей, срок – 3 рабочих дня.

- Онлайн или офлайн обращение в регистрирующие органы.

- Нужны паспорт, квитанция на госпошлину, заявление о регистрации.

- Дополнительно с внебюджетными фондами не придется взаимодействовать.

- Выбирать фрилансеру лучше УСН.

- Расчетный счет может быть бесплатным.

- Уплачивать только страховые взносы и налог на УСН.

- Бухгалтер не нужен, консультацию можно получить в банке.

Подписывайтесь на канал о фрилансе и удаленной работе Remote&Freelance и узнайте, как монетизировать любимое дело, работать удаленно и путешествовать.

Трудно ли фрилансеру работать ИП? Фриланс и индивидуальный предприниматель – актуальные вопросы.

Индивидуальным предпринимателем я стал в сентябре 2007 года. До этого работал по договорам подряда, что было неудобно.

Сразу после оформления ИП я подал в налоговой заявление о переходе на упрощенную систему налогообложения.

В России есть две формы упрощенки – по первой Вы платите 6% со всех доходов (читайте – со всех денег, которые поступают на Ваш ИП-эшный банковский счет),

во втором случае – 15% с разницы доходов и расходов. Для фрилансера, не любящего заполнять лишние бумажки, проще первый вариант, где надо просто платить 6% со всех

сумм, которые перечислили заказчики.

Плюс к этому необходимо делать пенсионные отчисления – примерно 12000 рублей в год или 1000 рублей в месяц. Но эти деньги вычитаются из 6%-налога при условии, что сумма платежей в Пенсионный фонд составляет не более 50% от налога по упрощенке.

В январе я написал энное количество текстов и получил за них на расчетный счет в банке 20000 рублей. Соответственно налоги составили 6% от данной суммы или 1200 рублей. При этом в Пенсионный фонд я перечислил 1000 рублей. Соответственно, в итоге я должен перечислить налоговой 1200-600 (максимум можно вычесть 50% от суммы) = 600 рублей!

Раз в год необходимо нести отчет в налоговую. Также раз в год отчитываться в Пенсионный фонд. Но можно решить проблему проще, наняв для сдачи отчетности бухгалтерскую фирму.

Теперь поговорим о бухгалтерии и бумагах, которые придется вести. На упрощенке с доходами их минимум. Главный документ – это «Книга доходов и расходов», именно здесь отражаются все операции, влияющие на налогооблагаемую базу – то есть деньги, с которых берутся 6%. Распространено мнение, что на упрощенке 6% книгу вести не обязательно – это не правда! Книгу надо заполнять всегда, и более того – хотя российское законодательство допускает ведение книги в электронном виде, настоятельно рекомендую покупать в магазине бумажную версию, нумеровать все страницы, прошивать ее и нести на заверение в налоговую (инспектор ставит подпись и печать, что в книге действительно 80 страниц, а не 90 или 100).

В случае проверки «Книга доходов и расходов» будет первым документом, который Вас попросят предоставить!

Заполнять книгу очень просто. В ней необходимо отражать все поступления денег от заказчиков, а в качестве расходов – перечисления в Пенсионный фонд (для ИП – примерно 12000 рублей в год). В качестве документа, подтверждающего хозяйственную операцию, я указываю номер платежного поручения, по которому мне поступили деньги. Копию платежки выдают в банке, где открыт расчетный счет. Они также называются выписками по счету. Их надо хранить в бухгалтерии! Выкидывать нельзя – они являются документами, подтверждающими хозяйственную операцию. Если потеряете, придется просить банк выдавать дубликат. Деньги в Пенсионный фонд перечисляю через Сбербанк – так удобнее и ошибок меньше, при этом в Сбербанке выдают чек-ордер об оплате. Его также надо хранить и указывать его номер в книге доходов и расходов.

С каждым клиентом требуется заключать договор, после выполнения работы – выставлять счет на оплату, а также подписывать акт выполненных работ. Наличие акта говорит о том, что все работы выполнены в срок и в полном объеме и стороны не имеют претензий друг к другу. Вот и вся бухгалтерия.

Договоры, счета, акты составляются в двух экземплярах – одни остается у заказчика, другой – у Вас. Если клиент находится в том же городе, что и Вы, оформление бумаг не занимает много времени. Если заказчик из другого города, документами можно обменяться по факсу, а затем выслать оригиналы по почте.

Более подробно о вопросах бухгалтерии мы поговорим в следующих статьях. А пока жду Ваших вопросов!

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.