Сегодня предлагаем вашему вниманию статью на тему: "инвестиции в банк". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Акция: +2% годовых к текущим тарифам при заключении договора до 30.12.2017 года

- 1.5 млн.

- 2.3 млн.

- 3 млн.

- 3.8 млн.

- 5 млн.

- 1.5 млн.

- 3.5 млн.

- 5 млн.

- 6.4 млн.

- 7.8 млн.

- 10 млн.

- 1.5 млн.

- 3.5 млн.

- 5 млн.

- 6.4 млн.

- 7.8 млн.

- 10 млн.

- 1.5 млн.

- 3.5 млн.

- 5 млн.

- 6.4 млн.

- 7.8 млн.

- 10 млн.

- 5 млн.

- 6.2 млн.

- 7.1 млн.

- 7.9 млн.

- 8.7 млн.

- 10 млн.

Выберите процентную ставку

Наш бизнес — предоставление займов (микро-кредитов) населению, приём инвестиций под выгодные проценты, высокотехнологичная система расчётов по банковским картам и денежным переводам, объединение успешных предпринимателей России, оказывающие целый ряд услуг в помощи российскому бизнесу.

«МАНИ ФАННИ» — это прежде всего известный бренд и одна из ведущих российских организаций в финансовой сфере.

Мы дорожим нашей репутацией, поэтому всегда выполняем свои обязательства перед партнерами.

Мани Фанни Онлайн — Лауреат премии Гран-при микрофинансовая компания года в сфере онлайн-микрокредитования по версии «Финансовой элиты России» 2017.

Что такое инвестиционные вклады: 12 банков и их условия, плюсы и минусы вкладов

Здравствуйте! В этой статье мы расскажем про особенности инвестиционных вкладов.

Сегодня вы узнаете:

- Стоит ли открывать инвестиционный вклад;

- Как открыть инвестиционный вклад и какой банк выбрать;

- Какие риски существуют для открытого вклада;

- Застрахованы ли инвестиционные вклады.

Инвестиционный вклад как способ приумножить капитал

Многие из нас привыкли хранить денежные средства на банковских депозитах. Этот инструмент для накопления за многие годы существования показал себя, как надёжный способ обезопасить себя от потери денег. Депозит можно открыть в любом банке за считаные минуты, что весьма удобно для населения.

Однако, несмотря на преимущества, у банковского вклада есть один важный недостаток. Речь идёт о низких процентных ставках. Они по большей части не покрывают инфляцию, а в лучшем случае помогают сохранить личные накопления. Этот недостаток и заставляет задумываться вкладчиков о более прибыльных банковских инструментах.

Одним из них и является инвестиционный вклад.

Его отличие от обычного депозита заключается в том, что состоит он из двух частей:

Иными словами, если вы открыли инвестиционный вклад, то по праву можете считать себя инвестором. Средства, вложенные в паи ПИФов, обычно используются банковскими организациями на фондовом рынке: покупаются акции различных компаний.

Как известно, акции – довольно прибыльный актив, который, в отличие от депозита, приносит высокую доходность.

Не стоит путать ИИС (индивидуальный инвестиционный счёт) и инвестиционный вклад. В первом случае вы самостоятельно управляете средствами непосредственно на фондовом рынке: покупаете и продаёте активы наиболее выгодно для себя.

А индивидуальный инвестиционный вклад подразумевает, что вы не участвуете в процессе совершения сделок: просто передаёте деньги в банк и забываете о них на указанное в договоре время.

Выбрать инструменты для вложений вы можете сами, но с некоторыми ограничениями. Банк предоставит список паёв, которые вы сможете приобрести. Возможности купить другие активы у вас не будет, что и указывается в договоре между банком и вами.

Также банковская организация самостоятельно распределяет процентное соотношение депозита и вложений в ПИФы с учётом того, что депозит вы сможете открыть на сумму, не превышающую стоимости приобретённых паёв.

Минимальная сумма для вложений оговаривается банком и, чаще всего, эта отметка приравнена к 100 000 рублям.

Доход, который вы можете получить, банком не гарантируется, потому что последний просто не знает, каков будет результат. В некоторых случаях прибыль составляет 100% от первоначального капитала, а иногда можно потерпеть и убытки.

Суть подобных вкладов заключается в том, что банк формирует инвестиционный фонд из средств большого числа владельцев капитала и размещает их на площадках фондового рынка. Затем полученная прибыль распределяется между всеми вкладчиками за вычетом процентов в качестве вознаграждения управляющей компании.

Какие преимущества и недостатки у инвестиционных вкладов

После того как мы с вами разобрались, что значит инвестиционный вклад, давайте рассмотрим особенности его открытия и ведения. Тонкости инвестиционного вклада для кого-то могут показаться весьма привлекательными, а кого-то – вовсе отпугнуть.

Положительные моменты таких вложений:

- Как только срок вклада окончится, вы получите гарантированную прибыль в размере депозитной части (а ведь многие инвестиционные проекты могут оставить вкладчика без копейки);

- В случае успешного завершения купли-продажи паёв вы получите доход, который превысит проценты по среднему вкладу (размер полученного дохода исчисляется несколькими десятками процентов при грамотном подходе к инвестированию);

- Открытие инвестиционного вклада не требует от вас ничего, кроме паспорта, заявления и, собственно, денег (процедура довольна простая, вам не нужно быть профессионалом и знать тонкости фондового рынка или проходить длительное обучение);

- В любой момент вы можете вернуть вложенные средства (если по какой-то причине вам понадобятся деньги, инвестиционная компания (в лице банка) вернёт всю сумму вклада).

Минусы инвестиционного вклада включают следующие нюансы:

- Если снять сумму досрочно, то никакие проценты по вкладу оплачены банком не будут;

- Изменение условий по договору касаемо частичного снятия не допускается (вы вправе изъять из оборота всю сумму, даже если вам срочно понадобилась только треть от неё);

- Вы можете лишиться суммы, вложенной в ПИФы (эта часть при отсутствии прибыли не возвращается);

- Если инвестиционный вклад себя не оправдал, и вы лишились стоимости всех паёв, то к сумме убытков добавится сумма комиссии, которую берёт управляющая комиссия за проведение сделок (независимо от результата вы в любом случае обязаны оплатить эти услуги согласно договору);

- Вклады являются краткосрочными, преимущественно до 1 года (этот способ вложений не подойдёт тем, кто хочет оставить средства на попечение банка на длительный период);

- Пополнить вклад во время действия договора вы не сможете;

- Депозитная часть открывается без капитализации;

- Прибыль можно получить только по окончании срока размещения средств;

- Пролонгация договоров не предусмотрена (если вы хотите продолжить пользоваться инвестиционным вкладом после его автоматического закрытия, необходимо составить новый договор);

- С полученного дохода нужно заплатить 13% в качестве налогов (при этом на инвестиционные вычеты в данном случае рассчитывать не придётся).

Рассмотрев все положительные и отрицательные стороны ведения инвестиционных вкладов, каждый должен сделать выбор о необходимости открытии вклада относительно собственных возможностей и целей.

Если вы любите рисковать и не расстроитесь при потере некоторой части вложенных средств, то инвестиционный вклад создан именно для вас.

Если вам надоели банковские депозиты с низкими процентами, то открытие инвестиционного вклада станет для вас новым способом приумножить свои вложения.

Инвестиционный вклад подойдёт для начинающих инвесторов. Если вы находитесь на стадии активного изучения фондового рынка, но самостоятельно торговать пока не можете из-за отсутствия навыков, инвестиционный вклад станет первой ступенькой на пути к профессиональной торговле активами.

Если вы настроены консервативно и не допускаете возможную потерю средств, то инвестиционный вклад не стоит рассматривать. Не подойдёт он и для тех, кто готов вложить последние деньги, так как в итоге вы окажетесь без существенной доли последних.

При успешном результате инвестиционный вклад сможет принести высокую прибыль, которая принесёт дополнительные средства. Их можно будет использовать в личных целях или опять же перевести на инвестиционный вклад. Данный способ вложений набирает обороты, а это значит, что всё больше людей интересуется новым способом накоплений.

Станете ли вы одним из них – решать лишь вам. Главное, соотнести все минусы и плюсы, осознать, потерю какой части капитала вы перенесёте спокойно, и выбрать подходящие инструменты для торговли.

На каких условиях банк откроет инвестиционный вклад

Как вы уже знаете, инвестиционный вклад можно открыть в банках. Здесь главное условие – чтобы у банка была своя управляющая компания, располагающая куплей-продажей паёв ПИФов.

Однако, стать вкладчиком сможет не каждый. Ввиду «нестандартных»особенностей вклада к владельцам свободного капитала предъявляются требования. В разных кредитных организациях они могут отличаться.

Основные условия, на которых банки заключают договор инвестиционного вклада:

- Вам должно быть не менее 18 лет. Инвестиционный вклад подразумевает, что вы осознаёте свои действия и понимаете возможные последствия от вложений (в виде потери). Поэтому ответственность за деньги на вкладе лежит исключительно на владельце средств, который должен быть совершеннолетним;

- В качестве вкладчиков принимаются только лица, постоянно проживающие на территории РФ, то есть резиденты. Это связано, в первую очередь, с налогообложением. Все налоги от инвестиционной деятельности в нашей стране должны поступать в казну России;

- Не допускается открытие вклада на сумму депозита, большую, чем средства, вложенные в ПИФы. Это объясняется гарантией возврата депозитной части. Если её сумма будет значительной, то банку подобная сделка окажется невыгодной. В связи с этим и сроки вложений не превышают 12 месяцев. Такое условие необходимо для защиты банковских организаций от растущих темпов инфляции;

- При крупных суммах вклада банк вправе потребовать справки о доходах. Банковской организации неважно, откуда у вас средства на вклад, однако проконтролировать вашу финансовую состоятельность он может. Следовательно, если официально вы нигде не трудитесь, у вас появится препятствие для открытия вклада.

Если вы совершеннолетнее лицо, проживающее большую часть времени в России, то открытие инвестиционного вклада для вас не станет трудностью.

Имея источник доходов, нужно документально подтвердить его для банка. Во многом это связано с запрещёнными видами экономической деятельности. Они не позволяют банку на законных основаниях принять ваши средства для последующей торговли на фондовом рынке.

Открытие вклада мало чем отличается от процесса заключения договора по обычному депозиту. Сложности возникают лишь с выбором банка, инструментов и сроков инвестирования. Если в данном деле вы новичок, то лучше проконсультироваться с грамотным специалистом, который подскажет как правильно сделать первый шаг.

Чтобы открыть инвестиционный вклад, вам потребуется пройти следующие этапы:

После того как вы внесли денежные средства на инвестиционный вклад, последний считается открытым. Дата отсчёта дней указана в подписанном вами договоре.

Инвестиционный вклад вы сможете наблюдать в личном кабинете интернет-банка. Средства, полученные вами в качестве дохода, поступят на ваш счёт автоматически по завершении срока вклада.

ТОП-12 банков, предлагающих открытие инвестиционных вкладов

Если вы решились открыть инвестиционный вклад, то делать это нужно в надёжном и опытном банке. Мы подобрали для вас 12 банков, которые имеют наибольший срок открытия инвестиционных вкладов и высокий процент прибыльных сделок.

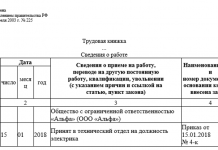

Условия по инвестиционным вкладам ТОП-12 банков мы собрали в таблице.

В этом разделе вы можете подобрать инструменты для инвестиций на российском фондовом рынке и узнать о нем свежие новости. В разделе собрана информация о крупнейших биржевых брокерах.

- облигации

- еврооблигации

Срок:

- год

- 2 года

- 3 года

- 5 лет

АО «Открытие Брокер» – один из лидеров инвестиционного бизнеса в России.

Входит в группу банка «Открытие» (контролирующее лицо – Банк России)

Если вам мало доходности по депозитам и вы готовы зарабатывать больше, робот — советник Right бесплатно подберет подходящие вам акции и облигации.

Смотрите телеформат «Цена вопроса».

Если ставки по депозиту перестали вас устраивать, самое время обратиться к профессионалу финансовых рынков — персональному брокеру. Рассказываем, почему это лучшее решение для начинающего инвестора.

Вопреки усилиям регулятора, пытающегося закрыть гражданам доступ к финансовым пирамидам и Forex, нелегалы живут и процветают. Как не попасться на удочку нечистых на руку финансистов?

Брокеры ждут увеличения притока частных инвестиций на российский фондовый рынок. На что делают ставку ведущие игроки и как новый закон «Об инвестиционных советниках» поможет бороться за клиентов?

Число частных инвесторов на российской бирже растет опережающими темпами. Но стоит ли этому радоваться?

> Alizeeac пишет:

> “Пошлите” меня в правильном направлении /bitrix/images/forum/smile/ah.gif

https://bcs-express.ru/

https://smart-lab.ru + хороший.

> romanrm1 пишет:

> Почти весь FinEx (FXRU хорошо сработало в прошлом году при падении рубля, да и другие тоже), SBCB, AKNX.

Посмотрел про FXRU: “Инвестор.

100 т.р. и не частые сделки (желательно без ежемесячных комиссий), желательно возможность покупки.

Окончил факультет филологии и журналистики Ростовского государственного университета (текущее название — ЮФУ).

В течение нескольких лет освещал тему финансов и налогов в ряде российских деловых изданий на различных позициях — от внештатного автора до редактора.

Имеет более чем десятилетний опыт работы в сфере внешних коммуникаций в крупнейших инвестиционных компаниях.

В 2015 году возглавил отдел по связям с общественностью, в 2018 году назначен PR-директором АО «Открытие Брокер» .

Консультант-методист в области финансовой грамотности населения.

Банк это юридическое лицо, занимающееся финансовой и кредитной деятельностью и предоставляющее финансовые услуги клиентам банка. Основным направлениями деятельность являются привлечение средств клиентов и их последующее размещение от собственного лица и за собственный счет, а также выполнение операций по поручению клиентов.

Львиную долю прибыли банки получают от кредитования населения и инвестиционной деятельности. Предоставление ссуды является одним из основных видов деятельности любого коммерческого банка, а банковские инвестиции это дополнительная строка в доходах.

Банковские инвестиции это вложения средств финансово-кредитного учреждения, как правило, на продолжительный период времени в перспективные и высокодоходные ценные бумаги. Такими бумагами, как правило, выступают государственные облигации либо акции крупных и известных холдингов и компаний. Благодаря тому, что инвестиционный портфель банка достаточно диверсифицирован это позволяет добиться дополнительный прибыли путем рассредоточения собственных вложений.

Существует несколько основных источников дохода банковских инвестиций:

- прибыль в виде процентов

- прибыль от роста стоимости ценной бумаги находящейся в инвестиционном портфеле банка

- комиссия, получаемая банком за предоставление инвестиционных услуг.

Стоит отметить тот факт, что банковские инвестиции это косвенный стимулятор роста всей экономики страны.

Разрабатывая инвестиционную политику финансово-кредитные учреждения, то есть банки, при составлении инвестиционного портфеля руководствуются следующими принципами:

- ликвидность актива

- доходность актива

- размер банковских процентных ставок.

Так как основным объектом банковских инвестиций выступают ценные бумаги, то наличие в инвестиционном портфеле высоко ликвидных бумаг для банков очень предпочтительно. Ликвидность это время, которое необходимо для продажи актива. То есть высоколиквидные активы это ценные бумаги, которые возможно быстро продать.

Само собой, банки выбирают активы с наиболее высоким возможным уровнем дохода. Однако не стоит забывать, чем выше обещанный доход по бумаге, тем выше её инвестиционные риски. Банки за этим строго следят и не допускают покупки высоко рискованных ценных бумаг.

Величина банковских процентных ставок напрямую влияет на стоимость ценных бумаг в портфеле. В случае если процентные ставки находятся на высоком уровне, стоимость ценных бумаг падает и наоборот.

В случае, когда банк ожидает повышения уровня ставок, он, как правило, приобретает большое количество ценных бумаг на долгосрочную перспективу для поддержания стабильного и желательно высокого дохода и размера поступлений от них. Когда банк понижает ставки, то ценные бумаги приобретается в краткосрочной перспективе для их последующей перепродажи по более выгодной цене и получении прибыли.

Общий уровень доходности банковских инвестиций зависит от уровня стоимости инвестиционного портфеля. В свою очередь стоимость инвестиционного портфеля складывается из стоимости ценных бумаг, входящих в портфель, размера процентных поступлений от бумаг, размера дивидендов по акциям, учтенных процентов и т.п.

При осуществлении инвестиций банк, как инвестор, заинтересован в получении максимально возможной прибыли, которая сопровождалась бы минимальными инвестиционными рисками.

По причине того, что банки являются фундаментом практически любой экономики и от их банкротства способна пострадать целая финансовая система страны, регулирование банковских инвестиций приобретает все большее значение. В ряде стран принимаются законы и указания по рейтингу ценных бумаг доступных для инвестирования со стороны банка. Другими словами если бумага не обладает достаточным рейтингом, то финансово-кредитному учреждению запрещается приобретать такую бумагу.

Однако все же для подавляющего числа банков кредиты являются основным активом, приносящим наибольший доход. Банковские инвестиции актуальны в большинстве своем для мелких и средних коммерческих банков.

Банковские инвестиции приобретают наибольшую динамику во время кризиса либо экономической неопределенности или экономического спада. В такие времена банки сокращают объемы кредитования, вследствие чего их прибыль значительно падает, и именно для покрытия недополученной прибыли банки увеличивают объемы инвестирования.

Все люди хотят, чтобы их собственные сбережения не просто лежали на сохранении, но и приносили прибыль. Один из простых способов получения прибыли с собственных средств — это оформление вклада в банк. И как только человек задумывается о таком инвестировании средств, сразу же возникает вопрос: в какой банк вложить деньги, чтобы они могли приносить прибыль своему владельцу? Как и куда вложить деньги выгодно?

При выборе нужно руководствоваться финансовой чистотой учреждения. Именно поэтому на финансовые показатели банка потенциальный вкладчик должен смотреть в первую очередь. Выбрали интересующее учреждение? Тогда обратите внимание на такой параметр, как “норматив достаточности личных средств”. При отсутствии экономического образования вы можете не обратить внимание на данный параметр, который играет ключевую роль при выборе банка. Проще говоря, данный параметр означает всю валютную массу банка, которой он может распоряжаться и выступать в операциях по активам.

У Центрального Банка РФ данный показатель находится на отметке 11%. Если показатели вашего учреждения выше — хорошо, если нет — не стоит рассматривать банк в качестве объекта для вклада, несмотря на какие-либо предлагаемые проценты и выгоды.

Если вы хотите использовать для вкладов иностранный банк, располагающийся в оффшоре (Белиз, Гернси, Сейшелы и т.д.), то на практике столкнетесь с такой проблемой, как закрытость информации о юридических лицах и их владельцах для сторонних лиц. Это является государственной политикой, поэтому некорректно говорить о том, что банки являются неблагонадежными.

Существует множество новых банковских учреждений, которые созданы не так давно. Это не является гарантией того, что банк проводит корректную политику и является надежным. Специалисты советуют обращать внимание на фактические показатели — так, если капитал составляет не менее 20-30 млн. рублей, а период работы — не менее двух лет, то это является свидетельствованием положительной динамики развития финансового учреждения.

Насколько надежным не казался бы банк, застраховать собственные сбережения все равно необходимо. Это является своеобразной гарантией того, что при банкротстве или реорганизации банка вы получите обратно свои средства.

Также необходимо обязательно поинтересоваться об участии учреждения в системе обязательного страхования сбережений вкладчиков. Если банк не является участником данной системы, то присутствует высокая вероятность финансовых махинаций.

Пока что мы не рассматривает договор банковского вклада как таковой, поскольку данный вопрос является объектом изучения другой статьи. Тем не менее, отметим, что при ознакомлении с банком и предоставляемым им договором, необходимо тщательно изучить все бумаги на упоминание комиссионных сборов. Если таковые имеются, то возникает закономерный вопрос о надежности подобного учреждения. Вы отдаете инвестиции в банк (другими словами, передаете право пользования деньгами банку за определенный процент) и должны платить за это деньги? Надежные банки, которым не требуется дополнительное финансирование, не используют комиссионные сборы.

Проценты — первый показатель, по которому вкладчики выбирают банк, но один из самых “скрытных” по своей природе. Мы уже отмечали, что необходимо обращать внимание на среднерыночную процентную ставку для ориентирования в оптимальных (не завышенных) размерах. Однако важно учитывать не только процентную ставку, но и возможную инфляцию. Важно проводить сравнение этих параметров для того, чтобы определить настоящий размер прибыли, которая будет получена с оформления банковского вклада.

Так, если в стране наблюдается низкий уровень инфляции, то инвестор на самом деле будет приумножать свой капитал. Однако в случае, если размер инфляции превышает размеры ставки, то вкладчик потеряет, а не приумножит свой вклад. Отметим, что никакие специалисты не могут прогнозировать точный размер инфоляции на текущий или следующий год, однако в Сети всегда есть данные, позволяющие оценивать приблизительные размеры инфляции на определенный период.

Один из распространенных вопросов, на который нельзя предоставить однозначного ответа. Одни люди считают, что выгодно вложить деньги в банк можно только за границей (заграничный банк — надежный и устойчивый). Другие же считают, что лучше выбирать отечественные банки. У каждой позиции имеются и достоинства, и недостатки.

При территориальном вопросе выбора банка следует учитывать ряд факторов. Так, нужно обратить внимание на геополитическую и экономическую обстановку в стране, условия вкладов для иностранцев и т.д. Так, вкладывать банки в странах с высоким уровнем инфляции, с оттоком иностранных инвестиций и другими негативными экономическими явлениями не стоит, вне зависимости от самого государства.

Отметим, что необходимо различать эти два схожих между собой понятия. Ренкинг — это список, в котором представлены банки, ранжированные по определенной категории и критерию. Именно ренкинги публикуются в журналах и доводятся до широкого сведения. Часто ранги банковским организациям дают по таким критериям, как размер капитала, величина оборотных активов или количество депозитов. Важно помнить, что ренкинг — это свидетельствование размера банка, но никак не его устойчивости и надежности.

Рейтинг — куда более надежная экспертная оценка организации по определенному критерию. Как правило, экспертами, которые оценивают возможности банка, являются международные рейтинговые агентства. Чем ниже рейтинг, присвоенный агентствами, тем более рисковыми являются взаимоотношения с финансовым учреждением.

Во всем мире ориентируются на показатели следующих агентств:

- Fitch Ratings.

- Standart&Poor’s. Самое старое в мире агентство, ведущее деятельность с 1860 года.

- Moody’s.

Отметим, что эти иностранные агентства оценивают кредитные и финансовые учреждения СНГ, а на официальных сайтах первых двух компаний имеется информация на русском языке. На сайте последнего агентства необходима регистрация и для изучения рейтингов нужно владеть английским языком.

Рейтинговые агентства при составлении рейтингов используют буквенные обозначения для определения надежности банков. Для этого используются буквы A, B, C и D, в разном количестве и соотношении. Также имеется и прогноз рейтинга на следующие периоды, который позволяет определить будущие тенденции развития банков. Для учреждений могут присваиваться рейтинги “Стабильный”, “Негативный”, “Позитивный” и “Развивающийся”.

Все существующие ступени у трех рейтинговых агентств одинаковые: обозначения ААА, АА, А, ВВВ используются для обозначения выгодных и инвестиционных банков, более низкие рейтинги присваиваются организациям, чья деятельность носит спекулятивный характер.

Помимо вышеперечисленных объективных факторов, следует обращать внимание и на субъективные характеристики каждого банка. Так, инвестор должен определить, насколько просто и быстро оформляется депозит, существуют ли какие-либо дополнительные услуги, насколько просто можно получить доступ к собственному счету, качество обслуживание и отношение работников банка к клиентам, а также существующая тарификация за использование депозита. Учитывая все эти характеристики, можно выбрать оптимальный банк, соответствующий требованиям, необходимым для выгодного и прибыльного капиталовложения.

Инвестиционный банкинг в макро- и микроэкономике

Виды облигаций и критерии инвестирования.

Понятие и классификация ценных бумаг.

Способы получения дохода от инвестирования в акции.

Простой способ инвестировать вместе с профессиональными управляющими

Оптимальным решением для начинающего инвестора является инвестирование в Паевые Инвестиционные Фонды (ПИФ) — наиболее удобный и гибкий инструмент, состоящий из акций, облигаций российских и иностранных компаний, государственных ценных бумаг и других активов. Широкая линейка фондов позволяет подобрать оптимальную стратегию инвестирования для каждого клиента.

- Вам не требуются специальные знания и опыт: фонды управляются профессиональной командой АО ВТБ Капитал Управление активами

- Минимальная сумма для начала инвестирования — 5000 ₽

- Покупка, обмен (смена стратегии) и продажа (погашение) ПИФ в любое удобное время

Узнать больше

Облигации, выпускаемые Министерством Финансов РФ специально для физических лиц. Покупая ОФЗ-н, вы даете деньги в долг государству и зарабатываете на купонах, выплачиваемых два раза в год. Приобрести ОФЗ-н можно только с брокерского счета.

- Государство гарантирует возврат денежных средств

- Можно продать в любой момент по рыночной стоимости

- Полное погашение (возврат инвестиций) по окончании периода обращения облигации — 3 года

- Инвестиции от 30 000 ₽

- Можно передавать по наследству

Узнать больше

Откройте брокерский счет, ИИС и самостоятельно совершайте сделки на финансовых рынках.

- Быстрое открытие счета в ВТБ-Онлайн

- Большой выбор инструментов: акции, облигации, валюта, фьючерсы

- Увеличьте доход: откройте ИИС и получайте +13% налоговый вычет от государства

- Удобный доступ: совершайте сделки в мобильном приложении ВТБ Мои Инвестиции

Узнать больше

Откройте брокерский счет, ИИС и самостоятельно совершайте сделки на финансовых рынках.

- Быстрое открытие счета в ВТБ-Онлайн

- Большой выбор инструментов: акции, облигации, валюта, фьючерсы

- Увеличьте доход: откройте ИИС и получайте +13% налоговый вычет от государства

- Удобный доступ: совершайте сделки в мобильном приложении ВТБ Мои Инвестиции

Узнать больше

Индивидуальный инвестиционный счет (ИИС) — это специальный брокерский счет для инвестиций с особым налоговым статусом, который даёт право на получение налоговых льгот от государства в виде налоговых вычетов. Налоговый вычет можно получить при наличии только одного открытого ИИС.

- Дополнительная доходность: +13% — налоговый вычет

- Быстрое открытие счета в ВТБ-Онлайн

- Большой выбор инструментов: акции, облигации, валюта, фьючерсы

- Удобный доступ: совершайте сделки в мобильном приложении ВТБ Мои Инвестиции

Узнать больше

Лучший инвестиционный банк

по версии Global Finance

Минимальные расходы

при совершении сделок

Профессиональная

аналитическая поддержка

Удобный доступ к торговле

через ВТБ Мои Инвестиции

Владельцам брокерских счетов и ИИС доступны эксклюзивные ежедневно обновляемые инвестиционные рекомендации и профессиональная инвестиционная аналитика по финансовым рынкам, экономическим секторам и отдельным компаниям от ВТБ Капитал — лучшей аналитической команды России по итогам международного опроса инвесторов Institutional Investor 2017.

Банк ВТБ (ПАО). Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 040—06492—100000, выдана: 25.03.2003 г. Подробнее >>

Банк ВТБ не несет ответственности за какие-либо убытки (прямые или косвенные), включая реальный ущерб и упущенную выгоду, возникшие в связи с использованием информации на Сайте, за невозможность использования Сайта или любых продуктов, услуг или контента купленных, полученных или хранящихся на Сайте.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.