Сегодня предлагаем вашему вниманию статью на тему: "формирование инвестиционного портфеля". Мы постарались в полной мере раскрыть тему и объяснить все доступным языком. Все свои вопросы вы можете задавать в комментариях к статье. Наш эксперт будет оперативно на них отвечать.

Содержание

Что такое инвестиционный портфель — полный обзор понятия и видов портфелей + 5 этапов формирования инвестиционного портфеля

Инвестиций без риска не бывает. Это правило должен усвоить каждый начинающий инвестор. Нет активов со стопроцентной гарантией прибыли, иначе каждый вкладчик стал бы Генри Фордом и Уорреном Баффеттом. Даже банковский депозит – не такой надёжный инструмент, каким его позиционируют финансовые учреждения.

На уровень доходности влияют тысячи причин – экономические кризисы, инфляция, финансовая неграмотность, скачки валютного курса, биржевые катаклизмы. Однако у инвестора есть действенный способ если не устранить риски полностью, то минимизировать их. Этот способ называется «инвестиционный портфель».

Создавая портфель, вы не вкладываете деньги в один инструмент, а используете несколько направлений инвестирования. О том, как это делается и какие виды инвестиционных портфелей бывают, я, Денис Кудерин — специалист по инвестированию, расскажу в новой статье.

А ещё вас ждёт обзор надёжных профессиональных компаний, которые помогут сформировать портфель и грамотно им управлять.

Почему опытные инвесторы получают больше, чем новички? Думаете, потому что у последних меньше денег? Ответ очевидный, но не совсем корректный. Конечно, сумма вложений напрямую влияет на доходность, но определяющую роль играют совсем другие факторы.

Опытные финансисты умеют правильно применить инвестиционные инструменты и знают, как управлять ими максимально эффективно. Они в курсе, что чем больше направлений инвестирования задействовано, тем ниже риски разорения и выше вероятность получения стабильного и долгосрочного дохода.

Новичок ищет самый выгодный и перспективный актив, как рыцари искали Священный Грааль. А когда находит его, спешит вложить в него все наличные средства. Такой способ может сработать, а может и разорить инвестора. Если вы игрок по натуре и хотите играть, а не зарабатывать – тогда этот путь для вас.

Разумные инвесторы поступают по-другому. Они не ищут самые высокодоходные инструменты. Они комбинируют консервативные вложения с умеренными по уровню риска и высокорисковыми инвестициями. Если один вариант не срабатывает, десять других инструментов перекрывают возможные потери.

Совокупность активов инвестора составляет его инвестиционный портфель. В этом портфеле находятся ценные бумаги или другие разновидности вложений, которые позволяют владельцу получать прибыль за счёт процентов, дивидендов или спекулятивных операций.

В отличие от реальных инвестиций, портфельные вложения не предполагают активного участия инвестора в управлении проектами и компаниями, в которые он вкладывает деньги.

Как выбирают активы для инвестиционного портфеля? Принцип такого выбора прост: нацеленность на стабильную доходность при минимальных рисках.

Чтобы не быть голословным, приведу пример правильного инвестиционного портфеля:

Часть денег (примерно 30%) помещается на депозиты в надёжных банках. Желательно выбрать несколько учреждений – например, Сбербанк, Альфа-Банк, Тинькофф.

Половину активов вкладываем в государственные и корпоративные облигации и акции крупных, стабильно развивающихся российских и зарубежных корпораций – Газпром, Google, Яндекс, Сургутнефтегаз, Лукойл и т.д.

Оставшиеся финансы помещаем в высокорисковые инструменты – акции «недооцененных» компаний, стартапы, опционы.

Главное преимущество портфельных инвестиций – их высокая ликвидность. Инвестор имеет право в любой момент перевести ценные бумаги и прочие активы в живые деньги и уйти с рынка. С прямыми инвестициями такую процедуру проделать непросто, а иногда и невозможно до окончания срока реализации проекта.

Профессионал всегда держит часть денег в инструментах, устойчивых к внутренним и глобальным рыночным колебаниям. К примеру, государственные облигации с фиксированной стоимостью не могут упасть в цене и приносят прибыль независимо от состояния рынка. Наличие таких активов в портфеле — это обеспечение его ликвидности.

Однако, как я уже говорил, полностью исключить инвестиционные риски невозможно.

Стоит перечислить самые распространённые риски:

- неправильный выбор инструментов (большая часть активов вложена в акции неустойчивых компаний с сомнительными перспективами);

- инфляция — обязательно учитывайте этот показатель, планируя будущие доходы;

- неправильный выбор времени для инвестиций – опытные вкладчики покупают акции, когда все продают, а не наоборот.

У каждого инвестора свой подход к формированию инвестиционного портфеля. Самый успешный инвестор современности Уоррен Баффетт вкладывал деньги в компании, которые с точки зрения других участников рынка были бесперспективными.

Не только ценные бумаги входят в портфель дальновидного инвестора. Выбор направлений почти безграничен – золото и другие драгметаллы, недвижимость, страховые накопительные фонды, ПАММ-счета и многое другое.

О том, как грамотно распоряжаться вложениями, читайте в статье «Управление инвестициями».

2. Какие бывают виды инвестиционных портфелей – ТОП-7 главных видов

Классификация инвестиционных портфелей достаточно условна. Профессиональные инвесторы стараются сочетать разные стратегии инвестирования. Бывает, что одна половина портфеля у них доходная, другая составлена из инвестиций роста.

Однако знать, какие бывают виды портфелей, необходимо каждому вкладчику.

Из названия понятно, что такой портфель рассчитан на высокие доходы от инвестиций при минимальном риске и предпочтителен для консервативных инвесторов.

В него входят облигации (государственные и корпоративные) с небольшими регулярными выплатами, акции крупных компаний сырьевой или энергетической отраслей. Доход от такого портфеля формируется в основном за счёт процентов и дивидендов. Если говорить о показателях, то это 10-25% годовых.

Прибыль портфеля роста обеспечивается повышением стоимости ценных бумаг. Таким инструментом пользуются инвесторы, желающие получить значительную прибыль. Направления вложений – акции стремительно развивающихся компаний, стартапы.

Риски портфеля роста достаточно высоки, но если вкладчик вовремя реализует свои активы, прибыли тоже будут значительными. Показатели доходности не лимитированы.

Портфель умеренного инвестора. Сформирован из ценных бумаг известных компаний и имеет стабильный состав. Хозяин такого портфеля ориентируется на долгие сроки и сохранение капитала. Впрочем, небольшую часть активов могут составлять и акции с быстро меняющейся стоимостью, но такой риск всегда оправдан и находится под строжайшим контролем.

Портфель биржевого игрока, нацеленного на максимальный прирост капитала. Такой инвестор знает, что самые высокие прибыли дают самые высокорисковые инвестиции. В состав активов входят акции новых и быстрорастущих предприятий, а также компаний, развивающих новые технологии.

Консервативный портфель, рассчитанный на длительные сроки. Владелец действует по принципу «купил и забыл». Чтобы заниматься таким инвестированием, нужно иметь солидный бюджет, ведь вложенные деньги будут недоступны в течение нескольких лет.

Пятилетние облигации федерального займа, выпущенные в 2012 году Центробанком, погашены весной 2017 года. Все владельцы таких бумаг вернут свои деньги в полном объёме. Доход они уже получили за счёт купонов, которые выплачивались каждые полгода в течение всего срока действия облигаций.

Снова вернёмся к Уоррену Баффетту – явному приверженцу долгосрочных вложений. Он говорил: «Если вы не планируете удерживать акции в течение 10 лет, то не вздумайте покупать их даже на 10 минут. Стабильная доходность – дело долгих сроков».

Противоположность долгосрочного портфеля. В такой пакет входят инвестиции максимальной ликвидности и быстрым возвратом средств. Пример – вложения в биржевые и валютные спекуляции на рынке Форекс, инвестиции в МФО.

Вид 7. Портфели с региональными или иностранными бумагами

Портфели для патриотов своего края или предпринимателей, которые досконально знают внутренний рынок собственного региона. Разновидности специализированного портфеля – наборы ценных бумаг отраслевого характера (например, нефтеперерабатывающих компаний), акции иностранных компаний.

Таблица инвестиционных портфелей наглядно продемонстрирует характерные особенности всех разновидностей:

Портфель состоит в основном из высокодоходных, «неоцененных» рынком акций небольших, но перспективных компаний, венчурных компаний и т.д.

Итак, в консервативном портфеле распределение ценных бумаг обычно происходит следующим образом: большая часть – облигации (снижают риск), меньшая часть – акциинадежных и крупных российских предприятий (обеспечивают доходность) и банковские вклады. Консервативная стратегия инвестирования оптимальна для краткосрочного инвестирования и является неплохой альтернативой банковским вкладам, так как в среднем ПИФы облигаций показывают годовую доходность в 11 – 15 % годовых.

Умеренный инвестиционный портфель включает в себя акции предприятий и государственные и корпоративные облигации. Обычно доля акций в портфеле чуть превышает долю облигаций. Иногда небольшая доля средств может вкладываться в банковские депозиты. Умеренная стратегия инвестирования оптимально подходит для краткосрочного и среднесрочного инвестирования.

Агрессивный инвестиционный портфель состоит из акций высокодоходных акций, но в целях диверсификации и снижения рисков в него включаются и облигации. Агрессивная инвестиционная стратегия лучше всего подходит для долгосрочного инвестирования, так как подобные инвестиции на короткий промежуток времени являются очень рискованными. Зато на отрезке времени от 5 лет и более инвестирование в акции дает очень неплохой результат (некоторые ПИФы акций за 5 лет продемонстрировали доходность более 900%!).

38.Портфель ценных бумаг: доходность и риск портфеля.

Портфель ценных бумаг — это совокупность ценных бумаг, принадлежащих юридическому или физическому лицу.

Оценка риска и доходности инвестиционного портфеля является одной из основных задач, которая стоит перед управляющей компанией на всех этапах инвестиционной деятельности. Как правило, в инвестиционный портфель входят различные ценные бумаги, которые имеют различный уровень доходности и степень риска.

Риск и доходность инвестиционного портфеля определяется на основе задач, которые ставятся инвестором. В случае, если инвестор создает портфель агрессивного толка, то риск и доходность ценных бумаг, который входят в подобный инвестиционный портфель, довольно высоки, обычно “агрессивный” портфель состоит из акций молодых быстроразвивающихся компаний. Портфель консервативного толка характеризуется низким риском и низкой доходностью ценных бумаг, обычно в “консервативный” портфель входят ценные бумаги крупных компаний, который приносят небольшой, но гарантированный доход.

Большинство инвесторов предпочитают иметь сбалансированный набор ценных бумаг, риск и доходность инвестиционного портфеля в данном случае приблизительно равны, что позволяет получать стабильный доход за счет балансирования между рисками и доходностью различных видов ценных бумаг.

При разработке стратегии формирования портфеля, покупке и продаже ценных бумаг, управляющая компания постоянно должна вычислять уровень риска и доходности инвестиционного портфеля.

Для оценки риска и доходности инвестиционного портфеля необходимо проводить многофакторный анализ, который может базироваться на различных математических моделях. Часто для оценки риска и доходности инвестиционного портфеля используют специализированное программное обеспечение.

Оценку доходности ценных бумаг производят по довольно простой формуле: из стоимости ценных бумаг на момент расчета необходимо вычесть стоимость ценных бумаг на момент покупки, а разность поделить на стоимость ценных бумаг на момент покупки.

Оценка риска ценных бумаг является сложным процессом. Состояние рынка постоянно изменяется, часто на рост или понижение стоимости ценных бумаг оказывают влияние такие факторы, которые не всегда могут быть учтены даже самыми эффективными математическими моделями. Риск портфеля оценивается не только в виде суммарных рисков для каждой ценной бумаги, но и риском, который может возникнуть из-за влияния стоимости одного вида ценных бумаг на стоимость другого вида ценных бумаг.

Как правило, суммарный риск инвестиционного портфеля состоит из систематического и диверсифицируемого риска, который может зависеть от различных параметров.

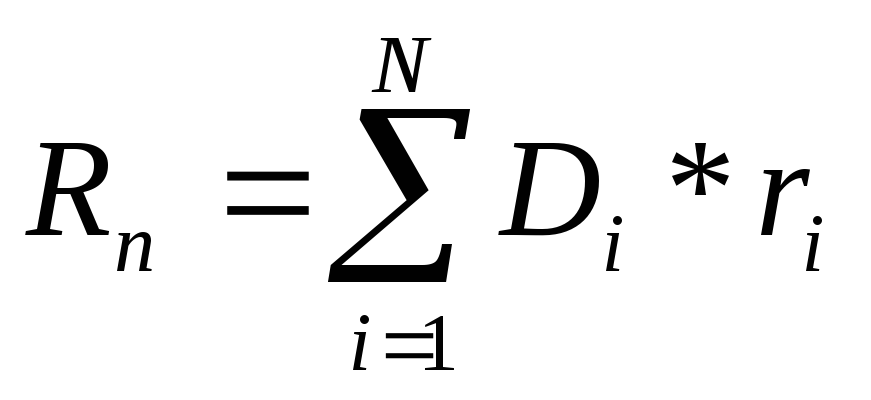

где Rn — ожидаемая доходность i-й акции;

Wn — удельный вес i-й акции в портфеле.

где Di –доля конкретного вида ценных бумаг в портфеле в момент его формирования;

ri –ожидаемая (или фактическая) доходность i–той ценной бумаги;

N – количество ценных бумаг в портфеле.

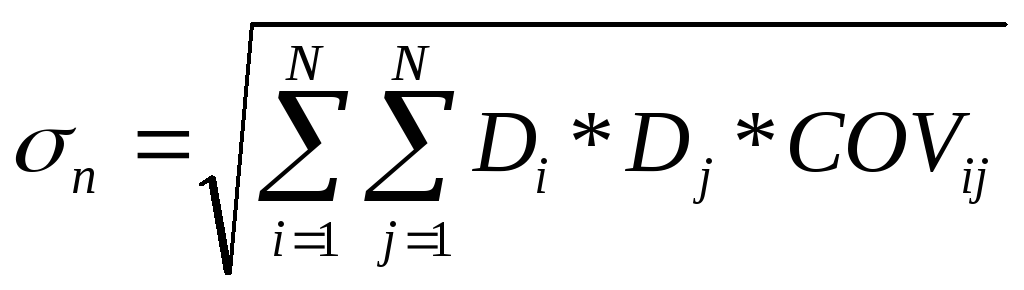

Риск портфеля измеряется среднеквадратическим отклонением фактической доходности портфеля от ожидаемой и определяется по формуле:

где

Ковариация ожидаемых доходностей рассчитывается по формуле:

где Corij – коэффициент корреляции между ожидаемыми доходностями активов;

Доходность портфеля ценных бумаг может напрямую зависеть от стратегии, которую выбрал инвестор. При агрессивной стратегии доходность, также как и потери портфеля ценных бумаг, могут быть относительно высокими, при использовании консервативных стратегий доходность портфеля ценных бумаг может быть незначительной. Как правило, инвесторы выбирают сбалансированные стратегии, которые позволяют получать устойчивый доход с помощью сформированного портфеля ценных бумаг.

Риск отдельной ценной бумаги и риск портфеля ценных бумаг

Риск, свойственный отдельной, конкретной ценной бумаге, имеет место и по отношению к их совокупности (портфелю), и по отношению ко всем ценным бумагам, т. е. к рынку ценных бумаг в целом. Однако поскольку права по той или иной конкретной ценной бумаге объективно вступают в противоречие с правами по другой ценной бумаге (например, увеличение дохода по одной ценной бумаге может быть связано с замедлением роста дохода по другой; рост покупок одной ценной бумаги, т. е. повышение ее ликвидности может вести к уменьшению оборота (ликвидности) какой-то другой ценной бумаги и т. д.), постольку риск совокупности (портфеля) ценных бумаг не есть простая сумма рисков, входящих в нее ценных бумаг, а риск рынка в целом не есть арифметическая сумма рисков всех составляющих его ценных бумаг или их портфелей.

Совокупность ценных бумаг, которыми управляет конкретный владелец, представляет собой инвестиционный портфель. Сюда также могут быть отнесены и другие ценности, недвижимость, драгоценные металлы. Инвесторы преследуют различные цели – приобретение материальных благ или долгосрочные перспективы получения пассивного дохода, обретение финансовой стабильности. От этого зависит формирование инвестиционного портфеля и то, какие активы войдут в его состав.

Поставленные и четко разработанные цели формирования инвестиционного портфеля позволяют провести эффективное планирование.

Важнейшей задачей управления капиталом является выход на пассивный доход. Это позволяет не зависеть от экономического положения, не привязываться к конкретной должности или месту жительства. Для начинающих инвесторов с ограниченным размером первоначального капитала важно накопление.

Каждая обозначенная в плане инвестирования цель должна содержать такие характеристики:

- Размер первоначального капитала.

- Доходность портфеля, которая позволит достигать долгосрочных целей.

- Сроки, отведенные для процесса инвестирования.

В интернете существуют специальные бесплатные калькуляторы инвестора, которые позволяют провести быстрый расчет ожидаемой суммы в зависимости от доходности портфеля.

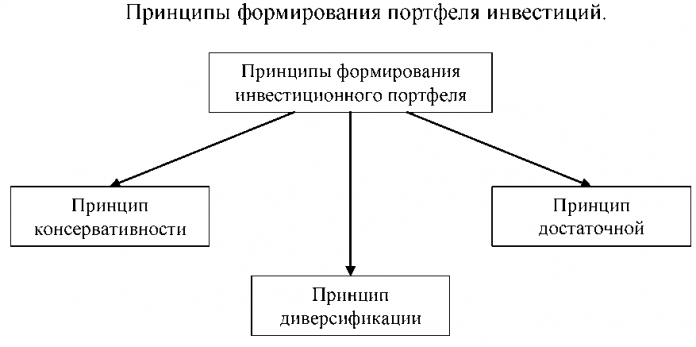

Обычно принципы формирования инвестиционного портфеля опираются на использование двух основных стратегий – пассивной и активной.

Первая их них заключается в приобретении активов и ожидании роста их стоимости. Инвестор может анализировать ценовые колебания, увеличивать доли перспективных ценных бумаг с помощью дополнительных вложений, выводить в наличные накопленный доход. Обычно структура пассивного инвестиционного портфеля пересматривается раз в полгода.

Безусловно, выбор между финансовыми инструментами проводится не только по уровню доходности, но и с учетом риска. К примеру, анализируются показатели просадки (отражающие возможные убытки) и стандартного отклонения (разброс в доходности активов). Такая тактика подходит для инвесторов, не желающих уделять слишком много времени формированию портфеля инвестиционных проектов. Пассивную стратегию рекомендуют новичкам, так как она обеспечивает стабильность и надежность вложений, а также простоту и доступность.

Активная стратегия предполагает частый пересмотр активов. Состав портфеля постоянно меняется, особенно в условиях финансового кризиса. При этом предпочтения отдаются более доходным и перспективным проектам. Такая стратегия осуществляется опытными игроками, она подразумевает постоянный мониторинг ситуации, вложения в высокорисковые краткосрочные инструменты. От инвестора требуется определенный тип характера, готовность к возможным потерям и крепкая нервная система.

Здесь важно придерживаться выбранных целей, поэтому для долгосрочного инвестирования предпочтение лучше отдавать консервативным инструментам с небольшими просадками.

Рекомендуемое количество активов – не менее 5 видов. Формирование инвестиционного портфеля зачастую осуществляется как подбор максимального числа случайных проектов. Этот вариант может быть успешен с точки зрения диверсификации рисков, но общая доходность при этом будет невысока.

Формирование инвестиционного портфеля обычного инвестора – новичка в 2018 году может осуществляться по такой схеме:

- 20% сбережений хранятся в иностранной валюте – это позволит сохранить покупательскую способность.

- Недвижимость – вложения с достаточно высоким уровнем безопасности. При этом лучше инвестировать не в жилые помещения, а в коммерческие объекты. Участие в паевых фондах недвижимости может приносить до 17% годовых, что выше доходности банковских депозитов. 20% от суммы можно вложить в приобретение таких паев.

- Иностранные биржевые фонды ETF, можно выбрать на свой вкус. В одном фонде могут находиться ценные бумаги около 500 компаний, которые кажутся инвестору перспективными. Преимущество заключается в том, что убыток одних предприятий перекрывается доходом других.

- Вложения в иностранные трасты недвижимости REIT. Это инвестиционные фонды, которые приобретают и управляют недвижимостью по всему миру. Их акции достаточно доступны по цене.

- Инвестиции, не превышающие 5% от свободного капитала, можно направить на современные инструменты – рынок криптовалюты. Только после детального изучения электронного токена стоит вкладывать в него сбережения.

- Около 5% от капитала можно направить на небольшие займы физическим лицам или бизнесменам, используя, к примеру, площадку «Город денег». Такие инвестиции рискованны, но и доходность может составлять более 20% годовых.

- Распределение капитала между проектами в равных долях.

- Учет торговых рисков и определение на его основе доли вложения.

- Доверить процесс расчета специальным компьютерным программам.

Цели и стратегия, на которых основано формирование инвестиционного портфеля, обычно не изменяются. После распределения стартового капитала, инвестору нужно наблюдать. При пассивном инвестировании достаточно раз в месяц просматривать результаты и изредка вносить изменения в структуру. Если выбрана активная стратегия, то понадобится ежедневный мониторинг.

Процесс формирования инвестиционного портфеля можно условно разделить на несколько этапов:

- Постановка инвестиционных целей;

- Анализ ценных бумаг;

- Формирование портфеля;

- Ревизия портфеля;

- Оценка эффективности портфеля.

Приобретение различных ценных бумаг или другие виды инвестирования может преследовать различные цели, которые определяются инвесторами в самом начале процесса формирования инвестиционного портфеля. Инвестор может преследовать такие цели, как:

- Обеспечение безопасности вложений;

- Обеспечение доходности вложений;

- Рост стоимости капитала;

- Обеспечение ликвидности вложений.

Под безопасностью вложений подразумевается защита капитала инвестора от рыночных колебаний и обеспечение стабильного источника дохода. Безопасность вложений противопоставляется их доходности и росту капитализации, так как риск и доходность вложений изменяются в одном направлении. Наиболее безопасными с точки зрения инвестирования принято считать государственные ценные бумаги, которые считаются безрисковыми. Ставка доходности по государственным облигациям часто принимается инвесторами в расчетах за безрисковую ставку.

Попробуй обратиться за помощью к преподавателям

Более доходным, чем государственные ценные бумаги, вложением считаются ценные бумаги крупных акционерных компаний, но они предполагают принятие инвестором некоторой степени риска. Наиболее рискованным считается инвестирование в новый наукоемкий бизнес, стартапы, которые могут принести инвестору наибольшую доходность и обеспечить максимально быстрый рост капитализации.

Ликвидность представляет собой возможность конвертации активов (приобретенных ценных бумаг) в деньги. Чем быстрее и выгоднее для владельца можно осуществить конвертацию, тем выше показатель ликвидности данного актива. Ликвидность может устанавливаться инвестором, как обособленная цель, не связанная с другими целями инвестирования.

Определение инвестиционных целей зависит от отношения инвестора к риску.

Наилучшее сочетание ценных бумаг, позволяющее максимально достичь целей инвестора, называют сбалансированным инвестиционным портфелем.

Задай вопрос специалистам и получи

ответ уже через 15 минут!

На данном этапе формирования инвестиционного портфеля осуществляется выбор ценных бумаг на базе проведенного анализа. В настоящее время существует два вида анализа ценных бумаг – фундаментальный и технический.

Фундаментальный анализ основывается на изучении отраслевых показателей и конкурентной ситуации в отрасли. На базе этой информации формируются оценки привлекательности ценных бумаг компаний, действующих внутри отрасли. Фундаментальный анализ используется для оценки благоприятности ситуации для инвестиций в целом. В рамках фундаментального анализа сопоставляются отраслевые показатели, и определяется максимально привлекательная для инвестора отрасль.

С точки зрения стабильности дохода акции компаний можно разделить на:

- «Голубые фишки» – акции с самыми высокими показателями качества с точки зрения инвестирования, доказавшие свою способность получать прибыль даже в неблагоприятных экономических условиях, крупные, устойчивые и обладающие финансовой силой в своей отрасли или занимающие монопольное положение;

- Оборонительные акции – акции компаний, доказавших свою стабильность и устойчивость в неблагоприятных экономических условиях, но не демонстрирующих такие хорошие показатели, как «голубые фишки»;

- Доходные акции – акции компаний, предполагающие выплату высоких дивидендов и небольшие колебаний цены акции.

Технический анализ основывается на изучении цен финансовых инструментов и их динамики на основе исторических данных. В отличие от фундаментального, технический анализ не рассматривает сущность экономических явлений и их причины, но позволяет обнаружить тенденции и спрогнозировать цены на финансовые инструменты. Технический анализ базируется на предположениях о рыночных законах: цене как отражении рыночной ситуации, направленности движения цен и повторяемости истории.

Как правило, для получения полной картины рынка финансовых инструментов необходимо использовать инструментарий фундаментального и технического анализа совместно.

На данном этапе на основании результатов проведенного анализа производится выбор ценных бумаг для включения в инвестиционный портфель. Помимо результатов анализа при формировании инвестиционного портфеля учитываются цели инвестирования – требуемый инвестором уровень доходности и допустимый уровень риска, степень диверсификации портфеля и т.п. Совокупность данных факторов сформировалась в рамках современной портфельной теории и представляет собой критерии формирования инвестиционного портфеля.

Инвестиционный портфель должен на регулярной основе подвергаться ревизии, так как рынок финансовых инструментов очень динамичен. Входящие в эффективный инвестиционный портфель активы должны соответствовать изменяющейся экономической ситуации, инвестиционным целям и учитывать изменения качества отдельных ценных бумаг. В зависимости от портфеля и специфики инвестирования может осуществляться даже ежедневно.

Заключительным этапом процесса формирования инвестиционного портфеля является оценка его эффективности, которая также производится на постоянной основе. В рамках оценки инвестиционного портфеля анализируется его доходность относительно риска или другие критерии, соответствующие целям инвестирования.

Так и не нашли ответ

на свой вопрос?

Просто напиши с чем тебе

нужна помощь

Инвестиционный портфель и принципы формирования инвестиционного портфеля

Портфельное инвестирование сочетает в себе повышенную надежность и минимизированные риски, по сравнению с вложением средств в один актив. Давайте определим, каким требованиям должен отвечать инвестиционный портфель и действительно ли стоит его создавать для увеличения вероятности получения прибыли.

Как сформировать правильный набор финансовых инструментов

Инвестиционный портфель – это набор инструментов, в которые вкладываются деньги инвестора для получения прибыли. При этом инструменты могут быть представлены ценными бумагами, товарами, недвижимостью, золотом, опционами и другими финансовыми активами, которые подбираются в зависимости от срока инвестирования и модели формирования портфеля инвестиций. Преимуществами такого подхода к инвестированию являются возможность изменять открытые позиции без потери суммарной доходности, а также низкий порог риска. Тип стратегического набора инструментов выбирается, исходя из целей и допустимых рисков инвестора.

Формирование инвестиционного портфеля может происходить по двум типам:

- Агрессивный инвестиционный портфель. Его создают для получения быстрой и значительной прибыли. Соответственно, он является более рискованным. Акции, как правило, составляют большую его часть.

- Консервативный портфель инвестиций. Отличается повышенной степенью безопасности, подходит для осторожных инвесторов. Дает возможность получить прибыль с большой долей вероятности, но через более длительный период. При таком подходе инвестор несет маленький риск и получает стабильную, но не очень большую прибыль. Активами консервативного типа, чаще всего, являются облигации, краткосрочные займы, недвижимость, золото.

Для оценки эффективности набора позиций используются два показателя – риск и доходность.

Важной и обязательной чертой является диверсификация набора инструментов. Диверсифицированным считается портфель, активы которого составляют разные торговые инструменты. Это позволяет защитить денежные средства от неожиданных потерь и максимизировать вероятность получения прибыли. Принцип основан на том, что вероятность получения убытка одновременно по всем активам разных направлений стремится к нулю. Формирование инвестиционного портфеля с учетом диверсификации преследует две цели:

- Уменьшение риска получения убытка.

- Обеспечение стабильной и достаточной прибыли.

Оптимизация инвестиционного портфеля, которая учитывает диверсификацию, может проводиться следующими способами:

- Инвестирование в несколько отраслей экономики, развитие которых не коррелирует друг с другом.

- Использование нескольких финансовых инструментов – недвижимость, валюта, акции, облигации, золото.

- Вложение в разные типы активов — акции, фьючерсы, облигации и другие.

Формирование и управление инвестиционным портфелем зависит от личных предпочтений инвестора и его опыта.

При формировании портфеля нужно стремиться сделать его близким к идеалу. В идеале он должен соответствовать следующим требованиям:

- Приносить максимум прибыли.

- Иметь наименьшие риски.

- Все активы должны быть ликвидными, чтобы обеспечить быстрый выход из позиции в случае необходимости.

Одновременное выполнение всех требований невозможно, поэтому принципы формирования инвестиционного портфеля основываются на максимальном приближении к идеалу. Помочь составить наиболее оптимальный инвестиционный портфель может опытный менеджер по инвестициям – человек, действующий в интересах инвестора, учитывающий его цели и пожелания. Он способен подобрать активы, дающие максимальное соотношение доходность/риск.

При отборе составляющих портфеля нужно приобретать их из разных отраслей, стараясь распределить деньги в инструменты разного характера.

Этапы формирования инвестиционного портфеля включают:

- Определение базовой стратегии и главных приоритетов инвестора. Здесь определяются желаемые принципы формирования портфеля инвестиций – скорость получения прибыли, размер ожидаемой доходности и потенциального риска.

- Учет долевых составляющих активов с разной степенью риска.

- Выбор инструментов для инвестирования. Необходимо проводить анализ каждого инструмента в плане риска и доходности, которые он может принести. Оптимизация инвестиционного портфеля заключается в диверсификации рисков и выборе некоррелированных активов.

- Общий анализ рынка. Когда наилучшие активы уже отобраны, мониторинг рынка обязателен. Инвестор должен действовать по ситуации, корректируя открытые позиции.

Мы разобрали что такое инвестиционный портфель и как правильно его сформировать. Теперь определим виды инвестиционных портфелей по изменению их стоимости во время удержания сделки:

- Высокого роста. Приносит быстрый и ощутимый доход. Такие результаты могут дать позиции по перспективным, быстроразвивающимся компаниям.

- Умеренного роста. Приносят стабильную прибыль. Такой результат дают надежные компании известных и крупных брендов. Такие активы обеспечивают сохранность средств инвестора.

- Простого роста. Включают компании со стабильным увеличением курсовой стоимости.

- Среднего роста. Представляет собой смешанный тип первых двух вариантов, которых приносит прибыль и дает подстраховку инвестору.

Как правило, инвестиции одновременно в несколько активов осуществляются на длительное время, поэтому инвестор получает смешанную форму доходности – от увеличения суммарной стоимости и от дополнительных выплат. к оглавлению ↑

Получить хороший результат от вложений можно только при контроле своих позиций и мониторинге рынка. Инвестор должен постоянно корректировать составляющие своего портфеля, извлекая максимальную выгоду и сохраняя свои средства. Управление выбранной комбинацией инструментов можно вести активно и пассивно. При пассивном способе инструменты изначально подбираются с учетом диверсификации и изменения вносятся редко. При активном способе комбинация активов может меняться постоянно – инвестор заменяет составляющие более выгодными вариантами.

Формирование и управление инвестиционным портфелем – сложные задачи, требующие опыта и специальных знаний. Однако именно от качества этих этапов зависит общий результат.

Подведем краткий итог:

- Инвестируя в один актив, вы сильно рискуете. Вашим убыткам могут способствовать макроэкономические новости, новости по сектору, события в выбранной компании, сезонность, период отчетности и форс-мажорные обстоятельства. Вероятность совпадения таких факторов у нескольких активов одновременно значительно уменьшается.

- Цель инвестирования будет предопределять все дальнейшие шаги. Что вы хотите получить – быструю прибыль с высоким риском или стабильный умеренный доход?

- Зная принципы формирования инвестиционного портфеля, можно быть спокойным за собственные средства. От правильного выбора инструментов зависит результат общей доходности. Используйте различные виды инвестиционных портфелей для минимизации рисков.

Правильная оптимизация инвестиционного портфеля сама по себе обеспечит его доходность. Однако рациональное управление портфелем позволит извлечь из него максимальную выгоду. Таким образом, инвестирование в несколько активов одновременно в большинстве случаев оказывается намного выгоднее и надежнее, чем покупка какого-то одного.

Позвольте представиться. Меня зовут Василий. Я уже более 15 лет являюсь частным предпринимателем. Я считаю, что в настоящее время являюсь профессионалом в своей области и хочу помочь всем посетителям сайта решать сложные и не очень задачи. Все данные для сайта собраны и тщательно переработаны для того чтобы донести в удобном виде всю требуемую информацию. Однако чтобы применить все, описанное на сайте всегда необходима консультация с профессионалами.